Rok 2022: Shrnutí vývoje na finančních trzích

Do roku 2022 jsme vstupovali na vlně euforie. Obavy z dalších pandemických lockdownů se výrazně snížily po rozšíření méně smrtelné varianty omikron a problémy v dodavatelských řetězcích začaly ustupovat. Akcie, kryptoměny i nemovitosti se obchodovaly na historických maximech po úžasné dvouleté rally tažené penězi z vrtulníků, kvantitativním uvolňováním a nulovými úroky. Obavy ze skončení této bombastické párty byly na místě, úrokové sazby již musely jít nevyhnutelně vzhůru a korekce na rizikových aktivech se dala čekat.

Zcela neočekávaná proměnná však přišla 24. února, kdy Rusko napadlo Ukrajinu a převrátilo dosud zavedené pořádky vzhůru nohama. Ceny energií vystřelily prudce vzhůru (především pak v Evropě) a většina západních společností Rusko opustila. Inflace tak kvůli invazi na Ukrajinu dále prudce zrychlila a všechny odhady ohledně nastavení úrokových sazeb Fedem, ECB i ČNB byly revidovány výrazně výše, což vyústilo v dlouho nevídaný růst výnosů dluhopisů.

Vývoj výnosu 10letého amerického vládního dluhopisu (v % p.a.):

Akcie

Akciové trhy jako celek prožily v roce 2022 jedno ze svých nejhorších období. Ztráty se koncentrovaly u technologických společností – Tesla i Facebook odepsaly 66 %, Netflix 52 %, Amazon 50 %. Tyto společnosti jsou nejenom velice citlivé na růst úrokových sazeb, ale také byly na konci minulého roku překoupeny a kapitál do nich proudil mimo jakékoliv fundamentální valuace. Prodeje akcií Tesly Elonem Muskem během celého roku svědčily o tom, že i samotný Elon věří jiným investicím více než své nadhodnocené Tesle.

Vývoj ceny akcií Tesla:

Index Nasdaq tím pádem ztratil výrazně více (33 %) než S&P 500 (19 %) nebo průmyslový Dow Jones (9 %). Ne všechny akcie však klesaly, odvětví hrálo letos velkou roli. Pokud by se investoři vyhnuli přepáleným technologickým akciím, mohli si v energiích, utilitách nebo maloobchodě přijít na slušné zisky. Podobnost s rokem 2001, kdy praskala první technologická bublina, zatímco tradiční odvětví si držely hodnotu, je nasnadě.

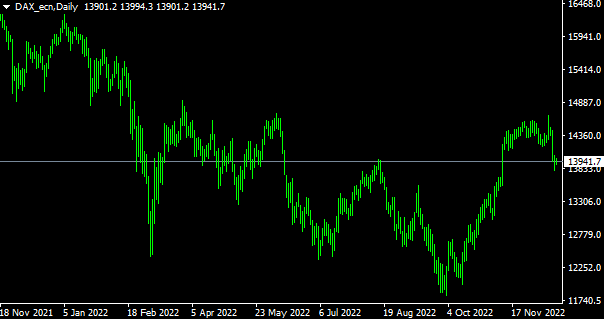

Evropským burzám se také překvapivě dařilo lépe než akciím na Wall Street, byť německé, francouzské nebo britské společnosti zasáhl růst cen energií a odchod z Ruska mnohem silněji než ty americké. DAX uzavírá rok 2022 s relativně mírnou ztrátou 12 %, britský FTSE100 je dokonce 1 % v plusu. I na tomto porovnání se ukazuje, jak byly akcie v USA před 12 měsíci nadhodnocené, návrat k fundamentální hodnotě tak znamená hlubší propad.

Vývoj německého akciového indexu DAX:

Euro

Euro oproti americkému dolaru postupně ztrácelo. Důvodem byly samozřejmě ceny energií, které zhoršovaly obchodní bilanci eurozóny, zatímco Spojené státy mohly vyvážet svůj plyn i ropu dráže. Rizikovost eura kvůli válce na Ukrajině také vzrostla, protože jej používají země v případném přímém vojenském hledáčku Ruska (Finsko, Pobaltí, Slovensko).

Eurodolar se dokonce po 20 letech podíval pod paritu. Minimum 0,9536 dolaru za euro dosáhl 28. září, kdy kumulovala energetická krize v Evropě i jestřábí tlak americké centrální banky (Fed). Tyto dvě proměnné se do konce roku uklidnily, naopak iniciativu v utahování měnové politiky převzala Evropská centrální banka (ECB), která výhledem růstu úroků podpořila euro. Úrovně EUR/USD v období září-listopad v pásmu 0,95-0,98 se zřejmě do historie zapíší jako jedinečná příležitost k nákupu tohoto měnového páru.

Vývoj měnového páru EUR/USD (denní graf – D1):

Britská libra

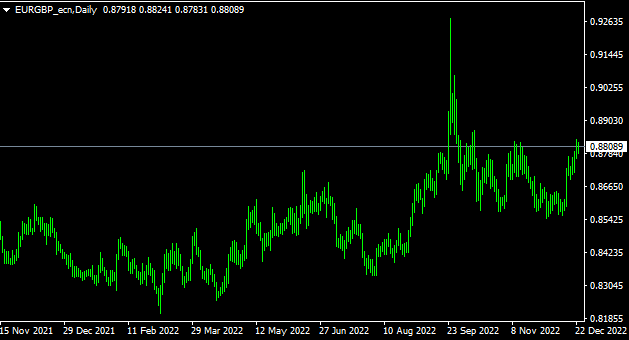

Libra se i přes tendence ekonomického osamostatnění skrz Brexit stále obchoduje v jednom tandemu s eurem. Korelace GBP/USD k EUR/USD je až na několik málo britských specifik vysoká. Měnový pár EUR/GBP je tím pádem stabilní a libra víceméně funguje jako lehce rizikovější euro.

Toto riziko bylo cítit během turbulencí na konci září, kdy se čerstvě jmenovaná britská premiérka Liz Trussová nepochopitelně pustila na tenký led příslibem razantního snížení daní. Tato politika lahodící konzervativním voličům však finanční trhy znejistěla. Snižovat daně v době vysoké inflace, hlubokého rozpočtového schodku a rostoucích úrokových sazeb už bylo trochu moc. Bezprecedentní výprodej britských dluhopisů s sebou stáhl i kurz libry. Plán snížení daní se nakonec nerealizoval, stál Trussovou křeslo a libra se uklidnila. I tak ale zakončila rok o 5 % slabší oproti euru.

Vývoj měnového páru EUR/GBP (denní graf – D1):

Japonský jen

Japonský jen byl letos ve vleku své centrální banky Bank of Japan, která neortodoxně proti proudu držela po celou dobu základní úrokovou sazbu v záporu. Pravdou je, že inflační tlaky v Japonsku byly mnohem slabší než ve zbytku světa. I přesto se tento přístup investorům nezamlouval a japonských aktiv, které nic nevynášely, se zbavovali.

Na vrcholu japonských prodejů na konci října se měnový pár USD/JPY vyšplhal přes 150 jenů za dolar. I tento kurz byl z dlouhodobého hlediska obrovskou příležitosti pro short USD/JPY. V posledním čtvrtletí totiž Bank of Japan přišla se zvýšením výnosů dluhopisů a Fed svou rétoriku zmírnil. Jakékoliv náznaky obratu v americko-japonské měnové rovnováze doprovázely silné nákupy jenu, který i tak končí letošní rok se ztrátou 15 % vůči americkému dolaru.

Vývoj měnového páru USD/JPY (denní graf – D1):

Česká koruna

Česká koruna těžila a stále těží z brzkého a prudkého růstu úrokových sazeb v prvním pololetí, kdy ČNB poslala hlavní úrok na 7,00 %. Poté přišla změna Bankovní rady a guvernér Michl zavedl proud stability sazeb. Byť se několikrát pokoušeli spekulanti zahájit výprodeje na koruně, pokaždé je ČNB díky prodejům svých obrovských devizových rezerv přetlačila.

Koruna nabídla letos v Evropě mezi měnami jedno z nejlepších zhodnocení. Kromě kurzového zisku 3 % oproti euru i další cca 4 % na úrokovém diferenciálu. Jiné středoevropské měny dopadly hůře, maďarský forint proti euru ztratil 8 %, polský zlotý 1 %.

Vývoj měnového páru EUR/CZK (denní graf – D1):

Ropa a ostatní komodity

Průmyslové i zemědělské komodity si prošly cenovým vývojem jako na horské dráze. Hlavním faktorem byla samozřejmě invaze Ruska na Ukrajinu, protože obě země jsou předními vývozci komodit a jejich akutní nedostatek vystřelil ceny některých surovin ze dne na den o desítky procent. Pro zajímavost se podívejme na vývoj ceny slunečnicového oleje, který se v únoru musel přestat z Ukrajiny dočasně vyvážet. Trh ale zafungoval, po růstu o 80 % a vysokých cenách po několik měsíců se ceny ustálily. Jak u akcií, tak i u komodit se ukazuje, že naskakovat do rozjetého vlaku příliš pozdě za přestřelených cen se investičně nemusí vyplatit.

Vývoj ceny slunečnicového oleje (v USD za tunu):

Co se týče samotné ropy, panické nákupy poslaly jeden barel „Brentu“ na začátku března o desítky USD výše až přes 130 USD za barel. Díky silnému americkému dolaru to znamenalo nejvyšší historické dovozní ceny v EUR, JPY i CZK, což se projevilo i na maximech na čerpacích stanicích.

Z takového vývoje samozřejmě profitovaly země, jejichž vývozy nebyly omezeny – OPEC, USA, Kanada, Austrálie. Účet za tuto komoditní párty pak platila Evropa, Čína a Japonsko, což bylo během roku poznat i na klesající hodnotě jejich měn, protože konkurenceschopnost dovozců surovin rázem prudce klesala.

Štěstím pro dovozce v tu chvíli bylo, že na jaře Čína aplikovala striktní proticovidové lockdowny, čímž výrazně snížila poptávku po ropě. Stejně tak americká vláda přišla s rozpuštěním svých strategických rezerv. Na přístupu Ruska navíc bylo vidět, že chce vyvážet doslova za každou cenu a jeho typ ropy Urals se obchodoval po celý zbytek roku s diskontem 20-40 USD za barel oproti standardním benchmarkům, protože velké západní společnosti výrazně omezily nákupy z Ruska.

Zásobování trhu s ropou tak nebylo výrazně narušeno, navíc během roku se postupně se stagnací globální ekonomiky tlumila poptávka a ropa Brent i WTI se stabilizovala v blízkosti 80 USD za barel. Naopak ropa Urals by se díky sankcím zemí G7 neměla od začátku prosince podívat nad 60 USD.

Vývoj ceny ropy Brent v USD za barel (denní graf – D1):

Zlato

Zlato jako specifický bezpečný přístav svým vývojem kopírovalo úroveň globálně-bezpečnostního rizika i americkou měnovou politiku. Svého maxima proto dosáhlo podobně jako jiné komodity na začátku března kvůli panickým nákupům. Následně se však ukázalo, že není krátkodobou pojistkou proti inflaci. Zvýšený růst spotřebitelných cen v USA totiž zlatu nepomohl, spíše naopak.

Podobně jako nemovitosti nebo kryptoměny totiž zlato poslal k jihu prudký růst úrokových sazeb, vynucený právě inflací. Pro někoho bylo možná překvapením, že i přes 8-9procentní růst cen zlato i jiné pojistky proti inflaci nedržely hodnotu jak v reálné, tak ani v nominální výši. Vysoké úroky si však nevybírají a srážejí aktiva napříč všemi sektory. Ani dlouhodobé dluhopisy jako hlavní diverzifikátor portfolia tomuto trendu letos neunikly. Nakonec zlato zakončilo rok alespoň na nule, pokud bereme jeho dolarovou hodnotu, a to díky umírněné rétorice Fedu ke konci roku. Investoři v eurozóně nebo v Japonsku si pak dokonce přišli na držbě zlata i na nějaký výnos.

Vývoj ceny zlata v USD za unci (denní graf – D1):

Bitcoin

Poraženým roku 2022 jsou kryptoměny, které doplatily na svou výraznou volatilitu a změnu sentimentu vyvolanou obratem v americké fiskální i monetární politice. Vystřízlivění spekulantů i krach burzy FTX poslalo bitcoin o 67 % níž, přitom spousta dalších kryptoměn dopadla ještě hůře a výprodeje smazaly téměř veškerou hodnotu, na kterou si je ještě před 12 měsíci trh cenil.

Pohledem tržní kapitalizace celého krypto trhu ztratily virtuální mince za letošní rok 1,5 bilionu USD a působily tím pádem dezinflačně, protože snižovali bohatství i spotřebu po celém světě. Zajímavé je, že po prudkých propadech v prvním pololetí, které vyhnaly horké peníze, se již kurz bitcoinu obchodoval při mnohem nižší volatilitě srovnatelné s akciemi.

Vývoj ceny bitcoinu v USD:

Závěr

Bohužel rok 2022 zastihl málokterého investora v zisku. Porazit inflaci zhodnocením svého kapitálu se pak povedlo pouze jedincům, kteří alokovali většinu svého portfolia do protiinflačních dluhopisů, energetických akcií nebo měli dostatek odvahy a štěstí akcie či kryptoměny shortovat.

Přeji příjemný zbytek vánočních svátků a hodně štěstí v novém roce!

Tomáš Raputa

Analytický tým FXstreet.cz

Zdroje: MT4, tradingeconomics.com, Bloomberg, coinmarketcap.com

Související články

Čtěte více

-

Ohlédnutí za rokem 2021 - Forex, komodity, akcie, indexy a kryptoměny

Shrnutí roku 2021 pohledem forexového, komoditního, akciového a kryptoměnového trhu od profesionálního tradera Patrika Urbana z týmu FXstreet.cz. V tomto videokomentáři se ohlédneme za uplynulým rokem a podíváme se na vývoj hlavních i křížových měnových párů na forexu a také na oblíbené komodity, akciové indexy a kryptoměny. Podívejte se na nejdůležitější události a obchodní příležitosti roku 2021! -

O pomoc zažádalo již pět zemí eurozóny

Ministři financí 17 zemí eurozóny se o víkendu dohodli na finanční pomoci Kypru, který se stal další zemí měnové unie žádající o záchranu před bankrotem. Tentokrát tak vynecháme cyklus vzdělávacích článků a podíváme se detailněji na tuto důležitou událost. -

Otázky a odpovědi kolem ČNB a Fedu

Intervence České národní banky (ČNB) vyvolaly v českých médiích bouřlivé diskuze. V zahraničí je zase alfou a omegou možný začátek konce kvantitativního uvolňování (QE) v USA. Analytik FXstreet.cz, Tomáš Raputa, odpovídal na otázky související s budoucím vývojem těchto nástrojů, které jsou největšími impulsy pro kurzy měnových párů EUR/CZK a EUR/USD. -

Otázky a odpovědi kolem kvantitativního uvolňování

Americká centrální banka (Fed) v minulém týdnu přistoupila k třetí vlně takzvaného kvantitativního uvolňování měnové politiky (QE3), jehož prostřednictvím hodlá podpořit ekonomiku a trh práce. Jedná se o jednu z nejdůležitějších událostí letošního roku, která se na finančním trhu udála. Na Forexu se QE3 projevilo/projeví silným poklesem amerického dolaru (USD). Nová opatření Fedu totiž dolaru škodí, protože snižují jeho hodnotu. Fed za účelem nákupu hypotečních cenných papírů musí vytvářet (tisknout) nové peníze, které nejsou ničím kryty. Proto jsme dnes připravili článek, který dává odpovědi na základní otázky kolem QE3 a dopadů tohoto opatření. -

Otázky k aktuálnímu dění na finančních trzích

Vzhledem k tomu, že nám čtenáři FXstreet.cz každý den zasílají nejrůznější dotazy na současné rozkolísané trhy, tak jsme se rozhodli na ty nejčastější odpovědět veřejně v tomto článku, který je veden jako rozhovor s Patrikem Urbanem. -

Pět klíčových ekonomických dopadů výsledků prezidentských voleb v USA

Úterní prezidentské volby ve Spojených státech budou mít dalekosáhlé ekonomické dopady - od zdanění Američanů až po to, jak jejich země obchoduje se zbytkem světa. Kandidátka Demokratické strany Kamala Harrisová a republikán Donald Trump voličům předkládají zcela odlišné politické vize, které budou formovat i příliv imigrantů na trh práce a transformaci energetiky důležité pro průmysl. Jejich rozdílné postoje ovlivní ceny, které spotřebitelé platí za zboží každodenní spotřeby, a také náklady na půjčky pro domácnosti a podniky v souvislosti s dluhy, píše agentura Bloomberg. -

Predikce finančních trhů 2025: Akcie, komodity a kryptoměny - nic neroste do nebes

Nejvíce skloňovanou proměnnou v roce 2025 bude velmi pravděpodobně návrat Donalda Trumpa do Oválné pracovny a radikální geopolitické i makroekonomické změny, které s sebou přinese. Jedna skupina investorů hledí do budoucna s optimismem, protože Trump se standardně vyjadřuje pozitivně k akciím i kryptoměnám. Na druhou stranu nejistota se zvýšila a hodně skupin aktiv má za sebou silný býčí trh, který se jednoho času vyčerpá. -

QE, LTRO, OMT – s čím centrální banky ještě přijdou?

S vyostřením finanční krize let 2008-09 a následné nemožnosti snížit úrokové sazby pod nulovou hranici musely centrální banky přijít s nápadem, jak stabilizovat finanční systém a zároveň ekonomiky poslat zpět na růstovou dráhu. -

Rok 2010 nejen na měnových trzích: fundamentální ohlédnutí

Rok 2010 byl na finančních trzích rokem plným nejistoty a vysoké volatility. Faktorů, které ovlivňovaly dění na trhu bylo samozřejmě mnoho. V zájmu výrazného zjednodušení však můžeme říci, že hlavními prvky, na které trhy reagovaly, byly evropská dluhová krize a očekávání druhého kola kvantitativního uvolňování v USA. -

Rok 2019 byl v režii Fedu

Před vánočními svátky se tradičně podíváme na vývoj trhů za uplynulých 12 měsíců. Před rokem touto dobou se propadaly akcie i ropa a zdálo se, že další krize je na spadnutí. Žádné globální recese jsme se ale ani přes řadu varovných signálů nedočkali, byť zavedení vysokých cel mezi dvěma největšími světovými ekonomikami nebo inverze americké výnosové křivky by k tomu vybízely. -

Rok 2023 na finančních trzích

Uplynulý rok si investoři užívali relativní zklidnění. Po covidu, čipové krizi, akutní fázi ukrajinské války a navazujícímu energetickému a inflačnímu šoku se za posledních 12 měsíců začal ekonomický i politický vývoj vracet blíže k normálu. Když přimhouříme oči nad Blízkým východem, dalo by se říct, že se 20. léta vrací do předcovidových „business as usual“. -

Rok 2024 na finančních trzích

Uplynulý rok probíhal pro investory relativně pokojně. I přes pokračující válku na Ukrajině, nepokoje na Blízkém východě a americké prezidentské volby nepřiletěla žádná významná černá labuť, která by obrátila trhy vzhůru nohama. -

Scénář vývoje EUR/USD po řeckých volbách

O víkendu se konají volby v Řecku, které mohou rozhodnout o osudu Evropy a společné evropské měny (EUR). Výsledek nedělního hlasování totiž může vést k odchodu Řecka z eurozóny, což by dle některých analytiků mohlo zapříčinit rozpad Evropské měnové unie (EMU). -

Strategie pro obchodování české koruny během inflace

Inflace v únoru 2022 dosáhla 11,1 % a byla tak nejvyšší od roku 1998. Stále více lidí tak logicky zajímá, jak před inflací ochránit své úspory. Dnes si proto ukážeme strategii na obchodování české koruny, která má potenciál vás před inflací nejen uchránit, ale ještě na ní i potenciálně vydělat. -

Šílený rok 2020: analytické shrnutí

Rok 2020 byl jízdou na horské dráze. Panika a zmrazení ekonomiky, které nikdo z nás nezažil, vyvolaly nejprudší a zároveň nejkratší medvědí trh v historii. Následně přišla euforie podporovaná novými biliony dolarů. Poté strach z druhé vlny pandemie a zase nadšení z vysoké účinnosti vakcín. Ke konci roku už emočně vyčerpaní investoři ani nevěděli, jestli se radovat z vítězství Joe Bidena v amerických prezidentských volbách, nota bene když Donald Trump výsledek neuznal. -

To nejdůležitější v roce 2024 – na co se připravit

V tomto článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2024, abyste si je mohli vyznačit ve svém investičním kalendáři. -

Trump a jeho tweety: Nová anomálie na trhu

Donald Trump zbořil snad všechny zavedené pořádky už během své prezidentské kampaně a rozhodně v tomto trendu pokračuje i během vládnutí v Bílém domě. Jeho největší zbraní v tomto ohledu je Twitter a s ohledem na sílu slov, která nynější prezident Spojených států používá, můžeme mluvit o bombě pro finanční trhy pokaždé, když Trump zveřejní další ze svých tweetů. -

Uplynulé desetiletí v ekonomice: krize, rozmach Číny, alternativy

Turbulentní rok 2020 je již minulostí a společně s ním skončilo také další desetiletí, ve kterém jsme byli svědky mnoha důležitých událostí. V dnešním článku se proto ohlédneme za poslední dekádou. Přinášíme výběr pěti nejdůležitějších událostí a trendů ve světové ekonomice v uplynulém desetiletí. -

Úrokové sazby a jak ovlivňují forex

Mezi úrokovými sazbami a forexovým obchodováním existuje silná korelace. Forexový trh je ovládán mnoha proměnnými, ale úroková sazba měny je základním faktorem, který převažuje nad všemi ostatními. -

Uvažuje Bank of Japan o další intervenci?

Nedávno jsme psali, že Bank of Japan (Japonská centrální banka) uvažuje o intervenci, aby oslabila svůj japonský jen (Yen). A za dva dny k tomu došlo. Může se to zdát neuvěřitelné, ale dnes budeme psát znovu o stejné věci. Ale teď vážně, měnový pár USD/JPY se blíží k hladině 76,00, která pro Bank of Japan (BoJ) znamená něco jako „čáru v písku“ a je blízko úrovně, kdy byla intervence použita naposledy.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |