Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

V minulé kapitole jsme si rozebrali speciální typy inducementů, se kterými budeme v budoucnu dost počítat a díky kterým můžeme výborně vyfiltrovat inducementy, které nebudeme brát v potaz. Pokud jste nečetli předchozí kapitolu, tak si ji doporučuji nastudovat, protože dnes z ní budeme využívat informace. Celkově obchodníci podle likvidity mají někdy problém v tom, z jakého time-framu (TF) si mají zvolit inducementy, jak si je podle time-framu vyfiltrovat a s tím i to, jaký inducement má pro ně větší váhu. Na to vše se podíváme v dnešní kapitole a řekneme si, co je ideální pro jednotlivé typy obchodníků.

Jaký jste typ obchodníka?

První důležitou věcí, kterou byste měli udělat je říct si, jaký typ obchodníka jste. Zda jste scalper, daytrader nebo swing trader. Podle toho se bude odvíjet další postup volby time-framu na inducementy.

První je důležité vymezit si pojmy scalper, daytrader a swing trader. Scalper je obchodník, který drží obchod několik minut. Těchto obchodů může mít za den klidně až 20. Daytrader bude pro nás obchodník, který všechny obchody otevře a uzavře v daný den a tyto obchody trvají od pár desítek minut po pár hodin v závislosti na splnění Take-Profitu (TP), těchto obchodů za den udělá třeba jeden až tři. Swing trader pro nás bude obchodník, který drží pozice několik dní až týdnů.

Pokud jste scalper, tak by váš time-frame měl být v rámci sekund až minut. Pokud mluvíme o minutách, tak by se mělo jednat o 1minutový (M1), 5minutový (M5) a 15minutový TF (M15). Ohledně sekund by se mělo jednat o 15sekundový a 30sekundový TF. Sekundové TF nejsou u většiny brokerů dostupné. K dispozici jsou například v placené verzi TradingView. Pokud jste daytrader, tak by váš hlavní TF na inducementy měl být od 4hodin (H4) po 1minutu (M1) a jestliže jste swing trader, tak se time-framy pohybují od týdenního (W1) po 4hodinový (H4).

Nyní přejdeme k inducementům a jak si zvolit kombinaci TF.

Inducementy a time-frame

Pokud jste si vyjasnili, co za typ obchodníka jste, tak nyní můžeme přejít k hlavnímu tématu. V úvodní kapitole o inducementech (kapitola 16) byl zmíněn jeden text, který zněl takto:

„Asia session musí být jasně longová/shortová. Pod Asia mid-line musí být inducement z H1 TF nebo vyšší. Nad Asia mid-line k tomu musí být ještě inducement M15 nebo M30 pro potvrzení. Budeme vstupovat vždy na H1 a vyšším inducementu pod Asia mid-line.“

Tímto způsobem si budeme chtít nastavit pravidla pro naše obchodování inducementů.

Obecně platí, čím vyšší TF, ze kterého bere inducement, tím vyšší má váhu. Proto inducement z 1 hodiny (H1) bude mít větší pravděpodobnost reakce než inducement z 15 minut. Konečným cílem pro vás bude to, najít si jeden až dva vyšší time-framy (vyšší znamená 1 hodina a vyšší) na inducementy, ze kterých se budete snažit obchodovat všechny obchody. K těmto vyšším time-framům si dále musíte najít i nižší time-framy (nižší znamenají 15 minut a níže), ze kterých budete hledat přesné entry pro váš obchod a které taky budou sloužit jako reentry v případě, že by vám obchod ujel. Samozřejmě vyšší a nižší TF jsou v závislosti na tom, jaký typ obchodníka jste. Celkově by se ale mělo držet v těchto mezích:

1. Scalper: vyšší TF = 15 minut a vyšší, nižší TF = 3 minuty a nižší.

2. Day trader: vyšší TF = 1 hodina a vyšší, nižší TF = 5 minut a nižší.

3. Swing trader: vyšší TF = 4 hodiny a vyšší, nižší TF = 30 minut a nižší.

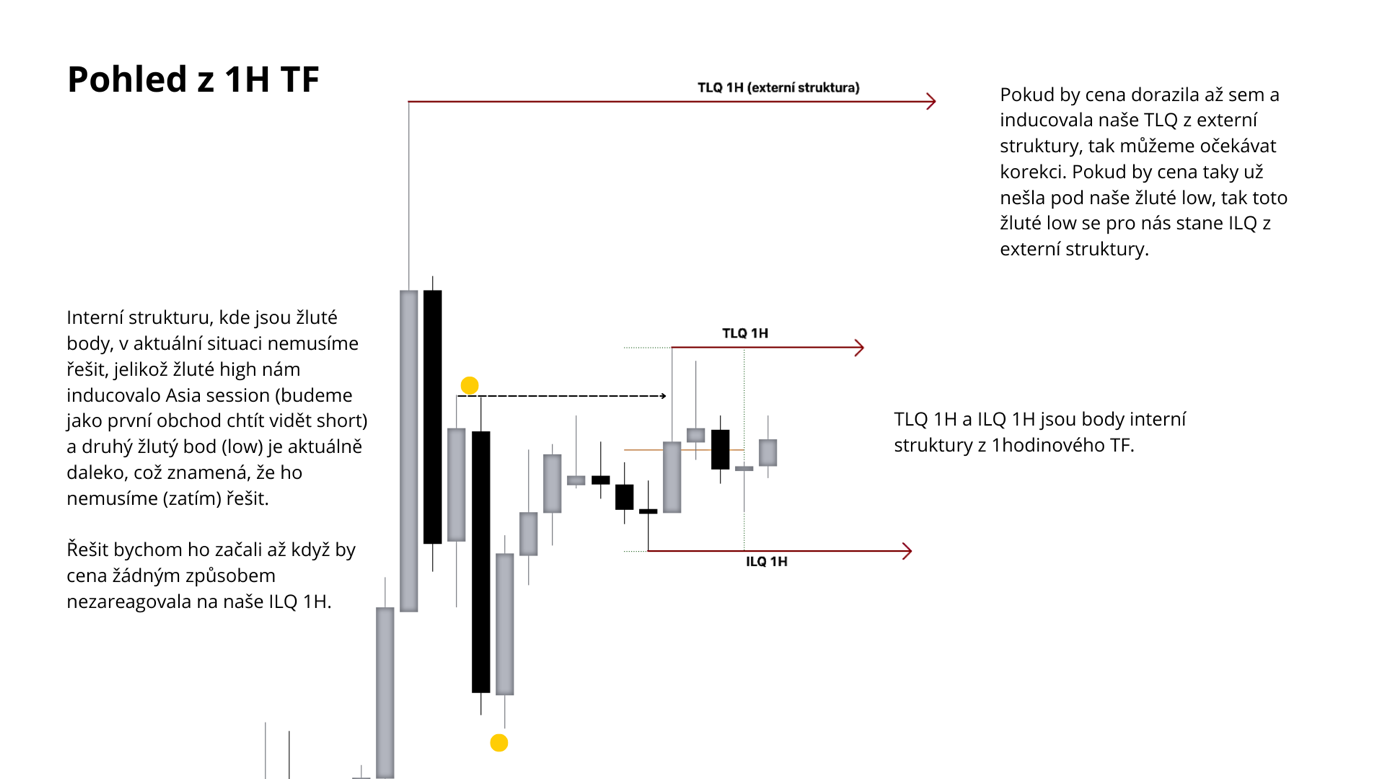

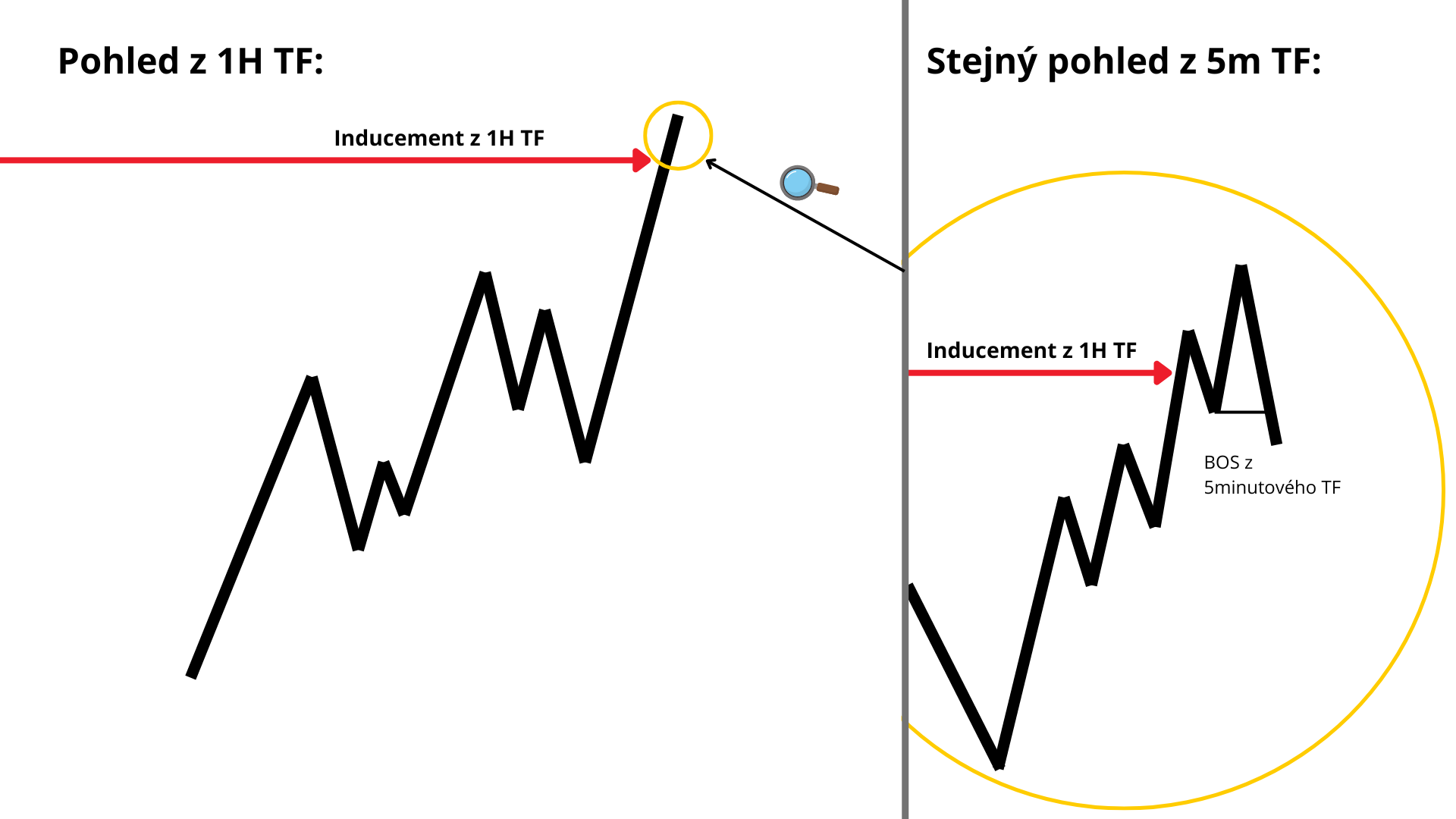

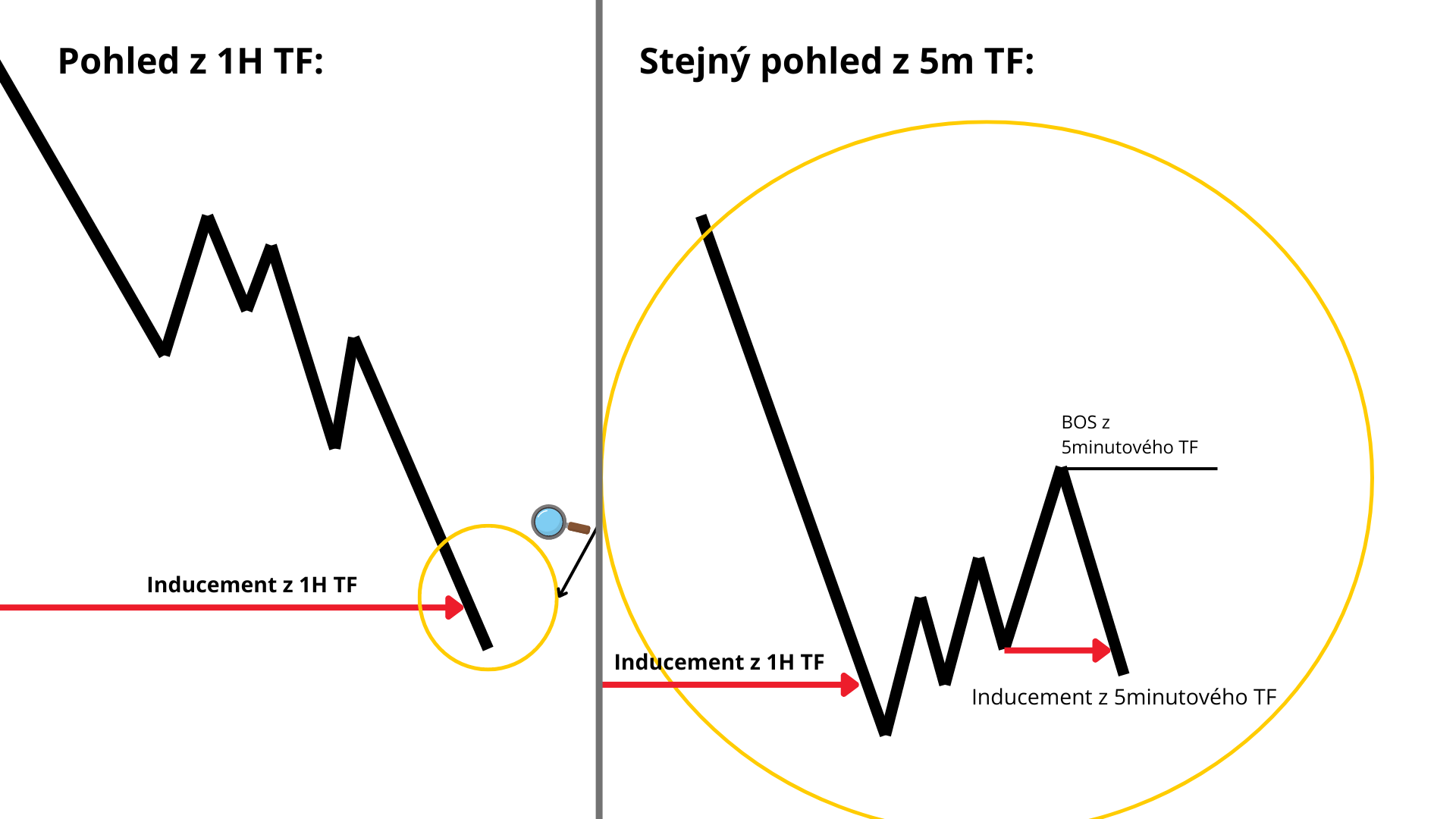

Pro pochopení si můžeme ukázat to, jak bude vypadat kombinace nižšího a vyššího TF na následujícím obrázku:

Kombinace č.1

Kombinace č. 1 nám ukazuje to, že využijeme 1hodinový TF především na inducementu a následně přejdeme do 5minutového TF, ve kterém budeme čekat na break struktury. Na vašem uvážení bude, zda break budete brát z externí struktury nebo interní a z jakého TF. Tato kombinace nižšího a vyššího TF se týkala BOS a iBOS, následně se ale taková kombinace může týkat i reentry do obchodů, které vám ujedou. Pro představu si to znova ukážeme na následujícím obrázku, kde zkombinujeme inducement z vyššího TF, inducement z nižšího TF a break struktury.

Kombinace č. 2

Další kombinace může vypadat například takto. První samozřejmě čekáme na inducement z vyššího TF, jelikož čím vyšší TF, tím větší pravděpodobnost toho, že trh bude reagovat. Následně vidíme, že nenastal BOS či iBOS z 5minut, každopádně to nevadí, jelikož dokud tento BOS/iBOS nenastane, tak nejsme v obchodu, čímž se chráníme proti tomu, že by trh i nadále shortoval.

Možná někteří z vás by mohli namítat, že když je vyšší inducement lepší, tak proč nepočkáme na denní, týdenní nebo měsíční inducement? Jednoduše proto, že bychom čekali moc dlouho, klidně i několik týdnů. Vždy záleží na tom, jaký typ obchodníka jste. Pokud chcete držet obchody týdny a zároveň vám nevadí na ně taky stejně dlouhou dobu čekat, tak je zcela v pořádku brát inducementy i z 1měsíčního TF.

Každopádně při takové situaci je potřeba brát ohled i na další věc, kterou je rozdíl TF mezi inducementy.

Rozdíl TF mezi inducementy

Jak jsme si bavili o měsíčním inducementu, tak je zcela v pořádku ho brát. Tento TF (1měsíc) by měl být váš vyšší TF, každopádně je potřeba si zvolit i nižší TF a v takovém případě váš nižší TF nemůže být například 5 minut nebo 15 minut, protože pokud nastane měsíční inducement a vy ihned budete hledat na grafu BOS/iBOS z 5 minut, tak nečekejte, že toto bude zisková strategie. Je to moc velký rozdíl mezi time-framy.

Vždy je potřeba tyto time-framy zvolit úměrně, aby rozdíl mezi nimi nebyl příliš velký. Taky není jednoznačné pravidlo, jak velký by tento rozdíl mezi nimi měl být, ale obecně za vyhovující je například kombinace 1 hodiny a 5 minut, ale i 1 hodiny a 1 minuty. Pokud bychom brali 4hodinové time-framy, tak za vyhovující mohou být 4 hodiny a 15 minut nebo 4 hodiny a 5 minut. Naopak za nevyhovující se považuje velký časový rozdíl, což je například výše zmíněný TF v podobě 1 měsíce a 5 minut nebo 1 týden a 15 minut.

Vždy je nejdůležitější si vybrat takovou kombinaci, která bude vyhovovat tomu, jaký jste obchodník a taky tomu, jaké data vám nejlépe vychází na backtestingu v rámci vámi zvoleného (testovaného) time-framu.

Praktické příklady

Nyní si ukážeme postup, jak vypadá kombinace TF s inducementy. Ukázka bude pro pochopení jednodušší a využijeme jeden vyšší a jeden nižší TF. Jako vyšší TF použijeme 1H a jako nižší TF použijeme 1 minutu.

Praktický příklad č. 1

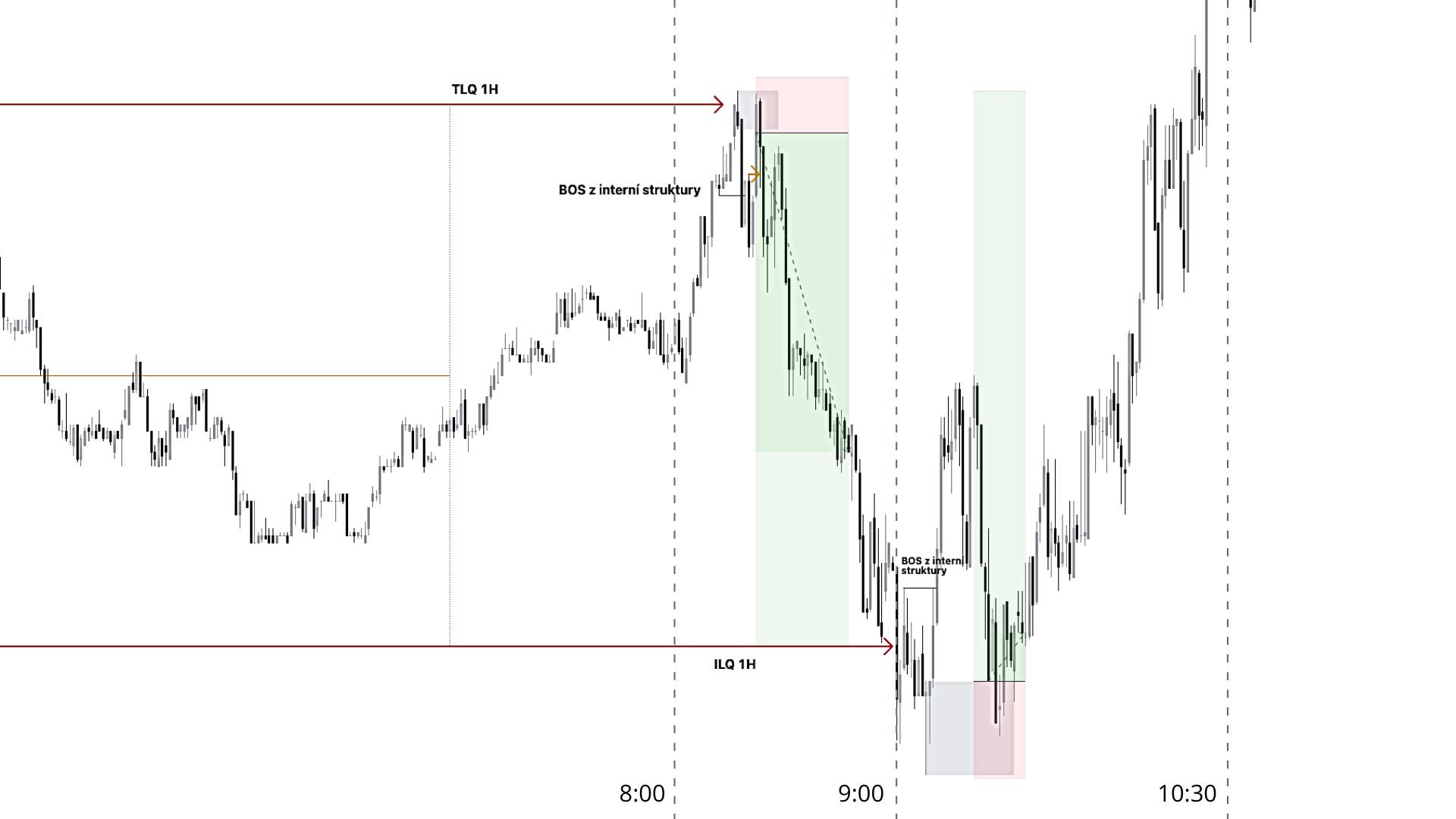

Jakmile máme zmapovanou situaci z 1H, přejdeme do našeho nižšího TF, ze kterého už budeme hledat obchody.

Praktický příklad č. 2

Zde vidíme, že jak TLQ 1H tak i ILQ 1H byly zároveň výběr Asia high a Asia low, což je pro nás další potvrzení. Jakmile cena první dorazila do našeho TLQ 1H, bylo to pro nás lepší, než kdyby cena dorazila do ILQ, protože Asia session byla indusována žlutým high na předchozím obrázku. Poté už jen čekáme na nižším TF na potvrzení v podobě BOS/iBOS nebo inducementu na reentry. Zde nastal BOS z interní struktury (to, zda si ho pojmenujete jako BOS či iBOS pro nás teď nehraje žádnou roli). Pokud si všimnete malé oranžové šipky blízko našeho šedého POI na shorty, tak to je další potvrzení v podobě minutového inducementu blízko POI (je to podobná situace jako na obrázku kombinace č. 2) Pokud máte blízko vašeho POI, kde chcete pokládat obchod, vytvořený jakýkoli vrchol, který bude právě inducementem, tak můžete obchodu přidělit vyšší váhu. Posledním krokem už je jen obchod zadat v našem případě na sell limit. Samozřejmě nezapomeňte na zaokrouhlování velikosti SL v pipech podle pravidel.

Take-Profit by bylo naše ILQ z 1H, kde čekáme otočení ceny, tedy longy. Samozřejmě i zde budeme čekat na potvrzení v podobě BOS/iBOS. V tomto případě nemáme v blízkosti POI žádný inducement, což není podmínka. Každopádně máme zde potvrzení v podobě timingu, kdy inducement nastal přesně na 9:00 a též potvrzení v podobě bias (neboli síly směru trhu), kdy Asia session byla převážně longová a my očekáváme vytvoření nového HH z externí struktury na 1hodinovém TF. Poté už zbývá jen počkat na mitigaci a aktivaci našeho příkazu buy limit.

Závěr

Vždy bude záležet jen na vás, jaké time-framy si zvolíte při obchodování. Nejlepší analýzu provedete jen tehdy, kdy víte, co se děje na různých time-framech, jelikož pokud znáte vývoj na 5minutovém time-framu i na 15minutovém TF, ale nevíte, co se děje na hodinovém, tak vám uniká spousta informací, které můžete započítat do své analýzy. Já osobně primárně na obchodování využívám hodinový a minutový TF, který je doplněn denním, 4H a 5minutovým TF. Toto doplnění je ale kvůli tomu, abych věděl, co se zde případně děje. Zároveň všechny naše konfluence jsou orientovány na nižší time-framy, což je 1 minuta a 5 minut, takže je vhodné při obchodování konceptů likvidity tyto časové rámce zahrnout do obchodního plánu.

V příští kapitole začneme probírat denní cykly, začneme klasickým.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Smart Money: Kalibrace order bloků a Smart Money Divergence

V tomto článku se podíváme na jednu z možností zpřesnění vstupů k order blokům a dále také na to, jak je možné využít Smart Money Divergence k potvrzení vstupu do obchodu. -

Smart money koncept a výběry likvidity

Pokud vaše obchody často skončí na stoplossu, patrně jste se stali likviditou pro někoho většího. Co to znamená a jak tomu zabránit se dozvíte v tomto článku či v ebooku, který si zdarma můžete stáhnout v závěru. -

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

V minulé kapitole jsme si rozebrali základní likviditu EQH a EQL, což budou základní stavební kameny naší strategie hned po inducementech, ale ještě než přejdeme k složitějším věcem, je nutné si představit poslední z těch „jednodušších“ pojmů, se kterými budeme pracovat, což je POI, OB a mitigace. Všechny tyto tři pojmy budeme dost využívat při obchodování, a proto si je v dnešní kapitole taky detailně představíme jak teoreticky, tak i na praktických příkladech. Věřím, že spousta z vás se s nimi už setkala, každopádně aby všichni porozuměly následujícím kapitolám, tak si je představíme. -

Smart Money Trading: Co je to inducement? (16. díl)

V minulé kapitole jsme probírali EPA a IPA neboli efficiency a inefficiency price action, díky čemuž jsme si mohli dát objektivní podmínku, zda vůbec vstoupíme do obchodu nebo ne. V dnešním článku se ale podíváme na jednu z nejdůležitějších konfluencí, jelikož inducement tvoří hlavní část technické analýzy v konceptech likvidity. Určitě spousta z vás už tento pojem slyšela, každopádně pokud nevíte, co přesně znamená, co se po inducementu očekává, kde ho přesně zaznačit a jak ho využít, tak tento článek je pro vás. Pojďme si ale prví říct, co je to inducement. -

Smart Money Trading: Denní cyklus – klasický (19. díl)

V minulé kapitole jsme si rozebrali to, jak si zvolit obchodní time-frame (TF) v souvislosti s inducementy, což je jedna z důležitých vlastností k ziskovosti těchto konceptů na bázi likvidity. V dnešní kapitole začneme probírat denní cykly, které jsou celkově 4 a dnes začneme prvním, a to je klasický. V této kapitole budeme dost využívat timing, protože si budeme vysvětlovat jednotlivé pohyby v daných sessions, takže pokud jste nečetli kapitolu o timingu (kapitola 8) a případně i kapitoly k Asia session (kapitola 10 a kapitola 11), doporučuji si je před touto kapitolou pročíst. -

Smart Money Trading: Denní cyklus - London blow-up (22. díl)

V minulé kapitole jsme si rozebrali třetí denní cyklus a to one-way, který je trendující a dá se velmi dobře odvodit i den předem. Naopak v dnešní kapitole se podíváme na další z denních cyklů, a to na London blow-up, který bude mít lehce i znaky one-way cyklu, každopádně bude jinak stavěný. První se klasicky podíváme na teoretický úvod a následně přejdeme na praktické ukázky. Co je to tedy London blow-up? -

Smart Money Trading: Denní cyklus - One Way (21. díl)

V minulé kapitole jsme rozebírali druhý z denních cyklů a to rip-off neboli pomalou smrt, který je pro obchodníky obchodující koncepty likvidity ten nejvýnosnější, jelikož se pohybuje do strany a vybírá jednotlivé highs a lows. Naopak v dnešní kapitole se podíváme na úplný opak tohoto cyklu, a to na one way. Jak už můžete z názvu pochopit, bude se jednat především o trendující cyklus, který ale můžeme dost dobře odvodit už den předem. První se podíváme na teoretický úvod a poté přejdeme k praktickým příkladům na grafu. Co je to tedy one way cyklus? -

Smart Money Trading: Denní cyklus - Rip-off (20. díl)

V minulé kapitole jsme si rozebrali první z denních cyklů, a to klasický denní cyklus, ve kterém hledáme primárně dva obchody a který nastává přibližně 3krát do měsíce. V dnešní kapitole budeme pokračovat v denních cyklech a rozebereme si cyklus rip-off, který je pro nás, jako obchodníky, kteří využívají strategii na bázi likvidity, ten nejvýnosnější. První se znova podíváme na teoretické základy a následně si rozebereme příklady na grafu. První otázka tedy je, co je to denní cyklus rip-off? -

Smart Money trading: Načasování v konceptech likvidity (8. díl)

V minulé kapitole jsme si řekli, co je to imbalance a jak ji správně chápat v kontextu ICT a SMC. Dnes se podíváme na další složku našeho konceptu, a to je timing neboli načasování. Pokud jste dlouhodobý investor či poziční trader, tak vás timing v daném dnu nemusí vůbec zajímat, každopádně pokud jste intradenní obchodník, tedy obchodník, který obchoduje na denní bázi, tak by vás timing měl dost zajímat, protože v průběhu dne se otevírají burzy po celém světě, a to v daný okamžik může vyvolat zajímavý pohyb, který se v dost případech dá predikovat v kombinaci s dalšími konfluencemi, proto je dobré timing znát a rozumět mu. -

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

V minulé kapitole jsme si rozebrali denní cyklus, a to konkrétně London blow-up neboli londýnskou explozi. V dnešní kapitole se ale podíváme na trochu jiné téma, než jsou denní cykly, a to na COT report, jelikož tento report se využívá i při obchodování v konceptech likvidity a celkově smart money konceptu. Dá se říct, že je to jednoduchá konfluence, která vám pomůžete odhadnout bias trhu (výhled), každopádně musíte se v něm vyznat a nastavit si pro něj svá pravidla. První si ale řekneme, co je to vůbec COT report? -

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

V předchozích kapitolách jsme si popsali, co to je ICT (Inner Circle Trader) a SMC (Smart Money Concept). Tyto koncepty jsou oba postaveny na likviditě trhu, nicméně dokázali byste říct, jaké jsou mezi nimi rozdíly? I když jsou oba koncepty postaveny na stejné věci a logice, tak jsou tam malé rozdíly, proto se na to tedy pojďme podívat a více si rozebrat jednotlivé rozdíly mezi oběma koncepty. Rozdílů mezi oběma koncepty upřímně není mnoho, nicméně jsou dost důležité v kontextu celkové strategie a pohledu na trhy a trading. -

Smart Money Trading: Speciální typy inducementů (17. díl)

V minulé kapitole jsme si řekli, co je to inducement, jelikož je to ta nejdůležitější část strategie v obchodování podle likvidity konceptů. Začali jsme teorií a řekli jsme si, co je to inducement, jak funguje otáčení likvidity, také jsme se pobavili o vedlejším a primárním inducementu a i o tom, jak je obchodovat. V dnešním článku se budeme věnovat též inducementům, ale trochu jinak. Ukážeme si totiž další tři typy inducementů, které jsou důležité pro celkové pochopení pohybů na trhu a budou taky navazovat na mitigační cyklus, o kterém si povíme později v dalších kapitolách. První si znovu napíšeme teoretický úvod a následně přejdeme k příkladům z praxe. Nyní tedy, jaké máme 3 typy inducementů? -

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

V předchozí kapitole jsme si rozebrali to, jak si vybrat vhodný obchodní instrument podle konceptů likvidity. Pokud jste si nepřečetli minulou kapitolu, tak si ji doporučuji přečíst ještě před touto. V dnešní kapitole se podíváme na to, proč je vhodné se specializovat na 1 až 2 obchodní instrumenty v kontextu ICT a SMC. Jaké jsou výhody tohoto rozhodnutí, a to jak technické, tak psychologické. Pojďme se na to společně podívat. -

Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

V minulém dílu jsme si probrali breaky struktury, konkrétně co je to BOS, iBOS a jak je využít v praxi. Dnešní díl bude oproti dosavadním dílům trochu jiný, jelikož zde nebudeme primárně využívat jakékoli highs a lows ve struktuře jako jsme to dělali v minulých kapitolách, ale podíváme se spíše na to, co je to imbalance v tradingu, jak ji správně chápat jako doplněk naší trading strategie v kontextu ICT a SMC konceptů a následně jak ji správně identifikovat na grafu v praxi. -

Strategie Smart Money: Price Swingy (9. díl)

V minulé kapitole jsme si rozebrali timing v kontextu strategií podle likvidity včetně časů jako LBM 1 nebo LBM 2 a dnes se podíváme na to, co jsou to price swingy a jak je využívá ICT a SMC, tedy celkově využití price swingů ve strategiích, které se zaměřují při svém obchodování na likviditu trhu. Pro správné pochopení dnešní kapitoly je potřeba znát základní strukturu trhu či pokročilou strukturu trhu, tyto informace byly popsány v kapitolách 4 a 5. První se ale podíváme na trochu teorie a to, co jsou to vůbec price swingy. -

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

V minulé kapitole jsme si rozebrali technické prvky Asia session, tedy Asia high a low a následně Asia mid-line. V dnešní kapitole se podíváme na dlouho očekávané téma, a to EQH a EQL neboli equal high a equal low, jelikož dnešním tématem už budeme postupně vstupovat do témat, kde likvidita bude hrát důležitou roli a bude ve většině případů součástí dané konfluence. V této kapitole začneme tu nejjednodušší na pochopení a to „vodorovnou“ likviditou v podobě EQH a EQL. První si ale řekneme, co teoreticky tento pojem znamená a co vůbec znamená pojem likvidita v technické analýze. -

Základní struktura Price Action (4. díl)

V minulých kapitolách jsme si popsali, co je to ICT, SMC a rozdíly mezi nimi. Doposud všechny kapitoly byly teoretické, abychom pochopili souvislostí mezi teorií a praxí, na kterou se budeme zaměřovat dnes, jelikož dneškem začínají především praktické ukázky a popisy jednotlivých konfluencí, které se v ICT a SMC dost využívají. Zároveň je nutné poznamenat, že dost z těchto konfluencí je na internetu zdarma, každopádně ne všichni je chápou správně a proto se ve velké míře spousta lektorů dopouští chyb i v tak základní věci jako je struktura price action, kterou budeme dnes probírat. Kapitoly o struktuře si rozdělíme na dvě části, přičemž dnes si ukážeme základní strukturu a v další kapitole si tuto základní strukturu doplníme pokročilou interní strukturou, kterou většina lidí ani nepoužívá. První se ale jen trochu podíváme na pojem price action a koncept struktura trhu. -

3 obchodní strategie pro rok 2024

Letošní rok očekáváme mnoho obchodních příležitostí. Pokud je chcete zobchodovat co nejefektivněji, budete potřebovat zvolit vhodnou strategii. V tomto článku najdete hned tři takové, které lze navíc použít na jakýkoliv trh.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |