Strategie Smart Money: Price Swingy (9. díl)

V minulé kapitole jsme si rozebrali timing v kontextu strategií podle likvidity včetně časů jako LBM 1 nebo LBM 2 a dnes se podíváme na to, co jsou to price swingy a jak je využívá ICT a SMC, tedy celkově využití price swingů ve strategiích, které se zaměřují při svém obchodování na likviditu trhu. Pro správné pochopení dnešní kapitoly je potřeba znát základní strukturu trhu či pokročilou strukturu trhu, tyto informace byly popsány v kapitolách 4 a 5. První se ale podíváme na trochu teorie a to, co jsou to vůbec price swingy.

Co jsou to price swingy?

Price swing má dva významy, buď je může jednat o samotnou obchodní strategii anebo o určitý cenový pohyb či kolísání hodnoty obchodního instrumentu na trhu. V našem kontextu se bude jednat o druhou možnost, a to o určitý pohyb ceny na trhu. Už od samotného slova swing můžete pochopit, že se jedná především o pohyby, které rozhodně netrvají měsíce, jelikož možná znáte pojem swingové obchodování, což je styl obchodování, kde obchodníci využívají korekce na trhu, aby naskočili do přetrvávajícího trendu a tyto pozice drží přes noc, ale zároveň nejsou drženy více než několik týdnů. U klasické definice price swingu se jedná o vzdálenost high a low na vyšších time framech, což pro nás, kteří obchodujeme nižší time framy a využíváme denních pohybů nemá žádný význam, z toho důvodu berou strategie na bázi denní likvidity price swingy, které jsou z nižších time framů a zároveň se ještě dělí na několik kategorií, a to konkrétně na:

1. Denní price swing.

2. Price swing v dané open session.

3. Price swing od high po low.

4. Retracement od open session.

Tyto čtyři body lze zároveň rozdělit a značit podle vašich obchodních časů neboli timingu. Máte možnost používat buď klasický timing nebo upravený timing, který je vhodnější pro tuto analýzu. Podrobnosti o upraveném timingu naleznete v předešlé kapitole.

Důležité je taky říci, k čemu se price swingy převážně využívají. V našem kontextu jde především o krátkodobou predikci pohybu ceny v daný moment a to tak, že nám řekne, kde je ideální nastavit Take-Profit či po kolika pipech či bodech je vhodné obchod uzavřít nebo alespoň vzít část zisku, jelikož je zde určitá pravděpodobnost, že se proti nám může otočit daný pohyb, jedná se tedy o další přidanou konfluenci, která nám řekne, kde je vhodné brát zisk a jak velký pohyb trh pravděpodobně udělá na základě výsledků z minulosti. Nyní si můžeme jednotlivé body rozebrat více do detailu, abychom pochopili, co se pod nimi skrývá.

Denní price swing

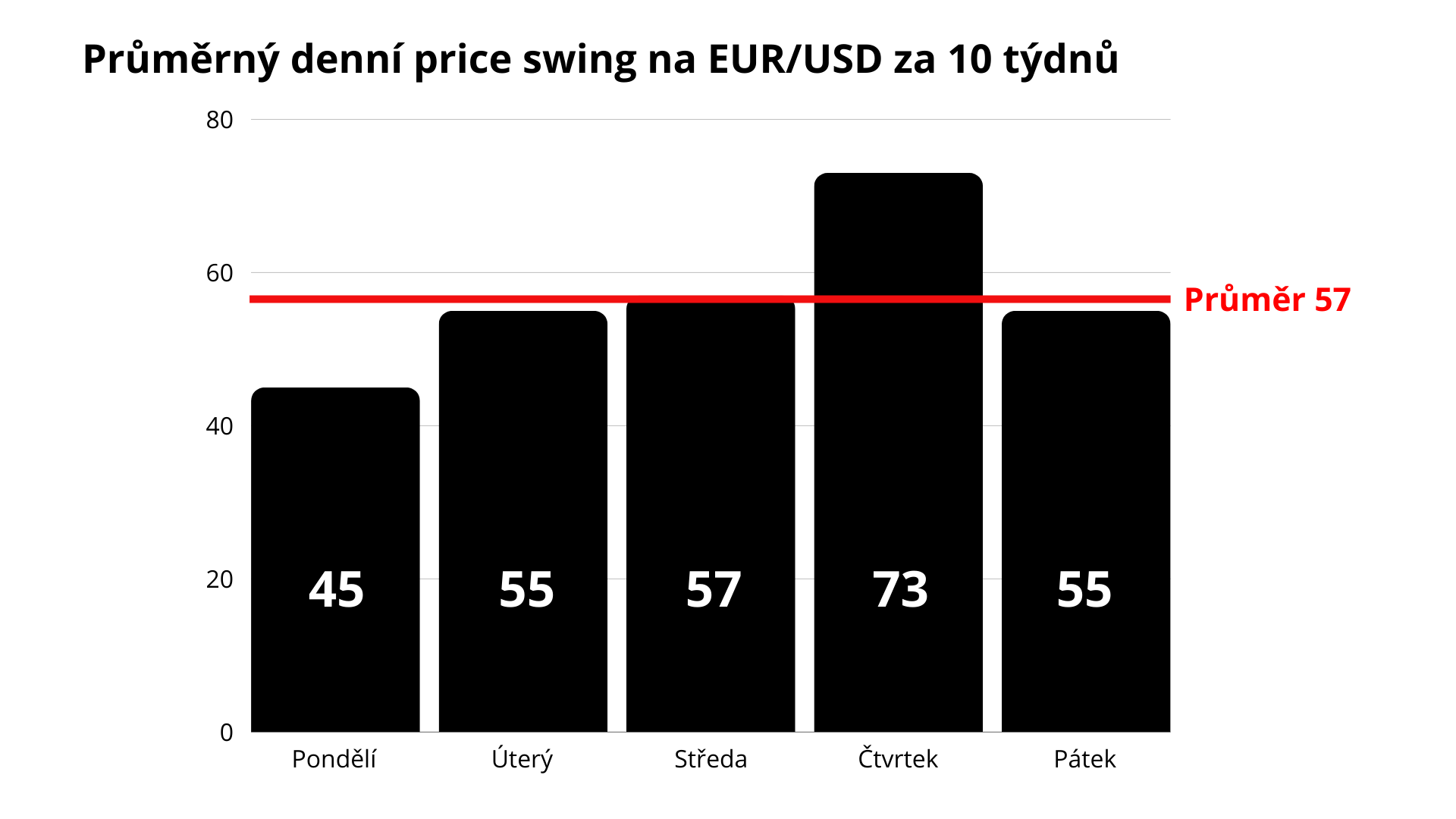

První druh price swingu je denní price swing a je to zároveň základní druh price swingu. Jedná se o to, že se změří průměrný denní pohyb na určitém obchodním instrumentu v jednotlivých dnech. Na rozdíl od ostatních druhů price swingu, tedy price swing v dané open session, price swing od high po low a retracement od open session, se denní price swing měří od 00:00 UTC, tedy přímo od začátku obchodního dne. Tento údaj je vhodný k tomu, že můžete počítat s určitou průměrnou denní volatilitou daného obchodního instrumentu a přizpůsobit tomu své obchody. Z dat za posledních 10 týdnů můžeme vyčíst například to, že průměrný denní pohyb na měnovém páru EUR/USD byl 57 pipů. Z toho důvodu, pokud chcete mít v daný den uzavřeny všechny obchody, je vhodné mít toto číslo v hlavě. Denní price swingy lze taky rozdělit podle dnů a též se jimi řídit.

Graf znázorňující průměrné denní price swingy

Zde na předchozím grafu tedy vidíme průměrné denní price swingy v jednotlivých dnech na měnovém páru EUR/USD. Průměr je tedy 57 a pokud by někdo z vás preferoval medián, tak ten lze taky použít.

Price swing v dané open session

Na rozdíl od předešlých denních price swingu jsou price swingy v daném otevření session zaměřeny na jeden časový úsek z celého dne. Z názvu asi chápete, že se jedná o pohyb při otevření dané obchodní session. Zde se též můžete zaměřit na klasický timing uvedený v předchozí kapitole, ale primárně se doporučuje zaměřovat se na upravený timing podle konceptů likvidity. Tedy pokud si to vysvětlíme například na příkladu, kdy budeme čekat na Frankfurt open na 8:00, tak v moment, kdy odbije osmá hodina se počítá pohyb, který nastane v prvních 15 minutách po Frankfurt open. Tedy se změří rozdíl v pipech mezi cenou, která nastala při otevření na 8:00 a cenou, která byla v momentu 8:15. Tyto výsledky v jednotlivé dny se zprůměrují a vyjde nám hodnota v pipech, která znamená pravděpodobnou velikost pohybu při otevření dané session. Tyto price swingy jde vypočítat pro všechny časy našeho upraveného timingu, kromě LBM 1 a 2, jelikož u těchto časů se předpokládá, že trh bude pomalejší a to, co čekáme v daný moment, je pohyb do strany.

Price swing od high po low

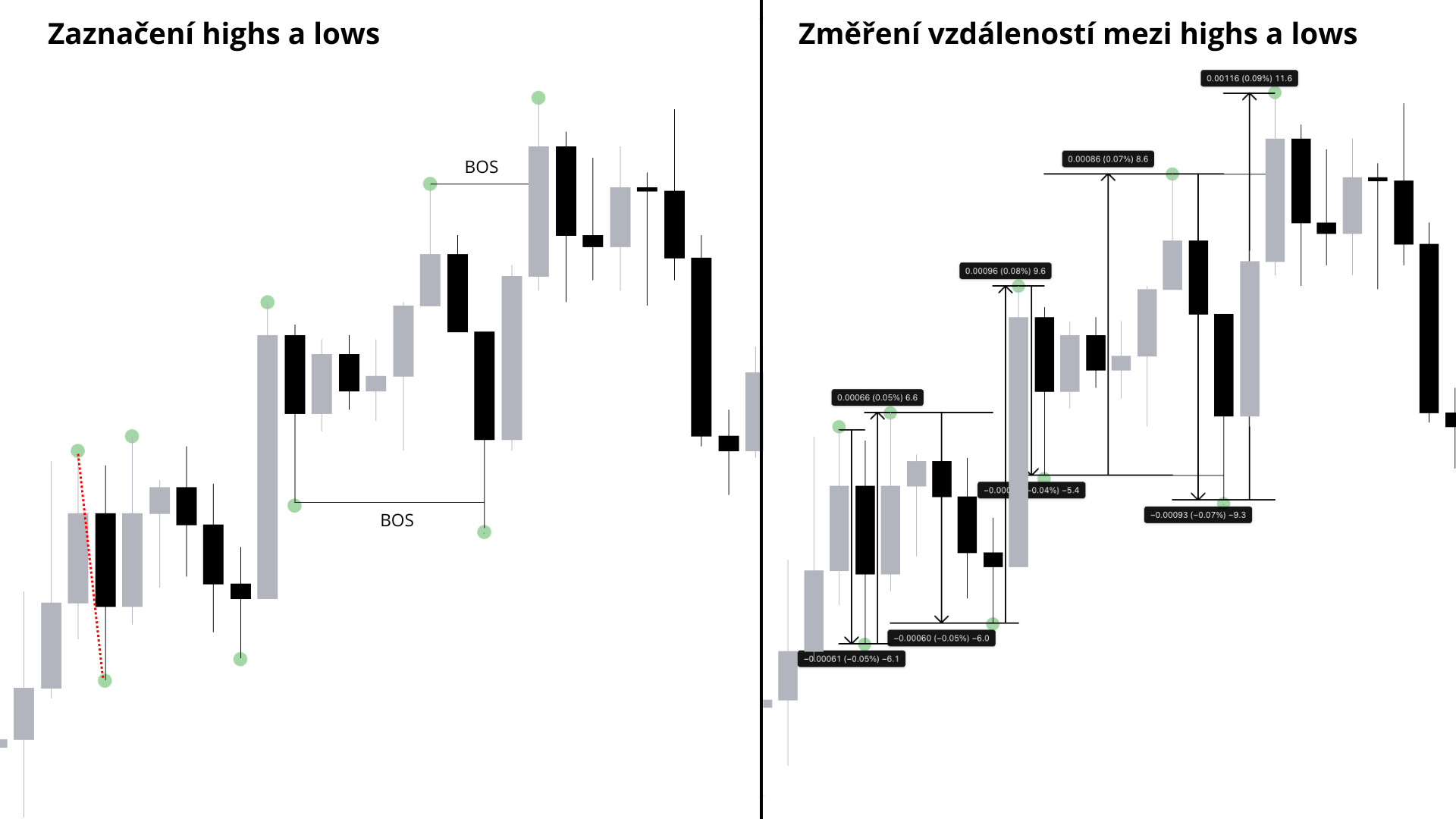

Další typ price swingu, který nám může pomoci odhadovat velikosti pohybů je price swing od high po low. Tento typ se dělí na typ užšího charakteru a širšího charakteru. První typ užšího charakteru se řídí klasickými pravidly značení externí struktury, kterou jsme si právě popisovali v kapitole 4. Postup je naprosto jednoduchý, začnete klasickým značením externí struktury na trhu a změříte pohyb mezi jednotlivými highs a lows a hodnotu znova zprůměrujete nebo uděláte medián. To vám dá představu o tom, jak velká může být pravděpodobně vzdálenost mezi jednotlivými body externí struktury, což vám zase může pomoci odhadnout Take-Profit obchodu nebo dát lepší informace o upravování otevřeného obchodu. Druhý způsob je širšího charakteru a spočívá v tom, že neberete highs a lows podle pravidel značení struktury jako v prvním případě, ale značíte přímo nohy hlavních vrcholů daného pohybu, toto značení je více subjektivní, jelikož nemá jasně stanovená pravidla, každopádně mezi těmito vrcholy noh znova změříte vzdálenosti a vyjde vám průměr. U tohoto druhého způsobu se jedná spíše o delší pohyb než u první varianty. Pro lepší pochopení si to ukážeme na obrázku.

První si ukážeme, jak je myšlen price swing užšího charakteru.

Price swing užšího charakteru

Zde na obrázku vidíme, že nejprve jsme si vyznačili strukturu trhu (zelená kolečka) včetně breaků struktury (BOS), ale ty v našem případě nejsou podstatné. Podstatná je totiž vzdálenost mezi zelenými body. Měření je znázorněno červenou tečkovanou čárou, jelikož vždy se postupně změří počet pipů od high po low a tato hodnota se zaznamená. Jakmile máte zmapovaný určitý počet, můžete tyto hodnoty zprůměrovat a vyjde vám price swing od high po low (samozřejmě se bere taky price swing od low po high) užšího charakteru.

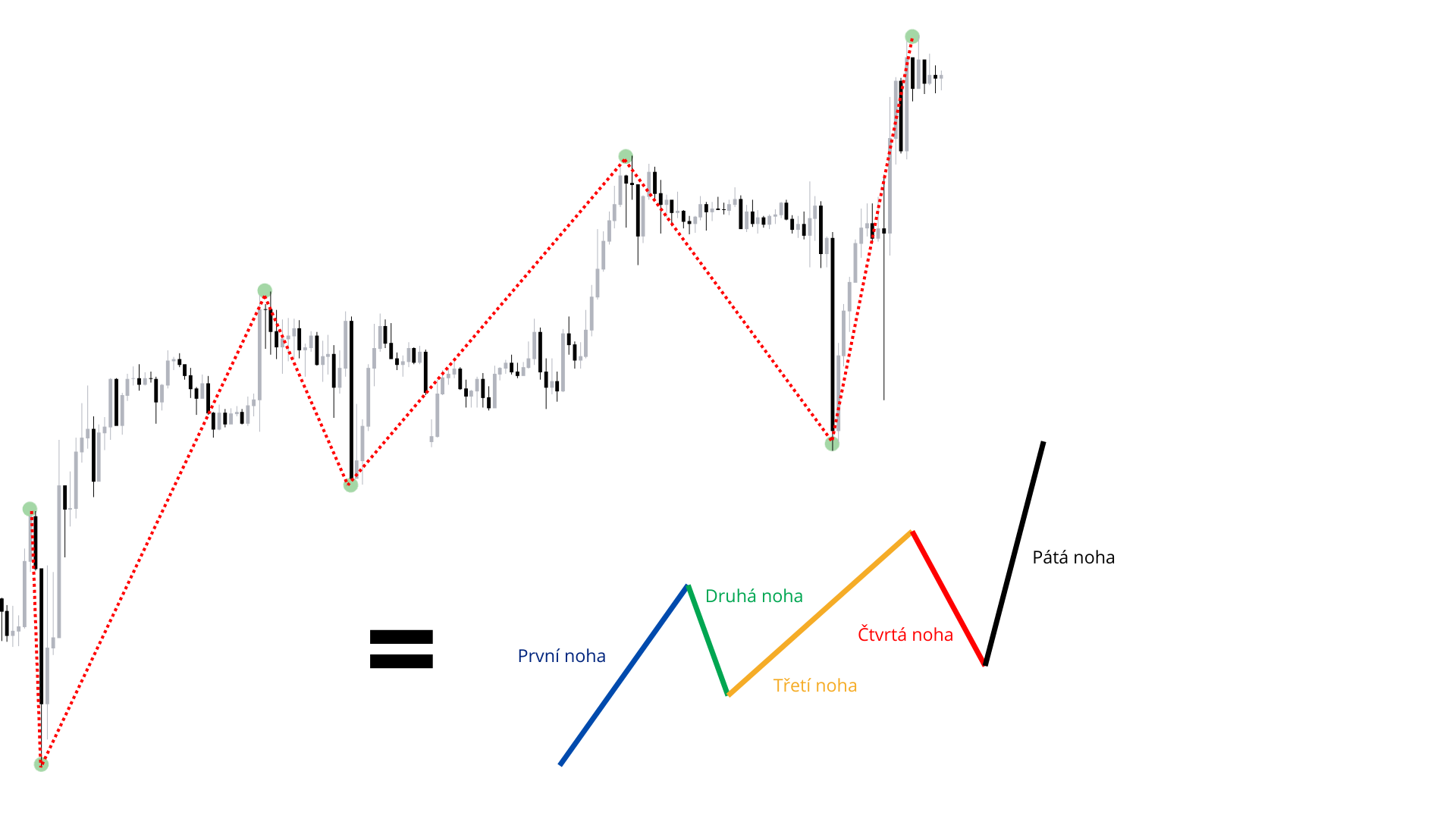

Nyní přejdeme k širšímu charakteru. Jak už jsme si řekli, značení se zde nemusí řídit přesnými pravidly, a proto může být dost subjektivní. Každopádně se zde berou celé nohy svíček a značení probíhá zpravidla z vyššího time framu.

Způsob značení širšího charakteru

Zde vidíme, že už neznačíme strukturu trhu, ale bereme takzvaně od oka celé nohy, které cena vytvořila. Konkrétní měření pipů pak probíhá naprosto totožně jako u užšího charakteru, což vidíme na obrázku níže.

Způsob měření širšího charakteru

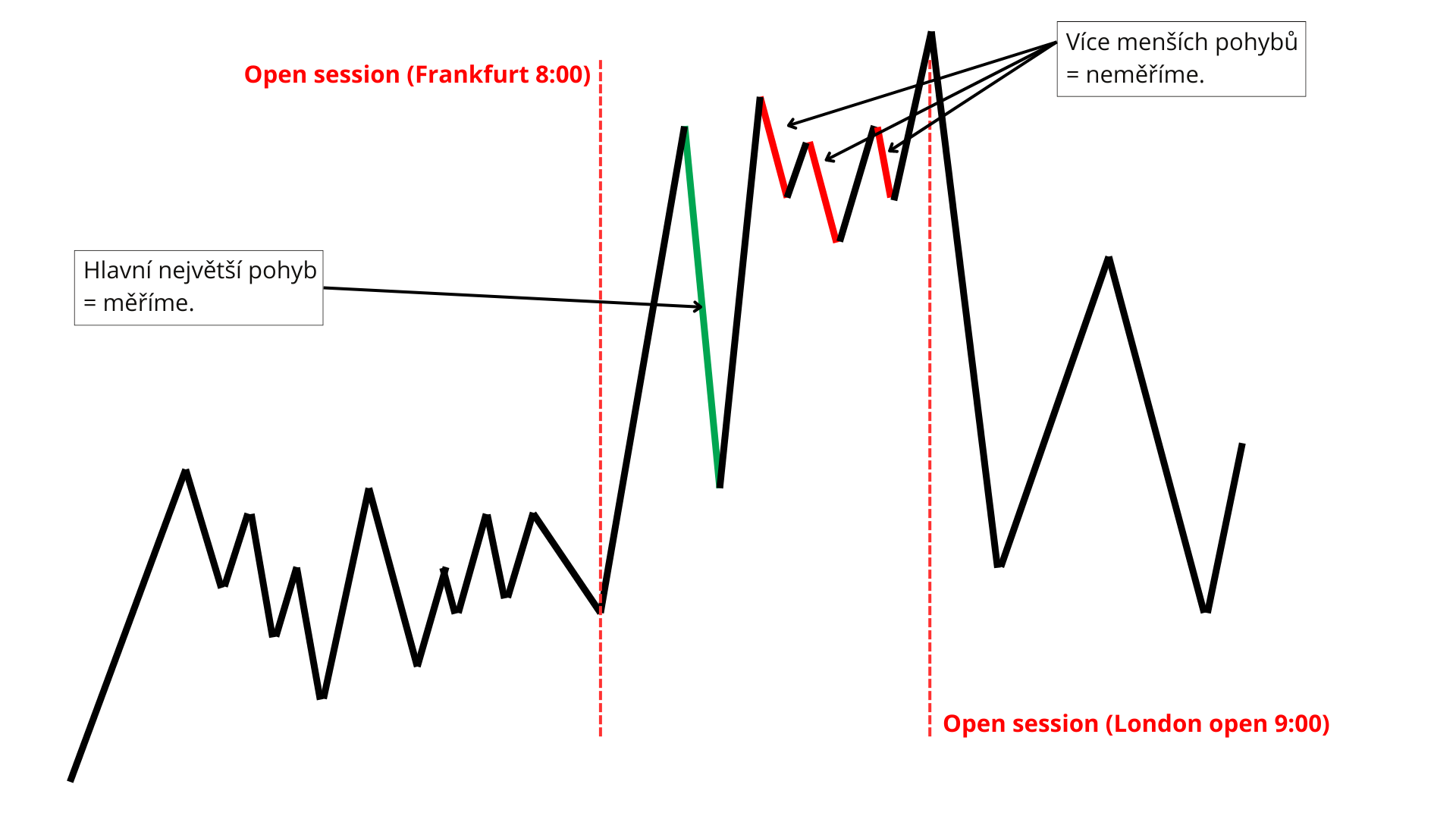

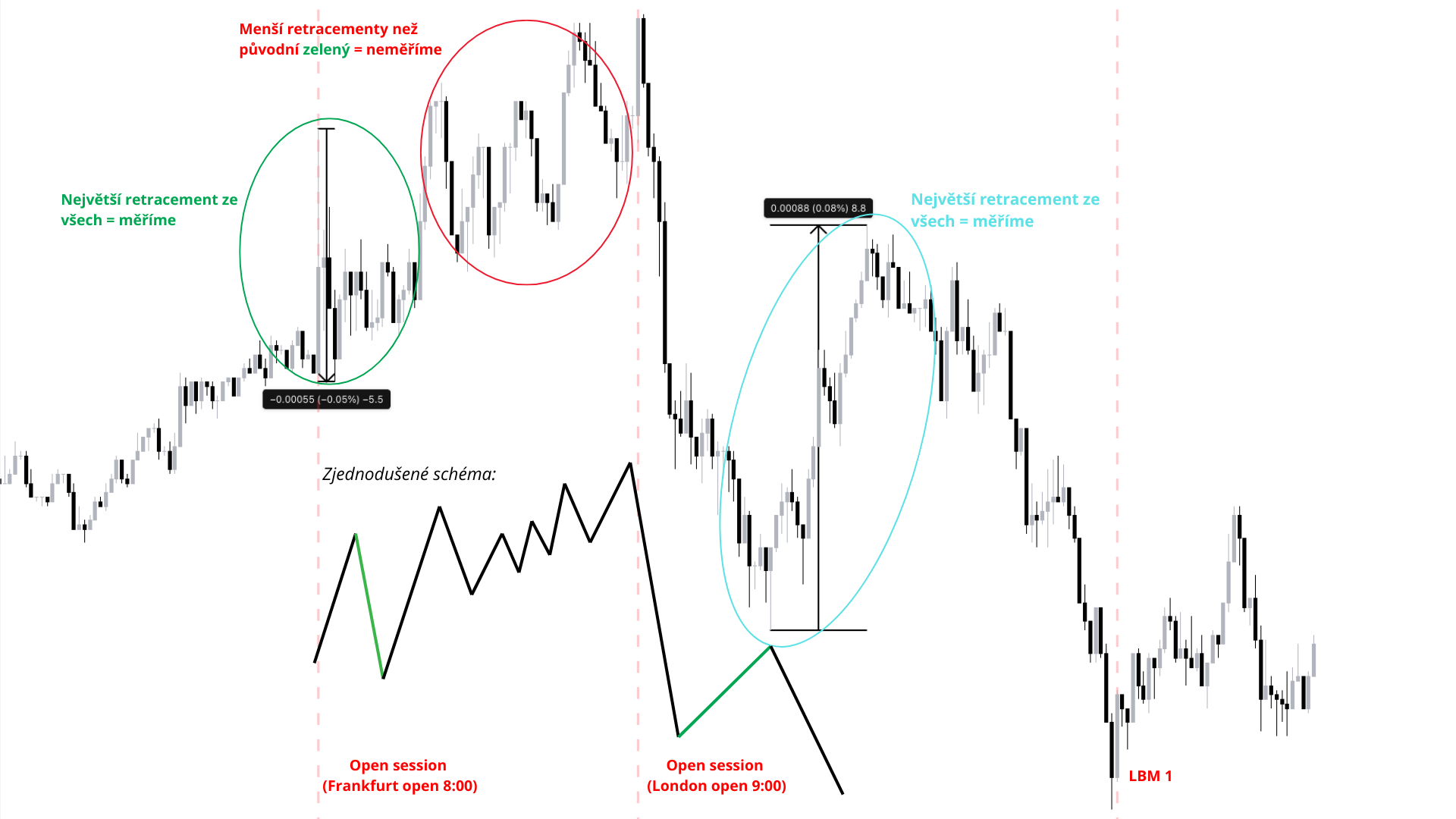

Retracement od open session

Nyní můžeme přejít k poslednímu bodu price swingů, a to k price swingu, který nastane u retracementu od otevření dané session. První si ale vysvětlíme, co je to retracement. Retracement je určitý pohyb v opačném směru oproti původnímu trendu. Představte si trend a následnou korekci a po korekci následné pokračování v trendu, tak této korekci se říká retracement nebo někdy i reversal. Jak už z názvu lze pochopit, tak u tohoto typu price swingu čekáme, že po open session nastane nějaký směr a po něm nastane opačný, my budeme měřit ten opačný. Časový úsek, po který se tento typ měří, je od okamžiku, kdy uvidíme, že se trh otočil proti trendu, který nastal od open session do následného začátku další open session, přičemž se měří vždy největší ucelený pohyb, nikoli více menších pohybů. Pro lepší pochopení si to ukážeme graficky i na příkladu.

Znázornění měření retracementu od open session

Zde vidíme, že nastal Frankfurt open na 8:00, prvotní pohyb byl longový a pak přišel právě retracement (zelený pohyb), následně přišlo navrácení a před otevřením další session, tedy Londýna na 9:00, přišly další menší pohyby, které už jsou pro nás nepodstatné, jak jsme si řekli, proto je taky nebudeme měřit (červené pohyby).

Příklad měření retracementu od open session

Zde můžeme znova vidět, že nastal open session na 8:00 a rovnou s ním longový pohyb, který vzápětí následoval short a pak znova long, tedy retracement byl v tomto případě short. Longové pohyby do London open na 9:00 pokračovaly, ale nebyly tak velké jako ten původní v zeleném kruhu, proto je neměříme (ty v červeném kruhu). Po London open na 9:00 následovaly shorty s tím, v 9:30 nastal retracement do longu a po skončení retracementu jsme znova pokračovali v trendu do shortu. Můžeme tedy změřit tento pohyb (modrý kruh). Měření této session nám končí s příchodem dalšího timingu a to je LBM 1 v 10:30.

Dole pod grafem máme ještě zjednodušené schéma, kdy retracementy, které budeme měřit jsou zbarveny zeleně.

Závěr

Price swingy jsou dost užitečné pro odhadování toho, kam by se trh mohl pravděpodobně dostat, jak velký by mohl být retracement či pokud chcete jinak pullback nebo kde by mohlo přijít pravděpodobně otočení daného trhu. Tyto informace mohou ušetřit spoustu peněz i při obchodování s prop firmami, obzvlášť u těch obchodníků, kteří mají účty nastavené na trailing drawdown, jelikož při otevřené větší pozici se vystavujete většímu risku, že se trh otočí a i když vám stále pojede na účtu zisk, drawdown se počítá od nejvyššího dosaženého zůstatku a tím pádem můžete tohoto drawdownu jednoduše dovršit, proto je vhodné znát price swingy a vědět, kde uzavřít část zisku z otevřené pozice a tím eliminovat potencionální dovršení pohybujícího se (trailing) drawdownu. V příští kapitole se podíváme na Asia high a low.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Smart Money trading: Načasování v konceptech likvidity (8. díl)

V minulé kapitole jsme si řekli, co je to imbalance a jak ji správně chápat v kontextu ICT a SMC. Dnes se podíváme na další složku našeho konceptu, a to je timing neboli načasování. Pokud jste dlouhodobý investor či poziční trader, tak vás timing v daném dnu nemusí vůbec zajímat, každopádně pokud jste intradenní obchodník, tedy obchodník, který obchoduje na denní bázi, tak by vás timing měl dost zajímat, protože v průběhu dne se otevírají burzy po celém světě, a to v daný okamžik může vyvolat zajímavý pohyb, který se v dost případech dá predikovat v kombinaci s dalšími konfluencemi, proto je dobré timing znát a rozumět mu. -

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

V minulé kapitole jsme si rozebrali denní cyklus, a to konkrétně London blow-up neboli londýnskou explozi. V dnešní kapitole se ale podíváme na trochu jiné téma, než jsou denní cykly, a to na COT report, jelikož tento report se využívá i při obchodování v konceptech likvidity a celkově smart money konceptu. Dá se říct, že je to jednoduchá konfluence, která vám pomůžete odhadnout bias trhu (výhled), každopádně musíte se v něm vyznat a nastavit si pro něj svá pravidla. První si ale řekneme, co je to vůbec COT report? -

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

V minulé kapitole jsme si rozebrali speciální typy inducementů, se kterými budeme v budoucnu dost počítat a díky kterým můžeme výborně vyfiltrovat inducementy, které nebudeme brát v potaz. Pokud jste nečetli předchozí kapitolu, tak si ji doporučuji nastudovat, protože dnes z ní budeme využívat informace. Celkově obchodníci podle likvidity mají někdy problém v tom, z jakého time-framu (TF) si mají zvolit inducementy, jak si je podle time-framu vyfiltrovat a s tím i to, jaký inducement má pro ně větší váhu. Na to vše se podíváme v dnešní kapitole a řekneme si, co je ideální pro jednotlivé typy obchodníků. -

Smart Money Trading: Order blocky, breaker blocky a jejich mitigace (33. díl)

V minulé kapitole jsme si rozebrali téma tradingových softwarů, kde jsme si ukázali velmi užitečné nástroje, které vám zefektivní trading. O některých z nich jste možná uslyšeli poprvé. V dnešní kapitole se podíváme ale na trochu jiné téma, které nám bude rozšiřovat kapitolu 13 s názvem POI, Order Block a Mitigace. V tomto článku jsme si řekli, co jsou tyto pojmy zač, jaké existují dva druhy POI, co je to vůbec order block a mitigace. Zároveň jsme si taky ukázali, jak zadávat obchod na takovém POI či order blocku společně s praktickými příklady na grafu. V dnešní kapitole se na to podíváme trochu do detailu, pohrajeme si s pravděpodobnostmi mitigací (cenových tapnutí) těchto POI/OB a též si řekneme, jak chápat breaker block. -

Smart Money Trading: Pokročilá analýza volume (28. díl)

V minulé kapitole jsme si rozebrali to, proč je dobré se specializovat na 1 až 2 obchodní instrumenty a jaké jsou toho výhody. To vše v konceptech likvidity, ale své si najdou i obchodníci, kteří obchodují jiné strategie. V dnešní kapitole se podíváme na trochu složitější téma, a to na analýzu volume neboli to, jak pochopit objemovou analýzu v obchodování, jelikož s objemy též ICT a SMC koncepty pracují. Každopádně si to zkusíme popsat co nejvíce jednoduše na příkladech. -

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

V předchozích kapitolách jsme si popsali, co to je ICT (Inner Circle Trader) a SMC (Smart Money Concept). Tyto koncepty jsou oba postaveny na likviditě trhu, nicméně dokázali byste říct, jaké jsou mezi nimi rozdíly? I když jsou oba koncepty postaveny na stejné věci a logice, tak jsou tam malé rozdíly, proto se na to tedy pojďme podívat a více si rozebrat jednotlivé rozdíly mezi oběma koncepty. Rozdílů mezi oběma koncepty upřímně není mnoho, nicméně jsou dost důležité v kontextu celkové strategie a pohledu na trhy a trading. -

Smart Money Trading: Speciální typy inducementů (17. díl)

V minulé kapitole jsme si řekli, co je to inducement, jelikož je to ta nejdůležitější část strategie v obchodování podle likvidity konceptů. Začali jsme teorií a řekli jsme si, co je to inducement, jak funguje otáčení likvidity, také jsme se pobavili o vedlejším a primárním inducementu a i o tom, jak je obchodovat. V dnešním článku se budeme věnovat též inducementům, ale trochu jinak. Ukážeme si totiž další tři typy inducementů, které jsou důležité pro celkové pochopení pohybů na trhu a budou taky navazovat na mitigační cyklus, o kterém si povíme později v dalších kapitolách. První si znovu napíšeme teoretický úvod a následně přejdeme k příkladům z praxe. Nyní tedy, jaké máme 3 typy inducementů? -

Smart Money Trading: Volume Footprint (38. díl)

V minulé kapitole jsme si rozebrali téma delta footprintu, kde jsme si řekli, jak takový delta footprint vypadá, jak ho použít v praxi včetně toho, co jednotlivé barvy a čísla v tomto footprintu znamenají. A v dnešní kapitole se podíváme na to, co je to volume footprint. Ačkoli se někomu může zdát, že tento footprint bude to samé jako delta footprint, jelikož oba ukazují teoreticky stejná čísla, které vychází ze stejných dat, tak to není úplně to samé a každý z těchto footprintů má jinou vypovídající hodnotu. Pojďme se na to postupně podívat. -

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

V předchozí kapitole jsme si rozebrali to, jak si vybrat vhodný obchodní instrument podle konceptů likvidity. Pokud jste si nepřečetli minulou kapitolu, tak si ji doporučuji přečíst ještě před touto. V dnešní kapitole se podíváme na to, proč je vhodné se specializovat na 1 až 2 obchodní instrumenty v kontextu ICT a SMC. Jaké jsou výhody tohoto rozhodnutí, a to jak technické, tak psychologické. Pojďme se na to společně podívat. -

Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

V minulém dílu jsme si probrali breaky struktury, konkrétně co je to BOS, iBOS a jak je využít v praxi. Dnešní díl bude oproti dosavadním dílům trochu jiný, jelikož zde nebudeme primárně využívat jakékoli highs a lows ve struktuře jako jsme to dělali v minulých kapitolách, ale podíváme se spíše na to, co je to imbalance v tradingu, jak ji správně chápat jako doplněk naší trading strategie v kontextu ICT a SMC konceptů a následně jak ji správně identifikovat na grafu v praxi. -

Tradingové softwary, které vám zlepší obchodování (32. díl)

V minulé kapitole jsme si rozebrali téma braní partials (uzavírání částečných zisků z otevřených pozic) a řekli jsme si, zda se vám to vyplatí a pokud ano, tak za jakých podmínek. V dnešní kapitole se podíváme na softwary, které vám pomohou zlepšit obchodování a tím ho posunout na vyšší úroveň díky svým funkcím. Některé z těchto softwarů jsou pro dlouhodobě udržitelný trading i nutné, a proto si je dnes představíme. První ale obecně, co si můžeme představit pod pojmem tradingový software? Je to obchodní robot, poloautomatický manažer obchodů nebo indikátor? Pojďme se na to podívat. -

Trading: Psychická příprava - backtesting vs. demo vs. live (29. díl)

V předchozí kapitole jsme rozebrali analýzu volume, která souvisí s koncepty likvidity, respektive koncepty ICT a SMC. Slouží tedy jako jedna z mnoha konfluencí v rámci těchto konceptů, kterou můžete dosadit do svého trading plánu, každopádně aby byl trading plán funkční, tak je potřeba mít i správně nastavenou hlavu na jednotlivé etapy obchodování od backtestování až po live obchodování. Trading není jen o znalosti trhu, technické analýze a strategii. Klíčovou roli hraje psychická příprava, která často rozhoduje o úspěchu či neúspěchu. Mnoho obchodníků se soustředí na hledání „dokonalého“ systému, ale podceňují psychické výzvy, které přicházejí v různých fázích obchodování od backtestování přes demo účet až po skutečné obchodování s reálnými penězi. -

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

V minulé kapitole jsme si rozebrali technické prvky Asia session, tedy Asia high a low a následně Asia mid-line. V dnešní kapitole se podíváme na dlouho očekávané téma, a to EQH a EQL neboli equal high a equal low, jelikož dnešním tématem už budeme postupně vstupovat do témat, kde likvidita bude hrát důležitou roli a bude ve většině případů součástí dané konfluence. V této kapitole začneme tu nejjednodušší na pochopení a to „vodorovnou“ likviditou v podobě EQH a EQL. První si ale řekneme, co teoreticky tento pojem znamená a co vůbec znamená pojem likvidita v technické analýze. -

Začněte si vydělávat tradingem pomocí této jednoduché metody

Objevte jednu z nejziskovějších trading strategií, která funguje na všech trzích. V tomto videu vám krok za krokem ukážeme, jak identifikovat silné vstupní signály, správně načasovat obchod a maximalizovat zisk. -

Základní struktura Price Action (4. díl)

V minulých kapitolách jsme si popsali, co je to ICT, SMC a rozdíly mezi nimi. Doposud všechny kapitoly byly teoretické, abychom pochopili souvislostí mezi teorií a praxí, na kterou se budeme zaměřovat dnes, jelikož dneškem začínají především praktické ukázky a popisy jednotlivých konfluencí, které se v ICT a SMC dost využívají. Zároveň je nutné poznamenat, že dost z těchto konfluencí je na internetu zdarma, každopádně ne všichni je chápou správně a proto se ve velké míře spousta lektorů dopouští chyb i v tak základní věci jako je struktura price action, kterou budeme dnes probírat. Kapitoly o struktuře si rozdělíme na dvě části, přičemž dnes si ukážeme základní strukturu a v další kapitole si tuto základní strukturu doplníme pokročilou interní strukturou, kterou většina lidí ani nepoužívá. První se ale jen trochu podíváme na pojem price action a koncept struktura trhu. -

3 obchodní strategie pro rok 2024

Letošní rok očekáváme mnoho obchodních příležitostí. Pokud je chcete zobchodovat co nejefektivněji, budete potřebovat zvolit vhodnou strategii. V tomto článku najdete hned tři takové, které lze navíc použít na jakýkoliv trh.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |