Smart Money Trading: Speciální typy inducementů (17. díl)

V minulé kapitole jsme si řekli, co je to inducement, jelikož je to ta nejdůležitější část strategie v obchodování podle likvidity konceptů. Začali jsme teorií a řekli jsme si, co je to inducement, jak funguje otáčení likvidity, také jsme se pobavili o vedlejším a primárním inducementu a i o tom, jak je obchodovat. V dnešním článku se budeme věnovat též inducementům, ale trochu jinak. Ukážeme si totiž další tři typy inducementů, které jsou důležité pro celkové pochopení pohybů na trhu a budou taky navazovat na mitigační cyklus, o kterém si povíme později v dalších kapitolách. První si znovu napíšeme teoretický úvod a následně přejdeme k příkladům z praxe. Nyní tedy, jaké máme 3 typy inducementů?

Typy inducementů

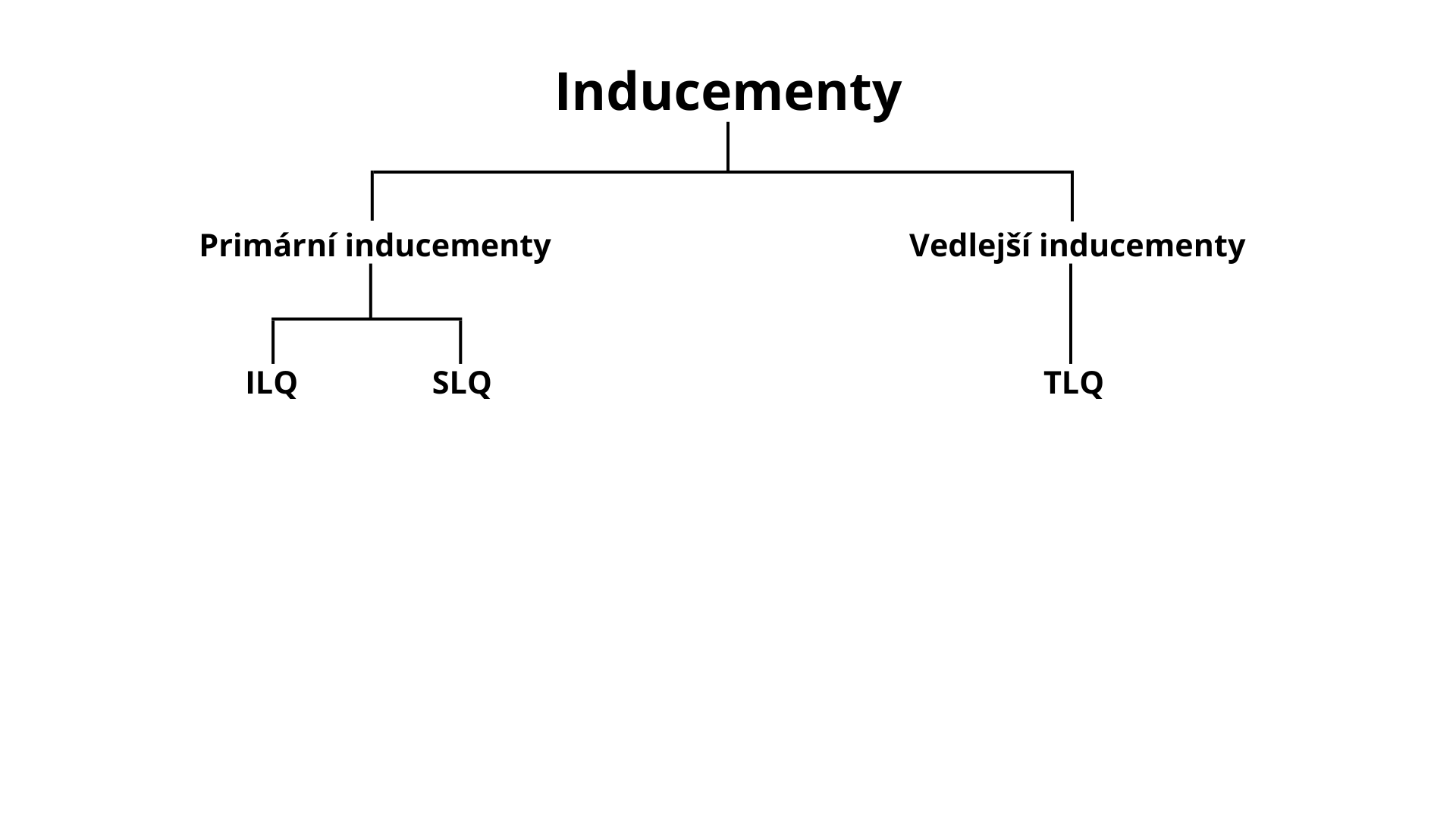

Jak už víme z předešlé kapitoly, tak inducementy můžeme rozdělit na primární a vedlejší. Z čehož nás nejvíce budou zajímat ty primární, jelikož díky nim cílíme na vyšší RRR a spekulujeme na to, že v daný moment většina lidí přehodnotila své predikce, a proto obchoduje špatný směr. Každopádně máme ještě další 3 typy a to tyto:

1. ILQ = inducement liquidity.

2. SLQ = structural liquidity.

3. TLQ = transactional liquidity.

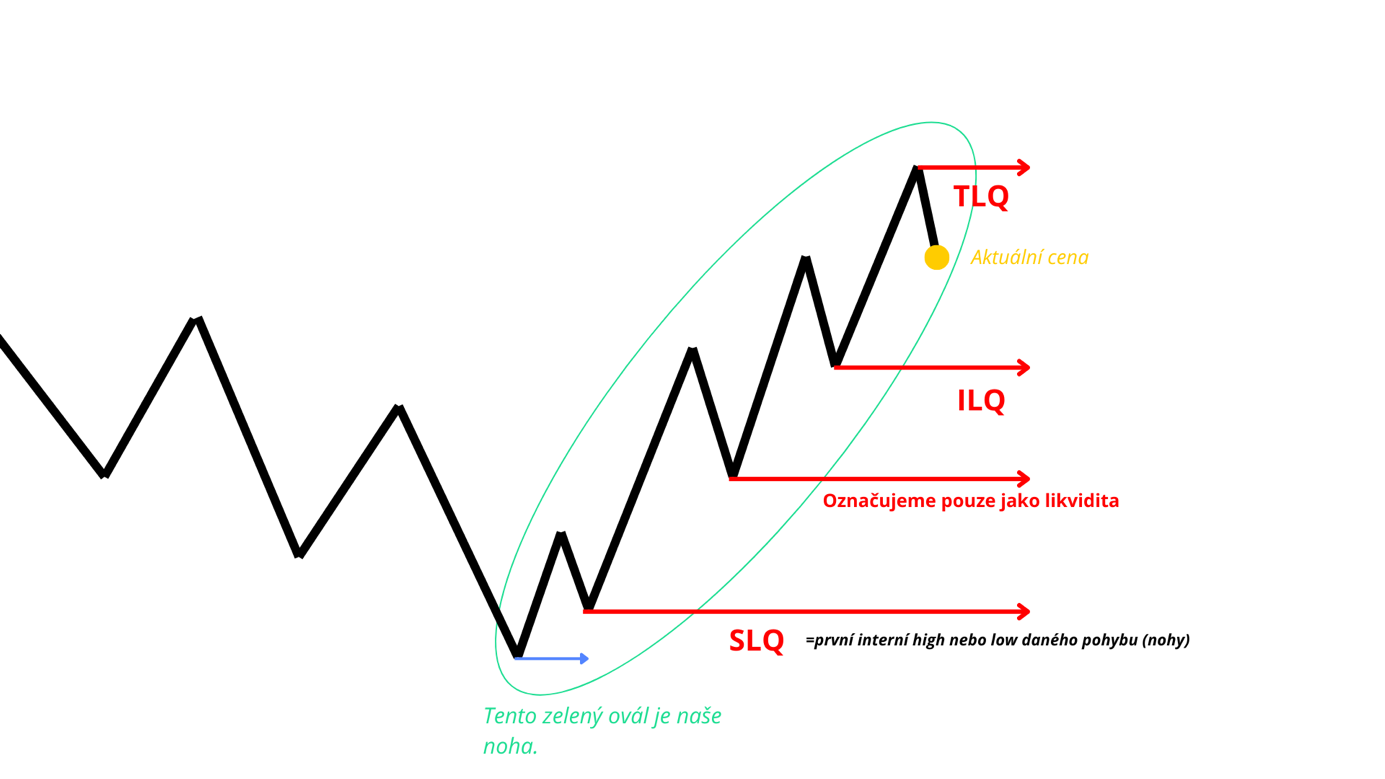

Schéma rozdělení by pak vypadalo následovně:

Schéma rozdělení inducementů

Dále budeme používat ještě pojem likvidita, a to na místech, kde nebude ani jeden z těchto typů inducementů. Protože nemáme věšteckou kouli, tak nikdy nemůžeme přesně vědět, kde reálně likvidita leží a spousta obchodníků ukáže na různé cenové úrovně, jelikož určování likvidity je dost subjektivní, každopádně likviditu můžeme vypozorovat ze struktury grafu neboli price action a jak víme, tak struktura je objektivní, jelikož máme přesně dány pravidla, jak ji značit. Z toho důvodu zde máme 3 typy, které se budou lišit v tom, na jakém vrcholu se budou značit a na samotném obchodníkovi pak bude to, zda bude využívat všechny typy anebo si vybere jen například jeden typ a obchody bude zadávat jen na tomto jednom typu.

Nyní si rozepíšeme každý jednotlivý druh likvidity.

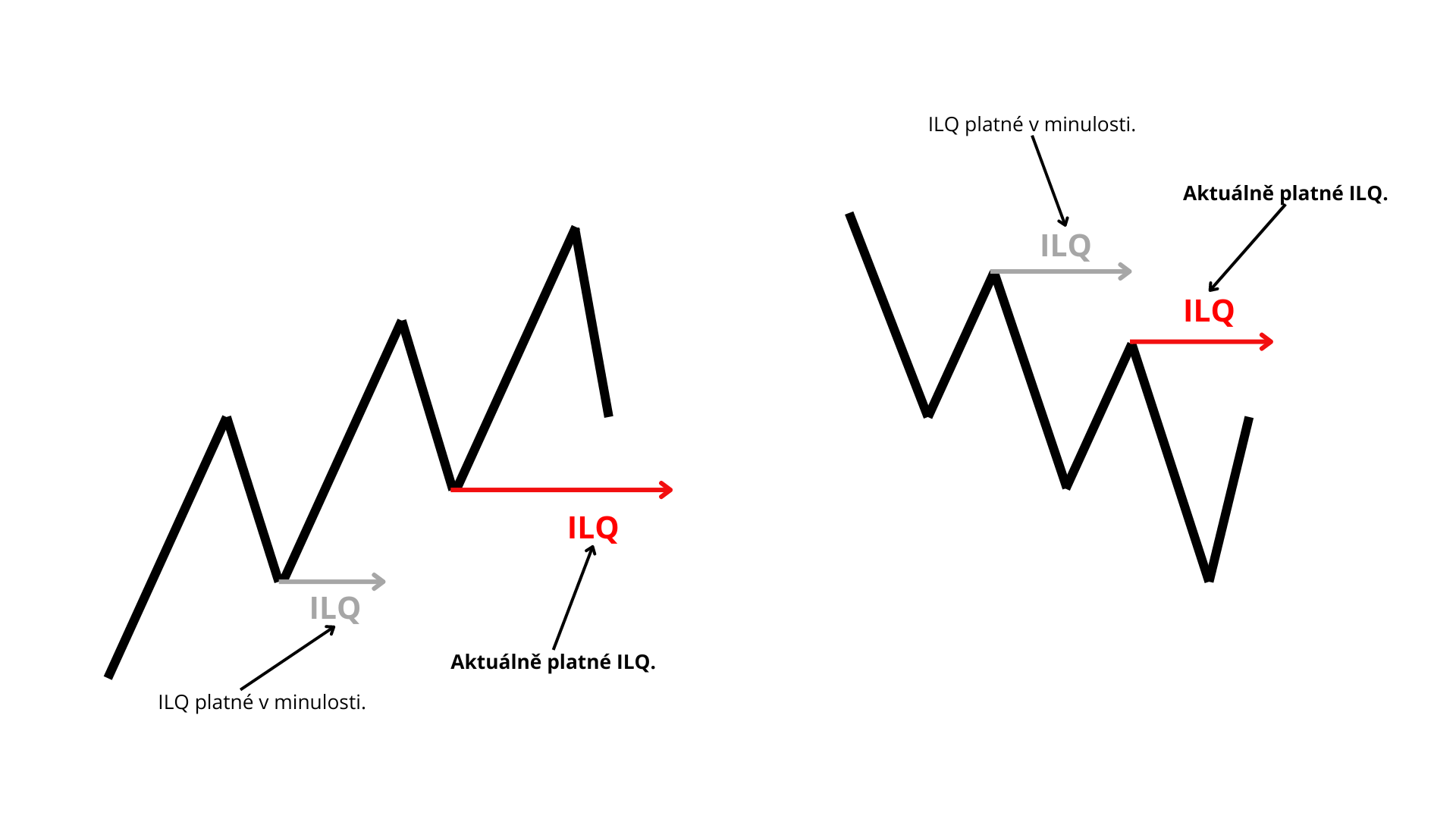

1. ILQ je zkratka pro inducement liquidity. Je to první likvidita pro inducement, což znamená, že je to poslední vytvořené high nebo low. ILQ se vždy posunuje s breakem struktury do trendu, respektive s vybráním nového TLQ.

ILQ příklad 1

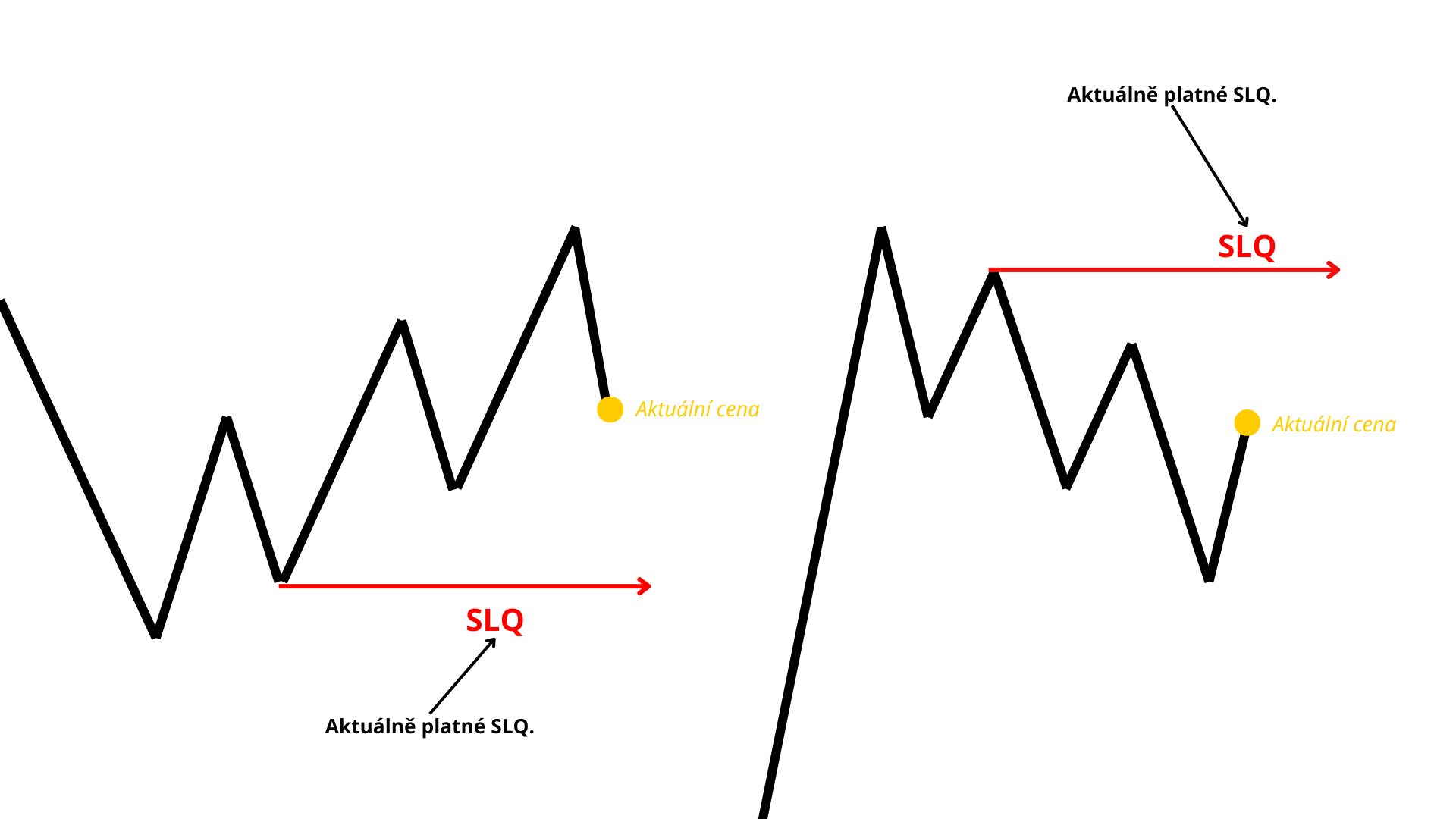

2. SLQ je zkratka pro structural liquidity neboli strukturální likviditu. Tato likvidita vždy leží na prvním low nebo high v interní (pokud není interní tak můžeme brát i externí) struktuře určité nohy. Zároveň jakmile budeme probírat mitigační cyklus, tak se vám tyto konfluence propojí a budou dávat velký smysl. Znova pro pochopení si to ukážeme na následujících dvou obrázcích:

SLQ příklad 1

SLQ příklad 2

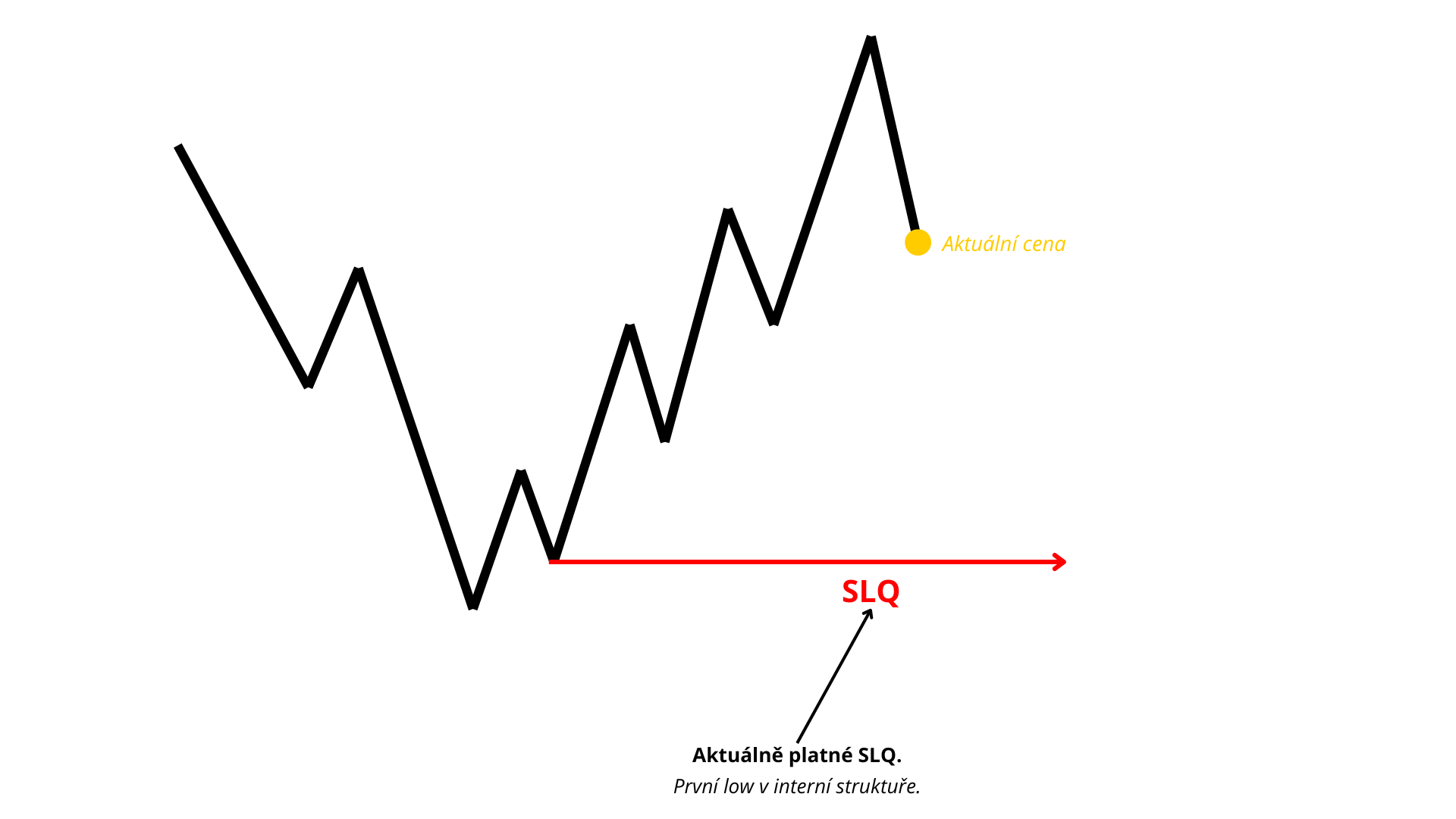

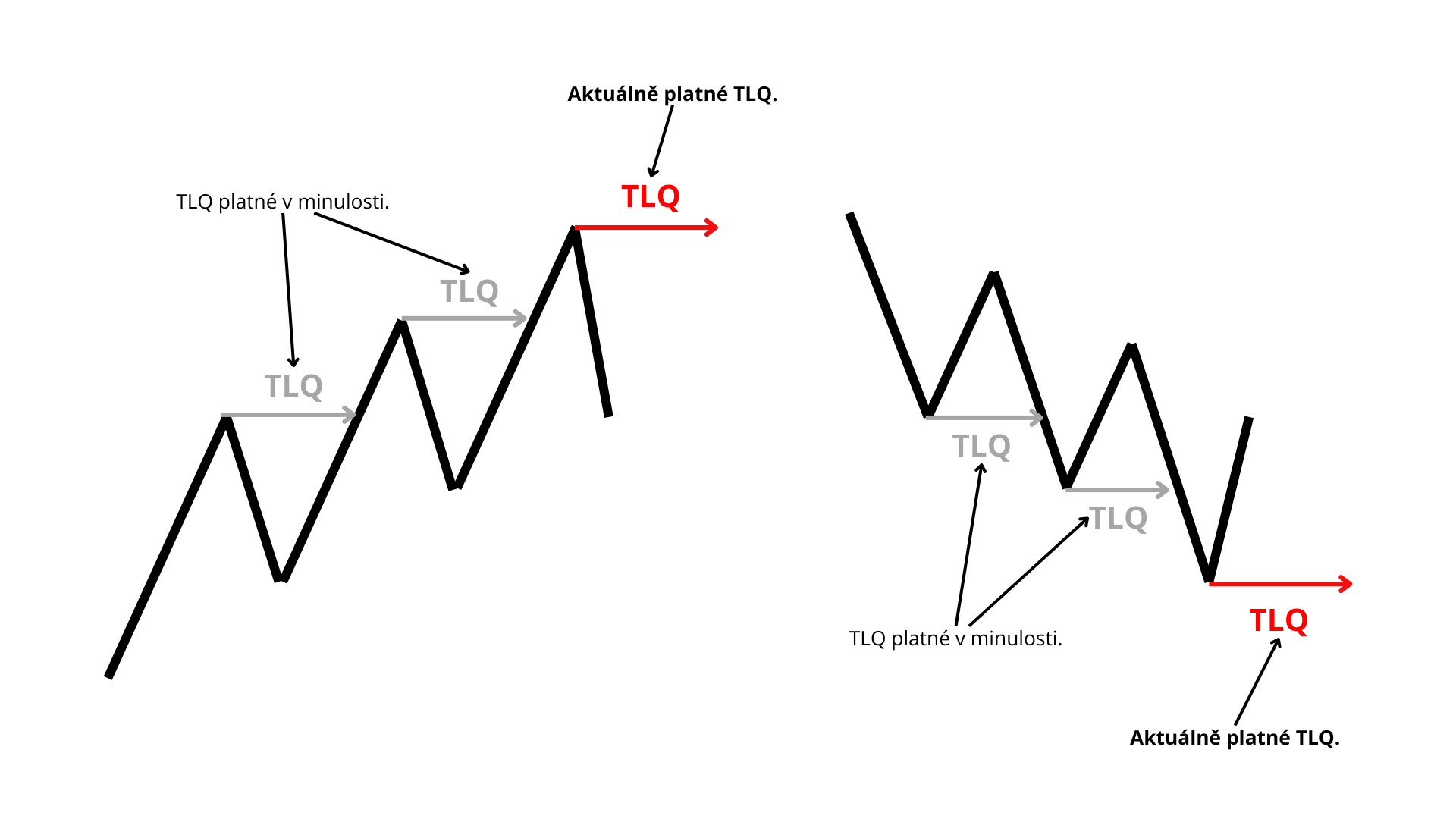

3. TLQ je zkratka pro transactional liquidity neboli transakční likviditu. Tato likvidita se využívá především pro korekce nebo pullbacky v určitém trendu. Podle dělení na primární a vedlejší inducementy je to vedlejší inducement. Pro lepší pochopení si to ukážeme na následujícím obrázku:

TLQ příklad 1

Jak vidíte, tak TLQ a ILQ bude jednoduché zaznačit, většina lidí má vždy největší problém s SLQ, jelikož je ve značení zakomponovaná interní struktura a tu si každý obchodník musí zvolit podle sebe, což v praxi znamená, že si musíte udělat kombinaci, z jakého TF (time-frame) budete značit TLQ a ILQ a z jakého TF budete následně značit SLQ, jelikož poslední interní low SLQ se klidně značí i z 1minutového TF v dané noze.

Kombinace

Nyní si všechny tři typy likvidity ukážeme dohromady na obrazcích, abychom to vše pochopili.

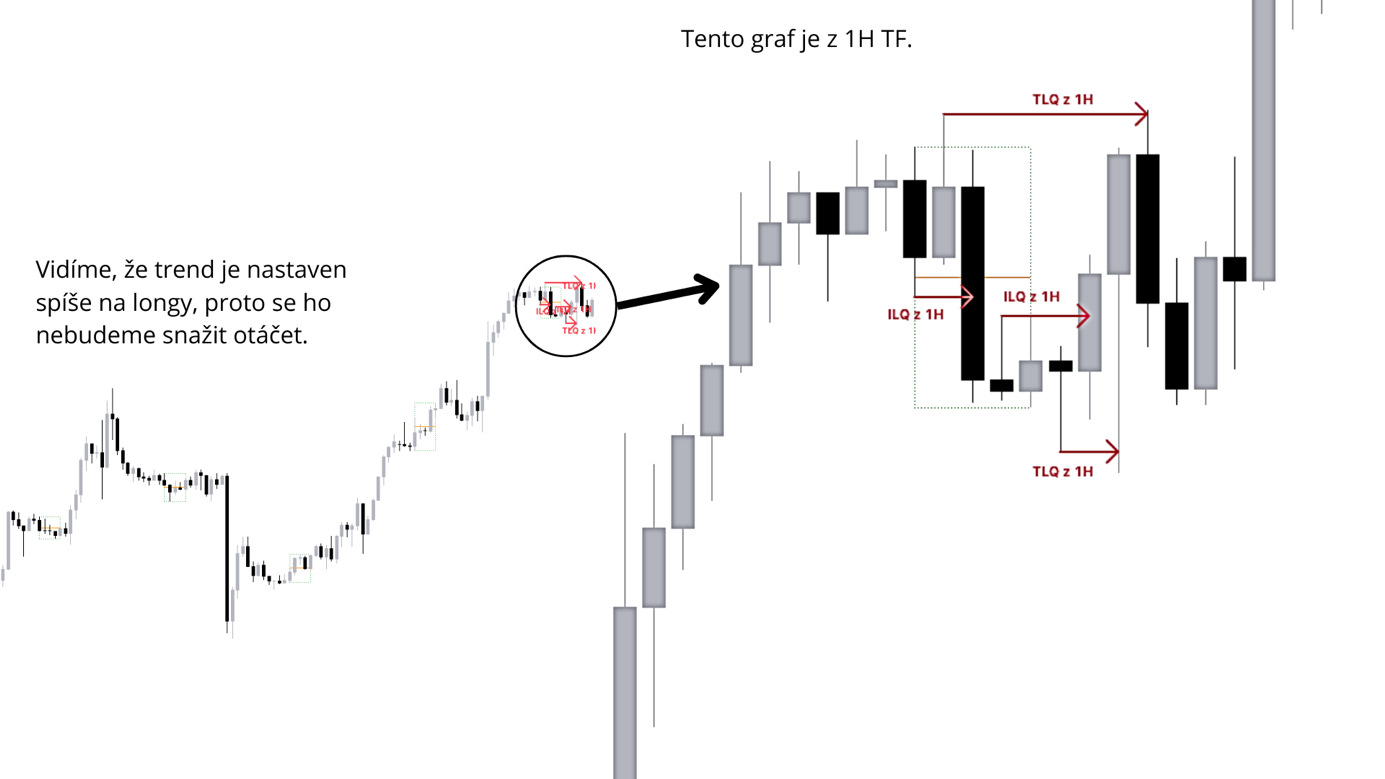

Na našem prvním obrázku kombinace vidíme, že jako noha je označen celý zelený ovál. Z vyššího time-framu by to bylo vykresleno jako pár svíček, můžeme proto uvažovat, že taková struktura je z 1H TF a pokud bychom přešli do denního TF, tak by to vypadalo pouze jako jedna nebo dvě svíčky. SLQ se značí na prvním high nebo low z interní struktury, což je na obrázku vidět. ILQ je poslední high nebo low. Pokud by cena pokračovala dále a šla by nad úroveň TLQ, tak by se ILQ posunulo směrem nahoru na nově vytvořené low a též by vzniklo nové TLQ. Bod, který nepatří do žádného ze tří typů, označíme pouze jako likvidita.

Na obrázku je též vyobrazena modrá šipka, a to je z důvodu toho, že pokud bychom změnili TF na vyšší a byly v klesajícím trendu, tak na této úrovni by bylo TLQ, což si ukážeme na praktických příkladech.

Kombinace č. 1

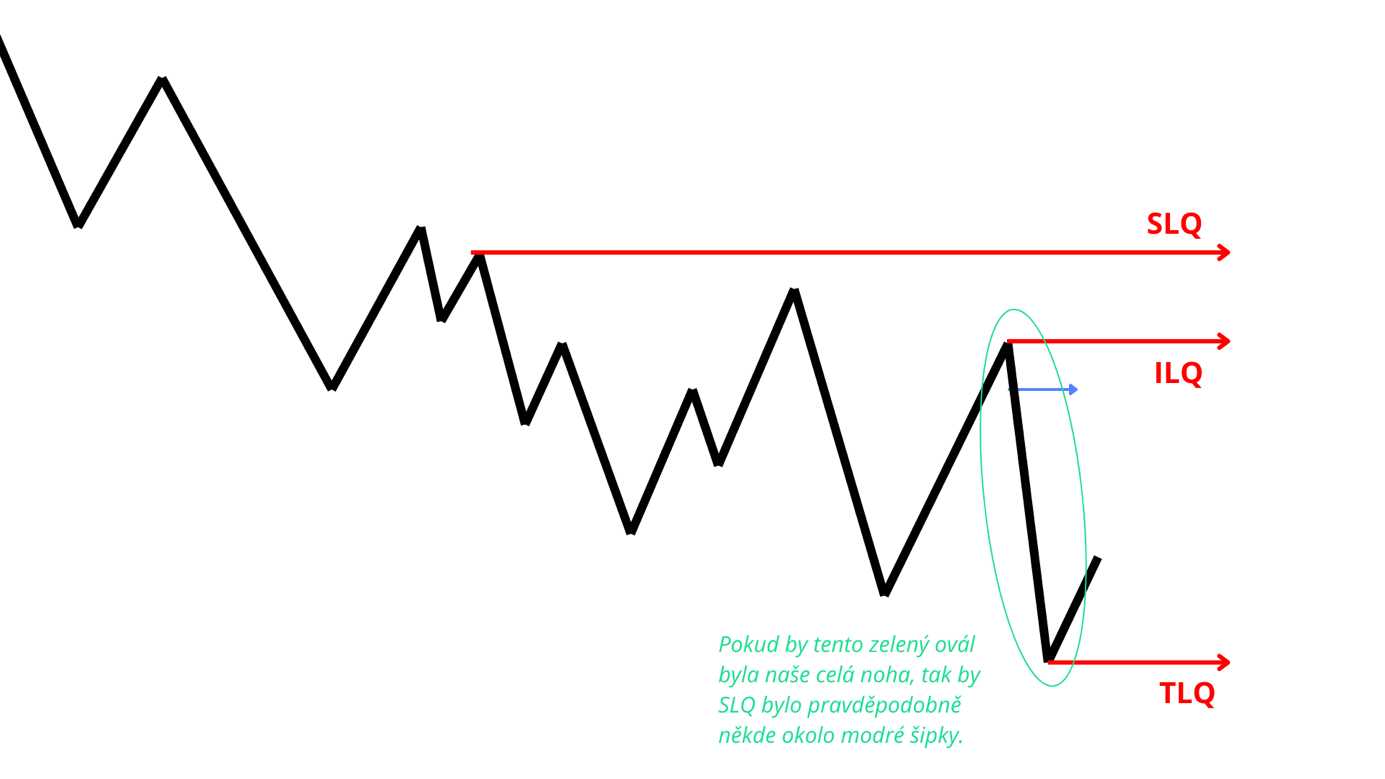

Na našem druhém obrázku kombinace můžeme vidět klesající trend, řekněme, že tento graf je z 5minutového TF. Jedinou věc, kterou je zde potřeba vysvětlit je SLQ. SLQ je, jak už víme, likvidita, která vždy leží na prvním low nebo high v interní struktuře určité nohy. Pokud zde budeme brát nohu jako celý graf, tak SLQ může být pouze v jedné interní struktuře, a to konkrétně na prvním LH (lower high). Pokud bychom uvažovali situaci z HTF (vyššího time-framu) a noha by byla ta oblast zakroužkovaná zeleným kroužkem, tak SLQ by pravděpodobně bylo někde okolo modré šipky. Ostatní vrcholy budou obecně pojmenovány jako likvidita.

Samozřejmě trh si může dojít k jakémukoli vrcholu, každopádně našim cílem je primárně obchodovat od těchto tří typů likvidity.

Kombinace č. 2

Praktické příklady

Nyní přejdeme k praktickým příkladům na grafu. První si vyznačíme inducementy z vyššího TF, vybrali jsme si hodinový a následně budeme vyznačovat další konfluence z nižšího TF. Za nižší TF si můžete vybrat 5minut a nižší. Pro naši ukázku jsme si vybrali 1minutový TF, abychom viděli detaily.

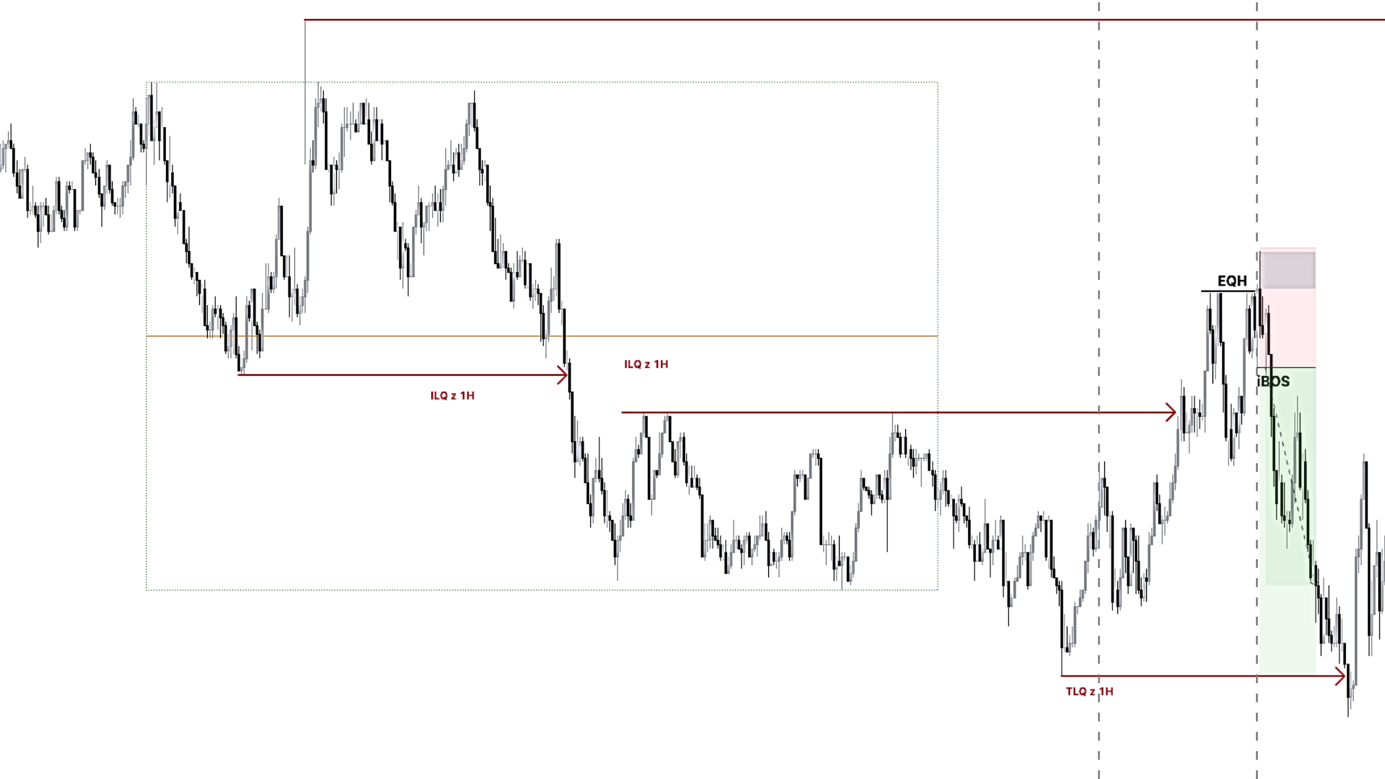

Praktický příklad č. 1

Nyní přejdeme na 1minutový TF, kde se podíváme, jak vypadala Asia session. Vidíme, že Asia session byla spíše shortová, každopádně z HTF jsme bullish, což znamená, že můžeme spekulovat na krátkodobý short s nižším targetem, ale primární obchody pro nás budou longy, kdy můžeme target naopak zvětšit.

V Asia session nastalo ILQ z 1H, každopádně nemělo to příliš žádný vliv a v tento čas taky neobchodujeme. Následně přišlo další ILQ z 1H, ale nyní z opačného směru, kde reakce už byla v našich obchodních hodinách, inducement přišel někdy okolo 8:30, každopádně my budeme cílit na otevření obchodu okolo 9:00 neboli na London open. Jediná podmínka po inducementu by bylo BOS či iBOS, to nastalo, ale zároveň se s tím vytvořilo EQH. Jak víme z minulých kapitol, tak EQH je likvidita, která se přichází vybrat, z toho důvodu budeme čekat na její výběr a až poté vstupovat po BOS či iBOS. Výběr se stal přesně v 9:01 (druhá svislá šedá čára) a my můžeme otevírat obchod buď pomocí stop sell nebo na sell limit (na sell limit by nás obchod nenabral). Target zde bude naše TLQ z 1H, u kterého budeme hledat náš další obchod, tentokrát na longy.

Obchod byl zároveň v rozpětí Asia mid-line s tím, že byl i ve stavu EPA.

Praktický příklad č. 2

Na obrázku níže můžeme vidět, že jakmile cena přišla do našeho TLQ z 1H, tak budeme provádět úplně stejnou věc, tedy počkáme na vytvoření BOS či iBOS a budeme se snažit zobchodovat longy do našeho druhého inducementu TLQ z 1H nahoře. Cena na naše TLQ zareagovala a vytvořila iBOS. V tomto okamžiku můžeme znova buď už mít čekající pokyn stop buy na našem iBOS anebo po iBOS zadat buy limit na naše POI nebo OB. Při stop buy už byste byly v obchodu, kdežto při buy limit je otázkou, jak byste ho zadali. Pokud by POI/OB nebylo dostatečně velké, obchod by vás pravděpodobně nenabral.

Praktický příklad č. 3

Pokud přejdeme k obchodu na short od našeho TLQ z 1H, tak zde máte více možností. Jak už jsme si řekli, čekáme především longy, každopádně můžeme zobchodovat korekce na short. Postup bude znova totožný, jakmile nastane TLQ z 1H, budeme čekat BOS či iBOS, ten nastal a znova máte na výběr, buď zadat stop sell na úrovni iBOS nebo na sell limit. Sell limit byste po vytvoření iBOS měli zadávat na úroveň SLQ z 1minutového TF, jelikož je to poslední úroveň v tomto pohybu, která by se měla vybrat, což se i stalo. RRR je při obchodu pomocí stop sell 3 a při obchodu sell limit 11,2. Pomocí jakých příkazů budete zadávat obchody je jen na vás, obojí má své výhody i nevýhody.

Praktický příklad č. 4

Po tomto obchodu je už po 12 hodině, a proto ukončujeme naše dnešní obchodování.

Závěr

Tyto typy inducementů slouží především na to, abyste si dokázali vyfiltrovat jednotlivé highs a lows, od kterých budete obchodovat. Zároveň je vždy potřeba si zvolit i kombinaci time-framů, mně osobně se nejvíce osvědčila kombinace inducementu z 1 hodiny a 1 minuty. Pokud hodláte být spíše swing trader, tak by po vás byla ideální kombinace daily TF a 4H TF doplněná o 30minutový time-frame pro přesnější vstupy do obchodu.

Zároveň je vždy nutné brát v úvahu bias (neboli sílu trendu) a ostatní konfluence, bez kterých by byl tento systém likvidity k ničemu. Vše je taky nutné si odbacktestovat a najít si kombinace konfluencí a inducementů, které vám budou nejvíce vyhovovat.

V příští kapitole se podíváme na to, jak si zvolit obchodní Time-Frame (TF) v souvislosti s inducementy.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Smart Money Trading: Denní cyklus - One Way (21. díl)

V minulé kapitole jsme rozebírali druhý z denních cyklů a to rip-off neboli pomalou smrt, který je pro obchodníky obchodující koncepty likvidity ten nejvýnosnější, jelikož se pohybuje do strany a vybírá jednotlivé highs a lows. Naopak v dnešní kapitole se podíváme na úplný opak tohoto cyklu, a to na one way. Jak už můžete z názvu pochopit, bude se jednat především o trendující cyklus, který ale můžeme dost dobře odvodit už den předem. První se podíváme na teoretický úvod a poté přejdeme k praktickým příkladům na grafu. Co je to tedy one way cyklus? -

Smart Money Trading: Denní cyklus - Rip-off (20. díl)

V minulé kapitole jsme si rozebrali první z denních cyklů, a to klasický denní cyklus, ve kterém hledáme primárně dva obchody a který nastává přibližně 3krát do měsíce. V dnešní kapitole budeme pokračovat v denních cyklech a rozebereme si cyklus rip-off, který je pro nás, jako obchodníky, kteří využívají strategii na bázi likvidity, ten nejvýnosnější. První se znova podíváme na teoretické základy a následně si rozebereme příklady na grafu. První otázka tedy je, co je to denní cyklus rip-off? -

Smart Money Trading: Footprint charts – co to je? (35. díl)

V minulé kapitole jsme si rozebrali téma wicků (knotů) v tradingu včetně například toho, kdy a jak chceme vidět knot u inducementu nebo i barvu svíčky s knotem u tohoto inducementu a následně i procentuální rozdělení knotů v závislosti na mitigaci. V dnešní kapitole se podíváme na trochu jiné téma, a to na footprint grafy. Možná všude na internetu vidíte velmi složité indikátory, které jsou zabudované do grafů a stále jim nemůžete porozumět. V dnešní kapitole si vysvětlíme úvod do tohoto světa a pojmeme to co nejvíce jednoduše, aby to pochopil každý z vás. Co jsou to teda ty footprint grafy? -

Smart Money Trading: Momentum (30. díl)

V předchozí kapitole jsme probírali psychickou přípravu v jednotlivých etapách tradingu a to konkrétně v backtestingu, následně demo obchodování a finální části live tradingu. V dnešní kapitole se podíváme na další dost používanou konfluenci momentum. Momentum se dá chápat různě, existují různé techniky, jak tuto konfluenci používat a každá její definice může být přizpůsobena různým trading strategiím. My se dnes podíváme na to, jak tuto konfluenci chápat v rámci konceptů likvidity. -

Smart Money trading: Načasování v konceptech likvidity (8. díl)

V minulé kapitole jsme si řekli, co je to imbalance a jak ji správně chápat v kontextu ICT a SMC. Dnes se podíváme na další složku našeho konceptu, a to je timing neboli načasování. Pokud jste dlouhodobý investor či poziční trader, tak vás timing v daném dnu nemusí vůbec zajímat, každopádně pokud jste intradenní obchodník, tedy obchodník, který obchoduje na denní bázi, tak by vás timing měl dost zajímat, protože v průběhu dne se otevírají burzy po celém světě, a to v daný okamžik může vyvolat zajímavý pohyb, který se v dost případech dá predikovat v kombinaci s dalšími konfluencemi, proto je dobré timing znát a rozumět mu. -

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

V minulé kapitole jsme si rozebrali denní cyklus, a to konkrétně London blow-up neboli londýnskou explozi. V dnešní kapitole se ale podíváme na trochu jiné téma, než jsou denní cykly, a to na COT report, jelikož tento report se využívá i při obchodování v konceptech likvidity a celkově smart money konceptu. Dá se říct, že je to jednoduchá konfluence, která vám pomůžete odhadnout bias trhu (výhled), každopádně musíte se v něm vyznat a nastavit si pro něj svá pravidla. První si ale řekneme, co je to vůbec COT report? -

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

V minulé kapitole jsme si rozebrali speciální typy inducementů, se kterými budeme v budoucnu dost počítat a díky kterým můžeme výborně vyfiltrovat inducementy, které nebudeme brát v potaz. Pokud jste nečetli předchozí kapitolu, tak si ji doporučuji nastudovat, protože dnes z ní budeme využívat informace. Celkově obchodníci podle likvidity mají někdy problém v tom, z jakého time-framu (TF) si mají zvolit inducementy, jak si je podle time-framu vyfiltrovat a s tím i to, jaký inducement má pro ně větší váhu. Na to vše se podíváme v dnešní kapitole a řekneme si, co je ideální pro jednotlivé typy obchodníků. -

Smart Money Trading: Order blocky, breaker blocky a jejich mitigace (33. díl)

V minulé kapitole jsme si rozebrali téma tradingových softwarů, kde jsme si ukázali velmi užitečné nástroje, které vám zefektivní trading. O některých z nich jste možná uslyšeli poprvé. V dnešní kapitole se podíváme ale na trochu jiné téma, které nám bude rozšiřovat kapitolu 13 s názvem POI, Order Block a Mitigace. V tomto článku jsme si řekli, co jsou tyto pojmy zač, jaké existují dva druhy POI, co je to vůbec order block a mitigace. Zároveň jsme si taky ukázali, jak zadávat obchod na takovém POI či order blocku společně s praktickými příklady na grafu. V dnešní kapitole se na to podíváme trochu do detailu, pohrajeme si s pravděpodobnostmi mitigací (cenových tapnutí) těchto POI/OB a též si řekneme, jak chápat breaker block. -

Smart Money Trading: Pokročilá analýza volume (28. díl)

V minulé kapitole jsme si rozebrali to, proč je dobré se specializovat na 1 až 2 obchodní instrumenty a jaké jsou toho výhody. To vše v konceptech likvidity, ale své si najdou i obchodníci, kteří obchodují jiné strategie. V dnešní kapitole se podíváme na trochu složitější téma, a to na analýzu volume neboli to, jak pochopit objemovou analýzu v obchodování, jelikož s objemy též ICT a SMC koncepty pracují. Každopádně si to zkusíme popsat co nejvíce jednoduše na příkladech. -

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

V předchozích kapitolách jsme si popsali, co to je ICT (Inner Circle Trader) a SMC (Smart Money Concept). Tyto koncepty jsou oba postaveny na likviditě trhu, nicméně dokázali byste říct, jaké jsou mezi nimi rozdíly? I když jsou oba koncepty postaveny na stejné věci a logice, tak jsou tam malé rozdíly, proto se na to tedy pojďme podívat a více si rozebrat jednotlivé rozdíly mezi oběma koncepty. Rozdílů mezi oběma koncepty upřímně není mnoho, nicméně jsou dost důležité v kontextu celkové strategie a pohledu na trhy a trading. -

Smart Money Trading: Volume Footprint (38. díl)

V minulé kapitole jsme si rozebrali téma delta footprintu, kde jsme si řekli, jak takový delta footprint vypadá, jak ho použít v praxi včetně toho, co jednotlivé barvy a čísla v tomto footprintu znamenají. A v dnešní kapitole se podíváme na to, co je to volume footprint. Ačkoli se někomu může zdát, že tento footprint bude to samé jako delta footprint, jelikož oba ukazují teoreticky stejná čísla, které vychází ze stejných dat, tak to není úplně to samé a každý z těchto footprintů má jinou vypovídající hodnotu. Pojďme se na to postupně podívat. -

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

V předchozí kapitole jsme si rozebrali to, jak si vybrat vhodný obchodní instrument podle konceptů likvidity. Pokud jste si nepřečetli minulou kapitolu, tak si ji doporučuji přečíst ještě před touto. V dnešní kapitole se podíváme na to, proč je vhodné se specializovat na 1 až 2 obchodní instrumenty v kontextu ICT a SMC. Jaké jsou výhody tohoto rozhodnutí, a to jak technické, tak psychologické. Pojďme se na to společně podívat. -

Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

V minulém dílu jsme si probrali breaky struktury, konkrétně co je to BOS, iBOS a jak je využít v praxi. Dnešní díl bude oproti dosavadním dílům trochu jiný, jelikož zde nebudeme primárně využívat jakékoli highs a lows ve struktuře jako jsme to dělali v minulých kapitolách, ale podíváme se spíše na to, co je to imbalance v tradingu, jak ji správně chápat jako doplněk naší trading strategie v kontextu ICT a SMC konceptů a následně jak ji správně identifikovat na grafu v praxi. -

Strategie Smart Money: Price Swingy (9. díl)

V minulé kapitole jsme si rozebrali timing v kontextu strategií podle likvidity včetně časů jako LBM 1 nebo LBM 2 a dnes se podíváme na to, co jsou to price swingy a jak je využívá ICT a SMC, tedy celkově využití price swingů ve strategiích, které se zaměřují při svém obchodování na likviditu trhu. Pro správné pochopení dnešní kapitoly je potřeba znát základní strukturu trhu či pokročilou strukturu trhu, tyto informace byly popsány v kapitolách 4 a 5. První se ale podíváme na trochu teorie a to, co jsou to vůbec price swingy. -

Tradingové softwary, které vám zlepší obchodování (32. díl)

V minulé kapitole jsme si rozebrali téma braní partials (uzavírání částečných zisků z otevřených pozic) a řekli jsme si, zda se vám to vyplatí a pokud ano, tak za jakých podmínek. V dnešní kapitole se podíváme na softwary, které vám pomohou zlepšit obchodování a tím ho posunout na vyšší úroveň díky svým funkcím. Některé z těchto softwarů jsou pro dlouhodobě udržitelný trading i nutné, a proto si je dnes představíme. První ale obecně, co si můžeme představit pod pojmem tradingový software? Je to obchodní robot, poloautomatický manažer obchodů nebo indikátor? Pojďme se na to podívat. -

Trading: Psychická příprava - backtesting vs. demo vs. live (29. díl)

V předchozí kapitole jsme rozebrali analýzu volume, která souvisí s koncepty likvidity, respektive koncepty ICT a SMC. Slouží tedy jako jedna z mnoha konfluencí v rámci těchto konceptů, kterou můžete dosadit do svého trading plánu, každopádně aby byl trading plán funkční, tak je potřeba mít i správně nastavenou hlavu na jednotlivé etapy obchodování od backtestování až po live obchodování. Trading není jen o znalosti trhu, technické analýze a strategii. Klíčovou roli hraje psychická příprava, která často rozhoduje o úspěchu či neúspěchu. Mnoho obchodníků se soustředí na hledání „dokonalého“ systému, ale podceňují psychické výzvy, které přicházejí v různých fázích obchodování od backtestování přes demo účet až po skutečné obchodování s reálnými penězi. -

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

V minulé kapitole jsme si rozebrali technické prvky Asia session, tedy Asia high a low a následně Asia mid-line. V dnešní kapitole se podíváme na dlouho očekávané téma, a to EQH a EQL neboli equal high a equal low, jelikož dnešním tématem už budeme postupně vstupovat do témat, kde likvidita bude hrát důležitou roli a bude ve většině případů součástí dané konfluence. V této kapitole začneme tu nejjednodušší na pochopení a to „vodorovnou“ likviditou v podobě EQH a EQL. První si ale řekneme, co teoreticky tento pojem znamená a co vůbec znamená pojem likvidita v technické analýze. -

Začněte si vydělávat tradingem pomocí této jednoduché metody

Objevte jednu z nejziskovějších trading strategií, která funguje na všech trzích. V tomto videu vám krok za krokem ukážeme, jak identifikovat silné vstupní signály, správně načasovat obchod a maximalizovat zisk. -

Základní struktura Price Action (4. díl)

V minulých kapitolách jsme si popsali, co je to ICT, SMC a rozdíly mezi nimi. Doposud všechny kapitoly byly teoretické, abychom pochopili souvislostí mezi teorií a praxí, na kterou se budeme zaměřovat dnes, jelikož dneškem začínají především praktické ukázky a popisy jednotlivých konfluencí, které se v ICT a SMC dost využívají. Zároveň je nutné poznamenat, že dost z těchto konfluencí je na internetu zdarma, každopádně ne všichni je chápou správně a proto se ve velké míře spousta lektorů dopouští chyb i v tak základní věci jako je struktura price action, kterou budeme dnes probírat. Kapitoly o struktuře si rozdělíme na dvě části, přičemž dnes si ukážeme základní strukturu a v další kapitole si tuto základní strukturu doplníme pokročilou interní strukturou, kterou většina lidí ani nepoužívá. První se ale jen trochu podíváme na pojem price action a koncept struktura trhu. -

3 obchodní strategie pro rok 2024

Letošní rok očekáváme mnoho obchodních příležitostí. Pokud je chcete zobchodovat co nejefektivněji, budete potřebovat zvolit vhodnou strategii. V tomto článku najdete hned tři takové, které lze navíc použít na jakýkoliv trh.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |