Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

V minulém dílu jsme si probrali breaky struktury, konkrétně co je to BOS, iBOS a jak je využít v praxi. Dnešní díl bude oproti dosavadním dílům trochu jiný, jelikož zde nebudeme primárně využívat jakékoli highs a lows ve struktuře jako jsme to dělali v minulých kapitolách, ale podíváme se spíše na to, co je to imbalance v tradingu, jak ji správně chápat jako doplněk naší trading strategie v kontextu ICT a SMC konceptů a následně jak ji správně identifikovat na grafu v praxi.

Co je to imbalance?

Slovo imbalance by se dalo přeložit do češtiny jako nerovnováha či nevyváženost, už jen z tohoto názvu vyplývá, že se jedná o určitou nerovnováhu obchodních příkazů, to znamená, že v daný moment se počet nákupních a prodejních příkazů liší a jedna strana nad druhou výrazně převažuje, což v konečném důsledku masivně pohne s cenou. Důležité je taky upozornit, že taková situace je na grafu prakticky pořád, jinak by se cena nepohybovala, každopádně v tomto kontextu se tento pohyb bere tak, že se cena pohne nepřirozeně, tedy vytvoří v jeden moment velký pohyb a díky tomu vznikne právě taková imbalance. Než se posuneme dál, tak je taky důležité pochopit, že koncepty likvidity jsou založeny na několika věcech a dvě z nich jsou likvidita trhu a neefektivita trhu, to znamená, že to, co hýbe s cenou, je určitá skutečnost, že se neustále hledá a vyplňuje likvidita obchodních příkazů jak na straně poptávky, tak na straně nabídky, což značí pojem likvidita a nerovnováha neboli neefektivita je právě ta situace vyplývající z přebytku nákupních nebo prodejních příkazů, která znemožňuje sladění příkazů kupujících a prodávajících, což právě vyústí v nerovnováhu na trhu, tedy vznikne imbalance.

Imbalance se též někdy označuje jako FVG (Fair Value Gap), česky rozdíl ve spravedlivé hodnotě. Každopádně význam je totožný a v tomto článku budeme používat pojem imbalance. Někdy se též můžete setkat se zkratkou IOO (Imbalance Of Orders), což je zase to samé jako imbalance.

Jak chápat imbalanci

Imbalanci je potřeba v kontextu likvidity chápat jako magnet, který cena následuje. Důležité je taky upozornit na to, že cena nemusí ihned vyplnit imbalanci, pokud nám například vznikla velká imbalance před 10 minutami, tak cena nemusí tuto imbalanci vyplnit ihned, může ji vyplnit například za hodinu, několik dní, let, nebo i za pár minut, vždy záleží na mnoha dalších faktorech, jelikož jak už jsme si říkali, imbalance slouží především jako doplněk pro lepší analýzu trhu. Zároveň taky na 100 % vždy přijde vyplnění takové imbalance v budoucnu, nikdo přesně neví kdy, ale toto vyplnění vždy nastane.

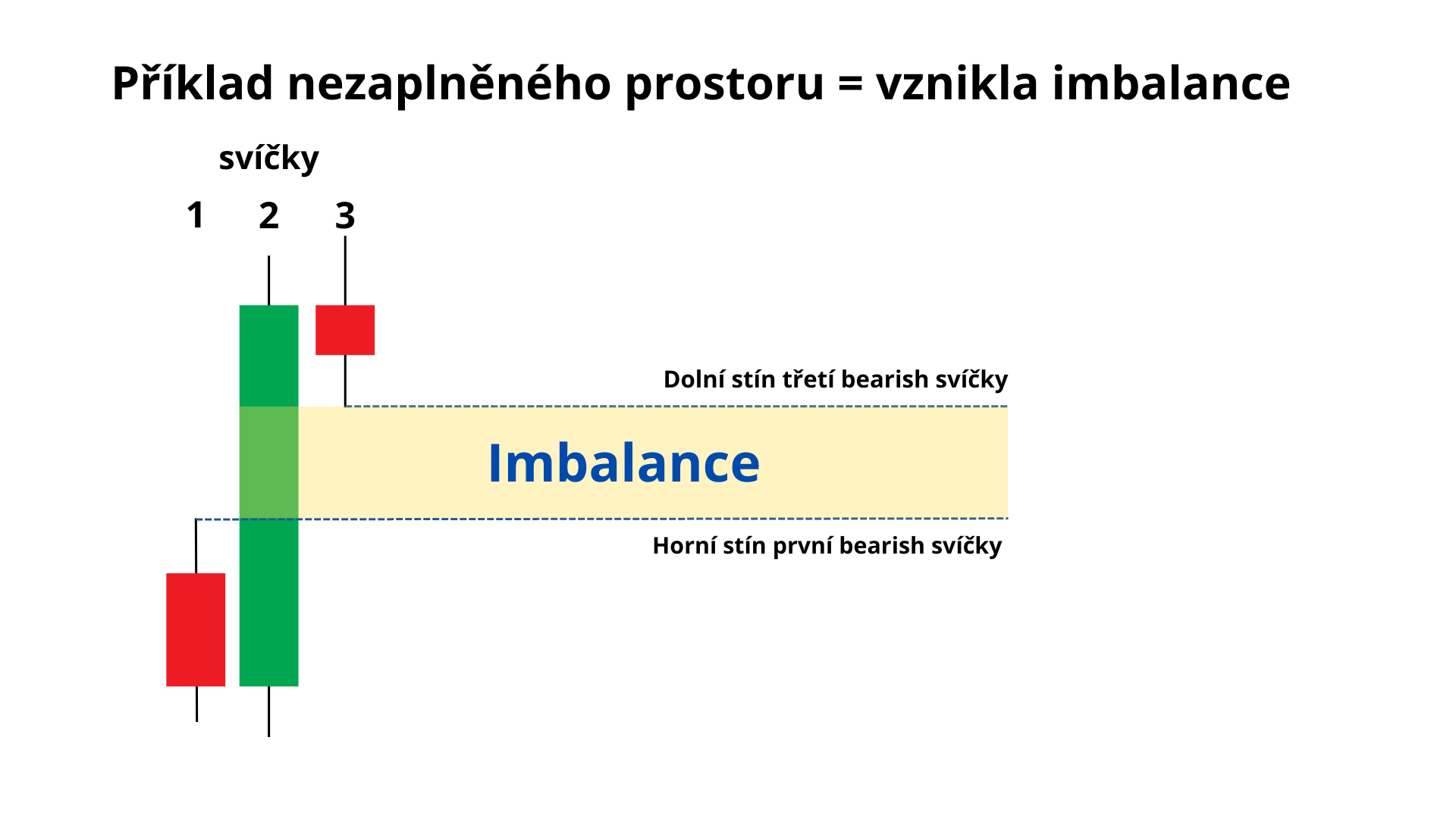

Imbalance znázorňuje tedy agresivní pohyb ceny z důvodu silného nákupního nebo prodejního tlaku zapříčiněn „neshodou“ příkazů mezi prodávajícími a nakupujícími. Představte si tři po sobě jdoucí svíčky, například v bullish trendu, když první svíčka bude bearish, druhá bullish a třetí znova bearish (přesně ta kombinace, kterou vidíte na úvodním obrázku). Imbalance v takové kombinaci vzniká, pokud horní stín (nebo tělo) první bearish svíčky a zároveň dolní stín (nebo tělo) třetí bearish svíčky nezaplní celou bullish svíčku, která je uprostřed. Pro lepší pochopení si to ukážeme na obrázku, kde bude znázorněna tato bullish struktura.

Příklad vzniku imbalance č.1

Zde vidíme, že nejvyšší a nejnižší body (v našem případě stíny) červených svíček nezaplnily část prostoru dlouhé zelené svíčky mezi nimi, proto tento žlutý prostor můžeme označit jako imbalanci.

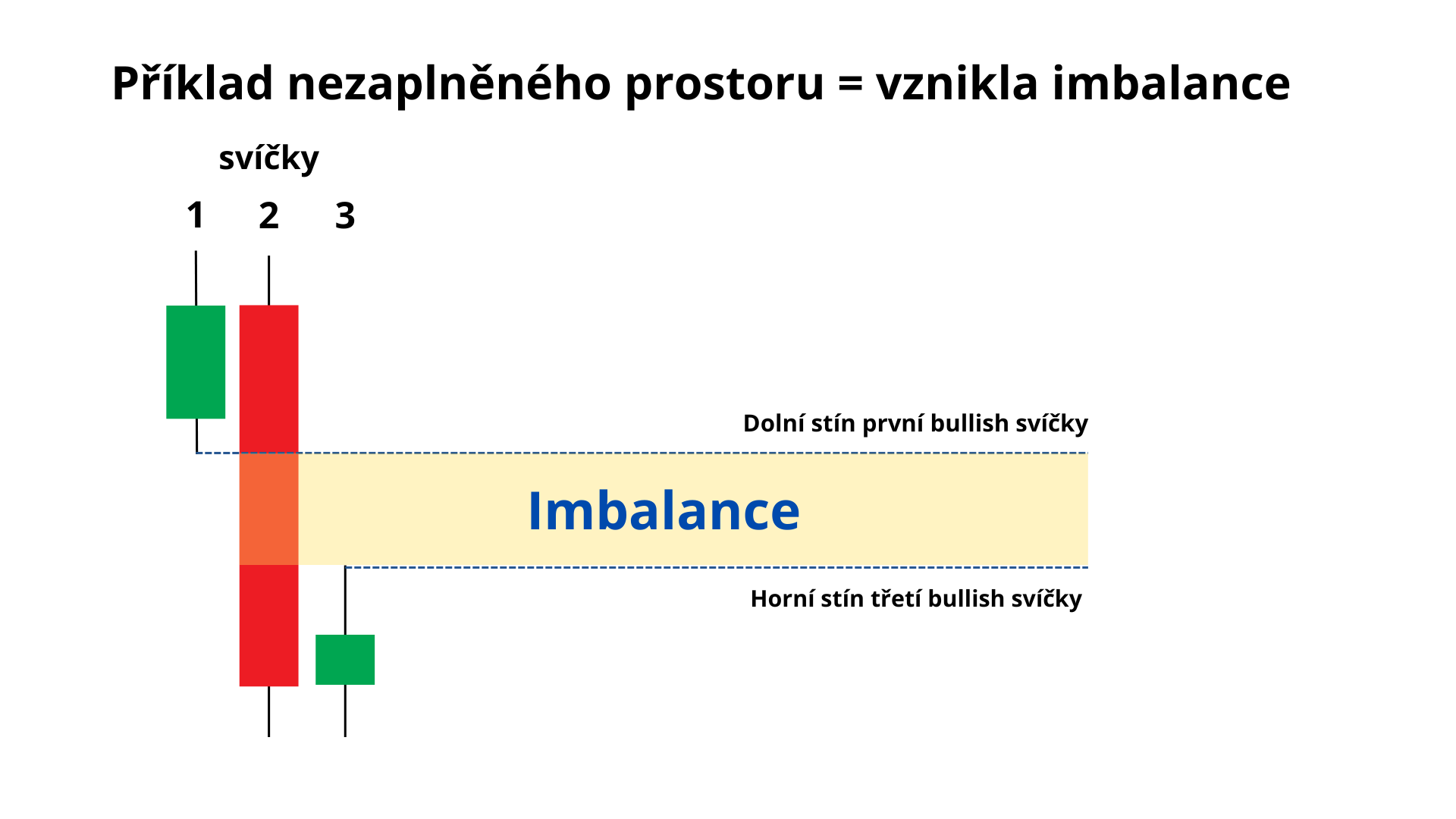

Naopak opačná situace v bearish struktuře by byla postavena na stejném principu. Můžeme se na to podívat na obrázku níže.

Příklad vzniku imbalance č.2

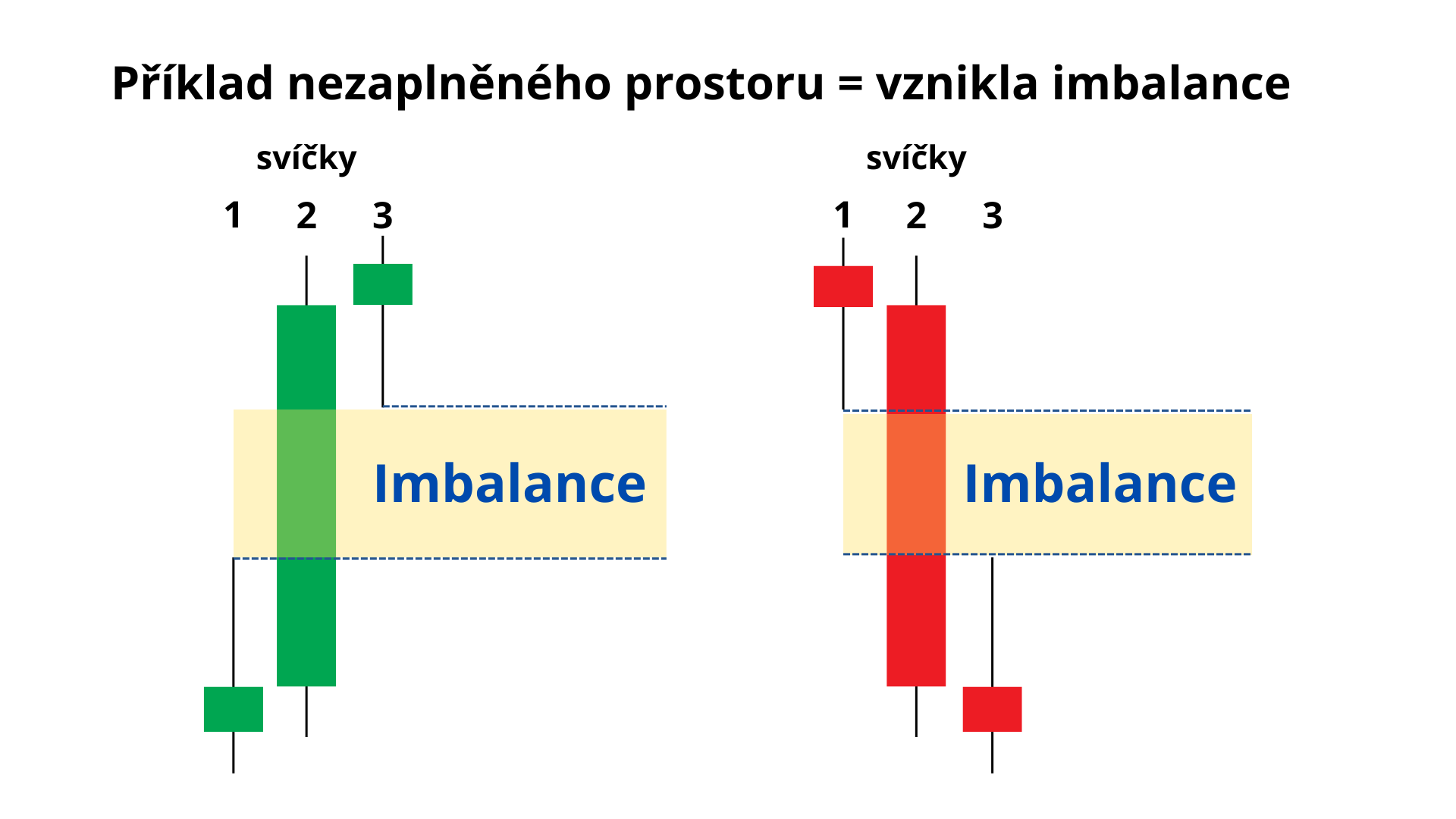

Samozřejmě imbalance nemusí nutně nastat jen mezi rozdílnými barvami svíček, může vzniknout i v určitém trendu, kde jednotlivé svíčky budou ve stejných barvách. Takovou situaci si můžeme znázornit na obrázku níže.

Příklad vzniku imbalance č.3

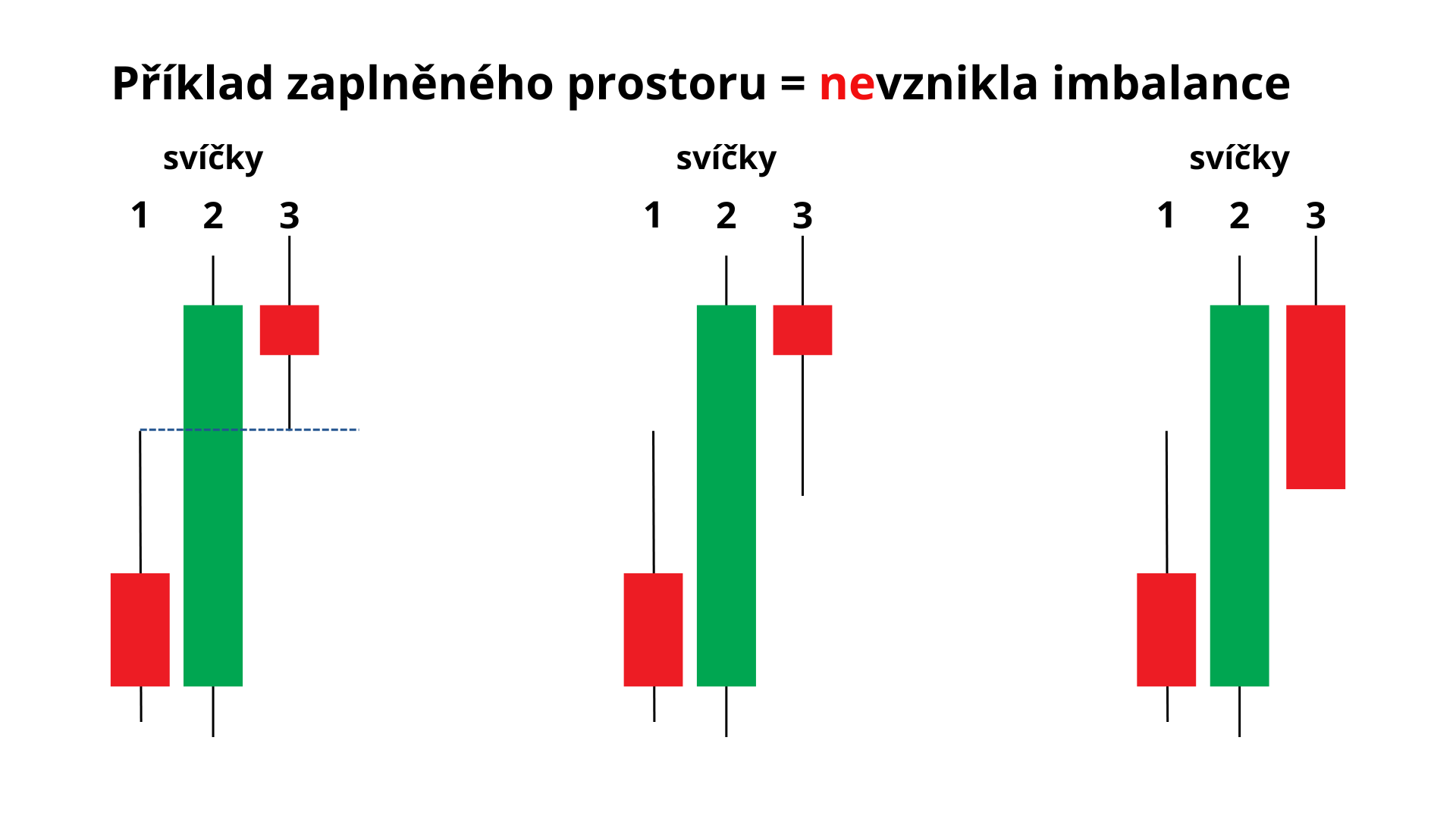

Pro další ukázku si zase ukážeme, co naopak imbalance není.

Příklad zaplněného prostoru

Na tomto obrázku vidíme, že u prvního příkladu zleva nenastala žádná mezera mezi dvěma stíny bearish svíček, jelikož cena reagovala přesně, to znamená, že i když cena reaguje přesně na námi pomyslně zaznačené modré tečkované čáře, tak jednoduše nevznikla žádná mezera a nemůžeme vyznačit žádnou imbalanci. Druhý případ je už zřetelnější, kdy jde perfektně vidět, že zde není též žádná mezera mezi dvěma stíny svíček, proto zde taky není žádná imbalance. Poslední příklad je příklad s tělem svíčky, u kterého postupujeme úplně stejně jako u případů se stínem, tedy též nevznikla žádná mezera a nemůžeme zaznačit imbalanci.

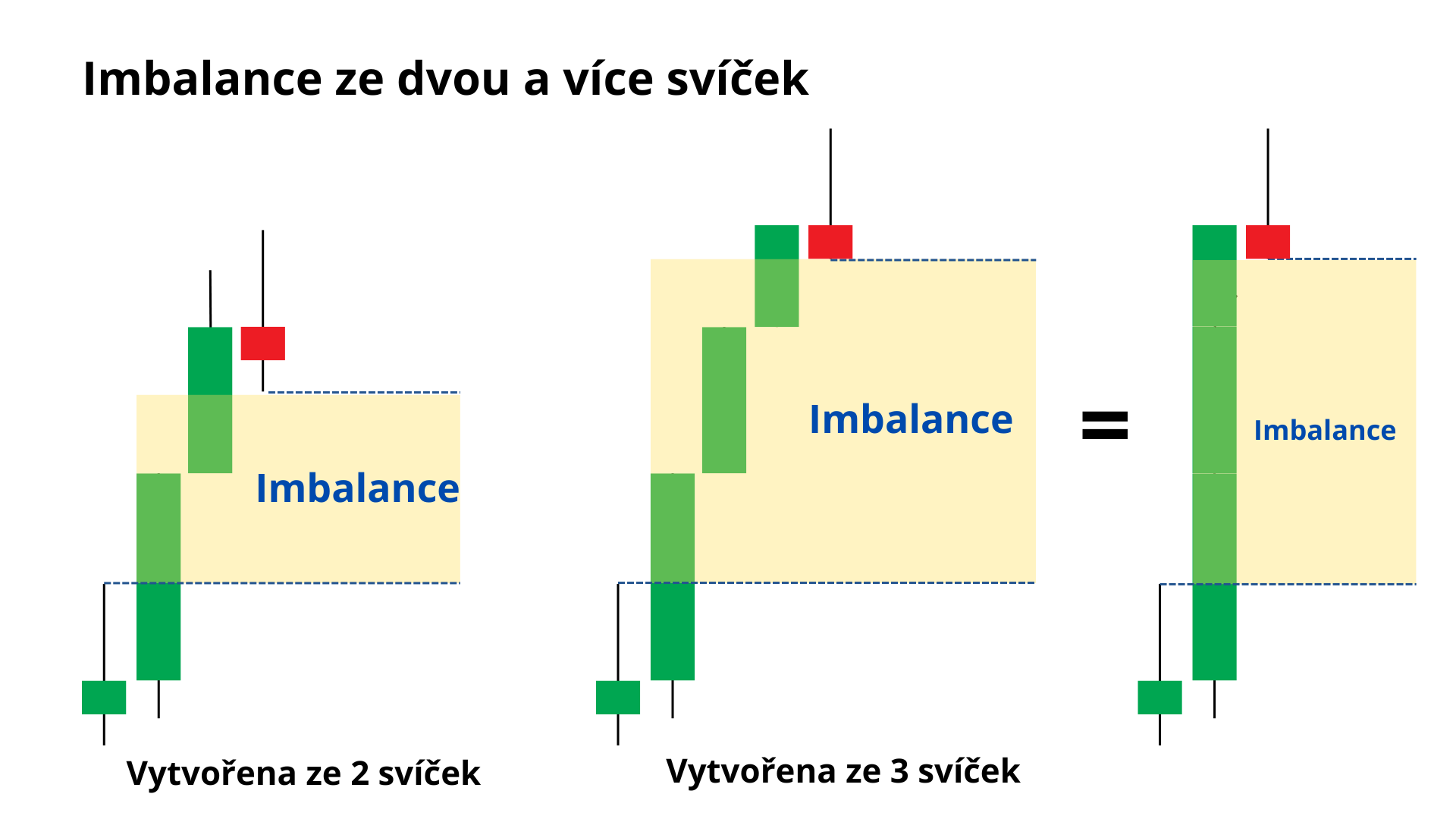

Imbalance může být taky tvořena z více svíček, ale musí být splněny určité podmínky. Podmínky jsou:

1. Svíčky musí mít stejnou barvu v jednom směru pohybu.

2. Tyto svíčky se stejnou barvou musí být za sebou.

3. Ani jedna ze svíček nesmí mít v místě přechodu na druhou svíčku jakýkoli stín, ale pouze tělo.

Pokud jsou tyto podmínky splněny, můžeme zaznačit imbalanci z více svíček. Pro lepší pochopení si to můžeme graficky zaznačit takto:

Příklad imbalance vytvořené z více svíček

Praktické příklady na grafu

Nyní se podíváme na pár praktických případů na grafu. Dnes už imbalance nemusíte manuálně značit na grafu, doba se posunula a existují indikátory, které vám každou imbalanci zaznačí automaticky, ale to nic nemění na tom, že když už něco používáte, tak byste tomu měli alespoň rozumět a dokázat to zaznačit i sami. Příklady budou na měnovém páru EUR/USD z 1minutového (M1) time framu a rozdělíme si je na imbalance vytvořené bez fundamentu a imbalance vytvořené fundamentem.

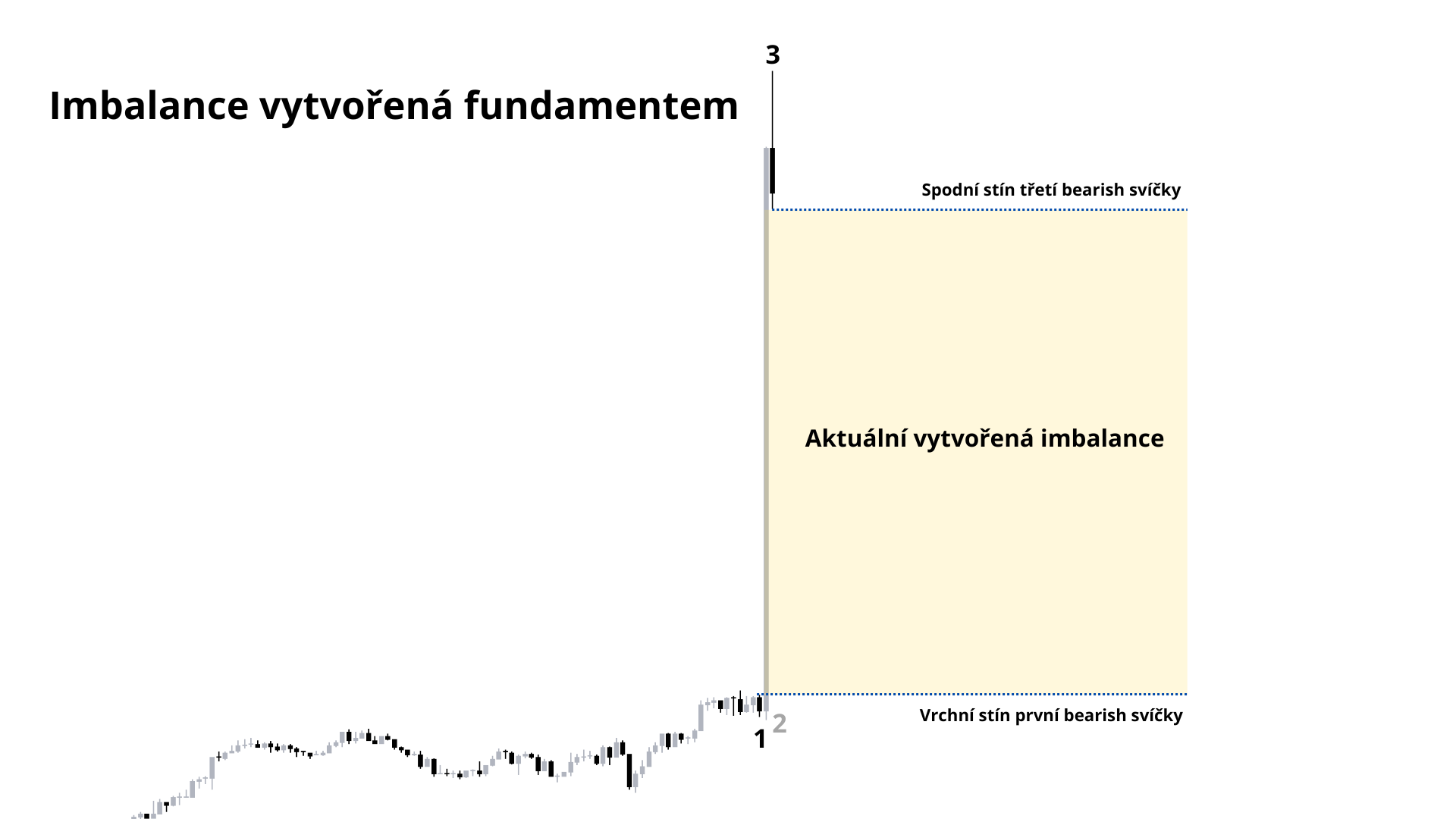

První se podíváme na situaci, kdy nastal fundament a zanechal za sebou imbalanci, jak ji tedy zaznačit? První je důležité, aby se uzavřela jakákoli svíčka po fundamentu, tedy pokud jste na TF (time framu) 1 minuta, musí se po fundamentu uzavřít buď bearish nebo bullish svíce z 1minutového TF, jinak by nebylo možné zaznačit mezeru, tedy imbalanci. Následně najdeme vrchní nebo spodní stín (tělo) první svíčky (to, zda bude vrchní nebo spodní záleží na směru fundamentu), což je svíčka před fundamentem (je jedno zda je bullish nebo bearish) a k ní taky následnou svíčku po fundamentu (je jedno, zda bude bullish nebo bearish) a zde též najdeme vrchní nebo spodní stín svíčky (to, zda bude vrchní nebo spodní záleží znova na směru fundamentu). Pokud bude mezi těmito dvěma levely mezera, je to imbalance. Příklad máme na obrázku níže.

Obrázek imbalance vytvořené fundamentem

Zde vidíme, že první svíčka před fundamentem byla bearish (černá svíčka označena černým číslem 1), následně přišel fundament a vytvořil velký longový pohyb (tato svíčka je označena šedým číslem 2) a po fundamentu se uzavřela černá svíčka (označena černým číslem 3). Jak už bylo výše popsáno, první se musí uzavřít svíčka po fundamentu (č. 3), aby bylo možné zaznačit imbalanci, což se stalo. Následně vidíme, že první svíčka je bearish a svíčka fundamentu je bullish, proto bereme vrchní stín první bearish svíčky jako jedno z našich ohraničení imbalance a následně po uzavření třetí bearish svíčky můžeme vzít její spodní stín, jelikož fundament byl longový. Zde nám tedy vznikla horní hranice imbalance. Mezi těmito hranicemi vznikl žlutý prostor, který nazýváme imbalancí. Na následujícím obrázku uvidíme, že se tento prostor postupně zaplnil v následujících dvou hodinách.

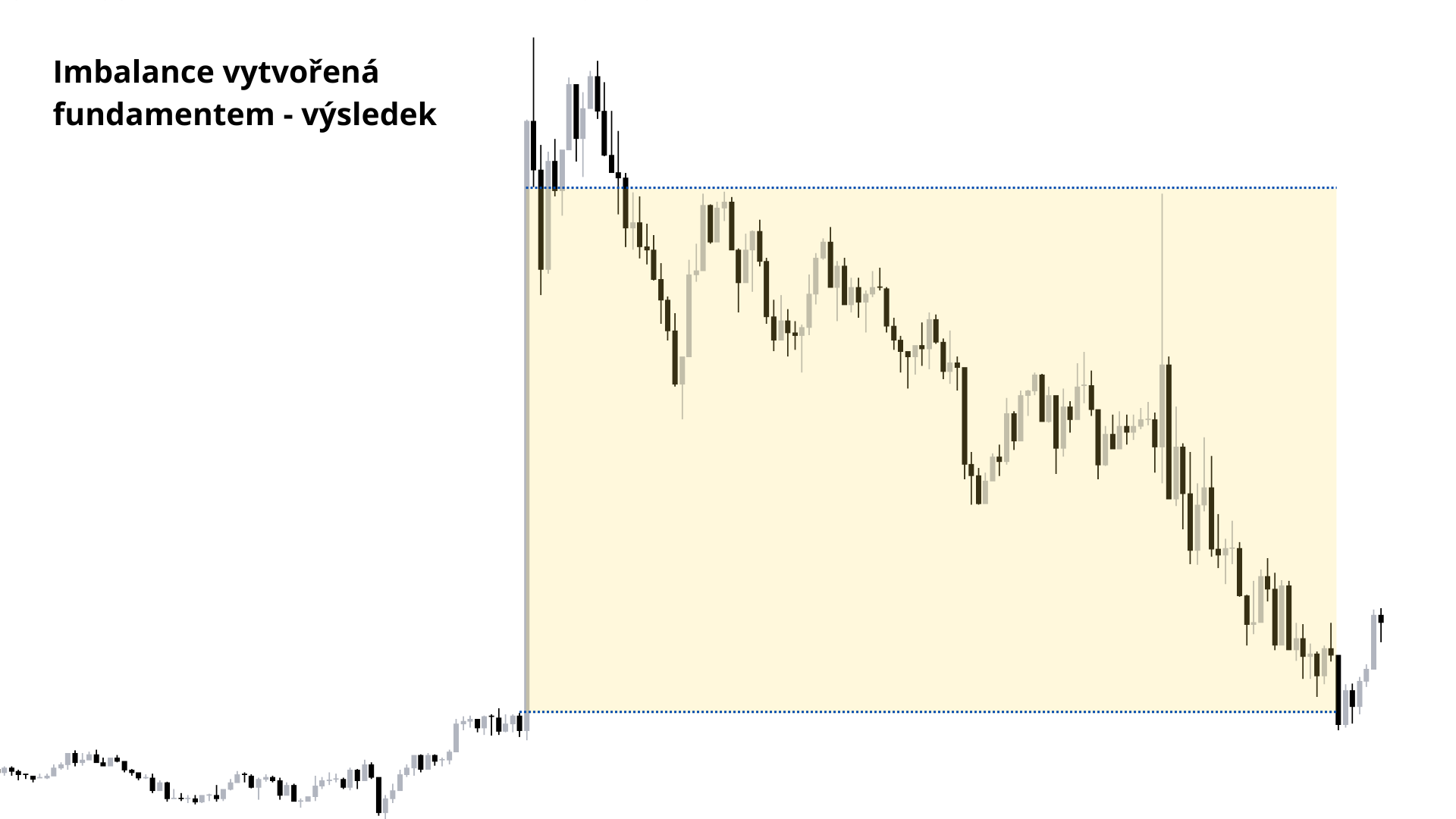

Obrázek imbalance vytvořené fundamentem – výsledek

Nyní přejdeme k imbalancím, které nebyly vytvořeny fundamentem.

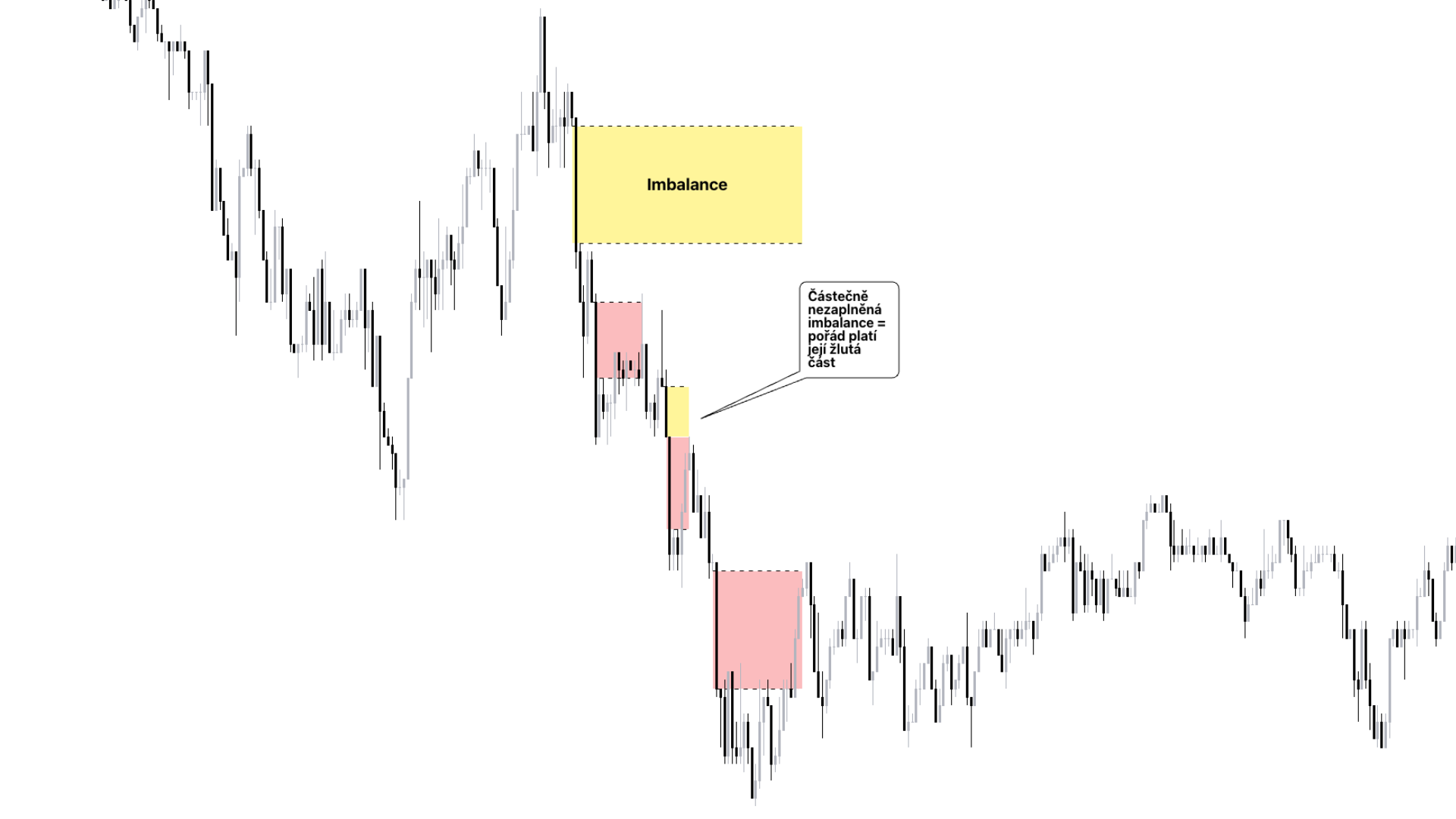

Obrázek imbalance nevytvořené fundamentem

Pro přehlednost si zvolíme kritérium, že budeme značit pouze imbalance, které jsou větší než jeden pip, v našem případě se jedná o měnový pár EUR/USD. Žluté imbalance větší, než jeden pip znamenají, že jsou stále v platnosti, červené imbalance větší, než jeden pip znamenají, že už byly zaplněny a tím pádem už nejsou platné a nemají pro nás žádný význam. Na obrázku vidíme i imbalanci, která je tvořena ze dvou svíček, to jsme mohli udělat proto, že ani jedna ze dvou svíček neudělala v moment přechodu jakýkoli stín, jednoduše to bylo plynulé navázání, a proto to můžeme klasifikovat jako jednu svíčku a tím i označit imbalanci, která byla zrovna vyplněna částečně, proto vrchní žlutá část stále platí a spodní červená neplatí, jelikož byla vyplněna.

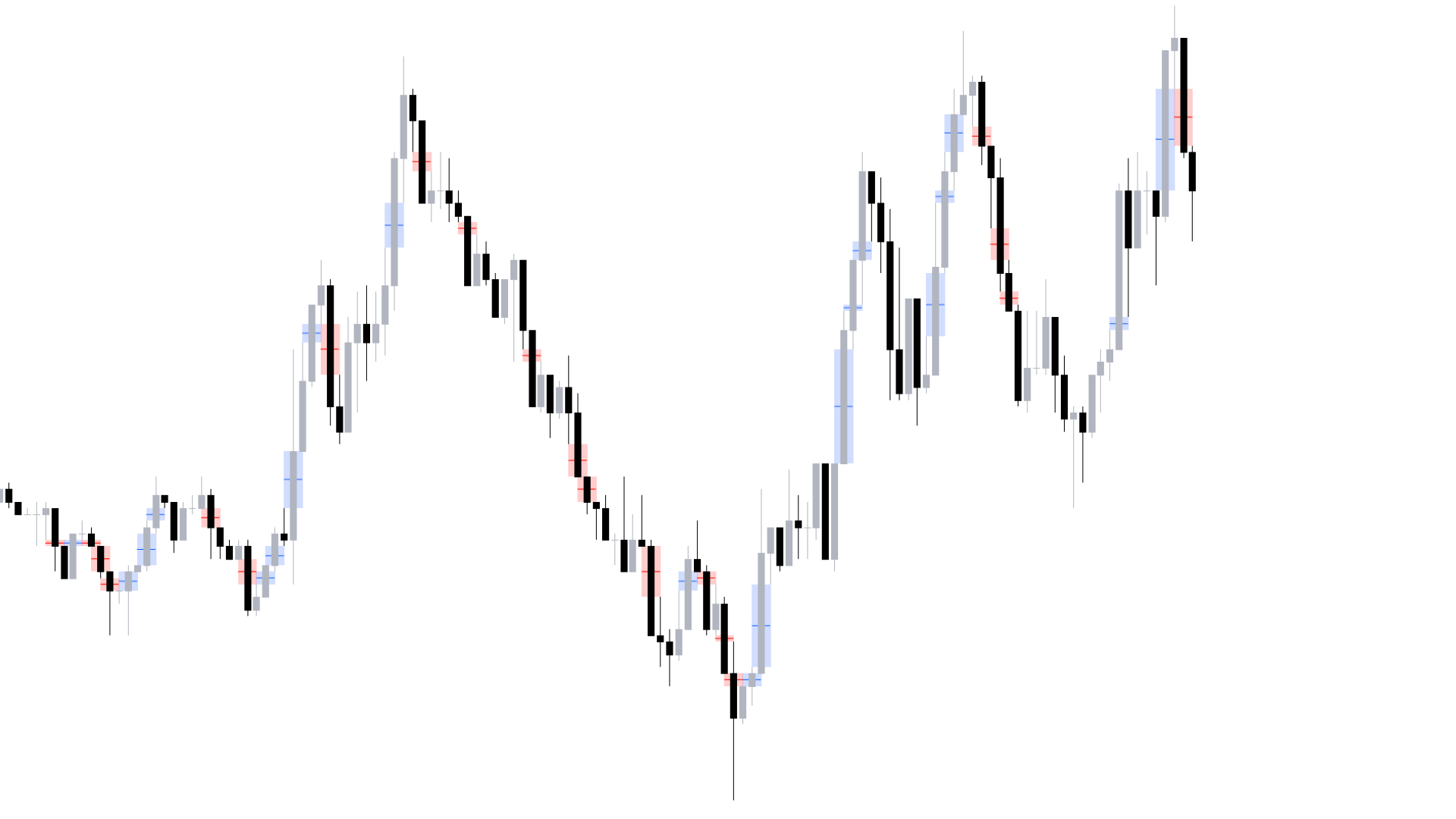

Na následujícím obrázku se můžeme podívat, jak vypadá značení imbalancí pomocí indikátoru, princip je naprosto totožný, jen indikátor ještě navíc rozděluje imbalance vytvořené na bullish svíčce a imbalance vytvořené na bearish svíčce.

Obrázek značení imbalance pomocí indikátoru

Závěr

Imbalance sama o sobě netvoří žádnou obchodní strategii, i když existují strategie, které jsou postaveny primárně na využití imbalancí (například vstupy do obchodu na 50 % imbalance), tak koncepty likvidity tuto možnost využívají jen jako doplněk ať už na potvrzení bias (směru trhu), tedy směru trhu, nebo na nastavení SL nebo TP, protože jak jsme si už řekli, imbalance funguje jako magnet na cenu. Nyní si ještě shrneme na závěr pár základních bodů, které byste si měli pamatovat:

1. Nerovnováha podle konceptů likvidity nastává, když burza obdrží příliš mnoho příkazů jednoho druhu a nedostatečný počet příkazů opačného druhu.

2. Pokud je daná svíce ze svou stran vyplněna tělem nebo stíny svíčky, imbalance nevznikla.

3. Imbalance se na grafu vyskytují prakticky pořád, čím větší imbalance, tím důležitější, každopádně obecně u měnových párů EUR/USD a GBP/USD je lepší brát ty imbalance, které mají velikost více než dva pipy.

4. Je jedno, jaké barvy bude mít první nebo třetí svíčka, pokud vznikne mezera, je to imbalance.

5. Imbalanci může vytvořit i více svíček jdoucích po sobě, pokud splní určité podmínky (jsou vypsány v článku výše).

V příští kapitole se podíváme na pokročilejší řešení timingu (načasování).

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Smart Money Trading: Denní cyklus – klasický (19. díl)

V minulé kapitole jsme si rozebrali to, jak si zvolit obchodní time-frame (TF) v souvislosti s inducementy, což je jedna z důležitých vlastností k ziskovosti těchto konceptů na bázi likvidity. V dnešní kapitole začneme probírat denní cykly, které jsou celkově 4 a dnes začneme prvním, a to je klasický. V této kapitole budeme dost využívat timing, protože si budeme vysvětlovat jednotlivé pohyby v daných sessions, takže pokud jste nečetli kapitolu o timingu (kapitola 8) a případně i kapitoly k Asia session (kapitola 10 a kapitola 11), doporučuji si je před touto kapitolou pročíst. -

Smart Money Trading: Denní cyklus - London blow-up (22. díl)

V minulé kapitole jsme si rozebrali třetí denní cyklus a to one-way, který je trendující a dá se velmi dobře odvodit i den předem. Naopak v dnešní kapitole se podíváme na další z denních cyklů, a to na London blow-up, který bude mít lehce i znaky one-way cyklu, každopádně bude jinak stavěný. První se klasicky podíváme na teoretický úvod a následně přejdeme na praktické ukázky. Co je to tedy London blow-up? -

Smart Money Trading: Denní cyklus - One Way (21. díl)

V minulé kapitole jsme rozebírali druhý z denních cyklů a to rip-off neboli pomalou smrt, který je pro obchodníky obchodující koncepty likvidity ten nejvýnosnější, jelikož se pohybuje do strany a vybírá jednotlivé highs a lows. Naopak v dnešní kapitole se podíváme na úplný opak tohoto cyklu, a to na one way. Jak už můžete z názvu pochopit, bude se jednat především o trendující cyklus, který ale můžeme dost dobře odvodit už den předem. První se podíváme na teoretický úvod a poté přejdeme k praktickým příkladům na grafu. Co je to tedy one way cyklus? -

Smart Money Trading: Denní cyklus - Rip-off (20. díl)

V minulé kapitole jsme si rozebrali první z denních cyklů, a to klasický denní cyklus, ve kterém hledáme primárně dva obchody a který nastává přibližně 3krát do měsíce. V dnešní kapitole budeme pokračovat v denních cyklech a rozebereme si cyklus rip-off, který je pro nás, jako obchodníky, kteří využívají strategii na bázi likvidity, ten nejvýnosnější. První se znova podíváme na teoretické základy a následně si rozebereme příklady na grafu. První otázka tedy je, co je to denní cyklus rip-off? -

Smart Money trading: Načasování v konceptech likvidity (8. díl)

V minulé kapitole jsme si řekli, co je to imbalance a jak ji správně chápat v kontextu ICT a SMC. Dnes se podíváme na další složku našeho konceptu, a to je timing neboli načasování. Pokud jste dlouhodobý investor či poziční trader, tak vás timing v daném dnu nemusí vůbec zajímat, každopádně pokud jste intradenní obchodník, tedy obchodník, který obchoduje na denní bázi, tak by vás timing měl dost zajímat, protože v průběhu dne se otevírají burzy po celém světě, a to v daný okamžik může vyvolat zajímavý pohyb, který se v dost případech dá predikovat v kombinaci s dalšími konfluencemi, proto je dobré timing znát a rozumět mu. -

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

V minulé kapitole jsme si rozebrali denní cyklus, a to konkrétně London blow-up neboli londýnskou explozi. V dnešní kapitole se ale podíváme na trochu jiné téma, než jsou denní cykly, a to na COT report, jelikož tento report se využívá i při obchodování v konceptech likvidity a celkově smart money konceptu. Dá se říct, že je to jednoduchá konfluence, která vám pomůžete odhadnout bias trhu (výhled), každopádně musíte se v něm vyznat a nastavit si pro něj svá pravidla. První si ale řekneme, co je to vůbec COT report? -

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

V minulé kapitole jsme si rozebrali speciální typy inducementů, se kterými budeme v budoucnu dost počítat a díky kterým můžeme výborně vyfiltrovat inducementy, které nebudeme brát v potaz. Pokud jste nečetli předchozí kapitolu, tak si ji doporučuji nastudovat, protože dnes z ní budeme využívat informace. Celkově obchodníci podle likvidity mají někdy problém v tom, z jakého time-framu (TF) si mají zvolit inducementy, jak si je podle time-framu vyfiltrovat a s tím i to, jaký inducement má pro ně větší váhu. Na to vše se podíváme v dnešní kapitole a řekneme si, co je ideální pro jednotlivé typy obchodníků. -

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

V předchozích kapitolách jsme si popsali, co to je ICT (Inner Circle Trader) a SMC (Smart Money Concept). Tyto koncepty jsou oba postaveny na likviditě trhu, nicméně dokázali byste říct, jaké jsou mezi nimi rozdíly? I když jsou oba koncepty postaveny na stejné věci a logice, tak jsou tam malé rozdíly, proto se na to tedy pojďme podívat a více si rozebrat jednotlivé rozdíly mezi oběma koncepty. Rozdílů mezi oběma koncepty upřímně není mnoho, nicméně jsou dost důležité v kontextu celkové strategie a pohledu na trhy a trading. -

Smart Money Trading: Speciální typy inducementů (17. díl)

V minulé kapitole jsme si řekli, co je to inducement, jelikož je to ta nejdůležitější část strategie v obchodování podle likvidity konceptů. Začali jsme teorií a řekli jsme si, co je to inducement, jak funguje otáčení likvidity, také jsme se pobavili o vedlejším a primárním inducementu a i o tom, jak je obchodovat. V dnešním článku se budeme věnovat též inducementům, ale trochu jinak. Ukážeme si totiž další tři typy inducementů, které jsou důležité pro celkové pochopení pohybů na trhu a budou taky navazovat na mitigační cyklus, o kterém si povíme později v dalších kapitolách. První si znovu napíšeme teoretický úvod a následně přejdeme k příkladům z praxe. Nyní tedy, jaké máme 3 typy inducementů? -

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

V předchozí kapitole jsme si rozebrali to, jak si vybrat vhodný obchodní instrument podle konceptů likvidity. Pokud jste si nepřečetli minulou kapitolu, tak si ji doporučuji přečíst ještě před touto. V dnešní kapitole se podíváme na to, proč je vhodné se specializovat na 1 až 2 obchodní instrumenty v kontextu ICT a SMC. Jaké jsou výhody tohoto rozhodnutí, a to jak technické, tak psychologické. Pojďme se na to společně podívat. -

Strategie Smart Money: Price Swingy (9. díl)

V minulé kapitole jsme si rozebrali timing v kontextu strategií podle likvidity včetně časů jako LBM 1 nebo LBM 2 a dnes se podíváme na to, co jsou to price swingy a jak je využívá ICT a SMC, tedy celkově využití price swingů ve strategiích, které se zaměřují při svém obchodování na likviditu trhu. Pro správné pochopení dnešní kapitoly je potřeba znát základní strukturu trhu či pokročilou strukturu trhu, tyto informace byly popsány v kapitolách 4 a 5. První se ale podíváme na trochu teorie a to, co jsou to vůbec price swingy. -

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

V minulé kapitole jsme si rozebrali technické prvky Asia session, tedy Asia high a low a následně Asia mid-line. V dnešní kapitole se podíváme na dlouho očekávané téma, a to EQH a EQL neboli equal high a equal low, jelikož dnešním tématem už budeme postupně vstupovat do témat, kde likvidita bude hrát důležitou roli a bude ve většině případů součástí dané konfluence. V této kapitole začneme tu nejjednodušší na pochopení a to „vodorovnou“ likviditou v podobě EQH a EQL. První si ale řekneme, co teoreticky tento pojem znamená a co vůbec znamená pojem likvidita v technické analýze. -

Základní struktura Price Action (4. díl)

V minulých kapitolách jsme si popsali, co je to ICT, SMC a rozdíly mezi nimi. Doposud všechny kapitoly byly teoretické, abychom pochopili souvislostí mezi teorií a praxí, na kterou se budeme zaměřovat dnes, jelikož dneškem začínají především praktické ukázky a popisy jednotlivých konfluencí, které se v ICT a SMC dost využívají. Zároveň je nutné poznamenat, že dost z těchto konfluencí je na internetu zdarma, každopádně ne všichni je chápou správně a proto se ve velké míře spousta lektorů dopouští chyb i v tak základní věci jako je struktura price action, kterou budeme dnes probírat. Kapitoly o struktuře si rozdělíme na dvě části, přičemž dnes si ukážeme základní strukturu a v další kapitole si tuto základní strukturu doplníme pokročilou interní strukturou, kterou většina lidí ani nepoužívá. První se ale jen trochu podíváme na pojem price action a koncept struktura trhu. -

3 obchodní strategie pro rok 2024

Letošní rok očekáváme mnoho obchodních příležitostí. Pokud je chcete zobchodovat co nejefektivněji, budete potřebovat zvolit vhodnou strategii. V tomto článku najdete hned tři takové, které lze navíc použít na jakýkoliv trh.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |