Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

V minulé kapitole jsme si rozebrali technické prvky Asia session, tedy Asia high a low a následně Asia mid-line. V dnešní kapitole se podíváme na dlouho očekávané téma, a to EQH a EQL neboli equal high a equal low, jelikož dnešním tématem už budeme postupně vstupovat do témat, kde likvidita bude hrát důležitou roli a bude ve většině případů součástí dané konfluence. V této kapitole začneme tu nejjednodušší na pochopení a to „vodorovnou“ likviditou v podobě EQH a EQL. První si ale řekneme, co teoreticky tento pojem znamená a co vůbec znamená pojem likvidita v technické analýze.

Co je to likvidita?

Likvidita může nabývat různých významů, ten nejznámější je myšlen v tom, že označuje snadnost, s jakou lze měnový pár koupit nebo prodat na trhu, aniž by to mělo významný vliv na jeho směnný kurz. Vysoká likvidita znamená, že na trhu je velký počet kupujících a prodávajících, což umožňuje rychlé provedení velkých obchodů s minimálními změnami ceny. Nízká likvidita naopak znamená méně účastníků trhu, což ztěžuje provedení velkých obchodů bez výrazného ovlivnění směnného kurzu, každopádně náš význam v technické analýze je následující a je s touto definicí spojen. Likviditu budeme technicky chápat jako zanechání objednávek ať už čekajících, limitních nebo obecně nevyřízených včetně likvidity v daný moment při takzvaném výběru dané likvidity, tedy určité likvidní oblasti, která je námi předem určená.

Pokud si to tedy shrneme, tak likviditu budeme chápat jako oblast, která bude přesně vymezena (z 1minutového time framu ji můžeme vymezit s přesností na pipy) a v této oblasti budeme hledat obchody.

Jak chápou likviditu koncepty ICT a SMC?

Oba typy obchodníků mají více méně společné názory na likviditu, pokud si shrneme nejdůležitější informace, tak jsou to tyto:

1. Likvidní oblasti (liquidity pools): ICT a SMC často zmiňují koncept "likvidních oblastí", což jsou cenové úrovně, kde se hromadí velké množství nevyřízených příkazů (stop buy, stop sell, buy limit a sell limit). Tyto oblasti jsou obvykle kolem významných cenových hladin, jako jsou předchozí maxima nebo minima, nebo kolem klíčových technických úrovní.

2. Manipulace trhem (market manipulation): ICT a SMC obchodníci věří, že velcí hráči na trhu cíleně manipulují cenami, aby aktivovali tyto likvidní oblasti. Cílem je naplnit své velké objednávky za výhodné ceny.

3. Zastavit lovy (stop hunts): Obchodníci často zmiňují koncept "stop hunts", kdy velcí hráči na trhu tlačí cenu do oblastí, kde je pravděpodobné, že malí obchodníci umístili své stop-loss příkazy. Aktivací těchto příkazů získávají likviditu potřebnou k naplnění svých velkých pozic.

4. Likvidní zdroje (liquidity voids): To jsou oblasti na grafu, kde cena rychle prošla bez výrazného obchodování. Tyto mezery jsou často zpětně testovány, protože představují oblasti, kde trh hledá likviditu.

5. Rovnováha a neefektivnost trhu (market equilibrium and inefficiency): Obchodníci zmiňují, že trhy se neustále pohybují mezi oblastmi rovnováhy a neefektivity. Likvidita je klíčem k pochopení těchto pohybů, protože trh se snaží naplnit nevyřízené objednávky a vyplnit tyto mezery.

Díky těmto informacím se naučíme identifikovat oblasti, na kterých leží likvidita, a ve kterých budeme pravděpodobně hledat obchody. Nyní přejdeme k jednoduchým definicím ohledně základní likvidity v podobě EQH a EQL.

EQH a EQL

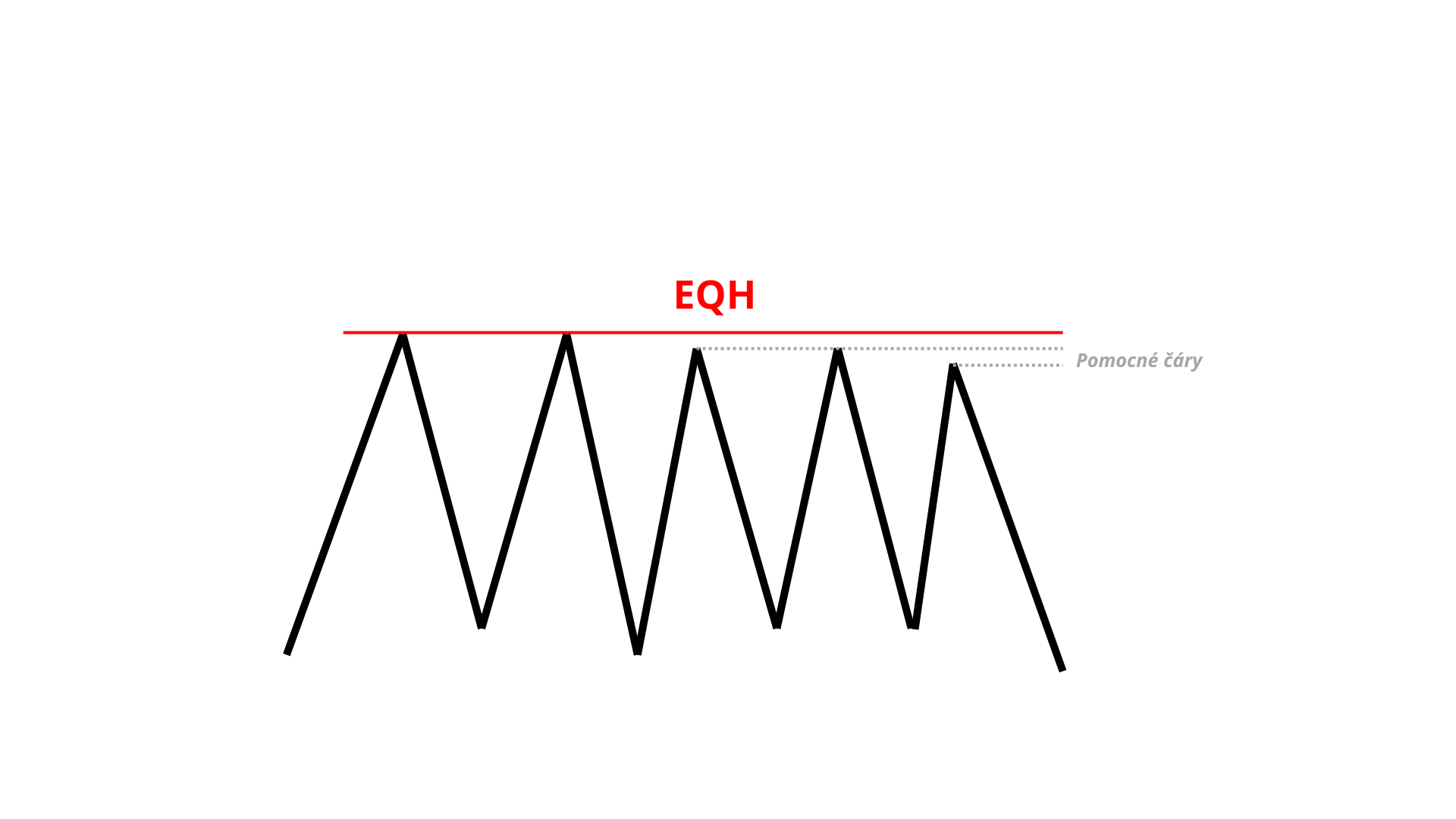

EQH neboli equal high můžete chápat jako oblast likvidity, která vzniká na HH (higher high). Aby vzniklo EQH, tak tyto vrcholy musí být minimálně dva a vždy následující vrchol musí být nižší než ten předchozí. Pro lepší pochopení si to zobrazíme graficky.

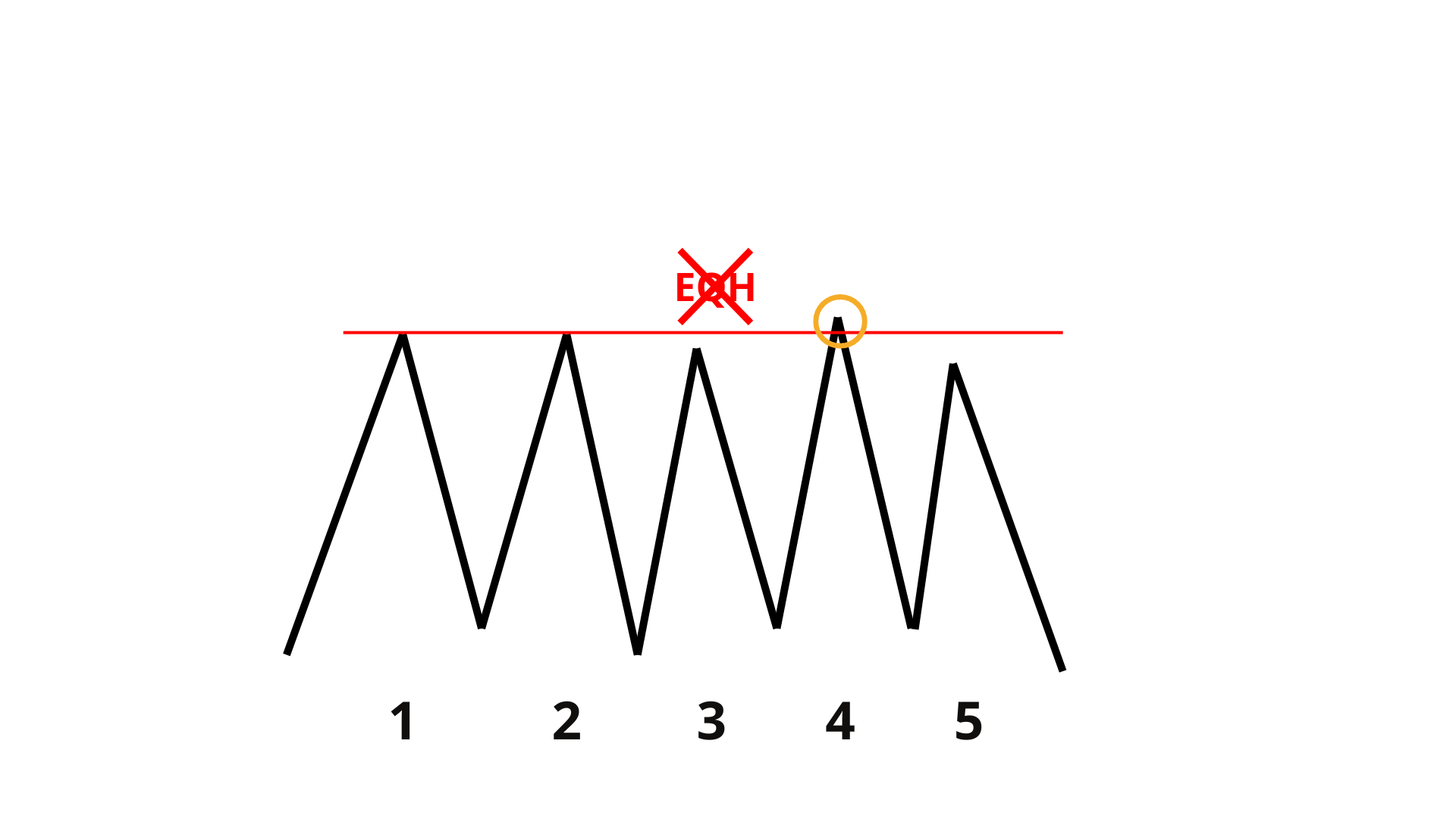

Správné značení EQH

Na obrázku vidíme, že žádné z highs není vyšší než to předchozí, následně highs je 5, tedy podmínka, že musí být minimálně 2 byla splněna, to znamená, že můžeme zaznačit EQH. Nyní si ukážeme, kdy naopak nemůžeme zaznačit EQH.

Špatné značení EQH

Zde vidíme, že high č. 4 je vyšší než high č. 3, 2 a 1. I kdyby tento vrchol byl vyšší než jakýkoli jeden z těchto tří předchozích vrcholů, tak EQH by nemohlo vzniknout. Pokud by situace byla taková, že čtvrté a páté high by ještě nevzniklo, tak by se EQH dalo zaznačit na 1, 2 a 3 high (jelikož byly splněny obě podmínky), ale následně by přišel vrchol č. 4 a ten by toto EQH zneplatnil.

Pro EQL je definice úplně stejná, jen se vše bere naopak, tedy zespodu. EQL neboli equal low můžete chápat jako oblast likvidity, která vzniká na LL (lower low). Aby vzniklo EQL, tak tyto vrcholy (spodní vrcholy - dna) musí být minimálně dva a vždy následující vrchol (dno) musí být vyšší než ten předchozí. Pro lepší pochopení si to znova zobrazíme graficky.

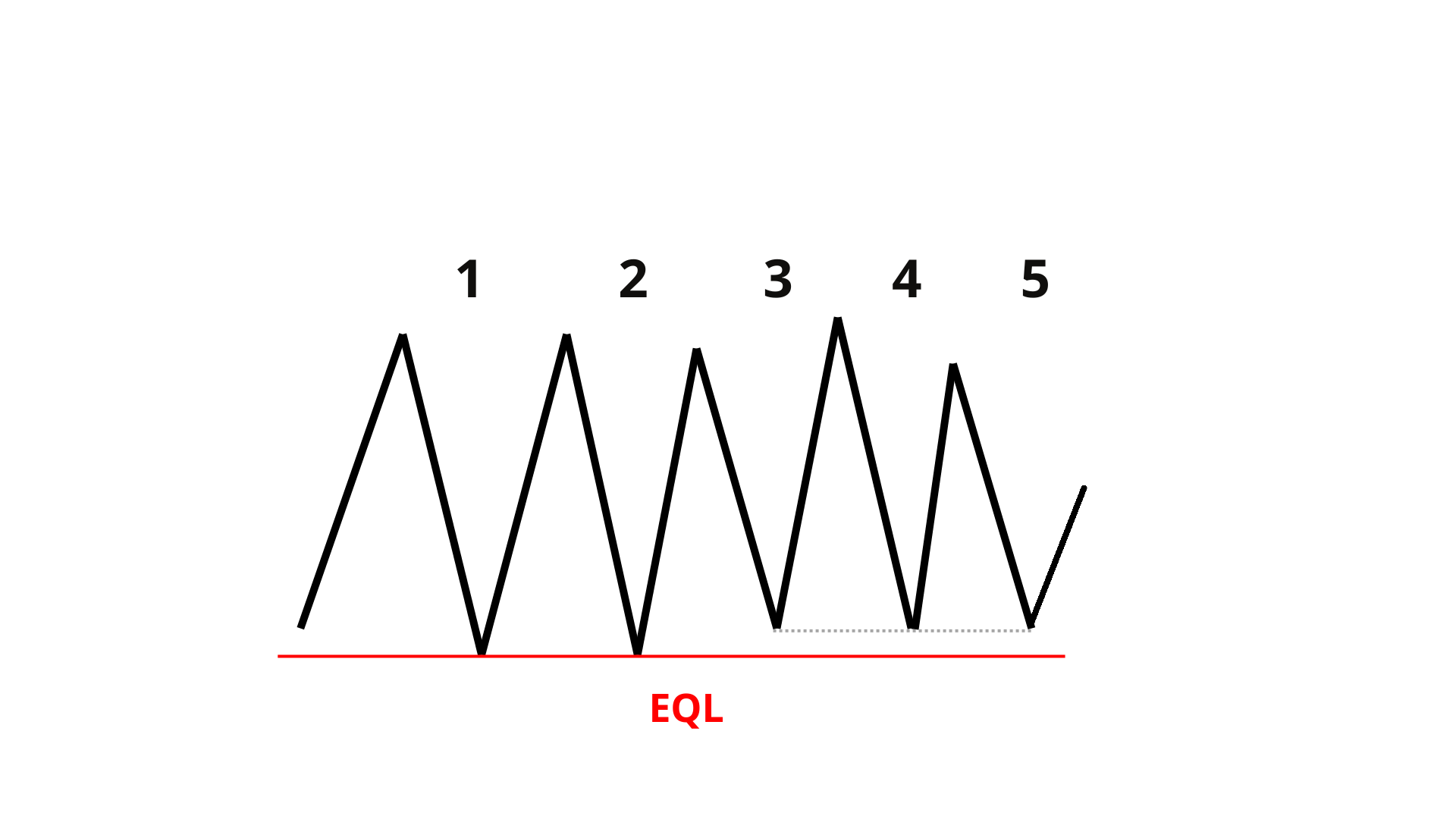

Správné značení EQL

Na obrázku vidíme, že žádné z lows není nižší než to předchozí, následně lows je 5, tedy podmínka, že musí být minimálně 2 byla splněna, to znamená, že můžeme zaznačit EQL. Nyní si ukážeme, kdy naopak nemůžeme zaznačit EQL.

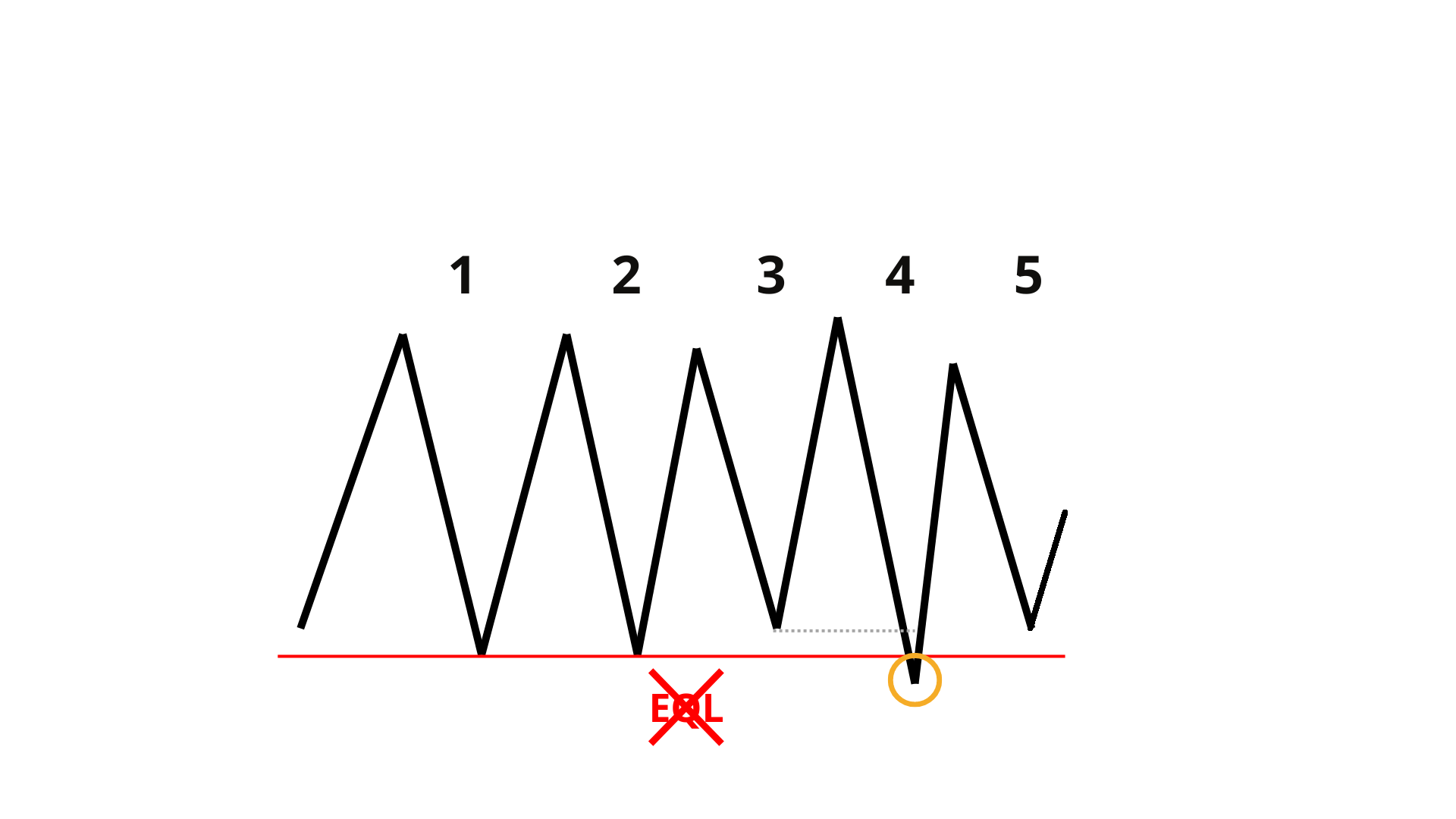

Špatné značení EQL

Zde znova vidíme, že low č. 4 je nižší než předchozí lows č. 1, 2 a 3, z toho důvodu nemůžeme zaznačit EQL. Pokud by low č. 4 a 5 ještě neexistovalo (nebylo vytvořeno), tak EQL bychom mohli zaznačit na lows č. 1, 2 a 3.

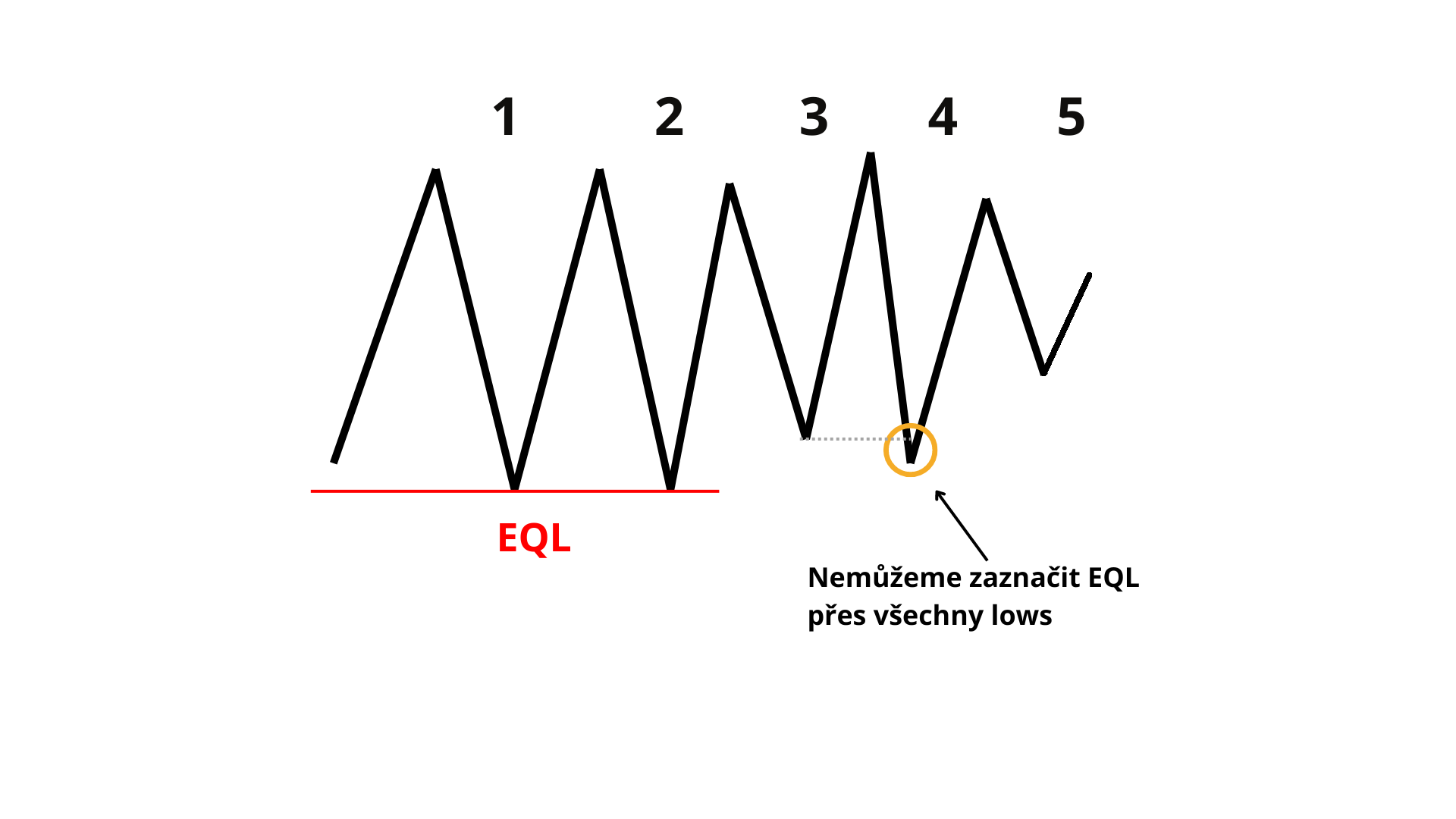

Důležitá výjimka při platnosti

Pokud si vezmeme příklady, které jsme měli nahoře, tak v těchto případě byly high a low úplně zneplatněny, ale pokud by daný vrchol, který nám zneplatňuje naše EQH nebo EQL nezneplatnil úplně všechny vrcholy a zároveň by zbyly 2 vrcholy, které by se daly považovat za EQH či EQL, tak je za ně považujeme. Pro pochopení si to znova nakreslíme.

Výjimka EQL

Toto je samozřejmě jen malá technická záležitost značení. Prakticky nám jde především o danou cenovou úroveň, jedná se zde tedy především jen o délku protáhnutí EQL či EQH, ale aby nedošlo k nedorozuměním při značení, tak je důležité to zmínit.

Praktické příklady

Nyní přejdeme k praktickým příkladům na grafu a ukážeme si, jak takové EQL a EQH správně zaznačit. Důležité je též předem upozornit, že za rok uvidíte na grafu jednu nebo dvě perfektní range, při kterém bude značení EQH a EQL jednoznačné. V drtivé většině případů uvidíte buď lehce stoupající nebo klesající pohyb, který ale za splnění podmínek můžeme klasifikovat jako EQH nebo EQL.

Praktický příklad č.1

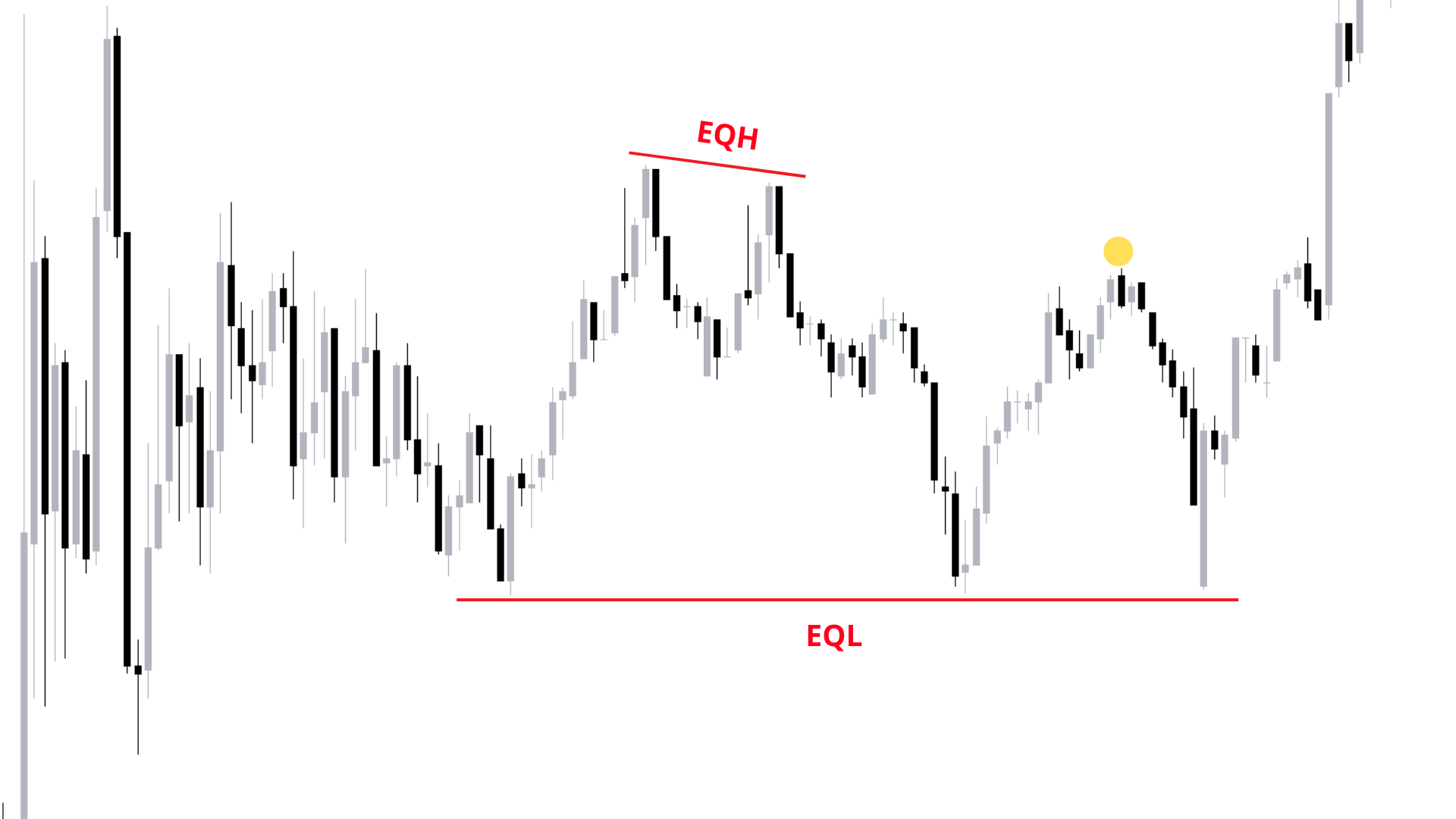

Na našem prvním příkladu můžeme vidět graf z 5minutového (M5) time framu. Jelikož zde nejsou přesná pravidla v tom, jak vzdáleně mohou být od sebe jednotlivé vrcholy, tak je značení dost subjektivní na rozdíl od struktury, která má jasně daná pravidla, každopádně zde máme 6 hlavních vrcholů (jestli by někdo značil 5 nebo 6 není podstatné), což znamená že podmínku minimálně 2 vrcholů jsme splnili a následně nesmí být každý vrchol vyšší než ten předchozí, což je zde též splněno a můžeme zaznačit EQH. Nutno podoktnout, že zde vrcholy nebereme přesně podle pravidel struktury, ale podle range, tedy pokud vidíme pohyb do strany, tak nám to signalizuje to, že by se mohlo jednat o EQH a až poté musíme splnit naše 2 podmínky.

Praktický příklad č.2

Na našem druhém příkladu můžeme vidět, že může vzniknout naráz i EQL a EQH. Jak už jsme si psali, značení likvidity je dost subjektivní, proto by se dalo značení EQH protáhnout nad úroveň žluté tečky, protože to stále splňuje to, že následující vrchol není vyšší než ten předchozí a zároveň jsou vrcholy i v rozumné vzdálenost. Naopak EQL zde vytvořilo perfektní „formaci“.

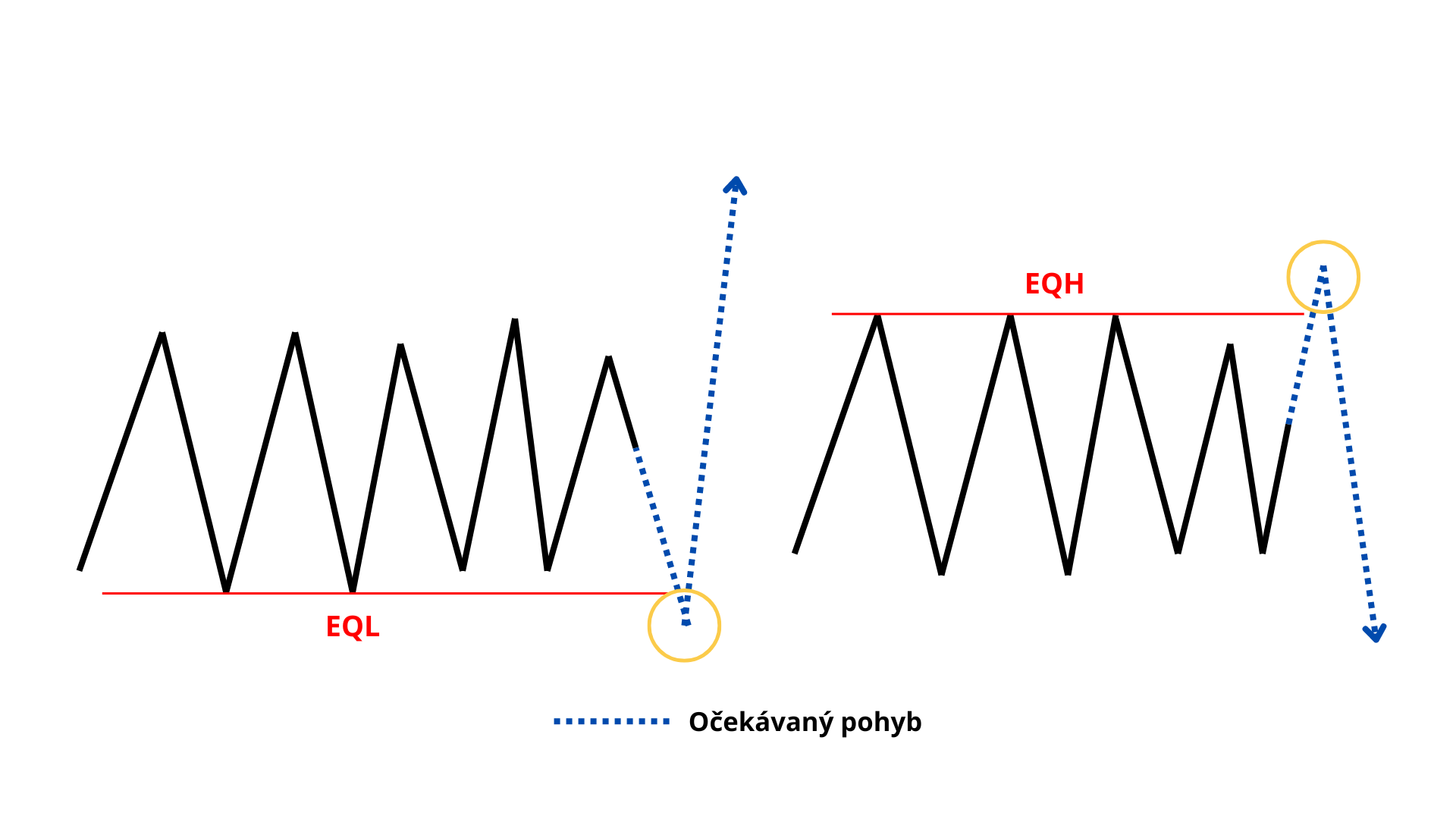

V praxi to znamená to, že vždy čekáme na pohyb směrem k likviditě a následně opačný pohyb. Znova si to ukážeme graficky:

Příklad očekávaného pohybu

Žlutý kruh značí právě daný výběr, kdy se cena dostane buď pod EQL nebo nad EQH. V momentu výběru už bychom měli být v obchodu, každopádně i zde se musí použít další konfluence, jelikož obchodovat čistě v momentu výběru může být ztrátové. Proto výběr EQH či EQL můžete doplnit o BOS/iBOS, Imbalance, timing a další konfluence, které budou přibývat. Na jeden takový příklad se můžeme podívat níže.

Komplexní příklad

Na obrázku výše můžeme vidět vybudované EQL v Asia session, následně po zavření této session přišel její výběr. V článku o timingu jsme si říkali, že většinou čekáme na 8:00, kdy začínáme obchodovat a ideální je, kdyby i obchod přišel v naše vymezené časy, což je právě v 8:00 a to se taky stalo. Pokud si to tedy zrekapitulujeme:

1. V Asia session se nám vybudovalo EQL.

2. Po konci Asia session přišel výběr EQL a zároveň se to dá klasifikovat jako výběr Asia low.

3. Při výběru nastal BOS, což je další potvrzení.

4. Následně obchod přišel přesně na 8:00, což je další potvrzení a my můžeme otevírat longovou pozici.

Zde máte na výběr, zda budete otevírat pozici buď při BOS, což by bylo na příkaz stop buy nebo si počkáte na 8:00, kdy přijde mitigace neboli dotek zóny (někdy se tomu říká též POI=Point of Interest či OB=Order Block), což je naše červená „stop loss zóna“ a zadáte buď market order nebo už budete mít nachystaný limitní příkaz například 5 minut před Frankfurt open na 8:00. Jak zvolit target si budeme ukazovat v následujících kapitolách, každopádně i zde platí to, že obchodujeme o výběru po další výběr likvidity.

Závěr

Zde vidíte, že konfluence se dají různě kombinovat a můžete využít ty, které vám nejvíce sedí a jsou pro vás co nejvíce ziskové. Likviditu můžete chápat jako imbalanci, též je to v podstatě magnet, jelikož trh ji potřebuje a následuje ji. Důležité je též to, že s tímto systémem především reagujeme na vytvořenou situaci v daný moment a je též důležité mít vždy připravené dva scénáře, a to longový a shortový. V následující kapitole se podíváme na POI a OB více do hloubky, jelikož tyto pojmy budeme v budoucnu dost využívat právě při vstupech do obchodů.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Smart Money Trading: Denní cyklus - One Way (21. díl)

V minulé kapitole jsme rozebírali druhý z denních cyklů a to rip-off neboli pomalou smrt, který je pro obchodníky obchodující koncepty likvidity ten nejvýnosnější, jelikož se pohybuje do strany a vybírá jednotlivé highs a lows. Naopak v dnešní kapitole se podíváme na úplný opak tohoto cyklu, a to na one way. Jak už můžete z názvu pochopit, bude se jednat především o trendující cyklus, který ale můžeme dost dobře odvodit už den předem. První se podíváme na teoretický úvod a poté přejdeme k praktickým příkladům na grafu. Co je to tedy one way cyklus? -

Smart Money Trading: Denní cyklus - Rip-off (20. díl)

V minulé kapitole jsme si rozebrali první z denních cyklů, a to klasický denní cyklus, ve kterém hledáme primárně dva obchody a který nastává přibližně 3krát do měsíce. V dnešní kapitole budeme pokračovat v denních cyklech a rozebereme si cyklus rip-off, který je pro nás, jako obchodníky, kteří využívají strategii na bázi likvidity, ten nejvýnosnější. První se znova podíváme na teoretické základy a následně si rozebereme příklady na grafu. První otázka tedy je, co je to denní cyklus rip-off? -

Smart Money trading: Načasování v konceptech likvidity (8. díl)

V minulé kapitole jsme si řekli, co je to imbalance a jak ji správně chápat v kontextu ICT a SMC. Dnes se podíváme na další složku našeho konceptu, a to je timing neboli načasování. Pokud jste dlouhodobý investor či poziční trader, tak vás timing v daném dnu nemusí vůbec zajímat, každopádně pokud jste intradenní obchodník, tedy obchodník, který obchoduje na denní bázi, tak by vás timing měl dost zajímat, protože v průběhu dne se otevírají burzy po celém světě, a to v daný okamžik může vyvolat zajímavý pohyb, který se v dost případech dá predikovat v kombinaci s dalšími konfluencemi, proto je dobré timing znát a rozumět mu. -

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

V minulé kapitole jsme si rozebrali denní cyklus, a to konkrétně London blow-up neboli londýnskou explozi. V dnešní kapitole se ale podíváme na trochu jiné téma, než jsou denní cykly, a to na COT report, jelikož tento report se využívá i při obchodování v konceptech likvidity a celkově smart money konceptu. Dá se říct, že je to jednoduchá konfluence, která vám pomůžete odhadnout bias trhu (výhled), každopádně musíte se v něm vyznat a nastavit si pro něj svá pravidla. První si ale řekneme, co je to vůbec COT report? -

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

V minulé kapitole jsme si rozebrali speciální typy inducementů, se kterými budeme v budoucnu dost počítat a díky kterým můžeme výborně vyfiltrovat inducementy, které nebudeme brát v potaz. Pokud jste nečetli předchozí kapitolu, tak si ji doporučuji nastudovat, protože dnes z ní budeme využívat informace. Celkově obchodníci podle likvidity mají někdy problém v tom, z jakého time-framu (TF) si mají zvolit inducementy, jak si je podle time-framu vyfiltrovat a s tím i to, jaký inducement má pro ně větší váhu. Na to vše se podíváme v dnešní kapitole a řekneme si, co je ideální pro jednotlivé typy obchodníků. -

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

V předchozích kapitolách jsme si popsali, co to je ICT (Inner Circle Trader) a SMC (Smart Money Concept). Tyto koncepty jsou oba postaveny na likviditě trhu, nicméně dokázali byste říct, jaké jsou mezi nimi rozdíly? I když jsou oba koncepty postaveny na stejné věci a logice, tak jsou tam malé rozdíly, proto se na to tedy pojďme podívat a více si rozebrat jednotlivé rozdíly mezi oběma koncepty. Rozdílů mezi oběma koncepty upřímně není mnoho, nicméně jsou dost důležité v kontextu celkové strategie a pohledu na trhy a trading. -

Smart Money Trading: Speciální typy inducementů (17. díl)

V minulé kapitole jsme si řekli, co je to inducement, jelikož je to ta nejdůležitější část strategie v obchodování podle likvidity konceptů. Začali jsme teorií a řekli jsme si, co je to inducement, jak funguje otáčení likvidity, také jsme se pobavili o vedlejším a primárním inducementu a i o tom, jak je obchodovat. V dnešním článku se budeme věnovat též inducementům, ale trochu jinak. Ukážeme si totiž další tři typy inducementů, které jsou důležité pro celkové pochopení pohybů na trhu a budou taky navazovat na mitigační cyklus, o kterém si povíme později v dalších kapitolách. První si znovu napíšeme teoretický úvod a následně přejdeme k příkladům z praxe. Nyní tedy, jaké máme 3 typy inducementů? -

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

V předchozí kapitole jsme si rozebrali to, jak si vybrat vhodný obchodní instrument podle konceptů likvidity. Pokud jste si nepřečetli minulou kapitolu, tak si ji doporučuji přečíst ještě před touto. V dnešní kapitole se podíváme na to, proč je vhodné se specializovat na 1 až 2 obchodní instrumenty v kontextu ICT a SMC. Jaké jsou výhody tohoto rozhodnutí, a to jak technické, tak psychologické. Pojďme se na to společně podívat. -

Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

V minulém dílu jsme si probrali breaky struktury, konkrétně co je to BOS, iBOS a jak je využít v praxi. Dnešní díl bude oproti dosavadním dílům trochu jiný, jelikož zde nebudeme primárně využívat jakékoli highs a lows ve struktuře jako jsme to dělali v minulých kapitolách, ale podíváme se spíše na to, co je to imbalance v tradingu, jak ji správně chápat jako doplněk naší trading strategie v kontextu ICT a SMC konceptů a následně jak ji správně identifikovat na grafu v praxi. -

Strategie Smart Money: Price Swingy (9. díl)

V minulé kapitole jsme si rozebrali timing v kontextu strategií podle likvidity včetně časů jako LBM 1 nebo LBM 2 a dnes se podíváme na to, co jsou to price swingy a jak je využívá ICT a SMC, tedy celkově využití price swingů ve strategiích, které se zaměřují při svém obchodování na likviditu trhu. Pro správné pochopení dnešní kapitoly je potřeba znát základní strukturu trhu či pokročilou strukturu trhu, tyto informace byly popsány v kapitolách 4 a 5. První se ale podíváme na trochu teorie a to, co jsou to vůbec price swingy. -

Základní struktura Price Action (4. díl)

V minulých kapitolách jsme si popsali, co je to ICT, SMC a rozdíly mezi nimi. Doposud všechny kapitoly byly teoretické, abychom pochopili souvislostí mezi teorií a praxí, na kterou se budeme zaměřovat dnes, jelikož dneškem začínají především praktické ukázky a popisy jednotlivých konfluencí, které se v ICT a SMC dost využívají. Zároveň je nutné poznamenat, že dost z těchto konfluencí je na internetu zdarma, každopádně ne všichni je chápou správně a proto se ve velké míře spousta lektorů dopouští chyb i v tak základní věci jako je struktura price action, kterou budeme dnes probírat. Kapitoly o struktuře si rozdělíme na dvě části, přičemž dnes si ukážeme základní strukturu a v další kapitole si tuto základní strukturu doplníme pokročilou interní strukturou, kterou většina lidí ani nepoužívá. První se ale jen trochu podíváme na pojem price action a koncept struktura trhu. -

3 obchodní strategie pro rok 2024

Letošní rok očekáváme mnoho obchodních příležitostí. Pokud je chcete zobchodovat co nejefektivněji, budete potřebovat zvolit vhodnou strategii. V tomto článku najdete hned tři takové, které lze navíc použít na jakýkoliv trh.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |