Smart Money Trading: Denní cyklus - London blow-up (22. díl)

V minulé kapitole jsme si rozebrali třetí denní cyklus a to one-way, který je trendující a dá se velmi dobře odvodit i den předem. Naopak v dnešní kapitole se podíváme na další z denních cyklů, a to na London blow-up, který bude mít lehce i znaky one-way cyklu, každopádně bude jinak stavěný. První se klasicky podíváme na teoretický úvod a následně přejdeme na praktické ukázky. Co je to tedy London blow-up?

London blow-up

London blow-up (LBU) je další z denních cyklů. Už podle názvu lze předpokládat, že jeho hlavním rysem bude takzvaná „Londýnská exploze“ na grafu. V tomto cyklu hledáme většinou jeden obchod s delším časovým horizontem a případně ho doplňujeme dalšími. To, čím se liší od one-way cyklu, je především v tom, že ve one-way cyklu hledáme jeden dlouhodobý obchod a následně hledáme krátkodobé obchody, u kterých ale spekulujeme na opačný směr než u dlouhodobého obchodu, kdežto v London blow-up denním cyklu budou tyto doplňkové obchody ve stejném směru, tedy nebudeme spekulovat na opačný směr. Z toho důvodu je vhodný na přechod z intradenní pozice na swingovou pozici.

Nyní si ukážeme schéma tohoto denního cyklu a následně si ho ještě více rozepíšeme.

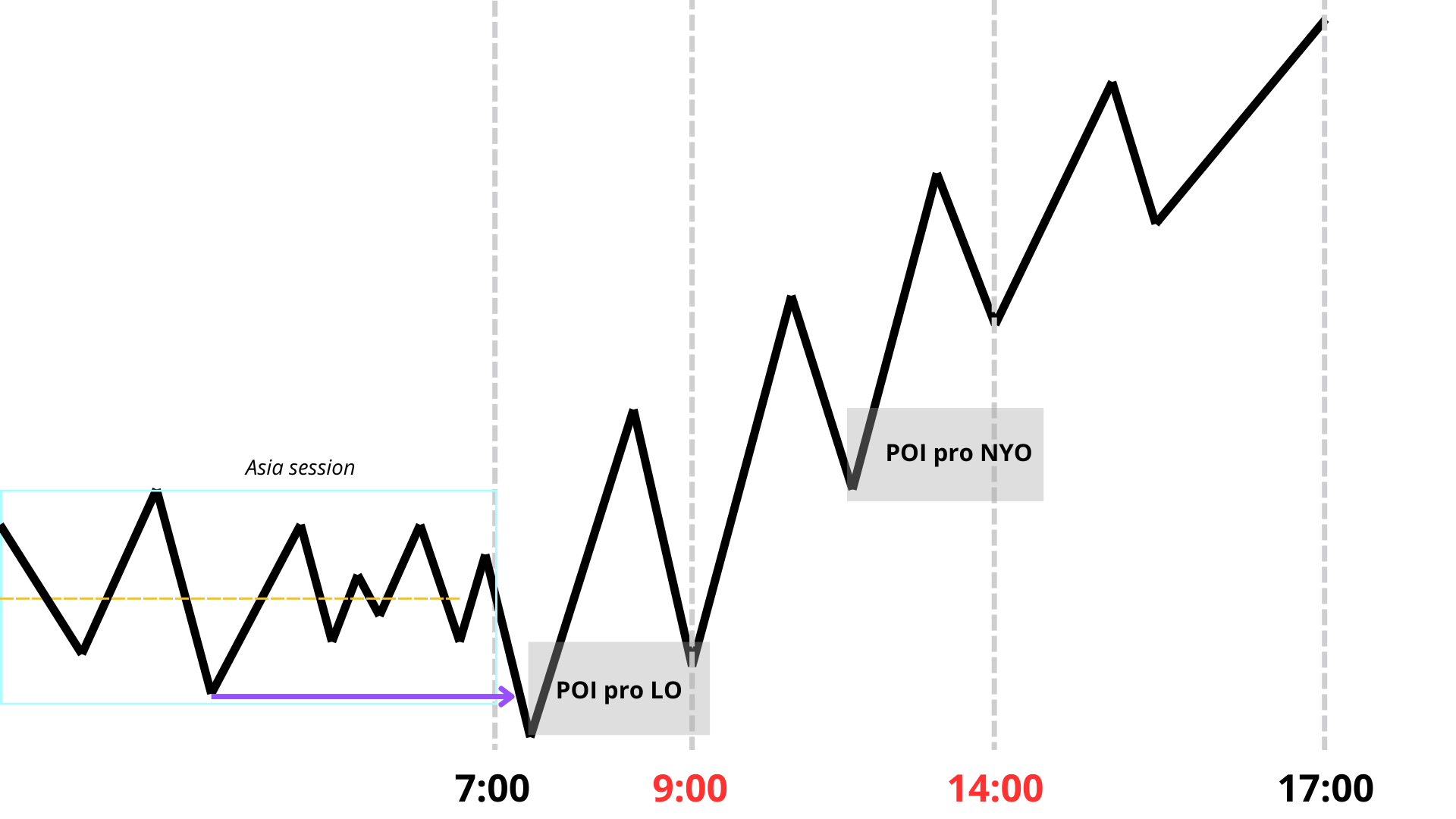

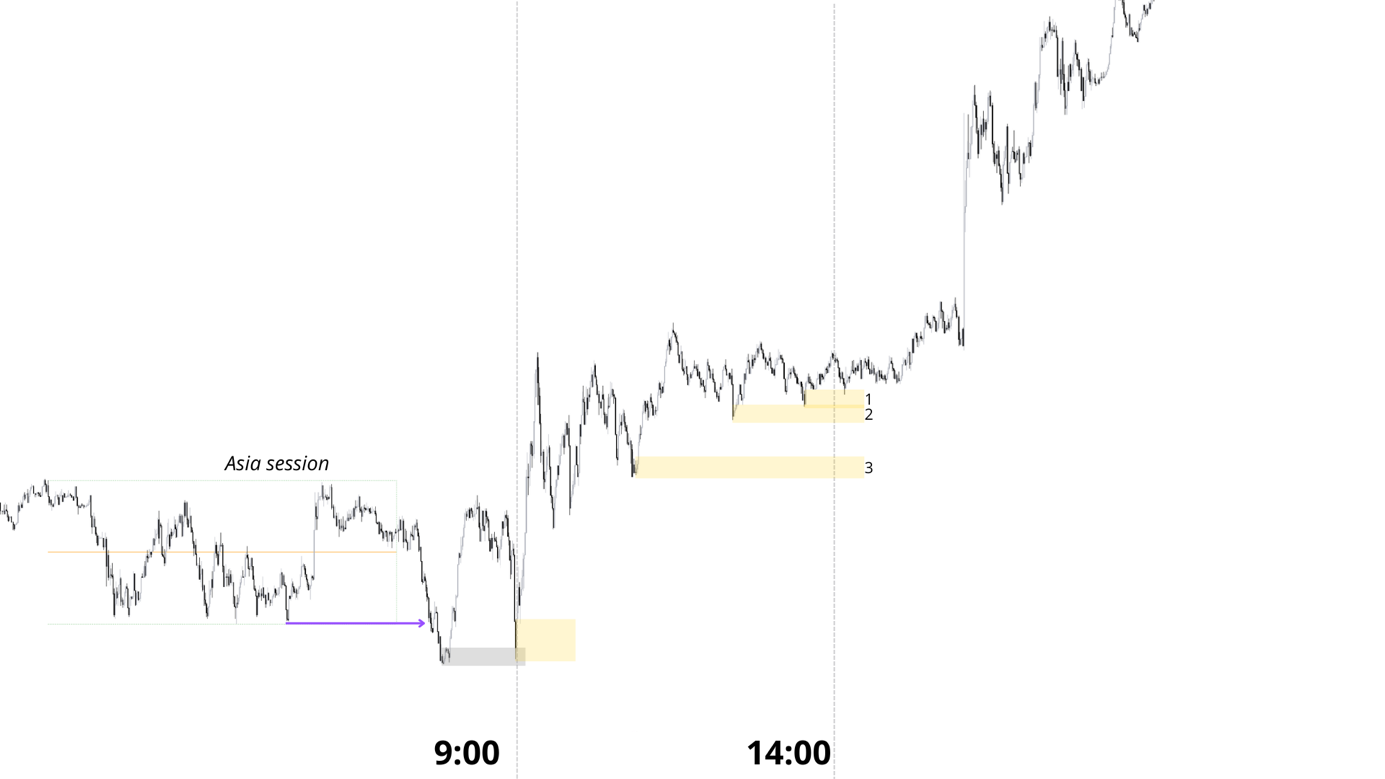

Schéma denního cyklu č. 1

Na výše vyobrazeném obrázku vidíte, že hlavní pohyb nahoru nastává v 9:00, tedy na London open, kdy se trh přichází mitigovat do POI pro LO (London open). Hlavní myšlenka je ale ta, že LBU cyklus nastává až po medium/major inducementu, což znamená, že musí nastat inducement alespoň z 1hodinového TF (Time-Framu), což značí na grafu fialová čára.

Zde proto platí, že od 7:00 do 9:30 by měl na grafu nastat inducement z vyššího time-framu (HTF), který hned ze začátku dne navnadí lidi do opačného směru a následně cena směřuje do jednoho směru, který je jiný než první pohyb (směr) dne při navnadění lidí.

Na našem obrázku je tento inducement z HTF vyobrazen lehce po 7:00 a v 9:00 už nastala mitigace, proto si ukážeme i druhou situaci, která v tomto denním cyklu může nastat.

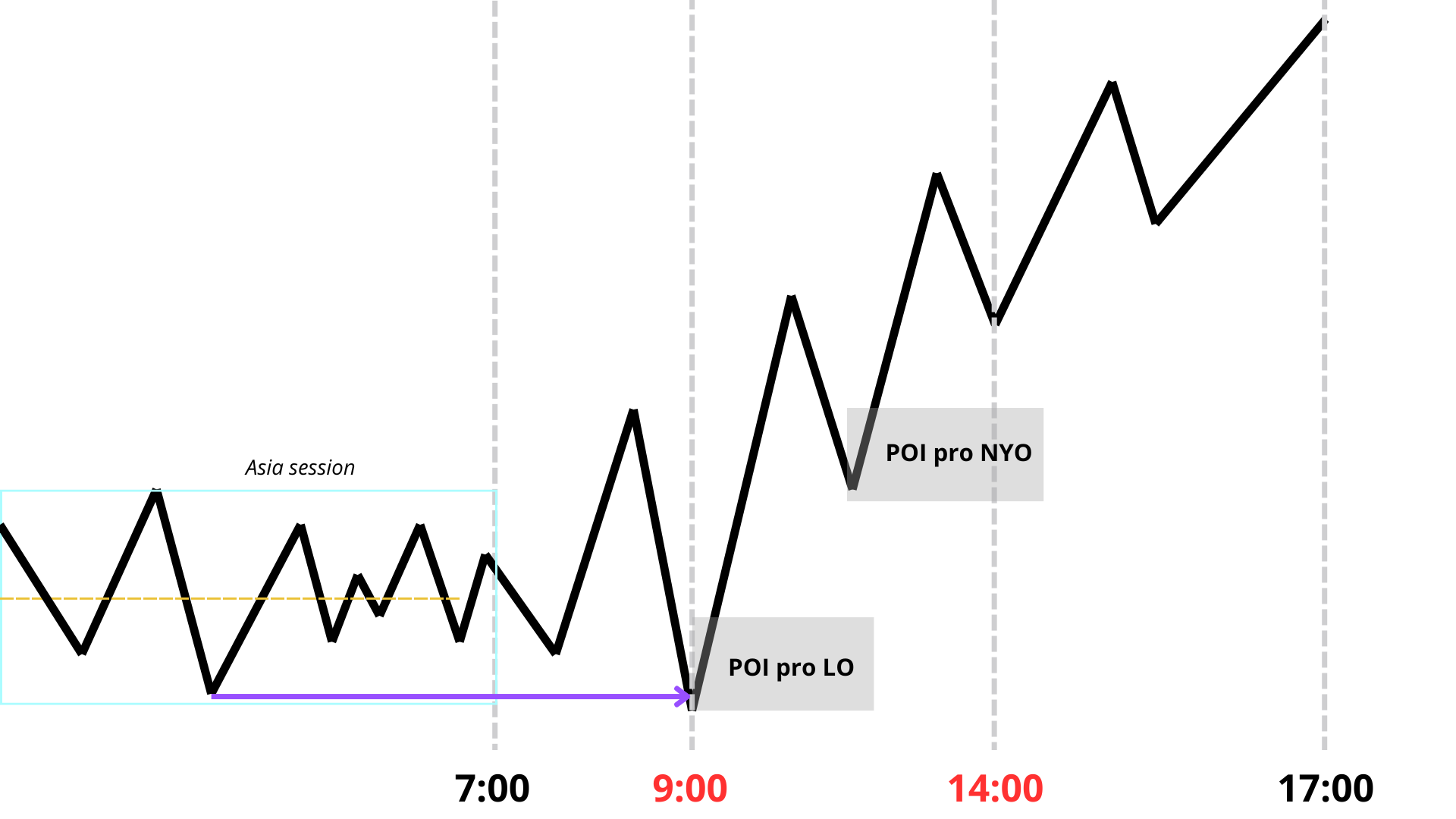

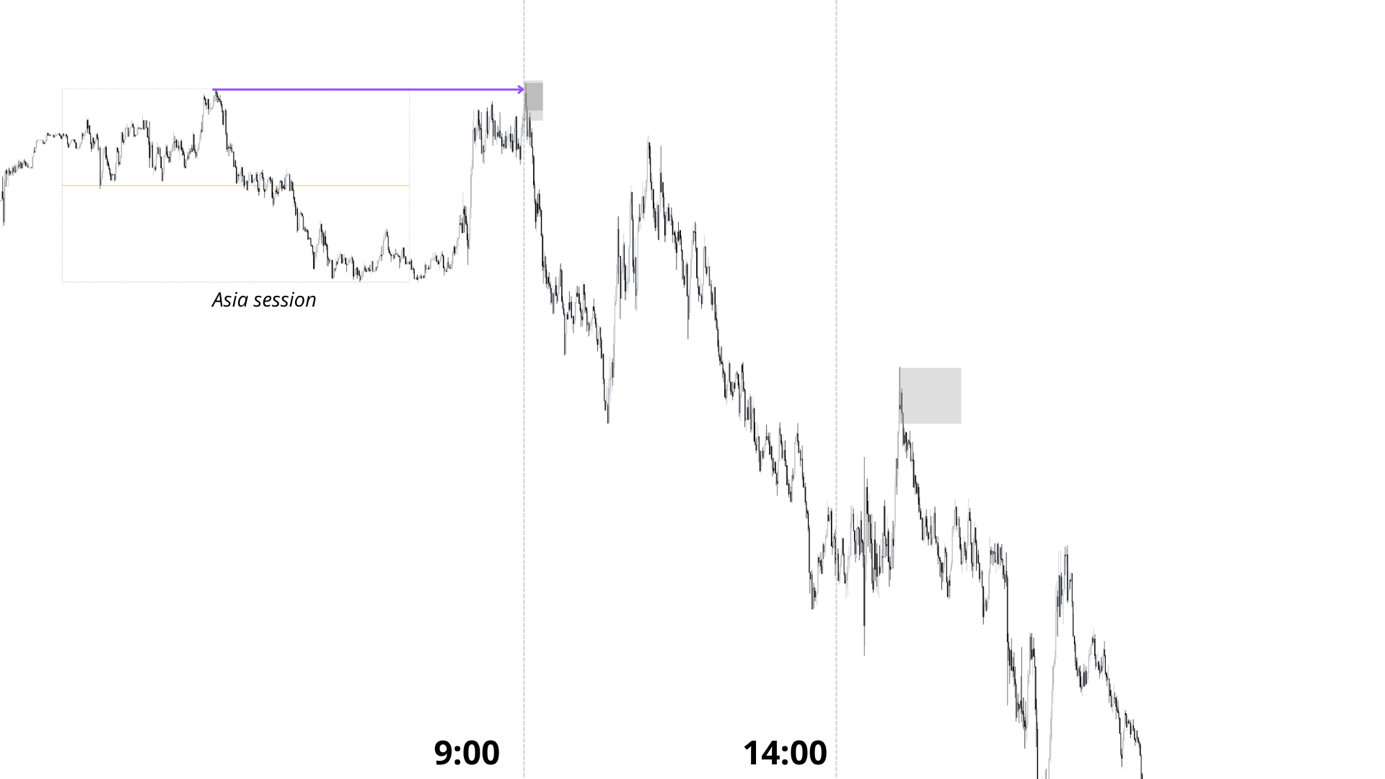

Schéma denního cyklu č. 2

Tato druhá situace je rozdílná pouze v posunutém inducementu, který je nyní v 9:00.

V tomto denním cyklu je taky typické to, že velmi často se už nepřichází mitigovat POI pro LO, ale trh takzvaně uletí. To samé platí i pro mitigaci ve 14:00 u POI pro NYO (New York open). Z tohoto důvodu je zde vhodnější používat místo limitních objednávek objednávky čekající nebo tržní realizace. Díky tomu se nemusíte spoléhat na mitigaci, ale už dávno budete v trhu.

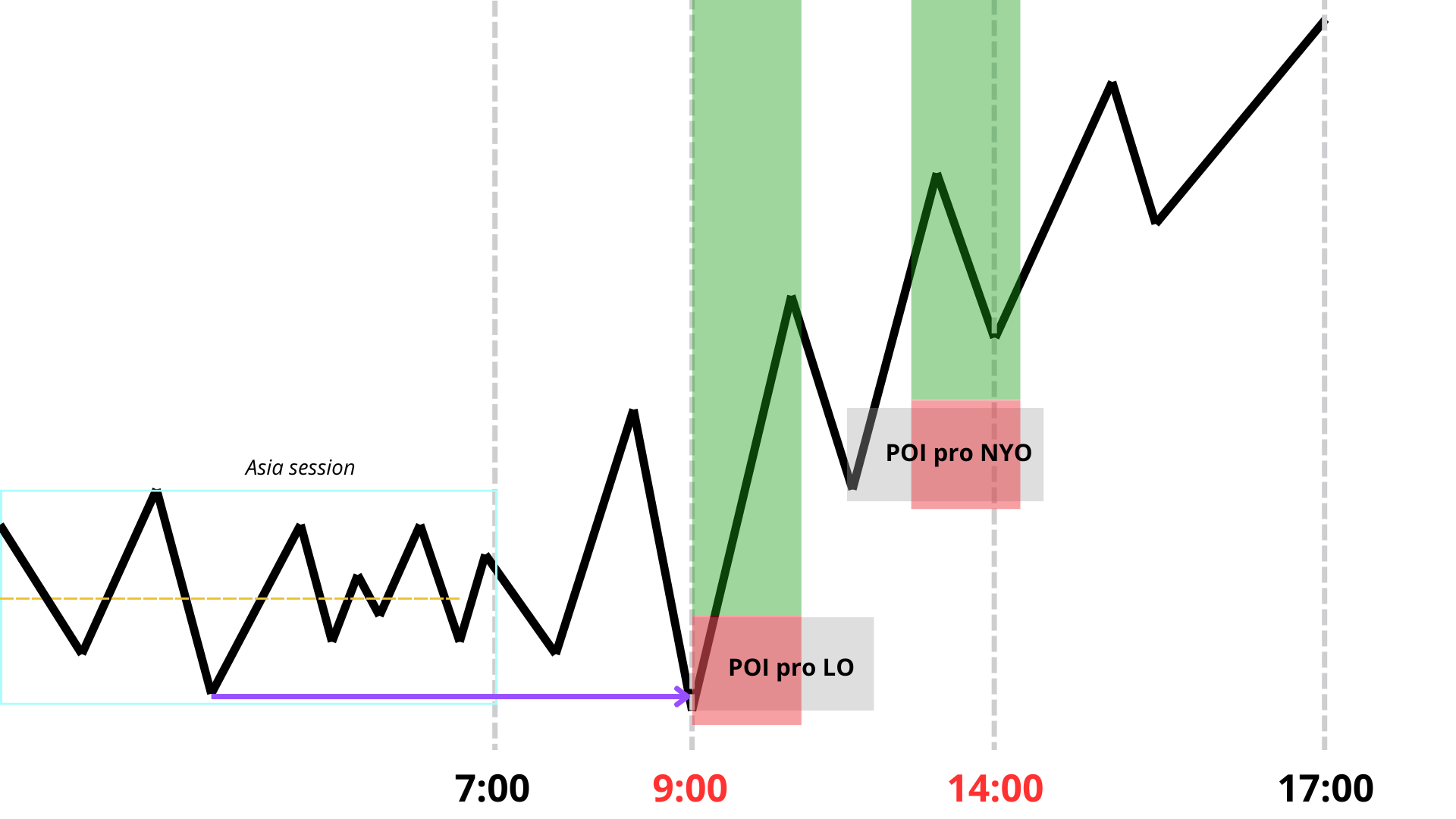

Jak už jsme si řekli, tak v tomto denním cyklu budeme hledat primárně jeden hlavní obchod a případně naskakovat do dalších. V ideálním případě by tuto kombinaci měli tvořit dva obchody v červeně vyobrazených časech v 9:00 a 14:00. Pro pochopení si to ukážeme na následujícím obrázku.

Primární obchody v denním cyklu

Samozřejmě zrovna v tomto konkrétním případu můžeme od 9:00 otevírat i další pozice za menší procento kapitálu. Každopádně naše primární dva obchody budou v tyto časy. Důležité je brát v úvahu při plánování otevírání nových pozic na celkové procento kapitálu v risku a na to, kde budete zadávat vaše stop-lossy.

Praktické příklady

Nyní přejdeme k praktickým příkladům, kde budou vyobrazeny časy a následně i primární obchody. Pokud jste nečetli kapitolu o timingu, doporučuji si ji před čtením těchto příkladů přečíst.

Příklad č. 1

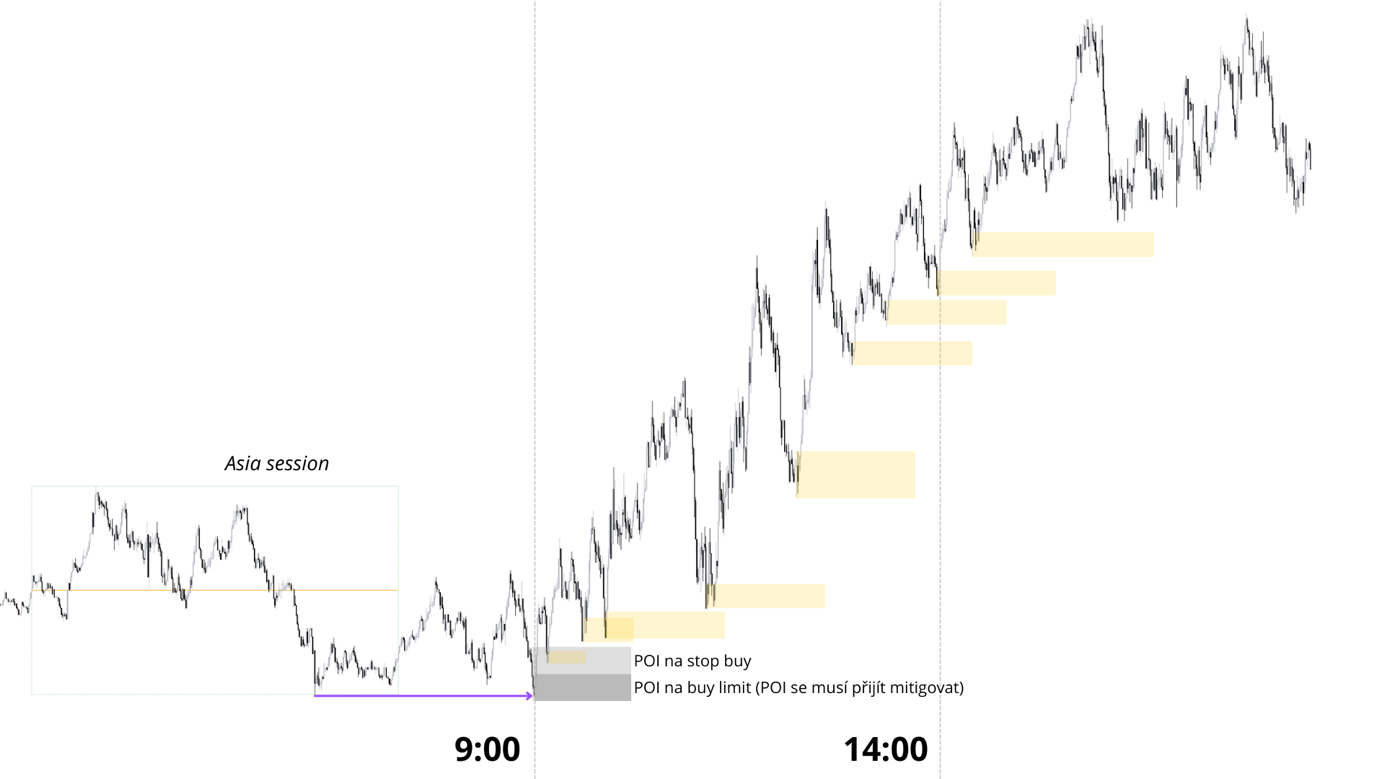

Na našem prvním příkladu můžete vidět price action v daném dni s tím, že v 9:00 nastal inducement, u kterého cena silně zareagovala. Asia session sice zde byla shortová, ale celkově jsme byly silně bullish a tuto session jsme brali pouze jako korekci. Z tohoto důvodu jsme už v tento moment mohli hledat obchod při vybrání Asia low se spekulací na tento denní cyklus.

Na prvním příkladu máte dvě POI, více tmavé POI je pro obchod na buy-limit, které by ale nebylo realizováno, jelikož se trh nepřišel mitigovat. Druhým typem by byla objednávka pomocí stop-buy nastavená na BOS/iBOS, která by realizována už byla. Další žluté obdélníky jsou znázorněny z důvodu, že to jsou další možné vstupy na škálování se do pozice. Vždy jsou to lokální lows v trendu.

Z pohledu tohoto denního cyklu by ze žlutých zón byla jedna s nejvyšší váhou (POI, které podrží s největší pravděpodobností) a to dle schématu okolo NYO, tedy okolo 14:00.

Jak můžete vidět, nevýhodou tohoto cyklu je to, že jakmile nenastoupíte hned v dopoledních časech, kdy dochází k mitigacím, tak už je velmi těžké nastoupit do obchodu, protože odpolední žluté zóny už nejsou moc často mitigované. Zároveň tyto odpolední obchody mají o dost horší RRR (Risk Reward Ratio).

Příklad č. 2

Na příkladu č. 2 vidíme podobnou situaci, kdy byla vybrána likvidita pomocí major inducementu, což byl zároveň i výběr Asia low. Následně cena zareagovala a poté se přišla mitigovat do našeho šedého POI, kde by měl být i náš trade (vstup do obchodu). Žlutý obdélník, který je vedle šedého, je pro případné reentry (opětovný vstup). Upozorňuji, že se zde stále nacházíme v uptrendu.

Následující žluté obdélníky s čísly 1, 2 a 3 jsou pro naše další reentry, které má vyšší pravděpodobnost úspěchu než jiné reentry, protože jsou v okolí času 14:00. Jsou zde tři, jelikož všechny 3 jsou v rozumné vzdálenosti od ceny v 14:00. Ačkoli POI č. 3 je vzdálenější než ostatní, tak je to lokální extreme POI v dané struktuře nohy, které provedlo menší inducement, proto je zde vhodné mít případný obchod na buy-limit z důvodu potencionálních stop-lossů na vstupech č. 1 a 2.

Příklad č. 3

Na našem třetím příkladu vidíte, že zde máme naopak shortový typ tohoto denního cyklu, každopádně není v ničem jiný než předchozí longové cykly. Standartně budeme čekat, než nastane buď inducement nebo už mitigace po inducementu okolo 9 hodiny. Zde vidíme, že nastal inducement v 9:00 (fialová šipka), ale mitigace nepřišla. Zde znova platí pravidlo, že dost často se toto extreme POI už nepřichází mitigovat, ale rovnou trh takzvaně ujede. Pokud byste otevírali obchod na stop-sell, byli byste v obchodu.

Z toho důvodu není výnosné mít co nejmenší SL a tím extrémně zvyšovat své RRR, když vám díky tomu ujede obchod. Naopak v tomto denním cyklu a i one-way cyklu je lepší mít otevřený obchod s širokým SL a přijatelným RRR než ujetý obchod a úzkým SL a extrémně velkým RRR.

Druhý obchod zde nebyl úplně ideální, jelikož zde nebyla situace v 14:00, která by obsahovala vhodný inducement z vyššího TF, než je 15 minut, proto jsme mohli maximálně čekat. Po čekání nastal inducement z vyššího TF na místě druhého šedého obdélníku. Typ příkazu, jakým obchod provedete, je znova jen na vás.

Závěr

London blow-up je cyklus, který je lehce čitelný, jelikož vždy čekáte na inducement z vyššího TF (například 1 hodina – H1) ze začátku dne. Ideální je situace, kdy tento inducement je zároveň i výběr Asia low nebo high. Poté už je jen potřeba být v obchodu, z toho důvodu je jistějším způsobem vstupu přes čekající příkazy (stop-buy a stop-sell).

Důležité jsou též targety, ty je ideální volit z pohledu minulého dne a to tak, že se podíváte buď na HTF EPA zónu z minulého dne, 1H nebo 4H inducementy z minulého dne nebo high a low z minulého dne. Při škálování pozic se ale držte vašeho money/risk managementu a neriskujte v jeden moment více než 2 % z celkového kapitálu, případně se podívejte na tento článek, kde zjistíte jak na to.

V příští kapitole se podíváme na to, jak můžeme získat informace o velkých hráčů a jejich obchodech.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Smart Money Concepts (SMC): Asia High a Low (10. díl)

V minulé kapitole jsme si rozebrali prince swingy, co jsou zač a jak se dají využít v tradingu. V dnešní kapitole se naopak podíváme na takzvané Asia high a Asia low. Jak se tyto highs a lows značí a jak se tyto informace dají využít v tradingu. První se ale podíváme na teoretické definice, abychom vše správně pochopili a následně na konci kapitoly se podíváme i na praktické příklady, abychom věděli, jak tuto konfluenci aplikovat do svého tradingu. -

Smart Money Concepts (SMC): Asia Mid-Line (11. díl)

V minulé kapitole jsme si rozebrali Asia high a Asia low, kde jsme zmiňovali pojem Asia mid-line jen okrajově. Asia session se řadí sama o sobě do timingu a má v sobě zahrnuty 3 základní technické konfluence a to jsou výše zmíněné high a low a taky mid-line. V dnešní kapitole si tento poslední pojem rozebereme více do hloubky a ukážeme si, jak Asia mid-line využít v našem tradingu a jak z ní benefitovat. První si ale znova napíšeme teoretické rámce, bez kterých bychom nemohli pochopit praktické příklady na grafu. Co je to tedy Asi amid-line? -

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

V minulém dílu jsme si rozebrali úvod do ICT (Inner Circle Trader) konceptu a v dnešním díle si rozebereme trochu odlišný styl, tedy SMC (Smart Money Concepts). Oba koncepty jsou postaveny na vnímání likvidity na trhu, nicméně se trochu liší v různých otázkách a každý z nich má své výhody i nevýhody oproti druhému. Každopádně pokud se chystáte věnovat strategiím na bázi likvidity, je nutné znát ICT i SMC. -

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

V minulé kapitole jsme si rozebrali POI a OB, bez kterých se v našem systému neobejdeme, jelikož podle nich zadáváme obchody a umísťujeme SL. Naopak v dnešním článku se podíváme na jednu věc, která má s POI a OB mnoho společného, a to je EOTP neboli Efficiency Of The Pullback. Jedná se o samotnou konfluenci a teorii, kterou někteří obchodníci používají v různých obchodních kombinacích. V tomto článku si znova rozepíšeme teoretický úvod, abychom vše správně pochopili a následně přejdeme k praktickým příkladům na grafu. -

Smart Money: EPA a IPA - Efficiency a Inefficiency Price Action (15. díl)

V minulé kapitole jsme si rozebrali EOTP neboli Efficiency Of The Pullback, což nám pomohlo k identifikaci POI/OB, které může či nemusí podržet cenu. V dnešní kapitole se podíváme na konfluenci, která se nazývá EPA a IPA neboli Efficiency a Inefficiency Price Action. -

Smart Money: Kalibrace order bloků a Smart Money Divergence

V tomto článku se podíváme na jednu z možností zpřesnění vstupů k order blokům a dále také na to, jak je možné využít Smart Money Divergence k potvrzení vstupu do obchodu. -

Smart money koncept a výběry likvidity

Pokud vaše obchody často skončí na stoplossu, patrně jste se stali likviditou pro někoho většího. Co to znamená a jak tomu zabránit se dozvíte v tomto článku či v ebooku, který si zdarma můžete stáhnout v závěru. -

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

V minulé kapitole jsme si rozebrali základní likviditu EQH a EQL, což budou základní stavební kameny naší strategie hned po inducementech, ale ještě než přejdeme k složitějším věcem, je nutné si představit poslední z těch „jednodušších“ pojmů, se kterými budeme pracovat, což je POI, OB a mitigace. Všechny tyto tři pojmy budeme dost využívat při obchodování, a proto si je v dnešní kapitole taky detailně představíme jak teoreticky, tak i na praktických příkladech. Věřím, že spousta z vás se s nimi už setkala, každopádně aby všichni porozuměly následujícím kapitolám, tak si je představíme. -

Smart Money Trading: Co je to inducement? (16. díl)

V minulé kapitole jsme probírali EPA a IPA neboli efficiency a inefficiency price action, díky čemuž jsme si mohli dát objektivní podmínku, zda vůbec vstoupíme do obchodu nebo ne. V dnešním článku se ale podíváme na jednu z nejdůležitějších konfluencí, jelikož inducement tvoří hlavní část technické analýzy v konceptech likvidity. Určitě spousta z vás už tento pojem slyšela, každopádně pokud nevíte, co přesně znamená, co se po inducementu očekává, kde ho přesně zaznačit a jak ho využít, tak tento článek je pro vás. Pojďme si ale prví říct, co je to inducement. -

Smart Money Trading: Denní cyklus – klasický (19. díl)

V minulé kapitole jsme si rozebrali to, jak si zvolit obchodní time-frame (TF) v souvislosti s inducementy, což je jedna z důležitých vlastností k ziskovosti těchto konceptů na bázi likvidity. V dnešní kapitole začneme probírat denní cykly, které jsou celkově 4 a dnes začneme prvním, a to je klasický. V této kapitole budeme dost využívat timing, protože si budeme vysvětlovat jednotlivé pohyby v daných sessions, takže pokud jste nečetli kapitolu o timingu (kapitola 8) a případně i kapitoly k Asia session (kapitola 10 a kapitola 11), doporučuji si je před touto kapitolou pročíst. -

Smart Money Trading: Denní cyklus - One Way (21. díl)

V minulé kapitole jsme rozebírali druhý z denních cyklů a to rip-off neboli pomalou smrt, který je pro obchodníky obchodující koncepty likvidity ten nejvýnosnější, jelikož se pohybuje do strany a vybírá jednotlivé highs a lows. Naopak v dnešní kapitole se podíváme na úplný opak tohoto cyklu, a to na one way. Jak už můžete z názvu pochopit, bude se jednat především o trendující cyklus, který ale můžeme dost dobře odvodit už den předem. První se podíváme na teoretický úvod a poté přejdeme k praktickým příkladům na grafu. Co je to tedy one way cyklus? -

Smart Money Trading: Denní cyklus - Rip-off (20. díl)

V minulé kapitole jsme si rozebrali první z denních cyklů, a to klasický denní cyklus, ve kterém hledáme primárně dva obchody a který nastává přibližně 3krát do měsíce. V dnešní kapitole budeme pokračovat v denních cyklech a rozebereme si cyklus rip-off, který je pro nás, jako obchodníky, kteří využívají strategii na bázi likvidity, ten nejvýnosnější. První se znova podíváme na teoretické základy a následně si rozebereme příklady na grafu. První otázka tedy je, co je to denní cyklus rip-off? -

Smart Money trading: Načasování v konceptech likvidity (8. díl)

V minulé kapitole jsme si řekli, co je to imbalance a jak ji správně chápat v kontextu ICT a SMC. Dnes se podíváme na další složku našeho konceptu, a to je timing neboli načasování. Pokud jste dlouhodobý investor či poziční trader, tak vás timing v daném dnu nemusí vůbec zajímat, každopádně pokud jste intradenní obchodník, tedy obchodník, který obchoduje na denní bázi, tak by vás timing měl dost zajímat, protože v průběhu dne se otevírají burzy po celém světě, a to v daný okamžik může vyvolat zajímavý pohyb, který se v dost případech dá predikovat v kombinaci s dalšími konfluencemi, proto je dobré timing znát a rozumět mu. -

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

V minulé kapitole jsme si rozebrali denní cyklus, a to konkrétně London blow-up neboli londýnskou explozi. V dnešní kapitole se ale podíváme na trochu jiné téma, než jsou denní cykly, a to na COT report, jelikož tento report se využívá i při obchodování v konceptech likvidity a celkově smart money konceptu. Dá se říct, že je to jednoduchá konfluence, která vám pomůžete odhadnout bias trhu (výhled), každopádně musíte se v něm vyznat a nastavit si pro něj svá pravidla. První si ale řekneme, co je to vůbec COT report? -

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

V minulé kapitole jsme si rozebrali speciální typy inducementů, se kterými budeme v budoucnu dost počítat a díky kterým můžeme výborně vyfiltrovat inducementy, které nebudeme brát v potaz. Pokud jste nečetli předchozí kapitolu, tak si ji doporučuji nastudovat, protože dnes z ní budeme využívat informace. Celkově obchodníci podle likvidity mají někdy problém v tom, z jakého time-framu (TF) si mají zvolit inducementy, jak si je podle time-framu vyfiltrovat a s tím i to, jaký inducement má pro ně větší váhu. Na to vše se podíváme v dnešní kapitole a řekneme si, co je ideální pro jednotlivé typy obchodníků. -

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

V předchozích kapitolách jsme si popsali, co to je ICT (Inner Circle Trader) a SMC (Smart Money Concept). Tyto koncepty jsou oba postaveny na likviditě trhu, nicméně dokázali byste říct, jaké jsou mezi nimi rozdíly? I když jsou oba koncepty postaveny na stejné věci a logice, tak jsou tam malé rozdíly, proto se na to tedy pojďme podívat a více si rozebrat jednotlivé rozdíly mezi oběma koncepty. Rozdílů mezi oběma koncepty upřímně není mnoho, nicméně jsou dost důležité v kontextu celkové strategie a pohledu na trhy a trading. -

Smart Money Trading: Speciální typy inducementů (17. díl)

V minulé kapitole jsme si řekli, co je to inducement, jelikož je to ta nejdůležitější část strategie v obchodování podle likvidity konceptů. Začali jsme teorií a řekli jsme si, co je to inducement, jak funguje otáčení likvidity, také jsme se pobavili o vedlejším a primárním inducementu a i o tom, jak je obchodovat. V dnešním článku se budeme věnovat též inducementům, ale trochu jinak. Ukážeme si totiž další tři typy inducementů, které jsou důležité pro celkové pochopení pohybů na trhu a budou taky navazovat na mitigační cyklus, o kterém si povíme později v dalších kapitolách. První si znovu napíšeme teoretický úvod a následně přejdeme k příkladům z praxe. Nyní tedy, jaké máme 3 typy inducementů? -

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

V předchozí kapitole jsme si rozebrali to, jak si vybrat vhodný obchodní instrument podle konceptů likvidity. Pokud jste si nepřečetli minulou kapitolu, tak si ji doporučuji přečíst ještě před touto. V dnešní kapitole se podíváme na to, proč je vhodné se specializovat na 1 až 2 obchodní instrumenty v kontextu ICT a SMC. Jaké jsou výhody tohoto rozhodnutí, a to jak technické, tak psychologické. Pojďme se na to společně podívat. -

Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

V minulém dílu jsme si probrali breaky struktury, konkrétně co je to BOS, iBOS a jak je využít v praxi. Dnešní díl bude oproti dosavadním dílům trochu jiný, jelikož zde nebudeme primárně využívat jakékoli highs a lows ve struktuře jako jsme to dělali v minulých kapitolách, ale podíváme se spíše na to, co je to imbalance v tradingu, jak ji správně chápat jako doplněk naší trading strategie v kontextu ICT a SMC konceptů a následně jak ji správně identifikovat na grafu v praxi. -

Strategie Smart Money: Price Swingy (9. díl)

V minulé kapitole jsme si rozebrali timing v kontextu strategií podle likvidity včetně časů jako LBM 1 nebo LBM 2 a dnes se podíváme na to, co jsou to price swingy a jak je využívá ICT a SMC, tedy celkově využití price swingů ve strategiích, které se zaměřují při svém obchodování na likviditu trhu. Pro správné pochopení dnešní kapitoly je potřeba znát základní strukturu trhu či pokročilou strukturu trhu, tyto informace byly popsány v kapitolách 4 a 5. První se ale podíváme na trochu teorie a to, co jsou to vůbec price swingy.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |