Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

V minulé kapitole jsme si rozebrali základní likviditu EQH a EQL, což budou základní stavební kameny naší strategie hned po inducementech, ale ještě než přejdeme k složitějším věcem, je nutné si představit poslední z těch „jednodušších“ pojmů, se kterými budeme pracovat, což je POI, OB a mitigace. Všechny tyto tři pojmy budeme dost využívat při obchodování, a proto si je v dnešní kapitole taky detailně představíme jak teoreticky, tak i na praktických příkladech. Věřím, že spousta z vás se s nimi už setkala, každopádně aby všichni porozuměly následujícím kapitolám, tak si je představíme.

Co je to POI?

POI neboli Point of Interest (česky bod zájmu) je určitá zóna na grafu, která nás bude zajímat. Nemusí se nutně jedná o zónu, kde budeme vždy vstupovat, každopádně pravděpodobně budeme chtít. Je to pro nás tedy důležitá úroveň pro rozhodování o tom, zda vstoupíme do pozice nebo ne. Tyto body, respektive úrovně, jsou identifikovány vždy dopředu na základě dalších konfluencí. POI si tedy nemůžeme zaznačit jen tak někde na grafu. Důležité je si neplést jakýkoli support nebo rezistenci s POI, jelikož to v žádném případě není to samé. Podle konceptů likvidity na supportech a rezistencích leží likvidita, kdežto na POI nikoli, a proto na této úrovni budeme chtít vstupovat. POI zároveň nebudeme určovat žádnými indikátory, jedná se o manuální záležitost, která se může lišit ve spoustě věcech, a i malý detail, zda je POI mitigováno (pojem si vysvětlíme níže) či ne o 0,1 pipu může rozhodnout o vstupu do obchodu.

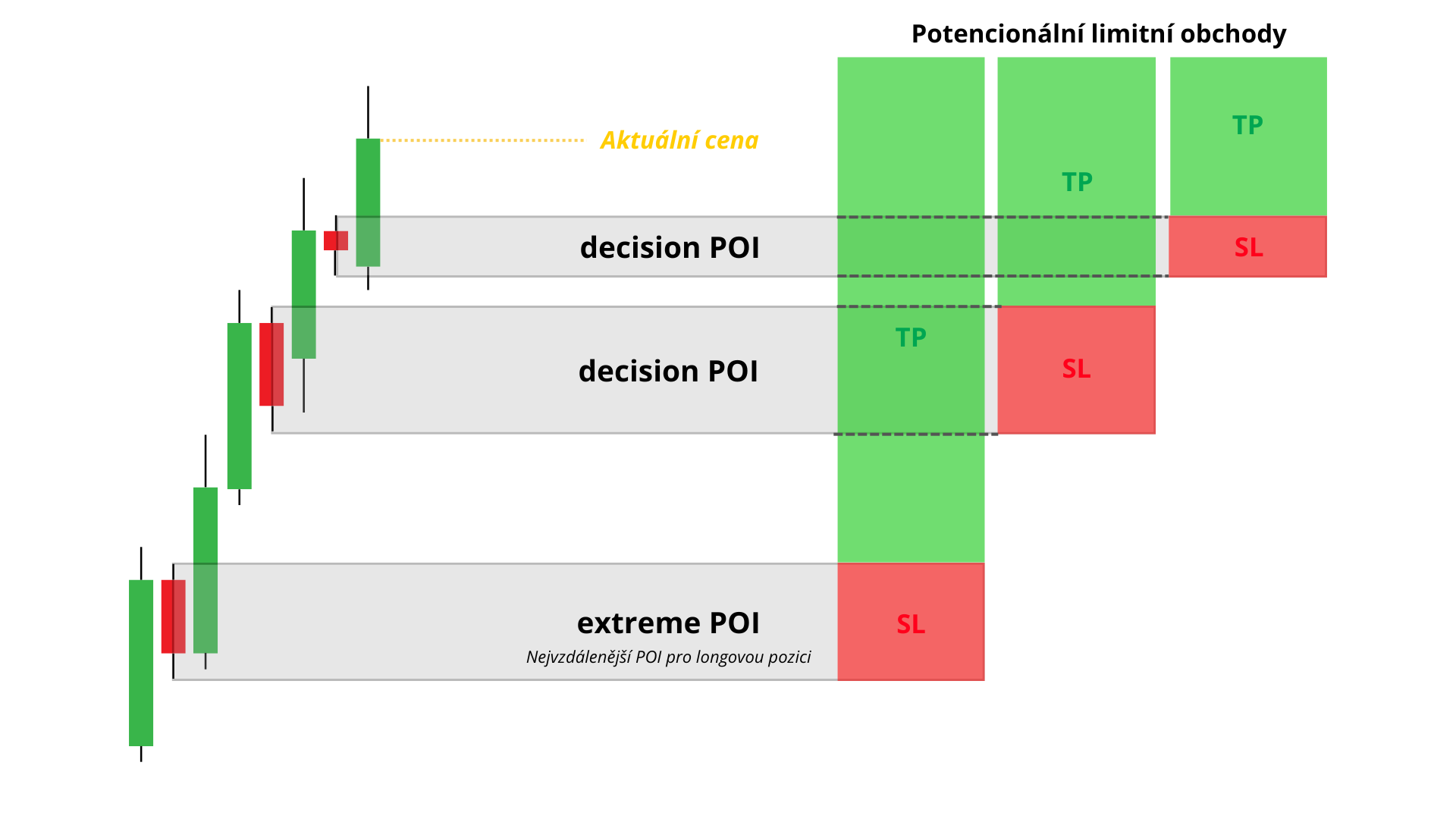

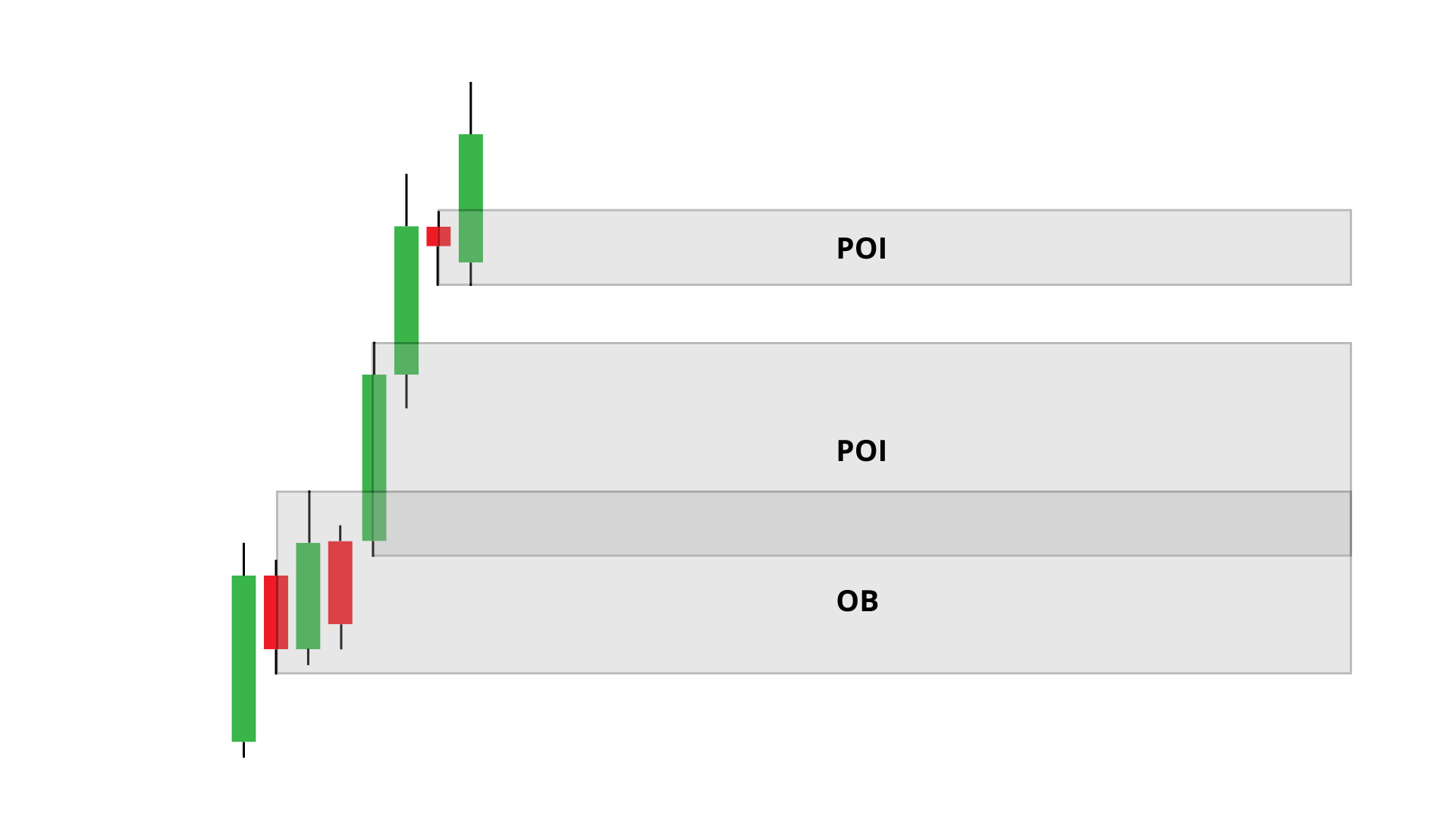

POI se podobně jako OB rozděluje na dva druhy, a to na extreme a decision. Extreme POI je to nejnižší (pro long obchod) nebo nejvyšší (pro short obchod) a decicion je jakékoli další POI, které není nejvyšší nebo nejnižší, pro lepší pochopení si to graficky znázorníme na obrázku.

Příklad značení decision POI a extreme POI

POI i OB se takto rozdělují z důvodu risk managementu, protože správně řízený risk management je jedna z nejdůležitějších věcí v tradingu a pokud máte například dvě POI (zóny), na kterých chcete vstupovat a přitom z backtestingu vám vychází data tak, že většina obchodů vám stejně přijde mitigovat vaše extreme POI, tak buď máte na výběr, že decision POI vůbec nebudete zadávat a nebo plníte výzvu prop firmy a chcete být více agresivní, v tom případě rozdělíte risk například 1 % z kapitálu na tyto dvě POI s tím, že na decision dáte 0,3 % a na extreme 0,7 %, díky tomu se vyvarujete riziku ujetí obchodu (nenabrání do pozice). To, jak si tuto strategii s druhy POI určíte je jen na vás.

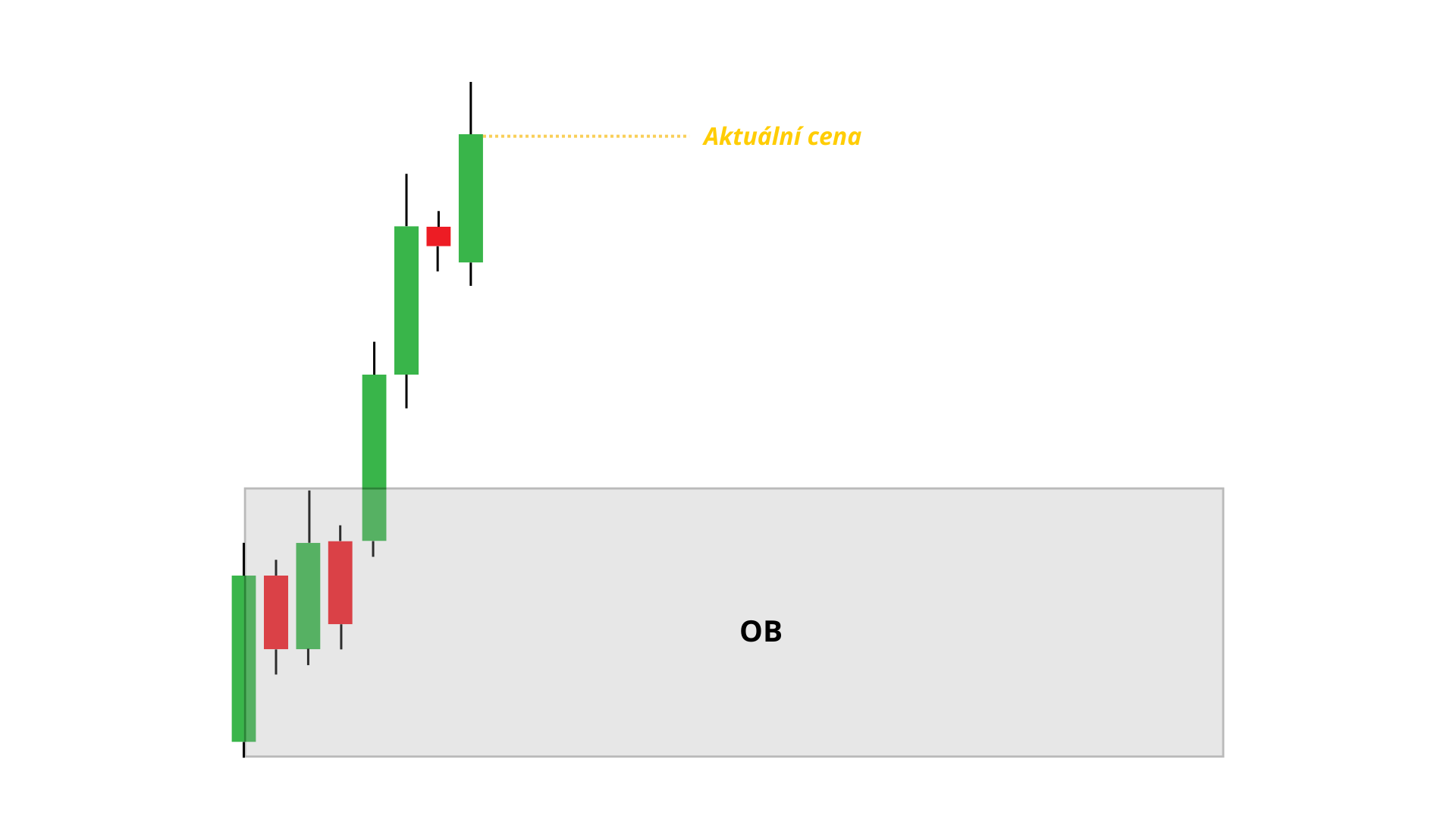

Co je to OB?

OB neboli Order Block (česky blok objednávek) je jednoduše POI sestavené z kombinace více svíček. Pokud například jste v situaci, kdy chcete vstoupit do obchodu, ale je určitá pravděpodobnost, že cena nedojde až do vašeho POI, tak zvětšíte svou vstupní zónu na celý order block (OB) a tím získáte větší pravděpodobnost, že nastoupíte do obchodu. Stejně jako značení POI je i značení OB dost subjektivní a záleží na pohledu jednotlivého tradera a jeho statistických výsledků. Někomu se například OB nevyplatí značit a vstupovat na něm, jelikož má díky tomu horší poměr RRR (risk reward ratio) a tím i menší zisk než kdyby vstupoval na POI, které je ve většině případů logicky menší (užší) a tím pádem má i lepší poměr RRR. A dalším faktorem je procento ujetých obchodů, pokud má trader větší poměr ujetých obchodů, tak rozšiřování vstupu do obchodu na OB může být jedno z řešeních, jak tento problém vyřešit. Naopak pokud trader obchoduje pomocí OB a většinou svíčka dojede až na samotný pokraj OB (těsně k SL), mohlo by se mu vyplatit přejít z OB na POI. Trading je i o matematice a vše je potřeba si správně spočítat a pamatovat si, že ujetý obchod = „náklad“. Samozřejmě pokud vaše ujeté obchody jsou z celkového počtu „pouze“ 10 %, tak to ještě žádný velký problém není, ale pokud atakují hodnotu 50 %, už by se mělo uvažovat o změně.

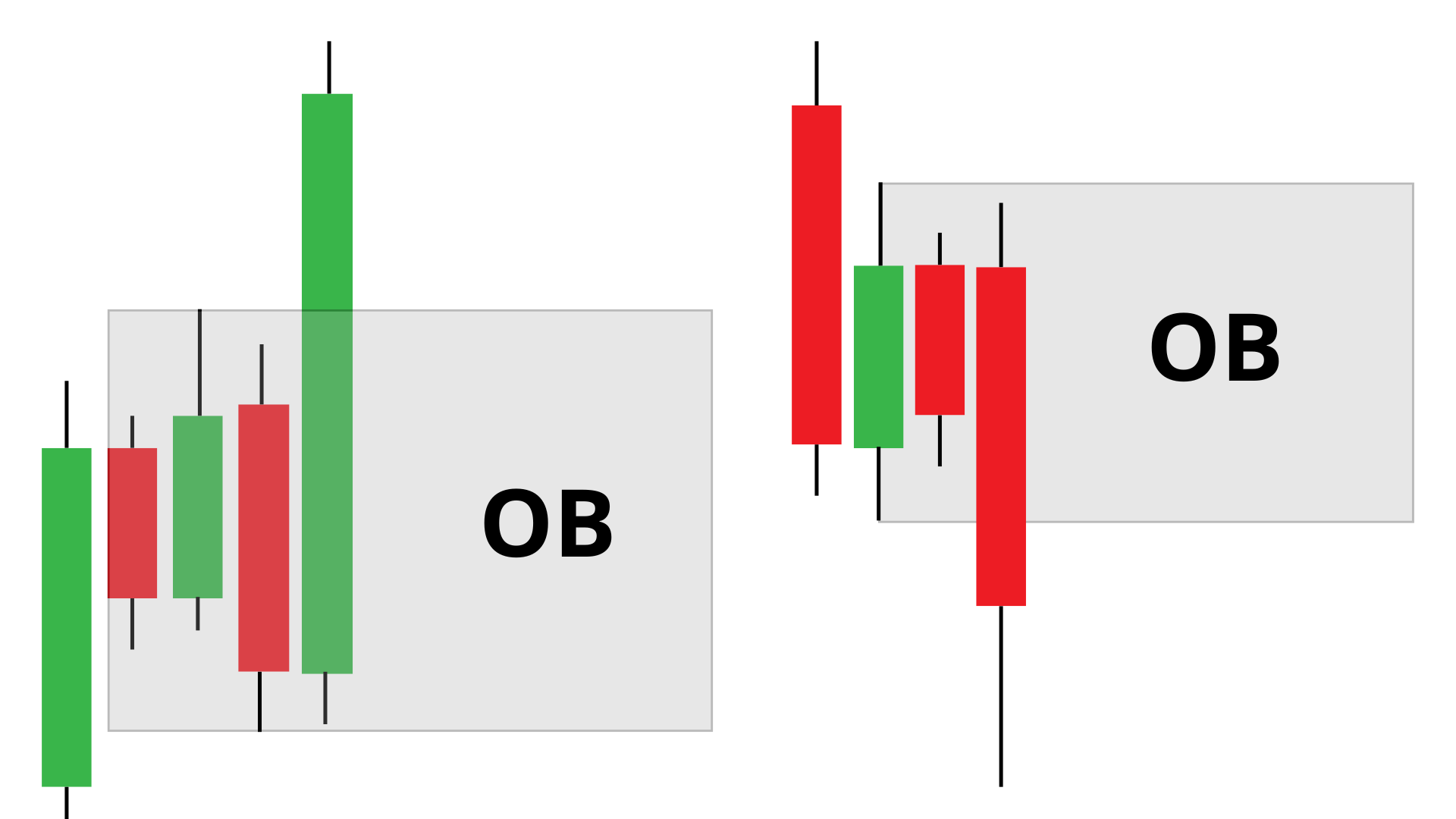

Značení order blocku

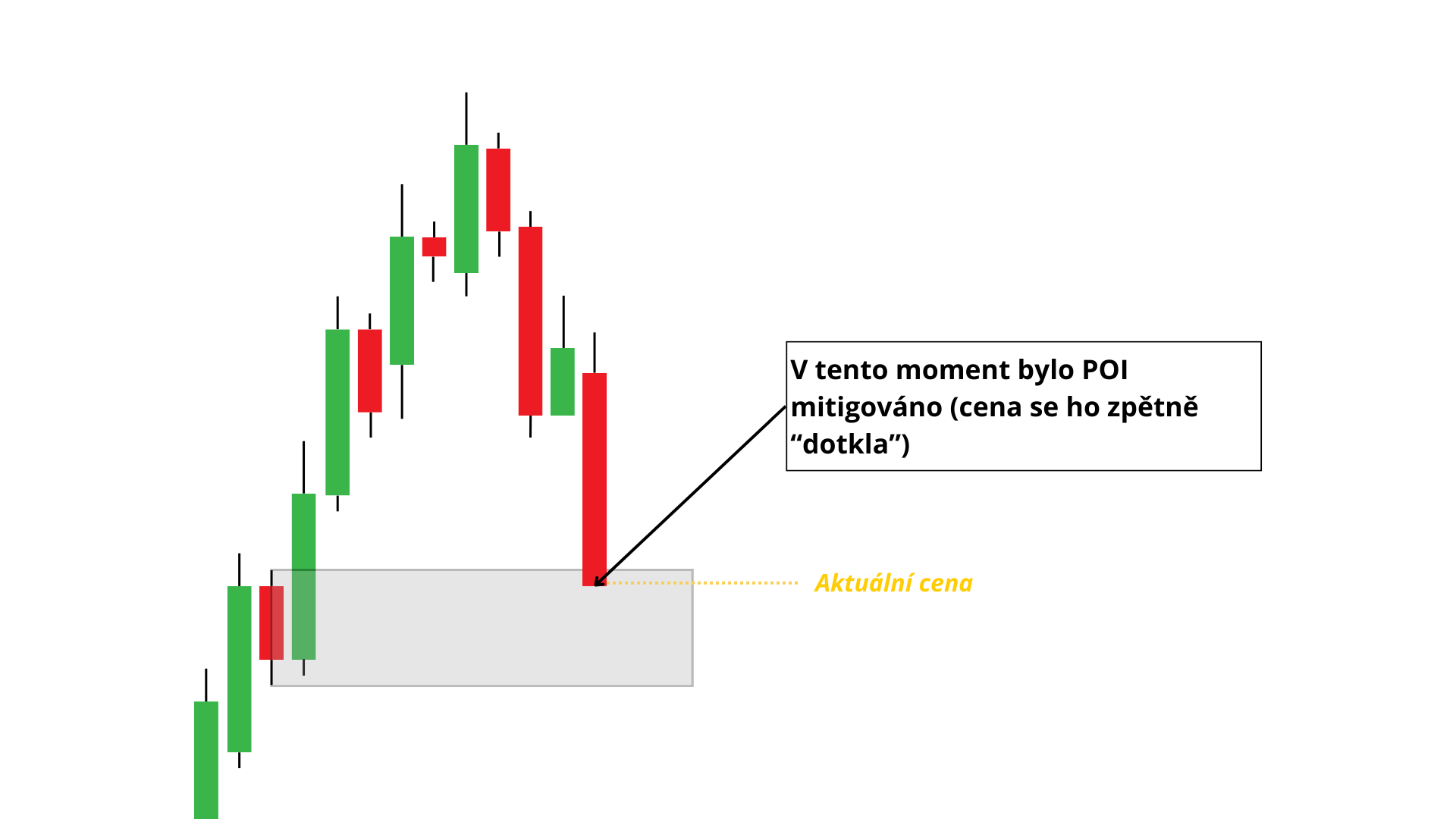

Co je to mitigace?

Mitigace je z anglického slova mitigation. Toto slovo samo o sobě znamená jakékoli snahy nebo činnosti zaměřené na minimalizaci negativních důsledků nebo rizik v různých oblastech. V technické analýze se používá především proto, že se počítá s tím, že na POI/OB se zadává limitní nebo čekající objednávka nikoli market order, a proto je tento zpětný „dotek“ do našeho POI/OB něco jako pojistka. Jednoduše je to tedy dotek POI nebo OB. Pokud je POI nebo OB už mitigované, tak je neplatné. Pro lepší představu si to znova ukážeme graficky.

Mitigace POI

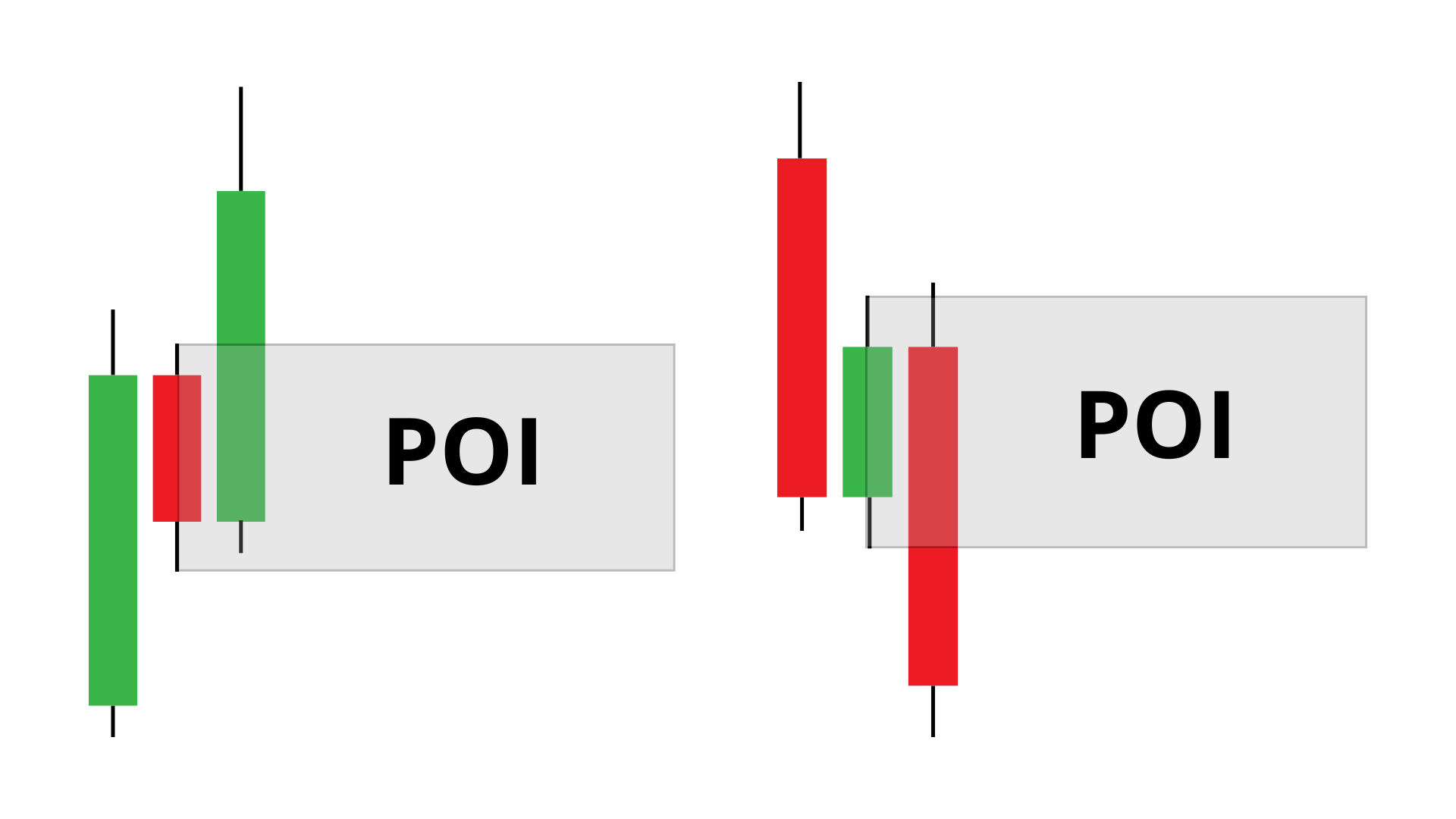

Jak značíme POI a OB?

Jak už jsme si řekli, POI můžeme značit prakticky všude, ale musí být splněny dvě podmínky a ty jsou:

1. Musí být značeno pouze na jedné svíčce.

2. Nesmí být mitigováno.

Značení POI

Pro OB platí naopak tyto podmínky:

1. Musí se skládat minimálně ze dvou svíček.

2. Nesmí být mitigováno.

Značení OB

Důležité je též poznamenat, že je jedno, zda POI budete značit v kombinaci mezi dvěma svíčkami stejné barvy a prostřední bude jiná (například svíčky v pořadí: bullish, bearish – POI, bullish), protože se vždy jedná jen o zónu pro vstup, proto POI může být i na jakékoli svíčce, kde budou všechny svíčky bullish. To samé platí i pro OB. Proto to může vypadat i následovně:

Značení POI a OB

Praktické příklady

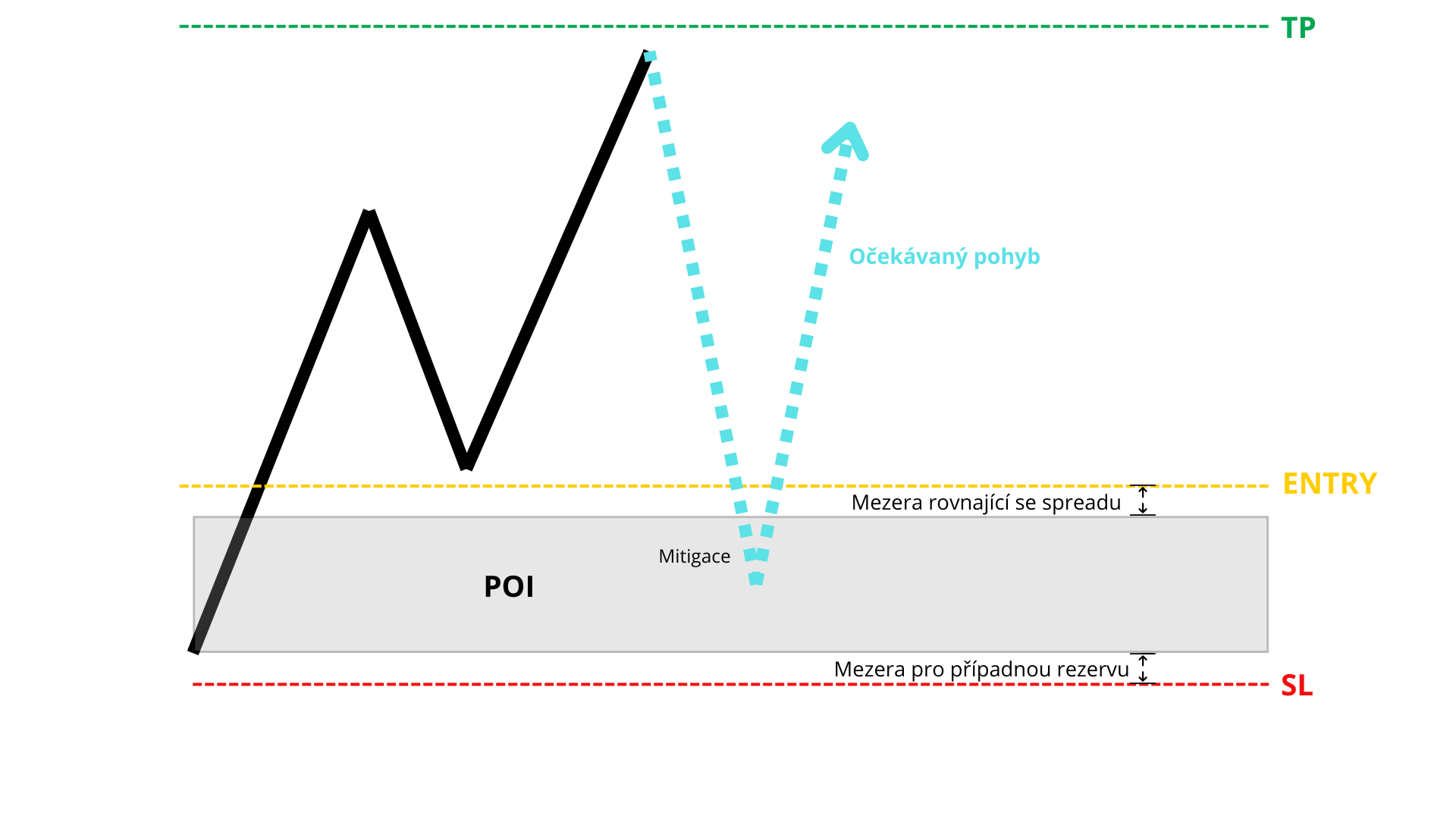

První si ukážeme praktický příklad, kde si zaznačíme POI nebo OB čistě bez přidání dalších konfluencí, o kterých jsme se bavili v minulých kapitolách. Následně si ale přidáme i příklad, kde si právě přidáme další konfluence a budeme očekávat obchod na limitní příkaz, který bude nastaven na naše POI/OB. Pro rychlejší pochopení si ještě ukážeme, co budeme čekat při zadávání limitní objednávky na naše POI a jak takový obchod bude zadán.

Zadávání obchodu na POI/OB

Na obrázku vidíme, že entry bude zadáváno vždy s rezervou, která se rovná spreadu u brokera nebo na prop účtu. Hodnotu najdete buď ve výpisu obchodních instrumentů nebo v obchodní platformě. Mezera u SL je z důvodu „pojištění“, většinou se zaokrouhluje nahoru. Pokud tedy máte SL ve výši 2,3 pipů, tak ho můžete zaokrouhlit na 3. Zde taky hodně záleží, jak vám vychází statistika. Pokud nechcete jít například pod SL ve výši 5 pipů, tak s tím není žádný problém, vždy záleží na vašem nastavení. Nyní přejdeme k příkladům na grafu.

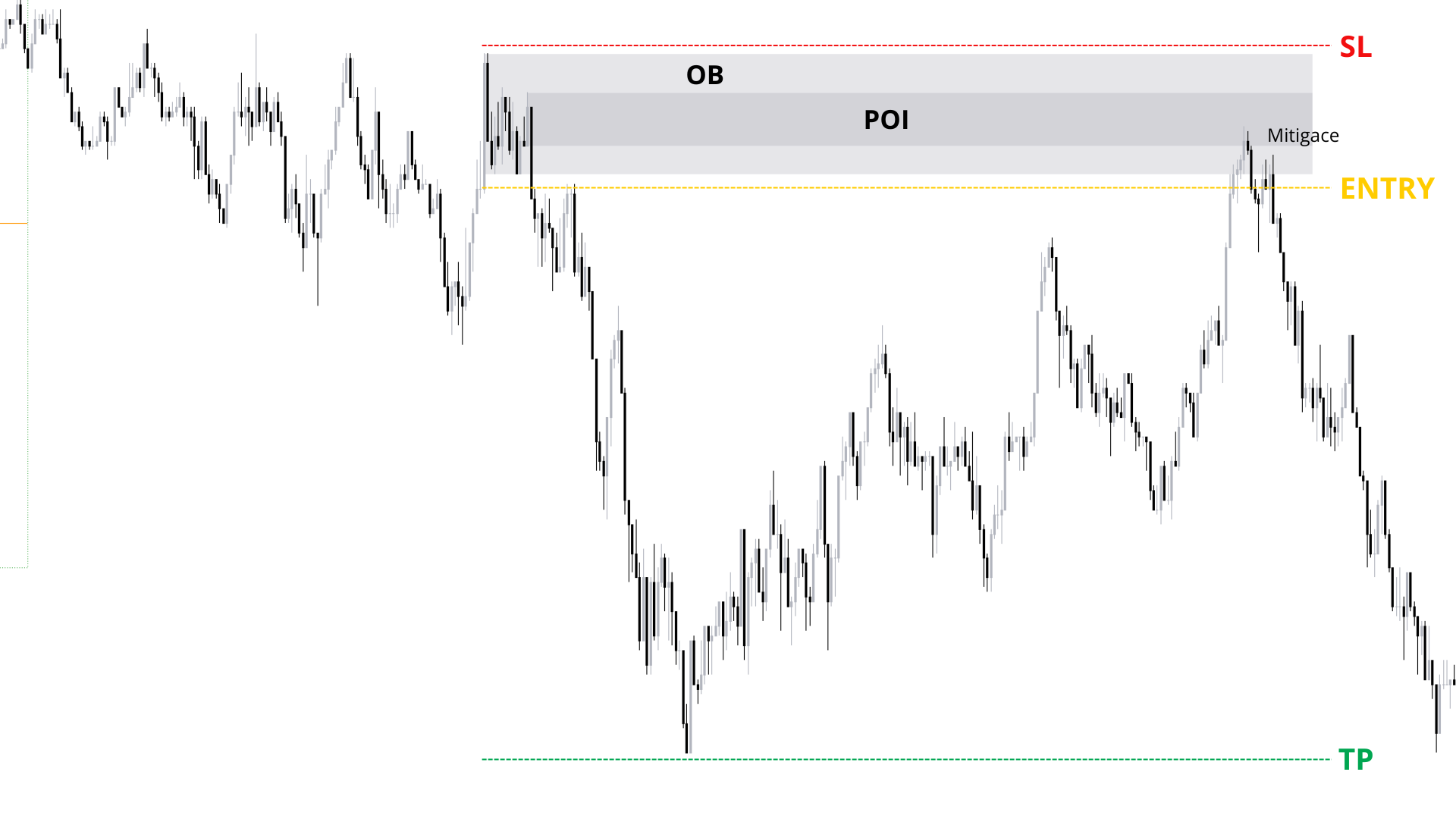

Příklad č. 1

Na prvním příkladu bez jakýchkoli jiných konfluencí můžeme vidět extreme POI v dané noze zaznačené na jedné svíčce a následný OB, který je tvořen více svíčkami, přičemž obojí nejsou mitigovány. Pro doplnění obrázku jsou zde i potencionální SL (Stop-Loss), TP (Take-Profit) a entry (vstup do pozice) podle pravidel, kterých se držíme (mezery v pipech). Jakmile toto POI máme označené, tak čekáme na příchod mitigace, která následně došla. Jediné, co chceme je, aby cena v této zóně reagovala a POI nebo OB podrželo a cena se otočila. To, co naopak nechceme je, aby se cena dostala nad naše POI/OB v příkladu č. 1 = aktivovala náš SL.

Příklad č. 2

Na druhém příkladu můžeme vidět výběr Asia low. Do doby, než nastal výběr, se nám vytvořilo pár imbalancí a následně přišel druhý timing na 9:00 (London open). Pokud by byla poslední podmínka pro vstup do obchodu BOS či iBOS, tak ten nastal (červená vodorovná čára). Následně máme dvě varianty, buď zadat čekající objednávku buy stop na úroveň iBOS (jelikož podmínka iBOS by byla splněna a zároveň už bychom byly v obchodu) anebo zaznačit POI na jednu svíčku a zadat limitní objednávku (buy limit). V tomto případě máme ukázanou objednávku buy limit, která byla zadána na nejnižší možné POI (extreme POI) - toto POI bylo taky jediné v nabídce a 2 minuty po nastolení iBOS se nám POI přišlo mitigovat a tím pádem se nám aktivovala naše limitní objednávka buy limit. Target je zde určen podle vrchního POI, jelikož zde čekáme mitigaci a otočení trhu. Pokud si tedy shrneme konfluence, které nám seděly do predikce:

1. Timing = ANO

2. Imbalance = ANO

3. Likvidita = ANO (výběr Asia low)

4. iBOS = ANO

Zde jich je celá řada, každopádně to si ukážeme v dalších kapitolách. Ty, které doposud známe, byly splněny.

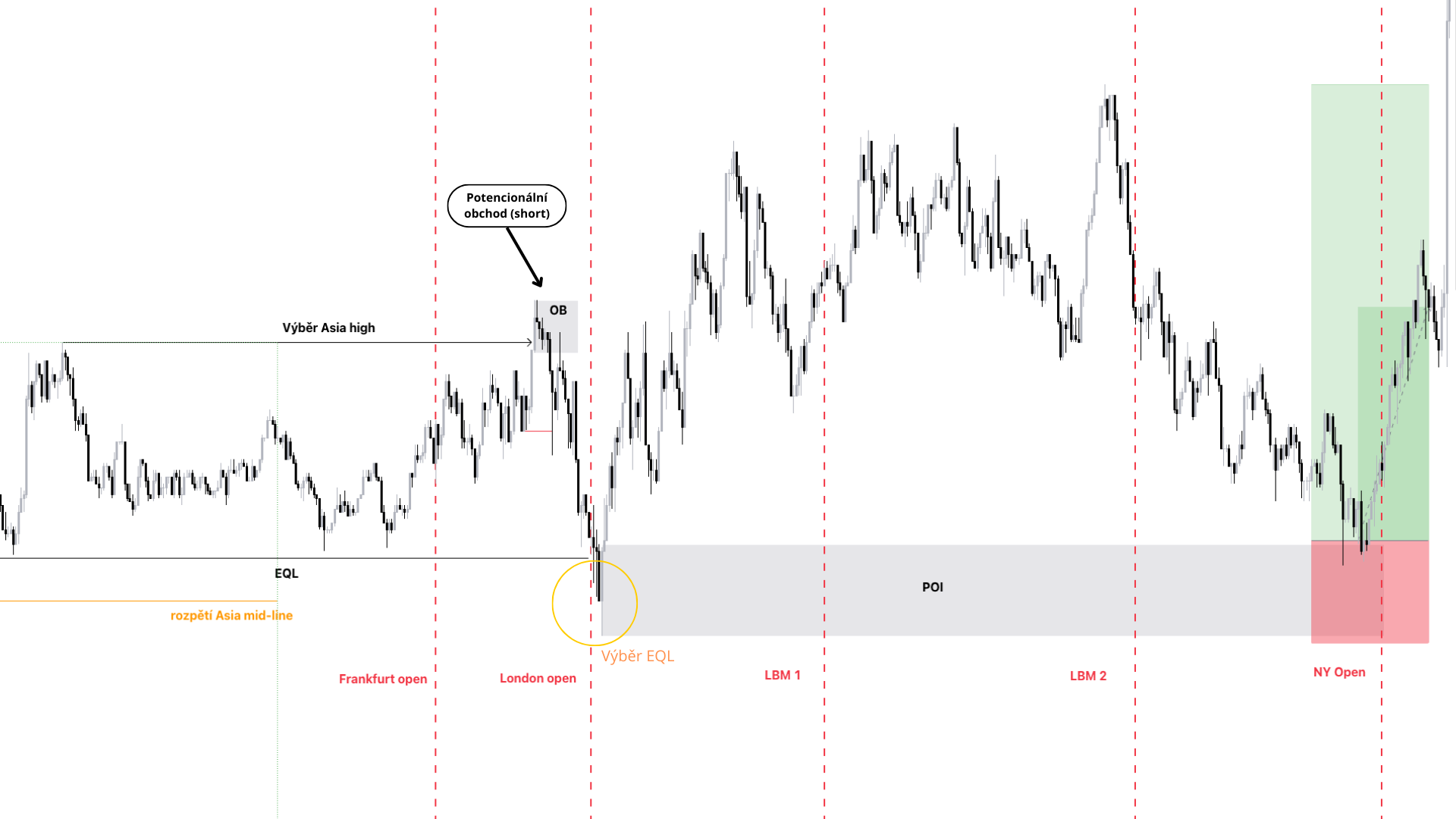

Příklad č. 3

Na našem třetím příkladu můžeme vidět výběr EQL, které se vytvořilo už v Asia session. Následně přišel London open a toto EQL se vybralo. Předtím samozřejmě přišel i výběr Asia high, což by mohl být další potencionální obchod, jelikož likvidita byla vybrána (Asia high), nastal iBOS a cena se přišla znova mitigovat, někomu by to mohlo stačit pro vstup, někomu zase ne, proto je obchod označen jako potencionální. Na druhou stranu zde máme stále vytvořené EQL, které se přišlo vybrat přesně na timing London open (9:00) a k tomu to bylo v rozpětí Asi amid-line. Následně cena reagovala a začala longovat. Naše POI je stále platné, jelikož není mitigované a přichází se mitigovat až těsně před 14:00 (NY open), což je další potvrzení, protože už nám sedí oba timingy, jak pro výběr, tak i pro vstup do obchodu. Cena se následně přišla mitigovat a šla směrem, kterým jsme chtěli.

Závěr

Značení POI i OB je dost subjektivní, což znamená, že nemá úplně přesně daná pravidla pro značení, i když se bavíme o dvou výše zmíněných, tak nikdo vám přesně neřekne, kde POI být může a kde ne, z toho důvodu se využívají další konfluence, které vám je pomohou vyfiltrovat. Ta nejsilnější z nich je při výběru likvidity, což znamená, že jakmile se vybere jakákoli likvidita či nastane inducement (vysvětlíme si v další kapitolách), tak toto POI/OB má potenciál na to, aby na něm cena zareagovala. POI a OB vám zároveň pomůžou v tom, kde nastavit SL, jelikož nepočítáte s tím, že by cena měla POI „projet“.

V další kapitole se podíváme na EOTP.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Praktické ukázky SMC obchodů

Jak vypadá vybírání likvidity a trading pomocí Fair Value Gapů v praxi? Pojďte se podívat na několik ukázkových obchodů provedených podle strategie popsané v našem právě vydaném ebooku. Odkaz k jeho stažení najdete uvnitř článku. -

Price Action: WRB analýza

V dnešním vzdělávacím článku se podíváme na přístup Price Action, se kterým přišel už v roce 1980 kanadský obchodník M.A. Perry, který na světových diskuzních fórech vystupuje rovněž pod přezdívkami NihabaAshi nebo wrbtrader. Tento obchodník je doslova král Price Action, obchodování na plný úvazek se věnuje přes 20 let. M.A. Perry se věnuje čisté Price Action na bázi intradenního, swingového či pozičního obchodování. V jeho obchodním přístupu nenajdete žádné indikátory, naopak se soustředí na analýzu volatility, tržní cykly, supporty, rezistence nebo psychologické aspekty obchodování. -

Smart Money a koncept výběru likvidity

Stalo se vám někdy, že vás trh vybral na stop-lossu? Tak právě v ten moment jste se stali potravou pro velké hráče. Pokud chcete být v tradingu opravdu úspěšní, musíte se naučit vnímat trh optikou likvidity a těmto situacím se vyhnout. Jak na to si ukážeme v dnešním článku. -

Smart Money Concepts (SMC): Asia High a Low (10. díl)

V minulé kapitole jsme si rozebrali prince swingy, co jsou zač a jak se dají využít v tradingu. V dnešní kapitole se naopak podíváme na takzvané Asia high a Asia low. Jak se tyto highs a lows značí a jak se tyto informace dají využít v tradingu. První se ale podíváme na teoretické definice, abychom vše správně pochopili a následně na konci kapitoly se podíváme i na praktické příklady, abychom věděli, jak tuto konfluenci aplikovat do svého tradingu. -

Smart Money Concepts (SMC): Asia Mid-Line (11. díl)

V minulé kapitole jsme si rozebrali Asia high a Asia low, kde jsme zmiňovali pojem Asia mid-line jen okrajově. Asia session se řadí sama o sobě do timingu a má v sobě zahrnuty 3 základní technické konfluence a to jsou výše zmíněné high a low a taky mid-line. V dnešní kapitole si tento poslední pojem rozebereme více do hloubky a ukážeme si, jak Asia mid-line využít v našem tradingu a jak z ní benefitovat. První si ale znova napíšeme teoretické rámce, bez kterých bychom nemohli pochopit praktické příklady na grafu. Co je to tedy Asi amid-line? -

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

V minulém dílu jsme si rozebrali úvod do ICT (Inner Circle Trader) konceptu a v dnešním díle si rozebereme trochu odlišný styl, tedy SMC (Smart Money Concepts). Oba koncepty jsou postaveny na vnímání likvidity na trhu, nicméně se trochu liší v různých otázkách a každý z nich má své výhody i nevýhody oproti druhému. Každopádně pokud se chystáte věnovat strategiím na bázi likvidity, je nutné znát ICT i SMC. -

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

V minulé kapitole jsme si rozebrali POI a OB, bez kterých se v našem systému neobejdeme, jelikož podle nich zadáváme obchody a umísťujeme SL. Naopak v dnešním článku se podíváme na jednu věc, která má s POI a OB mnoho společného, a to je EOTP neboli Efficiency Of The Pullback. Jedná se o samotnou konfluenci a teorii, kterou někteří obchodníci používají v různých obchodních kombinacích. V tomto článku si znova rozepíšeme teoretický úvod, abychom vše správně pochopili a následně přejdeme k praktickým příkladům na grafu. -

Smart Money: EPA a IPA - Efficiency a Inefficiency Price Action (15. díl)

V minulé kapitole jsme si rozebrali EOTP neboli Efficiency Of The Pullback, což nám pomohlo k identifikaci POI/OB, které může či nemusí podržet cenu. V dnešní kapitole se podíváme na konfluenci, která se nazývá EPA a IPA neboli Efficiency a Inefficiency Price Action. -

Smart Money: Kalibrace order bloků a Smart Money Divergence

V tomto článku se podíváme na jednu z možností zpřesnění vstupů k order blokům a dále také na to, jak je možné využít Smart Money Divergence k potvrzení vstupu do obchodu. -

Smart money koncept a výběry likvidity

Pokud vaše obchody často skončí na stoplossu, patrně jste se stali likviditou pro někoho většího. Co to znamená a jak tomu zabránit se dozvíte v tomto článku či v ebooku, který si zdarma můžete stáhnout v závěru. -

Smart Money technická analýza: Jak na knoty v tradingu? (34. díl)

V minulé kapitole jsme si rozebrali order blocky, breaker blocky a jejich mitigaci, což nám dalo ucelený pohled na vstupní zóny v konceptech likvidity. Tato kapitola obsahovala i 3 druhy značení těchto zón včetně pravděpodobnosti mitigace. Dnešní kapitola technické analýzy bude zase na trochu jiné téma, a to ohledně wicků neboli knotů (stínů) svíček. Podíváme se na to, jak v těchto konceptech můžeme vstoupit na těchto knotech svíček i to, jaký pro nás mohou mít různé velikosti význam s ohledem na inducement. -

Smart Money Trading: Braní partials (scaling out) - vyplatí se vám to? (31. díl)

V minulé kapitole jsme si rozebrali momentum, což je konfluence, která nám může napovědět sílu trhu v určitém směru a vytváří nám tak lepší celkový obraz o aktuální situaci na trhu. V dnešní kapitole se podíváme na trochu jiné téma, a to na to, zda se vám vyplatí brát partials, kolik vás to může stát peněz a v jakých případech se takové braní partials vyplatí. Pokud ale někdo z vás neví, co je to partials, tak si to v rychlosti řekneme. -

Smart Money Trading: Co je to inducement? (16. díl)

V minulé kapitole jsme probírali EPA a IPA neboli efficiency a inefficiency price action, díky čemuž jsme si mohli dát objektivní podmínku, zda vůbec vstoupíme do obchodu nebo ne. V dnešním článku se ale podíváme na jednu z nejdůležitějších konfluencí, jelikož inducement tvoří hlavní část technické analýzy v konceptech likvidity. Určitě spousta z vás už tento pojem slyšela, každopádně pokud nevíte, co přesně znamená, co se po inducementu očekává, kde ho přesně zaznačit a jak ho využít, tak tento článek je pro vás. Pojďme si ale prví říct, co je to inducement. -

Smart Money Trading: Co je to periodicita ve footprint grafech? (39. díl)

V minulé kapitole jsme si rozebrali téma volume footprintu, kde jsme si řekli, jaký je vztah volume footprintu s price action včetně rozdílu mezi zobrazování volume footprintů. V dnešní kapitole se podíváme na další téma, a to periodicitu ve footprintech, jelikož je to věc, kterou mnoho lidí nebere v úvahu či ani neví, že něco takového existuje, přitom vám to zase může pomoci zlepšit váš obchodní systém jakožto jedna z dalších konfluencí tradingu. -

Smart Money Trading: Delta ve footprint grafu (37. díl)

V minulé kapitole jsme si rozebrali to, jak určovat bias na trhu neboli směr trhu. Ukázali jsme několik nástrojů, díky kterým můžeme předběžně neboli před každou obchodní session určit potencionální směr na daný den nebo alespoň na určitou denní session. V dnešní kapitole se podíváme znova na footprinty a to konkrétně na deltu ve footprint grafu. První si ale znova řekneme, co je tento graf zač a co je to vůbec delta ve footprint grafu. Pojďme se na to tedy podívat. -

Smart Money Trading: Denní cyklus – klasický (19. díl)

V minulé kapitole jsme si rozebrali to, jak si zvolit obchodní time-frame (TF) v souvislosti s inducementy, což je jedna z důležitých vlastností k ziskovosti těchto konceptů na bázi likvidity. V dnešní kapitole začneme probírat denní cykly, které jsou celkově 4 a dnes začneme prvním, a to je klasický. V této kapitole budeme dost využívat timing, protože si budeme vysvětlovat jednotlivé pohyby v daných sessions, takže pokud jste nečetli kapitolu o timingu (kapitola 8) a případně i kapitoly k Asia session (kapitola 10 a kapitola 11), doporučuji si je před touto kapitolou pročíst. -

Smart Money Trading: Denní cyklus - London blow-up (22. díl)

V minulé kapitole jsme si rozebrali třetí denní cyklus a to one-way, který je trendující a dá se velmi dobře odvodit i den předem. Naopak v dnešní kapitole se podíváme na další z denních cyklů, a to na London blow-up, který bude mít lehce i znaky one-way cyklu, každopádně bude jinak stavěný. První se klasicky podíváme na teoretický úvod a následně přejdeme na praktické ukázky. Co je to tedy London blow-up? -

Smart Money Trading: Denní cyklus - One Way (21. díl)

V minulé kapitole jsme rozebírali druhý z denních cyklů a to rip-off neboli pomalou smrt, který je pro obchodníky obchodující koncepty likvidity ten nejvýnosnější, jelikož se pohybuje do strany a vybírá jednotlivé highs a lows. Naopak v dnešní kapitole se podíváme na úplný opak tohoto cyklu, a to na one way. Jak už můžete z názvu pochopit, bude se jednat především o trendující cyklus, který ale můžeme dost dobře odvodit už den předem. První se podíváme na teoretický úvod a poté přejdeme k praktickým příkladům na grafu. Co je to tedy one way cyklus? -

Smart Money Trading: Denní cyklus - Rip-off (20. díl)

V minulé kapitole jsme si rozebrali první z denních cyklů, a to klasický denní cyklus, ve kterém hledáme primárně dva obchody a který nastává přibližně 3krát do měsíce. V dnešní kapitole budeme pokračovat v denních cyklech a rozebereme si cyklus rip-off, který je pro nás, jako obchodníky, kteří využívají strategii na bázi likvidity, ten nejvýnosnější. První se znova podíváme na teoretické základy a následně si rozebereme příklady na grafu. První otázka tedy je, co je to denní cyklus rip-off? -

Smart Money Trading: Footprint charts – co to je? (35. díl)

V minulé kapitole jsme si rozebrali téma wicků (knotů) v tradingu včetně například toho, kdy a jak chceme vidět knot u inducementu nebo i barvu svíčky s knotem u tohoto inducementu a následně i procentuální rozdělení knotů v závislosti na mitigaci. V dnešní kapitole se podíváme na trochu jiné téma, a to na footprint grafy. Možná všude na internetu vidíte velmi složité indikátory, které jsou zabudované do grafů a stále jim nemůžete porozumět. V dnešní kapitole si vysvětlíme úvod do tohoto světa a pojmeme to co nejvíce jednoduše, aby to pochopil každý z vás. Co jsou to teda ty footprint grafy?

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |