Smart Money a koncept výběru likvidity

Stalo se vám někdy, že vás trh vybral na stop-lossu? Tak právě v ten moment jste se stali potravou pro velké hráče. Pokud chcete být v tradingu opravdu úspěšní, musíte se naučit vnímat trh optikou likvidity a těmto situacím se vyhnout. Jak na to si ukážeme v dnešním článku.

Proč je při obchodování likvidita důležitá?

Velká část obchodníků se při tradingu spoléhá na všemožné indikátory a neuvědomuje si, že cena instrumentu, který obchodují, se nepohybuje podle nich. Indikátory jsou samozřejmě užitečné, avšak změnu ceny ukazují zpožděně a jejich účelem je umožnit obchodníkům roztřídit si data z trhu do nějakých celků, v rámci kterých se mu poté budou lépe zpracovávat. Naopak, je to právě likvidita, která je impulsem k pohybu ceny a tu na trhu představují čekající objednávky jako například stop lossy.

Pokud se vám tedy někdy stalo, že jste byli vybráni na stop-lossu, jednalo se o situaci, kdy jste se vy sami stali likviditou pro někoho jiného. Místa na trhu, kde se shromažďuje likvidita, však lze rozpoznat a my si zde dneska ukážeme jak. Pokud totiž v obchodování chcete zvýšit své šance na úspěch, měli byste se tyto místa naučit vyhledávat a snažit vstoupit do trhu až poté, kdy bude likvidita vybrána. Jedině tak se likviditu naučíte obchodovat, aniž byste se jí sami stali.

Smart Money koncept výběru likvidity přináší další neotřelý způsob nahlížení na trhy, podobně jako například metoda Market Profile. Ta analyzuje hloubku trhu a rozložení sil mezi prodávajícími a nakupujícími, čímž obchodníkům umožňuje poznat skutečné klíčové cenové hladiny. Jak obchodovat metodou Market Profile jsme nedávno ukázali na našem bezplatném webináři.

Jak rozpoznat z grafu úrovně likvidity?

Při hledání likvidity nám přijdou vhod znalosti o trading patternech jako jsou například double top, head and shoulders apod. Likvidita se však shromažďuje také na trendových čárách, horizontálních supportech a rezistencích, price value gapech či na předchozích swingových highs a lows. Jenže proč se likvidita shromažďuje právě na těchto místech?

Důvod je prostý, obchodníci tyto formace znají a cíleně je vyhledávají, aby poblíž nich umístili své čekající příkazy (a je úplně jedno, zda se jedná o stop-loss, take profit, buy stop…). Obchodníci se učí tyto formace rozpoznat od samotných začátků a je tedy logické, že se k těmto formacím uchýlí. Je to pro ně bezpečí poznaného. A protože všichni obchodníci znají stejné principy, kumuluje se objem objednávek na podobných úrovních. A to je moment, kdy na trh přichází velcí hráči a na mysli mají jen to jediné…

Pro trh (potažmo pro velké hráče) totiž všechny tyto objednávky nás retailových klientů představují likviditu, kterou si oni mohou snadno vybrat. Velcí hráči se proto snaží dotlačit cenu k výše zmíněným cenovým úrovním.

Na samotném grafu poznáme vybrání likvidity tak, že na dané, pro tradery dobře čitelné, úrovni, dojde nejdřív k jakémusi “přestřelení”. Cena tedy udělá na této úrovni průraz. Vznikne tak dojem, že by se cena mohla dále pohybovat směrem průrazu. Avšak brzy poté se opět vrátí zpět a pokračuje ve směru opačném. Na grafu často takovou situaci označujeme jako falešný break, ten naznačuje, že likvidita byla vybrána a cena může jít opačným směrem.

Jednoduchý příklad vybrání likvidity

Obrázek č.1: Zjednodušené znázornění vybírání likvidity

Obrázek č.1: Zjednodušené znázornění vybírání likvidity

Máme situaci, kdy v bodě A vznikne vrchol, sluší se tedy z této úrovně zakreslit horizontální linii, která představuje rezistenci. Naopak bod B je swingové low představující support.

V bodě 1 si můžeme povšimnout breaku rezistence. Jsou zde vybrány stop lossy obchodníků, kteří spekulovali short či buy stop příkazy spekulantů na break rezistence A, kteří po breaku očekávali růstový pohyb. Ti, kteří po breaku budou spekulovat long, tak umístí svoje stop losy buď pod úroveň B nebo těsně pod A.

Takovéto objednávky představují novou likviditu, kterou trh vybere. Jakmile se tak stane, trh se otočí a místo, aby šel nahoru, bude nyní pokračovat směrem dolů pod úroveň A. Poté v bodě 2 vznikne falešný break a po něm cena směřuje dolů.

Bod 3 představuje podobnou situaci, pouze opačně. Nejdřív cena prorazí support, protože zde byly opět nahromaděné čekající příkazy, poté se cena otočí, vznikne další falešný break, po kterém cena pokračuje opačným směrem. Nahromaděné objednávky v tomto případě představovaly stop-lossy obchodníků spekulujících long či sell stop příkazy těch, kteří očekávali break a předpokládali, že cena bude pokračovat dále dolů.

Tip: Pokud identifikujete v grafu falešný break, bývá to silný signál ke vstupu do obchodu v opačném směru.

Zde tedy máte zjednodušené vysvětlení celého principu výběru likvidity. V reálném obchodování vše samozřejmě nebude tak jednoznačné a likviditu se budete muset naučit hledat. Jakmile se však do této fáze dostanete, budete schopni ji rozpoznat a poté trpělivě vyčkávat, až dojde k jejímu výběru. Až bude likvidita vybrána a obrat ceny je potvrzen (například engulf svíčkou či price value gapem), vstupujete do obchodu.

Vybírání likvidity na reálném trhu - kde jej hledat?

1) High a low předchozího dne, týdne nebo měsíce.

Pojďme si ukázat příklad výběru likvidity na low předchozího dne. Na grafu níže máme pár USD/JPY na H1 časovém rámci. V bodě A se nachází low dne 14. 11. 2023, je tedy logické zakreslit horizontální support. Ostatní obchodníci pak očekávají odraz od ceny směrem nahoru. Stop lossy proto umístí pod tento support. Den poté bylo toto low vybráno v okamžiku, kdy v USA byla reportována data o průmyslové inflaci. Ta vyšla výrazně lépe, než se čekalo, a tak by bylo logické, že by dolar měl oslabit. Stal se ale pravý opak.

Velcí hráči nejprve po oznámení zprávy stlačili dolar dolů, aby vybrali čekající objednávky, které byly nakumulovány pod tímto supportem. Po vybrání těchto objednávek se trh otočil a rychle směřoval nahoru, aby vybral další likviditu, kterou nyní představovaly objednávky těch traderů, kteří byli přesvědčeni, že USD/JPY musí klesnout.

Z pohledu fundamentu tak tento intradenní růst páru USD/JPY byl extrémně nelogický. Ovšem z pohledu smart money konceptu si velcí hráči šli pro vyplnění price value gapu vzniklého 14. 11. 2023.

Tip: Úrovně jako jsou high a low předchozího dne, týdne a měsíce, trh rád testuje. Jakmile dojde k vybrání likvidity, čekejte na těchto hladinách na to, až se trh otočí a vytvoří tak falešný break. Teprvé poté zvažte vstup do trhu. Potvrdit vstup si můžete na nižším časovém rámci například pomocí price value gapu, svíčky engulf, pinbar apod.

2) Horizontální support a rezistence

K výběrům likvidity dochází nejen na high a low předchozího dne, ale také na různých swing high a low, a děje se to na všech časových intervalech.

Na denním grafu EUR/JPY vznikl v bodě 1 vrchol. Ten byl v bodě 2 otestován a nepatrně překonán. Cena se pak uzavřela pod touto rezistencí. Vznikl tak falešný break a likvidita nad rezistencí byla vybrána.

V bodě 3 se vybírala likvidita ve větším. V tomto případě totiž obchodníci, kteří na tuto situaci čekali, si byli více jisti. Viděli totiž, že vrchol již byl otestován, a spekulovali tak, že tato rezistence zafunguje znovu. Ono se tak sice skutečně stalo, ale až poté, kdy většina traderů byla z trhu vyhozena. Jednalo se o ty, kteří měli nad rezistencí buy stop příkazy. Spekulovali tak long po breakoutu rezistence, nebo měli stop loss, protože u rezistence spekulovali short.

3) Trendové linie

Trendové linie (TL) jsou dalším oblíbeným místem, kde dochází k výběru likvidity. Logika je, že tradeři dávají příkazy stop loss těsně nad klesající trendovou linii, nebo těsně pod rostoucí trendovou linii. V praxi to pak vypadá následovně:

Body 1 a 2 stačí k zakreslení trendové linie. V bodě 3 došlo k mírnému breaku této TL, ale nebylo to nic zásadního. V bodě 4 pak byl break TL zásadnější, protože cena uzavřela pod TL. Došlo tedy k vybrání stop-lossů, které byly umístěny pod TL.

Jak přemýšlí obchodník v tomto okamžiku? Patrně si řekne, že tento silný pohyb a break trendové linie znamená, že růst ceny je u konce, a začne tak spekulovat short. Tento pohyb chce navíc chytit hned od začátku, takže se vstupem do trhu dvakrát neváhá. Nepočká na retest či jinou formu potvrzení a umisťuje short příkaz s tím, že stop loss umisťuje nad cenu. Stop-lossy v tomto případě však představují likviditu, a cena se tak opět vrátí zpět nad trendovou linii.

Variant na téma vybírání likvidity je mnoho. Mají však vždy jednoho společného jmenovatele, kterým je inducement.

Smart Money inducement aneb koncept vlákání do pasti

V souvislosti s vybíráním likvidity se vyskytuje termín inducement, což znamená “lákadlo”, nebo “vlákání do pasti”. Jedná se o koncept, kdy trh vytvoří nějakou lehce čitelnou situaci (například rezistenci), které si všimnou obchodníci. Ti, v domnění, že se cena otočí, vstoupí do trhu příkazem short a stop-loss umístí nad rezistenci.

Mnohdy ovšem jednají příliš unáhleně, protože se bojí, že by jim domnělá příležitost mohla utéct. Tento strach je přiživován i možnými drobnými manipulacemi ceny u těchto úrovní (cena začne například dělat menší pullbacky - obchodník nabyde přesvědčení, že už se spouští pohyb, na který čekal). Takto nastražená past naláká další a další obchodníky a jakmile se nahromadí dostatek objednávek nad rezistencí, dojde k jejich vybrání a teprve poté se spustí skutečný pohyb.

Inducement je tedy situace která vyvolá dojem, že cena se bude pohybovat určitým směrem.

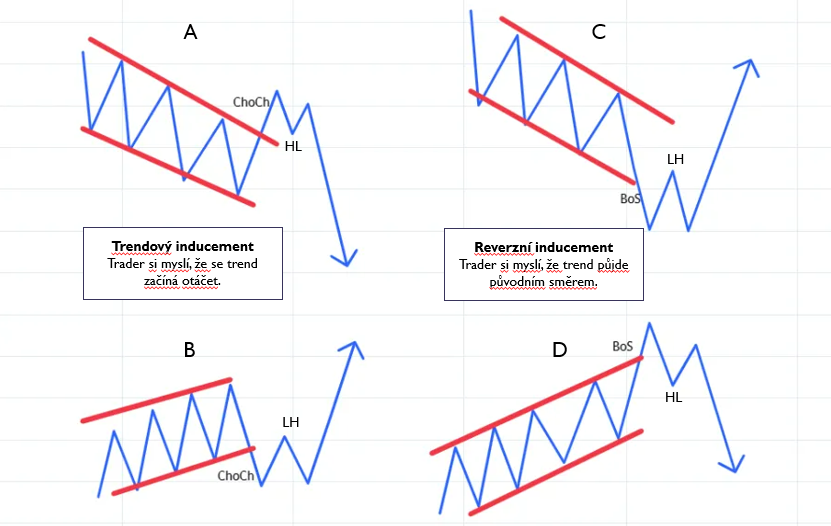

Příklady různých pastí nám ukazují následující schémata:

Obrázek č.2: Ukázky “inducementů”

Obrázek č.2: Ukázky “inducementů”

Inducementy mohou vznikat v různých trendech a na různých cenových patternech. Základní typy nám ukazuje obrázek č.2. Situace A a B jsou ukázkou situace, kdy trader si myslí, že se trend začíná otáčet, jenže po manipulaci trh pokračuje původním směrem.

Situace A ukazuje jasný klesající trend. Jakmile dojde k proražení posledního nižšího high, takže vznikne první vyšší high, trader si začne myslet, že dochází k obratu trendu (Change of Character) a začne spekulovat long. Stop-lossy, které umístí pod první vyšší low (označeno jako “HL”) však slouží jako likvidita, kterou trh začne vybírat, a proto cena začne klesat ve směru hlavního trendu.

Situace B ukazuje rostoucí trend, při vytvoření prvního nižšího low si trader začne myslet, že dochází ke změně trendu, a tak vstoupí short, stop-loss umístí nad nižší high (označeno jako “LH”). To pak je vybráno a trend pokračuje nahoru v původním směru.

V situacích C a D vznikne situace, kdy je trader přesvědčen, že trend pokračuje v původním směru, jenže trh se otočí opačným směrem.

V případě situace C dojde k tomu, že v klesajícím tendu dojde k BOS (break of structure) a vytvoří se nové nižší low. To tradera přesvědčí, že klesající trend nabírá dynamiku. Když vznikne nové nižší high. tak tradeři umístí stop-lossy nad toto nižší high (LH). Po vybrání likvidity cena pokračuje nahoru.

V případ situace D je to analogické pro rostoucí trend. Jakmile dojde k BOS a vytvoření vyššího high, trader je přesvědčen, že uptrend bude pokračovat. Stop-loss dá pod nové vyšší low (HL). Tyto objednávky jsou pak vybrány a trh se otočí.

Výše uvedené ukázky naznačují, že úrovně nebo patterny, které naznačují místa, kde dojde k výběru likvidity, bývají složitější, než pouhé falešné breaky na horizontálních S-R zónách. Pokud se ale na trh začnete dívat tímto pohledem, postupně získáte zkušenost, která vám otevře novou dimenzi obchodování.

Jak obchodovat likviditu

A. Na vyšším rámci – týdenní, denní nebo H4 si vyznačte hlavní cenové úrovně a identifikujte, jaký trend probíhá (uptrend, downtrend, boční).

B. Namísto toho, abyste standardně zakreslovali supporty a rezistence (cena jejich úroveň beztak často přestřelí), stačí zakreslit jednoduchou linii. Ta bude vycházet z nejvyššího bodu (v případě rezistence) či nejnižšího v případě supportu.

C. Pak počkejte na to, až cena tuto úroveň přeskočí. To je signál, že trh vybírá likviditu za danou úrovní.

D. Následující krok je, že cena se musí vrátit zpět (pod linii rezistence, nebo nad linii supportu). To naznačí, že likvidita byla vybrána. Tento návrat musí být platný, tedy svíčka by měla v dané oblasti uzavřít. Toto uzavření v dané zóně by mělo být jasně viditelné (viz graf 5 a 6).

E. Pro vstup počkejte na potvrzení na nižším časovém rámci (například Price Value Gap, engulf, pin bar atd.).

F. Protože k výběru likvidity již došlo, je možné dát těsnější stop loss, který pak umožní výhodnější poměr RRR. Toto je hlavní výhoda celého konceptu.

Příklad:

Na grafu máme pár AUD/CAD na týdenním časovém rámci. V bodě A vzniklo high, v bodě C low. V těchto bodech pak zakreslíme linii, která bude označovat hranici pro výběr likvidity. Pak počkáme na to, až cena tyto hranice “přestřelí”. K “přestřelení” došlo v bodech B a D.

Graf č.4: AUD/CAD na týdenním grafu

Graf č.4: AUD/CAD na týdenním grafu

Poté přepneme na nižší časový rámec (graf č. 5), v tomto případě na D1, kde budeme čekat na formu potvrzení vstupu. V případě spekulace v bodě B to vypadalo takto:

Došlo k vybrání likvidity (svíčka č. 1) a cena se ještě ten samý den vrátila pod tuto rezistenci. Zde se také tato svíčka uzavřela. Uzavření pod hladinou rezistence je výrazné, jasně viditelné a snadno identifikovatelné. Proto je platné. Nebylo by tomu tak, pokud by se cena uzavřela nad rezistencí, na rezistenci nebo jen nepatrně pod rezistencí.

Svíčka 1 také připomíná pinbar, což je obratová formace. Při vstupu na další svíčce (označeno šipkou) a se stop-lossem nad high formace a při spekulaci k nejbližšímu supportu, by vznikl obchod s poměrem RRR 1:5.

Graf č.5: AUD/CAD na D1 grafu, spekulace short

Graf č.5: AUD/CAD na D1 grafu, spekulace short

Na dalším grafu máme analogickou situaci, tentokrát v opačném gardu.

Obrázek č.6: AUD/CAD na D1 grafu, spekulace long

Obrázek č.6: AUD/CAD na D1 grafu, spekulace long

V bodě D cena prorazila support. Po vybrání likvidity vznikl býčí engulf (svíčka 1) a cena uzavřela nad supportem. Opět je vidět, že uzavření nad supportem je výrazné, je jasně viditelné a snadno identifikovatelné. To je silný signál. Při vstupu na následující svíčce a se stop-lossem pod nejnižší cenou formace by k nejbližšímu významnějšímu vrcholu vznikl poměr RRR 1:3,5.

Závěrem

Smart Money koncept, ze kterého vybírání likvidity vyplývá, aktuálně představuje jeden z nejoblíbenějších přístupů k obchodování na finančních trzích. A není se čemu divit, dává totiž obchodníkům zcela nový a neotřelý pohled na trh a obchodní příležitosti v něm.

Pokud vás zajímá, jaké obchodní příležitosti byste mohli metodou smart money v roce 2024 zobchodovat, doporučujeme přečíst si Velký makroekonomický výhled pro rok 2024, jehož autorem je analytik Purple Trading, Petr Lajsek. Najdete zde nastínění velkých obchodních příležitostí na Forexu, akciových indexech, akciích, zlatu, ropě i bitcoinu.

CFD (Rozdílové smlouvy) jsou složité nástroje, u kterých je vysoké riziko rychlé ztráty peněz v důsledku pákového efektu. U 71.65 % účtů retailových investorů došlo při obchodování s CFD (rozdílovými smlouvami) u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda si můžete dovolit vysoké riziko ztráty svých prostředků. Obchodování s cizími měnami na marži s sebou nese vysokou míru rizika a nemusí být vhodné pro všechny investory. Vysoká míra pákového efektu může působit ve váš prospěch, ale i neprospěch. Než se rozhodnete obchodovat foreign exchange , měli byste pečlivě zvážit své investiční cíle, úroveň zkušeností a ochotu riskovat. Existuje možnost, že byste mohli přijít o část nebo celou svou počáteční investici, a proto byste neměli investovat peníze, které si nemůžete dovolit ztratit. Měli byste si být vědomi všech rizik spojených s obchodováním foreign exchange a v případě pochybností byste měli požádat o radu nezávislého finančního poradce. Veškeré názory, zprávy, výzkumy, analýzy, ceny nebo jiné informace obsažené v tomto dokumentu jsou poskytovány jako obecné informace k trhu a nepředstavují investiční poradenství. Společnost L.F. Investment Limited nepřebírá odpovědnost za jakoukoli ztrátu nebo škodu, zejména včetně ušlého zisku, které mohou přímo nebo nepřímo vzniknout v důsledku toho, že použijete nebo se spolehnete na tyto informace. Purple Trading je kyperská národní ochranná známka (č. 85981), národní ochranná známka Spojeného království (č. UK00003696619) a ochranná známka Evropské unie (č. 018332329) vlastněná a používaná společností L.F. Investment Limited, 11, Louki Akrita, CY-4044 Lemesos, Kypr, licencovanou kyperskou investiční společností regulovanou institucí CySEC, s licencí č. 271/15.

Čtěte více

-

Fair Value Gap: Klíč k Odhalení Skrytých Příležitostí na Trzích

Fair Value Gap (FVG) je jedním ze stěžejních úkazů na grafu, který by měli znát všichni techničtí, ale i fundamentální obchodníci. Stojí na něm totiž mnoho obchodních strategií. Dnes si proto krátce FVG představíme a doporučíme vám bezplatný webinář od Purple Trading, na kterém si ukážeme také vhodné obchodní strategie, které s FVG pracují. -

ICT/SMC – TOP trading strategie roku 2024?

Ve světě burzovního obchodování, kde se trhy mění během okamžiku, je klíčové mít robustní strategii. Pro mnoho obchodníků je rozdíl mezi úspěchem a neúspěchem v jejich porozumění základním mechanismům trhu. Právě zde přichází do hry koncept Smart Money – obchodní metodika, která zrcadlí techniky používané institucionálními investory a velkými finančními institucemi. Tato obchodní strategie zejména v posledních měsících získává mezi tradery na obrovské popularitě. Jak ale tuto strategii správně využít? -

ICT trading - Smart Money strategie (1. díl)

ICT obchodování a Smart Money koncept patří momentálně k nejoblíbenějším a nejvíce sledovaným trading strategiím současnosti. Hlavně tedy v zahraničí. A proto jsme se rozhodli začít zcela nový a rozsáhlý seriál, ve kterém vám postupně představíme kompletně vše o tomto způsobu obchodování. Můžete se tedy těšit na opravdu detailní a propracované články, ve kterých vás vše naučíme. Připravte se tedy na vzrušující pohled do světa tradingu, který překročí hranice konvenčních strategií. Za zkratkou ICT se skrývá autor tohoto obchodního přístupu - Inner Circle Trader. ICT je metodologie založená výhradně na cenové akci, tedy Price Action. Pojďme na to! -

Jak moc je důležitý backtest v ICT/SMC konceptech a co z něj můžeme získat? (25. díl)

V minulé kapitole jsme se bavili o orderbooku včetně toho, jaká data z něj můžete získat v rámci obchodování dle konceptů likvidity. V dnešní kapitole se podíváme na to, jak moc je důležitý backtesting v těchto trading konceptech, co z něj můžete získat a také jak nejlépe docílit jednotlivých výsledků v samotném backtestingu. Ukážeme si, jak byste správně měli postupovat a docílit tak nejlepších výsledků. Samotný článek bude zaměřen právě na dosud probírané konfluence konceptů likvidity neboli obchodní systémy ICT/SMC. Pojďme se na to tedy společně podívat. -

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

V minulé kapitole jsme se bavili o tom, jak moc je důležitý backtesting a co z něj můžete získat. V této kapitole jsme si částečně vysvětlili téma výběru obchodního instrumentu, což je právě součástí backtestingu a není možné toto rozhodnutí podceňovat. V dnešní kapitole se podíváme na více detailů, na co se dívat při výběru obchodního instrumentu a co by měly být hlavní důvody pro to, abychom si daný instrument zvolili. Tento článek bude lehce uzpůsoben právě konceptům likvidity, každopádně dá se použít i na jiné obchodní strategie. -

Jak určovat bias - směr trhu? (36. díl)

V minulé kapitole jsme si rozebrali footprint grafy. Řekli jsme si úvod do těchto grafů, a hlavně jsme si vysvětlili pointu těchto grafů, co ukazují, jak je můžeme využít včetně toho, jaké další typy footprint grafů existují, a taky které si následně budeme v budoucích článcích vysvětlovat. V dnešní kapitole se podíváme na jeden z velkých problémů obchodníků, a to je určování bias neboli směru trhu. Ačkoli jako trader používáte různé konfluence, které vám napovídají o směru, tak většinou ze začátku dne si chcete stanovit jeden hlavní směr, či alespoň směr v rámci denních sessions, kterého se budete chtít držet. V dnešním článku se podíváme na různé metody a nástroje, jak si stanovit bias. První si jen ale v rychlosti řekneme, co jsou to bias? -

Order Book: Kniha objednávek – proč existuje a jak ji využít? (24. díl)

V minulé kapitole jsme rozebírali to, jak se pozicují velcí hráči a jak tuto skutečnost zjistit pomocí COT reportu, ukázali jsme si i to, kde ho najdeme, ale i jak složitá data z dokumentu přetransformovat do jednoduchých grafů. V dnešní kapitole zabrouzdáme v konceptech likvidity dál a podíváme se na orderbook neboli knihu objednávek. V konceptech likvidity můžete obchodovat samozřejmě i kryptoměny, a proto si v dnešní kapitole ukážeme příklady na kryptoměnách, jelikož i ty už se stávají součástí klasického finančního trhu a orderbook na nich funguje naprosto skvěle. První ale co je to tedy ten orderbook? -

Pokročilá struktura Price Action (5. díl)

V minulé kapitole jsme si rozebrali základní strukturu PA (Price Action) a to, jak ji správně chápat, jelikož spousta obchodníků s tím má problém. Pokud jste si minulou kapitolu o základní struktuře PA nepřečetli, tak si ji nejprve přečtěte, než začnete číst tuto, jelikož byste nemuseli pochopit určité pojmy a obě kapitoly budou na sebe navázány. -

Praktické ukázky SMC obchodů

Jak vypadá vybírání likvidity a trading pomocí Fair Value Gapů v praxi? Pojďte se podívat na několik ukázkových obchodů provedených podle strategie popsané v našem právě vydaném ebooku. Odkaz k jeho stažení najdete uvnitř článku. -

Price Action: WRB analýza

V dnešním vzdělávacím článku se podíváme na přístup Price Action, se kterým přišel už v roce 1980 kanadský obchodník M.A. Perry, který na světových diskuzních fórech vystupuje rovněž pod přezdívkami NihabaAshi nebo wrbtrader. Tento obchodník je doslova král Price Action, obchodování na plný úvazek se věnuje přes 20 let. M.A. Perry se věnuje čisté Price Action na bázi intradenního, swingového či pozičního obchodování. V jeho obchodním přístupu nenajdete žádné indikátory, naopak se soustředí na analýzu volatility, tržní cykly, supporty, rezistence nebo psychologické aspekty obchodování. -

Smart Money Concepts (SMC): Asia High a Low (10. díl)

V minulé kapitole jsme si rozebrali prince swingy, co jsou zač a jak se dají využít v tradingu. V dnešní kapitole se naopak podíváme na takzvané Asia high a Asia low. Jak se tyto highs a lows značí a jak se tyto informace dají využít v tradingu. První se ale podíváme na teoretické definice, abychom vše správně pochopili a následně na konci kapitoly se podíváme i na praktické příklady, abychom věděli, jak tuto konfluenci aplikovat do svého tradingu. -

Smart Money Concepts (SMC): Asia Mid-Line (11. díl)

V minulé kapitole jsme si rozebrali Asia high a Asia low, kde jsme zmiňovali pojem Asia mid-line jen okrajově. Asia session se řadí sama o sobě do timingu a má v sobě zahrnuty 3 základní technické konfluence a to jsou výše zmíněné high a low a taky mid-line. V dnešní kapitole si tento poslední pojem rozebereme více do hloubky a ukážeme si, jak Asia mid-line využít v našem tradingu a jak z ní benefitovat. První si ale znova napíšeme teoretické rámce, bez kterých bychom nemohli pochopit praktické příklady na grafu. Co je to tedy Asi amid-line? -

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

V minulém dílu jsme si rozebrali úvod do ICT (Inner Circle Trader) konceptu a v dnešním díle si rozebereme trochu odlišný styl, tedy SMC (Smart Money Concepts). Oba koncepty jsou postaveny na vnímání likvidity na trhu, nicméně se trochu liší v různých otázkách a každý z nich má své výhody i nevýhody oproti druhému. Každopádně pokud se chystáte věnovat strategiím na bázi likvidity, je nutné znát ICT i SMC. -

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

V minulé kapitole jsme si rozebrali POI a OB, bez kterých se v našem systému neobejdeme, jelikož podle nich zadáváme obchody a umísťujeme SL. Naopak v dnešním článku se podíváme na jednu věc, která má s POI a OB mnoho společného, a to je EOTP neboli Efficiency Of The Pullback. Jedná se o samotnou konfluenci a teorii, kterou někteří obchodníci používají v různých obchodních kombinacích. V tomto článku si znova rozepíšeme teoretický úvod, abychom vše správně pochopili a následně přejdeme k praktickým příkladům na grafu. -

Smart Money: EPA a IPA - Efficiency a Inefficiency Price Action (15. díl)

V minulé kapitole jsme si rozebrali EOTP neboli Efficiency Of The Pullback, což nám pomohlo k identifikaci POI/OB, které může či nemusí podržet cenu. V dnešní kapitole se podíváme na konfluenci, která se nazývá EPA a IPA neboli Efficiency a Inefficiency Price Action. -

Smart Money: Kalibrace order bloků a Smart Money Divergence

V tomto článku se podíváme na jednu z možností zpřesnění vstupů k order blokům a dále také na to, jak je možné využít Smart Money Divergence k potvrzení vstupu do obchodu. -

Smart money koncept a výběry likvidity

Pokud vaše obchody často skončí na stoplossu, patrně jste se stali likviditou pro někoho většího. Co to znamená a jak tomu zabránit se dozvíte v tomto článku či v ebooku, který si zdarma můžete stáhnout v závěru. -

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

V minulé kapitole jsme si rozebrali základní likviditu EQH a EQL, což budou základní stavební kameny naší strategie hned po inducementech, ale ještě než přejdeme k složitějším věcem, je nutné si představit poslední z těch „jednodušších“ pojmů, se kterými budeme pracovat, což je POI, OB a mitigace. Všechny tyto tři pojmy budeme dost využívat při obchodování, a proto si je v dnešní kapitole taky detailně představíme jak teoreticky, tak i na praktických příkladech. Věřím, že spousta z vás se s nimi už setkala, každopádně aby všichni porozuměly následujícím kapitolám, tak si je představíme. -

Smart Money technická analýza: Jak na knoty v tradingu? (34. díl)

V minulé kapitole jsme si rozebrali order blocky, breaker blocky a jejich mitigaci, což nám dalo ucelený pohled na vstupní zóny v konceptech likvidity. Tato kapitola obsahovala i 3 druhy značení těchto zón včetně pravděpodobnosti mitigace. Dnešní kapitola technické analýzy bude zase na trochu jiné téma, a to ohledně wicků neboli knotů (stínů) svíček. Podíváme se na to, jak v těchto konceptech můžeme vstoupit na těchto knotech svíček i to, jaký pro nás mohou mít různé velikosti význam s ohledem na inducement. -

Smart Money Trading: Braní partials (scaling out) - vyplatí se vám to? (31. díl)

V minulé kapitole jsme si rozebrali momentum, což je konfluence, která nám může napovědět sílu trhu v určitém směru a vytváří nám tak lepší celkový obraz o aktuální situaci na trhu. V dnešní kapitole se podíváme na trochu jiné téma, a to na to, zda se vám vyplatí brát partials, kolik vás to může stát peněz a v jakých případech se takové braní partials vyplatí. Pokud ale někdo z vás neví, co je to partials, tak si to v rychlosti řekneme.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |