V dnešním světě investování je riziko nedílnou součástí každé investiční strategie. Jak se říká, "vyšší riziko, vyšší výnos", ale co kdybychom mohli toto riziko kvantifikovat, řídit a minimalizovat, a tím optimalizovat naše investiční rozhodnutí?

V dnešním článku se budeme zabývat touto klíčovou otázkou. Podíváme se na různé metriky a nástroje, které nám umožňují měřit riziko v kontextu fundamentální analýzy akciových trhů. Představíme si, jak můžeme efektivně řídit riziko při investování do akcií a jak nám v tom mohou pomoci strategie, jako je diverzifikace a zajištění. Nakonec se podíváme na případovou studii, která ukáže, jak řídit riziko v prostředí volatilních trhů.

Základní metriky a nástroje pro měření rizik

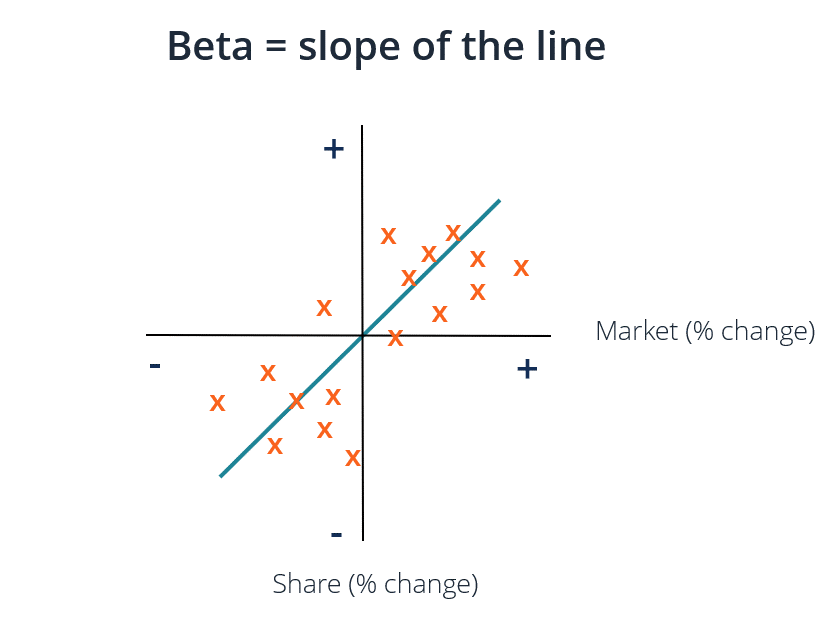

Koeficient beta

Beta je jednou z nejčastěji používaných metrik pro měření rizika a ukazuje, jak se akcie nebo portfolio chovají ve srovnání s tržním indexem nebo benchmarkem. Hodnota koeficientu beta může být kladná nebo záporná a obvykle se pohybuje v rozmezí -1 až +1. Akcie s hodnotou beta vyšší než 1 jsou považovány za více volatilní než trh, zatímco akcie s hodnotou beta nižší než 1 jsou považovány za méně volatilní.

Sharpeho koeficient

Sharpeho poměr měří výkonnost investice v poměru k riziku. Vypočítá se jako rozdíl mezi výnosem portfolia a bezrizikovou výnosovou mírou dělený směrodatnou odchylkou portfolia. Vyšší Sharpeho poměr znamená lepší výkonnost v poměru k riziku.

Sharpeho poměr

Sortinův poměr je variantou Sharpeho poměru, která se zaměřuje pouze na negativní volatilitu nebo riziko poklesu. Tato metrika je užitečná pro investory, kteří se více obávají potenciálních ztrát než celkové volatility.

Treynorův poměr

Treynorův poměr je další metrikou, která měří výkonnost investice v poměru k riziku, ale místo směrodatné odchylky používá koeficient beta. Vypočítá se jako rozdíl mezi výnosem portfolia a bezrizikovou mírou výnosu dělený koeficientem beta portfolia.

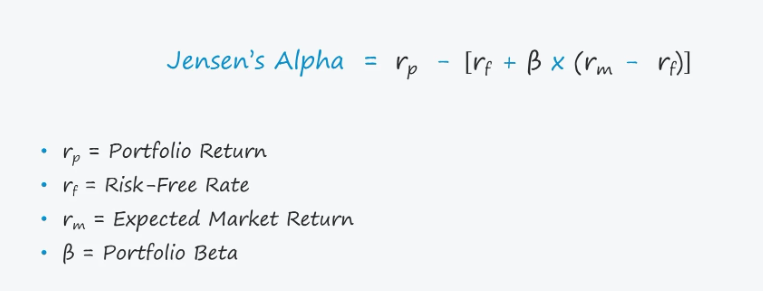

Jensenova alfa

Jensenova alfa měří výkonnost portfolia nad rámec toho, co by se dalo očekávat na základě jeho beta. Kladná hodnota alfa znamená nadprůměrnou výkonnost, zatímco záporná hodnota znamená podprůměrnou výkonnost.

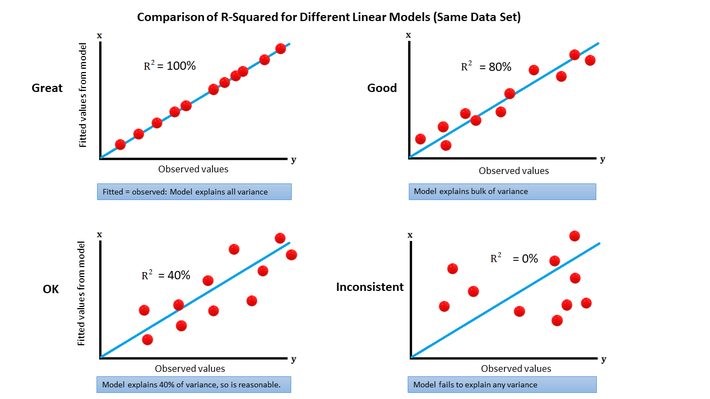

R – kvadrát (R²)

Tento ukazatel ukazuje, jak velkou část výnosů vysvětlují pohyby referenčního ukazatele. Hodnota R² se pohybuje od 0 do 100 a vyšší hodnota znamená, že výnosy jsou více v souladu s referenční hodnotou.

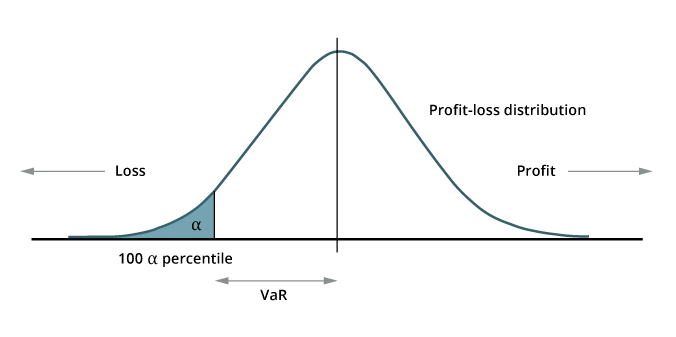

Hodnota v riziku (VaR)

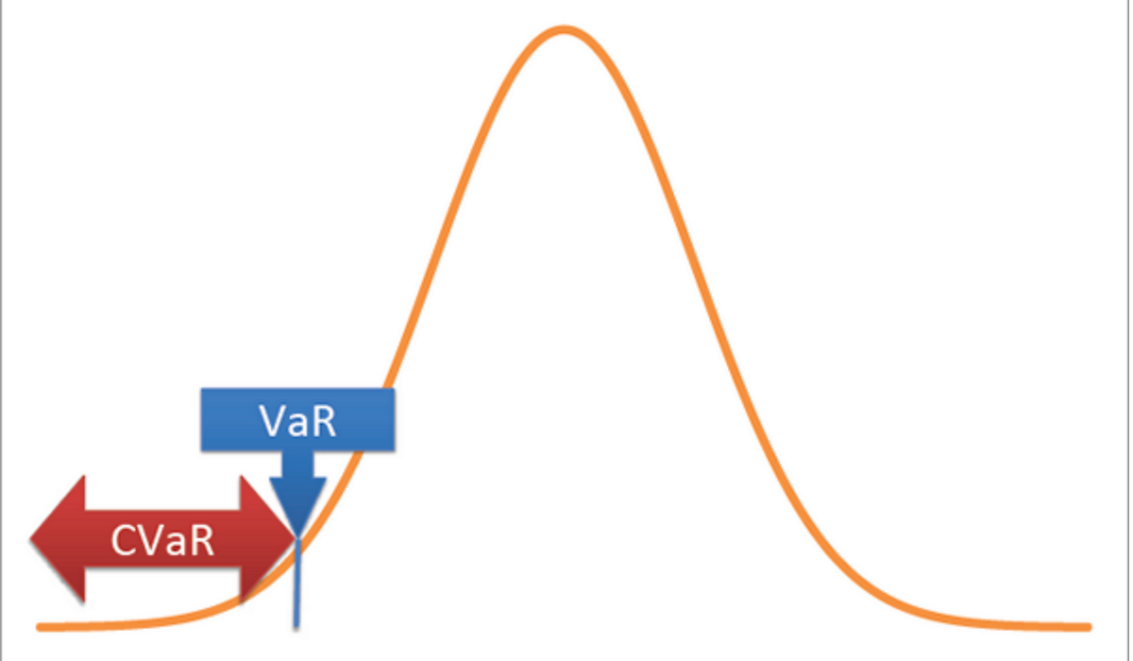

VaR je metrika, která poskytuje odhad maximální ztráty, kterou by portfolio mohlo utrpět za určité období při daném intervalu spolehlivosti.

Podmíněná hodnota v riziku (CVaR)

CVaR, známá také jako "očekávaný schodek", je rozšířením VaR a zohledňuje také ztráty, které by mohly nastat za extrémních podmínek.

Jak je znázorněno na obrázku, VaR je hodnota v mezním bodě; běžně používané mezní body jsou 90 %, 95 % nebo 99 %. CVaR je průměr hodnot po mezní hodnotou VaR.

Tyto metriky a nástroje jsou základními stavebními kameny při měření a řízení rizika ve fundamentální analýze. Každá z nich má své výhody a nevýhody, a proto je důležité je kombinovat pro komplexní pohled na rizikovost investice.

Jak řídit riziko při investování do akcií

Diverzifikace portfolia

Jedním z nejúčinnějších způsobů řízení rizika je diverzifikace portfolia. To znamená rozložit investice do různých tříd aktiv, sektorů, zeměpisných oblastí a časových horizontů. Diverzifikace snižuje riziko tím, že umožňuje kompenzovat negativní vývoj v jedné oblasti pozitivním vývojem v jiné oblasti.

Hedging

Hedging je technika, která se používá k zajištění proti potenciálním ztrátám. Toho lze dosáhnout například prostřednictvím opčních kontraktů nebo futures. Zajištění je obvykle nákladnější, ale může být velmi účinné při řízení rizika.

Pravidelné vyvažování portfolia

Vyvážení portfolia znamená pravidelné přehodnocování a úpravu složení portfolia tak, aby odpovídalo původní investiční strategii a rizikovému profilu. To je důležité zejména v případě, že některá aktiva v portfoliu výrazně překonávají nebo zaostávají.

Využití technické a fundamentální analýzy

Technická analýza se zaměřuje na studium cenových grafů a tržních trendů, zatímco fundamentální analýza se zaměřuje na ekonomické ukazatele a finanční výkazy společností. Kombinace obou přístupů může poskytnout komplexní pohled na potenciální rizika a příležitosti.

Používání rizikových ukazatelů

Jak jsme uvedli v předchozí části, rizikové metriky, jako je Beta, Sharpe Ratio a VaR, mohou být velmi užitečné při hodnocení rizika portfolia. Tyto metriky by měly být pravidelně sledovány a používány k rozhodování o případných úpravách portfolia.

Znalosti a výzkum

Klíčový je důkladný průzkum a porozumění společnostem a trhům, do kterých investujete. To zahrnuje sledování zpráv, finančních výkazů, a dokonce i geopolitických událostí, které by mohly ovlivnit trhy.

Finanční gramotnost a poradenství

Vždy je dobré být finančně gramotný a v případě potřeby vyhledat profesionální finanční poradenství. Profesionální poradci mohou poskytnout cenné rady a pomoci při vytváření účinné rizikové strategie.

Řízení rizik je nedílnou součástí investování do akcií a je nezbytné pro dlouhodobý investiční úspěch. Využití těchto nástrojů a technik může výrazně pomoci při minimalizaci rizika a maximalizaci výnosů.

Využití diverzifikace a hedgingu

Typy diverzifikace

- Podle třídy aktiv: Investování do různých tříd aktiv, jako jsou akcie, dluhopisy, nemovitosti a komodity.

- Podle odvětví: Rozložení investic do různých průmyslových odvětví, jako jsou technologie, zdravotnictví, energetika atd.

- Geografická diverzifikace: Investování do aktiv z různých geografických oblastí nebo trhů.

- Podle časového horizontu: Investování do aktiv s různou splatností nebo dobou držení.

Jak diverzifikovat?

- Výběr aktiv: Výběr aktiv, která jsou slabě korelovaná nebo dokonce negativně korelovaná.

- Vyvážení: Pravidelné přehodnocování a úprava portfolia tak, aby odpovídalo původní investiční strategii.

- Monitorování: Průběžně sledujte výkonnost portfolia a upravujte strategii podle toho, jak se mění podmínky na trhu.

Typy hedgingových strategií

- Opční kontrakty: Nákup nebo prodej opčních kontraktů k zajištění proti nepříznivým cenovým pohybům.

- Futures kontrakty: Využití futures kontraktů na komodity nebo indexy k zajištění proti změnám cen.

- Swapové kontrakty: Výměna platebních toků nebo aktiv mezi dvěma stranami za účelem zajištění proti úrokovým nebo měnovým rizikům.

Jak používat hedging?

- Identifikace rizika: Určete, která aktiva nebo pozice v portfoliu představují největší riziko.

- Výběr nástroje: Výběr zajišťovacího nástroje, který nejlépe odpovídá identifikovanému riziku.

- Implementace: Uzavřete zajišťovací smlouvu a sledujte její výkonnost v čase.

Diverzifikace a zajištění jsou dvě základní metody řízení rizik, které by měly být zvažovány v každém investičním portfoliu. Zatímco diverzifikace je vhodná pro všechny investory, zajištění je často určeno spíše pokročilejším investorům, kteří rozumí složitým finančním nástrojům. Obě strategie však mají v dobře řízeném investičním portfoliu své místo.

Případová studie: Řízení rizik v nestabilním tržním prostředí

V této případové studii se zaměříme na řízení rizik v nestabilním tržním prostředí, konkrétně během finanční krize v letech 2007-2008. Toto období je známé vysokou volatilitou, zhroucením trhů a výrazným poklesem hodnoty aktiv.

Strategie řízení rizik

- Přerozdělení aktiv: Mnoho investičních společností a individuálních investorů začalo přesouvat svá aktiva do bezpečnějších investic, jako jsou státní dluhopisy a zlato.

Hedging

- Opční kontrakty: Využití opčních kontraktů k zajištění proti ztrátám hodnoty akciových portfolií.

- Indexové futures: Investoři používali futures kontrakty na index S&P 500 a další hlavní indexy k zajištění proti poklesu širokého trhu.

Využití likvidity

- Zvyšování hotovostních rezerv: V dobách nejistoty se zvyšuje poptávka po likviditě. Držení vyšších hotovostních rezerv umožnilo investorům rychle reagovat na příležitosti nebo neočekávaná rizika.

Výsledky

- Ochrana kapitálu: Investoři, kteří efektivně řídili riziko, dokázali minimalizovat kapitálové ztráty.

- Příležitosti: Ti, kteří měli likviditu, dokázali využít příležitostí k nákupu podhodnocených aktiv.

Analýza

- Účinnost diverzifikace: Ukázalo se, že ve volatilním prostředí je diverzifikace omezená, protože korelace mezi aktivy se mohou měnit.

- Náklady na hedging: Vysoká volatilita zvyšuje cenu opčních kontraktů, což zvyšuje náklady na hedging.

Řízení rizika v prostředí volatilních trhů je náročné, ale nezbytné. Finanční krize v letech 2007-2008 ukázala, že tradiční metody, jako je diverzifikace, mohou být v extrémních podmínkách nedostatečné. Zajištění a likvidita se staly klíčovými nástroji pro ochranu kapitálu a využití příležitostí.

Závěr

V dnešním článku jsme se podrobně zabývali komplexním tématem měření a řízení rizik v kontextu fundamentální analýzy akciových trhů. Prošli jsme celou řadu ukazatelů a nástrojů, od koeficientu Beta až po Value at Risk, které nám umožňují kvantifikovat riziko spojené s investičními rozhodnutími. Každá z těchto metrik má své silné a slabé stránky, a proto je pro ucelený pohled na rizikovost investičního portfolia nezbytné je kombinovat.

Věnovali jsme se také praktickým aspektům řízení rizik, jako je diverzifikace portfolia a zajišťovací strategie. Tyto nástroje a techniky jsou nedílnou součástí každé promyšlené investiční strategie a jejich efektivní využití může výrazně snížit riziko a zvýšit potenciální výnosy.

Nakonec jsme se podívali na případovou studii, která ilustruje výzvy a příležitosti spojené s řízením rizika v nestabilním tržním prostředí. Tato studie nám ukázala, že v době volatility trhu je třeba být ještě ostražitější a flexibilnější v přístupu k řízení rizik.

V kontextu dnešních dynamických a často nepředvídatelných trhů je řízení rizik klíčovým faktorem, který může rozhodnout o úspěchu či neúspěchu investiční strategie. Je proto nezbytné, aby se každý investor zabýval tímto tématem s maximální vážností a důkladností.

Řízení rizik bude v nadcházejících letech pravděpodobně hrát ještě větší roli, zejména v souvislosti s rostoucím geopolitickým napětím, technologickými poruchami a hospodářskými výkyvy. Je proto nezbytné, abychom jako investoři neustále zdokonalovali své metody a nástroje pro měření a řízení rizik, abychom byli připraveni na všechny možné scénáře, které může budoucnost přinést.

Jakub Matis