V dynamickém světě finančních trhů je nezbytné porozumět různým faktorům, které ovlivňují ceny akcií. Jedním z klíčových aspektů, který často uniká pozornosti, je vztah mezi komoditními a akciovými trhy. V dnešním článku se podrobně podíváme na tento fascinující vztah, který je nedílnou součástí fundamentální analýzy na akciovém trhu.

Prozkoumáme, jak důležitý význam mají komoditní trhy pro akciové trhy a jak ceny komodit ovlivňují různá odvětví a akcie. Zaměříme se na metriky a ukazatele, které nám umožňují tento vliv kvantifikovat a lépe pochopit, jak se oba trhy vzájemně ovlivňují. Jako příklad si vezmeme případovou studii, která se zaměřuje na vliv cen ropy na energetický sektor.

Cílem tohoto článku je poskytnout komplexní pohled na vzájemnou provázanost komoditních a akciových trhů. Tato analýza by měla sloužit jako cenný nástroj pro investiční rozhodování a strategie, které mohou významně ovlivnit výkonnost investičního portfolia.

Přehled komoditních trhů a jejich význam pro akciové trhy

Co jsou komoditní trhy?

Komoditní trhy jsou finanční trhy, na kterých se obchoduje s fyzickými nebo virtuálními komoditami. Tyto komodity lze rozdělit do několika kategorií, jako jsou energie (ropa, zemní plyn), kovy (zlato, stříbro), potraviny (kukuřice, pšenice) a další (bavlna, káva). Komoditní trhy jsou základním stavebním kamenem světové ekonomiky, protože určují ceny surovin, které jsou potřebné pro výrobu a spotřebu.

Jak komoditní trhy fungují?

Komoditní trhy fungují na principu nabídky a poptávky. Ceny komodit se určují na burzách, kde se setkávají kupující a prodávající. Obchodování může probíhat přímo mezi stranami nebo prostřednictvím derivátů, jako jsou futures kontrakty. Tyto trhy jsou často velmi likvidní a mohou být ovlivněny řadou faktorů, včetně geopolitických událostí, makroekonomických ukazatelů a povětrnostních podmínek.

Význam pro akciové trhy

Komoditní trhy mají přímý i nepřímý vliv na akciové trhy.

- Vliv na sektory: Ceny komodit mají přímý dopad na akcie společností v příslušných sektorech. Například růst cen ropy bude mít pozitivní dopad na akcie ropných společností, ale může mít negativní dopad na společnosti v odvětví dopravy, které jsou závislé na nízkých cenách pohonných hmot.

- Inflační důsledky: Změny cen komodit, zejména potravin a energií, mohou ovlivnit inflační očekávání, což následně ovlivní úrokové sazby, a tím i akciové trhy.

- Makroekonomické ukazatele: Silný trh s komoditami může být indikátorem rostoucí ekonomiky, což je pro akciové trhy pozitivní. Naopak slabý komoditní trh může signalizovat zpomalení ekonomiky.

- Diverzifikace: Komodity často slouží jako nástroj diverzifikace. Investoři mohou komodity využívat jako nástroj zajištění proti volatilitě akciových trhů.

- Finanční páka: Mnoho společností používá komoditní deriváty k zajištění cen surovin, které potřebují ke svému provozu. Změny cen těchto komodit mohou mít významný dopad na finanční stabilitu a výkonnost těchto společností.

- Globální perspektiva: V dnešní globalizované ekonomice mohou změny na komoditních trzích v jedné zemi ovlivnit akciové trhy v jiné zemi, což podtrhuje význam sledování komoditních trhů pro akciové investory.

V konečném důsledku jsou komoditní a akciové trhy úzce propojeny a vzájemně se ovlivňují na mnoha úrovních. Pro investory a obchodníky je nezbytné této dynamice porozumět, aby mohli správně posoudit rizika a příležitosti, které oba typy trhů nabízejí.

Jak ceny komodit ovlivňují různá odvětví a akcie

Energetický sektor

- Ropa a zemní plyn: Změny cen ropy a zemního plynu mají přímý dopad na energetické společnosti. Rostoucí ceny obvykle zvyšují ziskovost těchto společností, zatímco klesající ceny mohou vést ke snížení příjmů a zisků.

- Obnovitelné zdroje energie: Vysoké ceny fosilních paliv mohou stimulovat investice do obnovitelných zdrojů energie, což je pro společnosti v tomto odvětví pozitivní.

Průmyslové odvětví

- Kovy: Cena železa, mědi a dalších průmyslových kovů ovlivňuje výrobní náklady. Vysoké ceny těchto kovů mohou zvýšit náklady a snížit zisky společností v tomto odvětví.

- Chemické výrobky: Ceny ropných derivátů, jako je etylen a propylen, ovlivňují náklady na výrobu chemických výrobků.

Spotřebitelský sektor

- Potraviny: Změny cen potravinářských komodit, jako je kukuřice, sója a hovězí maso, mohou ovlivnit náklady a zisky společností v potravinářském průmyslu.

- Automobilový průmysl: Ceny hliníku, oceli a pryže mohou ovlivnit náklady na výrobu automobilů, což ovlivní ceny a ziskovost společností v tomto odvětví.

Technologické odvětví

- Vzácné zeminy: Ceny vzácných zemin, které se používají v elektronice a bateriích, mohou ovlivnit náklady a zisky technologických společností.

Finanční sektor

- Inflace a úrokové sazby: Ceny komodit, zejména ropy a potravin, mohou ovlivnit inflační očekávání, která následně ovlivní úrokové sazby, a tím i akciové trhy.

Sektor zdravotnictví

- Farmaceutické společnosti: Ceny některých surovin používaných ve farmaceutickém průmyslu mohou ovlivnit náklady na výrobu léků.

Sektor nemovitostí

- Stavební materiály: Ceny stavebních materiálů, jako je dřevo a cement, mohou ovlivnit náklady na výstavbu, a tím i ziskovost realitních společností.

Ceny komodit mají široký a komplexní dopad na různá odvětví a akcie. Pro investory je důležité tyto ceny sledovat a pochopit, jak ovlivňují odvětví a společnosti, do kterých investují, aby mohli správně posoudit rizika a příležitosti.

Metriky a ukazatele pro hodnocení dopadu komodit

Makroekonomické ukazatele

- Míra inflace: Inflace je často spojena s cenami komodit. Vysoké ceny komodit mohou vést k vyšší inflaci, což může ovlivnit akciové trhy.

- Úrokové sazby: Změny cen komodit mohou ovlivnit měnovou politiku centrálních bank, která následně ovlivňuje úrokové sazby.

- Růst HDP: Ceny komodit mohou ovlivnit růst HDP, zejména v zemích, které jsou velkými vývozci nebo dovozci komodit.

Sektorové metriky

- Marže a ziskovost: Změny cen komodit mohou mít přímý dopad na marže a ziskovost společností v různých odvětvích.

- Vstupní náklady: Výrobní náklady často přímo souvisejí s cenami komodit, proto je důležité sledovat náklady na suroviny.

- Cena akcií v sektore: Sledování výkonnosti akcií v odvětví, které je citlivé na ceny komodit, může být ukazatelem dopadu komodit na toto odvětví.

Technické indikátory

- Korelační koeficient: Měření korelace mezi cenami komodit a akciovými indexy nebo jednotlivými akciemi.

- Volatilita: Sledování volatility cen komodit a jejího vlivu na volatilitu akciových trhů.

- Klouzavé průměry: Využití klouzavých průměrů k identifikaci trendů v cenách komodit a jejich potenciálního dopadu na akciové trhy.

Fundamentální ukazatele

- P/E ratio: Pokud ceny komodit významně ovlivňují zisky podniků, může se to projevit v poměru P/E.

- Dividendový výnos: Změny cen komodit mohou ovlivnit schopnost společností vyplácet dividendy.

- ROE (Return on Equity): Vliv cen komodit na efektivnost využití kapitálu společnosti.

Ukazatele sentimentu

- Titulky a zprávy: Zprávy v médiích týkající se komodit mohou ovlivnit investory a tím i ceny akcií.

- Zprávy a doporučení analytiků: Sledování doporučení a hodnocení analytiků, kteří se zaměřují na komoditní trhy.

- Objem obchodů: Zvýšený objem obchodů s komoditami nebo akciemi může signalizovat změny v náladě investorů.

Posuzování vlivu komodit na akciové trhy vyžaduje komplexní přístup, který zahrnuje makroekonomické, sektorové, technické, fundamentální a sentimentální metriky a ukazatele. Tyto nástroje poskytují investorům a analytikům podrobný pohled na dynamiku trhu a pomáhají při identifikaci příležitostí a rizik.

Dopady některých faktorů

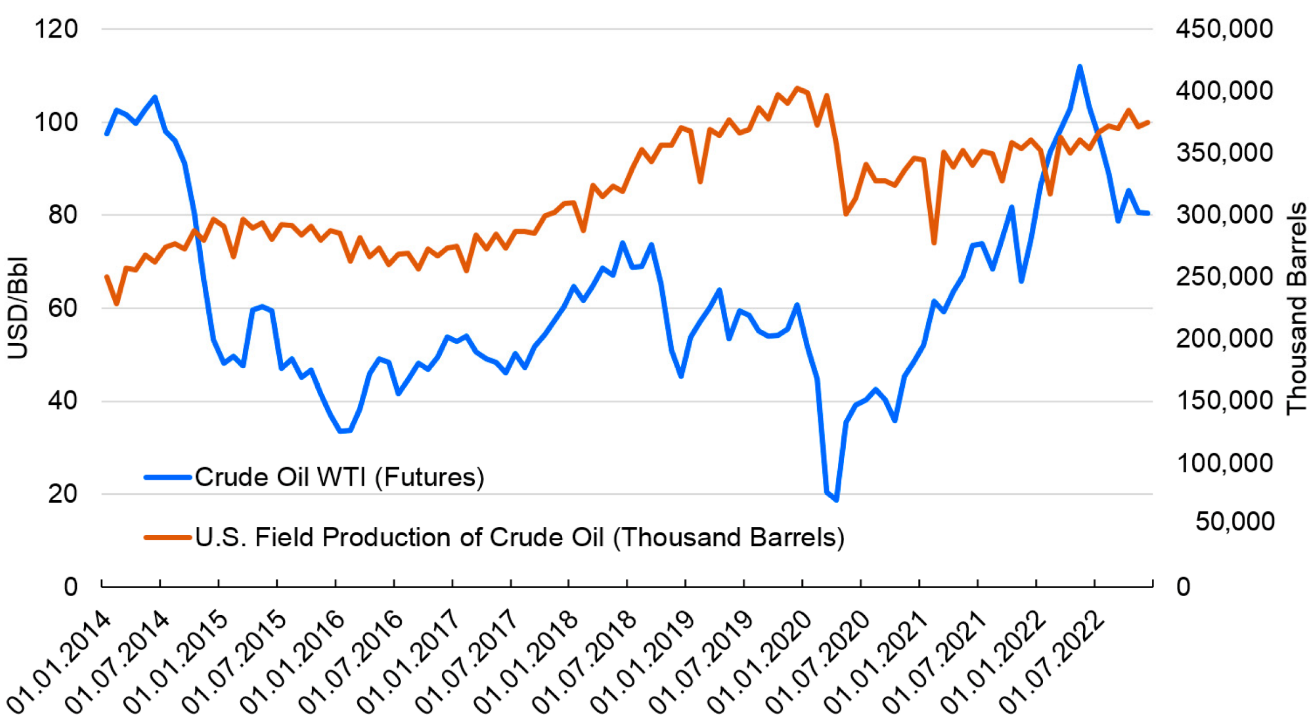

Těžba ropy na polích v USA

Tento faktor představuje celkové množství ropy vytěžené ve Spojených státech z domácích nalezišť. Změny v produkci na amerických polích mohou ovlivnit globální rovnováhu nabídky a poptávky po ropě a dlouhodobější vývoj cen ropy (graf 1).

Graf 1 – Ropa WTI (futures) a produkce ropy z amerických nalezišť.

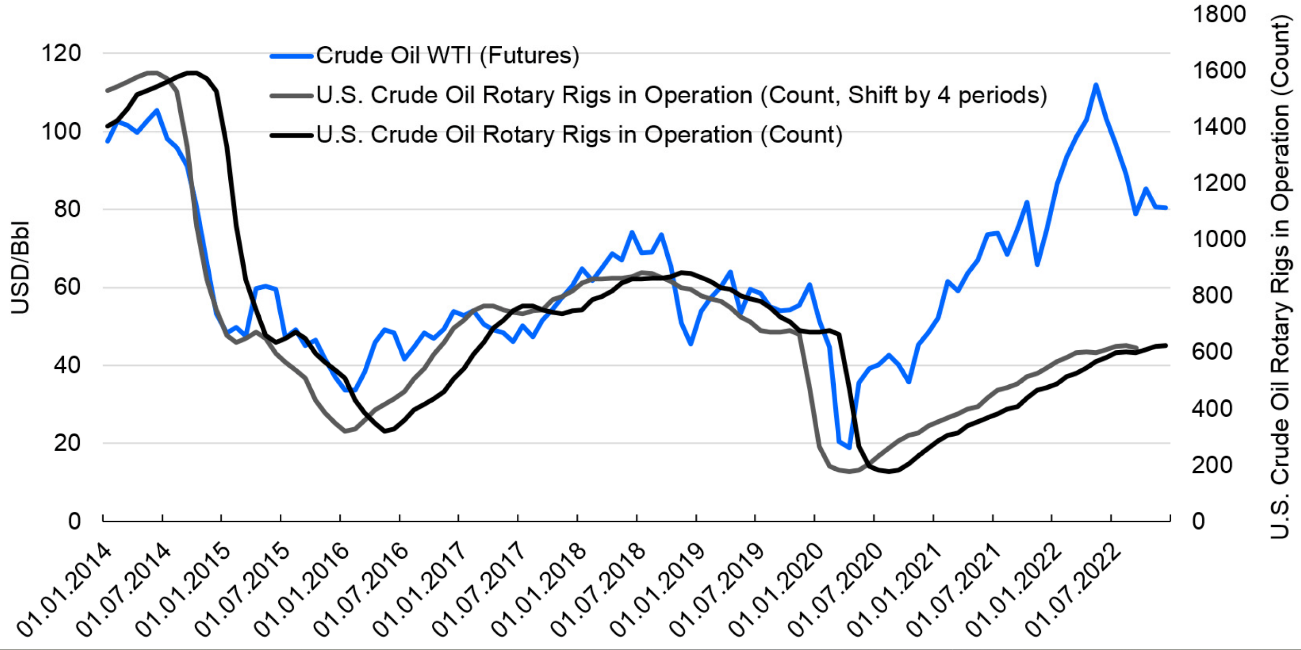

Rotační vrty na těžbu ropy v USA v provozu

Tento faktor představuje celkový počet vrtných souprav v provozu pro těžbu ropy ve Spojených státech. Změny v počtu ropných vrtných souprav mohou odrážet změny v průzkumu a těžbě, které mohou ovlivnit budoucí rovnováhu nabídky a poptávky po ropě a ovlivnit dlouhodobější trendy cen ropy (graf 2).

Graf 2 - Počet rotujících ropných plošin v provozu ve Spojených státech v porovnání s cenami ropy WTI.

Případová studie: dopad cen ropy na energetický sektor

Ceny ropy jsou jedním z nejdůležitějších faktorů ovlivňujících energetický sektor. Tato případová studie se zaměřuje na analýzu dopadu cen ropy na energetický sektor, včetně společností zabývajících se těžbou, rafinací a distribucí ropy.

Metodika

K analýze dopadu cen ropy na energetický sektor jsou použity různé ukazatele a indikátory, včetně.

- Korelační koeficient mezi cenou ropy a akciovými indexy energetického sektoru.

- Změny ziskovosti a marží společností energetického sektoru v reakci na změny cen ropy.

- Volatilita cen akcií energetických společností v závislosti na volatilitě cen ropy.

Hlavní zjištění

- Korelace s cenou ropy: Energetický sektor má vysokou korelaci s cenou ropy. Když cena ropy roste, akcie společností v energetickém sektoru obvykle také rostou a naopak.

- Ziskovost a marže: Ziskovost společností v energetickém sektoru je silně ovlivněna cenami ropy. Vysoké ceny ropy obvykle vedou k vyšším maržím a ziskům.

- Volatilita: Energetický sektor je náchylnější k volatilitě, pokud dochází k velkým výkyvům cen ropy.

- Kapitálové výdaje: Vysoké ceny ropy mohou povzbudit energetické společnosti ke zvýšení kapitálových výdajů na průzkum a vývoj.

- Dividendy: Společnosti s vyššími ziskovými maržemi v důsledku vysokých cen ropy častěji vyplácejí dividendy.

Důsledky na investiční strategie

- Hedging: Investoři v energetickém sektoru mohou využívat finanční deriváty na ropu jako zajišťovací nástroj proti volatilitě.

- Diverzifikace: V případě nízkých cen ropy může být vhodné diverzifikovat portfolio mimo energetický sektor.

- Short pozice: V případě očekávaného poklesu cen ropy mohou investoři zvážit otevření short pozic v akciích energetických společností.

Ceny ropy mají na energetický sektor významný vliv a mohou ovlivnit výkonnost společností na různých úrovních – od ziskovosti až po kapitálové výdaje a dividendovou politiku. Při formulování investičních strategií zaměřených na energetický sektor je důležité, aby investoři tuto dynamiku komplexně pochopili.

Závěr

V dnešním článku s názvem "Komoditní trhy a jejich vliv na akcie" jsme se podrobně podívali na složitou dynamiku mezi komoditními a akciovými trhy. Naše analýza se zaměřila na různé aspekty, od makroekonomických ukazatelů přes sektorové metriky až po technické ukazatele a faktory sentimentu. Důležitou součástí naší diskuse byla případová studie, která se zaměřila na dopad cen ropy na energetický sektor.

Naše zjištění zdůrazňují, že komoditní a akciové trhy jsou úzce propojeny a vzájemně se ovlivňují na mnoha úrovních. Tato dynamika má zásadní význam pro investory, kteří se snaží správně vyhodnotit rizika a příležitosti v různých sektorech a společnostech. Naše analýza ukazuje, že pochopení těchto vztahů je nezbytné pro efektivní investiční rozhodování a strategie.

V souvislosti s investičními strategiemi jsme identifikovali různé přístupy, jako je zajištění, diverzifikace a využití krátkých pozic, které lze uplatnit v závislosti na dynamice komoditních trhů. Tyto nástroje a metody poskytují investorům a obchodníkům podrobný pohled na dynamiku trhu a pomáhají při identifikaci příležitostí a rizik.

V konečném důsledku by tento článek měl sloužit jako cenný nástroj pro každého, kdo se zajímá o fundamentální analýzu akciových trhů a chce si rozšířit své znalosti o vlivu komoditních trhů na akcie. Jeho cílem je poskytnout komplexní, ale srozumitelný pohled na tuto problematiku, který by měl být užitečný pro širokou škálu čtenářů, od začínajících investorů až po zkušené finanční analytiky.

Jakub Matis