V dynamickém světě finančních trhů je fundamentální analýza jedním z nejdůležitějších nástrojů, které mají investoři a obchodníci k dispozici při vyhodnocování investičních příležitostí. Zatímco tradiční metody fundamentální analýzy se často zaměřují na rozvahy, výkazy zisků a ztrát a makroekonomické faktory, existuje ještě jeden, méně známý, ale stejně důležitý aspekt, který si zaslouží pozornost – opce a opční trhy.

V nadcházejícím článku "Využití opčních trhů ve fundamentální analýze" se budeme zabývat základy opčních trhů a jejich významem v kontextu fundamentální analýzy. Prozkoumáme, jak mohou opce odhalit očekávání trhu a jak lze jejich charakteristiky, jako je volatilita a Řecky opce, využít při oceňování akcií.

Pootevřeme dveře do světa, kde se tradiční metody oceňování setkávají s moderními finančními nástroji, a ukážeme si, jak lze tyto dva světy efektivně propojit a získat tak komplexnější a přesnější pohled na investiční příležitosti. Pokud se tedy chcete dozvědět více o tom, jak lze využít opční trhy ve fundamentální analýze, čtěte dál. V tomto článku najdete všechny informace, které potřebujete k tomu, abyste se stali úspěšnými investičními stratégy.

Základy opčních trhů a jejich význam

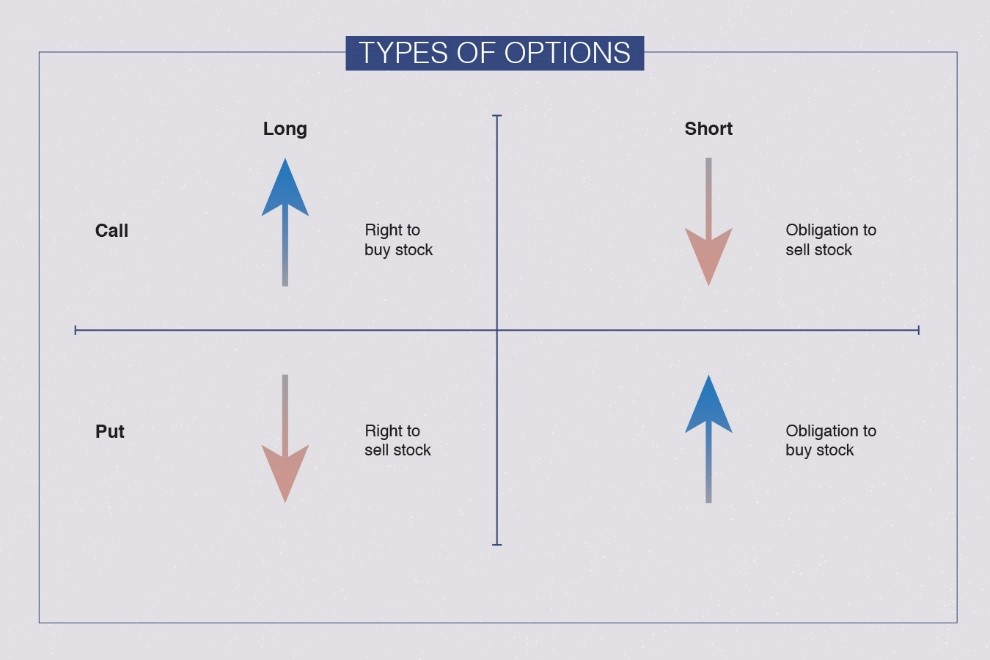

Opční trhy jsou finanční trhy, na kterých se obchoduje s derivátovými finančními nástroji známými jako opce. Opce je smlouva, která dává držiteli právo, nikoliv však povinnost, koupit nebo prodat podkladové aktivum za předem stanovenou cenu ve stanoveném časovém období. Existují dva základní typy opcí: kupní opce (call opce) a prodejní opce (put opce).

Kupní opce

Kupující: Při koupi kupní opce zaplatíte prémii za právo - aniž byste byli povinni - koupit podkladové akcie za předem stanovenou cenu (realizační cena) ke stanovenému datu vypršení platnosti nebo dříve. Kupní opci si můžete koupit, pokud si myslíte, že cena akcie poroste, a chcete na tomto pohybu vydělat, aniž byste museli koupit samotnou akcii.

Prodejce: Při prodeji neboli "vypsání" kupní opce, obdržíte prémii, ale vznikne vám povinnost prodat podkladovou akcii za předem stanovenou cenu v den vypršení platnosti nebo dříve, pokud vám bude přidělena. Být přiřazen znamená, že opce byla uplatněna a vy musíte splnit svůj závazek prodat.

Prodejní opce

Kupující: Při nákupu prodejní opce zaplatíte prémii za to, že máte právo - aniž byste byli povinni - prodat podkladovou akcii za předem stanovenou cenu (realizační cena) ke stanovenému datu vypršení platnosti nebo dříve. Prodejní opci můžete koupit, pokud si myslíte, že cena akcie klesne, a chcete na změně ceny vydělat.

Prodejce: Prodejní opce na akcie, které se prodávají v zahraničí: Při vypsání prodejní opce obdržíte prémii, ale zároveň se zavazujete koupit podkladovou akcii za předem stanovenou cenu v den vypršení platnosti nebo před ním, pokud vám bude přidělena.

Význam na finančních trzích

Opční trhy hrají v moderním finančním systému důležitou roli z několika důvodů.

- Řízení rizika: Opce umožňují zajištění proti nepříznivým pohybům cen podkladových aktiv. Například investor, který drží akcie, si může koupit prodejní opci, aby se ochránil před poklesem ceny těchto akcií.

- Spekulace: Opce poskytují pákový efekt a umožňují spekulantům dosáhnout vysokých výnosů z malých pohybů cen podkladových aktiv.

- Cenová efektivita: Ve srovnání s přímým nákupem podkladových aktiv vyžadují opce často menší kapitálové výdaje, což snižuje náklady na obchodování.

- Strategická flexibilita: Existuje mnoho různých strategií obchodování s opcemi, které investorům a obchodníkům umožňují vytvářet komplexní obchodní plány.

Cena opce a její složky

Cena opce, známá jako opční "prémie", je ovlivněna řadou faktorů, včetně ceny podkladového aktiva, doby do expirace, volatility a úrokových sazeb. K modelování cen opcí se často používají matematické modely, jako je Black-Scholesův-Mertonův model.

Řecká písmena v obchodování s opcemi

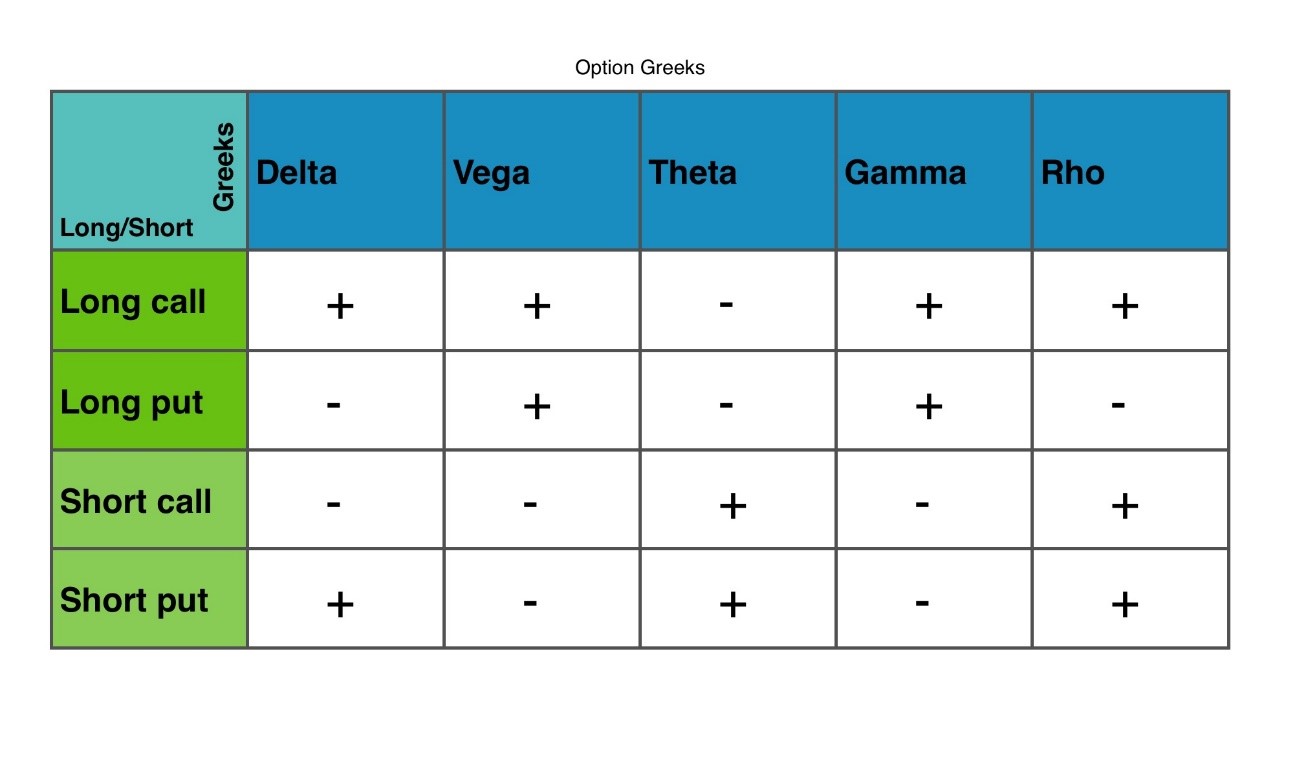

Při obchodování s opcemi se často používají takzvaná "řecká písmena" (Delta, Gamma, Theta, Vega, Rho), která kvantifikují různé aspekty rizika spojeného s držením opce. Například Delta měří změnu ceny opce v důsledku změny ceny podkladového aktiva.

Regulace a likvidita

Opční trhy jsou často regulovány finančními institucemi a souborem zákonů, které zajišťují transparentnost a férovost obchodování. Likvidita na opčních trzích se může lišit a závisí na mnoha faktorech, včetně obchodní aktivity a zájmu trhu o konkrétní podkladová aktiva.

V kontextu fundamentální analýzy mohou opce poskytnout hluboký vhled do očekávání trhu a potenciálně identifikovat příležitosti nebo rizika, která by mohla být při použití tradičnějších metod oceňování přehlédnuta.

Opční trhy tak představují neocenitelný nástroj pro širokou škálu účastníků trhu, od hedgeových fondů po individuální investory, a jsou nedílnou součástí moderního finančního ekosystému.

Jak opce odhalují očekávání trhu

Volatilita jako indikátor

Jedním z nejdůležitějších aspektů, které opce odhalují očekávání trhu, je volatilita. Volatilita se měří jako směrodatná odchylka změny ceny podkladového aktiva a je klíčovým parametrem v modelech oceňování opcí, jako je Black-Scholes-Mertonův model. Vyšší volatilita obvykle znamená vyšší cenu opce, protože zvyšuje pravděpodobnost, že opce bude při expiraci "in-the-money" (ITM).

Implikovaná vs. historická volatilita

Implikovaná volatilita je volatilita, která je "implikována" cenou opce na trhu. Je to odhad budoucí volatility podkladového aktiva a často se porovnává s historickou volatilitou, která vychází z minulých cenových pohybů. Rozdíl mezi implikovanou a historickou volatilitou může odhalit očekávání trhu. Pokud je například implikovaná volatilita vyšší než historická volatilita, může to znamenat, že trh v budoucnu očekává zvýšenou volatilitu.

Cena a Skew opce

Cena opce, zejména ve vztahu k ceně podkladového aktiva, může odhalit, jak trh vnímá budoucí pohyby ceny aktiva. Skew neboli asymetrie v rozložení cen opcí může ukázat, zda trh očekává, že ceny budou více růst nebo klesat. Kladné zkreslení (vyšší cena prodejních opcí ve srovnání s kupními opcemi) může naznačovat očekávání poklesu cen, zatímco záporné zkreslení může naznačovat očekávání růstu.

Využití volatility a řeckých opcí při oceňování akcií

Volatilita: Více než jen rizikový faktor

Volatilita je často považována za měřítko rizika, ale v kontextu opcí a fundamentální analýzy je mnohem víc. Volatilitu, zejména implikovanou volatilitu, lze použít k odhadu budoucích cenových pohybů a tržních očekávání. Vyšší implikovaná volatilita obvykle znamená, že trh očekává větší cenové pohyby, což může být pro investora signálem k přehodnocení jeho portfolia nebo strategie.

Delta: změna ceny opce ve vztahu ke změně ceny podkladového aktiva

Delta je jedním z nejdůležitějších "řeckých" ukazatelů a měří, jak se změní cena opce při změně ceny podkladového aktiva. Deltu lze použít k zajištění portfolia nebo k odhadu potenciálního zisku či ztráty z investice do opce.

Gamma: Změna delty v důsledku změny ceny podkladového aktiva

Gamma je druhá derivace ceny opce vzhledem k ceně podkladového aktiva a je důležitá pro pochopení toho, jak se mění delta při změně ceny podkladového aktiva. To je klíčové pro správné zajištění a řízení rizik.

Theta: Časová hodnota a její únik

Theta měří, jak rychle opce ztrácí hodnotu, když se blíží její vypršení. Kladná theta znamená, že opce získává na hodnotě, zatímco záporná theta znamená, že opce ztrácí hodnotu. Tento ukazatel je důležitý pro investora, který chce pochopit, jak čas ovlivní hodnotu jeho investice do opcí.

Vega: Citlivost na volatilitu

Vega měří, jak se změní cena opce při změně implikované volatility. Tento ukazatel je důležitý zejména v době vysokého napětí nebo nejistoty na trhu. Kladná hodnota vega znamená, že opce získává na hodnotě, když volatilita roste, a je proto dobrým nástrojem pro zajištění proti výkyvům trhu.

Rho: Citlivost na změny úrokových sazeb

Rho měří, jak se změní cena opce při změně úrokových sazeb. Tento ukazatel je často přehlížen, ale může být důležitý, zejména v době, kdy jsou úrokové sazby volatilní nebo kdy centrální banka mění svou měnovou politiku.

Cheat Sheet zdarma

Například Delta je kladná pro long calls, což znamená, že pozice získá hodnotu při zvýšení ceny podkladového aktiva. Jinými slovy, long call je býčí strategie.

Kladná hodnota Vega znamená, že pozice získá hodnotu z nárůstu implikované volatility. Záporná hodnota Vega znamená, že pozice získá hodnotu při poklesu a ztratí hodnotu při zvýšení implikované volatility.

Short put má kladnou Thetu, což znamená, že časový rozklad působí ve prospěch této pozice...

Zbývající podstatné aspekty analýzy opcí

Opční strategie jako ukazatel nálady na trhu

Různé opční strategie, např. "Protective Puts" nebo "Iron Condors", mohou odhalit, jaké strategie jsou v současné době mezi investory a obchodníky populární. Tyto strategie mohou být ukazatelem nálady na trhu a mohou pomoci při posuzování, zda je trh více "býčí" nebo "medvědí".

Open Interest a Volume

Open Interest a Volume jsou dva klíčové ukazatele, které lze použít při analýze opčních trhů. Vysoký objem obchodů a otevřené pozice mohou signalizovat zvýšený zájem o konkrétní aktiva a mohou být předzvěstí budoucích pohybů.

Time Decay a jeho dopad na strategie

Časová hodnota opcí se s blížícím se datem expirace snižuje, což je známé jako "Time Decay". Tento faktor je důležitý při výběru opčních strategií, zejména pokud investor plánuje držet opce dlouhodobě.

Využití opcí při diverzifikaci portfolia

Opce lze také použít jako nástroj diverzifikace portfolia. Například nákup "put" opcí může sloužit jako pojištění proti poklesu hodnoty akcií v portfoliu.

Opce a makroekonomické události

Opce lze použít k zajištění proti makroekonomickým událostem, jako jsou změny úrokových sazeb nebo politické události, které by mohly ovlivnit celý trh nebo konkrétní odvětví.

Opce a podnikové události

Opce lze použít k analýze očekávání trhu v souvislosti s podnikovými událostmi, jako jsou výsledky hospodaření, akvizice nebo výplata dividend. Například zvýšení volatility opcí před zveřejněním výsledků hospodaření může signalizovat očekávání velkých pohybů ceny akcií.

Modely oceňování opcí

Různé modely oceňování opcí, například Black-Scholes-Mertonův, lze použít k získání dalších informací důležitých pro fundamentální analýzu, například " fair value" opce, kterou lze porovnat s tržní cenou.

Delta hedging

Delta hedging je technika používaná k neutralizaci nebo snížení rizika pohybu ceny podkladového aktiva. Tato technika je často využívána institucionálními investory a může být ukazatelem očekávání budoucí volatility.

Využití opcí ve strategiích využívajících více aktiv

Opce se neomezují pouze na akcie; existují také opce na komodity, měnové páry, indexy, a dokonce i na úrokové sazby. Ty lze začlenit do širších investičních strategií a mohou pomoci analyzovat různé segmenty trhu.

Opční trhy jako barometr sentimentu

Opční trhy často slouží jako barometr nálady na trhu pro určité akcie nebo odvětví. Například nárůst obchodování s kupními opcemi může signalizovat optimismus investorů ohledně budoucího růstu cen akcií, zatímco nárůst obchodování s prodejními opcemi může naznačovat pesimismus.

Opce a arbitráž

Opce umožňují různé arbitrážní strategie, které mohou ovlivnit ceny podkladových aktiv. Pokud je například opce ve srovnání s podkladovým aktivem podhodnocená nebo nadhodnocená, mohou arbitrážní obchodníci využít této příležitosti k zisku.

Závěr

V dnešním článku jsme se podrobně zabývali využitím opčních trhů v kontextu fundamentální analýzy. Opční trhy jsou díky své složité struktuře a širokému spektru využití neocenitelným nástrojem pro různé typy investorů a obchodníků. Od hedgeových fondů až po individuální investory nabízejí opce jedinečnou možnost řízení rizik, spekulací a strategické flexibility.

Volatilita a řecká písmena jako Delta, Gamma, Theta, Vega a Rho jsou klíčové ukazatele, které nám umožňují kvantifikovat různé aspekty rizika a očekávání trhu. Tyto metriky spolu s analýzou otevřených pozic, objemu obchodů a cenových vzorců poskytují hluboký vhled do dynamiky trhu a lze je využít k identifikaci příležitostí nebo rizik, které by mohly být při použití tradičnějších metod hodnocení přehlédnuty.

Různé opční strategie a techniky, jako je Delta hedging, Time Decay a arbitráž, lze využít k vytvoření robustních investičních plánů a k diverzifikaci portfolií. Opce také umožňují investorům a obchodníkům pružněji reagovat na makroekonomické a podnikové události.

V konečném důsledku jsou opční trhy nedílnou součástí moderního finančního ekosystému a nabízejí širokou škálu nástrojů a technik, které lze využít při fundamentální analýze. Jejich správné pochopení a využití může být pro investory a obchodníky významnou výhodou v rychle se měnícím a stále složitějším finančním prostředí.

Jakub Matis