Úvod do REIT a hlavní výhody a rizika investování do REIT (díl 1.)

Nemovitostní investiční fondy, známé pod zkratkou REITs, představují způsob, jak mohou běžní investoři investovat do nemovitostí, aniž by museli vlastnit budovy či byty a řešit nájemníky. V prvním díle seriálu o REITs si vysvětlíme, co REITs jsou a jaké přinášejí investorům výhody, ale i rizika.

Můžete číst dále, nebo si můžete tento díl pustit jako podcast na Spotify ZDE, na YouTube ZDE nebo na Apple Podcasts ZDE.

Co je to REIT?

REIT neboli Real Estate Investment Trust (Realitní investiční trust) jsou nemovitostní investiční fondy, které vlastní, spravují nebo financují různé typy nemovitostí, jako jsou třeba kanceláře, nákupní centra, bytové komplexy, průmyslové areály, datová centra nebo hotely.

Poznámka: Množné číslo označujeme jako REITs neboli Real Estate Investment Trusts.

Rozdíl mezi REIT a běžným nemovitostním fondem

Pokud vás napadlo, že REITs jsou vlastně takové nemovitostní fondy, které známe i zde v České republice, v principu máte pravdu.

Hlavní rozdíl mezi REIT a nemovitostním fondem je podobný jako rozdíl mezi ETF a podílovým fondem: akcie většiny REITs se obchodují na burze podobně jako klasické akcie nebo jako ETF, zatímco klasické nemovitostní fondy se na burze neobchodují.

To z nich dělá velmi atraktivní nástroj pro investory, kteří chtějí investovat do sektoru nemovitostí, ale nechtějí kupovat a spravovat jednotlivé nemovitosti.

REITs nejsou jenom americký fenomén

REITs vznikly v USA v roce 1960, kdy americký Kongres schválil zákon umožňující běžným investorům investovat do nemovitostí prostřednictvím burzovně obchodovaných fondů. Od té doby se REITs staly oblíbenou formou investice díky svému potenciálu generovat stabilní dividendy a dlouhodobý růst.

Ve Spojených státech existuje velké množství a druhů REITs, například jenom na New York Stock Exchange se aktuálně obchoduje 159 společností, které mají status REIT.

REITs se ale rozšířily i do světa a najdete je v Kanadě, Evropě, Japonsku i Austrálii.

Americký trh s REITs je robustní a slouží jako skvělý vzor pro pochopení principů fungování REIT, proto tento seriál budeme věnovat převážně americkým REITs. Na REITs z jiných částí světa ale nezapomeneme, můžete se těšit na speciální díly o evropských a světových REITs.

Která společnost se může stát REIT?

Aby se společnost mohla kvalifikovat jako REIT, musí splňovat určitá zákonem stanovená kritéria. Mezi nejdůležitější kritéria v USA patří:

- Příjem z nemovitostí: minimálně 75 % celkového hrubého příjmu společnosti musí pocházet z nemovitostí (například z pronájmu nemovitostí, prodeje nemovitostí, úroků z hypoték na nemovitosti nebo prodeje nemovitostních aktiv).

- Investice do nemovitostí: minimálně 75 % celkových aktiv společnosti musí být investováno do nemovitostí (nemovitostí samotných, hypoték na nemovitosti či podílů v jiných REITs).

- Výplata zisků akcionářům: REIT musí ročně vyplatit svým akcionářům minimálně 90 % zdanitelného příjmu ve formě dividend. To je jedním z hlavních důvodů, proč jsou tak REITs oblíbené dividendovými investory.

- Struktura akcionářů: REIT musí mít minimálně 100 akcionářů (investorů) a více než 50% akcií nesmí být vlastněno méně než 5 osobami. Toto pravidlo zajišťuje, že REIT není vlastněn úzkou skupinou investorů, kteří by mohli výrazně ovlivňovat chod společnosti.

- Obchodování na burze: většina REITs je obchodována na burze, ačkoli existují i výjimky.

Pokud daná společnost splní podmínky a kvalifikuje se jako REIT, může čerpat daňové výhody: zisky, které REITs vygeneruje, nemusí danit korporátní daní z příjmu, jak je tomu u většiny tradičních akciových společností. Dani podléhají pouze dividendy, které jsou vypláceny akcionářům a které jsou předmětem daně z dividend, což je běžný režim zdanění dividend.

Výhody investování do REIT

Investování do REITs přináší celou řadu výhod:

Výhoda #1 - Stabilní pasivní příjem

Jak bylo zmíněno výše, REITs musí vyplácet minimálně 90 % svého zisku investorům, REITs tak často nabízí atraktivní dividendové výnosy. Podle údajů americké asociace REITs známé pod zkratkou NAREIT (National Association of Real Estate Investment Trusts) je roční průměrný dividendový výnos všech REITs 3,85 %.

Výhoda #2 - Snadná investice do nemovitostí

Přímá investice do nemovitostí vyžaduje kapitál a celá řada nemovitostí je pro běžné retailové investory nedostupná, například investice do datových center, hotelů či zdravotnických zařízení. Díky REITs můžete investovat do nemovitostního sektoru, který vás zajímá, a kromě toho nemusíte řešit správu nemovitosti či řešit problémy s nájemníky.

Výhoda #3 - Diversifikace portfolia

Investice do nemovitostí je jedna z forem, jak můžete diverzifikovat vaše investičního portfolio.

Výhoda #4 – Likvidita

Většina REITs je obchodována na burzách, což znamená, že jejich akcie můžete snadno nakupovat a prodávat, na rozdíl od fyzických nemovitostí, které jsou o dost méně likvidní.

Výhoda #5 - Možnost podílet se růstu cen nemovitostí

Cena většiny nemovitostí v čase roste, což může vést i k růstu ceny akcií REITs.

Rizika REITs pro investory

Stejně jako jakýkoli jiný investiční instrument, i REITs mají svá rizika, která je dobrá znát, než REITs zahrnete do svého portfolia.

Riziko #1 - Tržní cykly a riziko poklesu cen nemovitostí

I když jsou nemovitosti často považovány za stabilní investici, i ony procházejí tržními cykly a jejich hodnota může kolísat. Ukázkový příklad byl pokles cen nemovitostí po krizi po roce 2008 nebo pokles cen kancelářských budov v některých velkých městech důsledku covidu.

Riziko #2 - Nestabilita výplaty dividend

Jelikož REITs musí vyplácet alespoň 90 % svých zisků ve formě dividend, mohou být výše dividend silně ovlivněny výkyvy příjmů. Ačkoli celá řada REITs si zakládá na tom, že dividendy vyplácí pravidelně ve stejné výši a vyšší zisky doplácí akcionářům ve formě mimořádné dividendy, rozhodně to nemusí být praxe všech REITs.

Riziko #3 - Riziko nájemců a obsazenosti nemovitostí

Zejména u komerčních nemovitostí je zásadní stabilita nájemních smluv a nájemců. Finanční problémy nájemců nebo vysoká míra nepronajatých nemovitostí mohou snižovat příjmy daného REITu, a tím pádem i na jeho schopnost vyplácet dividendy.

Riziko #4 – Riziko nesplácení hypotečních úvěrů

Ne všechny REITs mají v portfoliu nemovitosti, existují i REITs, které poskytují hypotéky nebo investují do různých cenných papírů krytých hypotékami. Příjmy těchto REITs jsou primárně z úroků z hypoték nebo půjček, takže pokud se zhorší platební morálka dlužníků, má to vliv i na příjmy REITs, což se odrazí na výši dividend.

Riziko #5 – Riziko kolísání cen akcií

Akcie REITs se obchodují úplně stejně jako běžné akcie, volatilita a poklesy akciového trhu mají vliv i na ceny akcií REITs.

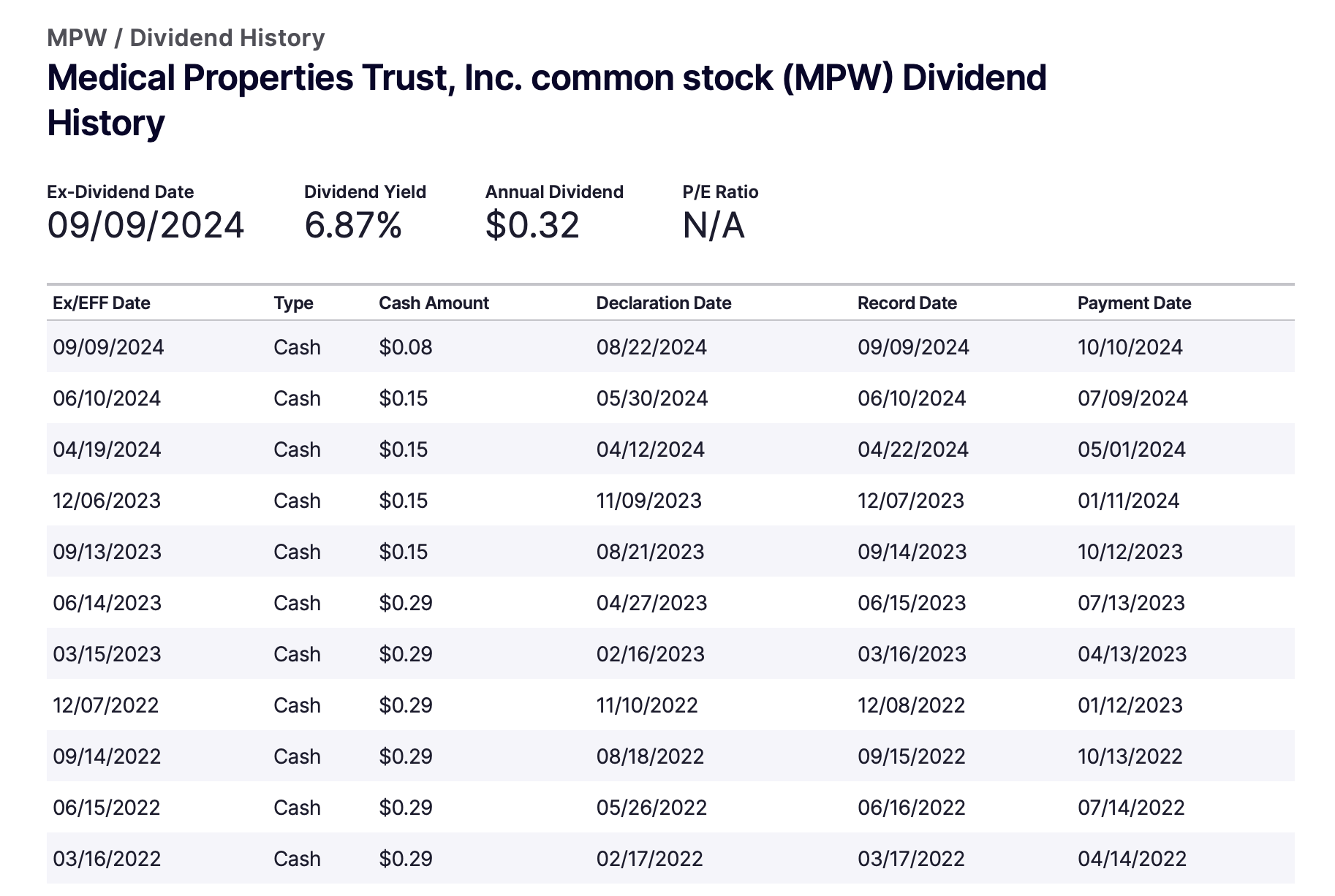

Jako příklad REIT, který přinesl investorům problémy, je americká společnost Medical Properties Trust obchodovaná pod tickerem MPW. Společnost se poslední dva roky potýká hned s několika problémy: agresivně investovala do rozšiřování svého portfolia, které tvoří primárně nemocnice, ale byla závislá na menším počtu nájemců. Když se velcí nájemci dostali do potíží a nemohli platit nájem, mělo to samozřejmě významný dopad na finanční situaci Medical Properties Trust.

Medical Properties Trust také měli obrovské dluhové zatížení, které nemohli kvůli vysokým úrokovým sazbám refinancovat na výhodnější podmínky. To společnost přimělo prodat některé nemocniční nemovitosti z jejich portfolia, aby zastabilizovali svou finanční situaci. V důsledku finančních potíží musela společnost snížit dividendy, aby si ponechala dostatek hotovosti na splácení vysokého dluhu.

Na obrázku vidíme historii dividend za poslední 2 roky, z dividendy ve výši 0,29 USD na akcii klesla dividenda na aktuálních 0,08 USD na akcii.

Zdroj dat: www.nasdaq.com

Zdroj dat: www.nasdaq.com

Na situaci reagovaly i akcie společnost, ještě v druhé polovině roku 2022 se obchodovaly kolem 24 dolarů za akcii, aktuálně se obchodují pod 5 dolarů za akcii.

Zdroj dat: www.finance.yahoo.com

Zdroj dat: www.finance.yahoo.com

Závěrem a co nás čeká v příštím díle

Investování do REITs nabízí zajímavou příležitost pro investory, kteří chtějí investovat do nemovitostí a zároveň chtějí pasivní příjem ve formě dividend. REITs nabízí investorům celou řadu výhod, ale i spoustu rizik, jak je vidět na příkladu Medical Properties Trust.

REITs existuje hned několik druhů, které je dobré znát, protože můžete ošetřit celou řadu rizik. V příštím díle si proto představíme jednotlivé druhy REITs, jejich specifika a uvedeme vám příklady konkrétních REITs z daných oblastí.

Marika Čupa pro portál FXstreet.cz

Upozornění: Toto není investiční doporučení

Záměrem tohoto článku je vzdělávání. Tento článek není investiční doporučení, abyste koupili nebo prodali nějaké instrumenty. Vždy se rozhodujte na základě vašeho vlastního úsudku a vašeho investičního stylu.

Zdroje použité pro dnešní díl:

- https://seekingalpha.com/article/4717716-3-beaten-down-mortgage-reits-darkest-before-dawn

- https://www.nasdaq.com/articles/if-you-medical-properties-trusts-high-yielding-dividend-you-should-check-out-even

Související články

Čtěte více

-

Investování do REIT: Dělení REITs podle typu nemovitostí – 1. část (3. díl)

REITs vlastní a spravují nejrůznější nemovitosti, od kanceláří, bytových domů, zdravotnických zařízení po hotely, datová centra či lesy. V následujících dvou dílech vám představíme 12 nemovitostních sektorů, ve kterých REITs působí, u každého sektoru se můžete těšit na příklady konkrétního REIT, který v dané oblasti působí nebo je v dané oblasti lídrem. -

Investování do REIT: Dělení REITs podle typu nemovitostí – 2. část (4. díl)

V minulém díle jsme si představili prvních šest nemovitostních sektorů, ve kterých REITs působí. V dnešním díle vám představíme zbývajících šest nemovitostních sektorů a stejně jako minule, uvedeme vám příklady konkrétních REITs, které jsou ve svých sektorech lídrem. -

Investování do REIT: Druhy REITs (2. díl)

REIT nabízí investorům jedinečný způsob, jak investovat do nemovitostního sektoru, aniž by museli vlastnit danou nemovitost. Ale ne všechny REITs jsou stejné a dělí se podle různých kritérií. -

Investování do REIT: Důležité ukazatele pro REITs (6. díl)

Při nákupu akcií, bez ohledu na to, zda se jedná o akcie REITs nebo jiné akcie, investoři studují různé finanční ukazatele. Oproti běžným finančním ukazatelům, které jsme probírali v seriálu o investování do akcií v 8. díle, je při analýze REITs potřeba zaměřit se na trochu jiné ukazatele. -

Investování do REIT: Evropské REITs - jak fungují a jak se liší od amerických? (7. díl)

Většina investorů zná REITs především z amerického trhu, kde jsou velmi populární a pár REITs je i zastoupeno v indexu S&P 500. REITs ale nejsou jenom americký fenomén, existují i v Evropě a ve zbytku světa, i když se jejich struktura a daňové výhody liší mezi jednotlivými zeměmi. -

Investování do REIT: Kdo vydělal více - REITs nebo index S&P 500? (5. díl)

Z minulých dílů už víme, že REITs jsou zajímavým investičním nástrojem pro investory, kteří chtějí investovat do nemovitostí. Zásadní informací pro každého investora je výkonnost daného aktiva, pro zjištění historické výkonnosti REITs nám pomohou speciální REITs indexy.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |