Ticker Tape by TradingView

Reset dluhopisů: Připravte se na novou rovnováhu

Přehled: Jak se vyrovnat s poklesem sazeb a inflačními tlaky

Na prahu posledního čtvrtletí letošního roku nabízejí instrumenty s pevným výnosem zajímavý mix rizik a příležitostí. Očekává se, že budou centrální banky zejména v USA a Evropě dál snižovat základní sazby, až se úrokové prostředí koncem roku 2025 víceméně normalizuje. Perzistentní inflace a fiskální deficity však pravděpodobně udrží dlouhodobé výnosy výš, což situaci na trhu s dluhopisy zkomplikuje. Investoři by se měli i do budoucna snažit o vybudování polštáře tvořeného hlavně spolehlivými obligacemi a pružně reagovat na případné změny monetární politiky a fiskálních podmínek.

Ekonomický výhled: Pomalejší růst a perzistentní inflace

Americká ekonomika se i nadále drží. Díky solidním spotřebitelským výdajům vykázala v červnu (v přepočtu na rok) růst 3,1 %. Začínají se však objevovat známky zpomalení, trh práce ochlazuje a nových pracovních míst ubývá. Očekává se, že v roce 2024 zpomalí růst HDP na 2,4 % a v příštím roce až na 1,7 %. Inflace je sice nižší než v roce 2022, kdy vrcholila, ale žádoucí úrovně ještě stále nedosáhla, takže bude Fed nejspíš při dalším snižování sazeb postupovat opatrně.

V Evropě bylo ekonomické oživení pomalejší, než se čekalo, ale přetrvávají příznivé faktory ve formě nízké nezaměstnanosti a růstu reálných mezd. ECB se bude patrně držet současného plánu a snažit se do září 2025 postupně snížit depozitní sazby na 2,5 %.

Úrokové sazby: Připravme se na nové ekvilibrium

Na rozvinutých trzích se úrokové sazby stabilizují na vyšší rovnovážné hladině. Příčinou je opatrná snaha centrálních bank kontrolovat inflaci. V USA už sice inflace zmírnila, ale pořád ne dostatečně. Federální rezervní systém zatím snížil sazby o 50 bazických bodů a na zářijovém zasedání předběžně přislíbil, že pokud tomu budou reálná data nakloněná, dojde ještě letos k dalším dvěma snížením po 25 bazických bodech. Pokud by pokles sazeb pokračoval i v roce 2025, mohla by tak sazba federálních fondů spadnout až na 3,5 %. Jádrová inflace ale zůstává zvýšená, takže jestli nedojde k recesi, bude se Fed nejspíš chovat restriktivně, aby znovu nepřiživil inflační tlaky. Proto se také jeho předpověď dlouhodobé neutrální úrokové sazby vyšplhala na současných 2,9 %, což je nejvýš od září 2018. To by pravděpodobně ve střednědobém časovém horizontu znamenalo zvýšení dlouhodobých výnosů amerických státních dluhopisů.

Evropský hospodářský růst sice zaostává za očekáváním, ale nízká nezaměstnanost a růst reálných mezd dál podporují mírný vzestup HDP. Očekává se, že ECB bude postupně snižovat sazby po 25 bazických bodech za čtvrtletí, takže by koncem příštího roku mohla depozitní sazba klesnout až na 2 %. Také evropské výnosové křivky patrně zestrmí, i když dlouhodobé výnosy mohou pod vlivem trendů amerických státních dluhopisů zůstat zvýšené.

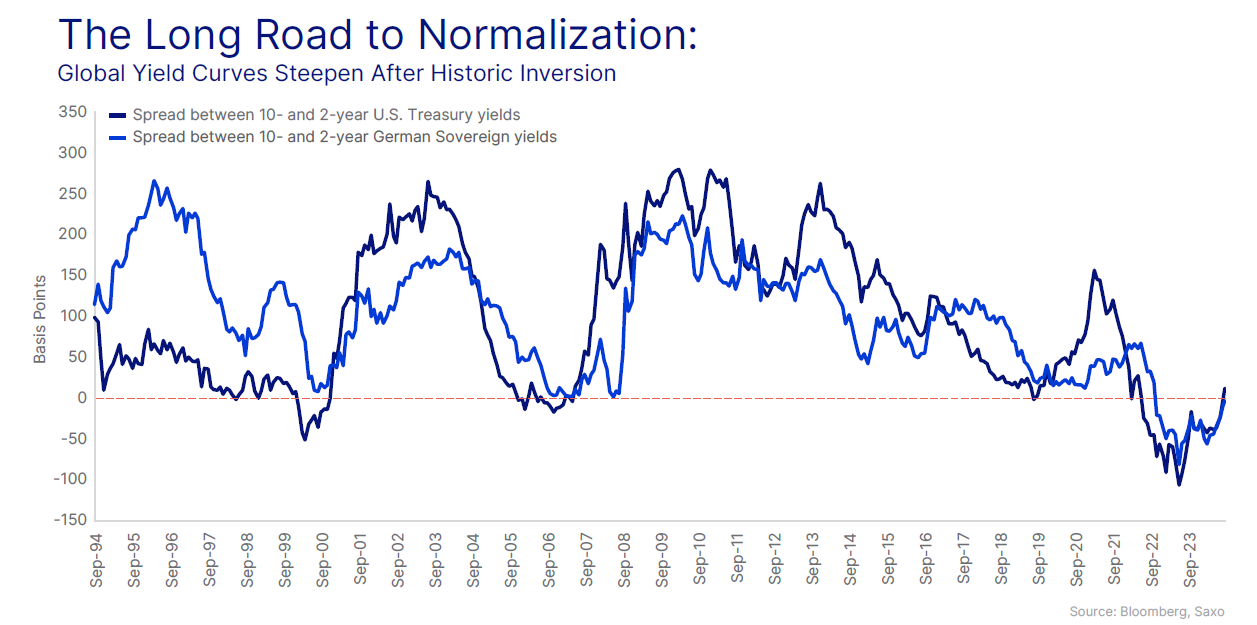

Dynamika výnosové křivky: Postupná normalizace v prostředí strukturálních tlaků

Ve Spojených státech se výnosová křivka s klesající sazbou Fedu postupně normalizuje. Na dlouhodobé výnosy však mohou působit vzestupné tlaky kvůli přetrvávajícím obavám z deficitních výdajů i z možného opětovného zrychlení ekonomiky v roce 2025. Podle zářijové makroekonomické předpovědi FOMC lze v následujících třech letech očekávat 2% růst reálného HDP a návrat inflace ke 2 %, takže by se měla reálná hodnota výnosů z 10letých amerických státních obligací pohybovat kolem 4 %. Dlouhodobé výnosy se budou patrně držet v úzkém pásmu, dokud z amerických voleb nevyplyne jasný směr dalšího vývoje, případně dokud se ekonomické podmínky nezačnou rychle zhoršovat.

Podobnou trajektorii lze očekávat i u evropských výnosových křivek, kde dlouhodobější výnosy zůstanou zvýšené. Zejména německé 10leté státní dluhopisy mohou najít nové obchodní rozpětí kolem 2,5 %. Až ECB znormalizuje svou rozvahu, může se spread mezi italskými BTP a německými Bundy mírně rozšířit, ale očekáváme, že celé poslední čtvrtletí letošního roku zůstane hluboko pod 200 bps, protože BTP přitahují investory, kteří hledají vyšší výnos.

Investiční strategie: Zvládání inflace, volatility a rizik monetární politiky

S příchodem 4. čtvrtletí by se měli dluhopisoví investoři zaměřit na vybudování polštáře proti inflaci a případným překvapením v monetární politice, tak jako v letech 2022 a 2023. Trhy sice očekávají rychlý pokles sazeb, ale centrální banky nemusí jejich očekávání naplnit. Pozice v krátko- až střednědobých segmentech výnosové křivky tak pomohou investorům těžit z propadu sazeb a zároveň omezit expozici vůči volatilitě na vzdáleném konci křivky.

Zejména ve volatilním prostředí bude výběr obligací klíčový. Zvlášť v oblasti rizikových dluhopisů totiž platí, že firmy, které nepotřebují bezprostředně vylepšit cash flow a úspěšně prodloužily splatnost svých obligací, jsou v pozici, kdy mohou nabídnout atraktivní výnos, aniž by byly ohroženy ekonomickým zpomalením. Příležitosti sice existují i v oblasti investičních dluhopisů, ty však mají obvykle delší duraci a nabízejí jen mírnou výnosovou prémii oproti benchmarku.

Současné prostředí nahrává hlavně obligacím z rozvojových trhů, zejména ze zemí s vysokými reálnými úrokovými sazbami, kde je třeba dávat pozor na výši inflace. Tamní vlády si mohou díky těmto

podmínkám dovolit snižovat sazby, a zlepšit tak ocenění dluhopisů. Opatrným přístupem bez agresivního snižování sazeb pak mohou udržet svou měnu stabilní vůči dolaru i euru, a snížit tak riziko devalvace.

V Latinské Americe už centrální banky sazby výrazně snížily, čímž do jisté míry omezily investiční příležitosti. Vyčnívá pouze Mexiko, kde úrokové sazby zůstávaly i na konci 3. čtvrtletí nad 10 % navzdory tomu, že se inflace blížila 5 %. A tak má Banxico prostor opatrně snižovat sazby a zároveň pojistku proti inflaci.

V Asii, kde centrální banky zaujaly opatrnější postoj, jsou už výhledy slibnější. Země jako Indonésie zvýšily v dubnu sazby a od té doby je tak drží. Kromě Indonésie je atraktivní i Malajsie, kde celková i jádrová inflace také klesly zhruba na 2 %, ale úrokové sazby zůstávají vysoké, takže se do budoucna nabízí prostor pro uvážlivé snižování sazeb.

Instrumenty s pevným příjmem | Postoj pro 4. čtvrtletí | Poznámky

|

Americké státní dluhopisy | Neutrální | Dlouhodobé výnosy zůstanou patrně vyšší kvůli perzistentní inflaci a fiskálním deficitům. Případné snižování sazeb přispěje k poklesu krátkodobých výnosů. Preferujeme splatnost do 5 let. |

Německé Bundy | Mírně pozitivní | Až začne ECB snižovat sazby, lze očekávat postupné zvyšování strmosti výnosové křivky. Výnosy dlouhodobých německých státních dluhopisů se mohou obchodovat v úzkém pásmu kolem 2,5 %. Preferujeme splatnost do 5 let. |

Britské Gilts | Neutrální | Odolná ekonomika a sladění cyklu BOE s cyklem snižování sazeb Fedu mohou tlačit britské státní dluhopisy výš, ale inflační tlaky mohou omezit pokles dlouhodobých výnosů. Preferujeme splatnost do 5 let. |

Italské BTP | Mírně negativní | Díky vyšším výnosům a stabilnímu politickému riziku bude rozdíl v úročení BTP a Bundů lákat investory hledající vyšší výnos. Normalizace rozvahy ECB však patrně způsobí v posledním čtvrtletí růst dluhopisových výnosů. |

Rozvojové trhy | Pozitivní | Na klíčových rozvojových trzích, zejména v Asii, panují vysoké reálné sazby a inflace je pod kontrolou, takže jsou tamní dluhopisy atraktivní, ale rizikem zůstává volatilita měn. |

Investiční korporátní dluhopisy | Neutrální | Investiční korporátní dluhopisy nabízejí výnosy jen o málo vyšší než benchmark, ale s delší durací se může pojit riziko volatility, pokud inflace dostatečně neklesne a růst zpomalí. |

Korporátní dluhopisy s vysokým výnosem | Mírně pozitivní | Selektivní příležitosti, zejména u firem s nízkou potřebou cash flow a prodlouženou splatností dluhopisů. Vysoké výnosové rozpětí nabízí pojistku proti inflaci i rizikům monetární politiky. |

Autor: Althea Spinozzi, specialistka na dluhopisy Saxo Bank

Klíčová slova: Očekávání | Trh práce | Návrat inflace | Výnosová křivka | Výnos | Investiční strategie | Saxo Bank | Cash flow | ECB | Investoři | Federální rezervní systém | Růst dluhopisových výnosů | Riziko volatility | Althea Spinozzi | Firmy | Centrální banky | Dluhopisy s vysokým výnosem | Ekonomické oživení | Inflační tlaky | Malajsie | Mexiko | Depozitní sazby | Předpověď | Britské státní dluhopisy | Trh | Reálná hodnota | Devalvace | Přehled | Příležitosti | Výnosové křivky | Jádrová inflace | Dluhopisoví investoři | Saxo | Růst HDP | Depozitní sazba | BANXICO | Pokles | Americká ekonomika | Obchodní rozpětí | Obchodovat | Splatnost | Hospodářský růst | Ekvilibrium | Americké státní dluhopisy | Inflace | Perzistentní inflace | Korporátní dluhopisy | Výhledy | HDP | ROCE | Jasný směr | Základní sazby | Předpovědi | Pokles sazeb | Ekonomický výhled | Práce | 3М | Příznivé faktory | Ekonomika | Výhled | Sazby | Banky | Investiční příležitosti | Spread | Volatilita měn | Nezaměstnanost | Trhy | Úrokové sazby | Rozvahy ECB | Volatilita | Nízká nezaměstnanost | Růst | Vlády | Úročení | Benchmark | Ekonomiky | Ekonomické podmínky | Fed | Snižování sazeb | Volatility | Riziko | FOMC | Státní dluhopisy | Pozice | Dluhopisy | Ocenění | Úrokové prostředí | USA | Dluhopisy Saxo | Investiční | Dluhopisy Saxo Bank | Výnosy | Instrumenty | Indonésie |

Čtěte více

-

Republikáni po volbách ovládají Kongres

Volby v USA podle očekávání vyhráli republikáni. Strana získala nadpoloviční většinu v senátu a rovně posílili svoje pozice ve sněmovně... -

Republikáni ve Sněmovně těsně schválili Trumpův rozpočtový návrh. EURUSD se blíží k 1,12

Republikáni ve Sněmovně reprezentantů těsně schválili rozpočtový návrh prezidenta Trumpa poměrem hlasů 216 ku 214 ve čtvrtek, čímž dosáhl významného legislativního vítězství den poté, co dočasně pozastavil část cel. -

Republikáni viní Donalda Trumpa z volební porážky

Zatímco americká měna pokračuje v poklesu vůči euru a libře, navrhuji znovu se podívat na volby do amerického Kongresu. Na první pohled (v prvních dnech po volbách) bylo vše zřejmé a jednoznačné – vyhrají republikáni a demokraté by si v lepším případě jen stěží udrželi výhodu v Senátu. Čím více času však plyne, tím více se pochybuje o vítězství republikánů alespoň v jedné komoře. Pro začátek, demokraté už vyhráli Senát. I při plné rovnosti křesel v horní komoře bude mít klíčový hlas Kamala Harrisová. Mnoho amerických zdrojů uvedlo, že demokraté získali potřebná křesla k udržení většiny. Údaje z The Associated Press však naznačují, že v tuto chvíli mají demokraté 48 křesel, republikáni 49 a výsledky voleb zůstávají neznámé pouze v jednom státě. Vezměme však naše americké kolegy za slovo. -

Republikánský kandidát chce v případě zvolení ukončit údajnou „válku proti bitcoinům“ prezidenta Bidena

Floridský guvernér Ron DeSantis ve své prezidentské kampani v roce 2024 prosazuje platformu založenou částečně na ekonomické nezávislosti, konkrétně zaujímá postoj k digitálním měnám. -

Republikány odmítají útoky na zdravotní reformu USA.

Poprvé v tomto týdnu, atmosféra na trhu vypadá jako mírně pozitivní. Různé zprávy přicházejí z USA a dávají investorům... -

Reputace měn

TopForex sleduje důvěru české veřejnosti v měny, související spotřebitelské a investiční chování a kurzové pohyby -

Reserve Bank of Australia rozhodne o úrokových sazbách

Jednou z hlavních ekonomických událostí tohoto týdne bude rozhodnutí Reserve Bank of Australia (RBA) o úrokových sazbá... -

Reserve Bank of Australia rozhodne o úrokových sazbách

Jednou z hlavních ekonomických událostí tohoto týdne bude rozhodnutí Reserve Bank of Australia (RBA) o úrokových sazbá... -

Reserve Bank of Australia rozhodne o úrokových sazbách

Jednou z hlavních ekonomických událostí tohoto týdne bude rozhodnutí Reserve Bank of Australia (RBA) o úrokových sazbách. Někteří tržní analytici předpokládají, že RBA zvýší výpůjční náklady po vzoru amerického Federálního rezervního systému (Fed), Evropské centrální banky (ECB) a Bank of England (BoE). -

Reserve Bank of New Zealand: Další zvýšení sazeb na obzoru?

Investoři a obchodníci se soustředí na středeční rozhodnutí o úrokových sazbách novozélandské centrální banky (RBNZ). Tržní analytici očekávají zveřejnění zápisu z jednání Federálního výboru pro volný trh (FOMC), aby zjistili, zda Federální rezervní systém (Fed) plánuje pokračovat v dalším zpřísňování měnové politiky. -

Resistence 25,80 CZK/EUR by měla bránit koruně v dalších ztrátách

Česká koruna se během celého minulého týdne držela poblíž úrovně 24,80 CZK/EUR. Ani v pátek se obchodov... -

Restart českého průmyslu?

Průmyslová produkce v České republice v dubnu opět poklesla, když se v reálném vyjádření meziročně snížila o 0,4 %. Meziměsíčně však již dochází k růstu (0,6 %), čímž byl výrazně překonán náš i tržní odhad. V neočištěném vyjádření průmysl rostl dokonce tempem 9 % r/r. -

Restart německé ekonomiky? Pozitivní dopad i pro ČR

Německá průmyslová výroba v lednu vzrostla o 2 %, především díky automobilovému průmyslu, což překonalo očekávání ekonomů (1,5 %). Zlepšený výhled továren podpořily také plány na investici 500 miliard eur do infrastruktury, která by mohla krátkodobě zvýšit HDP o 1 % a dlouhodobě o 2 %. -

Restaurace kvůli dnes zavedeným covidovým opatřením přijdou do konce letoška o zhruba pět miliard korun. Češi loni totiž kvůli covidu utratili v restauracích a hospodách o 76 miliard korun méně, než by utratili nebýt pandemie, plyne z nových dat Eurostatu

V souvislosti s dnes realizovaným zpřísněním protipandemických opatření lze čekat tíživý dopad na provozovatele služeb nebo třeba restauratéry nebo hoteliéry. Poskytovatelé služeb či provozovatelé restaurací či hospod se obávají, že jim opatření odláká zákazníky. Po loňském roku jsou finančně značně oslabení, jak ostatně dokládají i nová data Eurostatu. Podle nich totiž Češi loni kvůli covidu utratili v restauracích a hospodách o 76 miliard korun méně, než by utratili nebýt pandemie. -

Restrukturalizace ČEZ: dopady na financování státu a korunu

Očekávaná restrukturalizace energetické společnosti ČEZ může teoreticky výrazně hýbat nejen Pražskou burzou, ale může mít i své makroekonomické dopady. V tuto chvíli není ještě v zásadě nic jasného - víme, že se ministerstvo financí zabývá různými variantami budoucího fungování ČEZ s tím, že stát chce získat větší kontrolu nad energetickou infrastrukturou. -

Retail Investor Beat: Češi letos mění investiční strategie, roste důvěra v domácí trh i komodity

Nejnovější průzkum Retail Investor Beat za první čtvrtletí roku 2025 přináší zásadní vhled do chování českých drobných investorů. Podle dat společnosti eToro roste důvěra v českou ekonomiku i lokální realitní sektor. Zároveň se investoři stále více obracejí ke komoditám, které v posledním čtvrtletí zaznamenaly výrazný nárůst zájmu. Kromě toho rychle roste zájem o Evropu, která se díky zlepšujícím se ekonomickým podmínkám dostává zpátky do popředí. Americký trh ale investoři zatím neodepisují, zatímco důvěra v čínský trh oslabuje. -

Retailoví držitelé Ripple (XRP) se připravují na rally, zde je důvod proč.

Jelikož je případ SEC stále v plném proudu, začali držitelé XRP podporovat síť zvýšenou akumulací. Jak rychle dojde k oživení? -

Rétorika členů Fedu se v průměru nemění

Klíčové indexy amerického akciového trhu, Dow Jones, NASDAQ a S&P 500, skončily v pondělí a úterý bez větších změn, tj. poblíž svých minim z letošního roku. Americký akciový trh reaguje přesněji na vše, co se ve světě děje. Připomeňme, že během posledních dvou týdnů začali někteří experti spojovat pád dolaru a růst evropských měn se zpřísněním rétoriky ECB a změkčením rétoriky Fedu. -

Rétorika Fedu dále přitvrzuje, trh vyhlíží páteční vystoupení Janet Yellenové

Rétorika Fedu dále přitvrzuje, jakoby ani nebyly v USA volby za rohem. O víkendu to byl druhý muž americké centrální banky Stanley Fischer, který vyslal celkově již čtvrté jestřábí varování během uplynulého týdne. Po této dělostřelecké přípravě trhy ještě více upřou pozornost k pátečnímu vystoupení šéfky Fedu Janet Yellenové na každoročním sletu centrální bankéřů v americkém Jackson Hole. -

Rétorika Fedu měkne a drží trhy v dobré náladě. Dolaru to ovšem nesvědčí

Americký Fed večer zveřejní zápis z posledního zasedání měnového výboru, kde zvedl sazby a i v novém výhledu se držel jejich dalšího utahování. Jenže mezitím rétorika podstatně změkla, a to ukazují i dnešní vystoupení bankéřů.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Blogy uživatelů

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Forexové online zpravodajství

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

Investice do českých komerčních nemovitostí byly v 1. čtvrtletí nejvyšší od 2020

Wall Street se drží v plusu

Denní shrnutí: Pauza v clení technologií znovu zažehla tržní naděje

Akcie Kering SA klesly o více než 5 % kvůli obavám z vývoje luxusního trhu

Nvidia oznamuje plán na výrobu AI v USA za 500 miliard dolarů

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Meta obnovuje trénink AI pomocí veřejného obsahu uživatelů v EU

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

Investice do českých komerčních nemovitostí byly v 1. čtvrtletí nejvyšší od 2020

Wall Street se drží v plusu

Denní shrnutí: Pauza v clení technologií znovu zažehla tržní naděje

Akcie Kering SA klesly o více než 5 % kvůli obavám z vývoje luxusního trhu

Nvidia oznamuje plán na výrobu AI v USA za 500 miliard dolarů

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Meta obnovuje trénink AI pomocí veřejného obsahu uživatelů v EU

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

GOLD

Denní shrnutí: Vybírání zisků tlačí na Wall Street a americký dolar roste

Dovolená v USA je pro Čechy o 17 % dražší než před pandemií

Intradenní strategie pro začínající obchodníky na 3. dubna

Technická analýza páru ETH/USD na 13. dubna 2022

Odliv kapitálu z emerging markets již kompletně neguje evropské a japonské QE

Ekonomický kalendář: Všichni sledují údaje o CPI v USA, bankovní výsledky zahajují výsledkovú sezónu 4. čtvrtletí

Makro: Většina Němců si nepřeje společnou euroměnu, Ipsos

Guvernér ČNB Rusnok si loni vydělal 4,3 milionu Kč čistého

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

GOLD

Denní shrnutí: Vybírání zisků tlačí na Wall Street a americký dolar roste

Dovolená v USA je pro Čechy o 17 % dražší než před pandemií

Intradenní strategie pro začínající obchodníky na 3. dubna

Technická analýza páru ETH/USD na 13. dubna 2022

Odliv kapitálu z emerging markets již kompletně neguje evropské a japonské QE

Ekonomický kalendář: Všichni sledují údaje o CPI v USA, bankovní výsledky zahajují výsledkovú sezónu 4. čtvrtletí

Makro: Většina Němců si nepřeje společnou euroměnu, Ipsos

Guvernér ČNB Rusnok si loni vydělal 4,3 milionu Kč čistého

Blogy uživatelů

Akciové trhy stagnují, zatímco volatilita zůstává

TOP 7 zbrojařských akcií s potenciálem růstu

Na co umře Evropa? Na suverenitu!

Kdy čekat výsledky amerických voleb?

Víš přesně, kdy a co obchodovat? Tak to jsi výjimka

GBP/USD – momentum spomalilo, je čas na long pozície?

Nadišiel čas na nákup medi?

Moje cesta prop tradingem – rychlý ziskový obchod a psychologie prop tradingu

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 16.8.2012

Centrální banky aneb jak obchodovat jestřáby a holubice

Akciové trhy stagnují, zatímco volatilita zůstává

TOP 7 zbrojařských akcií s potenciálem růstu

Na co umře Evropa? Na suverenitu!

Kdy čekat výsledky amerických voleb?

Víš přesně, kdy a co obchodovat? Tak to jsi výjimka

GBP/USD – momentum spomalilo, je čas na long pozície?

Nadišiel čas na nákup medi?

Moje cesta prop tradingem – rychlý ziskový obchod a psychologie prop tradingu

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 16.8.2012

Centrální banky aneb jak obchodovat jestřáby a holubice

Vzdělávací články

Dividendy: Evropské dividendové akcie (6. díl)

Rozdíly mezi live a demo obchodováním

Diskreční obchodování – pohled z druhého břehu

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Trading pro začátečníky

MetaTrader Tester - výsledky a optimalizace testování

6 způsobů výstupu z obchodu, které je třeba zvážit při každé strategii

Seriál o ETF: Total Expense Ratio aneb kolik zaplatíte na poplatcích (díl 5.)

Trading v praxi: Jak úspěšně obchodovat více časových rámců (1. část)

Argentinská měna se stala symbolem finančního úpadku. Jaký je příběh tamního pesa?

Dividendy: Evropské dividendové akcie (6. díl)

Rozdíly mezi live a demo obchodováním

Diskreční obchodování – pohled z druhého břehu

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Trading pro začátečníky

MetaTrader Tester - výsledky a optimalizace testování

6 způsobů výstupu z obchodu, které je třeba zvážit při každé strategii

Seriál o ETF: Total Expense Ratio aneb kolik zaplatíte na poplatcích (díl 5.)

Trading v praxi: Jak úspěšně obchodovat více časových rámců (1. část)

Argentinská měna se stala symbolem finančního úpadku. Jaký je příběh tamního pesa?

Tradingové analýzy a zprávy

Putin v den inaugurace Trumpa řekl, že je připraven k dialogu

Cenová rally zlata, ropy a dolar padá přes palubu

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Aktuálně otevřené forex pozice 15.4.2025

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Vstup na burzu by mohl výrobce elektroaut Rivian ohodnotit až na 65 miliard USD

Cena zlata vystoupila na nové rekordní maximum

5 událostí, které dnes stojí za pozornost

Putin v den inaugurace Trumpa řekl, že je připraven k dialogu

Cenová rally zlata, ropy a dolar padá přes palubu

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Aktuálně otevřené forex pozice 15.4.2025

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Vstup na burzu by mohl výrobce elektroaut Rivian ohodnotit až na 65 miliard USD

Cena zlata vystoupila na nové rekordní maximum

5 událostí, které dnes stojí za pozornost

Témata v diskusním fóru

Výběr z nedělní přípravy: Měnové páry GBP/USD, USD/CAD a EUR/JPY

EUR/USD

USD/CAD

OIL - ropa

Tesla čelí výzvám na několika frontách, Musk se snaží odvést pozornost

Moudra a citáty slavných investorů a traderů

GBP/CHF

bsdfserhhsersherh

Školné v tradingu

Moje cesta prop tradingem: Čekání na zajímavý level a pokles balance křivky

Výběr z nedělní přípravy: Měnové páry GBP/USD, USD/CAD a EUR/JPY

EUR/USD

USD/CAD

OIL - ropa

Tesla čelí výzvám na několika frontách, Musk se snaží odvést pozornost

Moudra a citáty slavných investorů a traderů

GBP/CHF

bsdfserhhsersherh

Školné v tradingu

Moje cesta prop tradingem: Čekání na zajímavý level a pokles balance křivky

Odborná literatura

Kniha "FOREX – Ziskové intradenní a swingové obchodní strategie" od Kathy Lien vychází v češtině!

Kniha "FOREX – Ziskové intradenní a swingové obchodní strategie" od Kathy Lien vychází v češtině!

Odborné kurzy a semináře

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)