Velká tržní předpověď pro rok 2025

Co čekat od akciových či kapitálových trhů v tomto roce a na které události se připravit? To si rozebereme v dnešním článku, ale také ve velkém webináři. Ten můžete sledovat 22. 1. Odkaz na přihlášení najdete uvnitř článku.

Rok 2024 skončil a mnoho investorů se mohlo radovat z více než 20% zisků akciových indexů, které vytvářely nové rekordní hodnoty. Tento růst byl umožněn skvělou kondicí americké ekonomiky, ale také boomem umělé inteligence, která je převratnou technologickou změnou.

Do roku 2025 však vstupujeme s velkou změnou americké politiky, která se bude odehrávat pod vedením Donalda Trumpa. A investoři si kladou otázky: Bude býčí rally amerických akcií pokračovat? Jaký vliv bude mít nová administrativa na kryptoměny? Dosáhne euro parity s dolarem? Na tyto otázky jsme se pokusily nastínit odpovědi v tomto článku.

Nadprůměrné zisky indexu S&P 500

Index S&P 500, který je klíčovým barometrem amerického akciového trhu, zaznamenal v roce 2024 výrazný 24% nárůst. Druhým rokem po sobě tak index překonal 20% výnos, což je velice výjimečné. Unikátnost tohoto jevu dokládá fakt, že taková série byla naposledy zaznamenána v letech 1997 a 1998, kdy se rozjížděla dotcom bublina.

Růst indexy byl tažen několika faktory. Především to byla změna politiky amerického Fedu, který začal snižovat úrokové sazby, což umožnila klesající inflace. Nižší sazby znamenají nižší náklady na financovaní firem, které tak mohly vykazovat vyšší zisky. Zatímco inflace klesala, trh práce byl stále robustní a obavy z recese se postupně zmírňovaly.

Zapomenout samozřejmě nesmíme na boom umělé inteligence. Ten způsobil extrémní růst technologických gigantů, jako je Nvidia, která rostla o více než 170 %, Taiwain Semiconductor, který přidal více než 90 %, Amazon s více než 40% ziskem atd.

Volební vítězství Donalda Trumpa pak podpořilo růst akcií dalších firem, jmenujme například Teslu, která po oznámení výsledků voleb dokázala za pouhé dva měsíce získat až 90% zisk. Celý rok pak Tesla uzavřela se více než 60% zhodnocením. Elonu Muskovi se zkrátka sázka na podporu Donalda Trumpa bohatě vyplatila.

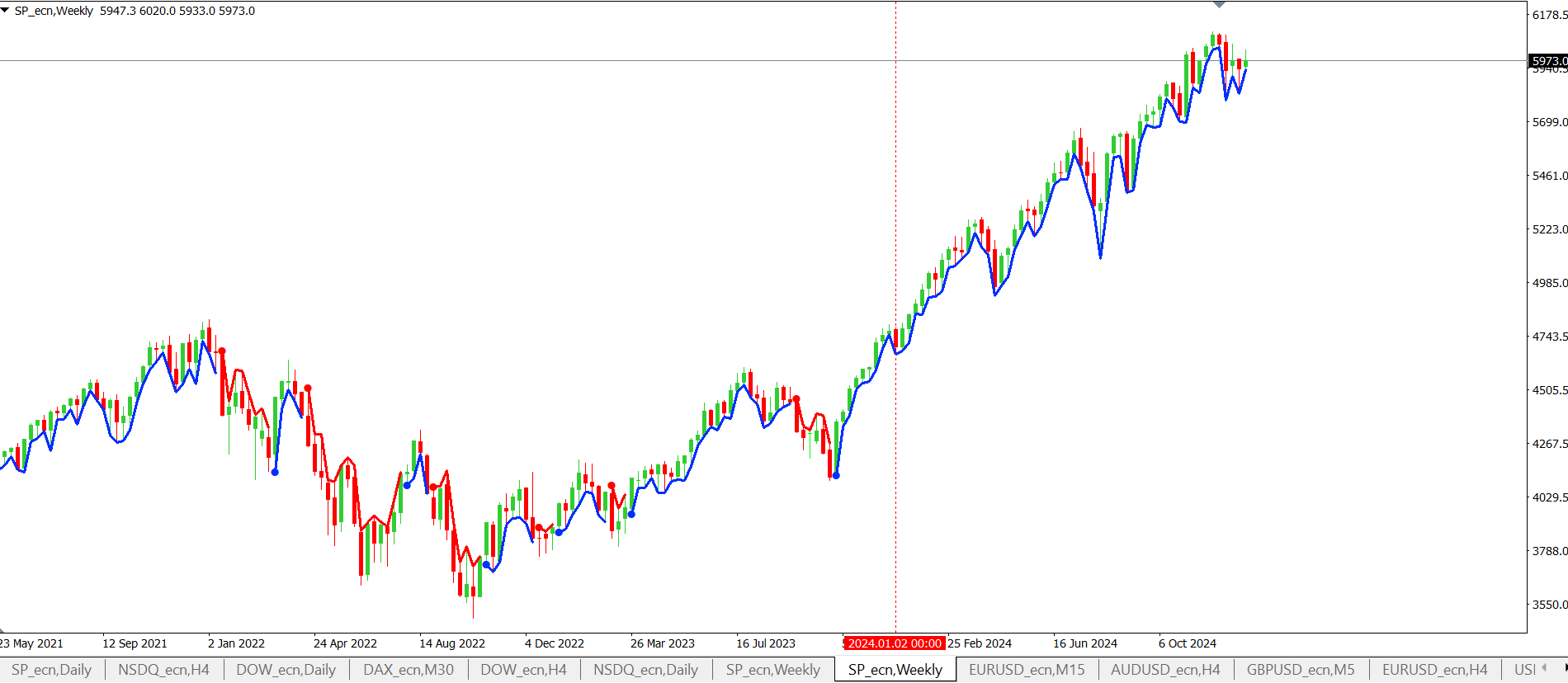

Graf č.1: Index S&P 500 na týdenním grafu s indikátorem Purple Strike

Graf č.1: Index S&P 500 na týdenním grafu s indikátorem Purple Strike

Na grafu máme tento index s naším unikátním trendovým indikátorem Purple Strike, který po celý rok 2024 naznačoval jasný býčí trend. Otázka je, zda může tato rally pokračovat?

Kde bude index S&P 500 v roce 2025?

Tuto otázku si všichni klademe, zároveň je třeba přiznat, že jistotu odpovědi na tuto otázku samozřejmě nemá nikdo. Můžeme si jen vytvořit nějaké hypotézy, které jsou založeny na zkušenostech a faktech.

Při pohledu do roku 2025 je samozřejmě důležité posoudit dopad návratu Donalda Trumpa do prezidentského úřadu. Nejprve si ale připomeňme, jak se dařilo akciím v jeho prvním mandátu mezi roky 2017-2020.

V tomto období index S&P 500 celkově dosáhl 70% výnosu s roční mírou růstu 14,1 %.

Klíčový význam pro tento úspěch měla Trumpova politika, zejména zákon o snížení daní z roku 2017, který snížil daně pro fyzické i právnické osoby. To zvýšilo zisky firem a příjmy obyvatelstva, které umožnily růst domácí spotřeby.

Ke konci jeho mandátu pak index mohutně podporovala expanzivní monetární politika Fedu, který v roce 2020 musel stimulovat ekonomiku, aby ji ochránil před dopady globální pandemie Covid-19. Pozoruhodné tehdy bylo, že index SP 500 za tento rok dosáhl zisku 16 % i když v březnu, kdy se Covid-19 začal masivně šířit, se propadl o více než 30 %. Tento jev však byl mimořádný a podruhé se opakovat nebude.

Důležitým faktorem je ocenění trhu:

„Index S&P 500 se nyní obchoduje s forwardovým poměrem ceny k zisku (P/E) ve výši 22,2, zatímco v roce 2017, když Trump nastoupil poprvé do úřadu, se forwardový poměr P/E indexu pohyboval kolem 17 bodů.“

Morningstar uvádí, že americký akciový trh se obchoduje s 5% prémií oproti své vnitřní hodnotě. Před prosincovým výprodejem dosahovala tato prémie až 6,9 %.

Matt Rowe, vedoucí správy portfolia ve společnosti Nomura Capital Management, varuje, že trh je "oceněn k dokonalosti". Jakákoli odchylka od očekávaných výsledků by mohla vést k výrazným negativním důsledkům.

To je nevýhodná startovací čára, protože Trump bude čelit dražšímu akciovému trhu, což může vést k méně příznivé výkonnosti ve srovnání s jeho prvním funkčním obdobím. I to je důvod, proč někteří analytici odhadují růst v indexu S&P 500 v rozmezí 3-6 % v roce 2025.

Jaká další rizika mohou výkonnost akcií ohrozit?

Jedním z rizik, které se v odborných kruzích diskutuje, je inflace. Je to z toho důvodu, že inflační cykly mají často několik vrcholů a poslední čísla naznačují, že zcela vyhráno ještě není.

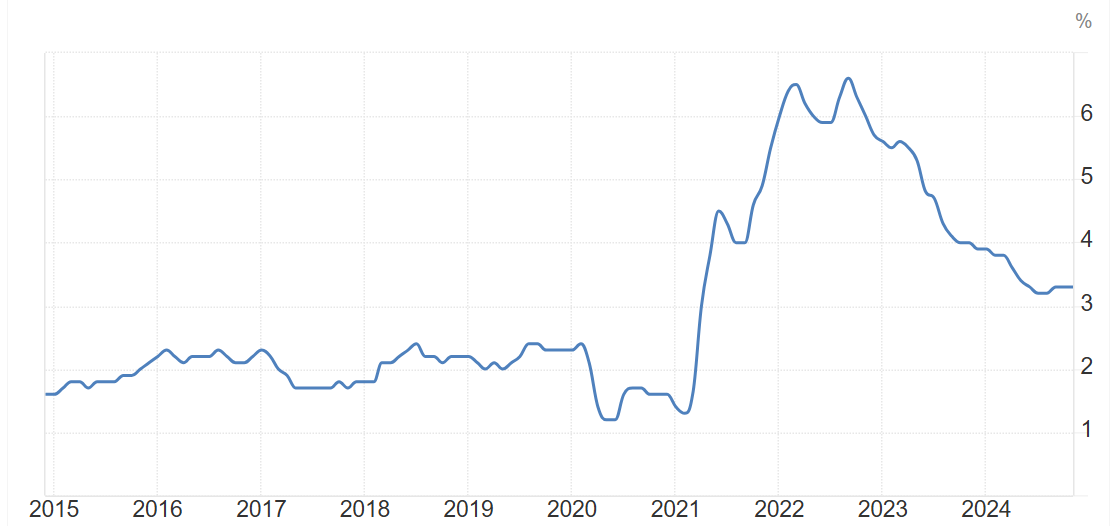

Obrázek č.1: Vývoj jádrové CPI v USA

Obrázek č.1: Vývoj jádrové CPI v USA

Post-pandemická inflace se zadrhává ve svém poklesu směrem k cílovým 2% úrovním Federálního rezervního systému. To zvyšuje možnost opětovného zrychlení inflace, což by mohlo Fed přimět k přehodnocení jeho strategie v oblasti úrokových sazeb.

Trhům dává značnou nejistotu také nová administrativa. Připomeňme si, čím je politika Donalda Trumpa specifická:

● Obchodní politika a cla: Trumpova administrativa je známá svým protekcionistickým přístupem, který zahrnuje zavádění dovozních cel a snahu omezit obchodní deficity. To bylo patrné i v jeho prvním mandátu a druhý mandát se v tom nebude lišit. To může vést k obchodním konfliktům s klíčovými partnery, jako je Evropská unie a Čína, což by mohlo zvýšit volatilitu na trzích a ovlivnit globální dodavatelské řetězce.

● Deregulace a daňová politika: Očekává se, že Trump bude pokračovat v politice snižování daní a deregulace, zejména v energetickém a finančním sektoru. To by mohlo podpořit růst ziskovosti firem v těchto odvětvích a zvýšit jejich atraktivitu pro investory.

● Energetický sektor: Trump klade důraz na energetickou nezávislost USA a podporu fosilních paliv. To by mohlo zvýšit hodnotu společností zaměřených na těžbu a zpracování ropy a zemního plynu.

● Obranný průmysl: Zvýšení rozpočtu na obranu, které Trump prosazuje, by mohlo pozitivně ovlivnit společnosti v obranném sektoru.

● Mezinárodní vztahy a geopolitická rizika: Trumpova nevyzpytatelná zahraniční politika může zvýšit geopolitická rizika, což by mohlo ovlivnit stabilitu mezinárodních trhů. Velkou neznámou je, jak Trump přistoupí k přetrvávajícímu konfliktu na Ukrajině.

● Přísnější imigrační politika: Tato politika by mohla ovlivnit nabídku pracovních sil a tím negativně ovlivnit dynamiku na straně nabídky.

Pozitivní je, že zkušenosti s Trumpem již trhy mají. Obavy, které z něho trhy měly v jeho prvním období se nenaplnily. Možná, že od Trumpa uslyšíme spoustu „šíleností“, které mohou mít potenciál vyvolat krátkodobou volatilitu, ale Trump si určitě nebude chtít nějakým zásadním nevyzpytatelným krokem kazit svůj odkaz.

Pokud bude svoji politiku provádět v rozumných mezích, mohlo by to být pro trhy pozitivní stejně jako tomu bylo v době jeho prvního mandátu.

Silný dolar a slabé euro

Jedním z důsledků příchodu Trumpa do Bílého domu je posilování dolaru. To je velmi dobře vidět na páru s eurem. Po oznámení výsledků 6. 11. 2024 měnový pár EUR/USD prudce klesl a dále pokračuje v klesajícím trendu.

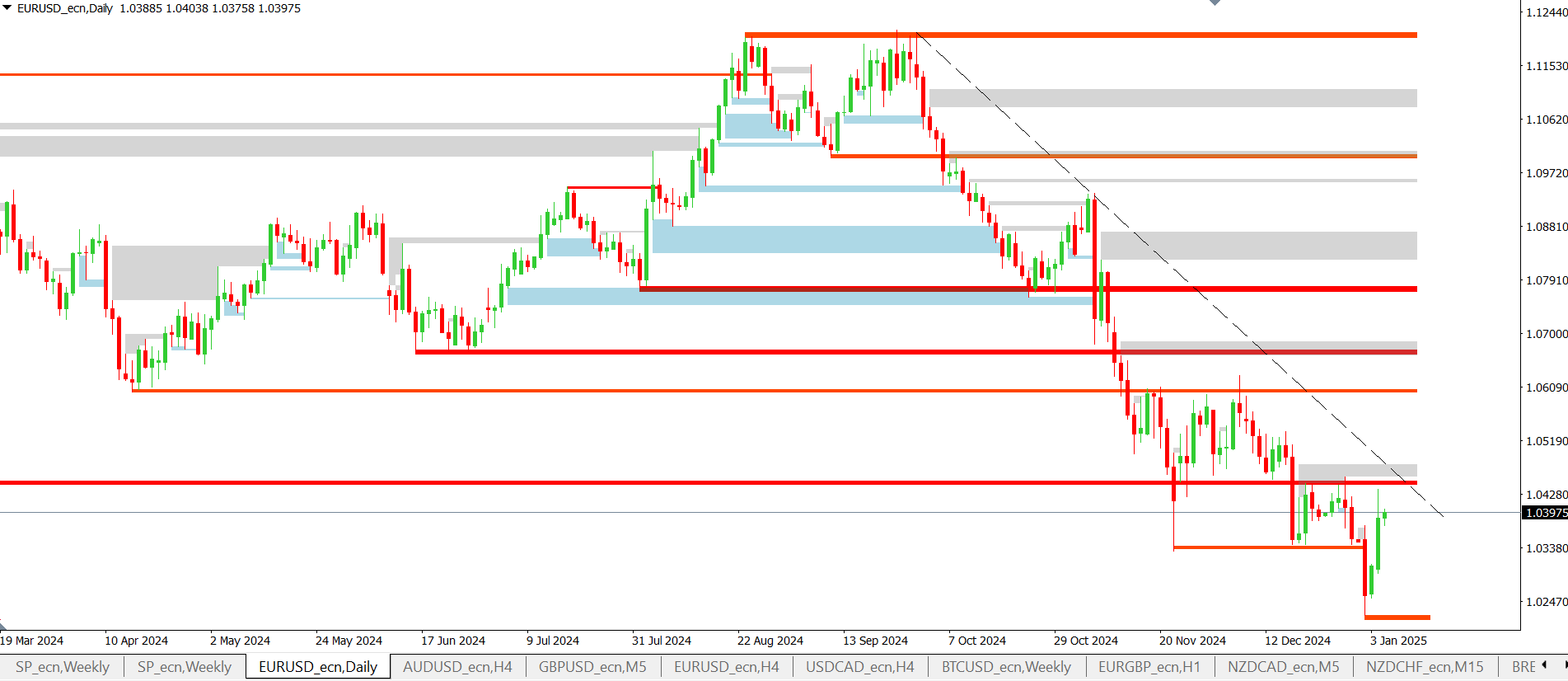

Graf č.2: Měnový pár EUR/USD na denním grafu

Graf č.2: Měnový pár EUR/USD na denním grafu

V souvislosti s tím se již nějakou dobu hovoří o tom, že euro by mohlo do roku 2025 dosáhnout parity s americkým dolarem. Tento potenciální milník je dán různými ekonomickými, politickými a tržními faktory.

Klíčovým faktorem poklesu eura je silný americký dolar, který je podporován odolnou americkou ekonomikou a měnovou politikou. Dolar zůstává silný také díky tomu, že přitahuje globální investory hledající finanční jistotu.

Naproti tomu eurozóna se potýká s pomalým hospodářským růstem a několika problémy. Významnými překážkami jsou:

● nestálé ceny energií,

● geopolitické napětí,

● pomalé oživení COVID-19.

Geopolitická nejistota, zejména konflikt na Ukrajině a sankce proti Rusku, zhoršuje ekonomické problémy eurozóny. To pak vyvíjí tlak na Evropskou centrální banku (ECB), která vyvažuje kontrolu inflace a stimulaci ekonomiky.

Oslabování eura podněcuje spekulace o dalším poklesu, což vytváří sebeposilující cyklus. Vzhledem k tomu, že stále více účastníků trhu očekává paritu, jejich kroky by mohly kurz přiblížit k hodnotě jedna ku jedné.

Silná americká ekonomika a pokračující divergence měnové politiky by mohly být hnacím motorem tohoto posunu.

Trump a kryptoměny

Pod vedením prezidenta Donalda Trumpa se očekává, že kryptoměny zažijí výrazný rozvoj díky příznivějšímu regulačnímu prostředí a strategickým politickým iniciativám. To se samozřejmě odrazilo na růstu jejich cen.

Bitcoin, jakožto dosud nejdůležitější kryptoměna, přesáhl magickou hranici 100 000 USD a dále se pohybuje v rostoucím trendu.

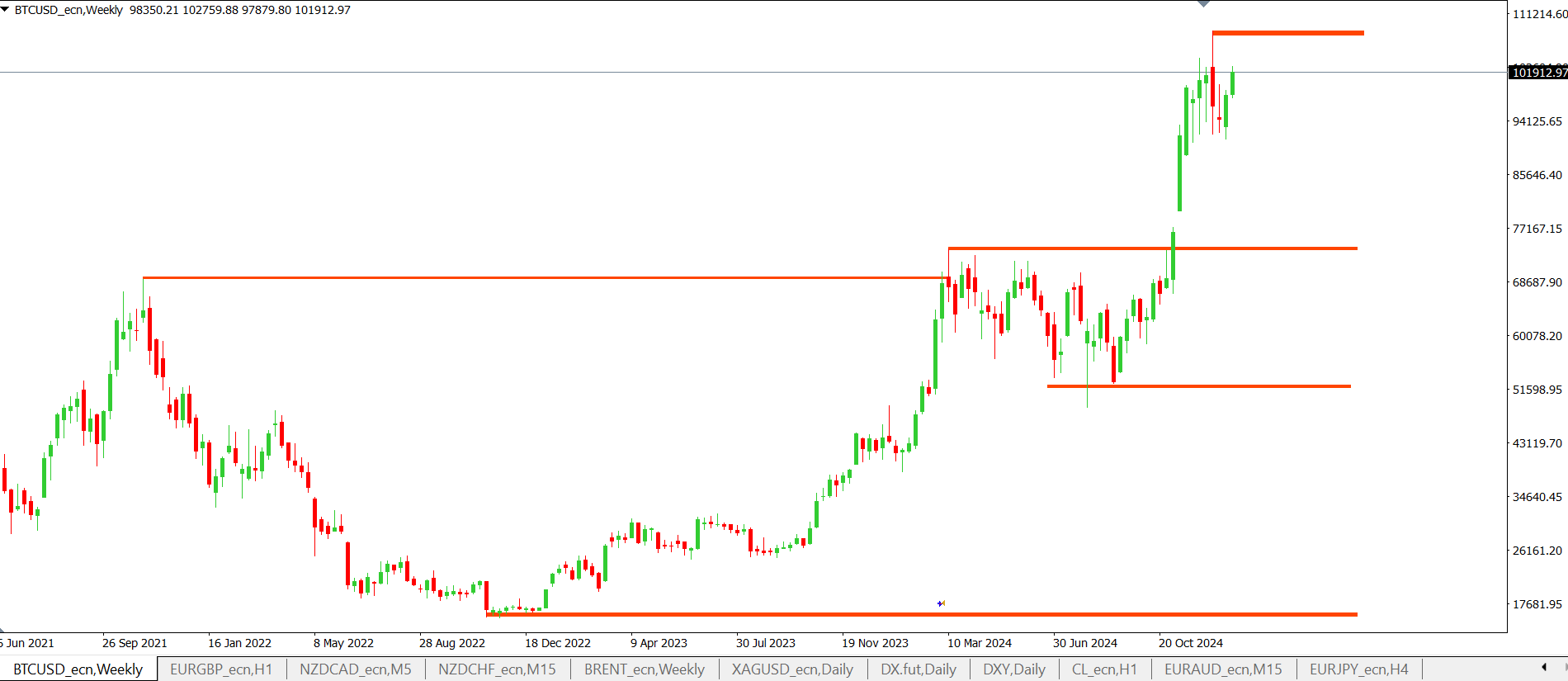

Graf č.3: Bitcoin na týdenním časovém rámci

Graf č.3: Bitcoin na týdenním časovém rámci

Trumpova administrativa naznačila posun směrem k pro-kryptoměnovému postoji. Prezident Trump jmenoval Paula Atkinse, podnikatele podporujícího kryptoměny, do čela Komise pro cenné papíry a burzy (SEC). Od tohoto jmenování se očekává, že ovlivní regulační prostředí a potenciálně zmírní omezení, čímž vytvoří příznivější podmínky pro digitální aktiva.

Dále administrativa navrhla vytvoření federální kryptoměnové rezervy, jejímž cílem je integrovat digitální aktiva do širšího finančního systému. I když tato iniciativa čelí kritice, podtrhuje závazek administrativy prozkoumat inovativní finanční řešení.

Pro-kryptoměnové politiky USA mohou ovlivnit také globální dynamiku, zejména v kontrastu se zeměmi jako je Čína, která zpřísňuje kontrolu nad kryptoměnami. Tento rozdíl může vést k přetváření mezinárodních finančních systémů, přičemž USA by se mohly etablovat jako lídr v oblasti digitálních aktiv.

Celkově se očekává, že regulační jasnost a podpora pravděpodobně podpoří větší zapojení finančních institucí do digitálních aktiv, což může vést k širšímu přijetí krypta a k jeho dalšímu růstu.

Jaké obchodní a investiční strategie potáhnou v roce 2025 a na které další trhy se zaměřit?

Už teď je jasné, že letošní rok nebude o příležitosti nouze. Pokud plánujete obchodovat a investovat a nechcete si nechat uniknout žádnou příležitost, doporučujeme sledovat náš webinář. Vysílat budeme 22. 1. od 17:30 slova se chopí tržní experty Petr Lajsek, Jarda Tupý, Ondřej Hartman a Petr Plecháč. Účast je samozřejmě zdarma a velká část webináře bude věnována odpovědím na dotazy sledujících.

CFD (Rozdílové smlouvy) jsou složité nástroje, u kterých je vysoké riziko rychlé ztráty peněz v důsledku pákového efektu. U 62,2 % účtů retailových investorů došlo při obchodování s CFD (rozdílovými smlouvami) u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda si můžete dovolit vysoké riziko ztráty svých prostředků. Obchodování s cizími měnami na marži s sebou nese vysokou míru rizika a nemusí být vhodné pro všechny investory. Vysoká míra pákového efektu může působit ve váš prospěch, ale i neprospěch. Než se rozhodnete obchodovat foreign exchange , měli byste pečlivě zvážit své investiční cíle, úroveň zkušeností a ochotu riskovat. Existuje možnost, že byste mohli přijít o část nebo celou svou počáteční investici, a proto byste neměli investovat peníze, které si nemůžete dovolit ztratit. Měli byste si být vědomi všech rizik spojených s obchodováním foreign exchange a v případě pochybností byste měli požádat o radu nezávislého finančního poradce. Veškeré názory, zprávy, výzkumy, analýzy, ceny nebo jiné informace obsažené v tomto dokumentu jsou poskytovány jako obecné informace k trhu a nepředstavují investiční poradenství. Společnost L.F. Investment Limited nepřebírá odpovědnost za jakoukoli ztrátu nebo škodu, zejména včetně ušlého zisku, které mohou přímo nebo nepřímo vzniknout v důsledku toho, že použijete nebo se spolehnete na tyto informace. Purple Trading je kyperská národní ochranná známka (č. 85981), národní ochranná známka Spojeného království (č. UK00003696619) a ochranná známka Evropské unie (č. 018332329) vlastněná a používaná společností L.F. Investment Limited, 11, Louki Akrita, CY-4044 Lemesos, Kypr, licencovanou kyperskou investiční společností regulovanou institucí CySEC, s licencí č. 271/15.

Související články

Čtěte více

-

Scénář vývoje EUR/USD po řeckých volbách

O víkendu se konají volby v Řecku, které mohou rozhodnout o osudu Evropy a společné evropské měny (EUR). Výsledek nedělního hlasování totiž může vést k odchodu Řecka z eurozóny, což by dle některých analytiků mohlo zapříčinit rozpad Evropské měnové unie (EMU). -

Strategie pro obchodování české koruny během inflace

Inflace v únoru 2022 dosáhla 11,1 % a byla tak nejvyšší od roku 1998. Stále více lidí tak logicky zajímá, jak před inflací ochránit své úspory. Dnes si proto ukážeme strategii na obchodování české koruny, která má potenciál vás před inflací nejen uchránit, ale ještě na ní i potenciálně vydělat. -

Šílený rok 2020: analytické shrnutí

Rok 2020 byl jízdou na horské dráze. Panika a zmrazení ekonomiky, které nikdo z nás nezažil, vyvolaly nejprudší a zároveň nejkratší medvědí trh v historii. Následně přišla euforie podporovaná novými biliony dolarů. Poté strach z druhé vlny pandemie a zase nadšení z vysoké účinnosti vakcín. Ke konci roku už emočně vyčerpaní investoři ani nevěděli, jestli se radovat z vítězství Joe Bidena v amerických prezidentských volbách, nota bene když Donald Trump výsledek neuznal. -

To nejdůležitější v roce 2024 – na co se připravit

V tomto článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2024, abyste si je mohli vyznačit ve svém investičním kalendáři. -

Trump a jeho tweety: Nová anomálie na trhu

Donald Trump zbořil snad všechny zavedené pořádky už během své prezidentské kampaně a rozhodně v tomto trendu pokračuje i během vládnutí v Bílém domě. Jeho největší zbraní v tomto ohledu je Twitter a s ohledem na sílu slov, která nynější prezident Spojených států používá, můžeme mluvit o bombě pro finanční trhy pokaždé, když Trump zveřejní další ze svých tweetů. -

Uplynulé desetiletí v ekonomice: krize, rozmach Číny, alternativy

Turbulentní rok 2020 je již minulostí a společně s ním skončilo také další desetiletí, ve kterém jsme byli svědky mnoha důležitých událostí. V dnešním článku se proto ohlédneme za poslední dekádou. Přinášíme výběr pěti nejdůležitějších událostí a trendů ve světové ekonomice v uplynulém desetiletí. -

Úrokové sazby a jak ovlivňují forex

Mezi úrokovými sazbami a forexovým obchodováním existuje silná korelace. Forexový trh je ovládán mnoha proměnnými, ale úroková sazba měny je základním faktorem, který převažuje nad všemi ostatními. -

Uvažuje Bank of Japan o další intervenci?

Nedávno jsme psali, že Bank of Japan (Japonská centrální banka) uvažuje o intervenci, aby oslabila svůj japonský jen (Yen). A za dva dny k tomu došlo. Může se to zdát neuvěřitelné, ale dnes budeme psát znovu o stejné věci. Ale teď vážně, měnový pár USD/JPY se blíží k hladině 76,00, která pro Bank of Japan (BoJ) znamená něco jako „čáru v písku“ a je blízko úrovně, kdy byla intervence použita naposledy. -

Válka na Ukrajině: Jak obchodovat na finančních trzích?

Napadení Ukrajiny ruskou armádou je šokující. Nejde jen o vystřízlivění západního demokratického světa tváří v tvář agresorovi, ale také o šok ekonomický, nabídkový. Sankce namířené proti Rusku znamenají jeho izolaci a výrazně omezují jeho dodávky na trh od ropy, přes hliník po nikl. Tento nedostatek surovin přichází v době, kdy už jsou globální řetězce napjaté, kapacity plné a rostoucí inflace byla ekonomickým tématem číslo jedna. -

Válka na Ukrajině - SLEDUJEME ONLINE

Ve čtvrtek 24. února Rusko zahájilo invazi na Ukrajinu. Portál FXstreet.cz přináší aktuální dění minutu po minutě v online reportáži. -

VIDEO: Aktuální trhy z pohledu FOREX obchodníka

Aktuální vývoj na finančních trzích vyvolává nejen u začínajících traderů řadu otázek. Jelikož fundamentálních událostí za posledních pár týdnů bylo opravdu mnoho, rozhodli jsme se dnešní pravidelný video komentář zařadit přímo do sekce vzdělávacích článků, shrnout zásadní události poslední doby a ukázat obchodní nastavení Patrika Urbana. -

Volby amerického prezidenta 2024: Co na to říkají trhy?

Chcete vědět, koho si zvolí Američané? Zeptejte se trhů! Existuje několik ekonomických ukazatelů, které nám už teď mohou dát určitou představu. Jenže do jaké míry jsou přesné? I na to se podíváme v dnešním článku. -

Výhled 2022: Akciové indexy, komodity, kryptoměny a ostatní

Ve druhé části celoročního výhledu se podíváme na ostatní oblíbená aktiva mimo forex. Budou znovu velmi výnosnou investicí americké akcie? Které komodity mohou překvapit růstem? A jak se různých typů investic dotýká vysoká inflace a předpokládaný růst úrokových sazeb? -

Vysoké riziko intervence na EURCHF a USDJPY

Jednostranná intervence bez podpory dalších centrálních bank nebo mezinárodního společenství nebývají většinou dlouhodobě úspěšné. Snahy Švýcarské národní banky (SNB) a centrální banky Japonska (Bank of Japan) oslabit své měny se míjí účinkem, protože jak švýcarský frank (CHF), tak i japonský jen (JPY) znovu posilují. JPY se oproti USD obchoduje velmi blízko historických maxim a EUR se proti CHF obchoduje jenom několik desítek bodů nad cenovým dnem 1.2000, který SNB uměle nastavila minulý rok. -

2016: Rok plný překvapení

Vánoce už klepou na dveře. Je proto nejvyšší čas zhodnotit uplynulý rok z pohledu měnových a komoditních trhů. Rokem 2016 otřáslo několik nečekaných politických událostí. Ne všechny ale přinesly negativní reakci finančních trhů, aby mohly být nazvány černými labutěmi. Naopak, uplynulý rok je prozatím až překvapivě optimistický. -

2017 - rok silného eura a koruny

Tradičně se před Vánocemi podíváme na uplynulý rok a také zhodnotíme úspěšnost lednové prognózy z dílny FXstreet.cz. -

2018 – rok návratu silného dolaru a krachu kryptoměn

Blíží se konec roku a je tedy čas zhodnotit vývoj měnových trhů a také jej porovnat s naší celoroční prognózou, kterou jste si mohli přečíst přímo na Nový rok. Letošní rok se nesl v duchu silné americké ekonomiky, která chytnula druhý dech po snížení daní prosazené prezidentem Trumpem. Zbytek světa od Číny přes Japonsko až k eurozóně ztratil růstové momentum a na měnových trzích byla tato dominance Spojených států znát. -

2023: Výhled pro akcie, komodity a kryptoměny

Do roku 2023 vstoupily finanční trhy na optimistické vlně. Akcie i ostatní riziková aktiva si v prvních lednových dnech připisují slušné zisky, vydrží však býčí sentiment i v následujících 12 měsících? Rizikových faktorů a proměnných do celé skládačky ve fundamentální analýze je více než dost. Pokud ale nepřiletí nějaká černá labuť (např. environmentálního nebo politického rázu), budou mezi dominantní témata patřit vývoj inflace, válka na Ukrajině i znovuotevření Číny. -

3 fundamenty, které by si měl letos každý obchodník pohlídat

Technická analýza je užitečným nástrojem. Avšak bez sledování fundamentů se v obchodování příliš daleko nedostanete. Pokud na to ale nemáte čas, žádný strach. Přinášíme vám shrnutí 3 nejdůležitějších ukazatelů na trhu, které by ke zlepšení vašich letošních obchodních výsledků měl postačit. -

5 faktorů, které budou ve zbytku roku nejvíce ovlivňovat cenu ropy

Navigovat v divokých ropných vodách může být pro některé obchodníky velmi složité. Ropa se v dosavadním průběhu roku ukazuje jako jedna z nejkolísavějších komodit a výjimkou nejsou pády nebo růst o vyšší jednotky procent za jedinou seanci. Daná volatilita je však pro tradery lákavá a správné zachycení trendu může být velmi profitabilní. Jaké faktory se nejvíce promítají do cen ropy? A jaký je výhled na zbytek roku?

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |