Ticker Tape by TradingView

Sázíme na rozvíjející se trhy a hodnotové akcie

Klíčové investiční teze skupiny Conseq pro rok 2025

Investoři by měli být v roce 2025 spíše opatrní, co se týče amerických akcií s velkou tržní kapitalizací z indexu S&P 500 a akcií z technologického sektoru. Nad druhou stranu pozitivně by mohly překvapit čínské akcie, které budou i nadále těžit z vysoce nadprůměrného hospodářského růstu čínské ekonomiky. Toto a další predikce finančních trhů zazněly na tiskové konferenci, kterou uspořádala společnost Conseq Investment Management a. s. 15. 1. 2025 v Grand Hotelu Michelangelo.

Světová ekonomika nyní roste přibližně 3% tempem, což odpovídá jejímu strukturálnímu nabídkovému potenciálu, nicméně jsou přítomny výrazné regionální diference. „Daří se především regionu rozvíjející se Asie v čele s Čínou, který přispívá k růstu celé světové ekonomiky bezprecedentními dvěma třetinami. Na druhou stranu Evropa výrazně zaostává, a to primárně kvůli nekonkurenceschopným cenám energií,“ popisuje Michal Stupavský, investiční stratég Conseq Investment Management a. s.

Česká ekonomika poroste rychleji, než předpokládá analytický konsenzus agentury Bloomberg

Ekonomické oživení české ekonomiky bude letos ve srovnání s analytickým konsenzem agentury Bloomberg o něco silnější, a to primárně kvůli svižnějšímu růstu spotřebitelských výdajů českých domácností. Očekáváme růst HDP 2,5 – 3,0 %.

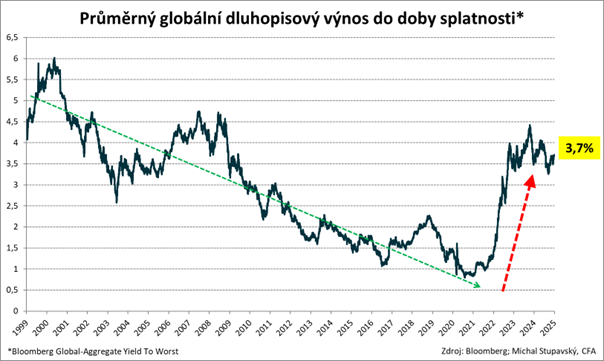

Globálním dluhopisovým trhům by se mělo dařit poměrně slušně

Globální dluhopisová třída aktiv je jako celek oceněna poměrně atraktivně s tím, že průměrný globální dluhopisový výnos do doby splatnosti je na nejvyšší úrovni od roku 2009. Výnos do doby splatnosti dluhopisu přitom představuje standardizované měřítko valuace neboli ocenění dluhopisu a přibližně odpovídá průměrnému ročnímu očekávanému zhodnocení dluhopisu od okamžiku nákupu až do jeho splatnosti.

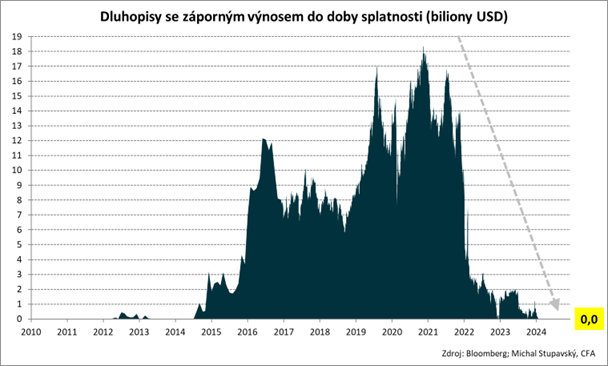

Na začátku roku 2024 se globální dluhopisové trhy vrátily do pomyslného normálu, když se objem dluhopisů se záporným výnosem do doby splatnosti dostal na nulu.

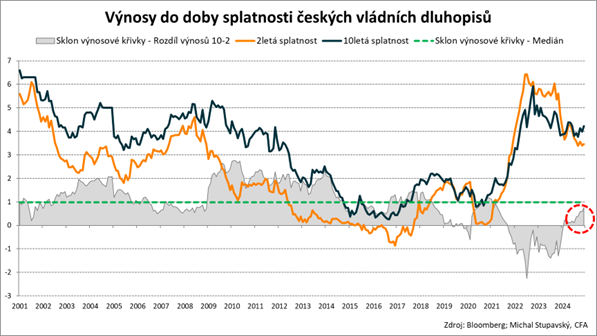

U českých vládních dluhopisů i nadále udržujeme poněkud podváženou duraci

„U českých vládních dluhopisů stále udržujeme poněkud podváženou duraci neboli úrokové riziko, a to primárně kvůli stále relativně nízké maturitní prémii, tedy nízkému rozdílu mezi výnosy delších a kratších splatností. Proto držíme především české vládní dluhopisy s kratšími splatnostmi, a i nadále hodně využíváme repo operace s ČNB,“ říká Stupavský.

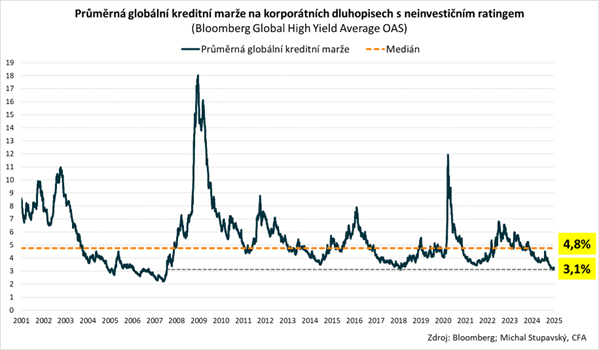

Na korporátními dluhopisy jsme spíše opatrní

Na korporátní dluhopisy má Conseq z krátkodobého pohledu spíše opatrný názor, protože tzv. kreditní marže se pohybují na mnohaletých minimech. Kreditní marže přitom představují výnosové prémie nad bezrizikovými úrokovými sazbami – sazby úrokových swapů anebo výnosy do doby splatnosti vládních dluhopisů – neboli očekávaný nadvýnos za přijímané kreditní riziko korporátních dluhopisů.

Americké akcie jsou předražené

Americké akciové indexy, včetně jejich valuací neboli ocenění, jsou na nebo poblíž historických maxim, což nabádá k opatrnosti. „Domníváme se, že výrazná nadvýkonnost amerických akcií nemůže trvat věčně. Na druhou stranu většina ostatních akciových regionů je oceněna podstatně atraktivněji. Za klíčová investiční rizika považuji rekordní zadluženost, především americké vlády, a výrazný potenciál druhé výrazné inflační vlny, opět především v USA,“ vysvětluje Stupavský.

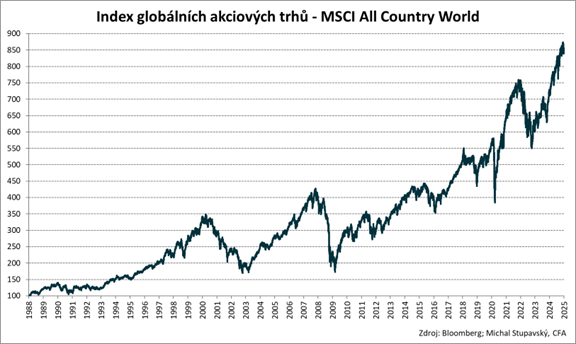

Nejširší globální akciový index MSCI ALL COUNTRY WORLD je na historickém maximu:

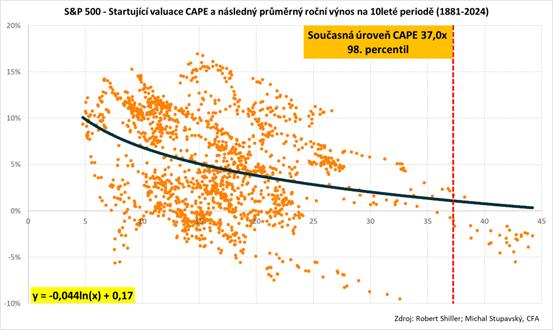

HLAVNÍ AMERICKÝ AKCIOVÝ INDEX S&P 500, který sdružuje americké akcie s velkou tržní kapitalizací, se z valuačního hlediska nyní nachází na nejvyšší úrovni v historii, s výjimkou technologické bubliny z roku 2000, a to na časové řadě od roku 1881:

Regresní analýza Consequ pak indikuje průměrné roční očekávaní zhodnocení indexu S&P 500 v následující dekádě do roku 2035 jenom lehce nad nulou:

Investoři by proto měli nyní být hodně selektivní a zaměřovat se především na atraktivně oceněné trhy.

V současné globální akciové alokaci je Conseq nadvážený v následujících oblastech:

- Rozvíjející se trhy (emerging markets), především střední a východní Evropa, a rozvíjející se Asie v čele s Čínou

- Americké akcie s malou tržní kapitalizací (US small-caps)

- Britské akcie

- Akcie komoditních producentů

- Hodnotové akcie (value stocks)

Naopak podvážení udržuje Conseq v rámci amerických akcií s velkou tržní kapitalizací z indexu S&P 500 (US large-caps) a růstových akcií (growth stocks)

„Klíčová investiční pravidla se nemění ani v roce 2025. Investoři by především měli mít svá portfolia dobře diverzifikovaná, jak co do jednotlivých tříd investičních aktiv, tak i do hlavních světových regionů. Horké investiční tipy na tak krátký časový horizont, jako je jeden rok, samozřejmě dávat nemůžeme. Nicméně pokud bychom pro rok 2025 měli dát za nás klíčové rady, tak by to rozhodně bylo být jako investor hodně opatrný, co se týče amerických akcií s velkou tržní kapitalizací a akcií z technologického sektoru. Nad druhou stranu by pozitivně mohly překvapit čínské akcie, které budou i nadále těžit z vysoce nadprůměrného hospodářského růstu čínské ekonomiky,“ uzavírá Michal Stupavský.

Klíčová slova: Vládní dluhopisy | Michal Stupavský | Investment Management | Globální dluhopisové trhy | Americký akciový index | Globální akciový index MSCI | Dluhopisy | Britské akcie | Investment management | Domácnosti | Grand | Asie | Growth Stocks | Inflační vlny | Výnosy | Ekonomiky | Očekávání | Růst | Investiční rizika | MSCI | Oživení české ekonomiky | Index | Akcie s malou tržní kapitalizací | S&P | Akciové indexy | Výrazný potenciál | Objem dluhopisů | Akciový index | 3М | Hodnotové akcie | Korporátní dluhopisy | USA | Investiční teze | Globální akciový index | Predikce finančních trhů | Růst HDP | Conseq Investment Management | Americké akcie | Rok 2025 | Hlavní americký akciový index | Sazby | Ekonomické oživení | Zadluženost | Trhy | Value Stocks | Technologické bubliny | Emerging markets | Rizika | Americké akciové indexy | Americký akciový index S&P 500 | Společnost | Conseq | MSCI All Country World | Riziko | Úrokové riziko | Predikce | Stratég | Výnos | ČNB | Akciový index S&P 500 | Prémie | Evropa | Management | Podvážení | Portfólia | Marže | Časový horizont | Konsenzus | HDP | Východní Evropa | Investiční tipy | Akcie | Světová ekonomika | Světové ekonomiky | Potenciál | Investiční stratég | Dluhopisové trhy | Index MSCI | Zhodnocení | Valuace | TIM | Objem | Investiční | Bloomberg | Třída aktiv | Index S&P 500 | S&P 500 | Česká ekonomika | Ekonomika | Vlády | Analýza | Index MSCI All Country World | Čínské akcie | Portfolia | Rozvíjející se trhy | Investoři | Markets | Repo operace | Investment | Indexy | ROCE | Investor | Americké vlády | Ocenění |

Čtěte více

-

Sazby spotřebitelských úvěrů pokračovaly tempem mírného růstu už druhý měsíc v řadě

Situace v oblasti spotřebitelských úvěrů je poměrně stabilní. Jak ukazují aktuální data Broker Consulting Indexu spotřebitelských úvěrů, už druhý měsíc po sobě se průměrné sazby úvěrů na cokoliv mírně zvedají. V lednu dosáhly hodnoty 7,63 procenta, což je oproti prosinci o 0,19procentního bodu více. V meziročním srovnání se však letošní lednové sazby pohybují výrazně níže než loni v lednu, konkrétně o 0,68procentního bodu. Podle odborníků nejsou drobné výkyvy úrokových sazeb ničím neobvyklým a zásadní změny nelze předpokládat ani v dalších měsících tohoto roku. -

Sazby spotřebitelských úvěrů se v únoru propadly pod sedmiprocentní hranici, poprvé od dubna 2022

Po dvouměsíčním mírném stoupání nabraly úrokové sazby spotřebitelských úvěrů opačný směr. Oproti lednové hodnotě se v únoru propadly pod sedmiprocentní hranici a skončily na úrovni 6,86 procenta. Tento meziměsíční pokles dosahuje podle dat Broker Consulting Indexu spotřebitelských úvěrů 0,77procentního bodu. Pod hranicí sedmi procent byly přitom sazby úvěrů na cokoli naposledy v dubnu roku 2022, kdy se držely na úrovni 6,97 procent. -

Sazby spotřebitelských úvěrů stagnují, měnit by se neměly ani v následujícím období

Broker Consulting Index spotřebitelských úvěrů nedoznal v lednu oproti konci minulého roku téměř žádných změn. Jeho hodnota poklesla pouze o tři bazické body na 9,46 procenta. Tento vývoj koresponduje se čtvrtečním rozhodnutím Bankovní rady České národní banky, která ponechala základní úrokovou sazbu na 7 procentech. -

Sazby u bezúčelových půjček klesly pod osm procent

Spotřebitelský úvěr je možné poskytnout takřka na cokoli a obvykle, při splnění podmínek, s jeho poskytnutím banky nemají problém. Někdy však vyžadují tzv. zajištění, tedy ručitelský závazek třetí osoby. Zájemci o půjčku si mohli dokonce v průběhu července sjednat spotřebitelský úvěr o půl procenta levněji, než v předchozím měsíci. Výsledek Broker Consulting Indexu spotřebitelských úvěrů totiž zaznamenal oproti přechozímu měsíci snížení průměrných úrokových sazeb, a to na 7,77 procenta. -

Sazby u hypotečních úvěrů se v posledních měsících výrazně nemění

Oproti základnímu scénáři o vývoji tempa hypotečních sazeb, který byl predikován ekonomickými experty začátkem roku, dochází k poklesu sazeb jen velmi pozvolna. Index společnosti Broker Consulting sledující vývoj hypotečních sazeb zaznamenal v červnu snížení o pouhých 0,06 procentního bodu. Průměrná nabídková sazba hypotečních úvěrů tak klesla na 5,11 procenta a stále se drží nad hlavní úrokovou sazbou České národní banky. -

Sazby v Británii podle šéfa BoE letos pravděpodobně jednou porostou. GBP ale v klidu čeká hlavně na zítřejší inflaci

Úterní seance na akciových trzích zatím probíhá v klidu a na o něco větších objemech než včera. Trhy na důležité fundamenty stále spíše čekají, takže si většina indexů své ceny pouze udržuje a přešlapuje v úzkém bočním trendu na místě. Výraznějšího růstu se tak z Evropských indexů dočkal jen německý DAX který ale „dohání“ včerejší seanci, kdy byl jako jediný z hlavních evropských indexů kvůli svátku uzavřen. -

Sazby v Turecku se snížily více, než se očekávalo

Úrokové sazby v Turecku byly sníženy o 250 bazických bodů z 50 % na 47,5 %. Očekávalo se snížení na 48,5 %. Za zmínku stojí, že inflace klesla ze 75 % v květnu na 47 % v listopadu. USD/TRY nadále roste, ačkoli na dnešní rozhodnutí nijak nereaguje. CBRT (Centrální banka Turecké republiky) pokračuje ve stabilizaci trhu prostřednictvím měnových intervencí, což brání dalšímu oslabování měny. USD/TRY v letošním roce vzrostl o téměř 20 %. -

Sazby z hypoték v USA přesáhly hranici 7 %

Hypoteční sazby v USA se po několikaměsíčním poklesu znovu zvýšily a poprvé od poloviny roku 2024 přesáhly hranici 7 %. Průměrná sazba na 30letou fixní hypotéku dosáhla podle dat společnosti Freddie Mac úrovně 7,04 %, což představuje psychologicky významný mezník pro kupující i prodávající na trhu s bydlením. -

Sazby zpomalí a vše bude lepší? Investoři znovu hledají naději u Fedu

Podobně jako letos už několikrát se pozornost trhů stáčí k centrálním bankám v naději, že by mohly přece jen postupovat mírněji. V Evropě se dá čekat přibývání evidence o recesi, v zámoří se investoři upínají k drobným náznakům ochlazování trhu práce. ECB jedná ve čtvrtek, Fed naváže příští týden. Ani v jednom případě se podle nás nedá čekat, že by bankéři slevili ze zvýšení sazeb o 75 bazických bodů, ale klíčový je výhled, a právě v něm se mohou objevit náznaky pomalejšího utahování politiky. -

Sazby zůstávají beze změny, dolů podle nás půjdou až příští rok

Bankovní rada ČNB navzdory tržním očekáváním ale v souladu s naší prognózou dnes ponechala úrokové sazby beze změny. Jestřábím dojmem vyzněla tisková konference guvernéra Michla, na které zmínil především proinflační rizika. Ta se podle něj týkají hlavně vlivu stále vysoké meziroční inflace, která navíc oproti září v posledních třech letošních měsících vlivem nižší srovnávací základny zrychlí, na mzdová vyjednávání a úpravy cen. Tato rizika do konce roku nepominou, a proto i nadále očekáváme, že k prvnímu snížení sazeb dojde až v únoru příštího roku. Následně sazby půjdou vlivem pouze pozvolného oživení ekonomiky poměrně rychle dolů. Na konci roku 2024 tak repo sazba podle naší prognózy klesne na 4 %, politicky neutrální úrovně 3 % by však měla dosáhnout až na konci roku 2025. -

Sází trh na analogii mezi meetingem G20 v Cannes a Jakson Hole?

Steen Jakobsen, hlavní ekonom Saxo BankPondělní rally na trhu se zdá být zbožným... -

Sazka koupí akcie loterijní společnosti OPAP

Společnost Sazka miliardáře Karla Komárka se chystá koupit zbývající akcie řecké loterijní společnosti s názvem OPAP. Tato společnost je podle výše příjmů 4. největší sázkovou firmou v Evropě. -

Sazka loni vyplatila 402 milionových výher, oproti minulému roku o 20 více

Sazka loni vyplatila 402 milionových výher, oproti minulému roku o 20 více. V loteriích, losech a on-line losech za rok 2024 společnost eviduje 72,5 milionu výher v hodnotě 11,6 miliardy korun, meziročně o 600 milionů korun více. Nejvyšší loňská výhra činila 129 milionů korun, rok předtím to bylo 235 milionů korun. Rekordní zájem byl o stírací a on-line losy, na výhrách z nich vyplatila společnost téměř 5,8 miliardy korun, meziročně o 300 milionů více. Sazka o tom dnes informovala v tiskové zprávě. -

Sazka míří na burzu, nejspíše londýnskou. Chce se svézt na vlně pandemických levných peněz

Loterijní společnost Sazka podle agentury Bloomberg oživuje svůj záměr vstoupit na burzu, pravděpodobně londýnskou. Společnost působící v řadě zemí, vedle Česka provozuje loterie také v Řecku, Itálii, Rakousku nebo na Kypru, patří do holdingu KKCG českého miliardáře Karla Komárka. -

Sázka na centrální banky dnes vynesla vzhůru dluhopisy i akcie

Zatímco dluhopisy dnes pouze zvětšují či zmenšují své zisky, akcie jsou od rána jako na houpačce - ze zeleného do červeného a zase zpět. Stále platí, že větší zájem investorů míří do amerických než do evropských dluhopisů. Dvouletý americký výnos je nyní o 11 bazických bodů pod páteční úrovní. Slušně však klesají také výnosy v jádru eurozóny, zatímco z periferie se peníze stahují. -

Sázka na defenzivu i spekulativní aktiva

Hlavní akciové indexy jsou na tom stále pouze smíšeně. Amerika sice roste o pár desetin procenta, ale Evropa se na směru neshodne. Frankfurt či Londýn ztrácejí, zatímco Amsterdam, Paříž a další si připisují lehké zisky. Zájem investorů dnes míří do oblíbených spekulativních jmen, kryptoměn a dál také do dluhopisů. Výnosy sice odpoledne svůj pokles přerušily, ale zůstávají níž - v USA či Německu na 10 letech asi o 3 bazické body. -

Sázka na dobré výsledky táhne akcie výš

Evropské akciové trhy začaly týden dalším růstem, v jehož čele najdeme tentokrát Frankfurt i Londýn, oba už procento v plusu. Dluhopisy jsou na tom smíšeně při malých změnách výnosů oproti pátku. Zlato dopoledne roste. Eurodolar měl rovněž tendenci stoupat, ale už obrátil a vrací se shora zpět k hladině 1,1300. Koruna lehce slábne na 26,70. -

Sázka na komodity vychází již třetím měsícem v řadě. Přinese září změnu trendu?

Komodity v srpnu opět zastínily výnosy investorů na akciových trzích, dluhopisech nebo dolaru a daří se jim tak nejlé... -

Sázka na podporu nemá pevné základy, trhům se však nevede zle

Zápis z posledního zasedání americké centrální banky potvrdil, že mezi členy měnového výboru panují rozdílné názory na rychlost návratu ekonomiky na předkrizovou úroveň a výhled pro inflaci. Bankéři pak nejsou ani zajedno v tom, jak postupovat v rámci nové strategie. Zatímco někteří se kloní k silnému závazku nechat uvolněnou měnovou politiku, jiní argumentují přílišným svazování rukou v nejisté době. -

Sázka, nebo strategická volba? Odvážný krok guvernéra ČNB

Přístup guvernéra ČNB Aleše Michla je sice netradiční, ale nikoliv překvapivý. Rostoucí institucionální zájem o Bitcoin pozorujeme už nějakou dobu. I v USA se už několik měsíců spekuluje o zavedení kryptoměnové rezervy, přičemž současný prezident Donald Trump již vydal nařízení, které tento proces zahájilo. Zatím však nespecifikoval, o jakou kryptoměnu by mělo jít. Americká centrální banka se vyjádřila, že Bitcoin nemůže a ani nechce vlastnit. Ve světě kryptoměn se Bitcoin jeví jako jasná volba – a to díky jeho široké popularitě a rostoucímu podílu v portfoliích investorů.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Prop trading a copy trading

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Prop trading a copy trading

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Analýza: Česku stagflace kvůli americkým clům nehrozí

Agentury: Spojené státy nebudou uplatňovat nová cla na některou elektroniku

Reuters: Trump chce 90 obchodních dohod za 90 dní

Trump: Dluhopisový trh měl slabší chvilku, kterou jsem rychle vyřešil

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

S&P zhoršila výhled ratingu Maďarska na negativní

Argentina si zajistila 32 mld. dolarů od MMF a Světové banky

Fed ujišťuje, že je připraven udržet trhy v chodu, akcie díky tomu posilují

Forex: Dolar zlevňuje, důvěru investorů v americkou měnu oslabily celní spory

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Analýza: Česku stagflace kvůli americkým clům nehrozí

Agentury: Spojené státy nebudou uplatňovat nová cla na některou elektroniku

Reuters: Trump chce 90 obchodních dohod za 90 dní

Trump: Dluhopisový trh měl slabší chvilku, kterou jsem rychle vyřešil

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

S&P zhoršila výhled ratingu Maďarska na negativní

Argentina si zajistila 32 mld. dolarů od MMF a Světové banky

Fed ujišťuje, že je připraven udržet trhy v chodu, akcie díky tomu posilují

Forex: Dolar zlevňuje, důvěru investorů v americkou měnu oslabily celní spory

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Blogy uživatelů

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Chaos na trzích! Proč ještě není vyhráno? | Investiční Memento

Nečekaný vítěz mezi akciovými indexy? Polsko poráží USA i Německo

Co ovládá každý ziskový trader? Myšlení v pravděpodobnostech

Praktické okénko: Krásné reakce na denním grafu a vliv cel na kurzy majors párů

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Chaos na trzích! Proč ještě není vyhráno? | Investiční Memento

Nečekaný vítěz mezi akciovými indexy? Polsko poráží USA i Německo

Co ovládá každý ziskový trader? Myšlení v pravděpodobnostech

Praktické okénko: Krásné reakce na denním grafu a vliv cel na kurzy majors párů

Forexové online zpravodajství

Trump kapituluje před Applem & spol., ruší jim cla. Čína jej zato chválí, že prý začíná napravovat své chyby, což je pro Bílý dům potupa

V Česku teď vejce zdražují nejvíce v EU, více než v zemích, jako je Maďarsko, které daleko tíživěji zasáhla ptačí chřipka. Zdražují více i než v USA, kde tamní těžkou vaječnou krizi řeší i Trump

Letní tábory letos mírně podraží. Rodiče však mohou sáhnout po příspěvcích, které citelně ulehčí rodinnému rozpočtu

US trhy uzavírají růstem

Denní shrnutí: Bitcoin roste o 5 %, Wall Street se pokouší o zotavení ke konci týdne 📈

Co se děje na trzích? 📉

Pšenice roste o 3 % kvůli suchu v USA a nepříznivému počasí v Rusku 📈

GOLD roste o 1,5 % 📈

Americké indexy v zeleném

Frankfurtská burza na konci týden oslabila o necelé procento

Trump kapituluje před Applem & spol., ruší jim cla. Čína jej zato chválí, že prý začíná napravovat své chyby, což je pro Bílý dům potupa

V Česku teď vejce zdražují nejvíce v EU, více než v zemích, jako je Maďarsko, které daleko tíživěji zasáhla ptačí chřipka. Zdražují více i než v USA, kde tamní těžkou vaječnou krizi řeší i Trump

Letní tábory letos mírně podraží. Rodiče však mohou sáhnout po příspěvcích, které citelně ulehčí rodinnému rozpočtu

US trhy uzavírají růstem

Denní shrnutí: Bitcoin roste o 5 %, Wall Street se pokouší o zotavení ke konci týdne 📈

Co se děje na trzích? 📉

Pšenice roste o 3 % kvůli suchu v USA a nepříznivému počasí v Rusku 📈

GOLD roste o 1,5 % 📈

Americké indexy v zeleném

Frankfurtská burza na konci týden oslabila o necelé procento

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Brazílie vítězí v americko-čínské celní válce. Proto nyní Trump zavádí cla právě i na brazilský dovoz

Akcie dnes nenacházejí společný směr, výnosy mírně klesají

Graf dne - BTC (17.08.2023)

Tesla klesla o 6 %, protože včerejší akce „Robotaxi“ vytvořila tlak na vybírání zisků 📉

Forex: ECB setrvává ve stávajícím expanzivním módu

Guvernér BoC zostáva jastrabí

Aktuální prognóza pro pár EUR/USD na 24. 10. 2024

Tesla klesla pod rostoucí trendovou čáru na cenu 180

GBP/USD – Denní pohled 2.4.2014

Forex: Eurodolar vyčkává na německou inflaci

Brazílie vítězí v americko-čínské celní válce. Proto nyní Trump zavádí cla právě i na brazilský dovoz

Akcie dnes nenacházejí společný směr, výnosy mírně klesají

Graf dne - BTC (17.08.2023)

Tesla klesla o 6 %, protože včerejší akce „Robotaxi“ vytvořila tlak na vybírání zisků 📉

Forex: ECB setrvává ve stávajícím expanzivním módu

Guvernér BoC zostáva jastrabí

Aktuální prognóza pro pár EUR/USD na 24. 10. 2024

Tesla klesla pod rostoucí trendovou čáru na cenu 180

GBP/USD – Denní pohled 2.4.2014

Forex: Eurodolar vyčkává na německou inflaci

Blogy uživatelů

Dolar si dává pauzu v sílícím trendu

Multitimeframe analýza: 17.8.2023 DIESEL (Motorová nafta)

Měnový pár GBP/JPY: Analýzy více časových rámců (W1 až H4)

Burzovní grafy: Index S&P 500 zůstal nad důležitým supportem

Technická analýza měnových párů EUR/GBP, AUD/NZD a GBP/CAD

Elliottovy vlny - velká analýza: Index S&P 500, DAX, GBP/USD, TESLA, AUD/USD a ropa

Koordinovaná intervence sráží JPY výrazně níž

GAP - způsob obchodování

Jak si vést svůj obchodní deník

Jak nastavuji Stop-Loss

Dolar si dává pauzu v sílícím trendu

Multitimeframe analýza: 17.8.2023 DIESEL (Motorová nafta)

Měnový pár GBP/JPY: Analýzy více časových rámců (W1 až H4)

Burzovní grafy: Index S&P 500 zůstal nad důležitým supportem

Technická analýza měnových párů EUR/GBP, AUD/NZD a GBP/CAD

Elliottovy vlny - velká analýza: Index S&P 500, DAX, GBP/USD, TESLA, AUD/USD a ropa

Koordinovaná intervence sráží JPY výrazně níž

GAP - způsob obchodování

Jak si vést svůj obchodní deník

Jak nastavuji Stop-Loss

Vzdělávací články

Tři nejvíce podceňovaná rizika v obchodování

Jak investují Leoš Mareš a Jindřich Šídlo?

Rozhovor o tradingu s Ondřejem Hartmanem

Lira ve světě peněz neobstála. Příběh turecké měny definuje katastrofický pád

Technická analýza - supporty a rezistence

Obchodování může být návykové

FTMO kupuje globálního brokera OANDA

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Investování do REIT: Dělení REITs podle typu nemovitostí – 1. část (3. díl)

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Tři nejvíce podceňovaná rizika v obchodování

Jak investují Leoš Mareš a Jindřich Šídlo?

Rozhovor o tradingu s Ondřejem Hartmanem

Lira ve světě peněz neobstála. Příběh turecké měny definuje katastrofický pád

Technická analýza - supporty a rezistence

Obchodování může být návykové

FTMO kupuje globálního brokera OANDA

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Investování do REIT: Dělení REITs podle typu nemovitostí – 1. část (3. díl)

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Tradingové analýzy a zprávy

Forex: Citi otevřela long na GBP/USD

Aktuálně otevřené forex pozice 31.10.2017

Forex: Shrnutí obchodování 1.3.2022

EUR/GBP - Intradenní výhled 11.8.2021

Bude zasedat Světové ekonomické fórum

EUR/GBP - Intradenní výhled 2.8.2019

Technická analýza AUD/USD a EUR/CHF

Index DAX - Intradenní výhled 20.4.2021

Nejsilnější a nejslabší měny 23.9.2016

Swingové obchodování zlata 17.4.2024

Forex: Citi otevřela long na GBP/USD

Aktuálně otevřené forex pozice 31.10.2017

Forex: Shrnutí obchodování 1.3.2022

EUR/GBP - Intradenní výhled 11.8.2021

Bude zasedat Světové ekonomické fórum

EUR/GBP - Intradenní výhled 2.8.2019

Technická analýza AUD/USD a EUR/CHF

Index DAX - Intradenní výhled 20.4.2021

Nejsilnější a nejslabší měny 23.9.2016

Swingové obchodování zlata 17.4.2024

Témata v diskusním fóru

Eurodolar - Chat

Ohlédnutí za děním okolo akcií GameStop, ACM a komunitou WallStreetBets očima ředitele Trading oddělení XTB Filipa Kaczmarzyka

Volná diskuze

Obchodování formací konsolidace

Burzovní grafy: Americké akcie mírně ztratily, drží se ale nad supportem

PIP kalkulačka

Elliottova vlnová teorie pro akcie Baidu, měnový pár GBP/CAD a stříbro

„Strašidelný“ začiatok – strata mínus 3,9 %

Vybrané tituly: Nejvíce rostoucí akcie za tři měsíce

INVESTIČNÍ GLOSA: Na prop trading dopadá další stín. Kvůli podvodníkům se zavírají stovky účtů

Eurodolar - Chat

Ohlédnutí za děním okolo akcií GameStop, ACM a komunitou WallStreetBets očima ředitele Trading oddělení XTB Filipa Kaczmarzyka

Volná diskuze

Obchodování formací konsolidace

Burzovní grafy: Americké akcie mírně ztratily, drží se ale nad supportem

PIP kalkulačka

Elliottova vlnová teorie pro akcie Baidu, měnový pár GBP/CAD a stříbro

„Strašidelný“ začiatok – strata mínus 3,9 %

Vybrané tituly: Nejvíce rostoucí akcie za tři měsíce

INVESTIČNÍ GLOSA: Na prop trading dopadá další stín. Kvůli podvodníkům se zavírají stovky účtů