Ticker Tape by TradingView

Co čekat od ECB: Jen jednou je málo

Shrnutí:

- Na základě nedávných výroků členů Rady guvernérů lze předpokládat, že ECB na své červnové schůzce oznámí snížení sazeb o 25 bazických bodů.

- Očekáváme, že přístup ECB ke změnám základní sazby bude i nadále vycházet z dostupných dat, což může zvýšit volatilitu trhu úrokových sazeb a zbrzdit nástup býčího trhu v dluhopisech.

- Na zvýšení durační expozice v instrumentech s pevným výnosem je nejspíš ještě brzy. Ekonomika prochází oživením a inflace se drží nad cílovou hodnotou centrálních bank, takže dlouhodobé výnosy patrně porostou rychleji než krátkodobé a výnosová křivka zestrmí.

- Křivka OIS EUR přešla do jestřábího režimu a trh očekává, že ECB sníží letos sazby jen dvakrát. To může znamenat větší citlivost eura, pokud prezidentka Lagardeová oznámí další snižování sazeb. V takovém případě se může měnový pár EUR/USD dostat pod 1,0750.

Na snížení úrokových sazeb, které může ECB oznámit již příští týden, se její odpovědní činitelé připravují už celé týdny. I když inflace dosud neklesla na 2% hladinu, kterou si centrální banka stanovila za svůj cíl, ECB evidentně vidí příležitost mírně rozvolnit monetární politiku a přitom udržet celkový restriktivní tón. Vzhledem k úporné inflaci v USA a geopolitickému napětí, které žene ceny komodit výš, však trhy dychtivě čekají, nakolik bude banka ochotná svou politiku letos zmírnit, a bojí se případné politické chyby. Tyto obavy nejspíš ECB donutí, aby i do budoucna vycházela z dostupných dat.

Makroekonomické prognózy patrně tržní očekávání nezmění.

Tržní očekávání se od začátku roku výrazně proměnila. Poklesla o 100 bazických bodů, což odpovídá čtyřem snížením sazby. V současnosti tak trhy předpokládají, že se sazba do prosince sníží dvaapůlkrát, a druhé snížení očekávají v říjnu. Ještě před březnovou schůzkou ECB přitom očekávaly o jedno snížení víc.

Zajímavější je, že i když trhy čekají, že bude ECB pokračovat ve snižování sazeb až do září 2025, s návratem k předcovidové monetární politice nepočítají. Spíš očekávají, že se sazby zastaví někde na 2,75 %. To je markantní rozdíl oproti záporným úrokovým sazbám, na které byla eurozóna dříve zvyklá, a lze z něj usuzovat, že tolik očekávané býčí oživení trhu s dluhopisy na vzdáleném konci výnosové křivky nejspíš hned tak nepřijde.

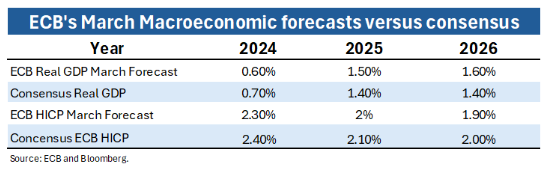

Nadcházející červnové prognózy ECB podle všeho narativ kolem monetární politiky nijak výrazně nezmění. Mohou však předznamenat mírné zlepšení krátkodobého růstu a v nejbližší době také o něco vyšší inflaci. Přitom se vychází z technických předpokladů z březnové schůzky, které počítaly se stálým směnným kurzem a propadem ceny ropy pod 75 USD za barel. Podobné předpovědi jen potvrzují, že úrokové sazby pravděpodobně ještě nějakou dobu zůstanou nad předcovidovým průměrem.

Vítězné kolečko ECB ještě neznamená, že je inflace problémem minulosti.

Navzdory tomu, že inflace od svého maxima z roku 2022 výrazně poklesla, zůstává zvýšená a celková i jádrová inflace se dál drží poměrně vysoko nad cílovou 2% hladinou. Protože došlo k ekonomickému oživení a mzdy průběžně rostou o 4,7 %, udrží se inflace nad cílovou hladinou nejspíš i po zbytek roku.

Nezapomínejme také, že americký index spotřebitelských cen je už od pandemie COVIDu-19 spolehlivým předstihovým ukazatelem inflace v eurozóně. Pokud teď vykazuje známky opětovného zvýšení, nemusí být boj s inflací u konce ani v Evropě.

Na zvýšení durační expozice je ještě brzy

Čas investovat do papírů s ultradlouhou splatností bohužel nejspíš pořád nenastal. Důvod je jasný: ekonomika se zotavuje, zatímco inflace zůstává nad cílovou hladinou, což brání ECB i ostatním centrálním bankám v agresivním snižování úrokových sazeb.

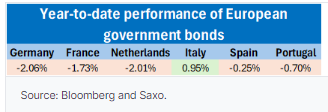

Tříměsíční futures kontrakty na Euribor odrážejí v současnosti tržní očekávání, že ECB do září 2027 sníží sazby na 2,63 %. I když byl spread mezi 10letými německými vládními dluhopisy a depozitní sazbou ECB od roku 2022 záporný, v minulosti si vedly lépe. S tím, jak se bude výnosová křivka normalizovat, lze očekávat, že 10leté dluhopisy znovu nabídnou výnos vyšší než sazba ECB, takže by neměly klesnout pod 2,63 % a mohou vystoupat až ke 3 %.

U evropských státních dluhopisů s delší splatností to platí dvojnásob. Například u 30letých eurobondů, které se v současnosti obchodují na 2,79 %, se očekává, že budou s čím dál strmější výnosovou křivkou poskytovat oproti 10letým bondům rostoucí prémii. Od poloviny 90. let vynášely 30leté bondy v průměru o 57 bazických bodů víc než 10leté bondy, což by v tomto scénáři znamenalo minimum kolem 3,2 %.

I nadále tak upřednostňujeme přední část výnosové křivky a ohledně durace jsme opatrní, protože k normalizaci křivky dochází v prostředí silné ekonomiky a značných inflačních tlaků.

FX: Jak daleko může divergence zajít?

Dolarový pár EUR/USD vstoupil do letošního roku poblíž maxima 1,10. Tehdy se očekávalo, že Fed i ECB sníží sazby zhruba šestkrát.

Navzdory tomu, že očekávání ve Spojených státech i v eurozóně polevují, však pár EUR/USD klesl na 1,08. Tentokrát se totiž vedení v oblasti snižování sazeb ujímá ECB a odpovědní činitelé dali jasně najevo, že s prvním tahem nehodlají čekat, než se rozhoupe Fed.

Teď bude záležet na vyjádření ECB na červnové schůzce. Trh sází na „jestřábí snížení sazeb“, kdy se odpovědní činitelé nebudou zavazovat k dalšímu snižování předem a spíš budou vycházet z dostupných dat. Většina jestřábích signálů však už je do křivky OIS EUR započítána a další tah ECB je na pořadu dne až v říjnu. Pro ECB tak může být po červnové schůzce klíčový další tah Fedu, protože nelze předpokládat, že by se centrální banky ve své politice rozešly příliš.

Pojďme se zamyslet nad tím, jaké dopady na euro mohou mít různé výsledky schůzky ECB:

- Pokud se ECB bude dál řídit dostupnými daty:

- Pár EUR/USD si může zachovat závislost na dolaru a může se obchodovat v úzkém pásmu mezi 1,0750-1,090.

- Pokud dá ECB najevo, že hodlá dál uvolňovat omezení, nebo naplánuje na tento rok více než 2 snížení sazeb (trh počítá v roce 2024 se dvěma):

- EUR/USD může klesnout pod 1,0750.

- EUR/GBP může klesnout pod 0,85.

- Pokud dá ECB najevo, že bude omezení nadále uvolňovat jen pomalu:

- EUR/USD může stoupnout zpět k 1,0850.

- EUR/CHF a EUR/JPY na tom mohou získat.

Klíčová slova: Inflace | EUR/USD | EUR/GBP | EUR/JPY | USA | Divergence | Ceny ropy | EUR/CHF | Sazby | Centrální banka | Centrální banky | Durace | ECB | Ekonomika | Euro | Eurozóna | FX | Fed | Futures | Index spotřebitelských cen | Měnový pár | Spread | Výnos | Bondy | Úrokové sazby | Banky | EUR | USD | Dluhopisy | JPY | CHF | GBP | Saxo Bank | Ceny komodit | Výsledky | Obchodovat | Investovat | Index | Banka | Eura | EURIBOR | Jádrová inflace | Ropy | Trh | ROCE | Snižování sazeb | Snižování úrokových sazeb | Výnosová křivka | Futures kontrakty | Dopady na euro | Mzdy | Snížení úrokových sazeb | Výnosy | Měnový pár EUR/USD | Očekávání | Tržní očekávání | Saxo | Inflace v eurozóně | Oživení trhu | Snížení sazeb | Výnosové křivky | Lagardeová | Předpovědi | Prognózy | Kontrakty | Americký index | Trhy | Závislost na dolaru | Pandemie | Zlepšení | Ekonomiky | Závislost | USD za barel | Ceny | Dolarový pár | Pár EUR/USD | Pandemie covidu-19 | 10leté bondy | Základní sazby | Althea Spinozzi | TIM | 3М | Boj s inflací | Vice | Pandemie covidu | Další snižování sazeb | Dluhopisy Saxo Bank | Dluhopisy Saxo |

Čtěte více

-

Co čekat od amerického dolaru?

V Evropské unii nás čeká jen málo ekonomických událostí a situace ve Spojených státech příliš jiná nebude. Zpravodajské pozadí prvních dvou dnů týdne bude podobné jako u eura. V těchto dnech očekávám stagnaci dolarových párů. Ve středu večer bude zveřejněn protokol FOMC – zpráva z posledního zasedání americké centrální banky. Ve čtvrtek mohou obchodníky povzbudit indexy podnikatelské aktivity ve službách a ve zpracovatelském průmyslu (stejně jako kompozitní indexy) a počty prvotních žádostí o podporu v nezaměstnanosti. Dozvíme se i počet prodejů nových domů. Pátek bude prakticky klidný den bez významných událostí. -

Co čekat od čtvrtečního zasedání OPEC?

Zástupci zemí OPEC se pomalu sjíždějí do Vídně. Už ve čtvrtek proběhne oficiální zasedání této organizace, která stále hraje na ropných trzích prim. Nálada je méně napjatá, než na několika předchozích pravidelných zasedáních. Cena ropy v minulém týdnu pokořila padesátidolarovou hranici a nečeká se tak, že by se organizace dohodla na omezení těžby či jiných důležitých zásazích. -

Co čekat od dnešního projevu Janet Yellenové, analýza USD/JPY, EUR/USD

Šéfka Fedu Janet Yellenová má dnes před sebou těžký úkol. V 16:00 vystoupí před Sněmovnou reprezentantů a podá jí pravidelné půlroční hodnocení... -

Co čekat od dnešního zápisu ze zasedání Fedu?

Lednové zasedání Fedu se neslo v lehce holubičím duchu. Členové FOMC vyjádřili znepokojení nad vývojem v globální ekonomice a nadále počítali s pozvolným růstem sazeb. Příliš jsme se toho ovšem nedozvěděli, protože zasedání nedoprovázela tisková konference. Zároveň probíhalo uprostřed masivních výprodejů na finančních trzích, které mohlo některé účastníky strašit, ovšem obavy se do stručného shrnutí (Statementu) zveřejněného bezprostředně po zasedání nedostaly. -

Co čekat od dnešního zasedání ECB?

Očekávání, že Evropská centrální banka (ECB) dnes udělá další kroky směrem k uvolněnější měnové politice, jsou velká. Všichni vědí, že banka... -

Co čekat od dnešního zasedání ECB? Analýza EUR/USD

Na základě včera publikovaných útržků z telefonních rozhovorů členů bankovní rady ECB je velmi pravděpodobné, že ... -

Co čekat od dnešního zasedání Fedu?

Zasedání americké centrální banky Fed patří dlouhodobě mezi nejdůležitější události v kalendáři každého obchodníka. S ... -

Co čekat od dnešního zasedání Fedu?

Během večera dnešní seance zakončí FED svoje dvoudenní zasedání a očekávání jsou vysoká. USA se v minulém měsíci setkaly s tragickým výsledkem NFP reportu, který ukázal na slabiny pracovního trhu. Janet Yellenová proto musí zvážit, zda opravdu nastal ten správný čas pro další zvýšení úrokové sazby, nebo zda se vyplatí ještě počkat. Trhy aktuálně kalkulují jenom s dvou procentní pravděpodobností, že Fed zvýší úrokové sazby. Klíčová však bude nová ekonomická projekce a tisková konference, které by mohly naznačit další směřování měnové politiky USA. -

Co čekat od dnešního zasedání FOMC? Analýza EUR/USD, EUR/AUD, NZD/USD

Klíčová událost tohoto týdne je tady. Dnes večer v 19:00 skončí 2denní zasedání americké centrální banky (Fed), na němž se bankéři radí... -

Co čekat od dnešního zasedání NFP?

Dnes budou publikovány jedny z nejdůležitějších amerických makroekonomických zpráv, a to data z domácího trhu práce... -

Co čekat od ECB po nízké inflaci?

První odhad inflace v eurozóně týden před zářijovým zasedáním moc radosti centrálním bankéřům ve Frankfurtu nepřinesl. Zůstal na nízkých 0,2 % (meziroční růst) a zaostal jak za naším, tak tržním očekáváním. Inflaci sice pomalu začíná tlačit vzhůru odeznívání nízkých cen ropy (které by ji ke konci roku mohlo pomoci nad 1 %). Bohužel ale v srpnu znovu poklesla jádrová inflace - očištěná právě o ceny pohonných hmot, energií a potravin (na 0,8 %). Ta je přitom barometrem klíčových inflačních tlaků z reálné ekonomiky. Co v tomto světle čekat na zářijovém zasedání? -

Co čekat od eura?

Nadcházející týden bude z hlediska zajímavých a významných událostí relativně nenápadný. Trh nebyl v tomto týdnu navzdory velkému množství zpráv a ekonomických údajů příliš aktivní. Předpokládáme-li, že aktivita trhu závisí na síle zpravodajského pozadí, může být příštích pět dní méně rušných a spíše všedních. Přesto se na všechny velmi důležité události podívejme. -

Co čekat od Fedu?

Včera začalo poslední letošní zasedání FEDu. Výsledek je skoro jistý a skoro jistě trhy nepřekvapí: po roce dojde ke druhému utažení americké měnové politiky za posledních deset let, čímž se sice horní hranice klíčové sazby posune na 0,75%. -

Co čekat od inflace v příštích měsících?

Růst spotřebitelských cen dosáhl v březnu meziročně 12,7 % z únorových 11,1 %. To je nepatrně více než medián očekávání trhu, jež počítal s 12,4 %. Ovšem nejistota ohledně vývoje inflace zůstává i nadále výrazná, což mimo jiné odráží i rozptyl očekávání od 12,0 % až po 13,2 %. Nejen že je statistika inflace ovlivněna výkyvy mezi poptávkou a nabídkou a omezeními v dodavatelských řetězcích, ale od března nově i válkou na Ukrajině, která představuje nákladový inflační šok. -

Co čekat od Jackson Hole?

Sympózium centrálních bankéřů v Jackson Hole stojí tradičně na špici nejdůležitějších událostí roku v centrálním bankovnictví. Jeho dosah je však mnohem širší. Výrazně ovlivňuje dění na finančních trzích i v globální ekonomice. Bude tomu tak i letos? -

Co čekat od Jackson Hole 2014?

Ode dnes do soboty proběhne legendární sjezd centrálních bankéřů Jackson Hole 2014. Spolu s hlavními body letošního pr... -

Co čekat od letošního zasedání centrálních bankéřů v Jackson Hole?

Dnes začíná pravidelné každoroční zasedání, které v minulosti výrazně ovlivňovalo dění na finančních trzích. Centrální... -

Co čekat od libry?

V posledních dvou přehledech jsme zjistili, že v nadcházejícím týdnu bude ve Spojených státech a v Evropské unii jen velmi málo důležitých událostí. A co Spojené království, ze kterého nám minulý týden přišla celá řada významných údajů? Zaprvé si všimněte, že na britskou měnu vyvíjel tlak klíčový ukazatel inflace, ale ne dlouho. Trh nemohl ignorovat inflaci, která nerostla podle jeho očekávání, takže Bank of England už nemá důvod držet sazby na maximální úrovni. Toto považuji za zásadní moment, který je třeba vzít v úvahu. Trh už nemá žádné důvody k nákupům libry, takže poptávka po ní může časem klesat. -

Co čekat od NFP a reakce na dolaru?

Zítra nás čeká hlavní fundament tohoto týdne, kterým budou výsledky z amerického trhu práce (NFP). Jedná se o tradičně ostře sledovaná data se značným dopadem na dolar a jejich význam proto nelze podceňovat. Za dva týdny nás čeká zasedání Fedu a NFP rozhodně bude typem fundamentu, který budou představitelé americké centrální banky zohledňovat ve svém rozhodnutí a následné komunikaci. Přesto se ale nemůžeme ubránit dojmů že bude význam srpnových výsledků o něco menší než bývá obvyklé, čehož by se však i tak dalo celkem dobře využít. Nejprve ale pár slov k aktuálním odhadům. -

Co čekat od reportu Charles Schwab a Bank of America?

Analytici očekávají pokles zisků v důsledku snížení aktivity investičního bankovnictví a zvýšení rezerv v důsledku rizik recese. Část poklesu však může být kompenzována úrokovými výnosy, taženými vyššími úrokovými sazbami. Akcie od začátku roku ztratily více než 30 %:

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Denní kalendář událostí

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

Tradingové analýzy a zprávy

AUD/USD testuje klíčovou S/R zónu na psychologické hladině

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

AUD/USD testuje klíčovou S/R zónu na psychologické hladině

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Blogy uživatelů

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Forexové online zpravodajství

Pokuty za překročení rychlosti jako nový rozpočtový pilíř. Obce a města v Česku objevily svůj malý zlatý důl

Do čeho investovat? TOP 5 zbrojních společností pro diverzifikaci vašeho portfolia

Nejlepší studentské firmy roku: cílí na zdravý životní styl a chtějí pomáhat

Ranní okénko - Nálada se v Německu opět zhorší v důsledku amerických cel

Zlato dosáhlo nového historického maxima 3 245

Měnový pár EUR/GBP roste již třetí seanci v řadě

Meta bude trénovat své modely AI na datech od uživatelů z Evropské unie

Counterpoint: Trh se smartphony sílí, v prvním čtvrtletí je poprvé v čele Apple

Akciový výhled: D. Trump zmínil potenciální pauzu u cel pro automobily

Asijské akcie obchodují smíšeně, japonské automobilky posilují po možném odložení cel na automobily

Pokuty za překročení rychlosti jako nový rozpočtový pilíř. Obce a města v Česku objevily svůj malý zlatý důl

Do čeho investovat? TOP 5 zbrojních společností pro diverzifikaci vašeho portfolia

Nejlepší studentské firmy roku: cílí na zdravý životní styl a chtějí pomáhat

Ranní okénko - Nálada se v Německu opět zhorší v důsledku amerických cel

Zlato dosáhlo nového historického maxima 3 245

Měnový pár EUR/GBP roste již třetí seanci v řadě

Meta bude trénovat své modely AI na datech od uživatelů z Evropské unie

Counterpoint: Trh se smartphony sílí, v prvním čtvrtletí je poprvé v čele Apple

Akciový výhled: D. Trump zmínil potenciální pauzu u cel pro automobily

Asijské akcie obchodují smíšeně, japonské automobilky posilují po možném odložení cel na automobily

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Graf dňa - AUDJPY (14.06.2022)

Obchodní signály pro ZLATO (XAU/USD) na období 14.–17. dubna 2024: prodej (sell) pod 3 224 USD (+1/8 Murray – 21 SMA)

Zlato dosáhlo nového historického maxima 3 245

Aktuální prognóza pro pár EUR/USD na 24. 10. 2024

Dolar pokračuje v pozvolné korekci svých zisků, trh se ale soustředí především na dění v Katalánsku

Makro: Musíme přísněji dodržovat rozpočtovou kázeň, Weidmann

Revolut v Česku představuje první celoevropský věrnostní program RevPoints

Euro nevyužilo příznivých zpráv a dnes proti dolaru ztrácí

Tento týden bude zveřejněna říjnová inflace a míra nezaměstnanosti a HDP za třetí čtvrtletí

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Graf dňa - AUDJPY (14.06.2022)

Obchodní signály pro ZLATO (XAU/USD) na období 14.–17. dubna 2024: prodej (sell) pod 3 224 USD (+1/8 Murray – 21 SMA)

Zlato dosáhlo nového historického maxima 3 245

Aktuální prognóza pro pár EUR/USD na 24. 10. 2024

Dolar pokračuje v pozvolné korekci svých zisků, trh se ale soustředí především na dění v Katalánsku

Makro: Musíme přísněji dodržovat rozpočtovou kázeň, Weidmann

Revolut v Česku představuje první celoevropský věrnostní program RevPoints

Euro nevyužilo příznivých zpráv a dnes proti dolaru ztrácí

Tento týden bude zveřejněna říjnová inflace a míra nezaměstnanosti a HDP za třetí čtvrtletí

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Blogy uživatelů

Co je to likvidita?

Fibonacci retracement - tradingová strategie budoucnosti

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Fear and Greed Index: Jak funguje a jak ho číst

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Burzovní grafy: Americké akcie byly opět pod tlakem obchodní války

Spread pro začátečníky - pochopte ASK a BID ceny

Zlato jako skutečný bezpečný přístav

Co je opravdová svoboda v tradingu?

XTB mezi TOP 5 brokery na světě

Co je to likvidita?

Fibonacci retracement - tradingová strategie budoucnosti

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Fear and Greed Index: Jak funguje a jak ho číst

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Burzovní grafy: Americké akcie byly opět pod tlakem obchodní války

Spread pro začátečníky - pochopte ASK a BID ceny

Zlato jako skutečný bezpečný přístav

Co je opravdová svoboda v tradingu?

XTB mezi TOP 5 brokery na světě

Vzdělávací články

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Úvod do REIT a hlavní výhody a rizika investování do REIT (díl 1.)

Forex navyšuje své rekordní objemy

Fintokei – recenze, zkušenosti a hodnocení

Září 2024: Další ziskový měsíc pro klienty VIP zóny FXstreet.cz

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Mistrovství v obchodování akciových indexů: Klíčové strategie a přístupy

Smart Money a koncept výběru likvidity

Prop Trading od RebelsFunding se slevou 25 % je tady!

Jak obchodovat dvojité vrcholy a dvojitá dna?

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Úvod do REIT a hlavní výhody a rizika investování do REIT (díl 1.)

Forex navyšuje své rekordní objemy

Fintokei – recenze, zkušenosti a hodnocení

Září 2024: Další ziskový měsíc pro klienty VIP zóny FXstreet.cz

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Mistrovství v obchodování akciových indexů: Klíčové strategie a přístupy

Smart Money a koncept výběru likvidity

Prop Trading od RebelsFunding se slevou 25 % je tady!

Jak obchodovat dvojité vrcholy a dvojitá dna?

Tradingové analýzy a zprávy

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 7.4.2025 - 11.4.2025

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Nejsilnější a nejslabší měny 15.4.2021

Aktuálně otevřené forex pozice 15.4.2025

ČNB od října snižuje sazbu rezervy na ochranu úvěrového trhu na dvě procenta

Swingové obchodování USD/CAD 14.4.2025

Forex: Shrnutí obchodování 12.6.2017

S&P zhoršila výhled ratingu Maďarska na negativní

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 7.4.2025 - 11.4.2025

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Nejsilnější a nejslabší měny 15.4.2021

Aktuálně otevřené forex pozice 15.4.2025

ČNB od října snižuje sazbu rezervy na ochranu úvěrového trhu na dvě procenta

Swingové obchodování USD/CAD 14.4.2025

Forex: Shrnutí obchodování 12.6.2017

S&P zhoršila výhled ratingu Maďarska na negativní

Témata v diskusním fóru

Price Action Trading Jakuba Hodana

Index S&P 500

Nezobrazuje se v grafu umístění pokynu na MT4

Stratégia založená na prekúpenosti / prepredanosti trhu

EUR/USD

Diskuse ke článkům

Technická analýza vycházející z nejvyšších časových rámců: EUR/CHF

Nalaďme se na vítěznou vlnu pro rok 2025

Netradiční způsob, jakým lze používat ADX indikátor

VIDEO: Přehled zajímavých investičních příležitostí pro 49. týden

Price Action Trading Jakuba Hodana

Index S&P 500

Nezobrazuje se v grafu umístění pokynu na MT4

Stratégia založená na prekúpenosti / prepredanosti trhu

EUR/USD

Diskuse ke článkům

Technická analýza vycházející z nejvyšších časových rámců: EUR/CHF

Nalaďme se na vítěznou vlnu pro rok 2025

Netradiční způsob, jakým lze používat ADX indikátor

VIDEO: Přehled zajímavých investičních příležitostí pro 49. týden