Obchodný systém Turtle: Legenda na trhu

"Obchodovanie bolo naučiteľné viac, než som si predstavoval. Hoci som bol vtedy jediný, kto si myslel, že sa to dá naučiť... bolo to naučiteľné ďaleko viac, než bola moja najdivokejšia predstava." Richard J. Dennis

Mladý a úspešný obchodník s komoditami Louis Winthorpe III a pouličný podvodník Billy Ray Valentine si zo dňa na deň musia vymeniť svoje miesta, ktoré im boli dávno určené v ich živote. To je ale iba začiatok dômyselných intríg, v ktorých pozadí stoja dvaja starší namyslení boháči Randolph a Mortimer. Pre nich to je obyčajný "vedecký experiment" v cene jedného dolára. Zato mladý Louis Winthorpe III je úplne pokorený svojím nečakaným spoločenským pádom nadol. Jeho nový zástupca si čoskoro nachádza svoje miesto vo svete bohatých. Každá hra má však nielen svoje pravidlá, ale aj slabiny umožňujúce vzniknutú situáciu nejako využiť... Vcelku vydarená americká komédia z roku 1983 (film s názvem: česky Záměna, slovensky Výmena, anglicky Trading Places). V tom istom roku sa odohráva skutočný príbeh skupiny vybraných jednotlivcov, takzvaných Turtles (korytnačky, želvy), ktorým americkí investori v rámci testu požičali po milióne dolárov a naučili ich svoj obchodný systém. V dnešnom článku si povieme, ako funguje model Turtle traders (Želvy) a čo stálo za jeho popularizáciou.

Slávny experiment s Turtles

Slávny príbeh je spojený s rovnako slávnym traderom Richardom J. Dennisom, známym aj ako „Prince of the Pit“ (v preklade „princ parketu“). Dennis chcel zistiť, či skvelí obchodníci sa narodia, alebo sa trading dá naučiť (?). Inými slovami večná otázka: Môže za to „matka príroda“, alebo výchova? V polovici roku 1983 tento slávny trader s komoditami sa sporil práve o túto dilemu so svojim dlhoročným priateľom Billom Eckhardtom. Dennis bol uznávaným vo svete tradingu ako veľmi úspešný obchodník. Podarilo sa mu premeniť počiatočný kapitál pod 5 tisíc dolárov na viac než 100 miliónov. Iné zdroje hovoria, že si na začiatku 70-tych rokov požičal 1 600 dolárov a o 10 rokov mal 200 miliónov. Tak či onak, isté je, že bol veľmi úspešný trader. A Dennis veril, že by vedel naučiť aj druhých ľudí, aby sa stali rovnako skvelými obchodníkmi. Veril, že jeho schopnosť obchodovať nie je vrodený dar. Naopak Eckhardt si myslel, že určujúcimi faktormi sú genetika a inteligencia.

Aby tento spor vyriešili, rozhodli sa urobiť snáď najznámejší experiment v tradingu. Urobili nábor na obchodníkov, zaškolili ich a dali im skutočné účty na obchodovanie. A to všetko, aby zistili, ktorý z nich má pravdu. Aj vzhľadom k tomu, že Richard patril v tom čase k veľmi slávnym obchodníkom, prihlásilo sa 1 000 uchádzačov, z ktorých vybrali 80 na osobný pohovor. Túto skupinu zredukovali na 10 a rozšírili na konečných 13 obchodníkov (Richard pridal troch ľudí, o ktorých už vedel, že budú na zozname). Študenti boli nazývaní „Turtles“ (želvy, slovensky korytnačky, pretože Dennis sa po návrate z Ázie, keď začal program, vyjadril, že: "Budeme „vychovávať“ obchodníkov rovnako rýchlo a efektívne, ako rastú korytnačky v Singapure."). Turtles boli pozvaní do Chicaga a počas dvoch týždňov prešli tréningom. Obchodovať začali najprv malé účty. A keď im to šlo dobre, dostali 1 mil. dolárov. Pretože počas nasledujúcich štyroch rokov „želvy“ dosahovali návratnosť v priemere 80 % ročne, experiment Turtles sa stal najslávnejším experimentom v histórii obchodovania.

Dennis dokázal, že obchodovanie sa dá naučiť. Inými slovami povedané, Dennis dokázal, že s jednoduchým súborom pravidiel môžete ľudí s malými alebo žiadnymi obchodnými skúsenosťami naučiť obchodovať a urobiť z nich vynikajúcich obchodníkov.

Obchodný systém Turtle Trading - Turtle Trader

Obchodný systém Turtle bol kompletný systém. To znamená, že pokrýval každý aspekt obchodovania a prakticky nenechal žiadne rozhodnutie na subjektívnych vrtochoch tradera.

Turtle obsahoval všetky prvky úplného (komplexného) obchodného systému. Pravidlá pre jednotlivé prvky systému Turtle boli nasledovné:

Trhy: Čo nakupovať alebo predávať

Rozhodnutie čo nakupovať alebo predávať je v podstate aké trhy obchodovať. Ak obchodujete na príliš málo trhoch, výrazne si týmto znížite vaše šance na zachytenie trendu. Študenti Turtles boli obchodníci s komoditami a futures, ktorí obchodovali na všetkých amerických likvidných trhoch (s výnimkou obilnín a mäsa). Do ich zoznamu patrili:

- Chicago Board of Trade: 30-ročné U.S. Treasury Bond, 10-ročné U.S. Treasury Note (vládne dlhopisy)

- New York Coffee Cocoa and Sugar Exchange (burza): káva, kakao, cukor, bavlna

- Chicago Mercantile Exchange (CME): švajčiarsky frank, britská libra, francúzsky frank, japonský jen, kanadský dolár, akciový index S&P 500, Eurodolar, 90-dňové americké pokladničné poukážky

- Comex: zlato, striebro, meď

- New York Mercantile Exchange: ropa, vykurovací olej, bezolovnatý benzín

Turtles boli veľmi striktní, čo sa týka trhov, ktoré obchodovali.

Veľkosť pozície: Ako veľa nakupovať alebo predávať

„Koľko nakúpiť alebo predať“ je kľúčové rozhodnutie, a napriek tomu je často prehliadané, resp. nesprávne s ním väčšina obchodníkov narába. Veľkosť pozície ovplyvňuje ako diverzifikáciu, tak aj money manažment. Je jedným z najdôležitejších aspektov obchodovania. Mnoho začínajúcich obchodníkov riskuje príliš veľa na každý obchod, a výrazne týmto zvyšujú šancu, že si „nabijú hubu“, aj keď majú dobrý obchodný štýl. Turtles používali na tú dobu veľmi pokročilý algoritmus, ktorý počítal každý deň s premennou nazvanou N. Je to 20-denný exponenciálny kĺzavý priemer priemerného obchodného rozpätia (Average True Range – ATR) posledného obchodného dňa. N odráža súčasnú volatilitu na trhu. Aktuálna volatilita (N) je za účelom štandardizovania pozícií prevedená vzorcom nižšie na dolárovú volatilitu. Tato úprava je použiteľná len pre CFD, ktoré sú založené na podkladových futures kontraktoch (ich dolárová hodnota jedného bodu - Dollars per Point – je typicky vyššia ako u spotových inštrumentov indexu S&P 500 a ceny zlata (XAU/USD)). Podľa volatility dolára model vypočíta tzv. jednotky (Units).

Výpočet N a priemerného rozpätia:

N = (19 x PDN + TR)/20

ATR = maximum (High-Low, High-PDC, PDC-L)

High - maximálna aktuálna cena

Low - minimálna aktuálna cena

PDC - uzatváracia cena v predchádzajúci deň

TR – aktuálne rozpätie

Nakoľko vzorec vyžaduje N hodnotu z predchádzajúceho dňa, je nutné najprv vypočítať 20-dňový jednoduchý priemer rozpätia. Veľkosť jednotiek bola nastavená tak, že 1N reprezentuje jedno percento celkového kapitálu.

Unit = 1 % kapitálu (hodnoty účtu) / Dollar Volatillity

Dollar Volatillity = N x Dollars Per Point

Vstupy: Kedy nakupovať alebo predávať

Typický obchodník, keď premýšľa o konkrétnom obchodnom systéme, obvykle premýšľa o vstupných signáloch. Mnohí obchodníci sú totižto presvedčení, že práve vstup je najdôležitejším aspektom každého obchodného systému. Preto sa môže zdať veľkým prekvapením, že Turtles používali pre vstup veľmi jednoduchý systém. Ich model bol totižto založený na prelomení (breakout) Donchianových kanálov (Donchian Channel - Donchian kanál). Ide o technický indikátor vyvinutý Richardom Donchianom, americkým obchodníkom s komoditami a futures. Donchianov kanál je indikátor volatility, ktorý meria cenové pásmo pomocou maximálnych a minimálnych hodnôt za dané obdobie. Hornú hranicu pásma tvorí vždy maximálna hodnota z maxím kĺzajúcich za dané obdobie, spodnú hranicu potom minimálna hodnota z miním kĺzajúcich za dané obdobie. Turtles mali dva systémy:

- Systém 1: krátkodobejší systém, založený na 20-dňovom období

- Systém 2: jednoduchší dlhodobý systém, založený na 55-dňovovom období

Ak cena prerazí hornú hranicu kanálu, je to považované za signál k nákupu (long). Prerazenie spodnej hranice kanálu je signálom k predaju (short).

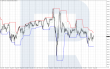

Obr. znázorňuje 20-dňový Donchianov kanál a body vstupu do pozície (buy, sell). Taktiež je ilustrovaný 10-dňový high a low pre stop príkazy.

Stop príkazy: Kedy odísť zo stratovej pozície

Existuje príslovie: „Existujú starí obchodníci. Existujú odvážni (riskujúci) obchodníci. Ale neexistujú starí odvážni obchodníci.“ Obchodníci, ktorí nevyužívajú stop príkazy, skrachujú. Turtles vždy využívali stop príkazy, tj. stopy sa zadávajú pri každej otvorenej pozícii. Tento systém zadáva stopy v závislosti na rizikovosti danej pozície. Žiadny obchod nesmie presahovať riziko 2 %. Keďže 1N je 1 % pozičného rizika (viď vyššie vzorec), maximálny stop, ktorý by umožnil 2% riziko, bude 2 N cenového pohybu. Turtle mali stop príkazy nastavené na 2N pod vstupom pre dlhé pozície a 2N nad vstupom na krátkych pozíciách.

Výstupy: Kedy odísť zo ziskovej pozície

Existuje ďalšie staré príslovie: "Nikdy nemôžete skrachovať, keď si vezmete zisk." Turtles by nesúhlasili s týmto tvrdením. Odísť zo ziskovej pozície príliš skoro, tj. vziať si zisk príliš skoro, je jednou z najčastejších chýb pri „trend following“ systémoch.

Výstup pre systém 1 bol 10-dňový low pre dlhé pozície a 10-dňový high pre krátke pozície. Ak cena šla proti pozícii na 10-dňovom breakoute, všetky „Units“ v pozícii by mali byť ukončené. Výstup pre systém 2 bol 20-dňový low pre dlhé pozície a 20-dňový high pre krátke pozície. Ak cena šla proti pozícii na 20-dňovom breakoute, všetky „Units“ v pozícii by mali byť ukončené.

Taktika: Ako nakupovať a predávať

Nemecký architekt Ludwig Mies van der Rohe hovoril, že „Boh je v detailoch“. Turtle model obsahuje niektoré dôležité detaily, ktoré sa môžu podpísať pod značný rozdiel medzi ziskovosťou originálnych Turtles a našim využívaním tohto obchodného systému. Medzi takéto taktické usmernenia napríklad patrili:

- Vstupné príkazy: Dennis a Eckhardt odporúčali Turtles, aby keď zadávali príkazy, nepoužívali stopy. Tj. mali sledovať trh a zadať príkaz, keď cena zachytí cenu stopu. Tiež im bolo povedané, že obecne je lepšie umiestniť limitný príkaz (limit order) namiesto trhového (market order). Dôvodom bolo, že limitné príkazy ponúkajú lepšiu šancu na realizáciu a menší „slippage“, ako to je pri trhových príkazoch.

- „Rýchle trhy“: Keď sa trhy, pokiaľ ide o cenu príkazov, pohybujú veľmi rýchlo a vy umiestnite limitný príkaz, tak sa jednoducho nezrealizuje. Počas takýchto „rýchlych trhov“ bolo Turtles odporúčané, aby čakali, kým trh zobchoduje a stabilizuje sa, a až potom umiestnili svoje príkazy. Mnoho začínajúcich obchodníkov v takýchto podmienkach spanikári a umiestnia svoje príkazy za najhoršiu cenu.

Podobných taktických rád bolo v originálnom Turtle obchodnom systéme viac. V prípade, že vás tento model zaujal, odporúčam originálne knihy. Napríklad „The Complete TurtleTrader“ od Michaela W. Covela alebo od Curtisa Faitha „Way of the Turtle“.

Na záver

Ako vidíme, obchodný systém Turtle a jeho pravidlá nie sú príliš zložité. Ale poznať tieto pravidlá nepostačuje preto, aby trader bol úspešný. Je rovnako dôležité sa nimi aj riadiť. Richard Dennis tvrdil: "Vždy hovorím, že by ste mohli publikovať moje obchodné pravidlá v novinách a nikto by ich nenasledoval. Kľúčom k úspechu je konzistencia a disciplína. Takmer ktokoľvek môže vytvoriť zoznam pravidiel, ktoré sú z 80 % rovnako dobré ako tieto, čo sme učili našich ľudí. To, čo sa nepodarilo urobiť, je dať im sebadôveru, aby sa držali týchto pravidiel, aj keď veci idú zle." Dennis a Eckhardt naučili skupinu "obyčajných" ľudí rovnaký systém s presnými princípmi a pravidlami pre riadenie rizika. Niektorí obchodníci boli veľmi úspešní a zarobili obrovský majetok, kým iní robili chyby a neuspeli. A v čom bol rozdiel? V obchodnej psychológii. Niektorí Turtles neboli schopní pri systéme zvládnuť stratové obdobie, alebo obchody uzatvorili predčasne a nevyužili najvhodnejšie obchodné nastavenie na maximum. A čo robí najúspešnejšia Turtle, resp. „želva“ dnes po 30-tich rokoch od experimentu? Jerry Parker, ktorý bol najlepším a najprofitabilnejším Turtle študentom, si založil vlastnú investičnú spoločnosť (Chesapeake Capital) a patrí k najúspešnejším ľuďom v tomto sektore. Ktosi múdry kedysi povedal: „Dobrý úsudok prichádza zo skúseností, a skúsenosť prichádza zo zlého úsudku“. Ak sa chcete stať traderom, musíte začať obchodovať a niekedy robiť aj chyby...

Slavomír Steigauf

Související články

Čtěte více

-

Nevšední strategie na krátkodobé obchodování stříbra a scalping DAXu

Strategie, které jsme pro vás dnes připravili, jsou jedinečným dílem profesionálních obchodníků z řad našeho Purple Trading Clubu. Ti se nejenže denně aktivně věnují obchodování, ale množství času navíc investují i do další seberealizace a také do předávání svých mnohaletých zkušeností těm o něco méně zkušeným. -

Nezmeškejte náš prémiový VIP seminář

Nezmeškejte náš prémiový VIP seminář a nejziskovější intradenní strategie týmu FXstreet.cz! -

Obchodné stratégie a systémy, I. časť

Každý obchodník na forexe sníva, že vytvorí svoju unikátnu tradingovú stratégiu. Obchodovanie na forexe môžeme porovnať s hraním šachu. Veľkosť šachového poľa je pomerne malá (8 x 8 = 64 polí) a počet šachových figúrok je konečný (každý hráč má 16 figúrok). Ale počet rôznych kombinácií šachových ťahov je blízky nekonečnu. Podobne to je aj s obchodovaním na forexovom trhu? -

Obchodné stratégie a systémy, II. časť

Ako sme sa už zmienili v I. časti, nie je jednoduché sa zorientovať v množstve obchodných stratégií a systémov. Aj preto náš prvý systém bude veľmi jednoduchý. V tomto článku sa budeme venovať populárnej forexovej stratégii „Triple MA Crossover“, nazýva sa aj „Stratégia Moving Average Crossover“ alebo len „Stratégia Moving Average“. Je to mechanický obchodný systém, založený na kĺzavých priemeroch. -

Obchodné stratégie a systémy, III. časť

V II. časti sme sa venovali forexovým stratégiám, ktoré používali kĺzavé priemery. Tieto patria do skupiny tzv. „lagging“ indikátorov. V tomto článku sa budeme venovať systémom založeným na indikátoroch z druhej skupiny, tzv. „leading“ indikátorom. Pre zopakovanie, všetky technické indikátory môžeme rozdeliť do dvoch skupín: -

Obchodné stratégie a systémy, IV. časť

Viem, že niektorí obchodníci sú proti tradingu správ (angl. news trading), pretože sa domnievajú, že môžu zarobiť peniaze na forexe podstatne jednoduchším spôsobom. Tak prečo si zvoliť ťažšiu cestu? Súhlasím s nimi. Avšak, aj keď by sa nám tento obchodný systém nepáčil, mali by sme vedieť, ako funguje obchodovanie v čase zverejňovania správ. Napokon v samotnej podstate to sú správy, ktoré vytvárajú na grafe signály kúpy a predaja. Prinajmenšom tu existuje význam učenia. Čo nie je málo. A ešte jeden dôvod. Trading správ je taktiež mix emócií, psychológie a možno pre niekoho i adrenalínu. A to patrí tiež k životu tradera. -

Obchodné stratégie a systémy, V. časť

Bollingerove pásma (angl. Bollinger Bands, BB). Medzi technickými analytikmi a obchodníkmi na všetkých trhoch, vrátane forexu, sú veľmi populárne a obľúbené. V dnešnom článku si popíšeme ďalšiu jednoduchú obchodnú stratégiu, ktorá je založená práve na tomto technickom indikátore. Dôvod popularity tohto nástroja je jednoduchý. Každý obchodník, aby dosiahol a zvýšil celkový zisk, vyhľadáva cenové pohyby. A preto potrebuje rýchlo a účinne rozpoznať zmeny trendu a volatilitu. Indikátor BB vizualizuje volatilitu a relatívnu cenovú úroveň za určité obdobie. Čím vyššia je volatilita, tým širšie je Bollingerovo pásmo. Ak je volatilita nízka, horné a dolné pásmo je blízko seba. Ceny menového páru (obecne finančného nástroja) sa obvykle pohybujú v rámci Bollingerových pásiem a odrážajú sa z jednej strany na druhú. Idea indikátora je založená na predpoklade, že cena má tendenciu vrátiť sa k priemeru. Preto, ak sa kurz dotkne horného, prípadne dolného pásma, je pravdepodobné, že sa odrazí späť. Samozrejme, ale nie vždy je to tak. -

Obchodní den tradera VIP zóny

Exkluzivní služba portálu FXstreet.cz VIP zóna - Forex Asistent si mezi tradery v České republice a na Slovensku získala vysokou oblibu a aktuálně čítá již stovky aktivních členů. Někteří tradeři možná stále zvažují, zda se připojit k ostatním traderům ve VIP zóně, a tak jsme zejména pro takové tradery připravili tento článek, který přibližuje, jak obchodní den tradera VIP zóny obvykle probíhá. -

Obchodní výsledky institucionálních objednávek (duben 2022)

Minulý měsíc pro všechny členy naší jedinečné VIP zóny FXstreet.cz opět nabídl spoustu ziskových obchodních příležitostí, které v celkovém měsíčním součtu nabídly velmi solidní zisk. Tyto obchodní příležitosti se obchodují na základě našich expertních výhledů, které pravidelně každý obchodní den zveřejňujeme v naší VIP zóně. Nutno také podotknout, že tato naše obchodní strategie je určena hlavně pro intradenní obchodování (daytrading), ale i přesto není časově náročná a pohodlně se může obchodovat při stávajícím zaměstnání. Obchody se zadávají každý den ráno obvykle mezi 10:00 h - 10:30 h. -

Obchodní výsledky institucionálních objednávek (květen 2022)

Minulý měsíc pro všechny členy naší jedinečné VIP zóny FXstreet.cz opět nabídl spoustu ziskových obchodních příležitostí, které v celkovém měsíčním součtu nabídly velmi solidní zisk. Tyto obchodní příležitosti se obchodují na základě našich expertních výhledů, které pravidelně každý obchodní den zveřejňujeme v naší VIP zóně. Nutno také podotknout, že tato naše obchodní strategie je určena hlavně pro intradenní obchodování (daytrading), ale i přesto není časově náročná a pohodlně se může obchodovat při stávajícím zaměstnání. Obchody se zadávají každý den ráno obvykle mezi 10:00 h - 10:30 h. -

Obchodování Inside Bars

Obchodování Inside Bars svojí logikou velmi blízce připomíná logiku obchodování již zmíněných Pin Barů. Naprostou většinu rad a tipů z článků o Pin Barech tedy můžeme snadno použít i pro tento typ setupu -

Obchodování Outside Bars

Outside Bary svojí logikou navazují na články o Pin Barech a Inside Barech. Prakticky všechny rady a tipy popsané v těchto dvou článcích lze aplikovat na Outside Bary. Tato aplikace je nejenom možná, ale dokonce žádoucí. -

Obchodování Pin Bars - II

Tato formace se dá obchodovat prakticky na všech časových intervalech. Na delších intervalech je ale spolehlivější než na těch kratších. Proto bych doporučoval, alespoň pro začátek, omezit obchodování na denní, 4h nebo alespoň hodinový graf. Pin bars velmi dobře detekují změnu trendu a sentimentu, proto je výhodnější je použít na delším časovém intervalu. Na velmi krátkém grafu, jako například 5m, může pin bar vzniknout prostým uzavíráním pozic větších hráčů a to může, ale nemusí mít nic společného se změnou trendu. -

Obchodování Pin Bars - III

V předcházejících dvou dílech jsme si ukázali co to pin bar je a jak tuto formaci obchodovat klasickým, konzervativním způsobem. V mnoha situacích ale může být jiný typ vstupu či výstupu žádoucí. Alternativní vstupy a výstupy, které si popíšeme sice můžou zvýšit potencionální zisk a snížit riziko zmenšením stop lossu, je ovšem třeba si uvědomit, že v naprosté většině případů sníží pravděpodobnost úspěchu. Záleží na schopnostech a zkušenostech každého z nás, aby se rozhodl zda situace na trhu vyžaduje použití konzervativního přístupu nebo ospravedlňuje přístup alternativní. -

Obchodování Pin Bars - IV

V předcházejících třech dílech dílech jsme si ukázali, co Pin Bary jsou a jak je ve většině případů obchodovat. V tomto díle se podíváme na to, jak pin bary hodnotit, což nám umožní odfiltrovat ty méně kvalitní setupy. -

Obchodování Pinocchio (Pin) Bars I.

Na internetu je několik stránek a diskuzních skupin, které se věnují formaci, které se říká "Pinokio Bar" zkráceně také "Pin Bar". Jedná se o velmi jednoduchou formaci, která je však překvapivě osvědčená a spolehlivá. Cílem tohoto článku je vysvětlit jak tuto formaci rozpoznat a jak ji správně použít pro trading. -

Obchodování Price Action – Inside Bar

Při komunikaci ať už se začínajícími obchodníky či s aktivními a zkušenými tradery se neustále setkávám s nekonečnými otázkami typu – zda je lepší obchodovat s indikátory technické analýzy nebo podle Price Action, zda je lepší strategie Price Action typu Pin Bar nebo Inside Bar nebo jak vlastně konkrétně začít obchodovat strategie Price Action. -

Pozitivní skluz: Pravá férová tržní realizace obchodů

Už licence pro poskytování našich služeb v rámci celé Evropské unie, kterou disponujeme, říká, že veškeré obchodní pokyny našich klientů musíme přeposlat k realizaci dále poskytovatelům likvidity. Respektive nemáme povolení k tzv. obchodování na vlastní účet, a tedy nemůžeme u žádné klientské transakce vystupovat jako protistrana. -

Právě vychází nová kniha o tradingu!

Společnost FXstreet.cz právě vydává v českém překladu další světový bestseller z oblasti obchodování na finančních trzích - jednu z nejprodávanějších knih od Kathy Lien. Obsahuje sérii rozhovorů Kathy Lien s nejúspěšnějšími tradery. Tato kniha se stala inspirací pro tisíce čtenářů po celém světě. Setkáte se v ní s příběhy obyčejných lidí, kteří dokázali zbohatnout díky systematickému dodržování konkrétních pravidel v tradingu. Bez ohledu na jejich povolání jsou dnes úspěšnými obchodníky a investory. V této knize vám budou představeny jejich obchodní přístupy a strategie, které vám pomohou pochopit, jak lze pomocí vlastní píle dosáhnout úspěchu ve zdánlivě složitém světě tradingu. -

Price Action: Pokročilé obchodování formace Inside Bar

Dnešní článek připravil dlouholetý čtenář portálu FXstreet.cz a velmi zkušený trader Jan, který je mezi komunitou obchodníků znám díky svým pravidelným blogům a analýzám, které již několik let aktivně připravuje. Oslovili jsme tedy tradera Jana a požádali ho, aby připravil vzdělávací článek s popisem jeho přístupu k tradingu. Věříme, že se vám článek bude líbit a pomůže mnoha našim čtenářům.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |