Nejvýznamnější svíčkové formace – část II.

V první části článku jsme si odpověděli na otázku, proč jsou svíčkové grafy a formace důležité a jsou tedy v tradingu velmi oblíbené. Zaměřili jsme se na jednosvíčkové Doji, Hammer, Hanging Man a dvousvíčkové Engulfing a Piercing Pattern. V dnešní druhé části si povíme více o protějšku k Piercing Pattern - Dark Cloud Cover, dále o dvousvíčkových patternech Harami, jednosvíčkových Inverted Hammer, Shooting Star a trojsvíčkových Morning Star a Evening Star.

Dark Cloud Cover (Kabuse)

Dark Cloud Cover (Tmavý mrak) je bearish protějšek Piercing patternu. Japonský název kabuse znamená překrytí. První den (nebo obecně na konci časové periody - v tomto smyslu je to míněno v celém článku) patternu je dlouhá zelená svíčka na vrcholu uptrendu. Druhý den má svíčka otevírací hodnotu výš než maximum předchozího dne (pravidlo gapu ve svíčkové formaci na forexovém trhu není třeba, vysvětlení gapů v minulém článku). Poté uzavře nejméně pod polovinou svíčky předchozího dne - čím níže uzavře, tím přesvědčivější je změna trendu. Mějte na paměti, že pokud cena uzavře pod úrovní otevírací ceny předchozího dne, pak se tento pattern změní na Bearish Engulfing.

Pravidla jak ji poznáme?

- 1. Tělo první svíčky je zelené, tělo druhé svíčky je červené.

- 2. Pattern se tvoří v uptrendu. Na vrcholu trendu je patrná dlouhá zelená svíčka.

- 3. Druhý den se otevře výš než předchozí den.

- 4. Červená svíčka zavře více než pod polovinou zelené svíčky.

Psychologie patternu

Po silném uptrendu je atmosféra optimistická a bullish. Na trh vstoupí medvědi a tlačí cenu dolů. Nakonec trh uzavírá na nebo v blízkosti denního minima. Zavírací cena eliminovala většinu včerejších zisků. Všimněte si, že v případě, že se pattern Dark Cloud Cover uzavře níž, než bylo otevření předchozího dne, pak se stává Bearish Engulfing patternem. Bearish Engulfing má mírně silnější medvědí důsledky.

Bullish Harami a Bearish Harami (Harami)

Harami je často se vyskytující formace a je opakem patternu Engulfing s tou výjimkou, že svíčky v Harami mohou být stejné barvy. Podobnou formací jako Harami je pattern „Inside Day“. Stejně jako Engulfing se Harami skládá ze dvou svíček s první svíčkou velkou a druhou relativně malou. Název patternu je odvozen od japonského slova těhotná - první svíčka je jako "matka" s velkým tělem, které zcela obepíná nebo obklopuje druhou menší svíčku. To vytváří vzhled těhotné matky. Druhá svíčka může být malá nebo doji. Když je druhá svíčka doji, pattern se nazývá Harami Cross. Umístění a velikost druhé svíčky ovlivňuje velikost změny trendu. Harami může být bullish nebo bearish. Bearish Harami je přesný opak bullish. Opět platí, že pattern se skládá z formace dvou svíček. Tělo první svíčky je stejné barvy jako aktuální trend. Tělo první svíčky je dlouhé, druhé tělo je kratší. Druhá svíčka otevře a uzavře uvnitř otevření a uzavření předchozího dne (první svíčky). Její přítomnost indikuje, že trend je u konce.

Pravidla jak ji poznáme?

Bullish Harami:

- 1. Tělo první svíčky je červené, tělo druhé svíčky je zelené.

- 2. Většinou se utvoří v downtrendu. Na konci trendu se nachází dlouhá červená svíčka.

- 3. Druhá svíčka se otevře výš, než se zavře předchozí den, a zavře níž, než otevřela předchozí svíčka.

- 4. Na rozdíl od patternu „Inside Day“ tělo potřebuje zůstat jen v těle předchozího dne, kdežto při „Inside Day“ se vyžaduje, aby tělo i stíny zůstaly uvnitř těla včerejší svíčky.

- 5. Pro reverzní signál je nutné další potvrzení, které indikuje, že trend se nyní pohybuje směrem nahoru.

Bearish Harami:

- 1. Tělo první svíčky je zelené, tělo druhé svíčky je červené.

- 2. Většinou se utvoří v uptrendu. Na konci trendu se nachází dlouhá zelená svíčka.

- 3. Druhá svíčka se otevře níž, než se zavřela předchozí svíčka, a zavře výš, než otevřela předchozí svíčka.

- 4. Pro pattern „Inside Day“ platí totéž jako u Bullish Harami.

- 5. Pro reverzní signál je nutné potvrzení. Třetí svíčka by měla ukázat pokles.

Psychologie patternu

Po silném downtrendu býci otevřou a uzavřou výš, než je předchozí zavření, ale ne výše než předchozí otevření. To je ukazuje, že trend zpomaluje a může se brzy změnit. Třetí svíčka pak potvrdí, že se trend změnil. Podobná, ale opačná situace je v pozadí psychologie u Bearish Harami.

Morning Star a Evening Star

Morning Star (Sankawa Ake No Myojyo)

Morning Star (Ranní hvězda) je bullish reverzní signál. Pattern je tvořen po zřejmém downtrendu. Je vytvořen dlouhým červeným tělem a následující svíčka vytváří gap (mezeru) směrem dolů – jde o hvězdu formace. Nicméně velikost rozsahu obchodování zůstává v průběhu dne malá. Třetí svíčka je zelená a představuje skutečnost, že býci nyní vstoupili do trhu a převzali kontrolu. Optimální signál Morning Star by měl mít gap před a po druhé svíčce.

Pravidla jak ji poznáme?

- 1. Je patrný downtrend.

- 2. Tělo první svíčky je červené a je pokračováním aktuálního downtrendu. Druhá svíčka je formací nerozhodnosti.

- 3. Třetí den ukazuje, že se zapojili býci. Svíčka by měla uzavřít alespoň nad polovinou první svíčky.

Psychologie patternu

Je patrný silný downtrend. Prodejci začínají panikařit, je velký výprodej. Druhá svíčka ale nemá velký obchodní rozsah. Třetí den medvědi začnou ztrácet přesvědčení, když býci zvyšují nákupy. Když se cena začne vracet zpět do obchodního rozpětí první svíčky, prodejci ubývají a býci převezmou kontrolu.

Evening Star (Sankawa Yoi No Myojyo)

Evening Star (Večerní hvězda) je reverzní signál. Je přesným opakem Morning Star. Pattern je tvořen po zřejmém uptrendu. Je vytvořen dlouhým zeleným tělem na konci uptrendu, obvykle když se konečně vybudovala důvěra v trend. Následující den se vytváří mezera směrem nahoru, ale rozsah obchodovaní zůstává v průběhu dne malý. Opět platí, že jde o hvězdu formace. Třetí den je červená svíčka a představuje skutečnost, že medvědi nyní převzali kontrolu. Tato svíčka by se měla uzavřít alespoň pod polovinou první svíčky. Optimální signál Evening Star by měl mít mezeru před a po dni hvězdy (druhé svíčky).

Pravidla jak ji poznáme?

- 1. Je patrný uptrend.

- 2. Tělo první svíčky je zelené a je pokračováním aktuálního uptrendu. Druhá svíčka je formací nerozhodnosti.

- 3. Třetí den ukazuje, že se zapojili medvědi. Tato svíčka by měla uzavřít alespoň pod polovinou první svíčky.

Psychologie patternu

Došlo k silnému uptrendu. Kupující si neumí představit, že se něco děje špatně, a kumulují se. Druhá svíčka má malé obchodní rozpětí. Medvědi začínají přebírat kontrolu - třetí svíčka je periodou prudkého výprodeje. Medvědi pak převezmou kontrolu nad trhem.

Inverted Hammer a Shooting Star

Inverted Hammer (Tohba)

Inverted Hammer (Obrácené kladivo) je tvořen jednou svíčkou. Je snadno identifikován přítomností malého těla a stínem alespoň dvakrát větším než tělo. Nachází se na dně downtrendu, což svědčí o tom, že se začali zapojovat býci, ale stále vyhrávají medvědi. Barva malého těla není důležitá, ale zelená svíčka má mírně větší býčí důsledky než tělo červené. Pro potvrzení tohoto signálu je nutné, aby následující svíčka byla pozitivní.

Pravidla jak ji poznáme?

- 1. Horní stín by měl být nejméně dvakrát delší než tělo.

- 2. Skutečné tělo je na dolním konci rozsahu obchodování. Barva těla není důležitá, i když zelené tělo by mělo mít o něco větší býčí důsledky.

- 3. Neměl by být žádný dolní stín nebo jen velmi malý dolní stín.

- 4. Následující druhá svíčka musí signál Inverted Hammer potvrdit býčí svíčkou.

Psychologie patternu

Probíhá downtrend, atmosféra je medvědí. Cena otevře a začne obchodovat níže. Býci se pak zapojí, ale nemohou udržet převahu. Stávající prodejci srazí cenu dolů směrem ke spodnímu konci obchodního rozsahu. Medvědi mají trh stále pod kontrolou. Jde o neobvyklý signál, který má aspekty medvědího signálu. Druhou svíčkou ale nastupují býci a vytlačí cenu opět výš bez závažného odporu medvědů. Ti vyčerpali své síly během včerejších prodejů. Když se cena udrží silnější po celý den po dni Inverted Hammer, potvrzuje to obratový signál.

Shooting Star (Nagare Boshi)

Pattern Shooting Star (Padající hvězda) je také tvořen jednou svíčkou. Je snadno identifikován přítomností malého těla a stínem alespoň dvakrát větším než tělo. Pattern se nachází v horní části uptrendu. Japonci pojmenovali tento vzor podle toho, že vypadá jako hvězda padající z nebe s dlouhým ohonem.

Pravidla jak ji poznáme?

- 1. Horní stín by měl být nejméně dvakrát delší než tělo.

- 2. Skutečné tělo je na dolním konci rozsahu obchodování. Barva těla není důležitá, i když červené tělo by mělo mít o něco více medvědí důsledky.

- 3. Neměl by být žádný dolní stín nebo jen malý dolní stín.

- 4. Následující den signál Shooting Star musí potvrdit červená svíčka.

Psychologie patternu

Po silném uptrendu je atmosféra bullish. Cena se otevře a obchoduje výš. Býci kontrolují trh. Ale dříve, než časová perioda skončí, medvědi nastoupí a tlačí cenu dolů ke spodnímu konci obchodního rozsahu, čímž se vytváří malé tělo průběhu dne. Podle sloupcového grafu by to mohlo naznačovat, že býci mají stále kontrolu. Avšak dlouhý horní stín znamená, že na těchto úrovních se prodejci začali zapojovat a kupci odmítli vyšší ceny. Nižší otevírací cena nebo červená svíčka druhý den jen posiluje skutečnost, že dochází k obratu.

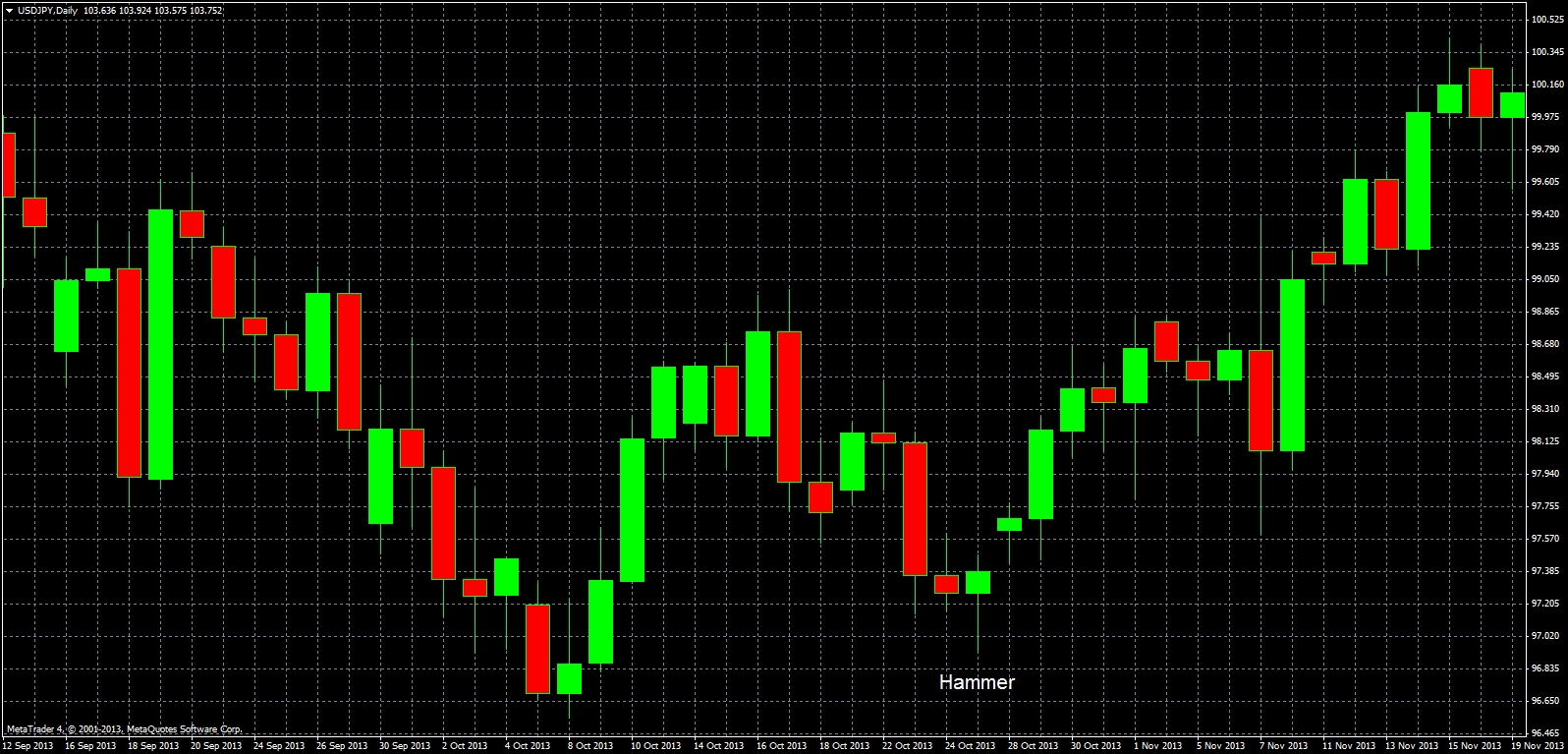

Příklady svíčkových formací v praxi:

Závěr

Jak již bylo řečeno v úvodu první části článku, těchto 12 hlavních svíčkových patternů patří k základům, které by měl znát každý obchodník zpaměti. Tak se vyhneme podobnému nebezpečí, jako kdybychom přehlédli červenou na semaforu a vjeli do křižovatky.

Seznámili jsme se s tuctem nejvýznamnějších svíčkových patternů, které mohou být velice užitečným nástrojem pro vaše obchodovaní. Věříme, že vás téma svíček zaujalo a aspoň trochu jsme odkryli krásu tohoto nástroje a otevřeli tak další dveře do světa obchodování na finančních trzích.

Slavomír Steigauf

Související články

Čtěte více

-

Nejlepší trading příležitosti - kde a jak profitovali tradeři (duben 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v dubnu možné realizovat na finančních trzích. Základem obchodních příležitostí, které si v tomto článku ukážeme, je technická analýza v kombinaci s jednoduchými principy trendu a konfluencí. Abychom těmto principům lépe porozuměli, pojďme se nyní podívat na názorné ukázky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (květen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v květnu možné realizovat na finančních trzích. Jelikož květen nabídl poměrně velké množství swingových obchodních příležitostí, tak i tento článku bude zaměřen především na swing, a to buď střednědobý nebo intradenní. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (leden 2024)

Vítáme vás u měsíčního přehledu nejlepších obchodních příležitostí, které bylo v lednu možné realizovat. V tomto přehledu se zaměříme především na obchodní signály, identifikované díky technické analýze a Price Action. Finanční trhy totiž v lednu nabídly několik příležitostí, jak pro krátkodobé obchodníky, tak i pro ty dlouhodobější, takže se nyní pojďme podívat na cenové grafy, ať si můžeme jednotlivé obchodní příležitosti popsat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (listopad 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v listopadu možné realizovat na finančních trzích. Sílící americký dolar dal obchodníkům příležitost svézt se na swingovém pohybu, přičemž stejnou příležitost mohli využít i kryptoměnoví nadšenci díky bitcoinu. Rovněž i akciové indexy tvořily v listopadu svá historická maxima a tak jediným instrumentem, který stagnoval, byla ropa WTI. V tomto článku se podíváme na obchodní příležitosti, na kterých mohli obchodníci realizovat zajímavé zisky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (říjen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v říjnu možné realizovat na finančních trzích. Díky výraznému posílení amerického dolaru bylo v tomto měsíci možné na hlavních měnových párech realizovat zajímavé swingové obchody, přičemž ty nejzajímavější si v tomto článku ukážeme. V říjnu trendovaly také akciové indexy a bitcoin, na kterém si v závěru článku ukážeme jednoduchou techniku čtení tržního sentimentu. Pojďme se do toho pustit. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (srpen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v srpnu možné realizovat na finančních trzích. Srpen byl možná až nad očekávání dost volatilní měsíc. Zvýšenou volatilitu vyvolávaly především otazníky ohledně termínu snížení úrokových sazeb americkým Fedem (centrální banka v USA). Pojďme se v tomto článku podívat na ty nejzajímavější obchodní příležitosti, na kterých mohli obchodníci v minulém měsíci profitovat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (únor 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v únoru možné realizovat. V tomto článku se zaměříme především na obchodní signály identifikované díky technické analýze a Price Action. Finanční trhy totiž v únoru nabídly několik příležitostí hlavně pro trendové obchodníky, kteří se snaží vstupovat do rozjetého vlaku na tržních korekcích. I z tohoto důvodu bude hlavním hrdinou tohoto článku Fibonacciho retracement. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (září 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v září možné realizovat na finančních trzích. V září konečně vykrystalizovala situace ohledně úrokových sazeb USA s tím, že je nakonec americký Fed snížil. Díky tomu všechny ostatní světové měny proti dolaru posílily. Stejně tak využily svou šanci k růstu i další aktiva, jako jsou akciové indexy, ropa nebo kryptoměny. Nyní se již ale pojďme přesunout na konkrétní trhy, ať se můžeme podívat, kde mohli obchodníci v září realizovat zisky. -

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Je to nejpoužívanější indikátor na světě. Používá ho téměř každý technický analytik či trader v bance či velkých finančních institucí. Proto když se trh pohybuje poblíž tohoto indikátoru, tak je potřeba být na pozoru, umět ho správně číst a používat. V tomto článku si vše ukážeme a naučíme vás ho správně používat. -

Nejvýznamnější svíčkové formace – část I.

Náš svět je plný znaků a symbolů. V běžném životě se s nimi setkáváme téměř všude. Příkladem různých forem grafických znaků a piktogramů jsou jakákoliv písma, dopravní značky, smajlíky, gesta, atd. Také finanční svět je bohatý na různé vizuální symboly a ztvárnění. Například býci a medvědi jsou symboly růstu a poklesu ceny, svíčkové grafy jsou obrazovým ztvárněním pohybů cen na trhu. Posledně zmíněným – svíčkovým grafům a formacím – se budeme věnovat v tomto článku. -

Obchodování formací konsolidace

V dnešním článku se podíváme hlavně na různé patterny konsolidace, které se objevují na různých úrovních grafu. Rozdělíme si je podle typů a řekneme si, co nám jejich prostřednictvím trh vlastně chce sdělit. Pro možnost jejich praktického využití si uvedeme i logické možnosti vstupu a výstupu z pozice. Jedná se v podstatě o čistou Price Action, tedy chování ceny samotné, protože nepotřebujete žádné indikátory k tomu, abyste tyto formace mohli obchodovat. -

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

V dnešním videu se podíváme na trading podle Price Action. Price Action se někomu může zdát jako obtížná obchodní metoda. A právě proto jsme připravili toto nové video, které vám ukáže, že trading na základě Price Action rozhodně nemusí být složité. -

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

V technické analýze, která je klíčová pro technické obchodníky na finančních trzích, hrají svíčkové formace významnou roli při identifikaci možných změn trendů. Mezi nejdůležitější patří formace Evening Star (večerní hvězda - večernice) a Morning Star (ranní hvězda - jitřenka), které poskytují signály o potenciálním obratu cenových pohybů. Porozumění jejich struktuře a interpretaci je pro investory zásadní. Tento článek se zaměří na charakteristiky těchto formací, jejich výskyt na grafech a efektivní využití v obchodních strategiích. -

Obchodování svíčkových formací Evening Star a Morning Star (2. část)

Vítejte u druhého dílu o svíčkových formacích Evening Star a Morning Star, ve kterém se blíže podíváme na praktické aspekty obchodování. V první části jsme se seznámili s těmito důležitými formacemi technické analýzy a vysvětlili si, co nám říkají o možném budoucím vývoji trhu. Teď přichází ten správný čas ponořit se do toho, jak je můžete efektivně využít ve svém obchodním arzenálu. Prozkoumáme různé strategie, které vám mohou pomoci maximalizovat zisky a minimalizovat rizika při obchodování těchto silných signálů. -

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Vítám vás u třetího pokračování našeho seriálu o obchodování s patterny Evening Star a Morning Star. Dosud jsme se podrobně zabývali tím, co tyto technické vzory představují, jak je správně identifikovat a v jakých tržních kontextech je ideální je vyhledávat. Předchozí články zahrnovaly příklady Evening Star, které nám ukázaly, jak tento vzor může signalizovat potenciální obrácení trendu směrem dolů. Dnes se zaměříme na jeho protipól - pattern Morning Star. -

Obchodování s volatilními trhy: Strategie pro úspěšný trading během vysoké volatility

Vysoká volatilita na trzích může být pro tradery velkou výzvou, ale i příležitostí (samozřejmě pokud víte, jak ji správně uchopit). Při správném použití totiž můžete nejen minimalizovat riziko, ale také vytěžit maximum z prudkých cenových pohybů. -

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

V našem seriálu o Elliotových vlnách jsme postoupili kupředu a dnes již opustíme teorii a začneme se zabývat praxí. Pokusíme se v ní uvést vše, co jsme se dosud naučili. Začneme analyzovat trh, pokusíme se předpovědět následující pohyb a nastavit si obchod, v němž zadáme jak Profit Target (PT) tak i Stop Loss (SL). -

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

V minulém díle Elliotových vln jsme již opustili teorii a ukázali jsme si, jak prakticky dělat analýzu a jak náš analytický výstup zobchodovat. Ukázali jsme si, jak se dá dobře obchodovat v impulsu a dnes si ukážeme, že také korekce se dají obchodovat. A to i přesto, že jsou oproti impulsům obtížnější a více nevyzpytatelné. -

Oblíbené kombinace indikátorů s Price Action (1. část)

Obchodníci na finančních trzích mají možnost postavit svoji strategii na technických či fundamentálních ukazatelích. Většina retailových obchodníků ke své analýze využívá technickou analýzu, kde mají na výběr mezi Price Action a technickými indikátory, případně kombinují oba přístupy. Dnešní článek nemá ambici porovnávat, který přístup je lepší, ale naopak se podíváme na to, jaké jsou oblíbené kombinace sledování čistého grafu (Price Action) společně s technickými indikátory. V tomto článku se podíváme konkrétně na náš oblíbený indikátor Stochastic, který můžeme využívat jako potvrzovací signál ke vstupu do obchodní pozice, ale i k výstupu z obchodu. -

Oblíbené kombinace indikátorů s Price Action (2. část)

V předchozím článku jsme si představili některé kombinace technických indikátorů společně s Price Action, které mohou obchodníci využívat ke svému obchodování. Konkrétně jsme se zaměřili na oblíbený indikátor Stochastic. V dnešním díle se nezaměříme výhradně na jeden jediný indikátor, ale podíváme se na několik dalších možností, jak pomocí Price Action a indikátorů najít kvalitní obchodní signál.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |