Nejlepší trading příležitosti - kde a jak profitovali tradeři (srpen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v srpnu možné realizovat na finančních trzích. Srpen byl možná až nad očekávání dost volatilní měsíc. Zvýšenou volatilitu vyvolávaly především otazníky ohledně termínu snížení úrokových sazeb americkým Fedem (centrální banka v USA). Pojďme se v tomto článku podívat na ty nejzajímavější obchodní příležitosti, na kterých mohli obchodníci v minulém měsíci profitovat.

V článku se podíváme na různé vybrané finanční trhy: forex měnové páry, komodity, akciové indexy ale i kryptoměny. Různé trhy totiž nabídly mnoho tradingových příležitostí a tradeři mohli realizovat mnoho zajímavých a ziskových obchodů.

AUD/USD – M15

Jednou z nehynoucích klasik, která se na finančních trzích obchoduje snad už od vzniku cenových grafů, je vyplnění prodejního gapu. Jedná se o techniku používanou na klesajících trzích, kde se spekuluje na odraz trhu od hrany velmi volatilní svíčky v historické struktuře trhu. Na obrázku níže je tato situace zobrazena s tím, že po ní následoval opravdu silný prodejní cenový pohyb.

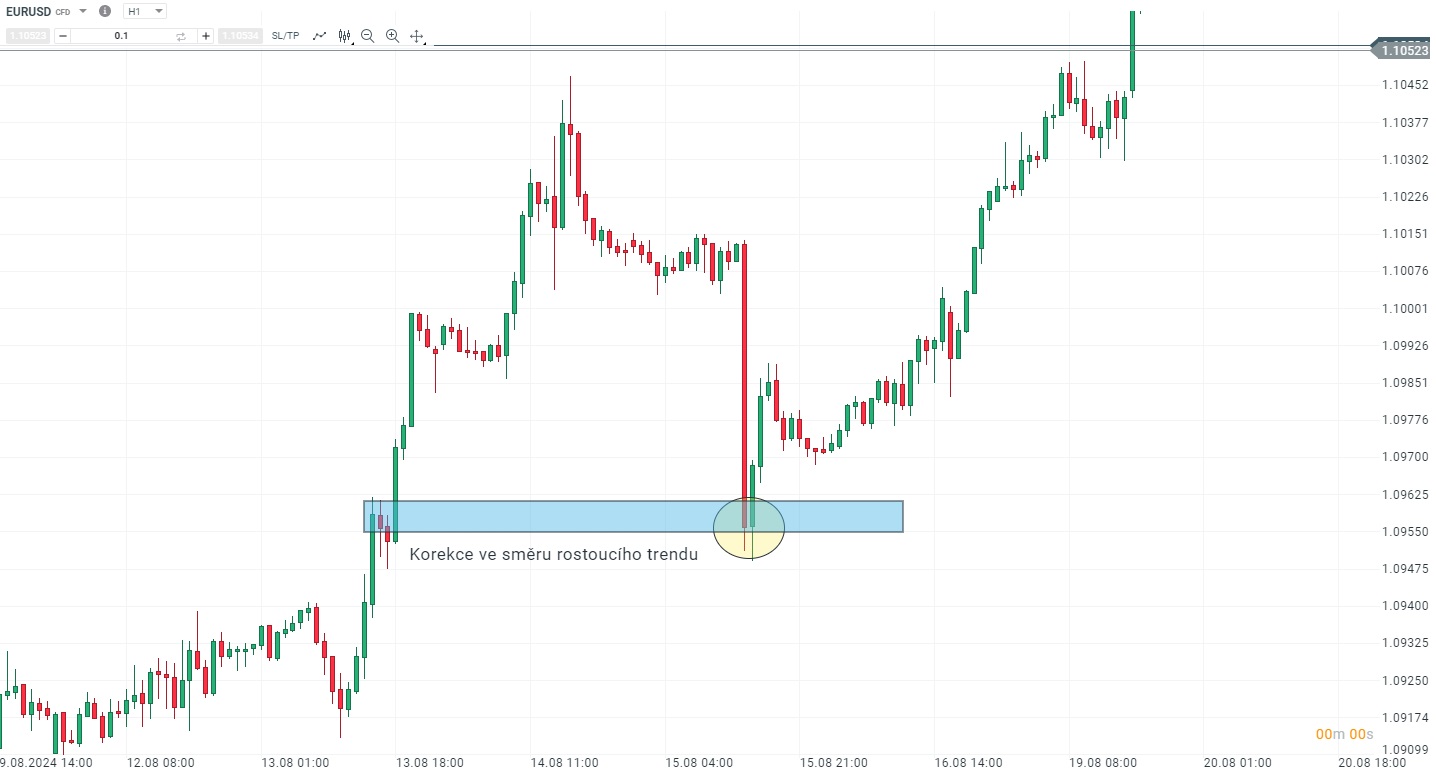

EUR/USD – H1

Výše popsanou techniku lze samozřejmě také využít na rostoucích trzích, kdy naopak obchodník očekává prodejní tržní korekci, která je vedena opět na hranu gapu. Na této ukázce trh uzavřel nákupní gap pouhým jedním cenovým pohybem, což může být velmi rizikové obchodovat, nicméně potvrzení může přijít na nižším časovém rámci. Případně lze počkat až na uzavření další svíčky. Toto vyplnění nákupního gapu odstartovalo skutečně zajímavou jízdu směrem vzhůru.

GBP/USD – H1

Obchody ve směru trendu mají vždy vyšší potenciál na zisk, než obchody realizované proti trendu. Na tomto měnovém páru trh učebnicově respektoval hodnotu klesající trendové čáry, takže při třetím testu bylo možné spekulovat na další pokles. Jako konfluence zde fungovala historická cenová struktura, protože ke korekci došlo v oblasti, kde trh již v minulosti nemohl prorazit na vyšší cenové úrovně a vytvářel tam dlouhé knoty svíček.

USD/CZK – D1

Tento pro nás důležitý měnový pár nabídl dlouhodobým obchodníkům koncem srpna zajímavou příležitost na realizování obchodu. Trh totiž reagoval na tzv. range low, což je spodní úroveň postranního trendu. Na této úrovni dochází k zamítání nižších cenových úrovní, tedy postupem času z trhu vymizí prodejci a trhu se ujímají kupci. Na denním cenovém grafu tato myšlenka vyšla velmi dobře s tím, že obchod je možné držet ještě na začátku září.

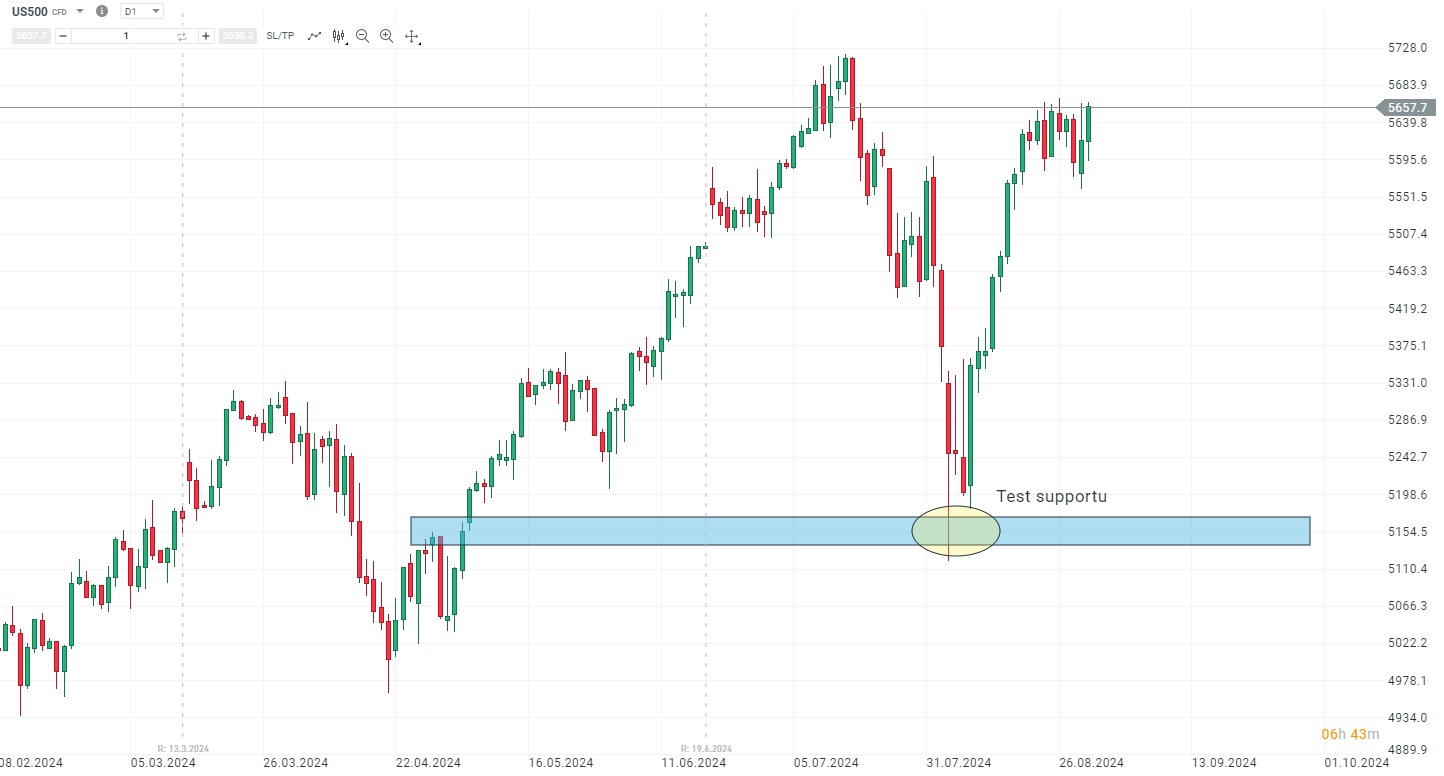

Index S&P 500 – D1

Obchodní strategie „buy the dip“ byla symbolem srpnového obchodování akciového indexu S&P 500. Ten po vytvoření svého historického maxima výrazně oslabil, přičemž velmi agresivním způsobem zamítl jak nižší cenové úrovně, tak spekulace o přicházejícím globálním výprodeji. Samotný cenový pokles byl veden pouze na hodnotu supportu, který se nacházel na swingovém low ze začátku letošního roku.

Reakce na support byla velmi agresivní, nicméně obchodníky následně mohla potrápit psychologie, protože po uzavření prodejní svíčky s dlouhým knotem trh ještě další dva dny oslaboval. Dlouhodobý náhled ovšem nakonec zafungoval a tento akciový index se během zbytku měsíce dokázal vrátit opět ke svým cenovým maximům.

Index DAX 40 – M5

Naopak na německém akciovém indexu Dax bylo mnohem složitější obchod řídit, než realizovat long pozici. Trh se v tomto případě opět odrazil od supportu, nicméně reakce nebyla tak agresivní jako v předchozí ukázce. Zde však trh signalizoval potenciál růstu tím, že se obchodovalo nad hodnotou rostoucí trendové čáry a s každou další prodejní korekcí tvořil vyšší cenová maxima. Tento signál určitě dokázal obchodníkům pomoci ke čtení tržního sentimentu a nakonec i k inkasování zajímavého profitu.

Ropa WTI – M15

Kromě supportních a rezistentních zón trh reaguje ještě na jednu oblast cenového grafu a to jsou cenová maxima a minima. Výhodou těchto cenových zón je, že na nich velmi často vznikají nové trendy, zatímco od S/R zón se trh spíše odráží do protitrendových pohybů. Myšlenka vstupu při výběru likvidity pod swingovými lows v této ukázce mohla obchodníkům přinést velmi zajímavý zisk a to v poměrně krátkém časovém úseku a téměř bez prodejních korekcí.

ETHEREUM – M15

Prodejní korekcí si v srpnu prošly také kryptoměnové trhy. Například Ethereum nabídlo zajímavou příležitost budování větší prodejní pozice díky tomu, že se trh obchodoval pod hodnotou klesající trendové čáry, a to poměrně dlouhou dobu. Tyto situace mají velmi často stejný průběh, kdy trh ve směru trendu obchoduje poblíž trendové čáry, aby jí na konec opustil díky iniciativnímu cenovému pohybu. Celý průběh této obchodní myšlenky je velmi dobře zobrazen na obrázku níže. Obchodníci tak mohli inkasovat zajímavé zisky i na kryptoměnovém trhu.

Děkujeme za přečtení a přejeme úspěšné obchody v září!

Martin Klass pro portál FXstreet.cz

Související články

Čtěte více

-

Měsíční report finančních trhů (září 2022)

V září zářil hlavně americký dolar, ostatně jako většinu letošního roku. Především akcioví a komoditní obchodníci z tohoto faktu nejsou příliš nadšení, ovšem investoři, kteří drží hotovost v této měně, mohou jásat. Americký dolar doslova převálcoval dolar novozélandský, který oslabil o 8,71 %. Druhou nejslabší měnou byl dolar australský, který se propadl o 6,63 %. Za září patří všechna pocta také švýcarskému franku, který díky zvýšení tamních úrokových sazeb dosáhl ztráty vůči dolaru „pouze“ minimální, a to 1,37 %. Pojďme se nyní podívat blíže na situaci na hlavních měnových párech, kde probíhá zajímavá korekční aktivita. -

Měsíční report finančních trhů (září 2023)

Nejsilnější měnou měsíce září se stal novozélandský dolar, který jako jediný dokázal proti americkému dolaru posílit. Zbytek světových měn se již pohyboval v rudých číslech. Největší oslabení vykázal švýcarský frank, který vůči americkému dolaru ztratil 4 %. Silný americký dolar se také podepsal na cenách zlata a stříbra, které v září oslabily. Naopak cena ropy díky silnému fundamentu a utahování kohoutků ze strany Ruska a Saudské Arábie výrazně posílila. Akciový index S&P 500 rovněž oslabil, což může souviset s korelací silného amerického dolaru a vyprchání nákupní euforie po AI boomu (umělá inteligence). Nyní se již pojďme podívat na cenový vývoj jednotlivých obchodních instrumentů. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v březnu možné realizovat. Tento měsíc nebyl pro swingové obchodníky příliš zajímavý. Trhy buď držely své dlouhodobé trendy, nebo se naopak pohybovaly v postranních trendech. Proto se i v tomto článku zaměříme na nižší cenové rámce a ukážeme si, kde mohli obchodníci v březnu brát zajímavé zisky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červenec 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v červenci možné realizovat na finančních trzích. Červenec byl obecně ve znamení vysoké volatility a to jak v rámci intradenních cenových pohybů, tak především těch swingových. Pojďme se nyní podívat na ty nejzajímavější obchodní příležitosti na oblíbených finančních instrumentech. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v červnu možné realizovat na finančních trzích. V tomto přehledu se zaměříme především na obchody realizované podle technické analýzy. Samotné levely jsou navíc vyztuženy více konfluencemi, což zvyšuje pravděpodobnost tržní reakce. Pojďme se podívat na ty nejzajímavější příležitosti, na kterých mohli tradeři v uplynulém měsíci profitovat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (duben 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v dubnu možné realizovat na finančních trzích. Základem obchodních příležitostí, které si v tomto článku ukážeme, je technická analýza v kombinaci s jednoduchými principy trendu a konfluencí. Abychom těmto principům lépe porozuměli, pojďme se nyní podívat na názorné ukázky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (květen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v květnu možné realizovat na finančních trzích. Jelikož květen nabídl poměrně velké množství swingových obchodních příležitostí, tak i tento článku bude zaměřen především na swing, a to buď střednědobý nebo intradenní. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (leden 2024)

Vítáme vás u měsíčního přehledu nejlepších obchodních příležitostí, které bylo v lednu možné realizovat. V tomto přehledu se zaměříme především na obchodní signály, identifikované díky technické analýze a Price Action. Finanční trhy totiž v lednu nabídly několik příležitostí, jak pro krátkodobé obchodníky, tak i pro ty dlouhodobější, takže se nyní pojďme podívat na cenové grafy, ať si můžeme jednotlivé obchodní příležitosti popsat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (listopad 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v listopadu možné realizovat na finančních trzích. Sílící americký dolar dal obchodníkům příležitost svézt se na swingovém pohybu, přičemž stejnou příležitost mohli využít i kryptoměnoví nadšenci díky bitcoinu. Rovněž i akciové indexy tvořily v listopadu svá historická maxima a tak jediným instrumentem, který stagnoval, byla ropa WTI. V tomto článku se podíváme na obchodní příležitosti, na kterých mohli obchodníci realizovat zajímavé zisky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (říjen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v říjnu možné realizovat na finančních trzích. Díky výraznému posílení amerického dolaru bylo v tomto měsíci možné na hlavních měnových párech realizovat zajímavé swingové obchody, přičemž ty nejzajímavější si v tomto článku ukážeme. V říjnu trendovaly také akciové indexy a bitcoin, na kterém si v závěru článku ukážeme jednoduchou techniku čtení tržního sentimentu. Pojďme se do toho pustit. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (únor 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v únoru možné realizovat. V tomto článku se zaměříme především na obchodní signály identifikované díky technické analýze a Price Action. Finanční trhy totiž v únoru nabídly několik příležitostí hlavně pro trendové obchodníky, kteří se snaží vstupovat do rozjetého vlaku na tržních korekcích. I z tohoto důvodu bude hlavním hrdinou tohoto článku Fibonacciho retracement. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (září 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v září možné realizovat na finančních trzích. V září konečně vykrystalizovala situace ohledně úrokových sazeb USA s tím, že je nakonec americký Fed snížil. Díky tomu všechny ostatní světové měny proti dolaru posílily. Stejně tak využily svou šanci k růstu i další aktiva, jako jsou akciové indexy, ropa nebo kryptoměny. Nyní se již ale pojďme přesunout na konkrétní trhy, ať se můžeme podívat, kde mohli obchodníci v září realizovat zisky. -

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Je to nejpoužívanější indikátor na světě. Používá ho téměř každý technický analytik či trader v bance či velkých finančních institucí. Proto když se trh pohybuje poblíž tohoto indikátoru, tak je potřeba být na pozoru, umět ho správně číst a používat. V tomto článku si vše ukážeme a naučíme vás ho správně používat. -

Nejvýznamnější svíčkové formace – část I.

Náš svět je plný znaků a symbolů. V běžném životě se s nimi setkáváme téměř všude. Příkladem různých forem grafických znaků a piktogramů jsou jakákoliv písma, dopravní značky, smajlíky, gesta, atd. Také finanční svět je bohatý na různé vizuální symboly a ztvárnění. Například býci a medvědi jsou symboly růstu a poklesu ceny, svíčkové grafy jsou obrazovým ztvárněním pohybů cen na trhu. Posledně zmíněným – svíčkovým grafům a formacím – se budeme věnovat v tomto článku. -

Nejvýznamnější svíčkové formace – část II.

V první části článku jsme si odpověděli na otázku, proč jsou svíčkové grafy a formace důležité a jsou tedy v tradingu velmi oblíbené. Zaměřili jsme se na jednosvíčkové Doji, Hammer, Hanging Man a dvousvíčkové Engulfing a Piercing Pattern. V dnešní druhé části si povíme více o protějšku k Piercing Pattern - Dark Cloud Cover, dále o dvousvíčkových patternech Harami, jednosvíčkových Inverted Hammer, Shooting Star a trojsvíčkových Morning Star a Evening Star. -

Obchodování formací konsolidace

V dnešním článku se podíváme hlavně na různé patterny konsolidace, které se objevují na různých úrovních grafu. Rozdělíme si je podle typů a řekneme si, co nám jejich prostřednictvím trh vlastně chce sdělit. Pro možnost jejich praktického využití si uvedeme i logické možnosti vstupu a výstupu z pozice. Jedná se v podstatě o čistou Price Action, tedy chování ceny samotné, protože nepotřebujete žádné indikátory k tomu, abyste tyto formace mohli obchodovat. -

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

V dnešním videu se podíváme na trading podle Price Action. Price Action se někomu může zdát jako obtížná obchodní metoda. A právě proto jsme připravili toto nové video, které vám ukáže, že trading na základě Price Action rozhodně nemusí být složité. -

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

V technické analýze, která je klíčová pro technické obchodníky na finančních trzích, hrají svíčkové formace významnou roli při identifikaci možných změn trendů. Mezi nejdůležitější patří formace Evening Star (večerní hvězda - večernice) a Morning Star (ranní hvězda - jitřenka), které poskytují signály o potenciálním obratu cenových pohybů. Porozumění jejich struktuře a interpretaci je pro investory zásadní. Tento článek se zaměří na charakteristiky těchto formací, jejich výskyt na grafech a efektivní využití v obchodních strategiích. -

Obchodování svíčkových formací Evening Star a Morning Star (2. část)

Vítejte u druhého dílu o svíčkových formacích Evening Star a Morning Star, ve kterém se blíže podíváme na praktické aspekty obchodování. V první části jsme se seznámili s těmito důležitými formacemi technické analýzy a vysvětlili si, co nám říkají o možném budoucím vývoji trhu. Teď přichází ten správný čas ponořit se do toho, jak je můžete efektivně využít ve svém obchodním arzenálu. Prozkoumáme různé strategie, které vám mohou pomoci maximalizovat zisky a minimalizovat rizika při obchodování těchto silných signálů. -

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Vítám vás u třetího pokračování našeho seriálu o obchodování s patterny Evening Star a Morning Star. Dosud jsme se podrobně zabývali tím, co tyto technické vzory představují, jak je správně identifikovat a v jakých tržních kontextech je ideální je vyhledávat. Předchozí články zahrnovaly příklady Evening Star, které nám ukázaly, jak tento vzor může signalizovat potenciální obrácení trendu směrem dolů. Dnes se zaměříme na jeho protipól - pattern Morning Star.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |