Nejvýznamnější svíčkové formace – část I.

Náš svět je plný znaků a symbolů. V běžném životě se s nimi setkáváme téměř všude. Příkladem různých forem grafických znaků a piktogramů jsou jakákoliv písma, dopravní značky, smajlíky, gesta, atd. Také finanční svět je bohatý na různé vizuální symboly a ztvárnění. Například býci a medvědi jsou symboly růstu a poklesu ceny, svíčkové grafy jsou obrazovým ztvárněním pohybů cen na trhu. Posledně zmíněným – svíčkovým grafům a formacím – se budeme věnovat v tomto článku.

Úvod a krátká historie

Svíčkové grafy a formace mají dlouhou historii. Proč patří i dnes k jedněm z nejpopulárnějších grafických metod technické analýzy? Za svoji popularitu vděčí především skutečnosti, že zachycují v jasném, jednoduchém a čitelném formátu čtyři klíčové ceny (otevírací, zavírací, nejvyšší, nejnižší) dané obchodní periody. Jinými slovy svíčky podstatně zvýšily hloubku informace, kterou můžeme vyčíst z mapy trhu – z grafů. Je to jako když se nakreslí srdce - každý hned pozná, že jde o znak „lásky“. A když někdo nakreslí srdce propíchnuté šípem, všichni hned poznají, že autor kresby nám sděluje „jsem zamilován“. Zkrátka všichni na trhu mluví stejným jazykem (jako i jiné piktogramy pro vyjádření sdělení informace používají i barvy) a dokážou rychle číst grafy a obrazce. Dalším důvodem popularity svíček je skutečnost, že vyjadřují psychologii trhu v dané obchodní periodě. Když analyzujeme trh, měli bychom velkou pozornost věnovat spíše pohybu samotného trhu než sledovaní vnějších záležitostí, které mohou nebo nemusí ovlivňovat trh. Japonci tomu říkají „ poraďte se s trhem o trhu.“ A právě studiem trhu - svíčkových grafů jsme schopni poznat cestu, kterou daná komodita, měna či akcie prošla v minulosti, a předpovědět její budoucí průběh.

Kořeny svíčkových grafů sahají do Japonska k obchodníkům s rýží v 17. a 18. století, kdy se obchodovaní přesunulo z fyzického obchodování na burzu s futures Dojima v Ósace. Průkopnictví v oblasti technické analýzy je obecně připisováno obchodníkovi jménem Munehisa Homma (1724-1803), též známému jako Sokyu Homma nebo Sokyu Honma. Byl to bohatý obchodník s rýží a je považován za otce japonských svíčkových grafů. V roce 1755 napsal dílo se zaměřením na psychologii trhu. Ten, komu je obecně připisována zásluha za to, že přinesl svíčky z východu do západního světa, je Steve Nison. Byl to analytik společnosti Merrill Lynch, který představil svíčkové techniky ve svém článku v roce 1989. (Později napsal dvě knihy.)

Svíčkové formace obsahují zhruba 40 reverzních (tj. předznamenávajících zvrat ceny) a pokračujících patternů. Nicméně 12 hlavních svíčkových patternů patří k základům, které by každý dobrý obchodník měl znát zpaměti. V tomto článku si detailněji popíšeme tento tucet. Některé mají japonská jména, některé anglická. V případě, že jsou známa, uvádíme obě. Svíčkové grafy a formace znázorňují obecně cenové pohyby na trhu, a jsou tedy vizuálním nástrojem technické analýzy pro obchodování. Proto jsou svíčkové formace, které si v článku představíme, používány jak na forexu, tak i na akciových, komoditních, derivátových a dalších trzích. Nakonec jejich historie je spjatá s obchodováním s rýží. V případě forexu ale platí jisté odlišnosti. Některé svíčkové formace (např. Morning Star) mají občas ve svých pravidlech vytvoření gapu (mezery), tedy otevírací (open) hodnota jedné svíčky bude rozdílná, než zavírací (close) hodnota svíčky předchozí. Jelikož se na forexu obchoduje 24 hodin denně, gapy zde v podstatě neexistují (samozřejmě kromě možných víkendových gapů v neděli večer), a proto můžeme takovéto svíčkové formace použít na forexu bez pravidla gapu v dané svíčkové formaci. Krása analýzy trhu prostřednictvím svíček je i v tom, že nepotřebujeme znát žádné složité vzorce nebo ukazatele, a nevyžaduje to tedy obrovské množství znalostí co do využívání obchodních signálů. Všechno je na grafu snadno vidět v podobě svíčkových formací.

Všichni víme, že klíčem k vydělávání peněz v tradingu je rozpoznání změny trendu. A také víme, že obchodování je ovlivněno psychologií lidí a jejich opakujícími se emocemi. A právě svíčkové formace jsou velice nápomocné v tom, že nás mohou varovat, že se blíží změna. Můžeme si pomoci analogii s parní lokomotivou jako trendem. Když vlak musí změnit směr, nejdříve nastanou logické indikace. Například lokomotiva začne pískat a je slyšet zpomalený rytmus kol. Jakmile jsou použity brzdy, začne se z boků valit pára. Kola na kolejích začínají skřípat. Všechny tyto indikace nám ukazují, že se vlak blíží k zastávce. Svíčkové formace nám nabízejí podobné indikace. Svíčky představují silný nástroj technické analýzy při obchodovaní na forexovém trhu, který jednoduše, jasně a poměrně přesně identifikuje změny sentimentu na trhu. Ale stejně jako u všech analytických nástrojů, efektivita jejich využití bude záviset na vašich zkušenostech a dovednostech obchodníka. Po více než 200 až možná 300 let obchodníci používají svíčky a jejich formace ve svůj prospěch. Neexistuje žádný důvod, proč byste jako obchodníci nemohli dělat totéž.

Na obr. Anatomie svíčky jsou základní důležité pojmy, které jsou používané v článku. V mém článku se také objeví spousty anglických názvů, které však nemusíme překládat a běžně se používají jako standardní výrazy: bullish (býčí), bearish (medvědí), downtrend (klesající trend) nebo uptrend (rostoucí trend).

Doji (Doji Bike)

Základní doji se skládá z jedné svíčky. Japonci říkají, když se objeví doji, měli bychom si toho vždy všimnout. Je to jeden z nejdůležitějších svíčkových signálů. Formace je vytvořena, když jsou otvírající a zavírací cena shodné nebo téměř shodné, a to vytvoří vodorovnou čáru. Je to důsledkem toho, že býci a medvědi jsou ve stavu nerozhodnosti. Doji je důležitý alarm, jak v uptrendu tak i při downtrendu.

Pravidla jak ji poznáme?

- 1. Otevírací a zavírací cena jsou shodné nebo téměř shodné,

- 2. Délka stínů by neměla být příliš velká (u základní doji).

Psychologie patternu

Doji vyjadřuje nerozhodnost trhu. To znamená, že po uptrendu nebo downtrendu dochází k vyrovnání sil mezi býky a medvědy, přičemž ani jedna skupina není schopná převzít dominantní kontrolu. Na konci dne (nebo obecně na konci časové periody - v tomto smyslu je to míněno v celém článku) se ceny uzavřou na úrovni nebo blízko úrovně, kde otevřely na začátku. Doji naznačuje nerozhodnost, oslabení či potencionální změnu trendu. V závislosti na tom, kde se na grafu doji objeví, to může být býčí nebo medvědí obrácení trendu, nebo také pokračování ve směru trendu po prolomení doji.

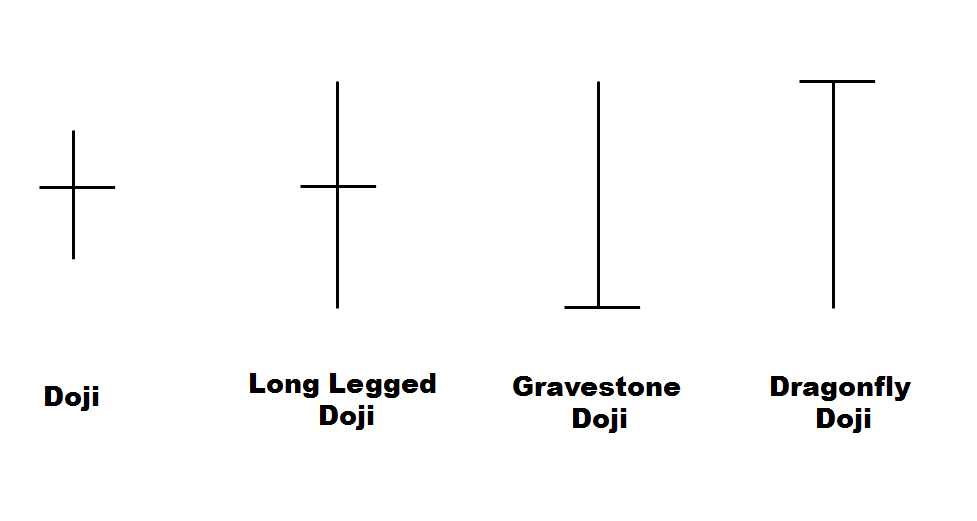

Japonští obchodníci s rýží si uvědomili, že pohyby cen nejsou založené na fundamentech samotných. Ale především na tom, jak tyto fundamenty vnímají investoři. Signál doji je velmi účinný při všech časových periodách (timeframe), jak M5, M15, H1, atd. pro intradenní obchodování, tak i při H4, D1, W1 pro swingové a dlouhodobé obchodníky (to samé platí pro všechny svíčkové formace). Existuje několik specifických variant doji svíčky (a tedy s jinými jmény): Doji Star, Long-Legged Doji, Gravestone Doji a Dragonfly Doji.

Bullish Engulfing a Bearish Engulfing (Tsutsumi)

Engulfing (pohlcení) pattern je další důležitý reverzní pattern, který se skládá z dvou svíček opačných barev. Může byť bullish nebo bearish. Bullish Engulfing se vytváří po downtrendu, otevírá se níže, než byla zavírací cena předchozího dne, a zavírá výše, než otevřel předchozí den. Bearish Engulfing se vytváří po uptrendu, otevírá se výše, než byla zavírací cena předchozího dne, a zavírá se níže, než otevřel předchozí den. Tedy u Bullish Engulfing zelená svíčka zcela pohltí červenou svíčku předchozího dne. A u Bearish Engulfing červená svíčka zcela pohltí zelenou svíčku předchozího dne.

Pravidla jak ji poznáme?

- 1. Tělo svíčky druhého dne zcela pohltí tělo předchozího prvního dne. Stínům nevěnujeme velkou pozornost.

- 2. Ceny probíhají v definovatelném trendu (downtrend pro bullish, uptrend pro bearish), i když netrvaly dlouhou dobu.

- 3. Tělo druhé svíčky má opačnou barvu než první svíčka, přičemž barva první svíčky je v barvě trendu. Výjimkou z tohoto pravidla je situace, když pohlcená svíčka je doji nebo má extrémně malé tělo.

Psychologie patternu

Formace Bullish Engulfing znamená, že býci převzali kontrolu, byli schopni vyhnat cenu nahoru a zavřeli nad otevírací cenou předchozí medvědí svíčky. Čím více býčí svíčka pohltí předchozí medvědí svíčku, tím silnější je signál obratu trendu. Podobně v případě Bearish Engulfing přebírají kontrolu medvědi a uptrend ztrácí sílu, atd.

Hammer a Hanging Man - Paper Umbrella (Karakasa)

Hammer (Takuri)

Jeden z vizuálně nejpůsobivějších svíčkových patternů je Hammer (kladivo). Tento signál se skládá z jedné svíčky a je snadno rozpoznatelný podle dolního stínu známého i jako ocas, který vyčnívá směrem dolů po delším downtrendu. Japonský název pro pattern Hammer je takuri, což znamená testování hloubky vody. Hammer je vzhledově velmi podobný patternu Hanging Man, ale vyskytuje se v downtrendu a je to bullish signál, který upozorňuje na možnou změnu trendu. Svíčka se anglicky nazývá Hammer, tedy v překladu kladivo, protože „zabije kladivem“ základnu na dně downtrendu. Bez ohledu na barvu těla svíčky je dlouhý dolní stín kladiva bullish signálem. Zelené tělo svíčky je o něco více bullish než červené. K potvrzení tohoto signálu je nutné, aby byl následující den (perioda) pozitivní.

Pravidla jak ji poznáme?

- 1. Dolní stín by měl být nejméně dvakrát delší než tělo (čím delší stín tím lépe).

- 2. Skutečné tělo je na horním konci rozsahu obchodování. Barva těla není důležitá, i když zelené tělo by mělo mít o něco více bullish důsledky.

- 3. Neměl by být žádný horní stín nebo jen velmi malý.

- 4. Následující den musí být signál Hammer potvrzen dalším silným bullish dnem.

Psychologie patternu

Bullish Hammer se objevuje v downtrendu a po otevření trhu dochází k prudkému výprodeji, když atmosféra je extrémně bearish. Pak pokles přestane (medvědi odmítnou další nízké ceny) a trh se vrací téměř do maxima dne. Trh zřejmě není schopen pokračovat v dalším výprodeji. Tato nová situace snižuje předchozí medvědí sentiment. Je-li tělo svíčky Hammer zelené, pak situace vypadá pro býky ještě lépe.

Hanging Man

Hanging Man (visící muž - oběšenec) je bearish signál, který se objevuje v uptrendu a varuje před možnou změnou trendu. Jméno patternu Hanging Man pochází z toho, že svíčka vypadá jako hlava s nohy visící dolů. Hanging Man je také složen z jedné svíčky. Je snadno identifikovatelný přítomností malého těla se stínem alespoň dvakrát větším než tělo. Nachází se v horní části uptrendu.

Pravidla jak ji poznáme?

- 1. Dolní stín by měl být nejméně dvakrát delší než tělo.

- 2. Skutečné tělo je na horním konci rozsahu obchodování. Barva těla není důležitá, i když červené tělo by mělo mít o něco více bearish důsledky.

- 3. Neměl by mít žádný horní stín nebo jen velmi malý.

- 4. Následující den musí byt potvrzen Hanging Man červenou svíčkou nebo mezerou (gapem mezi těly) dolů s nižší uzavírací cenou.

Psychologie patternu

Po silném uptrendu je atmosféra extrémně optimistická, tedy bullish. Cena otevře výš, ale začne klesat. Medvědi přejímají kontrolu. Ale dříve než den skončí, přicházejí býci a převezmou kontrolu a cenu tlačí zpět směrem k hornímu konci obchodního rozsahu, v průběhu dne tedy dojde k vytvoření malého těla. Z intradenního grafu by to mohlo naznačovat, že býci mají stále kontrolu. Avšak dlouhý dolní stín předznamenává, že medvědi na těchto úrovních vstoupili na trh. I přesto, že býci byli schopni udržet cenu na vyšších hodnotách do konce dne, patrné důkazy o začínajících medvědích talcích jsou zřejmé. Červená svíčka následující den posiluje skutečnost, že existují tlaky na prodej.

Piercing Pattern & Dark Cloud Cover

Piercing Pattern (Kirikomi)

Piercing Pattern je složenou formací dvou svíček v downtrendu. První svíčka je červená a je pokračováním stávajícího downtrendu. Druhá svíčka je tvořena otevřením pod minimem předchozího dne. Ta potom uzavře více než nad polovinou červené svíčky, v blízkosti nebo na maximu dne.

Pravidla jak ji poznáme?

- 1. Tělo první svíčky je červené, tělo druhé svíčky je zelené.

- 2. Trh se nachází v downtrendu. Na konci trendu je patrná dlouhá červená svíčka.

- 3. Druhý den se otevře níže, než byl předchozí den.

- 4. Zelená svíčka se zavře více než nad polovinou červené svíčky.

Psychologie patternu

Po silném downtrendu je atmosféra medvědí. Začíná více převládat strach. Cenový gap je směrem dolů. Medvědi mohou dokonce tlačit ceny ještě dále dolů. Ale dříve, než den skončí, býci vstoupí na trh a dramaticky otočí cenu. Den skončí u denního maxima a nad polovinou předchozí červené svíčky. Tato skutečnost téměř znegovala pokles ceny z předchozího dne. Další zelená svíčka v třetím dni tento pohyb potvrdí.

Závěr

V dnešní první části jsme odpověděli na otázku, proč jsou svíčkové grafy a formace v tradingu tak důležité, a zaměřili jsme se na jednosvíčkové Doji, Hammer, Hanging Man a dvousvíčkové Engulfing a Piercing Pattern. V příští druhé části si povíme více o Dark Cloud Cover (opak Piercing), dále o dvousvíčkových patternech Harami, jednosvíčkových Inverted Hammer, Shooting Star a trojsvíčkových Morning Star a Evening Star. Na závěr si ukážeme použití svíčkových formací v praxi.

Slavomír Steigauf

Související články

Čtěte více

-

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v červnu možné realizovat na finančních trzích. V tomto přehledu se zaměříme především na obchody realizované podle technické analýzy. Samotné levely jsou navíc vyztuženy více konfluencemi, což zvyšuje pravděpodobnost tržní reakce. Pojďme se podívat na ty nejzajímavější příležitosti, na kterých mohli tradeři v uplynulém měsíci profitovat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (duben 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v dubnu možné realizovat na finančních trzích. Základem obchodních příležitostí, které si v tomto článku ukážeme, je technická analýza v kombinaci s jednoduchými principy trendu a konfluencí. Abychom těmto principům lépe porozuměli, pojďme se nyní podívat na názorné ukázky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (květen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v květnu možné realizovat na finančních trzích. Jelikož květen nabídl poměrně velké množství swingových obchodních příležitostí, tak i tento článku bude zaměřen především na swing, a to buď střednědobý nebo intradenní. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (leden 2024)

Vítáme vás u měsíčního přehledu nejlepších obchodních příležitostí, které bylo v lednu možné realizovat. V tomto přehledu se zaměříme především na obchodní signály, identifikované díky technické analýze a Price Action. Finanční trhy totiž v lednu nabídly několik příležitostí, jak pro krátkodobé obchodníky, tak i pro ty dlouhodobější, takže se nyní pojďme podívat na cenové grafy, ať si můžeme jednotlivé obchodní příležitosti popsat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (listopad 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v listopadu možné realizovat na finančních trzích. Sílící americký dolar dal obchodníkům příležitost svézt se na swingovém pohybu, přičemž stejnou příležitost mohli využít i kryptoměnoví nadšenci díky bitcoinu. Rovněž i akciové indexy tvořily v listopadu svá historická maxima a tak jediným instrumentem, který stagnoval, byla ropa WTI. V tomto článku se podíváme na obchodní příležitosti, na kterých mohli obchodníci realizovat zajímavé zisky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (říjen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v říjnu možné realizovat na finančních trzích. Díky výraznému posílení amerického dolaru bylo v tomto měsíci možné na hlavních měnových párech realizovat zajímavé swingové obchody, přičemž ty nejzajímavější si v tomto článku ukážeme. V říjnu trendovaly také akciové indexy a bitcoin, na kterém si v závěru článku ukážeme jednoduchou techniku čtení tržního sentimentu. Pojďme se do toho pustit. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (srpen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v srpnu možné realizovat na finančních trzích. Srpen byl možná až nad očekávání dost volatilní měsíc. Zvýšenou volatilitu vyvolávaly především otazníky ohledně termínu snížení úrokových sazeb americkým Fedem (centrální banka v USA). Pojďme se v tomto článku podívat na ty nejzajímavější obchodní příležitosti, na kterých mohli obchodníci v minulém měsíci profitovat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (únor 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v únoru možné realizovat. V tomto článku se zaměříme především na obchodní signály identifikované díky technické analýze a Price Action. Finanční trhy totiž v únoru nabídly několik příležitostí hlavně pro trendové obchodníky, kteří se snaží vstupovat do rozjetého vlaku na tržních korekcích. I z tohoto důvodu bude hlavním hrdinou tohoto článku Fibonacciho retracement. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (září 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v září možné realizovat na finančních trzích. V září konečně vykrystalizovala situace ohledně úrokových sazeb USA s tím, že je nakonec americký Fed snížil. Díky tomu všechny ostatní světové měny proti dolaru posílily. Stejně tak využily svou šanci k růstu i další aktiva, jako jsou akciové indexy, ropa nebo kryptoměny. Nyní se již ale pojďme přesunout na konkrétní trhy, ať se můžeme podívat, kde mohli obchodníci v září realizovat zisky. -

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Je to nejpoužívanější indikátor na světě. Používá ho téměř každý technický analytik či trader v bance či velkých finančních institucí. Proto když se trh pohybuje poblíž tohoto indikátoru, tak je potřeba být na pozoru, umět ho správně číst a používat. V tomto článku si vše ukážeme a naučíme vás ho správně používat. -

Nejvýznamnější svíčkové formace – část II.

V první části článku jsme si odpověděli na otázku, proč jsou svíčkové grafy a formace důležité a jsou tedy v tradingu velmi oblíbené. Zaměřili jsme se na jednosvíčkové Doji, Hammer, Hanging Man a dvousvíčkové Engulfing a Piercing Pattern. V dnešní druhé části si povíme více o protějšku k Piercing Pattern - Dark Cloud Cover, dále o dvousvíčkových patternech Harami, jednosvíčkových Inverted Hammer, Shooting Star a trojsvíčkových Morning Star a Evening Star. -

Obchodování formací konsolidace

V dnešním článku se podíváme hlavně na různé patterny konsolidace, které se objevují na různých úrovních grafu. Rozdělíme si je podle typů a řekneme si, co nám jejich prostřednictvím trh vlastně chce sdělit. Pro možnost jejich praktického využití si uvedeme i logické možnosti vstupu a výstupu z pozice. Jedná se v podstatě o čistou Price Action, tedy chování ceny samotné, protože nepotřebujete žádné indikátory k tomu, abyste tyto formace mohli obchodovat. -

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

V dnešním videu se podíváme na trading podle Price Action. Price Action se někomu může zdát jako obtížná obchodní metoda. A právě proto jsme připravili toto nové video, které vám ukáže, že trading na základě Price Action rozhodně nemusí být složité. -

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

V technické analýze, která je klíčová pro technické obchodníky na finančních trzích, hrají svíčkové formace významnou roli při identifikaci možných změn trendů. Mezi nejdůležitější patří formace Evening Star (večerní hvězda - večernice) a Morning Star (ranní hvězda - jitřenka), které poskytují signály o potenciálním obratu cenových pohybů. Porozumění jejich struktuře a interpretaci je pro investory zásadní. Tento článek se zaměří na charakteristiky těchto formací, jejich výskyt na grafech a efektivní využití v obchodních strategiích. -

Obchodování svíčkových formací Evening Star a Morning Star (2. část)

Vítejte u druhého dílu o svíčkových formacích Evening Star a Morning Star, ve kterém se blíže podíváme na praktické aspekty obchodování. V první části jsme se seznámili s těmito důležitými formacemi technické analýzy a vysvětlili si, co nám říkají o možném budoucím vývoji trhu. Teď přichází ten správný čas ponořit se do toho, jak je můžete efektivně využít ve svém obchodním arzenálu. Prozkoumáme různé strategie, které vám mohou pomoci maximalizovat zisky a minimalizovat rizika při obchodování těchto silných signálů. -

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Vítám vás u třetího pokračování našeho seriálu o obchodování s patterny Evening Star a Morning Star. Dosud jsme se podrobně zabývali tím, co tyto technické vzory představují, jak je správně identifikovat a v jakých tržních kontextech je ideální je vyhledávat. Předchozí články zahrnovaly příklady Evening Star, které nám ukázaly, jak tento vzor může signalizovat potenciální obrácení trendu směrem dolů. Dnes se zaměříme na jeho protipól - pattern Morning Star. -

Obchodování s volatilními trhy: Strategie pro úspěšný trading během vysoké volatility

Vysoká volatilita na trzích může být pro tradery velkou výzvou, ale i příležitostí (samozřejmě pokud víte, jak ji správně uchopit). Při správném použití totiž můžete nejen minimalizovat riziko, ale také vytěžit maximum z prudkých cenových pohybů. -

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

V našem seriálu o Elliotových vlnách jsme postoupili kupředu a dnes již opustíme teorii a začneme se zabývat praxí. Pokusíme se v ní uvést vše, co jsme se dosud naučili. Začneme analyzovat trh, pokusíme se předpovědět následující pohyb a nastavit si obchod, v němž zadáme jak Profit Target (PT) tak i Stop Loss (SL). -

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

V minulém díle Elliotových vln jsme již opustili teorii a ukázali jsme si, jak prakticky dělat analýzu a jak náš analytický výstup zobchodovat. Ukázali jsme si, jak se dá dobře obchodovat v impulsu a dnes si ukážeme, že také korekce se dají obchodovat. A to i přesto, že jsou oproti impulsům obtížnější a více nevyzpytatelné. -

Oblíbené kombinace indikátorů s Price Action (1. část)

Obchodníci na finančních trzích mají možnost postavit svoji strategii na technických či fundamentálních ukazatelích. Většina retailových obchodníků ke své analýze využívá technickou analýzu, kde mají na výběr mezi Price Action a technickými indikátory, případně kombinují oba přístupy. Dnešní článek nemá ambici porovnávat, který přístup je lepší, ale naopak se podíváme na to, jaké jsou oblíbené kombinace sledování čistého grafu (Price Action) společně s technickými indikátory. V tomto článku se podíváme konkrétně na náš oblíbený indikátor Stochastic, který můžeme využívat jako potvrzovací signál ke vstupu do obchodní pozice, ale i k výstupu z obchodu.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |