Dividendy: Dividendové strategie (8. díl)

Dividendové investování se může zdát velmi přímočaré, prostě koupíte akcie, které vyplácí dividendy. Je to opravdu tak jednoduché? I v dividendovém investování existuje více strategií, podle kterých dividendoví investoři vybírají dividendové akcie do svého portfolia.

V dnešním díle vám představím čtyři známé dividendové strategie a výhody a nevýhody každé z nich.

Můžete číst dále, nebo si můžete tento díl pustit jako podcast na Spotify ZDE, na YouTube ZDE nebo na Apple Podcasts ZDE.

#1: High Dividend Yield Strategy

Dividendový výnos, v angličtině známý pod pojmem Dividend Yield, je ukazatel, který vyjadřuje poměr mezi roční dividendou vyplácenou na akcii a aktuální tržní cenou akcie, tedy cenou, za kterou se akcie obchoduje na burze.

Dividendový výnos se uvádí v % a pomáhá investorům posoudit, jak atraktivní je daná akcie z hlediska dividendového výnosu. Podrobněji jste se o tomto ukazateli mohli dočíst ve 4. díle tohoto seriálu.

High Dividend Yield Strategy se zaměřuje na akcie společností, které mají vysoký dividendový výnos. Cílem této strategie je maximalizovat výnos z dividend.

Výhody High Dividend Yield Strategy

Akcie s vysokým dividendovým výnosem nabízí okamžitý a vysoký příjem, což může být lákavé pro investory, kteří chtějí pravidelný vysoký cash flow výnos.

Na americkém akciovém trhu najdete akcie, které nabízí 8%, 10% či dokonce 14% dividendu.

Nevýhody High Dividend Yield Strategy

U dividendových akcií rozhodně neplatí pravidlo, že vyšší výnos automaticky znamená lepší akcii, vyšší dividendový výnos může za určitých okolností znamenat větší riziko.

Vysoký výnos může být v některých případech dlouhodobě neudržitelný, pokud se společnosti sníží tržby či profit, na vysoké dividendy pak společnost přestane mít peníze. Buď se zadluží, aby dividendu vyplatila, nebo dividendu sníží nebo jí přestane vyplácet úplně. Z vysokého výnosu na začátku se tak může stát nulový výnos.

Jako nedávný případ můžeme uvést americkou společnost Foot Locker. Ještě v roce 2023 se dividendový výnos akcií společnosti Foot Locker pohyboval kolem 6-7%. Společnosti ale obchodně a finančně moc nedařilo, poklesl jí obrat, vygenerovala ztrátu a jednoduše neměla dost peněz na výplatu dividend. Proto byla donucena výplatu dividendy pozastavit, aby se pokusila stabilizovat svou finanční situaci. Foot Locker vyplácel dividendy od roku 2003, poslední dividendu vyplatili v říjnu 2023.

#2: Dividend Growth Strategy

Ukazatel Dividend Growth neboli tempo zvyšování dividendy vám prozradí, o kolik daná společnost meziročně navyšuje dividendu, podrobněji jste se o tomto ukazateli mohli dočíst rovněž ve 4. díle tohoto seriálu.

Většina společností, které si zakládají na svém statutu dividendové společnosti, své dividendy pravidelně každý rok navyšují.

Dividend Growth Strategy se proto zaměřuje na akcie společností, které nejen vyplácejí pravidelné dividendy, ale také pravidelně dividendy zvyšují. Výše dividendy ale není hlavní parametr, podle kterého investoři akcie do svého portfolia vybírají.

Do skupiny akcií, které přichází v úvahu pro tuto strategii, rozhodně patří dividendoví aristokraté a dividendoví králové, kterým jsme se věnovali podrobněji v 5. díle.

Výhody Dividend Growth Strategy

Společnosti, které jsou schopny dlouhodobě vyplácet a navyšovat dividendy, bývají považovány za stabilní a finančně silné.

Akcie zařazené v seznamech dividendových aristokratů a dividendových králů bývají z různých sektorů činnosti, pokud si tedy portfolio poskládáte ze společností, které podnikají v různých oborech, bude vaše portfolio dobře diverzifikované a lépe ustojí různé ekonomické cykly než portfolio koncentrované na určité obory.

Takové společnosti častěji ustojí různé ekonomické cykly a investoři na nich oceňují převážně stabilitu a růst dividendových příjmů v dlouhodobém horizontu.

Nevýhody Dividend Growth Strategy

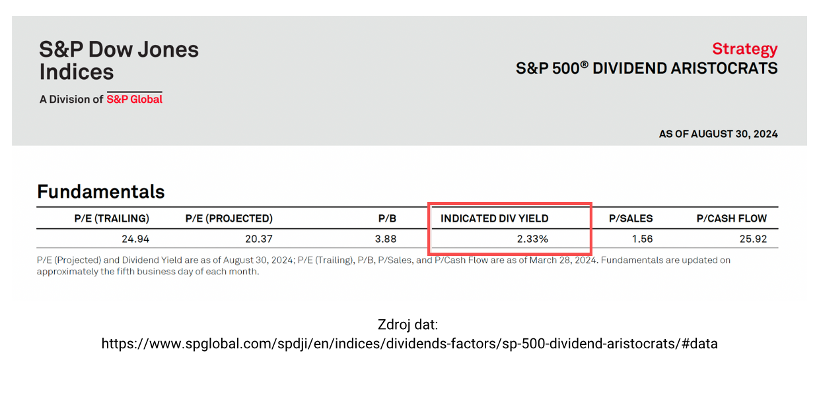

Dividendový výnos nemusí být tak vysoký jako u jiných akcií. Pokud byste například investovali do ETF, který sleduje akciový index S&P 500 Dividend Aristocrats, podle Fact sheetu tohoto indexu je průměrný roční dividendový výnos 2,33 %. To může být pro řadu investorů dost malý výnos.

#3: Strategie Dogs of the Dow

Tato velmi jednoduchá strategie se stala populární v roce 1991 po vydání knihy Michaela B. O’Higginse s názvem Beating the Dow.

Strategie se zaměřuje na výběr deseti akcií z indexu Dow Jones Industrial Average (DJIA), které mají na začátku každého roku nejvyšší dividendový výnos. Strategie vychází z předpokladu, že tyto „psí“ (anglicky „dogs“) akcie jsou dočasně podhodnocené, a jakmile se jejich cena zotaví, nabídnou vyšší celkový výnos než ostatní akcie v indexu Dow Jones Industrial Average.

Jak tato strategie funguje?

1. Na začátku roku investor identifikuje deset akcií v indexu Dow Jones Industrial Average, které mají historicky nejvyšší dividendový výnos, který znamená, že cena akcie je nízko.

2. Investuje stejné množství peněz do každé z těchto deseti akcií.

3. Drží tyto akcie po dobu jednoho roku.

4. Na začátku následujícího roku investor obnoví portfolio – prodá akcie, které už nepatří mezi “dogs,” a nakoupí nové akcie s historicky nejvyššími dividendovými výnosy.

Výhody Strategie Dogs of the Dow

V indexu Dow Jones Industrial Average je obsaženo 30 tzv. „blue chips“ amerických společností, řada společností obsažených v indexu Dow Jones Industrial Average je zároveň na seznamu dividendových aristokratů, jako třeba společnost McDonald’s, Coca-Cola, Chevron či Johnson & Johnson. Jedná se tedy o velké, stabilní společnosti s často celosvětově známou značkou, které jsou známé svoji stabilní dividendovou politikou.

Nevýhody Strategie Dogs of the Dow

Cílem této strategie je překonat index Dow Jones Industrial Average. Pokud pátráte na internetu, tak strategii Dogs of the Dow se některý rok podaří index Dow Jones překonat, jiný rok ne, takže výsledky jsou poměrně nestabilní.

Řada investorů ale používá základ této strategie, tedy výběr deset akcií v indexu Dow Jones Industrial Average, které mají historicky nejvyšší dividendový výnos, jako jedno z kritérií pro výběr akcií do svého dlouhodobého portfolia.

#4: Dividend Capture Strategy

Dividend Capture Strategy je spíše tradingová strategie pro krátkodobé obchodování než dlouhodobá investiční strategie. Tato strategie pracuje s Ex-Dividend Date, a proto má v dividendových strategiích určitě své místo.

Ex-Dividend Date je považován za nejdůležitější den v dividendovém investování a je to den, kdy se daná akcie na burze obchoduje bez nároku na nejbližší dividendu. V praxi to znamená, že aby vám byla vyplacená nejbližší dividenda, je nutné vlastnit akcie nejméně den předcházející Ex-DIV date. Podrobněji se o Ex-Dividend Date dočtete ve 3. díle tohoto seriálu.

Jak tato strategie funguje?

Princip této strategie je zdánlivě jednoduchý: koupíte akcie před Ex-Dividend Date a poté je prodáte buď v Ex-Dividend Date nebo o něco později. Vzhledem k tomu, že budete držet akcie k Ex-Dividend Date, bude vám vyplacena dividenda.

Je známo, že v Ex-Dividend Date cena akcie poklesne, často ale nepoklesne přesně o něco méně, než kolik je dividenda. Vaše akcie tedy prodáte s kapitálovou ztrátou, pokud ale na dividendě dostanete více, než kolik je vaše kapitálová ztráta, celkově máte zisk.

Příklad:

- Akcie společnosti ABC se obchodují za 50 USD na akcii a mají vyplácet dividendu ve výši 3 USD na akcii.

- Ex-Dividend Date je 10. listopadu.

- 9. listopadu, tedy před Ex-Dividend Date nakoupíte 100 akcií společnosti ABC, celkem za 5 000 USD (50 USD za jednu akcii).

- 10. listopadu v Ex-Dividend Date cena akcie klesne na 48 USD, vaše akcie mají nyní hodnotu 4 800 USD, proděláváte tedy 200 USD, protože akcie jste nakoupili za 5 000 USD.

- Z vašich 100 akcií ale máte nárok na dividendu ve výši 300 USD, z celého obchodu máte proto zisk 100 USD.

Výhody Dividend Capture Strategy

Výhodou této strategie je rychlý příjem z dividend bez nutnosti držet akcie dlouhodobě. Americké společnosti nemají jednotný výplatní kalendář a každá společnost vyplácí dividendy podle svého kalendáře.

Každý kalendářní měsíc najdete desítky společností, které dividendu vyplácí, můžete tedy obchodovat po celý rok.

Nevýhody Dividend Capture Strategy

Princip této strategie je časté obchodování, což vás může stát hodně na poplatcích brokerovi. Další z nevýhod jsou daňové aspekty: dividendu dostanete už zdaněnou, takže je potřeba mít velmi dobře spočítané, kdy vám zdaněná dividenda pokryje kapitálové ztráty.

Asi největší nevýhodou je riziko, že akcie v Ex-Dividend Date poklesnou o dost více, než jste počítali a vaše kapitálová ztráta bude o dost vyšší než příjem z dividendy.

Závěrem a co nás čeká v příštím díle

Dividendovou strategii je potřeba vybírat hlavně podle toho, jaké máte investiční cíle, jaký je váš investiční horizont a jaký je váš vztah k riziku. Pokud vás jakákoli strategie zaujala, určitě stojí za to podrobněji ji prozkoumat, než se pustíte do nákupů akcií.

Se seriálem o dividendovém investování se blížíme k závěru, příště nás čeká poslední díl, ve kterém se budeme věnovat skupině akcií, které jsou dividendovými investory velmi oblíbené, ale mají svá specifika, která je dobré znát. Touto skupinou akcií, na kterou se můžete těšit, jsou tzv. REITs neboli Real Estate Investment Trusts.

Marika Čupa pro portál FXstreet.cz

Upozornění: Toto není investiční doporučení

Záměrem tohoto článku je vzdělávání. Tento článek není investiční doporučení, abyste koupili nebo prodali nějaké instrumenty. Vždy se rozhodujte na základě vašeho vlastního úsudku a vašeho investičního stylu.

Zdroje použité pro dnešní díl:

- https://blogs.cfainstitute.org/investor/2023/11/20/do-it-yourself-high-dividend-strategies/

- https://www.spglobal.com/spdji/en/documents/research/research-a-case-for-dividend-growth-strategies.pdf

- https://www.dividend.com/dividend-education/dividend-capture-strategy-the-best-guide-on-the-web/

- https://www.vaneck.com/corp/en/news-and-insights/blogs/income-investing/how-to-develop-a-dividend-investing-strategy-a-comprehensive-guide/

- https://www.spglobal.com/spdji/en/indices/dividends-factors/sp-500-dividend-aristocrats/#data

- https://www.wsj.com/business/retail/foot-locker-fl-q2-earnings-report-2023-22ad1b50

Související články

Čtěte více

-

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Lidé investují proto, že chtějí zhodnotit své peníze, ale řada investorů mívá často nepřiměřená očekávání o tom, kolik se na akciovém trhu dá vydělat. Nejlepší představu o průměrném výdělku na akciovém trhu nám poskytnou informace o výkonu akciových indexů. V dnešním posledním díle našeho seriálu se dozvíte, kolik je průměrný výkon amerických akciových indexů S&P 500 a Nasdaq 100 a zda se dá více vydělat investováním do indexu S&P 500 nebo do indexu Nasdaq 100. -

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Investoři v segmentu volnočasové obuvi a módy čelí změnám tržních trendů. Zatímco akcie společnosti Nike se nacházejí v sestupném trendu, konkurenční značky Adidas a Skechers zaznamenávají růst. Kde se nacházejí klíčové cenové úrovně a která značka má největší podporu analytiků z Wall Street? Odpovědi najdete v tomto článku. -

Akcie: Psychologie – klíčový faktor úspěchu v investování (díl 9.)

Říká se, že rozdíl mezi úspěšným a neúspěšným investorem je v jejich psychologii a myšlení, nikoliv v jejich investiční strategii. Největším nepřítelem investorů není trh, ale oni sami. Dnešní díl našeho seriálu proto budeme věnovat psychologii investování, která má velký vliv na to, zda budete v investování vítěz nebo looser. -

Akcie: Úvod do světa akcií a akciového trhu (díl 1.)

Pokud se hodláte pustit do investování do akcií, je zásadní orientovat se v tom, co jsou akcie, akciový trh a kde a kdy obchodování s akciemi probíhá. To vše je obsahem dnešního úvodního seriálu o Investování do akcií pro začátečníky. -

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Pokud máte vybranou akcii, kterou byste rádi zahrnuli do svého portfolia, technická analýza vám může pomoci zodpovědět otázku, kdy danou akcii koupit a kdy jí prodat. Technická analýza pracuje s grafy, a pokud jste začátečník a s grafy nejste úplně kamarád, v dnešním díle se základy akciových grafů naučíte. -

Akcie: Základy fundamentální analýzy akcií (díl 8.)

Fundamentální analýza vám pomůže najít odpověď na otázku, jakou akcii zahrnout do svého watch listu, případně koupit. V dnešním díle si představíme několik základních ukazatelů, které se při fundamentální analýze akcií využívají a ukážeme jejich využití na konkrétním příkladu akcií společnosti The Coca-Cola Company. -

Akcie: Základy technické analýzy akcií (díl 7.)

V dnešním díle se lehce zanoříme do světa technické analýzy akcií. Probereme, co je to trend a představíme vám dva zajímavé nástroje, které můžete využít při analýze akciových grafů: jedná se o S/R zóny (supporty, rezistence) a klouzavé průměry. Připravte se na to, že se naučíte, co tyto nástroje jsou a jak je na grafu interpretovat. Věříme, že vám dnešní díl pomůže stát se zase o něco vzdělanějším investorem. -

Budujete pasivní příjem? Tak nezapomeňte na tyto 3 dividendové krále

Budování pasivního příjmu je velmi důležité pro každého dlouhodobého investora nejen kvůli inkasování dividendy, ale také kvůli samotné povaze dividendových akcií. Ty jsou totiž obvykle mnohem odolnější vůči negativním ekonomickým cyklům, díky čemuž dokážou portfolio ochránit od větších kapitálových propadů. V tomto článku se podíváme na 3 dividendové krále, jejichž akciový vývoj je sice odlišný, nicméně i tak v nich analytici z Wall Street vidí potenciál. -

Dividendy: Časové pojmy důležité pro dividendové investování (3. díl)

Každý dividendový investor by měl znát určitá data a časové pojmy, které jsou pro dividendy specifické. Neznalost vás totiž může stát peníze. V dnešním díle vám proto vysvětlíme čtyři základní data a časové pojmy, které jsou důležité a běžně používané ve světě dividendového investování: Declaration Date, Ex-Dividend Date, Record Date a Pay Date a vše si ukážeme na příkladu akcií společnosti Coca-Cola. -

Dividendy: Dividendové ETF (7. díl)

Pro investory, kteří chtějí investovat do dividendových akcií, ale nemají čas nebo chuť vybírat jednotlivé dividendové akcie, existuje zajímavá alternativa, a to dividendové ETF neboli Exchange Traded Fund. V dnešním díle se dozvíte, jaké existují druhy dividendových ETF, jaké mají výhody a nevýhody a jak funguje u dividendových ETF výplata dividend investorům. -

Dividendy: Dividendoví aristokrati (5. díl)

Řada společností si zakládá na tom, že jsou dlouhodobě atraktivní pro dividendové investory. Mezi těmito společnostmi existuje elitní skupina dividendových akcií, které se nazývají dividendoví aristokrati. -

Dividendy: Evropské dividendové akcie (6. díl)

Dobré dividendové akcie nejsou jenom ve Spojených státech amerických, i v Evropě je celé množství zajímavých dividendových akcií, včetně České republiky. -

Dividendy: Jaké druhy dividend společnosti vyplácí? (2. díl)

V minulém díle jsme uváděli, že dividenda je podíl akcionáře na zisku společnosti, dividend ale existuje více druhů. V dnešním díle probereme jednotlivé druhy dividend a uvedeme vám, jaké jsou jejich výhody a nevýhody. Kromě toho se také dozvíte, které typy společností vyplácejí dividendy a proč. -

Dividendy: Které důležité finanční ukazatele sledovat (4. díl)

Při nákupu jakékoli akcie, nejen dividendové, se řada investorů zaměřuje na různé finanční ukazatele. Kromě ukazatelů, které jsme si vysvětlili v seriálu o investování do akcií, se dividendoví investoři zaměřují na další typy ukazatelů. -

Dividendy: Úvod do světa dividendového investování (1. díl)

Dividendové investování je styl investování, při kterém se investor zaměřuje na nákup akcií společností, které svým akcionářům pravidelně vyplácejí dividendy, tedy podíly na zisku. -

Dividendy: Vysoké dividendy díky investování do REIT (9. díl)

V rámci dividendových akcií najdete jednu skupinu, která vyplácí často velmi zajímavé a vysoké dividendy. Je to REIT neboli Real Estate Investment Trust. REIT mají svá specifika, některé mohou být velmi rizikové, proto dnešní poslední díl seriálu o dividendovém investování budeme věnovat právě této skupině akcií. -

Konec debat! Technologické akcie opět rostou 📈

V tomto videu se podíváme na technologické akcie Tesla, Google a AMD, které by mohly investorům nabídnout zajímavé zisky. -

Nastal konečně čas na nákup akcií?

Letošní rok na akciových trzích rozhodně není nudný. Výpadky v dodavatelských řetězcích, vysoké ceny ropy a dalších komodit, desítky let nevídaná inflace, kterou se centrální banky zatím marně snaží dostat pod kontrolu, zvyšování úrokových sazeb v bezprecedentním tempu, a válka na Ukrajině. To vše je zcela ojedinělý mix velkých událostí, který akciové trhy rozhodně nenechal v klidu. -

Technologické akcie Apple, Microsoft a Google na prahu nového růstu 🚀

V tomto videu se podíváme na technologické akcie Apple, Microsoft a Google, které by mohly investorům nabídnout velmi slušné zisky. -

Top 3 akcie populárních platforem vhodné nejen pro mladé investory

Postupný přesun do virtuálního světa vytváří pro investory zajímavou příležitost svézt se na popularitě jednotlivých platforem. V tomto článku se proto podíváme na akcie společností, které budou určitě znát především mladší generace. Tyto společnosti totiž očekávají v nadcházejících dvou letech skokový růst tržeb, což díky rostoucí popularitě může opravdu nastat. Vysoká očekávání investorů podepisují také analytici z Wall Street, kteří predikují cenový růst právě u těchto tří akcií.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |