Ticker Tape by TradingView

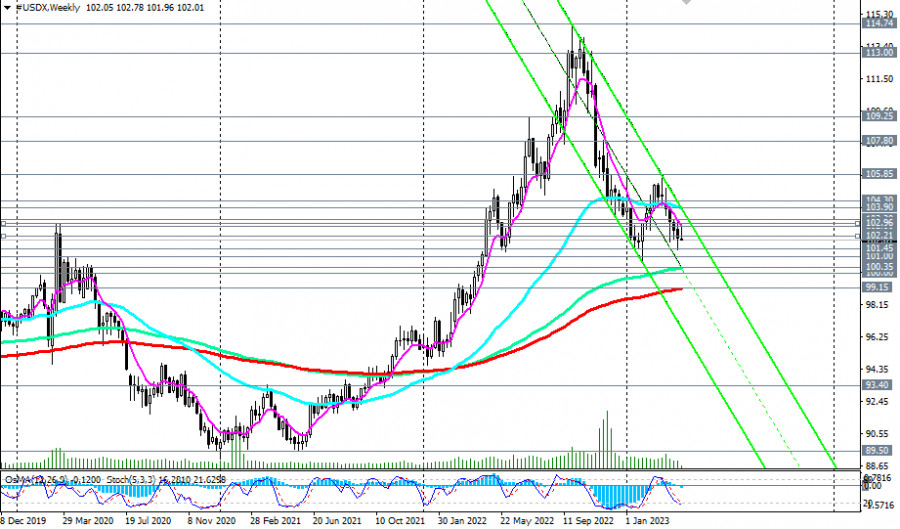

Výhled indexu amerického dolaru na 12. dubna 2023

Výhled dolaru se zhoršuje a jeho index DXY (CFDna #USDX na terminálu MT4) se obchoduje v zóně krátkodobého a střednědobého trendu a klesá ke klíčovým úrovním supportu 100,35 (144 EMA v týdenním grafu), 100,00 a 99,15 (200 EMA v týdenním grafu).

Alternativně bude DXY pokračovat v růstu. Důvodem pro obnovení long pozic na něm může být průraz důležité krátkodobé úrovně rezistence 102,21 (200 EMA v grafu 1H).

Nicméně jen průraz rezistence 104,30 (200 EMA v denním grafu) dovede DXY znovu do zóny střednědobého a dlouhodobého býčího trhu.

Celkově převládá klesající trend, který preferuje short pozice.

Úrovně supportu: 102,00; 101,45; 101,00; 100,35; 100,00; 99,15; 99,00.

Úrovně rezistence: 102,21; 102,80; 102,96; 103,00; 103,20; 103,90; 104,30; 105,00; 105,85; 107,00; 107,80; 109,25.

Klíčová slova: Rizika | EMA | Long | MT4 | Pozice | Rezistence | Short | Short pozice | Trend | USDX | Index | DXY | Výhled | Výhled dolaru | Klesající trend | Pokles | Další pokles | Index DXY | Průraz | Proražení |

Čtěte více

-

Výhled Fidelity International: Nemovitosti v roce 2022?

Nemovitosti vstupují do nového věku. Inflace se opět vynořila, co je "nový normál" u využívání kanceláří je stále otázkou a přechod na nízkouhlíkové technologie mění vztah mezi pronajímatelem a nájemcem. -

Výhled Fidelity International pro akciové trhy Evropy 2018: vypadá to na prodloužení cyklu. Klíčový bude výběr.

Evropské ekonomiky zažívají růst. Světový ekonomický cyklus se prodlužuje, ale nese s sebou rizika. Evropské akcie sice nejsou vyloženě levné, ale oproti alternativám jsou atraktivně oceněné. „Nyní je více než kdy jindy důležité dobře vybírat,“ říká Matt Siddle, portfolio manažer Fidelity International. -

Výhled Fidelity International pro akciové trhy ve 3Q 2018

Světové akciové trhy jsou celkově v dobré kondici. Ačkoliv křivka trhů je v roce 2018 spíše plochá, trhy prokázaly odolnost a znovu získávají hodnoty, o které přišly v důsledku volatility na začátku roku. Průměrný růst EPS vypadá zdravě, zejména v USA a na rozvíjejících se trzích. Analytici z Fidelity International jsou optimističtí i co se týká Asie, a to i navzdory rostoucím výnosům v USA a rostoucím rizikům v Číně. -

Výhled Fidelity International pro akciový trh: býčí trh vrcholí, táhnou technologické akcie

V několika posledních měsících se akciový index S&P 500 pohyboval na úrovni zhruba 2 400 a stále je možné, že se trh dostane až na 2 700. Podle expertů Fidelity International nelze očekávat další rozšiřování až k několikanásobkům valuace akcií, ale jsme svědky dvouciferného růstu příjmů. Na základě aktuálního výhledu Fidelity International lze očekávat celkové výnosy cca 5–6 %, zejména pokud zůstane volatilita na nízké úrovni. Historie ukazuje, že současná situace může ještě nějakou dobu trvat. -

Výhled Fidelity International pro cenné papíry s pevným výnosem: důležité je načasování, aktivní výběr i obětování některých výnosů

Evropské ekonomiky stále zažívají růst. Světový ekonomický cyklus se prodlužuje, ale nese s sebou rizika. Uplynulý rok 2017 bude ve třídě aktiv s fixním výnosem zapsán jako rok s dobrými výnosy. V roce 2018 ale budou podle expertů Fidelity International výnosy této třídy aktiv většinou nižší. Není podle nich pochyb, že volání po korekcích se znovu objeví i v roce 2018. Charles McKenzie, CIO pro Fixed Income Fidelity International proto doporučuje: „V investování do této třídy aktiv se vyplatí být při výběru aktivní. V této fázi cyklu doporučujeme některé výnosy obětovat.“ -

Výhled Fidelity International pro rok 2020: Hladké přistání, návrat výnosů

Hlavními tématy roku 2020 budou inflace a udržitelnost. „Evropské ekonomiky by měly s růstem 1-1,5 procenta HDP zatím uniknout recesi, Čína podle našeho očekávání zpomalí a v případě USA odhadujeme 1,9 procentní růst HDP,“ říká Wen-Wen Lindroth, hlavní cross-asset stratéžka Fidelity International. Geopolitická rizika podle ní klesají. V roce 2020 tak zřejmě přetrvá období křehkého klidu. -

Výhled Fidelity International pro rok 2021: Můžeme být optimističtí?

Rok 2020 byl jiný než všechny, co pamatujeme. Bude tak sloužit jako připomenutí, že krize může udeřit kdykoli a každá je zcela specifická. Andrew McCaffery globální CIO, Asset Management Fidelity International upozorňuje: „Při přechodu do roku 2021 proto opatrně vyvažuji nedávný optimismus na trzích větší obezřetností.“ -

Výhled Fidelity Int. na 2019 – růst inflace i trvání vlády býků

Již deset let trvá nejdelší „býčí cesta“ v historii. Nyní se ale objevují výkyvy a volatilita napříč všemi světovými trhy. I když centrální banky pozorně sledují signály mzdové inflace, trhy jsou s růstem cen spíše spokojené. Co se týče investičních nástrojů a příležitostí, vidí James Bateman, CIO pro Multi Asset Fidelity International, jako bezpečné útočiště americké dluhopisy navázané na inflaci. „Jejich přitažlivost nyní stoupá. Sledujeme příležitosti u cyklických akcií a hlídáme investice v oblastech, jakými jsou třeba infrastruktura, obnovitelné zdroje energie nebo neutrální tržní strategie.“ -

Výhled globálního portfolia s alokací aktiv do prvního čtvrtletí roku 2025

Americká aktiva si v roce po volbách obvykle vedou dobře. Proto vzhledem k tomu, že očekáváme nižší inflaci, politiku uvolňování u centrálních bank a větší růst, si myslíme, že měl by být rok 2025 pro finanční trhy dobrý. Po silném růstu cen v roce 2024 však opatrně podstupujeme riziko. -

Výhled indexu amerického dolaru na 10. května 2023

Celková dynamika DXY zůstává stále medvědí. Aby prodejci mohli na DXY (CFD #USDX na terminálu MT4) obnovit short pozice, je potřeba průraz hladiny supportu 101,51 (200 EMA v grafu 1H). DXY bude v tom případě v denním grafu dál klesat v rámci klesajícího kanálu. Jeho spodní hranice, která aktuálně prochází nedaleko hladiny 98,00, se stane cílem poklesu. I když by se stále mohl zastavit v zóně klíčových hladin supportů 100,40 (144 EMA v týdenním grafu), 100,00 a 99,25 (200 EMA v týdenním grafu), nad kterými DXY zůstává v zóně dlouhodobého býčího trhu. -

Výhled indexu amerického dolaru na 14. dubna 2023

Výhled dolaru se zhoršuje a jeho index DXY (CFD na #USDX na terminálu MT4) se obchoduje na krátkodobých a střednědobých trzích a klesá ke klíčovým úrovním supportu 100,35 (144 EMA v týdenním grafu), 100,00 a 99,15 (200 EMA v týdenním grafu). Průraz úrovní supportu 100,00 může vyvolat další pokles DXY a průraz supportu 99,15 výrazně zvýší rizika narušení dlouhodobého býčího trendu dolaru, který se stále drží v globální býčí zóně nad supportem 93,40 (200 EMA v měsíčním grafu). -

Výhled indexu amerického dolaru na 14. února 2023

Dolar a jeho index DXY od začátku dnešního obchodního dne klesají. V době psaní článku se futures na DXY (CFD na #USDX v obchodním terminálu MT4) obchodovaly poblíž úrovně 102,86, tedy zhruba 100 bodů pod lokálním šestitýdenním maximem 103,85 z minulého týdne. -

Výhled indexu amerického dolaru na 2. března 2023

Dolarový index (DXY) zakončil únor se slušným ziskem 2,8 %. K růstu dolaru došlo na pozadí pozitivních makro statistik z USA, které oživily naděje kupců dolaru na to, že Fed bude pokračovat v ultra přísné měnové politice. -

Výhled indexu amerického dolaru na 25. dubna 2023

Účastníci trhu vyhodnocují makroekonomické údaje z USA a snaží se předpovědět pravděpodobnost recese v americké ekonomice a kroky Federálního rezervního systému v současné situaci. -

Výhled indexu amerického dolaru na 5. dubna 2023

Výhled amerického dolaru se zhoršuje a jeho index DXY (CFD #USDX v MT4) rychle klesá ke klíčovým hladinám supportu 100,35 (144 EMA v týdenním grafu), 100,00 a 99,15 (200 EMA v týdenním grafu). Překonání supportu na úrovni 99,15 výrazně zvýší rizika narušení globálního býčího trendu dolaru, který je stále v zóně globálního býčího trhu nad hladinami supportu 93,40 (200 EMA v měsíčním grafu) a 89,50. -

Výhled indexu Dow Jones Industrial Average na 1. února 2023

Obecně vzato, růstová dynamika amerického akciového trhu a jeho tří hlavních akciových indexů zůstává. -

Výhled inflace: co očekávat v následujících měsících 🔎

V posledním měsíci letošního roku je růst na světových trzích tažen spekulacemi o nadcházejícím snižování úrokových sazeb a klesající inflaci. Důležité jsou zde zejména údaje z USA, které jsou motorem pro zbytek trhů a do jisté míry diktují politiku ostatních centrálních bank. Poslední zasedání Fedu bylo trhy přijato mimořádně holubičím způsobem a bylo katalyzátorem růstu. Indexy se kotují kolem historických maxim nebo nad nimi, to vše v naději, že první snížení Fedu přijde již v březnu a určitě dříve než v polovině příštího roku. Nové projekce naznačují snížení o celkem 75 bazických bodů v roce 2024. Aby se však narativ Fedu udržel, musí inflace v USA pokračovat v současném klesajícím trendu. Podívejme se na několik grafů, abychom se dozvěděli více o možném směřování v nadcházejících měsících. -

Výhled Invesca na druhou polovinu roku: Očekáváme krátké a mírné zpomalení ekonomiky

Vstupujeme do druhé poloviny letošního roku a je čas podělit se o pololetní výhled společnosti Invesco. Žijeme nyní ve výjimečné době, mnoho centrálních bank vyspělých ekonomik se stále soustředí na omezení nejhorší inflace za poslední desetiletí. Vyvinul se tlak na snižování inflace, ale zároveň to přineslo výrazné zpomalení globálního růstu a některé finanční problémy, včetně krachů několika amerických regionálních bank. Na tomto pozadí však vidíme odolnost mnoha ekonomik, zejména v oblasti služeb. -

Výhled na americké akciové trhy ve zbytku roku

Trhy od poloviny října nabraly pozitivní růstový trend po téměř dvou měsících klesání. To vše v důsledku inflačních, geopolitických a poptávkových problémů, kdy ekonomika začíná čím dál více pociťovat zvyšování klíčových úrokových sazeb. Ekonomika se může do budoucna dál zpomalovat a více firem bude oznamovat propouštění. Krachy firem mohou nabrat na obrátkách v příštím roce. Je potřeba mít na mysli, že se v současnosti utahuje monetární politika zběsilým tempem. Účinky změny úrokových sazeb se projevují se zpožděním zhruba 12 až 18 měsíců. Přesto krátkodobé vyhlídky na trzích nemusí být chmurné. -

Výhled na dnešní den

Komentářo Společnost Google včera zklamala ve výsledcích, když nedosáhla odhad EPS 6.91 USD a r...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Blogy uživatelů

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Forexové online zpravodajství

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

Investice do českých komerčních nemovitostí byly v 1. čtvrtletí nejvyšší od 2020

Wall Street se drží v plusu

Denní shrnutí: Pauza v clení technologií znovu zažehla tržní naděje

Akcie Kering SA klesly o více než 5 % kvůli obavám z vývoje luxusního trhu

Nvidia oznamuje plán na výrobu AI v USA za 500 miliard dolarů

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Meta obnovuje trénink AI pomocí veřejného obsahu uživatelů v EU

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

Investice do českých komerčních nemovitostí byly v 1. čtvrtletí nejvyšší od 2020

Wall Street se drží v plusu

Denní shrnutí: Pauza v clení technologií znovu zažehla tržní naděje

Akcie Kering SA klesly o více než 5 % kvůli obavám z vývoje luxusního trhu

Nvidia oznamuje plán na výrobu AI v USA za 500 miliard dolarů

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Meta obnovuje trénink AI pomocí veřejného obsahu uživatelů v EU

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

SP 500 se blíží k psychologické hranici 5000

Rusové teď budou Evropě plyn zapínat a vypínat, na zimu jej vypnou zcela, varuje expert z Bruselu. Včera oznámené vypnutí zřejmě Němce definitivně přiměje zachovat si své jaderné elektrárny

FX sumarizácia dopoludnia

Forex: Koruna v těsné blízkosti 24,90 EUR/CZK

FX sumarizácia Európa

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

USD/CAD: možné pokračování medvědího trendu | 9. ledna 2023

Makro: Maloobchodní tržby Německa v září nečekaně prudce klesly

Tento týden bude zveřejněna říjnová inflace a míra nezaměstnanosti a HDP za třetí čtvrtletí

SP 500 se blíží k psychologické hranici 5000

Rusové teď budou Evropě plyn zapínat a vypínat, na zimu jej vypnou zcela, varuje expert z Bruselu. Včera oznámené vypnutí zřejmě Němce definitivně přiměje zachovat si své jaderné elektrárny

FX sumarizácia dopoludnia

Forex: Koruna v těsné blízkosti 24,90 EUR/CZK

FX sumarizácia Európa

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

USD/CAD: možné pokračování medvědího trendu | 9. ledna 2023

Makro: Maloobchodní tržby Německa v září nečekaně prudce klesly

Tento týden bude zveřejněna říjnová inflace a míra nezaměstnanosti a HDP za třetí čtvrtletí

Blogy uživatelů

Když trhy klamou: Jak se nenechat nachytat falešnými signály

Jak na Fibonacci retracement

Praktické okénko: Breakout strategie do volatilních trhů

Trading ideas: EUR/AUD, GBP/JPY a USD/CHF

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Kvantové počítače: Spekulativní příležitost nebo past na investory?

Měnový pár EUR/USD: Analýza více časových rámců (W1 až H4)

Čínský Evergrande - krize prozatím zažehnána

Pin Bars - o co jde?

Jak na klouzavý průměr

Když trhy klamou: Jak se nenechat nachytat falešnými signály

Jak na Fibonacci retracement

Praktické okénko: Breakout strategie do volatilních trhů

Trading ideas: EUR/AUD, GBP/JPY a USD/CHF

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Kvantové počítače: Spekulativní příležitost nebo past na investory?

Měnový pár EUR/USD: Analýza více časových rámců (W1 až H4)

Čínský Evergrande - krize prozatím zažehnána

Pin Bars - o co jde?

Jak na klouzavý průměr

Vzdělávací články

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

VIP zóna: Výsledky obchodování za únor 2023

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Obchodování s volatilními trhy: Strategie pro úspěšný trading během vysoké volatility

Obchodování Pin Bars - III

Kombinace Fibonacci, Inside a Outside bars I.

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Deník obchodníka: Část 3. technická analýza

Obchodování Pin Bars - II

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

VIP zóna: Výsledky obchodování za únor 2023

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Obchodování s volatilními trhy: Strategie pro úspěšný trading během vysoké volatility

Obchodování Pin Bars - III

Kombinace Fibonacci, Inside a Outside bars I.

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Deník obchodníka: Část 3. technická analýza

Obchodování Pin Bars - II

Tradingové analýzy a zprávy

5 událostí, které dnes stojí za pozornost

Komodity: Ropa zdražuje kvůli omezeným dodávkám na trh

Forex: Pullback a další pokles na EUR/CAD?

Forex: Pullback a další pokles na EUR/AUD?

Tvorba pracovních míst v USA v lednu prudce zpomalila

CAC 40 - Intradenní výhled 24.3.2025

Forex: Koruna zpevnila k dolaru, vůči euru zůstala na 24,64 EUR/CZK

Reuters: Trump chce 90 obchodních dohod za 90 dní

MMF výhled růstu světové ekonomiky nemění, zlepšil ho v USA

Pozor na podvodné investiční nabídky: Ověřujte si jak licenci, tak identitu poskytovatele

5 událostí, které dnes stojí za pozornost

Komodity: Ropa zdražuje kvůli omezeným dodávkám na trh

Forex: Pullback a další pokles na EUR/CAD?

Forex: Pullback a další pokles na EUR/AUD?

Tvorba pracovních míst v USA v lednu prudce zpomalila

CAC 40 - Intradenní výhled 24.3.2025

Forex: Koruna zpevnila k dolaru, vůči euru zůstala na 24,64 EUR/CZK

Reuters: Trump chce 90 obchodních dohod za 90 dní

MMF výhled růstu světové ekonomiky nemění, zlepšil ho v USA

Pozor na podvodné investiční nabídky: Ověřujte si jak licenci, tak identitu poskytovatele

Témata v diskusním fóru

Price Action Trading Jakuba Hodana

Evropské akcie porostou

EUR/USD

Jak to vidíte 5 ?

Ludvík Turek (CzechWealth) – negativní zkušenost

USD/CHF

Forex a daně - Co skutečně danit?

Obchodní plán - Klíčový prvek pro úspěch na forexu

Admiral Markets

Kdy je lepší zůstat mimo trh? Důležité momenty, kdy si dát od tradingu pauzu

Price Action Trading Jakuba Hodana

Evropské akcie porostou

EUR/USD

Jak to vidíte 5 ?

Ludvík Turek (CzechWealth) – negativní zkušenost

USD/CHF

Forex a daně - Co skutečně danit?

Obchodní plán - Klíčový prvek pro úspěch na forexu

Admiral Markets

Kdy je lepší zůstat mimo trh? Důležité momenty, kdy si dát od tradingu pauzu