Ticker Tape by TradingView

Swingový výhled 51. týden

V minulém týdnu hned tři významné centrální banky rozhodovaly o úrokových sazbách. Kromě amerického Fedu to byla evropská centrální banka ECB, která ponechala sazby beze změny a britská Bank of England, která naopak překvapila zvýšením sazeb. Price action reakce na zprávy centrálních bank přitom ukázaly, jak překvapivé dokáží trhy někdy být. Americký dolar oslabil, euro posílilo a akciové indexy provedly ve čtvrtek mírnou korekci.

Nejvíce z dané situace ale vytěžilo zlato. Všechny významné zprávy byly letos již řečeny, takže cesta pro typickou vánoční rally je na zlatě volná.

Data z americké ekonomiky

USA reportovaly nejvyšší inflaci za posledních 40 let, když CPI v meziročním srovnání rostla o 6,8 %. Takto vysoko byla inflace naposledy v dubnu 1982.

Retailové prodeje v listopadu dosáhly meziměsíční růst 0.3 %, což je v porovnání s předchozím měsícem výrazný pokles (za říjen byl růst 1,8 %).

Zásadní událostí minulého týdne ovšem bylo zasedání cetrální banky Fed.

Centrální banka oznámila, že tempo snižování odkupu dluhopisů banka zrychlí. Tento tzv. tapering program, tedy snižování objemu nákupu vládních dluhopisů bude dále klesat místo o dosavadních 15 miliard USD, nově o 30 miliard USD každý měsíc.

Dále banka oznámila, že očekává zvýšení úrokových sazeb příští rok. Třikrát by se měla sazba zvýšit o 0.25 bodů v roce 2022, 2023 a dvakrát v roce 2024.

Na tyto jestřábí informace by běžná reakce amerického dolaru měla být silná býčí rally. Stal se ale opak. Růst USD indexu se zastavil u rezistence 96,9, odkud začal po oznámení FEDu klesat a klesají také výnosy amerických 10letých dluhopisů.

Obrázek č.1: Výnosy amerických 10letých dluhopisů a USD index na H4 grafu.

Důvodem pro tyto neočekávané pohyby je dynamika protichůdných sil. Akcentování vyšší inflace provází obava z toho, jak tím bude ovlivně další ekonomický růst. K obavám z ekonomického růstu se přidává i to, jak bude růst ovlivněn variantou viru Omikron.

SP500 stále v býčí náladě

Po středečním oznámení Fedu, by mnozí čekali, že akciové indexy oslabí. To se však nestalo a místo toho nastal na amerických akciích růst, který na indexu SP 500 dosáhl nového historického maxima u hladiny 4 753.

Všechny významné zprávy již trh do sebe absorboval a aktuální tržní nejistotou tak je dopad varianty viru Omikron a určité napětí mezi USA a Čínou. Americká vláda dala ve čtvrtek na black list další čínské společnosti v reakci na utlačování čínské minority Ujgurů. V reakci na to index SP 500 ve čtvrtek provedl mírnou korekci. Celkově je ale index SP 500 stále v rostoucím trendu. S ohledem na uvedené napětí by nebylo překvapivé, pokud by se index držel v konsolidaci.

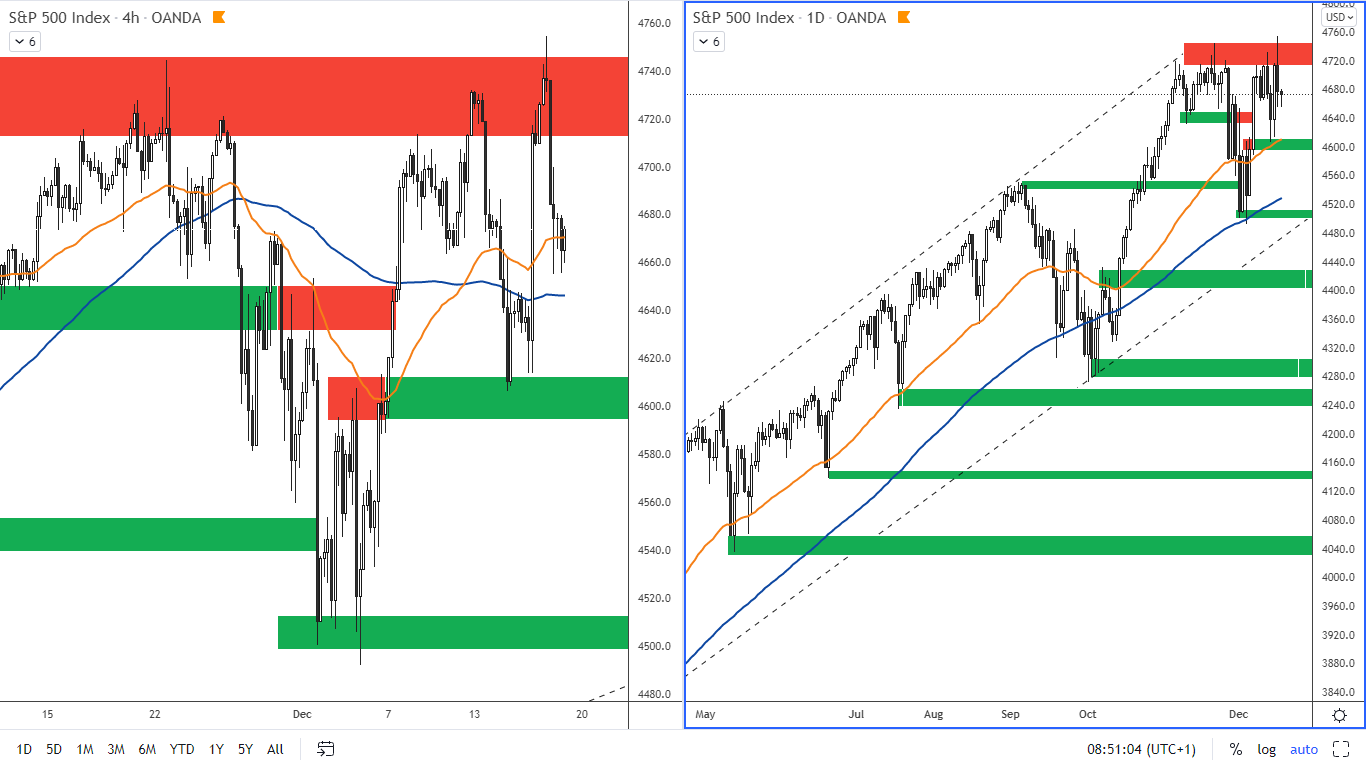

Obrázek č.2: Americký index SP 500 na 4H a D1 grafu

Rostoucí trend na indexu SP 500 je stále v platnosti a support na SMA 100 z denního grafu ukázal svoji sílu. Cena SP 500 se vrátila k předchozímu historickému vrcholu, kde je rezistence v pásmu kolem 4 713 – 4 753.Nejbližší support je u 4 594 a 4610.

Německý index DAX

Z významnějších ekonomických dat byl v minulém týdnu reportován index výrobních manažerů PMI, který dosáhl 57,9, což je lepší než předchozí hodnota 57,4. Optimismus ohledně vývoje ekonomiky tedy v Německu nadále pokračuje. Pozitivně by na růst indexu měla působit i aktuální holubičí rétorika ECB. Také korelace mezi DAX a SP 500 by mohla DAX vytlačit vzhůru k historickému vrcholu.

Obrázek č.3: DAX na H4 a denním grafu

Z technického pohledu si Dax vytvořil nový supportu u 15 400 – 15 500. Rezistence na H4 grafu je u 15 790 a dále pak 15 850. Klouzavé průměry EMA 50 a SMA 100 na H4 grafu naznačují býčí náladu.

EUR/USD překvapivě posílil

ECB ponechala sazby na aktuální úrovni a potvrdila, že není pravděpodobné zvyšování sazeb v roce 2022. Aktuálně vyšší inflaci považuje ECB stále za přechodný jev, kdy budou ceny mírně nad cílovou hodnotou. Tato holubičí tendence by za normálních okolností byla pro euro medvědí, zejména s ohledem na jestřábí Fed. Avšak pravděpodobně profit taking před koncem roku bylo to, co vyhnalo EURUSD na vrchol jeho dvoutýdenního obchodního rozpětí. EURUSD je ale stále v medvědím trendu.

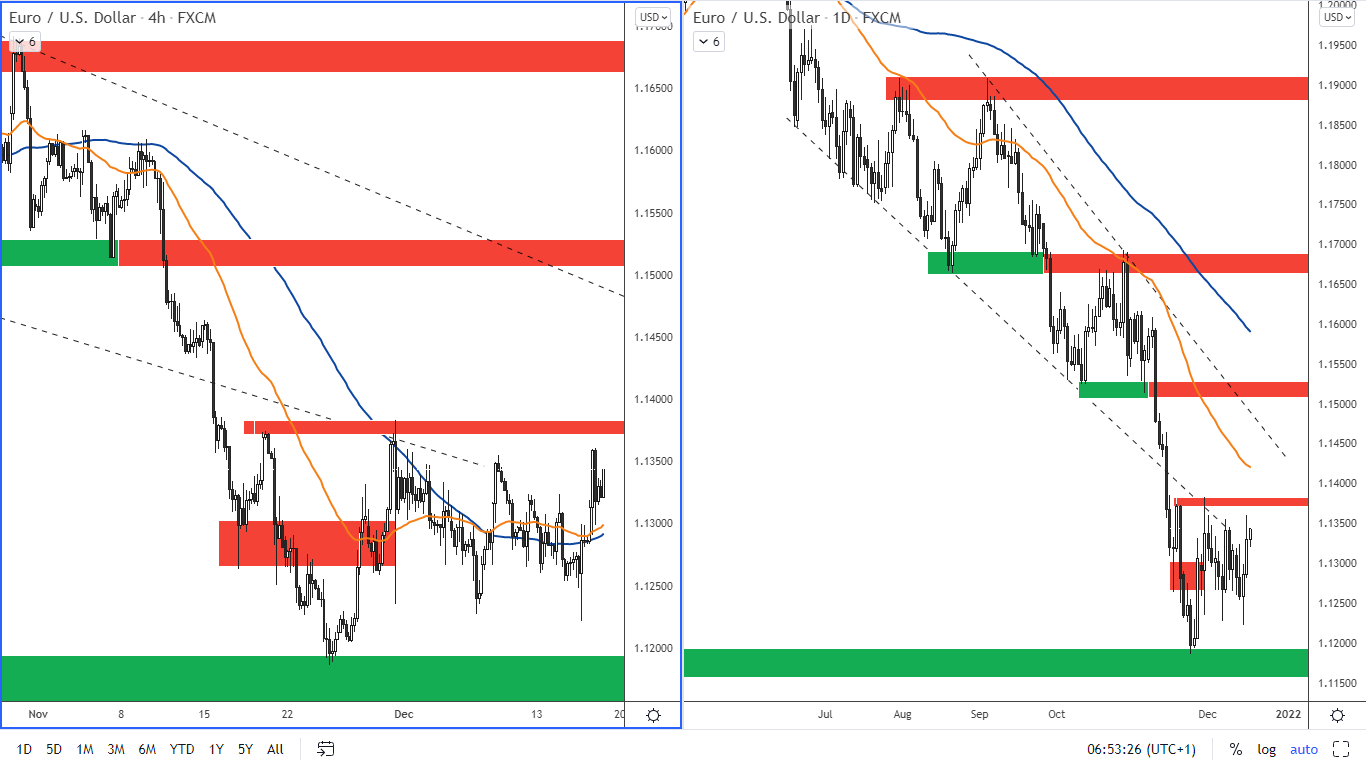

Obrázek č.4: EURUSD na H4 a denní grafu

Nejbližší rezistence je na 1.1380. Za ideální vstup ve směru short se jeví hladina kolem 1.15, kde je silná rezistence. Support je v oblasti kolem 1.1160 - 1.1200.

Bank of England zvýčila sazby

Britská prudce posílila poté, co Bank of England překvapila trh svým prvním zvýšením úrokových sazeb za poslední tři roky. Vzhledem k nejnovějším omezením COVID-19 a rostoucím případům varianty Omikron to byl překvapivý tah, který analytici nepředpokládali. Centrální banka ale musela jednat, protože inflace dosáhla desetiletého maxima (CPI za listopad dosáhla hodnoty 5,1 %). Centrální banka proto zvýšila základní úrokovou sazbu z 0,1 % na 0,25 %.

Obrázek č.5: GBPJPY na H4 a denním grafu

Na páru GBPJPY je vidět, že růst libry se zastavil u rezistence z denního grafu, která je u 152,3. Nejbližší support z H4 grafu je 151. Růst tohoto páru by mělo podpořit i to, že japonská centrální banka je nejvíce holubičí ze všech významných centrálních bank.

Zlato vstupuje do tradičně růstového období

Zlato má tendenci posilovat v období od listopadu do února, jak ukazují statistiky (podrobnosti k tomu si můžete přečíst v našem e-booku o zlatě, který si můžete stáhnout na našich webových stránkách Ebooky - Purple Trading (purple-trading.com).

Z grafu zlata, který máme na obrázku č.6, vidíme, že v minulém týdnu po oznámení FEDu se zlato dotklo supportu na 1 753 USD za unci a od té doby kontinuálně roste.Kromě sezónního vlivu je dalším důvodem pro posilování zřejmě to, že investoři aktuálně vidí ve zlatě příležitost zajištění se proti inflaci. K růstu žlutého kovu také přispělo oslabení amerického dolaru.

Z grafu zlata, který máme na obrázku č.6, vidíme, že v minulém týdnu po oznámení FEDu se zlato dotklo supportu na 1 753 USD za unci a od té doby kontinuálně roste.Kromě sezónního vlivu je dalším důvodem pro posilování zřejmě to, že investoři aktuálně vidí ve zlatě příležitost zajištění se proti inflaci. K růstu žlutého kovu také přispělo oslabení amerického dolaru.

Obrázek č.6: Zlato na H4 a denním grafu

Zlato prorazilo rezistenci z H4 grafu, která je v oblasti u 1792. Tato oblast je nyní novým supportem. Další rezistence pak jsou dle H4 grafu na 1810-1815. Z D1 grafu je pak rezistence u 1 850 USD za unci.

Klíčová slova: Price Action | Akciové indexy | Korelace | Inflace | EUR/USD | USA | Daně | Sazby | Americký dolar | Bank of England | Centrální banka | Centrální banky | DAX | ECB | EMA | Euro | Evropská centrální banka | Fed | Index DAX | Rally | Rezistence | Short | Support | Trading | Trend | Zlato | Analytici | Banky | EUR | USD | Indexy | Investoři | Klouzavé průměry | Optimismus | Japonská centrální banka | EURUSD | GBPJPY | Index | Banka | Cena | Dolar | Ekonomický růst | SP500 | Tapering | Trh | USD index | Zprávy | Profit Taking | ROCE | Zvyšování sazeb | Německý index DAX | Zvýšení úrokových sazeb | Zajištění | Výhled | Výnosy | Americká vláda | Purple Trading | Oslabení amerického dolaru | SMA | Napětí mezi USA a Čínou | Výrazný pokles | Nejbližší support | Americký index | Nejbližší rezistence | Vyšší inflace | Trhy | Pokles | Situace | Sazby beze změny | Americké ekonomiky | Medvědi | COVID-19 | Růst | Silná rezistence | Ekonomiky | Data z americké ekonomiky | Statistiky | SMA 100 | Rostoucí trend | Covid | Ceny | Swingový výhled | Reakce amerického dolaru | Trading.com | Oslabení | Významné zprávy | Společnosti | TIM | Omikron | 3М | Jestřábí Fed | Vánoční rally |

Čtěte více

-

Swingový výhled 43. týden

Swingový výhled 43. týden Akciové indexy mají za sebou růstový týden a SP 500 dosáhl nového historického vrcholu. In... -

Swingový výhled 43.týden

Akciové indexy mají za sebou růstový týden a SP 500 dosáhl nového historického vrcholu. Index strachu VIX je na hodnotě 15, což je nejnižší hodnota od února 2020. Data z amerického trhu práce byla také pozitivní a nadále potvrzují zlepšující se trend. Trhy uklidnilo také to, že velký čínský developer Evergrande, kterému hrozí bankrot, provedl splátku úroků z dluhopisů. Risk on sentiment je tedy zpět ve hře. -

Swingový výhled 44. týden

Akciové indexy mají za sebou další růstový týden. Americký NASDAQ dosáhl nového historického vrcholu a SP 500 v závěru týdne otestoval předchozí historický vrchol z minulého týdne. Data z amerického trhu práce byla opět pozitivní a nadále potvrzují zlepšující se trend. K risk on sentimentu přispělo i to, že čínský developer Evergrande, kterému hrozí bankrot, provedl další splátku úroků z dluhopisů. -

Swingový výhled 45. týden

Minulý týden byl ve znamení centrálních bank, které rozhodovaly o úrokových sazbách. Fed, Australská centrální banka a Bank of England sazby ponechaly. Naopak silně sazby zvedla Česká národní banka. Koruna tak má vydlážděnou cestu k dalším posilování vůči euru. -

Swingový výhled 46. týden

Minulý týden byl ve znamení důležitých dat z amerického trhu práce. Zároveň byla prezentována data k americké inflaci, která dále zrychluje. V návaznosti na to provedly americké akcie mírnou korekci a americký dolar významně posílil. Posílilo ale také zlato, které někteří investoři berou jako zajištění proti rostoucí inflaci. Měnový pár EURUSD se poprvé od července 2020 dostal pod klíčový support 1.15. -

Swingový výhled 47. týden

Akciové indexy se nadechly k dalšímu růstu a zaznamenaly nové historické vrcholy přesto, že inflace ve světě zrychluje. Navzdory hrozbám z utahování monetární politiky centrálních bank se však celkově globální ekonomice daří, což je pro indexy pozitivní zpráva. Největším rizikem tak je zpomalování růstu v Číně, která začíná brzdit globální sentiment. -

Swingový výhled 48. týden

Z hlavních světových ekonomik přišla v minulém týdnu pozitivní ekonomická data, ovšem zprávy o nové mutaci koronaviru poslaly rizikové měny a akciové indexy do červených čísel. Měnový pár EUR/USD se dostal pod magickou hodnotu 1.12. V souvislosti s vývojem koronaviru oslabuje česká koruna. Ta se na páru s eurem blíží k zajímavé rezistenci, která může být atraktivní pro poziční tradery, kterým koruna přináší atraktivní denní swapy. -

Swingový výhled 49. týden

Index strachu VIX se dostal nad hodnotu 30, což ukazuje, že na trhy se vrátila nervozita. Po korekcích, které vytvořily akciové indexy minulý týden, si investoři kladou otázku, zda budou indexy dále klesat a pokud ano, tak o kolik procent. Nejistotu podporují faktory rostoucí inflace, varianta koronaviru Omikron, lockdowny některých evropských zemí a snižování tempa odkupu dluhopisů v USA, tzv. tapering. -

Swingový výhled 5. týden 2022

Na trzích nadále panuje vysoká volatilita. Do nejistoty přispívá jestřábí politika centrálních bank. Bank of England zvýšila úrokovou sazbu a ECB uvedla, že vyšší inflace bude trvat déle, než se původně očekávalo. Tato změna rétoriky ECB podpořila euro, které po zprávě silně posilovalo a oslabil DAX. Do volatility přispěla také zpráva Facebooku, který se poprvé za dobu svojí existence setkal s poklesem uživatelů. -

Swingový výhled 50. týden

I když je Omikron novým zdrojem nejistoty, tak podle posledních zpráv se zdá, že by neměl mít devastující vliv na ekonomiku. A na toto reagují akciové indexy, které v minulém týdnu kompenzovaly předešlé ztráty. Index strachu VIX poklesl k hodnotě 20 a SP 500 se přiblížil k historickému vrcholu. Silný je nadále americký dolar, který podporují dobrá data z americké ekonomiky. -

Swingový výhled 6. týden 2022

Rekordní hodnota inflace v USA za posledních 40 let vyvolala na trzích dalších vlnu volatility z důvodu obavy agresivnějšího postupu Fedu proti přehřáté ekonomice. Šok trhům přinesla také neočekávaně silná data z amerického trhu práce. V návaznosti na to pak výnosy z amerických 10letých dluhopisů rostly a překonaly hranici 2 %. Akciové indexy ke konci týdne naopak oslabovaly a uvidíme, zda pod vlivem těchto fundamentů dojde k opětovnému otestování silných supportů. Růst výnosů dluhopisů není dobrou zprávou ani pro zlato, které zatím na posilující dolar a rostoucí výnosy reagovalo oslabováním. -

Swingový výhled 7. týden 2022

Makroekonomické události v minulém týdnu měly na volatilitu na trzích vedlejší vliv. Tím „velkým příběhem“, který momentálně hýbe trhy, je situace na Ukrajině. Akciové indexy kvůli tomuto konfliktu oslabovaly a znovu otestovaly svoje silné supporty. Vítězem minulého týdne je naopak zlato, které v důsledku těchto geopolitických nejistot posílilo k hodnotě 1900 USD za unci, kde se naposledy obchodovalo v červnu 2021. -

Swingový výhled 9. týden 2022

Válka na Ukrajině pokračuje a i když si všichni přejeme, aby tato tragická událost okamžitě skončila, tak podle vyjádření ruských představitelů to bohužel vypadá spíš na to, že se válka protáhne na delší dobu. Investoři na tento vývoj reagovali výprodejem rizikových aktiv, kam patří také česká koruna. Ztrácí akciové indexy a zejména DAX byl pod silným tlakem. Silně naopak posilují komodity jako je ropa, zlato, ale třeba také uhlí. -

Swiss Life Hypoindex březen 2024: Hypoteční sazby stagnují. Další zlevnění hypoték přijde na jaře

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 5,62 % p. a. byla v březnu 21 737 korun. -

Swiss Life Hypoindex březen 2025: Hypotéky mohou po třech letech klesnout pod 5 %

Pokud bude v příštích týdnech vývoj na hypotečním trhu pokračovat stejným tempem jako dosud, mohla by průměrná nabídková sazba podle Swiss Life Hypoindexu v dubnu po třech letech klesnout pod psychologickou hranici pěti procent. V březnu totiž Swiss Life Hypoindex po poklesu o šest bazických bodů dosáhl hodnoty 5,05 %. Ačkoli se index stále drží nad pětiprocentní hranicí, začínají se objevovat první zajímavé jarní nabídky bank, které umožňují sjednání hypotéky s výrazně nižším úrokem. -

Swiss Life Hypoindex červenec 2023: Hypoteční sazby klesly. Přichází změna trendu?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,24 % p. a. se v červenci snížila o 127 korun na 23 068 korun. -

Swiss Life Hypoindex červenec 2024: Banky hypotéky opět nezlevnily

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,49 % p. a. činila v červenci 21 475 korun. -

Swiss Life Hypoindex červen 2023: Sazby stagnují. Co přinese uvolnění pravidel ČNB?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,30 % p. a. klesla v červnu o 47 korun na 23 195 korun. Ve srovnání se splátkou hypotéky v červnu 2021 je o téměř 7,5 tisíce vyšší. -

Swiss Life Hypoindex červen 2024: Úrokové sazby hypoték hlásí bezvětří

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, a se splatností 25 let a při průměrné nabídkové sazbě 5,51 % p. a. činila v červnu 21 520 korun. -

Swiss Life Hypoindex duben 2024: Strmý pád sazeb se nekoná

Očekávání poklesu úroků hypoték spojovaná se změnou sazeb České národní banky se zatím pohledem klientů naplnila jen částečně. Zatímco ČNB snížila 20. března 2024 dvoutýdenní repo sazbu o pět desetin procentního bodu na 5,75 % p. a., úroky hypoték až tak výrazně neklesly. Průměrná nabídková sazba hypoték klesla k počátku dubna podle Swiss Life Hypoindexu o pět setin procentního bodu.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Denní kalendář událostí

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

Tradingové analýzy a zprávy

Forex: Americký dolar proti euru zpevňuje, odpoutal se od nejnižších hodnot za tři roky

Komodity: Ceny ropy klesají, barel severomořského Brentu se drží těsně nad 64 dolary

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Forex: Koruna dnes mírně zpevnila k euru, k dolaru oslabila

Forex sentiment 15.4.2025

5 událostí, které dnes stojí za pozornost

Intradenní Price Action patterny na EUR/USD 15.4.2025

Intradenní Price Action patterny na AUD/USD 15.4.2025

FT: Trumpova cla ochromila diamantový průmysl

Swingové obchodování bitcoinu 15.4.2025

Forex: Americký dolar proti euru zpevňuje, odpoutal se od nejnižších hodnot za tři roky

Komodity: Ceny ropy klesají, barel severomořského Brentu se drží těsně nad 64 dolary

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Forex: Koruna dnes mírně zpevnila k euru, k dolaru oslabila

Forex sentiment 15.4.2025

5 událostí, které dnes stojí za pozornost

Intradenní Price Action patterny na EUR/USD 15.4.2025

Intradenní Price Action patterny na AUD/USD 15.4.2025

FT: Trumpova cla ochromila diamantový průmysl

Swingové obchodování bitcoinu 15.4.2025

Blogy uživatelů

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Forexové online zpravodajství

Americké indexy bez výraznějších pohybů

Frankfurtská burza dnes posilovala

Denní shrnutí: Investoři zmírňují optimismus kvůli neuspokojivému pokroku v obchodních jednáních 🔎📄

📉 Kakao klesá o 4 %

Japonský antimonopolní úřad nařídil Googlu zastavit nekalé obchodní praktiky

Akcie Allegro MicroSystems klesly poté, co Onsemi stáhla nabídku na převzetí v hodnotě 6,9 miliardy dolarů

Airbus dokončí akvizici vybraných aktiv Spirit AeroSystems do konce dubna

Americká banka Citi zveřejnila výsledky za 1Q, překonala očekávání analytiků v obchodování na trzích

Pražská burza navýšila včerejší zisky

Americké akcie posilují, výsledky zveřejnily společnosti Bank of America a Johnson & Johnson

Americké indexy bez výraznějších pohybů

Frankfurtská burza dnes posilovala

Denní shrnutí: Investoři zmírňují optimismus kvůli neuspokojivému pokroku v obchodních jednáních 🔎📄

📉 Kakao klesá o 4 %

Japonský antimonopolní úřad nařídil Googlu zastavit nekalé obchodní praktiky

Akcie Allegro MicroSystems klesly poté, co Onsemi stáhla nabídku na převzetí v hodnotě 6,9 miliardy dolarů

Airbus dokončí akvizici vybraných aktiv Spirit AeroSystems do konce dubna

Americká banka Citi zveřejnila výsledky za 1Q, překonala očekávání analytiků v obchodování na trzích

Pražská burza navýšila včerejší zisky

Americké akcie posilují, výsledky zveřejnily společnosti Bank of America a Johnson & Johnson

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Arista Networks klesá po zveřejnění výsledků za Q4 📊

Akcie Microsoft dlouhodobě rostou. Evropská komise schválila akvizici s Nuance

Sumarizácia FX - Ázia

Večerné zhrnutie

Čtyři akcie, které budou během léta atraktivní příležitostí pro retailové investory

Porovnanie reakcie trhov na súčasné a aprílové geopolitické napätie

BREAKING: Nižší čerpání zásob, než se očekávalo. NATGAS prodlužuje pokles

Rozbřesk: Evropské akcie mohou mít z krachu obchodních jednání větší strach než americké

Paliva v Česku od minulého týdne zlevnila o jednotky haléřů

Australské údaje o zaměstnanosti vypadají dobře – detaily už však tolik nadšení nebudí

Arista Networks klesá po zveřejnění výsledků za Q4 📊

Akcie Microsoft dlouhodobě rostou. Evropská komise schválila akvizici s Nuance

Sumarizácia FX - Ázia

Večerné zhrnutie

Čtyři akcie, které budou během léta atraktivní příležitostí pro retailové investory

Porovnanie reakcie trhov na súčasné a aprílové geopolitické napätie

BREAKING: Nižší čerpání zásob, než se očekávalo. NATGAS prodlužuje pokles

Rozbřesk: Evropské akcie mohou mít z krachu obchodních jednání větší strach než americké

Paliva v Česku od minulého týdne zlevnila o jednotky haléřů

Australské údaje o zaměstnanosti vypadají dobře – detaily už však tolik nadšení nebudí

Blogy uživatelů

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Akcie Nestlé: Budou defenzivní tituly znovu v módě?

Dochádza už dolarojenu para?

Multitimeframe analýza: 23.2.2022 COCOA

Proč vášeň a impulzivnost nepatří do tradingu

Co je opravdová svoboda v tradingu?

Hvězdy burzy - rozhovor s účastníkem

Paradox tradingu: Čím víc se snažíte, tím horší jsou výsledky

Neopakovatelná šance!!!

Dlhodobý výhľad na rok 2019 (diel 1.)

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Akcie Nestlé: Budou defenzivní tituly znovu v módě?

Dochádza už dolarojenu para?

Multitimeframe analýza: 23.2.2022 COCOA

Proč vášeň a impulzivnost nepatří do tradingu

Co je opravdová svoboda v tradingu?

Hvězdy burzy - rozhovor s účastníkem

Paradox tradingu: Čím víc se snažíte, tím horší jsou výsledky

Neopakovatelná šance!!!

Dlhodobý výhľad na rok 2019 (diel 1.)

Vzdělávací články

Jak vnímáte grafy skrze optiku vašich přesvědčení

Smart Money: Kalibrace order bloků a Smart Money Divergence

Akcie: Základy technické analýzy akcií (díl 7.)

RebelsFunding - prop trading firma, která válcuje FTMO

Komodity – kompletní průvodce komoditním trhem

Technická analýza - obchodujeme divergence

Smart Money Concepts (SMC): Asia Mid-Line (11. díl)

Dividendy: Které důležité finanční ukazatele sledovat (4. díl)

Obchodování Outside Bars

Investování do REIT: Dělení REITs podle typu nemovitostí – 1. část (3. díl)

Jak vnímáte grafy skrze optiku vašich přesvědčení

Smart Money: Kalibrace order bloků a Smart Money Divergence

Akcie: Základy technické analýzy akcií (díl 7.)

RebelsFunding - prop trading firma, která válcuje FTMO

Komodity – kompletní průvodce komoditním trhem

Technická analýza - obchodujeme divergence

Smart Money Concepts (SMC): Asia Mid-Line (11. díl)

Dividendy: Které důležité finanční ukazatele sledovat (4. díl)

Obchodování Outside Bars

Investování do REIT: Dělení REITs podle typu nemovitostí – 1. část (3. díl)

Tradingové analýzy a zprávy

Index spekulativního sentimentu 19.10.2020

Forex: Koruna je vůči dolaru nejslabší za více než dva roky, kurz se blíží 25 USD/CZK

Aktuálně otevřené forex pozice 26.5.2023

Koruna oslabila, někteří investoři vybírali zisk

Řecká vláda dnes projde ohněm

Ruské akcie po vyhlášení částečné mobilizace prudce klesly, slabší je i rubl

Koruna posílila pod 24 Kč/EUR, je na maximech od února 2011

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

5 událostí, které dnes stojí za pozornost

Forex trader Ondřej Hartman a jeho týdenní komentář (24.3.2025)

Index spekulativního sentimentu 19.10.2020

Forex: Koruna je vůči dolaru nejslabší za více než dva roky, kurz se blíží 25 USD/CZK

Aktuálně otevřené forex pozice 26.5.2023

Koruna oslabila, někteří investoři vybírali zisk

Řecká vláda dnes projde ohněm

Ruské akcie po vyhlášení částečné mobilizace prudce klesly, slabší je i rubl

Koruna posílila pod 24 Kč/EUR, je na maximech od února 2011

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

5 událostí, které dnes stojí za pozornost

Forex trader Ondřej Hartman a jeho týdenní komentář (24.3.2025)

Témata v diskusním fóru

Jak úspěšně obchodovat pattern Hlava a ramena

EUR/USD

Hejblátko :-)

Krypto šeptanda (11.4.2025)

OIL - ropa

PIN BARS

Hledám Investora do crypto...

Úspěch zaručen

Eurodolar - Chat

Price Action Trading Jakuba Hodana

Jak úspěšně obchodovat pattern Hlava a ramena

EUR/USD

Hejblátko :-)

Krypto šeptanda (11.4.2025)

OIL - ropa

PIN BARS

Hledám Investora do crypto...

Úspěch zaručen

Eurodolar - Chat

Price Action Trading Jakuba Hodana