Ticker Tape by TradingView

Fidelity International: Investiční výhled na 3. čtvrtletí 2024 - Hezky opatrně

Riziková aktiva vypadají atraktivně a ekonomiky po celém světě zůstávají silné. Některé regiony se vydávají vlastní cestou, což otevírá samostatné příležitosti.

Je tady postpandemické oživění, na něž jsme tak dlouho čekali?

Ekonomika si letos udržuje slušné tempo, přičemž trhy práce a spotřebitelská poptávka si nacházejí zdravější rovnováhu. Tento posun částečně uklidnil hlavní obavy na trzích, že by ekonomiky – i inflace – dokázaly nadále vzdorovat zpřísňující se politice centrálních bank.

Tento optimističtější ekonomický fundament vede naše úvahy o třech hlavních tématech pro třetí čtvrtletí.

Prvním z nich je, že nastala vhodná doba pro akciovou expozici.

Druhým je Čína. Spouštět oči z druhé největší světové ekonomiky nepovažujeme za moudré, ačkoliv investoři se prozatím drží od jejích břehů dál. Zdá se, že politici jsou s heslem "řízené stabilizace" ochotnější reálně podpořit ekonomiku.

Poslední úvaha je spíše taktického ražení. S tím, jak ekonomiky divergují a otevírají se nové perspektivy, budou investoři chtít aktivněji přistupovat ke správě portfolia.

Měkké přistání a „risk on“

Ekonomický příběh roku 2024 zatím stojí na pevných základech. Podle některých signálů si USA stále udržují vedení, ale zdá se, že Evropa a Spojené království se nadechují, aby podaly lepší výkony. Na druhé straně, díky pokračující stabilizaci v Číně by mohl povolit její deflační tlak na globální ekonomiku.

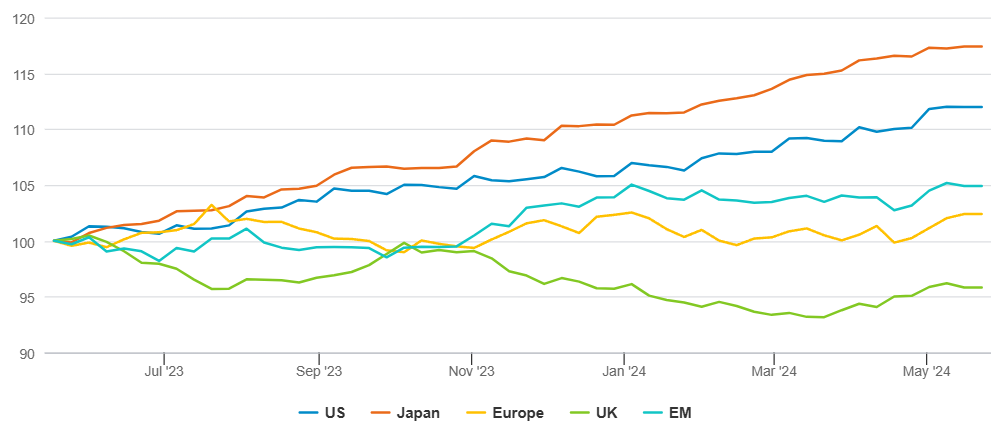

Graf 1: Růst zisků v USA a Japonsku hnací silou výkonnosti

Zdroj: Refinitiv Datastream, Fidelity International, červen 2024.

Vytrvalá inflace i nadále chladí přílišná očekávání. V minulém čtvrtletí jsme touto dobou vyslovili obavy, že by napjatý trh práce mohl donutit americký Federální rezervní systém k delšímu setrvávání při vyšších sazbách, což by mohlo narušit zatím pozitivní dynamiku roku 2024. Reporty z trhu práce v červnu signalizují napjatější stav, než by si Fed přál, ale díky ochlazení květnové inflace roste naše důvěra, že ceny již nebudou dál zrychlovat. Možný rozsah případného snížení sazeb ze strany Fedu se však od začátku roku výrazně zmenšil. Domníváme se, že laťka pro zahájení cyklu snižování sazeb zůstává vysoko, ale poslední zlepšení inflace je povzbudivou zprávou.

Měkké přistání je v tuto chvíli nejpravděpodobnějším scénářem – a to je dobrá zpráva pro globální růst i pro investory, kteří jsou ochotni podstoupit akciové riziko.

Řízená stabilizace v Číně

Nadále se domníváme, že rok 2024 bude pro Čínu ve znamení "řízené stabilizace". Politici se snaží omezit dominantní postavení nemovitostního sektoru a posunout ekonomickou rovnováhu směrem ke spotřebě a výrobě s vyšší přidanou hodnotou.

Investorům nějakou dobu trvalo, než se na tuto změnu adaptovali – zejména po anemickém návratu ekonomiky z pandemie, který omezil investiční apetit v Číně -, ale sentiment se začíná otáčet, byť z nízkých úrovní. S tím, jak se postupně zvedá poptávka po zboží a službách se čínská ekonomika postupně normalizuje.

Rovněž změny politického kurzu začínají v některých oblastech čínské ekonomiky přinášet ovoce. Nejzřetelnější je to vidět ve zpracovatelském průmyslu, který podporuje oživení zámořské poptávky. Určité optimistické signály přicházejí také ze spotřeby, v čele s oživením v oblasti prázdninového cestování.

Tato stabilizace je pro Čínu dobrou zprávou. Je také dobrým znamením pro ostatní regionální ekonomiky a investory, kteří si oddechnou, že ustupuje negativní sentiment, který v zemi panoval v první polovině roku.

Čas taktizovat

Pevné fundamenty a zvedající se Čína otevírají dveře pro přidání rizika do našich portfolií. Je však třeba rozlišit drobné nuance: očekáváme, že divergence mezi regiony a sektory budou ve 3. čtvrtletí pravděpodobně vysoké, je tudíž třeba takticky rozmýšlet.

Jedním z bodů divergence je měnová politika napříč rozvinutými trhy. Eurozóna snížila sazby dříve než USA, jak jsme očekávali. To sice vytváří určitý základ, aby Evropa navázala na pozitivní dynamiku z posledních měsíců, ale riziko devalvace eura znamená, že další postup Evropské centrální banky (ECB) při uvolňování měnové politiky je úzce navázán na další počínání Fedu. Považujeme za nepravděpodobné, že by ECB dále výrazně snižovala sazby, aniž by Fed následoval jejího příkladu.

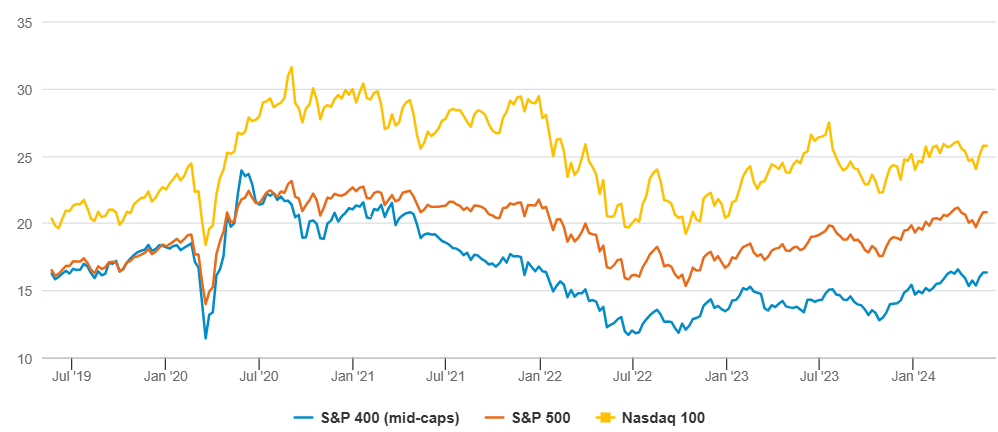

Podmínky se zdají být dobře nastavené, aby americké a japonské akcie pokračovaly ve své rally. Robustní růst a zdravé zisky v prvním případě spolu se strukturálními vlivy a institucionálními reformami v druhém případě do jisté míry ospravedlňují rostoucí valuace v těchto regionech. To ale není vše – zejména v USA hledáme hodnotu mimo největší hype na trhu. Středně kapitalizované společnosti nabízejí silný potenciál dlouhodobého růstu za rozumnou cenu a měly by také vykázat přiměřenou odolnost vůči vyšším sazbám.

Graf 2: Hodnotu v USA hledejte mezi mid-capy

Zdroj: Refinitiv Datastream, Fidelity International, červen 2024.

Ze sektorového pohledu je těžké odhlédnout od ziskové dynamiky technologických společností a líbí se nám také pozitivní revize zisků amerických a evropských finančních společností.

Dále se nám líbí konvertibilní dluhopisy, které mohou těžit z případné pokračující akciové síly a zároveň nabídnout určitou ochranu, pokud se úvěrové spready výrazně nerozšíří. Jedná se o segment trhu, který představuje stále více kvalitnějších emitentů, včetně některých z atraktivních růstových sektorů, jako jsou technologie.

Využití podobných tržních příležitostí by mohlo v tomto čtvrtletí pomoci pozvednout výkonnost portfolia. Globální ekonomika nyní pulzuje v pozitivním rytmu, ale rozdílné nastavení monetárních politik bude znamenat diferencovanou výkonnost napříč aktivy.

Klíčová slova: Konvertibilní dluhopisy | Globální růst | Očekávání | Evropské centrální banky | Trh práce | Pro investory | Potenciál | Fundamenty | Japonské akcie | Uvolňování měnové politiky | Investiční výhled | Největší světové ekonomiky | Cestování | Čína | Investoři | Fidelity | Negativní sentiment | Výkonnost | Investiční | Zpráva | Rok 2024 | Centrální banky | Segment trhu | TIM | Federální rezervní systém | Graf | Evropa | Devalvace | Trh | Eurozóna | Fed | Příležitosti | Portfólia | Důvěra | Spojené království | Dluhopisy | Společnosti | Ekonomiky | Nuance | Refinitiv | Čínská ekonomika | Ceny | Technologie | Rizika | Snížení sazeb | ECB | Růst zisků | Zisky | Globální ekonomika | Měnová politika | Měkké přistání | Poptávka | Reporty | Spready | OCI | Inflace | Signály | Risk | Portfolia | Světové ekonomiky | Divergence | Rally | Pandemie | Aktiva | 3М | Sentiment | Politika | Riziková aktiva | Měnové politiky | Ekonomika | Dobrá zpráva | Výhled | Trhy | Sazby | Spotřebitelská poptávka | Risk On | Eura | Růst | Fundament | Valuace | Riziko | Investiční apetit | Snižování sazeb | Zlepšení | Akcie | Vice | Banky | USA | Potenciál dlouhodobého růstu | Práce | Fidelity International | Politici |

Čtěte více

-

Fidelity International: Ekonomiku Evropy mohou ohrozit letošní volby

Ekonomická situace eurozóny je zatím pro rok 2017 příznivá, očekávaný růst ale mohou podle analytiků Fidelity International zkomplikovat volby, které se letos konají v nejdůležitějších zemích Evropy, tedy v Nizozemsku, Francii, Německu, ale i v Česku a možná v Itálii či Řecku. Výrazný vliv bude mít také brexit a zasáhnout mohou i mimoevropské vlivy, zejména Ruska a USA. -

Fidelity International: Evropské akcie mohou letos přinést vyšší zisky

Po delším období poměrně podprůměrných výsledků vypadá v současnosti výhled evropských akcií velmi slibně. Klíčovou brzdou je ovšem politické riziko. Pokud ale proběhnou volby v eurozóně bez otřesů, lze už letos očekávat významné posílení evropských akcií. -

Fidelity International: Evropské komerční nemovitosti si stojí lépe než americké

Rostou obavy, že další vlna tlaků na americké banky bude pocházet z oblasti komerčních nemovitostí. V Evropě je ale kancelářský sektor odolnější a většina bank je tak méně vystavena prudkým tlakům. -

Fidelity International: Evropské nemovitosti na cestě k oživení s tím, jak USA zaostávají

USA jsou tradičně hlavním indikátorem pro sektor nemovitostí, nicméně nejnovější údaje naznačují, že je to evropský komerční realitní trh, který je nyní v cyklu dál. Po nebývale rychlém přecenění a při stále vysoké poptávce by se tento region mohl začít zotavovat ve druhé polovině roku. -

Fidelity International: Fed do toho jde ve velkém stylu, čeká nás volatilita

Trh práce přiměl Fed k agresivnějším krokům. Co ale bude dělat dál stále rozvažuje. -

Fidelity International: Globální ekonomika stabilně roste, ale neakceleruje, očekáváme přesun od měnových k fiskálním stimulům

Podle odborníků Fidelity International, globálního lídra v oblasti investic, růst světové ekonomiky, jenž byl počátkem roku 2016 mírný, zrychlil v letních měsících na nejvyšší úroveň od r. 2013. Vývoj je stále pozitivní, nicméně nyní již odborníci neočekávají další zrychlování tempa růstu. Cestou k nastartování růstu ekonomik není podle Fidelity International ani tak monetární, jako spíše fiskální politika. -

Fidelity International: Globální nálada rychle klesá

Analytici společnosti Fidelity vnímají, že nálada mezi manažery společností, které pokrývají, se již několik měsíců zhoršuje. V červnu se objevily jisté známky oživení, když Čína začala znovu po lockdownech fungovat, ale toto oživení se zastavilo. Nálada se zhoršila i jinde, zejména v Severní Americe, Evropě a regionu EMEA/Latinské Ameriky. Jak ukazuje graf z tohoto týdne, indikátor nálady manažerů je nyní nejméně příznivý od doby, kdy jsme se na něj před dvěma lety začali našich analytiků každý měsíc dotazovat. Hlavní ukazatele se také nadále zhoršují a nyní jsou na úrovni srovnatelné s okamžikem vypuknutí pandemie Covid-19. -

Fidelity International: Hodnotové akcie hledejte v Evropě, ne v USA

Evropa má mnohem větší zásobu akcií, které se v současné době obchodují na zajímavějších násobcích než jejich americké protějšky. -

Fidelity International: Chart Room – Kde jsou skutečné výnosy

Vyšší reálné výnosy v některých oblastech rozvíjejících se trhů nabízejí atraktivnější příležitosti u nástrojů s fixním příjmem než trhy rozvinutých zemí – i když úrokové sazby v USA zůstávají po delší dobu na vyšší úrovni. -

Fidelity International: Chart Room – Tři strukturální faktory, které mají vliv na přetrvávající inflaci

V posledních měsících dominovala v titulcích inflace, přičemž celkový růst spotřebitelských cen v USA dosáhl 40letého maxima. „I když neočekáváme, že globální míra inflace zůstane na těchto rekordních úrovních, vidíme několik střednědobých až dlouhodobých inflačních faktorů,“ říká Timothy Foster, portfolio manažer Fidelity International. -

Fidelity International: Investiční výhled po 3. čtvrtletí 2017 – opatrný optimismus

Aktuální býčí trh – jeden z historicky nejdéle trvajících – má podle analytiků Fidelity International ještě potenciál pro pokračování. Pro Q3 2017 vidí odborníci Fidelity International jako stěžejní tato témata: -

Fidelity International: Investiční výhled pro nejbližší období –Šachová rošáda, rizika stagflace se zvyšují

Rusko-ukrajinská válka dramaticky změní světový řád (partii na světové šachovnici), a to jak z ekonomického, tak z geopolitického hlediska. V nejbližší době se prohloubí globální inflační tlaky, což je způsobené obchodními a finančními šoky v důsledku konfliktu a souvisejícími sankcemi. -

Fidelity International: Investiční výhled pro 4. čtvrtletí v Asii

Pokles růstu v USA bude mít dopad i na tempo expanze v Asii, nicméně zpomalení také poskytne centrálním bankám v regionu prostor pro snížení úrokových sazeb. -

Fidelity International: Investoři se poohlížejí po rizikových dluhopisech

Holubičí postoje FEDu a ECB a oživení rizikového sentimentu pomohlo letos světovým trhům s rizikovými dluhopisy dosáhnout výnosů 6,7 procenta. Andrea Iannelli, investiční ředitel společnosti Fidelity International, vysvětluje i to, proč bude vysoký výnos pro investory stále důležitější. -

Fidelity International: Investování v době nejistoty

Ať už se jedná o pokračující ságu na téma cel, evropských fiskálních výdajů, vývoje čínské umělé inteligence, domácí politiku USA nebo konflikt na Ukrajině, posledních několik měsíců přineslo množství novinových titulků, které zamávaly s trhy. Na pozadí stále nejistější makroekonomické situace se portfolio manažeři společnosti Fidelity, kteří spravují různá aktiva, zabývají tím, jak nyní přistupují k investování a co dělali posledních pár měsíců. -

Fidelity International: Jak by měli investoři do dluhopisů přehodnotit strategie, když se centrální banky rozhodly dát si pauzu?

V současné době je možné získat atraktivní výnos z kombinace kvalitních státních a podnikových dluhopisů, které jsou relativně méně rizikové, což ukazuje i následující graf. Vyšší výnosy znamenají, že investoři mohou mít kvalitnější nástroje, aby si zajistili příjem. -

Fidelity International: Jak být biodiverzifikovaný

Lepší pozdě než vůbec, svět se probouzí s naléhavou hrozbou pro biodiverzitu a přírodní kapitál. Investoři hrají klíčovou roli v boji za zachování životně důležitých ekosystémů a mohou se tak chopit obrovské příležitosti. -

Fidelity International: Jaké jsou předpoklady kapitálového trhu v klimatické krizi?

Obavy, že investoři možná nemají dostatečné nástroje k tomu, aby zvážili dopady klimatických rizik na svá investiční portfolia rostou, a to zejména pokud to vnímáme z vrchní perspektivy. To je zásadní, protože předpoklady kapitálového trhu (CMA) se promítají do návrhů strategické alokace aktiv (SAA). Abychom pomohli překlenout tyto nedostatky, začleňujeme do naší analýzy makroekonomických a finančních rizik i klimatické scénáře. -

Fidelity International: Jak nový výzkum řeší nedostatek dat o biodiverzitě

V současné době se standardizované nástroje, které finanční instituce používají k měření biodiverzity spíše, než na přímé měření dopadu spoléhají na modelování potenciálního dopadu činnosti na základě toho, co je známo o místě, kde je činnost vykonávána. Rychlý, cenově dostupný a spolehlivý způsob, jak přímo vyhodnotit stav biodiverzity v dané lokalitě, to je cíl nejnovějšího projektu, na kterém Fidelity International spolupracuje. -

Fidelity International: Jak se bude dařit dluhopisům navázaným na inflaci, když inflace roste?

Čerstvé výsledky vývoje inflace v Německu ukazují, že meziroční inflace zrychlila na 1,8 % a překonala očekávání trhu, které bylo 1,7 %. Inflačně vázané dluhopisy nyní představují poměrně zajímavou investiční příležitost, zejména v USA. „V případě evropských a britských dluhopisů navázaných na inflaci zaujímáme spíše neutrální postoj,“ upřesňuje David Simner z Fidelity International.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Denní kalendář událostí

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

V Británii maloobchodní tržby

V Japonsku index CPI

V Itálii státní svátek

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

V Británii maloobchodní tržby

V Japonsku index CPI

V Itálii státní svátek

Tradingové analýzy a zprávy

Představitelé USA, Ukrajiny a Evropy budou ve středu jednat o příměří

Trumpovi klesla popularita, jsou obavy z rozšiřování jeho moci, uvádí sondáž

Hlavním tématem jarního zasedání MMF a SB jsou Trumpova cla a obchodní dohody

Cena zlata po Trumpově kritice šéfa Fedu vzrostla na rekordních 3500 dolarů

USD/CHF - Intradenní výhled 22.4.2025

Ranní zpráva pro tradery: Co se děje na finančních trzích 22.4.2025

Aktuálně otevřené forex pozice 22.4.2025

Komodity: Ceny ropy dnes na světových trzích dnes výrazně klesají

Forex: Dolar po Trumpově kritice šéfa centrální banky klesá k tříletému minimu

Trump znovu kritizuje šéfa Fedu Powella za odklad snižování sazeb, akcie klesají

Představitelé USA, Ukrajiny a Evropy budou ve středu jednat o příměří

Trumpovi klesla popularita, jsou obavy z rozšiřování jeho moci, uvádí sondáž

Hlavním tématem jarního zasedání MMF a SB jsou Trumpova cla a obchodní dohody

Cena zlata po Trumpově kritice šéfa Fedu vzrostla na rekordních 3500 dolarů

USD/CHF - Intradenní výhled 22.4.2025

Ranní zpráva pro tradery: Co se děje na finančních trzích 22.4.2025

Aktuálně otevřené forex pozice 22.4.2025

Komodity: Ceny ropy dnes na světových trzích dnes výrazně klesají

Forex: Dolar po Trumpově kritice šéfa centrální banky klesá k tříletému minimu

Trump znovu kritizuje šéfa Fedu Powella za odklad snižování sazeb, akcie klesají

Blogy uživatelů

INVESTIČNÍ GLOSA: Zlato pumpuje podle učebnice. K novému rekordu ho dotáhl Trump

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Index S&P 500 přestal růst, trh čeká na nový impulz

Čekejme silnou reakci ECB

Má první zkušenost s Fintokei a porovnání s FTMO

Krypto šeptanda (18.4.2025)

Praktické okénko: Ukázka dvou ziskových swing obchodů

Skluzy (slippage) při obchodování – skrytý nepřítel všech traderů

Analýza Dow Jones, Nasdaq, XAU/USD: Chaotická celní politika mává s trhy

INVESTIČNÍ GLOSA: Zlato pumpuje podle učebnice. K novému rekordu ho dotáhl Trump

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Index S&P 500 přestal růst, trh čeká na nový impulz

Čekejme silnou reakci ECB

Má první zkušenost s Fintokei a porovnání s FTMO

Krypto šeptanda (18.4.2025)

Praktické okénko: Ukázka dvou ziskových swing obchodů

Skluzy (slippage) při obchodování – skrytý nepřítel všech traderů

Analýza Dow Jones, Nasdaq, XAU/USD: Chaotická celní politika mává s trhy

Forexové online zpravodajství

Výrobce léků Roche v USA investuje 50 mld. USD a vytvoří nová místa

Harvardova univerzita zažalovala Trumpovu vládu kvůli pozastavení financování

Čína vydává varování

Proč americký dolar stále klesá

Polská průmyslová výroba zrychlila

Výrobní ceny v Polsku klesly podle očekávání

Zlato dnes pokořilo nový rekord, 3500 dolarů za unci. Investoři se kvůli Trumpovi masivně zbavují všeho, co souvisí s Amerikou, a vrhají se do zlata; americké akcie jsou tak dnes už ve zlatě levnější než roku 1929…

Měnový pár AUD/CAD zažil prudký nárust

Pluxee: Ceny obědů se drží kolem 200 korun. Nejdražší zůstávají na jihu Čech, nejlevnější tradičně na Vysočině

Netflix reportoval za 1Q nad očekáváním a potvrdil celoroční výhled

Výrobce léků Roche v USA investuje 50 mld. USD a vytvoří nová místa

Harvardova univerzita zažalovala Trumpovu vládu kvůli pozastavení financování

Čína vydává varování

Proč americký dolar stále klesá

Polská průmyslová výroba zrychlila

Výrobní ceny v Polsku klesly podle očekávání

Zlato dnes pokořilo nový rekord, 3500 dolarů za unci. Investoři se kvůli Trumpovi masivně zbavují všeho, co souvisí s Amerikou, a vrhají se do zlata; americké akcie jsou tak dnes už ve zlatě levnější než roku 1929…

Měnový pár AUD/CAD zažil prudký nárust

Pluxee: Ceny obědů se drží kolem 200 korun. Nejdražší zůstávají na jihu Čech, nejlevnější tradičně na Vysočině

Netflix reportoval za 1Q nad očekáváním a potvrdil celoroční výhled

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Makro: Meziroční růst inflace Austrálie ve 3Q stagnoval

Dow Jones zakončil kvartál nejúspěšněji od roku 1998

Raiffeisenbank: Okénko trhu 16.8.2017

Forex: Kurz EUR/USD se drží na úrovni 1,1400

Zlato dnes pokořilo nový rekord, 3500 dolarů za unci. Investoři se kvůli Trumpovi masivně zbavují všeho, co souvisí s Amerikou, a vrhají se do zlata; americké akcie jsou tak dnes už ve zlatě levnější než roku 1929…

Bitcoin brzy opustí pásmo

Index ISM v průmyslu mírně vzrostl

Proč americký dolar stále klesá

Graf dne - US500 (10.08.2023)

Jaké jsou šance Fedu na snížení inflace, aniž by dostal ekonomiku do recese?

Makro: Meziroční růst inflace Austrálie ve 3Q stagnoval

Dow Jones zakončil kvartál nejúspěšněji od roku 1998

Raiffeisenbank: Okénko trhu 16.8.2017

Forex: Kurz EUR/USD se drží na úrovni 1,1400

Zlato dnes pokořilo nový rekord, 3500 dolarů za unci. Investoři se kvůli Trumpovi masivně zbavují všeho, co souvisí s Amerikou, a vrhají se do zlata; americké akcie jsou tak dnes už ve zlatě levnější než roku 1929…

Bitcoin brzy opustí pásmo

Index ISM v průmyslu mírně vzrostl

Proč americký dolar stále klesá

Graf dne - US500 (10.08.2023)

Jaké jsou šance Fedu na snížení inflace, aniž by dostal ekonomiku do recese?

Blogy uživatelů

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Forexový trh na konci týdne: Na co si dát pozor?

AUD/NZD: Uhlí vs. mléko

Fear and Greed Index: Jak funguje a jak ho číst

StartTrader od Fintokei - nejlehčí tradingová výzva na trhu?

Test programu StartTrader od firmy Fintokei

Klíč k úspěchu v tradingu: Poznejte své silné a slabé stránky

Neuveriteľné výnosy Bitcoinu

Geopolitické události – energetické zdroje (5. díl)

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Forexový trh na konci týdne: Na co si dát pozor?

AUD/NZD: Uhlí vs. mléko

Fear and Greed Index: Jak funguje a jak ho číst

StartTrader od Fintokei - nejlehčí tradingová výzva na trhu?

Test programu StartTrader od firmy Fintokei

Klíč k úspěchu v tradingu: Poznejte své silné a slabé stránky

Neuveriteľné výnosy Bitcoinu

Geopolitické události – energetické zdroje (5. díl)

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Vzdělávací články

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Prop Trading od RebelsFunding se slevou 25 % je tady!

VIDEO: Tento indikátor predikuje budoucnost trhu

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Order Book: Kniha objednávek – proč existuje a jak ji využít? (24. díl)

Nejvýznamnější svíčkové formace – část II.

Žebříček největších forex brokerů světa

Hodnota pipu a vztahy mezi měnami

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Prop Trading od RebelsFunding se slevou 25 % je tady!

VIDEO: Tento indikátor predikuje budoucnost trhu

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Order Book: Kniha objednávek – proč existuje a jak ji využít? (24. díl)

Nejvýznamnější svíčkové formace – část II.

Žebříček největších forex brokerů světa

Hodnota pipu a vztahy mezi měnami

Tradingové analýzy a zprávy

Dolar klesá, za týden by mohl vykázat nejvyšší ztrátu za 10 let

Německo podle šéfa úřadu práce potřebuje 400.000 přistěhovalců ročně

Forex: Euro po sedmém snížení sazeb v eurozóně oslabuje, dolar zůstává stabilní

Ceny ropy dnes ztrácejí přes pět procent

USD/CHF - Intradenní výhled 22.4.2025

Forex: USD/JPY konsoliduje nad hladinou 80,00

EUR/JPY - Intradenní výhled 17.3.2025

FCA varuje před brokerem Crypto Wealth Investment Company

Index DAX - Intradenní výhled 10.9.2020

Hampl, Havlíček: Klimatickou politiku EU je třeba přehodnotit

Dolar klesá, za týden by mohl vykázat nejvyšší ztrátu za 10 let

Německo podle šéfa úřadu práce potřebuje 400.000 přistěhovalců ročně

Forex: Euro po sedmém snížení sazeb v eurozóně oslabuje, dolar zůstává stabilní

Ceny ropy dnes ztrácejí přes pět procent

USD/CHF - Intradenní výhled 22.4.2025

Forex: USD/JPY konsoliduje nad hladinou 80,00

EUR/JPY - Intradenní výhled 17.3.2025

FCA varuje před brokerem Crypto Wealth Investment Company

Index DAX - Intradenní výhled 10.9.2020

Hampl, Havlíček: Klimatickou politiku EU je třeba přehodnotit

Témata v diskusním fóru

Daňová optimalizace

10 výroků, které musí každý trader znát

Diskuse k blogům

Price Action Trading Jakuba Hodana

RebelsFunding

FOREX trading

Diskuze FOREX začátečníků

Outside bar

EUR/USD

FX trading - ptejte se pokročilých

Daňová optimalizace

10 výroků, které musí každý trader znát

Diskuse k blogům

Price Action Trading Jakuba Hodana

RebelsFunding

FOREX trading

Diskuze FOREX začátečníků

Outside bar

EUR/USD

FX trading - ptejte se pokročilých

Odborné kurzy a semináře

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)