Ticker Tape by TradingView

Výhled do roku 2025 pro strategii Absolute Return Global Equity

· Nejistota pravděpodobně zůstane zvýšená, protože globální trhy se potýkají s inflací, geopolitickými problémy a politickými důsledky, což pro investory představuje vyšší akciové riziko.

· Vzhledem k tomu, že výnosy globálních akciových indexů se stále více soustřeďují na americké trhy a dominuje jim tzv. „velká sedmička“ (Magnificient Seven“), jsou investoři zranitelnější vůči poklesům.

· Tržně neutrální přístupy k akciím, jako je strategie Absolute Return Global Equity (ARGE) společnosti Fidelity, by mohly být vhodné k řešení těchto problémů, protože oddělují výnosy od širokých tržních pohybů.

„Tržně neutrální přístupy k akciím, jako je strategie Absolute Return Global Equity (ARGE) společnosti Fidelity, by mohly být vhodným řešení nejistoty spojené s tímto obdobím“, vysvětluje Matt Jones, který řídí strategie ve společnosti Fidelity.

Jaké jsou vyhlídky, pokud jde o tuto třídu aktiv?

MJ: Vzhledem k makroekonomické nejistotě, kterou ještě podtrhují inflační tlaky, geopolitické napětí, nekonzistentnost fiskální politiky a důsledky nekonvenčních nástrojů měnové politiky, hledají investoři způsoby, jak těžit z dlouhodobé akciové expozice, aniž by nutně museli podstupovat všechna tržní rizika. Neutrální strategie (EMN) vůči akciovému trhu mají dobrou pozici pro zvládnutí těchto problémů.

Za prvé, tyto strategie současného otevírání krátkých i dlouhých pozic se ve své podstatě snaží dosahovat lepších výsledků za většiny tržních podmínek tím, že získávají alfu z relativních rozdílů ve výkonnosti jednotlivých akcií. V případě strategie Fidelity Absolute Return Global Equity (ARGE) může využití nejpřesvědčivějších doporučení k nákupu a prodeji akcií z naší globální vlastní výzkumné platformy přinést potenciál alfa a zároveň minimalizovat široké tržní expozice.

Za druhé se očekává, že nejistota zůstane zvýšená, což povede ke zvýšení rizik pro investory s dlouhodobými expozicemi v akciových indexech. Strategie EMN se snaží snížit volatilitu portfolia na zlomek srovnatelných dlouhodobých akciových indexů. Například roční volatilita strategie ARGE společnosti Fidelity činila za čtyřleté období končící 30. zářím 5,4 %, což je přibližně třetina indexu MSCI ACWI. Kromě toho mohou strategie EMN být potenciálně úspěšné ve volatilním prostředí a těžit ze zvýšeného rozptylu mezi akciemi díky svému long-short přístupu (metoda současného otevírání krátkých i dlouhých pozic).

Za třetí, měnící se vztah mezi tradičními dluhopisy a akciemi zkomplikoval předpoklady diverzifikace portfolia. V minulosti sloužily dluhopisy jako zajištění proti akciovému riziku, ale tento vztah začal být nestabilní. Proto se možná více investorů poohlíží po jiných možnostech, jako jsou třeba neutrální strategie ohledně akciových trhů (EMN), které mohou tento problém obejít tím, že se zaměřují na idiosynkratické faktory specifické pro jednotlivé akcie a nespoléhají se na širší pohyby na trhu.

Jak za této situace stavíte své portfolio?

MJ: Důležité je poznamenat, že strategie EMN jsou strukturovány tak, aby nebyly závislé na směřování trhů. Na rozdíl od jiných aktivních akciových strategií není naším cílem převážit určitý sektor a podvážit jiný sektor na základě názorů trhu.

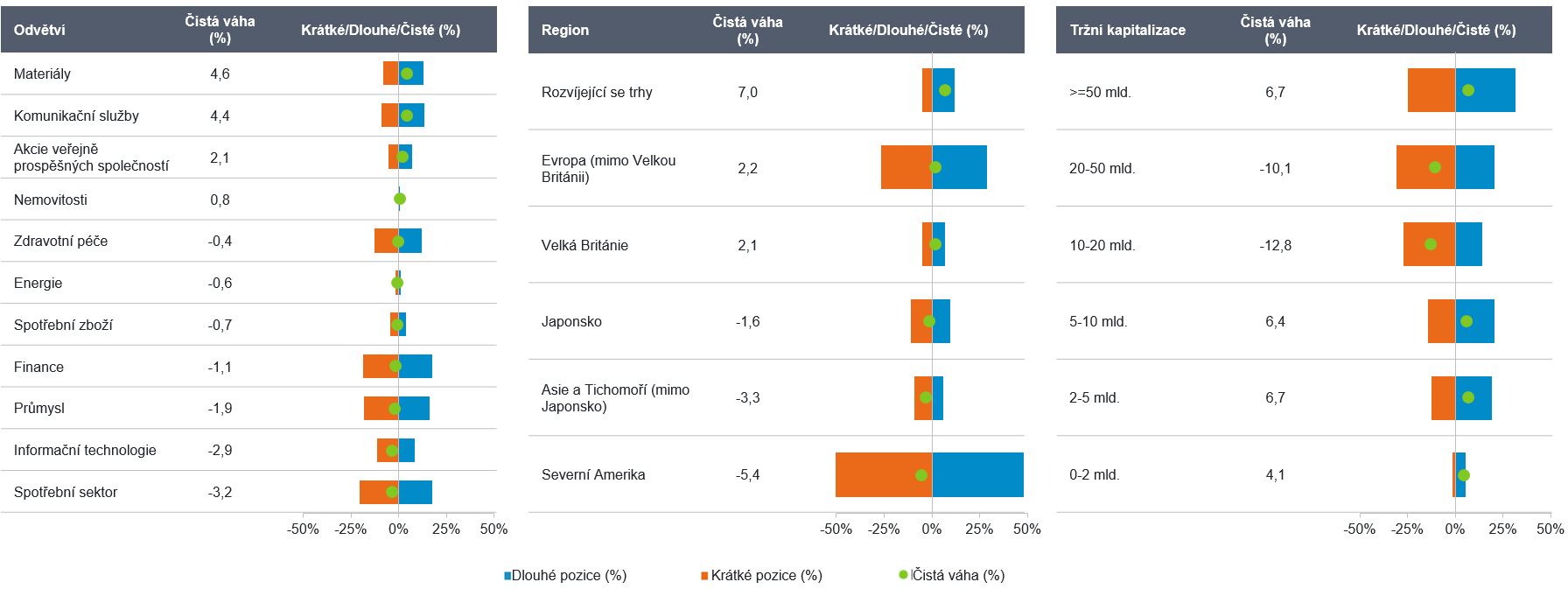

Naše strategie EMN těží z toho, že disciplinovaně a důsledně získává hodnotu z nákupních a prodejních doporučení našich analytiků. Při sestavování našeho tržně neutrálního portfolia se dlouhé a krátké pozice v portfoliu vzájemně odrážejí na úrovni zemí, odvětví, měn a faktorů, aby se tato rizika zmírnila (viz obrázek 1).

Zbývají skutečně idiosynkratická rizika specifická pro jednotlivé akcie, aby bylo možné dosáhnout výnosů, které nejsou korelovány s ostatními tradičními třídami aktiv, jako je pevný výnos a akcie, a také s indexy EMN, jako je například HFR Equity Market Neutral Index.

Obrázek 1: Dlouhé vs. krátké pozice podle odvětví, regionu a tržní kapitalizace (ARGE)

Zdroj: Fidelity International ke dni 30. listopadu 2024. Údaje o pozicích strategie Absolute Return Global Equity společnosti Fidelity.

To neznamená, že události a nálada na trhu nemají na strategie EMN vůbec negativní vliv. K propadům dochází zejména v okamžicích, kdy krátkodobá dynamika trhu není v souladu se zaměřením strategie na dlouhodobé základy na úrovni společností. V takovém prostředí může strategie zažít idiosynkratické epizody nižší výkonnosti. Podle našeho názoru jsou však rizika poklesu relativně omezená. Maximální pokles strategie ARGE od jejího vytvoření činí přibližně 5,2 %, přičemž se sem zahrnuje i narušení trhu v důsledku krize v souvislosti s epidemií COVID-19.

Pro optimalizaci investiční výkonnosti by investoři měli přistupovat k rizikům poklesů disciplinovaně a z dlouhodobého hlediska. Klíčový je spolehlivý rámec pro řízení rizik. Vezměme si například americké akcie, které v listopadu 2024 tvořily přibližně 67 % indexu MSCI ACWI podle tržní kapitalizace, zatímco před třemi lety to bylo pouze 57 %. Koncentrace trhu vzrostla a dominují mu akcie tzv. „velké sedmičky“ („Magnificent Seven“) - Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia a Tesla.

To naznačuje, že dlouhodobá akciová portfolia investorů měřená podle globálních akciových indexů se stala méně diverzifikovanými. Riziko se stále více koncentruje do menšího počtu faktorů ovlivňujících výnos a investoři pak mohou být dost zaskočeni. Například ve Spojených státech trhy očekávají, že politiky podporující růst pod vedením republikánské administrativy, jako je deregulace, snižování daní a nižší úrokové sazby, přinesou americkým akciím příznivý vítr. Investoři by ovšem měli vzít v úvahu i možnost, že tyto kroky nebudou probíhat podle očekávání, budou kompenzovány jinými politikami, jako jsou cla, nebo k nim vůbec nedojde.

Jak se mění dynamika makroekonomických rizik, rizik souvisejících s jednotlivými zeměmi, odvětvími a dalších rizik, je zohledněna v názorech našich analytiků a začleněna do procesu tvorby portfolia, který je podporován naším vlastním optimalizačním nástrojem. Bez ohledu na to, jaký makroekonomický scénář nastane, je naše strategie EMN nastavena tak, aby mohla těžit z idiosynkratických, pro akcie specifických rizikových faktorů. V době, kdy se očekává, že makroekonomické a tržní rušivé vlivy povedou k rostoucí volatilitě, může naše strategie EMN nabídnout disciplinovanou a přesvědčivou možnost pro investory, kteří hledají větší konzistentnost v nejistých časech.

Klíčová slova: Alphabet | Diverzifikace | Geopolitické napětí | Koncentrace trhu | Výhled | Volatilita | Fiskální politiky | Covid | Směřování trhu | Očekávání | Výnosy | Růst | Long | MSCI | Index | Společnosti | Vice | Směřování trhů | Nejistoty | Tržní kapitalizace | Neutrální strategie | Úrokové sazby | Dluhopisy | Dynamika trhu | Problémy | MSCI ACWI | Platformy | Equity | Koncentrace | Nálada na trhu | Jednotlivé akcie | Odvětví | Americké akcie | Amazon | Měnové politiky | Equity market neutral | Sazby | Akciová portfolia | Zajištění | Magnificent | Trhy | Rizika | Globální trhy | Tesla | Americké trhy | Riziko | Meta | Portfolio | Pokles | Pohyby na trhu | Výnos | Tržní rizika | Údaje | Platforms | Portfólia | Směřování | Situace | Akcie | Nižší úrokové sazby | Microsoft | Pro investory | Fidelity | Potenciál | Kapitalizace | Pevný výnos | Řízení rizik | COVID-19 | TIM | Investiční | Nálada | Vyhlídky | Short | Krize | JDE | MJ | Apple | Fidelity International | Meta Platforms | Pozice | Portfolia | Market | Inflační tlaky | Investoři | Snižování daní | Magnificent Seven | Nejistota | Nvidia | Indexy | Doporučení | Diverzifikace portfolia |

Čtěte více

-

Výhled asijských ekonomik podráží nohy komoditám

Asijské akcie a další rizikovější aktiva v průběhu dnešní asijské seance klesal... -

Vyhledávané telemarketingové brigády v ohrožení, v záhubě. Telefonisté už nebudou moci lidem volat jen tak

Poslanecká sněmovna definitivně schválila transpoziční novelu o elektronických komunikacích. Novela, jež nyní čeká na prezidentův podpis, zpřísňuje pravidla marketingových volání. Měla by vstoupit v platnost už letos v prosinci. Šest měsíců poté, tedy od začátku května příštího roku, tedy nebudou smět být aktivním telemarketingem obtěžováni všichni ti, kteří s tím do té doby nevysloví souhlas. -

Výhled cen ropy

Sdružení OPEC ve své zprávě dále uvedlo, že ropný trh se bude do konce roku potýkat se značným deficitem nabídky a ten se bude časem jen prohlubovat. Šéf Mezinárodní agentury pro energii (IEA) Fatih Birol varoval i před větším napětím na ropném trhu ve druhé polovině roku, které podnítí ještě větší růst cen. -

Výhled ceny ropy do konce roku

Ole Hansen, komoditní strateg Saxo Bank - Očekáváme, že růst globální poptávky po ropě bude do konce roku ut... -

Výhled ceny zlata

Včerejší zpráva ukázala, že existuje jen malá úleva od rostoucí inflace, která nadále roste rekordním tempem. Včera byla zveřejněna zpráva Federálního rezervního systému o inflaci a index cen osobní spotřeby. Meziroční inflace podle PCE v květnu činila 6,3 %, což je v souladu s inflačními tlaky v dubnu. PCE v květnu vzrostl o 0,6 % po nárůstu o 0,2 % v dubnu. Jádrový cenový index PCE však vykázal nejslabší růst od listopadu 2021. Podle zprávy na anualizované bázi jádrový cenový index PCE v květnu klesl na 4,7 %, mírně dolů z dubnových 4,9 %. První reakce na včerejší zprávu o inflaci vyvolaly býčí náladu na trhu se zlatem. Očekávalo se, že zpráva sníží další zvýšení sazeb na červencovém zasedání FOMC. Takový optimismus však neměl dlouhého trvání, protože o hodinu a čtyřicet pět minut později zlato kleslo na 1805,10 USD. Nyní pokračuje v poklesu. -

Výhled ceny zlata: 2 200 USD do 11 měsíců

Podle švýcarské banky UBS je do konce roku vysoká pravděpodobnost, že zlato stoupne na 2100 dolarů za unci a do konce března 2024 pak na 2200 dolarů za unci. -

Výhled české koruny - předpověď od Romana Ziruka, analytika od společnosti Ebury

Ruská invaze na Ukrajinu vytvořila tlak na pokles české koruny a smazala tak její několikaměsíční posilování. Ztráty měny byly nicméně omezenější než u většiny jejích regionálních protějšků a koruna se od té doby nadále zotavuje. Domnívám se, že tento vývoj bude pokračovat i v následujících čtvrtletích, přičemž vysoké úrokové sazby a solidní fundamenty umožní měně dále posilovat. -

Výhled dohody opět pomáhá, pátek začal dobře pro akcie i euro

Po rozpačitých výkonech v předchozích dnech se dnes ráno vydaly evropské akcie vzhůru. Ze svého růstu však už stihly něco ubrat a nacházejí se tak jen asi 0,3 procenta nad včerejším závěrem. Na druhé straně sledujeme, že opadla poptávka po dluhopisech. Americké či jádrové evropské výnosy se nacházejí nepatrně výš. -

Výhled dolaru se zhoršuje? Libra využívá situace. JPY posiluje.

Americký trh práce určuje vývoj USD a nastavil podmínky pro další vývoj na FX trhu. Americká měna má mít vlivem snížení nezaměstnanosti, slušného růstu HDP ty nejlepší předpoklady pro posilující tendence, přesto se od počátku roku pohybuje na indexu I.USDX většinu času pod hranicí 50% Fibo návratu - 80,75, kde kotovala na počátku letošního roku. Silné fundamentální důvody pro tento stav chybí a proto využíváme jasnějších signálů, které nám podává technická analýza grafu I.USDX indexu. Jak jsme uváděli min. týden, USD dostal do sestupové fáze a po poklesu k vzestupné TL tažené z minima dosaženého v říjnu 2013 a dipu z března 2014 vytvořil na týdenním grafu sestupový vzorec – bearish engulfin – podpořený překřížením MA 50 přes MA 100. Dolar se minulý týden pokoušel o korekci, ale vzestup byl ukončen podle našeho předpokladu na hladině 79,99. Předpokládáme, že USD zatím nezíská relevantní podporu pro růst a dolar na indexu I.USDX zamíří ke hladině 79,30/45, perspektivně k silné S/R úrovni – hladině 79,00, tedy do blízkosti hladiny 61,8% Fibo návratu. -

🔴 VÝHLED DO NOVÉHO ROKU 🔥 Patreon TradeCZ | Soutěž o lístky a merch | Akcie, Bitcoin, FX ad.

Petr Plecháč a jeho výhled na rok 2023 - 🔴 VÝHLED DO NOVÉHO ROKU 🔥 Patreon TradeCZ | Soutěž o lístky a merch | Akcie, Bitcoin, FX ad. -

Výhled Fidelity International: Argumenty pro akcie vyplácející dividendy v měnící se ekonomice

Bylo napsáno tolik komentářů o společnostech snižujících v posledních několika měsících dividendy, že je podle Fidelity International třeba upozornit na fakt, že většina společností stále dividendy akcionářům vyplácí. A v mnoha společnostech růst dividend pokračuje i v roce 2020. Dokonce i v Evropě a Velké Británii, kde jsou škrty nejběžnější, dosahuje zhruba polovina společností v roce 2020 růstu dividend. -

Výhled Fidelity International: Investoři musí brát v úvahu regionální rozdíly

Regionální rozdíly budou s tím, jak bude postupovat vakcinace v různých lokalitách celého světa, pro investory v roce 2021 klíčové. Analytici Fidelity International v analýze popisují převládající regionální trendy očekáváné v následujících dvanácti měsících. -

Výhled Fidelity International na rok 2023

V letošním roce jsme byli svědky několika otřesů. Dopad událostí, které se odehrály v tomto roce, budeme pociťovat ještě dlouho, i v roce následujícím. Zejména se to týká tragických důsledků války na Ukrajině. Z finančního hlediska byl hlavní změnou posun v měnové politice, od režimu podporujícího globální finanční trhy, k nastavení měnové politiky zaměřené na zkrocení inflace. -

Výhled Fidelity International na závěr roku 2017: atraktivní dluhopisy s vysokým výnosem

Pokračující poptávka po výnosech nahrává podle odborníků z Fidelity International dluhopisům s vysokým výnosem a rizikovějším aktivům. Současná situace je charakterizována silným ekonomickým růstem, nízkou inflací, silnými korporátními fundamenty a optimistickými, nicméně stále obezřetnými, centrálními bankami. -

Výhled Fidelity International: Nemovitosti v roce 2022?

Nemovitosti vstupují do nového věku. Inflace se opět vynořila, co je "nový normál" u využívání kanceláří je stále otázkou a přechod na nízkouhlíkové technologie mění vztah mezi pronajímatelem a nájemcem. -

Výhled Fidelity International pro akciové trhy Evropy 2018: vypadá to na prodloužení cyklu. Klíčový bude výběr.

Evropské ekonomiky zažívají růst. Světový ekonomický cyklus se prodlužuje, ale nese s sebou rizika. Evropské akcie sice nejsou vyloženě levné, ale oproti alternativám jsou atraktivně oceněné. „Nyní je více než kdy jindy důležité dobře vybírat,“ říká Matt Siddle, portfolio manažer Fidelity International. -

Výhled Fidelity International pro akciové trhy ve 3Q 2018

Světové akciové trhy jsou celkově v dobré kondici. Ačkoliv křivka trhů je v roce 2018 spíše plochá, trhy prokázaly odolnost a znovu získávají hodnoty, o které přišly v důsledku volatility na začátku roku. Průměrný růst EPS vypadá zdravě, zejména v USA a na rozvíjejících se trzích. Analytici z Fidelity International jsou optimističtí i co se týká Asie, a to i navzdory rostoucím výnosům v USA a rostoucím rizikům v Číně. -

Výhled Fidelity International pro akciový trh: býčí trh vrcholí, táhnou technologické akcie

V několika posledních měsících se akciový index S&P 500 pohyboval na úrovni zhruba 2 400 a stále je možné, že se trh dostane až na 2 700. Podle expertů Fidelity International nelze očekávat další rozšiřování až k několikanásobkům valuace akcií, ale jsme svědky dvouciferného růstu příjmů. Na základě aktuálního výhledu Fidelity International lze očekávat celkové výnosy cca 5–6 %, zejména pokud zůstane volatilita na nízké úrovni. Historie ukazuje, že současná situace může ještě nějakou dobu trvat. -

Výhled Fidelity International pro cenné papíry s pevným výnosem: důležité je načasování, aktivní výběr i obětování některých výnosů

Evropské ekonomiky stále zažívají růst. Světový ekonomický cyklus se prodlužuje, ale nese s sebou rizika. Uplynulý rok 2017 bude ve třídě aktiv s fixním výnosem zapsán jako rok s dobrými výnosy. V roce 2018 ale budou podle expertů Fidelity International výnosy této třídy aktiv většinou nižší. Není podle nich pochyb, že volání po korekcích se znovu objeví i v roce 2018. Charles McKenzie, CIO pro Fixed Income Fidelity International proto doporučuje: „V investování do této třídy aktiv se vyplatí být při výběru aktivní. V této fázi cyklu doporučujeme některé výnosy obětovat.“ -

Výhled Fidelity International pro rok 2020: Hladké přistání, návrat výnosů

Hlavními tématy roku 2020 budou inflace a udržitelnost. „Evropské ekonomiky by měly s růstem 1-1,5 procenta HDP zatím uniknout recesi, Čína podle našeho očekávání zpomalí a v případě USA odhadujeme 1,9 procentní růst HDP,“ říká Wen-Wen Lindroth, hlavní cross-asset stratéžka Fidelity International. Geopolitická rizika podle ní klesají. V roce 2020 tak zřejmě přetrvá období křehkého klidu.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Denní kalendář událostí

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

V Británii maloobchodní tržby

V Japonsku index CPI

V Itálii státní svátek

V USA prodeje existujících domů

V USA objednávky zboží dlouhodobé spotřeby

Žádosti o podporu v nezaměstnanosti

V Německu Ifo index podnikatelského prostředí

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

V Británii maloobchodní tržby

V Japonsku index CPI

V Itálii státní svátek

V USA prodeje existujících domů

V USA objednávky zboží dlouhodobé spotřeby

Žádosti o podporu v nezaměstnanosti

V Německu Ifo index podnikatelského prostředí

Tradingové analýzy a zprávy

Trump nevyloučil zastavení mírových jednání o Ukrajině

Volkswagen by podle svého šéfa mohl vyrábět Audi v USA

Eset: Polovina Čechů plánuje nákup kryptoměn, čtvrtina už nakoupila

Vědci: Asi 15 procent světové zemědělské půdy obsahuje těžké kovy

Swingové obchodování USD/CAD 18.4.2025

Intradenní Price Action patterny na bitcoinu 18.4.2025

Rubio: USA ukončí mírové snahy, když nebude brzy jasné, jak ukončit válku

Forex sentiment 18.4.2025

Průzkum: Více než třetina německých podniků plánuje propouštění

Swingové obchodování EUR/USD 18.4.2025

Trump nevyloučil zastavení mírových jednání o Ukrajině

Volkswagen by podle svého šéfa mohl vyrábět Audi v USA

Eset: Polovina Čechů plánuje nákup kryptoměn, čtvrtina už nakoupila

Vědci: Asi 15 procent světové zemědělské půdy obsahuje těžké kovy

Swingové obchodování USD/CAD 18.4.2025

Intradenní Price Action patterny na bitcoinu 18.4.2025

Rubio: USA ukončí mírové snahy, když nebude brzy jasné, jak ukončit válku

Forex sentiment 18.4.2025

Průzkum: Více než třetina německých podniků plánuje propouštění

Swingové obchodování EUR/USD 18.4.2025

Blogy uživatelů

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Index S&P 500 přestal růst, trh čeká na nový impulz

Čekejme silnou reakci ECB

Má první zkušenost s Fintokei a porovnání s FTMO

Krypto šeptanda (18.4.2025)

Praktické okénko: Ukázka dvou ziskových swing obchodů

Skluzy (slippage) při obchodování – skrytý nepřítel všech traderů

Analýza Dow Jones, Nasdaq, XAU/USD: Chaotická celní politika mává s trhy

Měnový pár GBP/NZD: Analýzy více časových rámců (W1 až H4 rámec)

Jak investovat v době nejistoty?

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Index S&P 500 přestal růst, trh čeká na nový impulz

Čekejme silnou reakci ECB

Má první zkušenost s Fintokei a porovnání s FTMO

Krypto šeptanda (18.4.2025)

Praktické okénko: Ukázka dvou ziskových swing obchodů

Skluzy (slippage) při obchodování – skrytý nepřítel všech traderů

Analýza Dow Jones, Nasdaq, XAU/USD: Chaotická celní politika mává s trhy

Měnový pár GBP/NZD: Analýzy více časových rámců (W1 až H4 rámec)

Jak investovat v době nejistoty?

Forexové online zpravodajství

Velikonoční beránek za posledních pět let zdražil o 82 procent. Za průměrnou mzdu jich tak člověk pořídí o 130 méně než roku 2020, ale pořád o 38 více než před deseti lety

Další z paradoxů Green Dealu: provoz na elektrifikovaných železničních tratích se raketově zdražuje, zatímco ceny nafty rostou jen nepatrně. Výsledek? Propad železniční přepravy zboží a nekončící kolony kamionů na dálnicích

Proč letos zaniká nejvíce firem od roku 1990, nejvíce v historii?

Veřejné finance pod tlakem: Kdo obstál a kdo selhává? A jak je na tom Česko?

Denní shrnutí: Nízká volatilita na zavřených velikonočních trzích (18. 04. 2025)

FINÁLNÍ VAROVÁNÍ: HORŠÍ NEŽ RECESE

Trumpova administrativa zasahuje do námořní dopravy: Nové poplatky míří na čínská plavidla a zahraniční lodě

Trumpova stopka větrnému parku u New Yorku otřásla důvěrou investorů

Boeing čelí nejistotě v Číně

Ripple testuje klíčovou podporu po 40% poklesu z vrcholu roku 2025 📉

Velikonoční beránek za posledních pět let zdražil o 82 procent. Za průměrnou mzdu jich tak člověk pořídí o 130 méně než roku 2020, ale pořád o 38 více než před deseti lety

Další z paradoxů Green Dealu: provoz na elektrifikovaných železničních tratích se raketově zdražuje, zatímco ceny nafty rostou jen nepatrně. Výsledek? Propad železniční přepravy zboží a nekončící kolony kamionů na dálnicích

Proč letos zaniká nejvíce firem od roku 1990, nejvíce v historii?

Veřejné finance pod tlakem: Kdo obstál a kdo selhává? A jak je na tom Česko?

Denní shrnutí: Nízká volatilita na zavřených velikonočních trzích (18. 04. 2025)

FINÁLNÍ VAROVÁNÍ: HORŠÍ NEŽ RECESE

Trumpova administrativa zasahuje do námořní dopravy: Nové poplatky míří na čínská plavidla a zahraniční lodě

Trumpova stopka větrnému parku u New Yorku otřásla důvěrou investorů

Boeing čelí nejistotě v Číně

Ripple testuje klíčovou podporu po 40% poklesu z vrcholu roku 2025 📉

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Obchodní signály pro EUR/USD na období 18.–20. prosince 2024: prodávejte (sell) pod 1,0490 (21 SMA – 2/8 Murray)

Dovolená v USA je pro Čechy o 17 % dražší než před pandemií

Bitcoin v oku inflační bouře

Bitcoin prudce propadl o více jak 20 %

Prop trading v Česku: Fintokei roste raketovým tempem

⏬Stříbro klesá o téměř 3 %

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Novinka ISIN od května zpřehlední trh s dluhopisy

Currency.com: platforma pro obchodování security tokenů

AUD/JPY: Analýza a prognóza vývoje

Obchodní signály pro EUR/USD na období 18.–20. prosince 2024: prodávejte (sell) pod 1,0490 (21 SMA – 2/8 Murray)

Dovolená v USA je pro Čechy o 17 % dražší než před pandemií

Bitcoin v oku inflační bouře

Bitcoin prudce propadl o více jak 20 %

Prop trading v Česku: Fintokei roste raketovým tempem

⏬Stříbro klesá o téměř 3 %

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Novinka ISIN od května zpřehlední trh s dluhopisy

Currency.com: platforma pro obchodování security tokenů

AUD/JPY: Analýza a prognóza vývoje

Blogy uživatelů

Krypto revoluce! ETF na BTC je zde! | Investiční Memento #62

Tento kov posílil za 5 let o 4000 %

Akcie Nvidia: Jak zveřejněné hospodářské výsledky ovlivní trhy?

Praktické okénko – Když vám broker hodí do tradingu vidle

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a EUR/CHF

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Nikdy sa nevzdávaj

Moje cesta prop tradingem: Predikce budoucí výkonnosti obchodní strategie

Vývoj na akciovém trhu rozhodně není nudný

Multitimeframe analýza: 17.11.2023 akcie PORSCHE

Krypto revoluce! ETF na BTC je zde! | Investiční Memento #62

Tento kov posílil za 5 let o 4000 %

Akcie Nvidia: Jak zveřejněné hospodářské výsledky ovlivní trhy?

Praktické okénko – Když vám broker hodí do tradingu vidle

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a EUR/CHF

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Nikdy sa nevzdávaj

Moje cesta prop tradingem: Predikce budoucí výkonnosti obchodní strategie

Vývoj na akciovém trhu rozhodně není nudný

Multitimeframe analýza: 17.11.2023 akcie PORSCHE

Vzdělávací články

Technická analýza - grafické formace

Jak obchodovat dvojité vrcholy a dvojitá dna?

Nejvýznamnější svíčkové formace – část I.

Nejvýznamnější svíčkové formace – část II.

Obchodování Inside Bars

Obchodování Outside Bars

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Obchodování Pin Bars - IV

Obchodování Pin Bars - II

Obchodování Pinocchio (Pin) Bars I.

Technická analýza - grafické formace

Jak obchodovat dvojité vrcholy a dvojitá dna?

Nejvýznamnější svíčkové formace – část I.

Nejvýznamnější svíčkové formace – část II.

Obchodování Inside Bars

Obchodování Outside Bars

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Obchodování Pin Bars - IV

Obchodování Pin Bars - II

Obchodování Pinocchio (Pin) Bars I.

Tradingové analýzy a zprávy

5 událostí, které dnes stojí za pozornost

Analýza USD/JPY, EUR/GBP a USD/CHF

Intradenní Price Action patterny na GBP/JPY 3.4.2024

Dolarový index - Intradenní výhled 18.10.2024

Šéf Fedu: Růst americké ekonomiky zřejmě zpomaluje

Forex: Morgan Stanley otevřela short na GBP/AUD

Forex: Shrnutí obchodování 25.10.2018

Zlato - Intradenní výhled 8.12.2021

Ukrajina a USA podepsaly memorandum o nerostných surovinách

Zlato - Intradenní výhled 29.11.2019

5 událostí, které dnes stojí za pozornost

Analýza USD/JPY, EUR/GBP a USD/CHF

Intradenní Price Action patterny na GBP/JPY 3.4.2024

Dolarový index - Intradenní výhled 18.10.2024

Šéf Fedu: Růst americké ekonomiky zřejmě zpomaluje

Forex: Morgan Stanley otevřela short na GBP/AUD

Forex: Shrnutí obchodování 25.10.2018

Zlato - Intradenní výhled 8.12.2021

Ukrajina a USA podepsaly memorandum o nerostných surovinách

Zlato - Intradenní výhled 29.11.2019

Témata v diskusním fóru

Plánované obchody na AUD/NZD a NZD/USD

AUD/USD

Jak je to s tou umělou inteligencí?

Jak zkontrolovat stabilitu obchodního systému

EUR/USD

AMP (Global) zkušenosti 2023?

Price Action Trading Jakuba Hodana

seif.finance zkušenosti?

Ako používať indikátor CCI na MT4 a MT5

FOREX trading

Plánované obchody na AUD/NZD a NZD/USD

AUD/USD

Jak je to s tou umělou inteligencí?

Jak zkontrolovat stabilitu obchodního systému

EUR/USD

AMP (Global) zkušenosti 2023?

Price Action Trading Jakuba Hodana

seif.finance zkušenosti?

Ako používať indikátor CCI na MT4 a MT5

FOREX trading