V takových situacích bývají trhy nervózní a úprava pozic vytváří vysokou volatilitu. Finanční trhy totiž nejsou naceněny (tj. připraveny) ani na jednu z možností Harrisová x Trump a v případě vítězství jednoho nebo druhého kandidáta dojde k silným výkyvům v cenách akcií, dluhopisů, kryptoměn, měn i komodit.

To je rozdíl oproti situaci před 4 lety, kdy byl Joe Biden favoritem a predikce také nakonec přetavil v úspěch. Nyní navíc vstupuje do hry vysoká možnost znovuzvolení Trumpa prezidentem, který svou nepředvídatelností a radikálností přilévá olej do ohně.

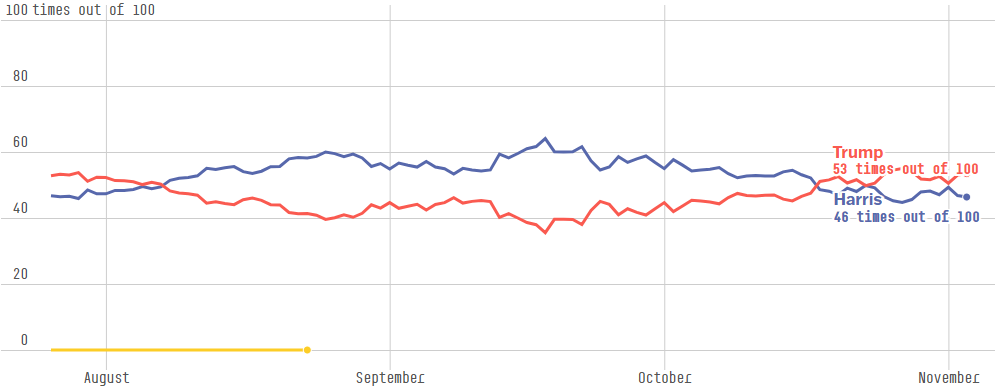

Vývoj pravděpodobnosti na výhru v amerických prezidentských volbách:

Historicky se během dne následujícího po prezidentských volbách v USA dařilo akciím. Tato pozorovaná praxe dává i teoretický smysl, protože většina slaví, je spokojená a svůj entusiasmus realizuje nákupem akcií. Tábor prohraných většinou s takovou vervou akcie neprodává, výsledkem je proto tlak na cenu ze strany býků směrem vzhůru.

Takový scénář lze čekat především při vítězství republikánů, u demokratů se tak ale stát nemusí, protože akcie jsou již částečně nahoru vyhnány skrz rostoucí preference Trumpa. Přístup Harrisové je však naprosto odlišný a zvýšenou regulací i korporátní daní se investorům líbit nemusí.

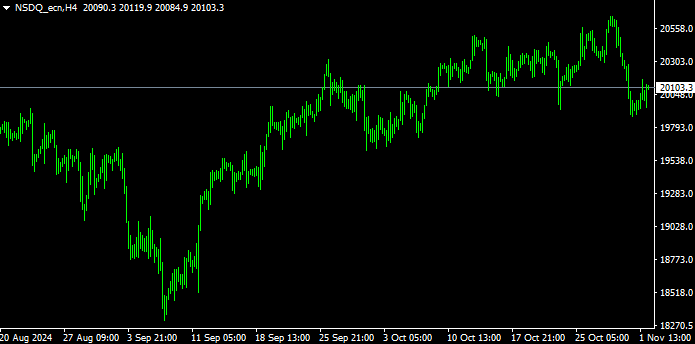

Vývoj akciového indexu Nasdaq (4hodinový graf – H4):

Volatilita tedy bude vysoká. Navíc nepůjde o jeden okamžik, jak jsme zvyklí při zveřejnění důležitých makroekonomických statistik nebo rozhodnutí centrální banky o nastavení úrokových sazeb. Sčítání hlasů a výsledky z jednotlivých států budou nabíhat v časovém intervalu několika hodin a při nerozhodnutém klání, přepočítávání hlasů a soudních tahanicích může nejistota trvat několik dnů či týdnů.

Nastavení úzkého stop-lossu do takového trhu je spíše riskantní. Prudké pohyby nahoru-dolů totiž mohou způsobit ukončení pozice na ztrátové straně, byť na konci dne se může jednat o ziskový obchod. Řeč je především o amerických akciích, bitcoinu nebo citlivých měnových párech typu USD/MXN, USD/HUF nebo USD/JPY.

Americkým akciím i bitcoinu by mělo pomoci případné Trumpovo vítězství. A zmíněné měnové páry by šly pravděpodobně také nahoru. Posílení amerického dolaru proti rizikovým měnám totiž nahrávají jak očekávané vyšší úrokové sazby, tak obchodní cla, které by druhé prezidentské období Donalda Trumpa pravděpodobně přineslo.

Americké dluhopisy by naopak uvítaly vítězství Kamaly Harrisové. Za jejího prezidentování by se totiž nemusel federální dluh i inflace utrhnout ze řetězu takovým stylem, jaký se čeká v případě návratu jejího protivníka do Bílého domu. A pokračování v trendu klesajících úrokových sazeb je dobrá zpráva právě pro státní i korporátní dluhopisy.

Vývoj výnosu 10letého amerického vládního dluhopisu (v % p.a.):

Pokud se chystáte na intradenní obchodování, nastavte si budík ve středu ráno velmi brzy. První sečtené okrsky začnou vyhlašovat výsledky kolem 1:00 středoevropského času. Těžké váhy v rozhodujících státech přijdou na řadu mezi 3:00-5:00. Nad ránem v případě standardních voleb již bývá rozhodnuto. V roce 2020 ale trvalo sčítání déle, protože kvůli pandemii koronaviru byla významná část hlasů odevzdána poštou a sčítala se složitěji. Vyrovnanost volebního klání navíc letos může být ještě větší.

Necháme se tedy překvapit, jak dlouho bude trvat nervozita a nejistota, která zřejmě rizikovým aktivům přát nebude. Samotná prohlášení kandidátů o uznání / neuznání porážky nebo vítězný projev mohou s trhy také významně zahýbat. V roce 2016 dokázal svým povolebním projevem Donald Trump dostat na svou stranu akciové trhy, které rázem smazaly několikaprocentní ztráty.

Tomáš Raputa

Analytický tým FXstreet.cz

Zdroje: MT4, FRED, fivethirtyeight.com