Ticker Tape by TradingView

Prospějí nižší sazby celému akciovému trhu?

Nižší sazby a fakt, že nedošlo k recesi, prospějí širšímu trhu

Při pohledu na globální akciový trh vidíme, že se ve třetím čtvrtletí pár věcí změnilo. Došlo k menší rotaci prostředků z cyklických do defenzivních sektorů, protože někteří investoři vyhodnotili červencový propad technologických akcií a dočasné zvýšení volatility v srpnu jako předzvěst toho, že se situace ještě zhorší. Širší americký akciový trh, definovaný S&P 500 indexem přepočteným na stejný základ, začal podávat lepší výkon než index S&P 500 jako takový. Na širším trhu tak patrně naleznete zajímavější příležitosti než mezi firmami z Velké sedmy. Nižší úrokové sazby a hladké přistání by znamenaly, že všechno posílí, takže by si začal lépe vést zbytek trhu. V poslední době byly nejsilnějšími sektory nemovitosti a veřejné služby, protože právě od nich investoři očekávají, že si v prostředí s klesajícími úrokovými sazbami povedou dobře.

Při pohledu na své tematické koše vidíme stále stejné trendy. I v letošním roce je nejúspěšnější Obrana a zbytek pomyslných stupňů vítězů obsadily Nové biotechnologie a Megakorporace. Vše, co souvisí se zelenou transformací, se letos propadlo, a také pro příští rok se jedná spíše o pochybnou sázku. Nižší úrokové sazby sice mohou zeleným akciím prospět, ale je třeba si uvědomit, co hrozí, pokud by americké volby vyhrál Trump. Zelená transformace totiž patří spolu s obranou mezi témata nejcitlivější na výsledek amerických listopadových voleb.

Náš pohled na akcie napříč zeměpisnými oblastmi a sektory na základě očekáváných dlouhodobých výnosů se od minula příliš nezměnil. I nadále je nejsilnější americký akciový trh, ale ten evropský je přitažlivější, protože je prostě levnější. Ve třetím čtvrtletí došlo k nárůstu očekávaných výnosů v energetice, protože se propadly ceny ropy, takže sektor navzdory slabým růstovým výhledům vypadá velmi atraktivně. Také další sektory, jako zdravotnictví, finance a komunikační služby, hledí do budoucna optimisticky. Veřejné služby a reality mají navzdory svému comebacku pořád nejslabší fundamenty a jsou to jediné sektory, které v čistém vyjádření získávají kapitál od akcionářů.

Akcie

Regiony | Názor Saxo

| Významné faktory |

USA | Neutrální | Robustní výnosnost do budoucna, téma AI, silné momentum |

Evropa | Preferujeme | Přecenění kvůli obnovenému růstu, pokles sazby ECB, spekulace na hodnotu |

Japonsko | Neutrální | Otočka BOJ ukončila obchodování se slabým JPY |

Rozvojové trhy | Spíše ne | Slabost čínského soukromého sektoru, realitní krize přetrvává |

Sektory | Názor Saxo

| Významné faktory |

Energetika | Preferujeme | Nejatraktivnější hodnota, investoři sektor nemají rádi |

Materiály | Neutrální | Vysoké vstupní náklady a neustálé problémy s růstem |

Průmyslové firmy | Spíše ne | Chybí obecnější kvalita, problémy se vstupními náklady |

Spotřební zboží volné | Neutrální | Přetrvávají nepříznivé faktory, ale nižší úroková sazba je pozitivní |

Rychloobrátkové zboží | Neutrální | Ještě řeší zvýšení profitability po odeznění inflace |

Zdravotnictví | Preferujeme | Nejvyšší očekávaný budoucí růst v oblasti obezity a onkologie |

Finance | Preferujeme | Atraktivní čisté úrokové marže a rostoucí objemy úvěrů |

Informační technologie | Neutrální | Nejvyšší momentum, stoupající výnosnost a značný růst |

Komunikační služby | Preferujeme | Stabilní výhledy na základě slušného strukturálního růstu |

Veřejné služby | Spíše ne | Sektor s nízkým strukturálním růstem a vysokými kapitálovými nároky |

Reality | Spíše ne | Nižší sazby do budoucna jsou hezké, ale nepříznivé strukturální faktory přetrvávají |

Jak se můžeme poučit z minulých cyklů snižování sazeb Fedu?

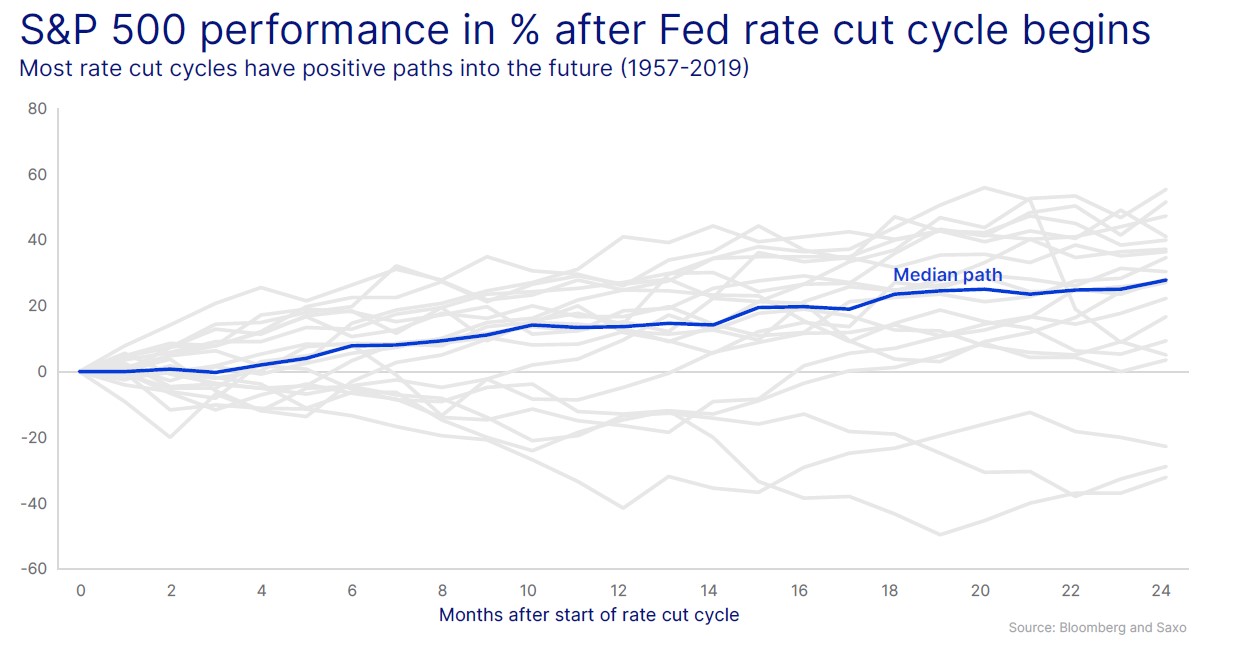

V rámci zářijové schůzky FOMC se Fed rozhodl srazit základní sazbu o 50 bps, čímž zahájil první snižování sazeb od roku 2019. Před tímto krokem se intenzivně debatovalo, zda začít se snižováním opatrně, protože inflační tlaky dosud zcela nezmizely a ekonomika si vede dobře, nebo do něj jít po hlavě, aby předešel opožděnému účinku vysokých sazeb na americkou ekonomiku. Ale i když je to důležité, pro investory má větší význam, jestli je cyklus snižování sazeb pozitivní, nebo negativní pro akcie.

Měření a počítání cyklů snižování sazeb není zcela exaktní disciplína, neboť existuje více způsobů, jak cykly vybírat, ať už podle počtu jednotlivých poklesů, celkového trvání cyklu, velikosti jednotlivých poklesů apod. My jsme vybrali 20 takových cyklů od roku 1957 a změřili vývoj indexu S&P 500 v následujících 24 měsících. Zjistili jsme, že jakmile začne Fed snižovat sazby, vede si americký akciový trh obecně (na mediánové trajektorii) lépe než za normálních okolností. Pouze ve třech případech skončili investoři po 24 měsících v mínusu, z toho jeden byl cyklus zahájený v listopadu 2000 a další v červenci 2007. Tyto příklady z nedávné historie mohou vést často k nesprávným domněnkám ohledně toho, jak takové snižování sazeb funguje. Dlouhodobý investor by neměl snižování sazeb vnímat jako něco negativního, ale spíš jako příležitost zjistit, zda má jeho portfolio správné složení, které zaručí dobrý výnos, i když úrokové sazby klesají.

Výsledek amerických voleb bude mít na rok 2025 velký dopad

V loňském roce se Fedu ekonomiku navzdory rychlému zvýšení základní sazby příliš zpomalit nepodařilo. Příčinou byly bezprecedentní fiskální impulsy Bidenovy vlády, které byly uveden do praxe, ačkoli nedošlo k žádné recesi. Od července 2022 do července 2023 se fiskální deficit zvýšil o 4,7 % HDP, což odpovídá téměř 1 bilionu USD. Americká politika se teď nezávisle na tom, zda vyhraje Trump, nebo Harrisová, nachází v éře populismu. Dalšímu pokračování fiskálních stimulů neudržitelným tempem mohou zabránit pouze patové scénáře, kdy nový prezident nezíská zároveň kontrolu nad oběma komorami Kongresu. V případě drtivého vítězství budou masivní fiskální výdaje pokračovat, ať vyhraje Trump či Harrisová.

Pokud volby vyhraje Trump, ať už na celé čáře nebo v patovém scénáři, očekáváme velký pozitivní dopad na evropský vojenský průmysl. S republikánskou vládou totiž přijde omezení pomoci Ukrajině, a tak bude EU nucena navýšit výdaje na obranu. Tyto prostředky poputují do evropského vojenského průmyslu, takže se zvýší očekávaný růst odvětví. Nezávisle na tom, zda republikáni ovládnou obě kongresové komory, či nikoli, však s sebou Trumpova vláda přinese také vyšší cla a může dojít k oslabení sentimentu v americkém technologickém sektoru, který závisí na dlouhých a vzájemně propojených asijských dodavatelských řetězcích. Za Trumpovy vlády očekáváme také negativnější sentiment v oblasti rozvojových trhů kvůli celním rizikům a souvisejícímu posílení amerického dolaru.

Vítězství Harrisové s sebou s nejvyšší pravděpodobností přinese patový scénář, kdy se Harrisová stane prezidentkou, ale Demokrati nezískají Senát. To může mít nepřiznivé dopady na hospodářský růst v nadcházejícím roce, protože budou omezeny fiskální výdaje. Demokratické vítězství by patrně pomohlo akciím spojeným se zelenou transformací. Na vládu Harrisové mohou podle nás pozitivně reagovat i rozvojové trhy a technologické akcie. Mimo jiné protože by se jim ulevilo, že se vyhnuly novým Trumpovým clům.

Peter Garnry, hlavní akciový stratég

Klíčová slova: Vývoj | Pro investory | Nižší sazby | Americká politika | Vstupní náklady | Reality | Komunikační služby | Strukturální faktory | Výnos | Praxe | JPY | Služby | AI | Kapitál | Posílení | Investoři | USD | Obchodování | Výkon | Biotechnologie | Úroková sazba | S&P | Dobrý výnos | Prezident | Veřejné služby | Inflační tlaky | Ceny ropy | Deficit | Nižší úrokové sazby | Posílení amerického dolaru | Evropa | Trump | Trh | Japonsko | Příležitosti | Spotřební zboží | Trumpova vláda | Disciplína | Zvýšení základní sazby | Harrisová | Ceny | Technologie | Pokles | Situace | Momentum | Přecenění | Sazby ECB | Republikáni | ECB | Hospodářský růst | Saxo | Zvýšení volatility | Finance | Inflace | Marže | Výhledy | Vyšší cla | HDP | ROCE | Spekulace | Problémy | Vývoj indexu S&P 500 | Akciový stratég | Omezení pomoci Ukrajině | Pohled na akcie | EU | Základní sazby | Americké volby | Energetika | Průmysl | Oslabení | Cykly | Zdravotnictví | Výnosnost | Stratég | Sentiment | Politika | Investor | Materiály | Technologické akcie | Ekonomika | Sazby | Výsledek amerických voleb | Volby | Historie | Akciový trh | Výdaje | Trhy | Úrokové sazby | Ropy | Růst | Silné momentum | FOMC | Vlády | Index | Fundamenty | Očekávaný růst | Odvětví | Firmy | Propad | Fed | Index S&P 500 | Snižování sazeb | Nemovitosti | Volatility | Vice | Průmyslové firmy | USA | Peter Garnry | Americký akciový trh | Portfolio | Krize | S&P 500 | Akcie | Dlouhodobý investor | Vítězství |

Čtěte více

-

Prosincová inflace zaostala za očekáváním

Inflace v prosinci meziměsíčně stagnovala a meziroční dynamika proto zvolnila z listopadových 16,2 % na 15,8 %. My jsme očekávali naopak lehké zrychlení dynamiky inflace (k 16,5 %). Vzhledem k celkové výši inflace a vysoké volatilitě řady položek nepovažujeme celkovou prosincovou odchylku od konsensu i našeho odhadu za zásadní. Klíčová bude z našeho pohledu lednová inflace, ve které dojde vedle těžko predikovatelného lednového efektu změny ceníků také na ukončení energetického úsporného tarifu a současně s tím začnou působit na trzích vládou garantované cenové stropy pro plyn i elektrickou energii. -

Prosincová sezónnost zvýšila nezaměstnanost

Podíl uchazečů o zaměstnání ve věku 15 – 64 let na populaci se v prosinci podle očekávání zvýšil na 2,9 %. Počet dosažitelných nezaměstnaných se zvýšil oproti konci listopadu o zhruba 19 tisíc na 196 285. Celkový počet nezaměstnaných činil 215 532. Prosincový nárůst počtu nezaměstnaných se opakuje každý rok a je dán ukončováním sezónních prací. Trend z posledního období však naznačuje, že nezaměstnaných bude postupně přibývat i vlivem slábnoucí ekonomiky. -

Prosincovému zvýšení sazeb v USA nestojí nic v cestě

Pokud jde o ekonomická data, čeká dnes trhy pravděpodobně poklidný den. Ve Spojených státech bude zveřejněn vývoj říjnové průmyslové produkce, využití kapacit a listopadový index cen nemovitostí. Jedná se však spíše o druhořadá data, která nebudou mít sílu kurzem EUR/USD výrazněji pohnout. České ceny průmyslových výrobců by se měly díky normalizaci dovozních cen posunout mírně směrem nahoru. -

Prosincové zasedání ČNB se ponese patrně v holubičím tónu

Česká koruna si během minulého týdne připsala pouze marginální zisky ve výši 0,1 %, které nastaly až v pátek. Po většinu týdne tak obchodování bylo... -

Prosincový nárůst inflace nebyl oproti očekávání tak silný

Česká inflace sice v prosinci vzrostla v meziročním vyjádření z 2,8 % na 3,0 %, i tak ale zaostala za očekáváními. Náš odhad, tržní konsensus i prognóza ČNB totiž shodně očekávaly nárůst na 3,3 %. Za prosincovým zrychlením meziročního růstu spotřebitelských cen stály především ceny pohonných hmot a potravin. -

Prosincový nárůst inflace nebyl oproti očekávání tak silný

Česká inflace sice v prosinci vzrostla v meziročním vyjádření z 2,8 % na 3,0 %, i tak ale zaostala za očekáváními. Náš odhad, tržní konsensus i prognóza ČNB totiž shodně očekávaly nárůst na 3,3 %. Za prosincovým zrychlením meziročního růstu spotřebitelských cen stály především ceny pohonných hmot a potravin. -

Prosinec – lepší závěr roku, než jsme čekali

Bilanční suma českého bankovního sektoru ukončila rok 2020 v objemu 8 018 mld. Kč, což je o 5,2 % více než na konci roku 2019. Na meziročním růstu se nejvíce podílely investice do dluhových cenných papírů (+32,6 % meziročně) a úvěrové obchody s klienty (+4,2 % meziročně). Přelom roku znamenal již standardně výrazný propad v celkové bilanční sumě (-8,9 % meziměsíčně), především pak v položce Vklady a úvěry u centrálních bank, což je spojeno s optimalizací bankovních bilancí v závěru roku. V lednové statistice uvidíme minimálně stejný, spíše však ještě výraznější pohyb opačným směrem. -

Prosinec přinesl smíšené výsledky z reálné ekonomiky

Průmyslová produkce za prosinec skončila horším výsledkem, než jsme my i trh očekávali. Příčinou byla nižší výroba automobilů i pokles produkce v energeticky náročných odvětvích. Automobily společně s výrobou počítačů a elektrických a optických přístrojů byly naopak tím, co prosincovému zahraničnímu obchodu pomohlo k výrazně lepšímu výsledku. Pozitivně překvapilo i české stavitelství. -

Prosinec 2016: Konec ultra volné měnové politiky

Změny ekonomických trendů mívají, na rozdíl od třeba politiky, zřídkakdy jasné začátky. Zatímco např. čas, kdy započala instalace komunistického režimu v Československu je celkem jasný, kdy začala globalizace už je jasné mnohem méně. To, kdy se po krizi konečně otočila globální měnová politika, je však po právě skončeném roce evidentní: v prosinci 2016. -

Proslovy amerických centrálních bankéřů v hledáčku investorů

Americké indexy navázaly na včerejší náladu v Evropě a rovněž uzavřely ve ztrátách. S&P 500 přišel o 0,2 %, technologický Nasdaq oslabil o třetinu procenta. Naproti tomu průmyslový Dow Jones se udržel v kladné nule, když jeho zisk představoval tři setiny procenta. Nejméně se dařilo energetickým společnostem (-0,9 %) v souvislosti s připravovanými novými sankcemi Spojených států vůči Íránu. -

Prostor ke snižování sazeb v USA je letos značně omezený, nemovitosti nezlevní

„V silné ekonomice s vysokou úrovní fiskálních výdajů a zdravým soukromým sektorem existuje jen omezený prostor pro snižování sazeb, aniž by se znovu rozhořely inflační tlaky,“ říká analytik BHS Timur Barotov. -

Prostredie pre euro ostáva nič moc: Výnosy z európskych dlhopisov sú druhé najnižšie v tomto roku.

Pri aktuálnych pohyboch na akciách, forexe a komoditách zanikli pohyby na jednom zaujímavom segmente – na európskych dlhopisoch (teda mimo talianskych, ktorých výnosy sú kvôli novej, euroskeptickej vláde vyššie). Včera sa výnosy z desaťročných nemeckých dlhopisov obchodovali na druhej najnižšej úrovni v tomto roku. Nižšie boli len v jednom dni pred mesiacom, kedy vrcholila talianska politická kríza. To isté plus mínus platí aj pre dlhopisy ostatných bezpečných krajín eurozóny. -

Prosus kupuje Just Eat Takeaway.com za 4,1 miliardy eur

Společnost Prosus, specializující se na technologické investice, oznámila akvizici Just Eat Takeaway.com za 4,1 miliardy eur (4,3 miliardy dolarů) v hotovostní transakci. Nabídka 20,30 eur za akcii představuje 63% prémii oproti páteční závěrečné ceně akcií Just Eat Takeaway.com. -

Protesty nevadí, trhy začínají týden pozitivně. Odpoledne vyjde ISM

Pozitivní začátek týdne se do značné míry odvíjí od toho, že Donald Trump nevytáhl proti Číně kvůli Hongkongu příliš ostrá opatření. Příznivě vyzněla také nová čínská data, když se průmyslový PMI za květen vyhoupl těsně nad neutrálních 50 bodů. Revize indexu nákupních manažerů za eurozónu nepatrně dolů by naopak neměla mít na obchodování vliv. -

Protesty truckerů v Kanadě jsou financované bitcoiny

Přestože bitcoin a ethereum klesly ze svých týdenních maxim, na trhu nepanuje žádná panika, protože obchodování stále probíhá v rámci zavedených kanálů, což investorům umožňuje získávat pozice za atraktivní ceny. Ale cena je skutečně levnější, částečně proto, že Ontario Provincial Police a Royal Canadian Mounted Police bojují proti truckerům blokováním jejich krypto peněženek. Úřady nařídily všem regulovaným finančním společnostem, aby přestaly umožňovat jakékoli transakce z krypto peněženek související s financováním protestů kamionářů v zemi. -

Protesty v Kazachstánu narušily těžbu ropy

Ceny ropy ve čtvrtek a v pátek prudce vzrostly poté, co se objevily zprávy, že nepokoje v Kazachstánu narušily těžbu na největším ropném poli v zemi Tengiz. Ropa Brent se obchodovala za více než 82 USD za barel, zatímco WTI stála přes 80 USD. -

Protiinflační kroky Fedu stále hlavním tématem, akcie obrátily dolů

Finanční trhy během dneška ještě vstřebávají informace ze zápisu z jednání Fedu. Jestřábí poselství odpoledne doplnil James Bullard, který uvedl, že Fed je ohledně inflace značně za křivkou a že sazby jsou asi o 300 bazických bodů níž, než by měly. Na druhou stranu Bullard dodal i příznivý výhled na ekonomiku, která by podle něj měla letos růst o 2,8 procenta a expanze může ještě dlouho pokračovat. -

Proti NZD hrá už aj vývoj ekonomiky. Ďalší pokles je reálny

Po včerajšom FEDe sa nevenovalo príliš veľa pozornosti zverejneniu HDP Nového Zélandu. V prvom kvartáli novozélandská ... -

Proti technickému pokroku sa nedá bojovať clami.

Minulý týždeň som písal o tom, že Trump clami nedokáže znížiť obchodný deficit, pretože ten je výsledkom toho, že USA spotrebovávajú viac ako dokážu vyrábať. To, že Trump uberie na zamestnanosti v iných sektoroch ekonomiky a pridá ju do hutníctva, na obchodnom deficite nič nezmení. -

Protokol RBA stáhl australský dolar dolů

Australský dolar klesl poté, co Reserve Bank of Australia zveřejnila zápis ze svého zasedání, který naznačil nenadálé zvýšení sazeb kvůli inflaci způsobené napjatými podmínkami na trhu práce a rostoucími cenami bydlení.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Swingové obchodování USD/CAD 14.4.2025

5 událostí, které dnes stojí za pozornost

Forex: Nomura otevřela short na GBP/JPY

FCA varuje před brokerem AceMarketFluidity

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Swingové obchodování USD/CAD 14.4.2025

5 událostí, které dnes stojí za pozornost

Forex: Nomura otevřela short na GBP/JPY

FCA varuje před brokerem AceMarketFluidity

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Blogy uživatelů

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Forexové online zpravodajství

Opec snižuje odhady poptávky, ale ceny ropy podporují rozhovory USA–Írán

📊 Týdenní přehled streamů: Sledujte živě!

Výsledková sezóna s XTB: Banky varují před negativními dopady obchodní války

Intel prodá majoritní podíl v Altera společnosti Silver Lake za 8,75 miliardy USD

Trumpova cla by českou ekonomiku silně zasáhla

Návrat býků na trh s benzínem: Klíčové technické úrovně

Akcie Goldman Sachs rostou o 2,5 % po zveřejnění čtvrtletních výsledků 🏛️

BP objevila nová ložiska ropy v Mexickém zálivu

UniCredit získává zelenou pro navýšení podílu v Commerzbank

Přehled zpráv o americkém trhu, 14. dubna

Opec snižuje odhady poptávky, ale ceny ropy podporují rozhovory USA–Írán

📊 Týdenní přehled streamů: Sledujte živě!

Výsledková sezóna s XTB: Banky varují před negativními dopady obchodní války

Intel prodá majoritní podíl v Altera společnosti Silver Lake za 8,75 miliardy USD

Trumpova cla by českou ekonomiku silně zasáhla

Návrat býků na trh s benzínem: Klíčové technické úrovně

Akcie Goldman Sachs rostou o 2,5 % po zveřejnění čtvrtletních výsledků 🏛️

BP objevila nová ložiska ropy v Mexickém zálivu

UniCredit získává zelenou pro navýšení podílu v Commerzbank

Přehled zpráv o americkém trhu, 14. dubna

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Raiffeisenbank: Komentované měsíční odhady (prosinec 2020)

Jak 13. února obchodovat pár EUR/USD? Jednoduché tipy a analýza obchodů pro začátečníky

Trumpova cla by českou ekonomiku silně zasáhla

EUR/USD: Jednoduché obchodní tipy pro začínající tradery na 19. března. Přehled včerejších obchodů na forexu

Bude zítřek lepší než včerejšek? (Hrozí nový pokles AUD/USD a zlata.)

Evropa je drahá, firmy z ní utíkají. V zahraničí hledají levnější pracovní sílu i energie

Přehled zpráv o americkém trhu, 14. dubna

Nejlepší reálné obchody XTB minulého týdne

GOLD

Trump podniká další vstřícný krok vůči kryptoměnovému trhu

Raiffeisenbank: Komentované měsíční odhady (prosinec 2020)

Jak 13. února obchodovat pár EUR/USD? Jednoduché tipy a analýza obchodů pro začátečníky

Trumpova cla by českou ekonomiku silně zasáhla

EUR/USD: Jednoduché obchodní tipy pro začínající tradery na 19. března. Přehled včerejších obchodů na forexu

Bude zítřek lepší než včerejšek? (Hrozí nový pokles AUD/USD a zlata.)

Evropa je drahá, firmy z ní utíkají. V zahraničí hledají levnější pracovní sílu i energie

Přehled zpráv o americkém trhu, 14. dubna

Nejlepší reálné obchody XTB minulého týdne

GOLD

Trump podniká další vstřícný krok vůči kryptoměnovému trhu

Blogy uživatelů

Dojde o obratu na měnovém páru GBP/USD?

Makroekonomické faktory - obchod a mezinárodní ekonomika (8. díl)

Hodnocení ověřených brokerů binárních opcí

Pokračovanie trendu na NZD/CHF a iné predikcie

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Nové tituly na PX START a IPO Fond ČMZRB

Chystá sa ďalšia kríza?

Praktická ukázka: A zase ty backtesty

Kde a jak se vzdělávat v tradingu

Elliottovy vlny: Měnový pár USD/CAD, index NASDAQ a akcie Walt Disney

Dojde o obratu na měnovém páru GBP/USD?

Makroekonomické faktory - obchod a mezinárodní ekonomika (8. díl)

Hodnocení ověřených brokerů binárních opcí

Pokračovanie trendu na NZD/CHF a iné predikcie

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Nové tituly na PX START a IPO Fond ČMZRB

Chystá sa ďalšia kríza?

Praktická ukázka: A zase ty backtesty

Kde a jak se vzdělávat v tradingu

Elliottovy vlny: Měnový pár USD/CAD, index NASDAQ a akcie Walt Disney

Vzdělávací články

Daně z tradingu a investic - jak danit zisky jako trader a investor

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Technická analýza - oscilátory

VIDEO: Tento indikátor predikuje budoucnost trhu

Úvod do technických indikátorů

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Škálování pozic v tradingu: Jak zvyšovat a snižovat expozici při minimalizaci rizika

Dvě zásadní chyby forexových obchodníků

Skryté divergence mezi cenou a indikátorem

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Daně z tradingu a investic - jak danit zisky jako trader a investor

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Technická analýza - oscilátory

VIDEO: Tento indikátor predikuje budoucnost trhu

Úvod do technických indikátorů

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Škálování pozic v tradingu: Jak zvyšovat a snižovat expozici při minimalizaci rizika

Dvě zásadní chyby forexových obchodníků

Skryté divergence mezi cenou a indikátorem

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Tradingové analýzy a zprávy

Swingové obchodování USD/CAD 14.4.2025

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Intradenní Price Action patterny na GBP/USD 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Forex: Koruna zpevnila k dolaru, uzavřela na 22,10 USD/CZK, k euru stagnovala

Swingové obchodování bitcoinu 14.4.2025

Nejsilnější a nejslabší měny 03.11.2021

Mluvčí EK: EU se snaží vyhnout obchodní válce s USA, chce jednat

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Swingové obchodování USD/CAD 14.4.2025

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Intradenní Price Action patterny na GBP/USD 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Forex: Koruna zpevnila k dolaru, uzavřela na 22,10 USD/CZK, k euru stagnovala

Swingové obchodování bitcoinu 14.4.2025

Nejsilnější a nejslabší měny 03.11.2021

Mluvčí EK: EU se snaží vyhnout obchodní válce s USA, chce jednat

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Témata v diskusním fóru

ActivTrades

bsdfserhhsersherh

Nejlepší obchodní strategie?

Forex obchodní strategie a systémy

Diskuse k blogům

Nastavba na DSOK obchodni system

Eurodolar - Chat

NZD/USD

EUR/USD , USD/JPY , GBP/USD podle Elliotta 06.02.2011

PIN BARS

ActivTrades

bsdfserhhsersherh

Nejlepší obchodní strategie?

Forex obchodní strategie a systémy

Diskuse k blogům

Nastavba na DSOK obchodni system

Eurodolar - Chat

NZD/USD

EUR/USD , USD/JPY , GBP/USD podle Elliotta 06.02.2011

PIN BARS