Ticker Tape by TradingView

Optimální investiční portfolio podle Goldman Sachs

„Výzkum Goldman Sachs poukázal na 4 různé makroekonomické scénáře a přiřadil ke každému optimální konstrukci portfolia,“ říká analytik BHS Timur Barotov.

I když americké akcie v roce 2024 dosáhly rekordních výšin, investoři by mohli i nadále profitovat z investic do rizikovějších aktiv, namísto ukládání peněz do hotovosti. Podle Christiana Glissmanna z Goldman Sachs Research a Alexandry Elizondo z Goldman Sachs Asset & Wealth Management by se investoři měli připravit na větší turbulence ve zbytku roku než dosud.

Ekonomická situace a dynamika trhu

Růst amerického HDP, i když zpomaluje, zůstává zdravý. S historicky nízkou mírou nezaměstnanosti a silnými ziskovými maržemi korporací je finanční situace domácností a podniků v dobrém stavu, a to díky oddlužení, které proběhlo po pandemií. Tento finanční polštář by mohl pomoci, pokud se ekonomika výrazněji zpomalí. Vedoucí výzkumu alokace aktiv Goldman Sachs je toho názoru, že "růst je docela solidní" a s očekávanými snižováními sazeb zůstává investiční klima příznivé. Mnohá aktiva jsou nyní bohatě oceněná, což je typické pro pozdní fáze ekonomického cyklu. Také rizikové prémie jsou nyní nižší (atraktivnost různých investic oproti spoření hotovosti), podle Glissmana by to ale nemělo být důvodem k nadměrnému pesimismu.

Role umělé inteligence

Významným faktorem podporujícím akciový trh je probíhající technologická revoluce, zejména generativní umělá inteligence. Tento "strukturální" impuls může udržet tržní rally i při zpomalování růstu zisků, což je něco, co můžeme pozorovat již nyní. Většina akciového trhu za posledních několik let příliš nevyrostla. Rostou hlavně největší technologičtí giganti, kteří i v prostředí vysokých úrokových sazeb našli způsob, jak udržet silné ziskové marže.

Trh dluhopisů a výhled inflace

Trh dluhopisů slouží jako ochranný polštář, pokud ekonomický růst ztratí tempo. Výnosy desetiletých amerických státních dluhopisů se nyní pohybují kolem 4,3 % a v GS se očekává že zůstanou nad 4 % i příští rok. Elizondo také očekává další ochlazení inflace. Navzdory nízké míře nezaměstnanosti naznačuje významný pokles počtu volných pracovních míst v USA snížení inflačních tlaků. Podle aktuálních předpokladů Federálního rezervního systému (Fed) jsou ve hře případná snížení úrokových sazeb bez nutnosti recese.

Investiční strategie a zajišťování rizik

Elizondo je toho názoru, že riziko se pořád bude vyplácet a preferuje akcie před dluhopisy. Investoři by mohli zvážit přesun části expozice z podnikových dluhopisů na státní dluhopisy. Zajištění na trzích s opcemi je relativně levné, s nízkou volatilitou u akcií i měn. Zajištění zahraničních měn je obzvláště populární během volebních období. Poznamenává, že pauza ve zvyšování sazeb Fedu obvykle více prospěje akciím než cenným papírům s pevným výnosem. Dluhopisy budou podle ní i nadále poskytovat bezpečnostní polštář pro rizikovější investice, ale úrokové sazby pravděpodobně budou volatilní, kvůli nejednoznačným makroekonomickým a inflačním údajům. S rostoucími tržními turbulencemi se zajišťování rizik stává důležitějším. Světové měnové trhy byly letos nestabilní kvůli rekordnímu počtu voleb, přičemž ty nejdůležitější nás čekají v listopadu v USA. Nejistota ohledně politik Trumpa a Bidena, kteří oba již byli ve funkci, přidává na potenciálu pro tržní překvapení.

Strukturování portfolia 60/40 pro budoucnost

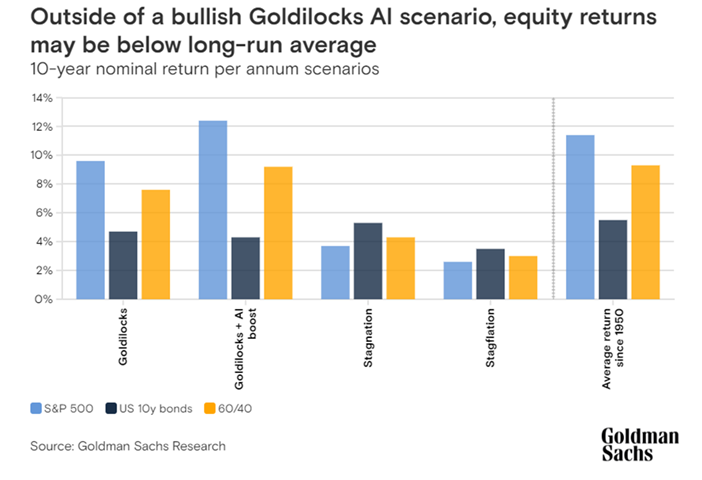

Navzdory jedné z největších ztrát této portfoliové strategie v roce 2022 má tradiční rozdělení 60/40 mezi akcie a dluhopisy stále hodnotu, i když s určitými úpravami. Tým Glissmanna popisuje několik hlavních ekonomických scénářů, od kterých se odvíjí optimální struktura portfolia:

· Goldilocks: Nízká inflace, silný ekonomický růst, určitý růst produktivity.

· Goldilocks + AI boost: Nízká inflace, silný ekonomický růst, vysoký růst produktivity.

· Stagnace: Nízká inflace, nízký ekonomický růst.

· Stagflace: Vysoká inflace, nízký ekonomický růst.

Strategická konstrukce portfolia na základě těchto scénářů může vést k výrazně lepším výnosům přizpůsobeným riziku ve srovnání se statickým portfoliem 60/40. V "Goldilocks" scénáři, zejména s vysokým růstem produktivity, existuje silný důvod pro vyšší alokaci do akcií. Během období stagnace jsou vhodnější vyšší alokace do dluhopisů. V případě stagflace je investice do akcií historicky nejméně výhodná – hotovost je v tomto případě atraktivnější možností.

Začlenění reálných aktiv

Reálná aktiva, jako jsou nemovitosti, komodity, ropa či zlato mohou diverzifikovat riziko vyšší inflace po delší dobu. Akcie zase mohou poskytnout expozici vůči většímu růstu produktivity, což je relevantní ve spojitosti s tím, jak se společnosti stále více snaží využívat AI ke zvýšení provozní efektivity. Tým Glissmanna navrhuje, že optimální portfolio by nyní mohlo být složené z jedné třetiny z akcií (s příklonem k růstovým akciím), z jedné třetiny z dluhopisů a poslední třetinu by mohla tvořit reálná aktiva. Takové portfolio má rovnovážně řešit obavy ohledně případných neblahých scénářů ve formě stagflace, ale také povede k účasti na růstu produktivity. Významnou část těchto reálných aktiv (asi 20 %) by mohly tvořit akcie s charakteristikami reálných aktiv (například komoditní společnosti, infrastruktura a nemovitosti), přičemž do této kategorie lze započítávat i inflačně indexované dluhopisy (TIPS). Jedním nejlepších reálných aktiv se silným diverzifikačním přínosem je samozřejmě fyzické zlato.

Mezinárodní diverzifikace

Elizondo vyjadřuje opatrný optimismus ohledně evropských aktiv a doporučuje nyní aktivní správu portfolia před pasivními investicemi do širokých indexů, které jsou drahé. Každé evropské aktivum by mělo být posuzováno individuálně, zejména vzhledem k nedávným volbám. Japonsko představuje větší příležitost. Silný závazek japonské vlády k ukotvení inflace a ekonomického růstu spolu s korporátními reformami, které zvyšují návratnost na kapitál a ocenění, staví Japonsko do příznivé pozice. Japonsko navíc pravděpodobně těží z inovací v oblasti AI a poptávky po polovodičích, což z něj činí atraktivní možnost pro diverzifikaci portfolia.

BH Securities a.s.

Klíčová slova: Japonsko | Inflace | USA | HDP | Analytik | Americké akcie | Recese | Měnové trhy | Kapitál | Sazby | Akcie | Akciový trh | Aktiva | Alokace | Diverzifikace | Ekonomika | Fed | Investice | Komodity | Marže | Portfolio | Pozice | Prémie | Rally | Riziko | Ropa | Stagflace | Zlato | Úrokové sazby | Dluhopisy | Goldman Sachs | Investoři | Optimismus | Aktivum | Investiční strategie | Volatilní | BH Securities | Ekonomický růst | Fyzické zlato | Investice do akcií | Investiční | Investiční portfolio | Komoditní | Management | Nemovitosti | Portfolia | Státní dluhopisy | Trh | ROCE | Zvyšování sazeb | Nejistota | Stagnace | Zajištění | Výhled | Ekonomická situace | Snížení úrokových sazeb | Výnosy | Rizikovější investice | Alokace aktiv | BHS | Wealth Management | Finanční situace | Impuls | Nízká inflace | Návratnost | Budoucnost | Vyšší inflace | Trhy | Pokles | Situace | Vysoká inflace | Profitovat | Technologičtí giganti | Domácnosti | Hotovost | Spoření | Růst | Umělá inteligence | Trh dluhopisů | Finanční polštář | Oddlužení | Akcie a dluhopisy | Umělé inteligence | Technologická revoluce | Ziskové marže | Ocenění | Diverzifikovat | GS | Růst amerického HDP | Růst produktivity | Zajišťování | AI | Společnosti | TIPS | BOOST | Klima | TIM | 3М | Dynamika trhu | Zvyšování sazeb Fedu | Opatrný optimismus | Timur Barotov | BHS Timur Barotov | Konstrukce portfolia | Závazek | Prostředí vysokých úrokových sazeb | Vice | Generativní umělá inteligence | Struktura | Japonské vlády | Rizikové prémie | Portfólia | Wealth | Ukotvení | Vlády |

Čtěte více

-

Opravdu Francie potřebuje revoluci 21. století?

Nová francouzská vláda postrádá skutečný mandát pro změnu a reformy. Politika “dirigismu? je zastaralá a neobhajiteln... -

Opravdu jde americkým regulátorům v krypto oblasti o ochranu spotřebitelů a trhu?

Jistě jste si všimli, že v současné době přichází z USA spousta zpráv jednak o problémech bank, ale i o „problémech“ v oblasti krypto a blockchain. -

Opravdu je Česko na špičce v dopravě a bezpečnosti? Silnice má na úrovni Pákistánu, horší než v ostatních zemích Visegrádské skupiny, bezpečnostní závazky vůči NATO neplní 20 let

Médii a sociálními sítěmi rezonuje víkendový výrok premiéra Petra Fialy, jejž pronesl během vystoupení na festivalu Colours of Ostrava. „Jsme nejúspěšnější postkomunistická země. Patříme mezi světovou špičku v obraně nebo dopravě. Když se dívám do médií, vypadá to, že nic nefunguje, ale to není správné. Takoví nejsme, jsme mnohem dál a to musíme vidět.“ -

OPRAVDU MÁ SMYSL INVESTOVAT? Krach à la 1987, Fed neví..., a hotovost v portfoliu

Týdenní videokomentář: akcie, indexy, Forex, komodity a kryptoměny. -

Opravdu pohonné hmoty v ČR přes léto pravidelně zdražují? Ne, je to mýtus

V médiích se často objevuje informace, že pohonné hmoty v ČR jsou přes léto pravidelně dražší. Nejeden řidič si pak pomyslí cosi v tom smyslu, že čerpadláři se nestoudně „pakují“ na jeho jízdě za zaslouženým odpočinkem na chalupu či dovolenou. Intuitivně by to dávalo smysl: v létě přece vrcholí motoristická sezóna, takže čerpací stanice nemají o zákazníky nouzi, a mohou si tak dovolit navýšit marži. -

Oproti letošním minimům si řidiči připlatí dvě koruny za litr benzínu a korunu za litr nafty

V letošním roce byl litr benzínu nejlevnější 16. února, kdy v průměru stál 30,33 koruny. Nafta dosáhla letošního cenového dna ve stejný den, kdy v průměru stála 30,88 koruny za litr. Od té doby se cena benzínu zvyšovala výrazně rychleji než cena nafty. Zlom nastal v červnu, odkdy ceny pohonných hmot mají tendenci klesat. Aktuálně se litr benzínu prodává v průměru za 32,33 koruny a nafta za 31,87 koruny za litr. Pozvolné snižování cen bude pokračovat i v příštím týdnu. K minimům z letošního roku se však ceny v závěru roku již nevrátí. -

Oproti stavu před válkou se vývoz ruské pšenice téměř zdvojnásobil

Ruský vývoz obilí začíná po pomalém začátku sezóny vzrůstat, protože kupci výrazně navyšují své zásoby. Od minulého roku se dodávky pšenice téměř zdvojnásobily. Obchodování s potravinami není součástí sankcí. -

Oproti středě byl včera na regionálních měnách relativní klid

Včerejší obchodování se neslo v mnohem poklidnějším duchu, než jak tomu bylo ve středu večer. Tehdy regionální... -

Optimalizujte web a nechte konkurenci za zády

Nabízíte zboží, které má na trhu velkou konkurenci? Dokonce ani to nemusí znamenat, že v ní nemůžete prorazit. K&... -

Optimální investiční portfolio do příštích let

"Svět se strukturálně změnil a optimální portfolio do dalších let je podle nás více diverzifikované jak sektorově tak i regionálně a to i z pohledu aktiv a méně vystavené americkým aktivům, především dluhopisům," říká analytik BHS Timur Barotov. -

Optimismus brzdí bezpečnostní rizika a G20. Hlavní trhy jsou koncem týdne opatrné

Prezident Trump nejdřív prohlásil, že Írán udělal velkou chybu. Pak podle zpráv z amerického tisku dokonce schválil vojenský úder proti Íránu, ale nakonec ho nespustil. Bezpečnostní riziko je proto nyní hlavním faktorem, jež brzdí optimismus na hlavních trzích, který předtím rozpoutal Fed. -

Optimismus dál vládne, v čele cyklická spotřeba a techy

Evropské akciové indexy jsou také odpoledne v plusu, ale jejich zisky zůstávají poměrně skromné. Amerika se z úvodního poklesu vyhoupla nahoru a zejména Nasdaq si připisuje slušný růst. V čele kráčí sektor cyklické spotřeby s největšími váhami jako Tesla a Amazon a také sektor IT. Těmto akciím vyhovuje další pokles výnosů na dluhopisovém trhu, který se týká hlavně delších splatností. -

Optimismus je zpět, pomáhá akciím a ceny ropy vrací níž

Úterní dopoledne můžeme považovat za další důkaz, že tržní optimismus zůstává pevně zakořeněný a velmi těžko se ho budou investoři vzdávat. Klíčovým tématem je po přelomu roku bezpečnostní hrozba z Íránu, nedá se ovšem říci, že by na trzích způsobila nějaké zemětřesení. Navíc poměrně záhy se upevňuje důvěra, že reakce této země na americký zásah nebude znamenat příliš prudkou eskalaci, která by třeba mohla ohrožovat dodávky ropy či obchod v oblasti. Riziko rozhodně narostlo, protože další kroky dopředu samozřejmě neznáme, ale investoři se zkrátka kloní k těm příznivějším variantám vývoje. -

Optimismus klesl, aktivitu utlumila absence Ameriky

V zámoří se dnes kvůli svátku neobchoduje a pohyb na hlavních trzích víceméně ustal. Akciím v Evropě zůstávají menší ztráty, které nabraly hned v úvodu, a dál dolů se indexy nevydaly. Dluhopisy v jádru eurozóny většinou nepatrně klesají, zlato taktéž. Ropě zůstávají ranní ztráty. Na devizovém trhu od rána mírně oslabilo euro nebo libra. Eurodolar se nachází u 1,1005. -

Optimismus kolem obchodní dohody pomáhá akciím růst

Akcie dnes v Asii rostou a k nim se přidávají také futures na indexy v Evropě a v USA. Optimismus souvisí s oznámením Číny, která hodlá zvýšit tresty za porušování práv duševního vlastnictví. Země tak adresuje jeden z problémů, který byl v minulosti hlavní překážkou dosažení obchodní dohody s USA. To mezi obchodníky zvyšuje optimismus, že by se konečně mohl otevřít prostor k dotažení podpisu první fáze obchodní dohody. Na stole je však stále řada nevyřešených témat, jako je například výše čínských nákupů amerických zemědělských produktů. Důležitou otázkou je pak také to, jak (jestli vůbec) do jednání promluví nedávný zákon, který v USA schválil Senát na podporu Hong Kongu. Také připomeňme vyjádření obou prezidentů z minulého týdne, kdy čínský prezidrnt Xi uvedl, že dohoda musí být pro obě strany stejně prospěšná, zatímco podle Trumpa musí být výhodnější pro USA, protože ty byly v minulosti zemí, na které Čína výrazně vydělávala. -

Optimismus malých firem NFIB v listopadu na 101,7 b. při očekávání 95,3 b.

Optimismus malých firem NFIB (listopad): aktuální hodnota: 101,7 b. -

Optimismus malých firem NFIB v únoru na 100,7 b. při očekávání 101 b.

Optimismus malých firem NFIB (únor): aktuální hodnota: 100,7 b. -

Optimismus mezi evropskými firmami opět narůstá

Nejnovější zprávy o náladách mezi firmami v eurozóně potvrzují, že strach z rizik a nejistot z dalšího vývoje evropské a světové ekonomiky vzal prozatím za své. Index nákupních manažerů za eurozónu dopadl veskrze příznivě, i když za celkovými výsledky se vždy dá najít nějaké to ale. Začněme ale popořádku. Brexit evropské firmy neděsí a ty se tak dívají na další vývoj vcelku optimisticky. Zvláště tedy ve službách, kde nyní silně roste poptávka, zatímco v průmyslu naopak zpomaluje, nicméně i PMI za průmysl zůstává stále relativně vysoko nad padesátkou a ukazuje, že boom průmyslu pokračuje, i když s menší intenzitou než doposud. A nyní jsou na řadě zmíněná ale. -

Optimismus mezi firmami roste

Index nákupních manažerů (PMI) ve zpracovatelském sektoru na začátku roku vzrostl na 43,0 bodů z 41,8, téměř v souladu s naší i tržní prognózou. Situace v českém průmyslu ale zůstává napjatá, kdy přetrvává problém nízkého množství nových zakázek. -

Optimismus MMF a údaje o HDP eurozóny vzbuzují pozornost

Mezinárodní měnový fond (IMF) zvýšil svou prognózu globálního růstu na letošní rok, přičemž uvedl větší odolnost ekonomik po celém světě, než se očekávalo, a zvolil pozitivnější tón než ve svých zprávách z předchozího roku. MMF předpokládá, že globální růst dosáhne 2,3 %, což je o 0,2 % více než jeho předchozí prognóza. Analytici MMF předpovídají, že Spojené království bude jedinou ekonomikou skupiny G7, která se v roce 2023 dostane do záporného růstu.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Jak sestavit kvalitní trading plán? (40. díl)

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

Kanadské akciové indexy: Trh, kde vládnou banky, ropa a komodity (10. díl)

Listopad 2025 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (listopad 2025)

Jak sestavit kvalitní trading plán? (40. díl)

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

Kanadské akciové indexy: Trh, kde vládnou banky, ropa a komodity (10. díl)

Listopad 2025 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (listopad 2025)

Denní kalendář událostí

V USA spotřebitelská důvěra University of Michigan

V USA prodeje existujících domů

V Kanadě maloobchodní tržby

V Británii maloobchodní tržby

V Japonsku tisková konference BoJ

V Japonsku rozhodnutí o úrokové sazbě

V USA index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

V USA žádosti o podporu v nezaměstnanosti

V USA spotřebitelská důvěra University of Michigan

V USA prodeje existujících domů

V Kanadě maloobchodní tržby

V Británii maloobchodní tržby

V Japonsku tisková konference BoJ

V Japonsku rozhodnutí o úrokové sazbě

V USA index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

V USA žádosti o podporu v nezaměstnanosti

Tradingové analýzy a zprávy

VIDEO: Trhy čekají na nové rekordy 💥 | Fed zastavuje 💣 | Stříbro válcuje zlato i bitcoin 🚀 | Finální fáze 🔥

FCA upozorňuje na několik nelegálních brokerů a společností

Index Russell 2000 - Intradenní výhled 15.12.2025

NZD/USD - Intradenní výhled 15.12.2025

GBP/JPY - Intradenní výhled 15.12.2025

EUR/JPY - Intradenní výhled 15.12.2025

EUR/GBP - Intradenní výhled 15.12.2025

Conseq: Dolar letos ke koruně oslabil o 14 procent

Čína letos vypadne z top 5 vývozních trhů Německa

Bitcoin - Intradenní výhled 15.12.2025

VIDEO: Trhy čekají na nové rekordy 💥 | Fed zastavuje 💣 | Stříbro válcuje zlato i bitcoin 🚀 | Finální fáze 🔥

FCA upozorňuje na několik nelegálních brokerů a společností

Index Russell 2000 - Intradenní výhled 15.12.2025

NZD/USD - Intradenní výhled 15.12.2025

GBP/JPY - Intradenní výhled 15.12.2025

EUR/JPY - Intradenní výhled 15.12.2025

EUR/GBP - Intradenní výhled 15.12.2025

Conseq: Dolar letos ke koruně oslabil o 14 procent

Čína letos vypadne z top 5 vývozních trhů Německa

Bitcoin - Intradenní výhled 15.12.2025

Blogy uživatelů

INVESTIČNÍ GLOSA: Musk chce na burze prodávat vizi. Akcionáři SpaceX se jí ale nemusejí dočkat

Nejlepší prop trading účty v roce 2025

Týden na S&P 500: Proražení na nová maxima nebylo potvrzeno

Výběr z nedělní přípravy: Měnové páry EUR/USD a USD/CAD

Výprodej dluhopisů ohrožuje investory

Proč jednoduchá pravidla mnohdy fungují líp

Rozhodnuto! Jaký bude zbytek roku na trzích?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (12. 12. 2025)

Které ETF koupit, když jsou americké akcie drahé?

Praktické okénko: Svižný obchod na akciovém indexu NASDAQ

INVESTIČNÍ GLOSA: Musk chce na burze prodávat vizi. Akcionáři SpaceX se jí ale nemusejí dočkat

Nejlepší prop trading účty v roce 2025

Týden na S&P 500: Proražení na nová maxima nebylo potvrzeno

Výběr z nedělní přípravy: Měnové páry EUR/USD a USD/CAD

Výprodej dluhopisů ohrožuje investory

Proč jednoduchá pravidla mnohdy fungují líp

Rozhodnuto! Jaký bude zbytek roku na trzích?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (12. 12. 2025)

Které ETF koupit, když jsou americké akcie drahé?

Praktické okénko: Svižný obchod na akciovém indexu NASDAQ

Forexové online zpravodajství

Tvůrce robotických vysavačů iRobot vyhlásil bankrot, přebírá ho čínský výrobce Picea Robotics

Prodej Costa Coffee ohrožen – Coca-Cola jedná na poslední chvíli o záchraně dohody

Akcie konopných firem rostou – Trumpova administrativa údajně chystá změnu klasifikace marihuany

Makroekonomický výhled pro tento týden: Zasedání ČNB a ECB, report z trhu práce, CPI (USA),..

Jet Investment vstupuje do společnosti REGUTEC, významného výrobce produktů z recyklované gumy a získává v ní většinový podíl

Bitcoin zůstává bez výraznější odezvy i po snížení sazeb Fedem. DTCC získala povolení ke spuštění nové služby tokenizace

Měď znovu roste navzdory slabým datům z Číny, trh ovládá short covering

Komerční banka: J&T Banka zvyšuje cílovou cenu na 1 129 Kč při stálém doporučení „hold“

Eurozóna: Průmyslová výroba v říjnu meziročně vzrostla o 2,0 % při očekávání růstu o 1,9 %

Zlepšená bilance zboží a služeb drží běžný účet v přebytku

Tvůrce robotických vysavačů iRobot vyhlásil bankrot, přebírá ho čínský výrobce Picea Robotics

Prodej Costa Coffee ohrožen – Coca-Cola jedná na poslední chvíli o záchraně dohody

Akcie konopných firem rostou – Trumpova administrativa údajně chystá změnu klasifikace marihuany

Makroekonomický výhled pro tento týden: Zasedání ČNB a ECB, report z trhu práce, CPI (USA),..

Jet Investment vstupuje do společnosti REGUTEC, významného výrobce produktů z recyklované gumy a získává v ní většinový podíl

Bitcoin zůstává bez výraznější odezvy i po snížení sazeb Fedem. DTCC získala povolení ke spuštění nové služby tokenizace

Měď znovu roste navzdory slabým datům z Číny, trh ovládá short covering

Komerční banka: J&T Banka zvyšuje cílovou cenu na 1 129 Kč při stálém doporučení „hold“

Eurozóna: Průmyslová výroba v říjnu meziročně vzrostla o 2,0 % při očekávání růstu o 1,9 %

Zlepšená bilance zboží a služeb drží běžný účet v přebytku

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Čtvrteční analýza EUR/USD

Asijsko-pacifické indikátory vykazují zisky

NZD/USD: milk prices pressure the NZD

Aktuálně k BTC na 22. září 2022 – převaha prodávajících, potenciál dalšího poklesu

BREAKING: Rychlé zářijové údaje PMI z eurozóny jsou slabší, než se očekávalo. EURUSD pokračuje ve ztrátách📉

Výrobní ceny zvolňují podle předpokladů, debata o nižších sazbách může začít

USD/CAD: Smíšené páteční údaje o zaměstnanosti v Kanadě nedokázaly snížit očekávání trhu

Denní přehled IronFX - 02/07/2014

Short signál na akcie Heineken (HEIA)

Ranní okénko - Březnová data ucelí pohled na první kvartál

Čtvrteční analýza EUR/USD

Asijsko-pacifické indikátory vykazují zisky

NZD/USD: milk prices pressure the NZD

Aktuálně k BTC na 22. září 2022 – převaha prodávajících, potenciál dalšího poklesu

BREAKING: Rychlé zářijové údaje PMI z eurozóny jsou slabší, než se očekávalo. EURUSD pokračuje ve ztrátách📉

Výrobní ceny zvolňují podle předpokladů, debata o nižších sazbách může začít

USD/CAD: Smíšené páteční údaje o zaměstnanosti v Kanadě nedokázaly snížit očekávání trhu

Denní přehled IronFX - 02/07/2014

Short signál na akcie Heineken (HEIA)

Ranní okénko - Březnová data ucelí pohled na první kvartál

Blogy uživatelů

Které ETF koupit, když jsou americké akcie drahé?

5 důvodů, proč obchodovat ropu

Zažehná UBS nákupem Credit Suisse bankovní krizi?

Perspektivy americké měnové politiky

Měnový pár GBP/AUD: Analýzy více časových rámců (D1 až H1 TF)

Elliottova vlnová teorie pro měnový pár CAD/JPY, index S&P 500 a kryptoměnu Bitcoin

Elliottovy vlny: EUR/USD, index DAX, S&P 500, USD/JPY, GBP/USD a ZLATO

Strategie, která vás naučí analyzovat chování velkých hráčů a využít toho ve vlastní prospěch

RSI/PA (W1, D1) trend system: Aktuální nastavení pro NZD/USD

Praktické okénko – Obchod do trendu a nekompromisní SL

Které ETF koupit, když jsou americké akcie drahé?

5 důvodů, proč obchodovat ropu

Zažehná UBS nákupem Credit Suisse bankovní krizi?

Perspektivy americké měnové politiky

Měnový pár GBP/AUD: Analýzy více časových rámců (D1 až H1 TF)

Elliottova vlnová teorie pro měnový pár CAD/JPY, index S&P 500 a kryptoměnu Bitcoin

Elliottovy vlny: EUR/USD, index DAX, S&P 500, USD/JPY, GBP/USD a ZLATO

Strategie, která vás naučí analyzovat chování velkých hráčů a využít toho ve vlastní prospěch

RSI/PA (W1, D1) trend system: Aktuální nastavení pro NZD/USD

Praktické okénko – Obchod do trendu a nekompromisní SL

Vzdělávací články

VIP zóna: Institucionální objednávky a výsledky obchodování za červenec

Má smysl mít jinou strategii na challenge a na live účet u prop firmy?

Skryté divergence mezi cenou a indikátorem

Jak nastartovat trading v roce 2023?

Kde si otevřete svůj obchodní FX účet? (Saxo Bank II. část)

Akciové indexy: Co je akciový index a jaké nám přináší benefity? (1. díl)

VIP zóna FXstreet.cz – základ pro váš ziskový trading!

ICT trading - Smart Money strategie (1. díl)

Jednoduchosť v tradingu

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

VIP zóna: Institucionální objednávky a výsledky obchodování za červenec

Má smysl mít jinou strategii na challenge a na live účet u prop firmy?

Skryté divergence mezi cenou a indikátorem

Jak nastartovat trading v roce 2023?

Kde si otevřete svůj obchodní FX účet? (Saxo Bank II. část)

Akciové indexy: Co je akciový index a jaké nám přináší benefity? (1. díl)

VIP zóna FXstreet.cz – základ pro váš ziskový trading!

ICT trading - Smart Money strategie (1. díl)

Jednoduchosť v tradingu

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Tradingové analýzy a zprávy

S&P 500 - Intradenní výhled 1.10.2019

Zlato - Intradenní výhled 15.12.2025

VIDEO: Trhy čekají na nové rekordy 💥 | Fed zastavuje 💣 | Stříbro válcuje zlato i bitcoin 🚀 | Finální fáze 🔥

Aktuálně otevřené forex pozice 14.4.2017

5 událostí, které dnes stojí za pozornost

5 událostí, které dnes stojí za pozornost

Ranní zpráva pro tradery: Co se děje na finančních trzích 24.6.2025

GBP/USD - Intradenní výhled 27.11.2024

GBP/USD - Intradenní výhled 9.6.2020

5 událostí, které dnes stojí za pozornost

S&P 500 - Intradenní výhled 1.10.2019

Zlato - Intradenní výhled 15.12.2025

VIDEO: Trhy čekají na nové rekordy 💥 | Fed zastavuje 💣 | Stříbro válcuje zlato i bitcoin 🚀 | Finální fáze 🔥

Aktuálně otevřené forex pozice 14.4.2017

5 událostí, které dnes stojí za pozornost

5 událostí, které dnes stojí za pozornost

Ranní zpráva pro tradery: Co se děje na finančních trzích 24.6.2025

GBP/USD - Intradenní výhled 27.11.2024

GBP/USD - Intradenní výhled 9.6.2020

5 událostí, které dnes stojí za pozornost

Témata v diskusním fóru

EUR/USD

Diskuse k blogům

Moje cesta prop tradingem: Sázka na posílení amerického dolaru se mi krutě vymstila

Tipy jak zbavit vaší obchodní seanci špatných návyků

Akciové indexy podle velikostí společností (4. díl)

Index S&P 500 mírně korigoval předchozí zisky, udržel se ale nad 5 000 body

Testování AOS (EA)

Akciové indexy: Co je akciový index a jaké nám přináší benefity? (1. díl)

5 tipů jak obchodovat forex při propadu na burze

Vyplatí se nakupovat ropa?

EUR/USD

Diskuse k blogům

Moje cesta prop tradingem: Sázka na posílení amerického dolaru se mi krutě vymstila

Tipy jak zbavit vaší obchodní seanci špatných návyků

Akciové indexy podle velikostí společností (4. díl)

Index S&P 500 mírně korigoval předchozí zisky, udržel se ale nad 5 000 body

Testování AOS (EA)

Akciové indexy: Co je akciový index a jaké nám přináší benefity? (1. díl)

5 tipů jak obchodovat forex při propadu na burze

Vyplatí se nakupovat ropa?