Ticker Tape by TradingView

Inflační oříšek a mejdan soukromých fondů

Hlavní body

- ECB čelí v souvislosti s nadcházejícím snižováním sazeb těžkému oříšku. Ostatní centrální banky už začaly sazby snižovat, a tak musí rázně jednat, ale zároveň se objevují obavy z možných politických chyb, kdyby byla inflace vyšší, než se čekalo.

- Navzdory vysokým úrokovým sazbám vykazuje ekonomika eurozóny známky růstu. Příčinou jsou faktory jako napjatý trh práce, silný trh s komoditami a geopolitické tlaky, které se mohou stát nebezpečným podhoubím pro růst inflace.

- Soukromé kapitálové fondy navzdory vyšším úrokovým sazbám prosperují. Veřejně obchodované soukromé kapitálové fondy se mohou pochlubit dobrými výsledky, zejména britská 3i Group, která úspěšně investovala do maloobchodu Action, což ukazuje odolnost sektoru a potenciál vysoké návratnosti.

Inflační oříšek zůstává nerozlousknutý, ECB dál trvá na snižování sazeb

Kvůli překvapení ve formě nečekaně vysoké inflace odsunula BOE minulý týden první snížení sazeb ze srpna na listopad, zatímco ECB dál počítá s prvním snížením v červnu. Evropská centrální banka se svými výroky postupně sama zahnala do kouta a teď musí splnit, co slíbila, aby nebyla za blázna, ale nedopadne to tak stejně? Hlavní ekonom ECB Philip Lane řekl listu Financial Times, že Evropská centrální banka nevidí problém v tom, aby začala snižovat sazby dřív než Fed, a vzhledem k dostupným datům upouští od nejvyšší úrovně omezení. Zatímco ECB zahájí snižování až příští měsíc, Švýcarsko, Švédsko, Česká republika a Maďarsko už s ním začaly. Ve středu budou zveřejněny předběžné údaje o květnovém indexu německých spotřebitelských cen, a pokud budeme svědky dalšího nepříjemného překvapení, začne se na mysl vkrádat otázka, zda se ECB nechystá učinit politickou chybu.

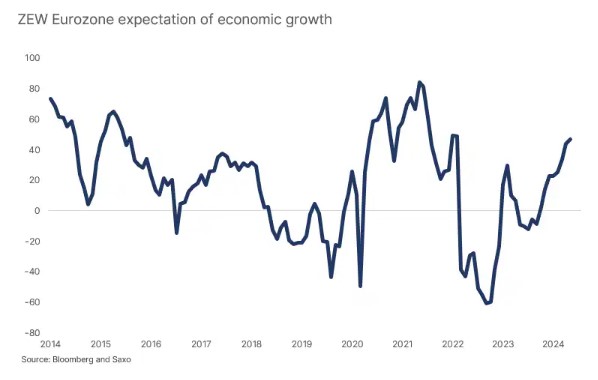

Průzkum ZEW nedávno překvapil hodnotou 47, která je výrazně vyšší než průměr z posledních 10 let (19) a naznačuje sílící optimismus ohledně ekonomiky eurozóny. Z toho, že ekonomika eurozóny začíná navzdory základním sazbám, které ECB považuje za restriktivní, znovu růst, by měla Evropská centrální banka vyvodit, že hlavní příčinou mírné recese nebyly vysoké úrokové sazby, ale spíš krátkodobý šok způsobený válkou na Ukrajině a účinky inflace.

Růst mezd v eurozóně příliš nezeslábl a vzhledem k demografickému složení obyvatel může trh práce zůstat výrazně napjatější podstatně déle, než ECB očekává. Ve spojení se silnějším komoditním trhem a opětovným oživením ekonomiky tak vzniká nebezpečné podhoubí pro růst inflace, zejména pokud začne ECB rozvolňovat podmínky financování. Inflační tlaky navíc zesílí i geopolitika, zejména takto:

- Evropští ministři financí apelovali v pátek na země G7, aby zůstaly jednotné ve svém názoru, že Čína svými obchodními praktikami podkopává tržní ekonomiky. Což už nějakou dobu tvrdíme. Čím víc bude Čína tlačit na export, kterým chce řešit své hospodářské problémy, tím větší negativní reakci vyvolá. Ta bude zahrnovat zavádění celních tarifů a snahy o návrat výroby na domácí půdu, což bude postupně zvyšovat ceny zboží.

- Válka na Ukrajině a širší konflikt s Ruskem dotlačí země EU k překročení fiskálních limitů, aby mohly navýšit výdaje na zbrojení a nemusely přitom snižovat výdaje na veřejné blaho. To bude ve svém důsledku tlačit inflaci výš, protože se v Evropě zvýší míra investic a spolu s ní také poptávka po pracovní síle a po surovinách.

Soukromé kapitálové fondy si navzdory zvýšeným úrokovým sazbám vedou dobře

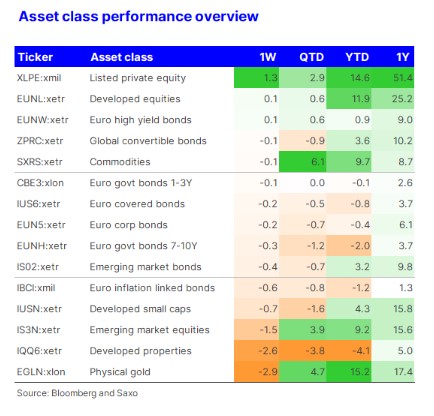

Překvapení z minulého týdne, kdy byla zveřejněna nečekaně vysoká čísla o britské inflaci, spolu s přehodnocením monetární politiky zasadilo ránu trhům s dluhopisy, které se propadly na všech frontách. Nejvíc však utrpěly nemovitosti, které klesly o 2,6 %, a zlato, které oslabilo o 2,9 %. Ani akciím z rozvojových trhů se vyhlídka na delší trvání vyšších úrokových sazeb nelíbila a propadly se o 1,5 %.

Ze všech tříd aktiv si nejlépe vedly veřejně obchodované soukromé kapitálové fondy, které posílily o 1,3 %, a zlepšily tak svůj celkový růst od počátku roku na 14,6 %. Lepšími výsledky už se může pochlubit jen zlato. Soukromým kapitálovým fondům se v minulosti vedlo nejlépe při nízkých úrokových sazbách, takže se dalo čekat, že jim vysoké sazby uškodí. Jak ale ukázal poslední rok, jsou soukromé kapitálové fondy třídou aktiv s nejlepšími výsledky a během jediného roku si připsaly 51,4 %.

Nejvíce k růstu indexu veřejně obchodovaných soukromých kapitálových fondů přispěla britská 3i Group, která zveřejnila své výsledky tento měsíc. Pozornost si získaly zejména vynikající výsledky firmy Action z jejího portfolia, která vykázala výrazný roční růst 28 % a LFL (like-for-like) růst 17 %, což je na evropskou maloobchodní společnost opravdu působivé. Action je nejrychleji rostoucí nepotravinový diskont v Evropě, který se může pochlubit více než 2300 prodejen a tržbami ve výši 8 miliard €. 3i Group a její investici do Actionu zmiňujeme proto, že někdy může být obtížné pochopit, v čem vlastně investoři získávají expozici, když vloží peníze do veřejně obchodovaných soukromých fondů. V zásadě ale získávají expozici ve firmách z různých odvětví a sází na to, že jim soukromé kapitálové fondy dokážou zajistit vyšší výnos než veřejné trhy.

Peter Garnry, hlavní akciový stratég

Klíčová slova: Čína | Peníze | Inflace | Poptávka | Recese | Export | Ekonomika eurozóny | Sazby | Centrální banka | Centrální banky | ECB | Ekonomika | Evropská centrální banka | Fed | G7 | Výnos | Zlato | Úrokové sazby | Banky | EUR | Dluhopisy | Investoři | EU | Ministři financí | Ekonom | Optimismus | Výsledky | Financování | Financial Times | Banka | Fondy | Maďarsko | Nemovitosti | Portfolia | Trh | Země EU | ZEW | Diskont | Snižování sazeb | Firmy | Inflační tlaky | Průzkum | Země G7 | Hlavní ekonom | Švédsko | Geopolitika | Silný trh | Akciový stratég | Snížení sazeb | Růst mezd | Peter Garnry | Trh práce | Ekonomiky eurozóny | Ceny zboží | Problémy | Míra | Stratég | Roční růst | Trhy | Růst inflace | Výdaje | Šok | Růst | Potenciál | Ekonomiky | Práce | Údaje | Ministři | Ceny | Philip Lane | Česká republika | Odvětví | Pozornost | Společnost | TIM | 3М | Válka na Ukrajině | Evropští ministři | Hospodářské problémy | Nejrychleji rostoucí | Vysoké inflace | Tržní ekonomiky | Vysoké sazby | Válka | Spojení | Vysoké úrokové sazby | Vice | Ekonom ECB | Hlavní ekonom ECB | Trh s komoditami | Portfólia | Financial | SOK |

Čtěte více

-

Inflační očekávání nejvýše v tomto cyklu

Inflační očekávání na 5-10 let podle University of Michigan v květnu podle předběžných odhadů dosáhlo nejvyšší hodnoty v tomto cyklu 3,2 % oproti 3 % v dubnu. Trhy naopak očekávaly pokles na 2,9 %. -

Inflační očekávání podle UniMichigan klesla

Inflační očekávání podle University of Michigan na 5-10 let v lednu podle předběžných odhadů klesla na 2,8 % oproti 2,9 % v prosinci. Trhy naopak očekávaly zvýšení na 3 %. -

Inflační očekávání podle UniMichigan na 5-10 let klesla

Inflační očekávání podle University of Michigan v srpnu podle předběžných odhadů klesla na 2,9 % oproti 3 % v červenci. Trhy očekávaly stagnaci na 3 %. -

Inflační očekávání podle UniMichigan stoupla

Inflační očekávání podle University of Michigan na 5 až 10 let v lednu podle předběžných odhadů stoupla na 3,3 % meziměsíčně oproti 3 % v listopadu. Trhy očekávaly 3 % meziměsíčně. -

Inflační očekávání se drží i při poklesu výnosů. Akcie lehce ustupují

Akcie na hlavních trzích dnes nejen nenavyšují rekordy, ale lehce z nich ustupují. Poté, co krátkodobé pozitivní faktory přestaly táhnout, dochází k dílčímu výběru zisků, které jsou za poslední zhruba měsíc solidní. Nejsou tu přitom zásadní negativní zprávy, které by dávaly trhům impuls tímto směrem. -

Inflační očekávání tlačí nahoru výnosy. Koruna dál ztrácí

Akcie se na směru dnes opět neshodnou. Vzhůru si od úvodu razí cestu Nasdaq , který přidává okolo 0,4 pct, podobně je na tom nizozemský AEX. Naproti tomu většina hlavních evropských indexů je odpoledne lehce v záporu a S&P 500 se pohybuje kolem nuly. -

Inflační očekávání University of Michigan jsou pod očekáváním!

Dlouhodobá inflační očekávání byla o 3,2 % nižší než v minulém roce. Nižší než očekávaná inflace a nižší spotřebitelské nálady naznačují smíšené podmínky pro akciový trh. Nálada spotřebitelů byla nižší než v předchozím čtení, ale vyšší, než se očekávalo. -

Inflační očekávání v Británii prudce rostou, libra ale dobré zprávy stále ignoruje

Libra je v poslední době opravdu zvláštní. Minulý týden jsme se trochu podivovali nad tím, jak slabá britská měna v posledních dnech je a v jakém kontrastu je to k novým ekonomickým datům, která z Británie v poslední době přicházejí. Libra však na dobré zprávy nereaguje. V pátek dokonce zkolabovala a podle posledního COT reportu nebyl nikdy objem short GBP pozic mezi velkými hráči na trhu tak vysoký jako dnes. S každým dalším oslabením libry je ale kontrast mezi slabou librou a dobrými fundamenty větší. Stračí se podívat na vývoj inflačních očekávání z posledních několika týdnů, která začala prudce stoupat. -

Inflační očekávání ve světě dál klesají. Problém má především Japonsko

Chcete-li jasný důkaz toho, že centrálním bankám v současnosti nezbývá nic jiného, než signalizovat uvolnění měnové politiky, nebo alespoň... -

Inflační očekávání v USA vystoupaly nejvýše od loňského března

Jedna zajímavost k americkému dolaru, který má za sebou docela složitý vstup do roku 2018. Poslední dobou docela často poukazujeme na to, že dolar slábne navzdory poměrně solidnímu fundamentu. Ten se v minulých měsících poměrně zřetelně zlepšuje, což dokazuje nejen americké makro a skutečnost, že je spotřebitelská důvěra v USA nejvýše od roku 2008, ale nově i výhled pro inflaci, který je nejlepší od prvního čtvrtletí minulého roku. Inflační očekávání, měřené na základě rozdílu mezi nominálním výnosem a výnosem inflačně ošetřených dluhopisů se stejnou dobou splatnosti, se totiž u dvouletého výhledu přehouplo v minulém týdnu přes hranici 2 %. -

Inflační problém tlačí výnosy vzhůru a invertuje křivku, akcie však odolávají

Uvolnění ropných rezerv přechodně posílí nabídku a plyn z Ruska zatím proudí, což zklidňuje energetický trh. Cena ropy je dnes víceméně na svém, evropský plyn klesá. Naproti tomu ale nová data znovu upozorňují na inflační problém a tlačí výnosy dluhopisů nahoru. -

Inflační překvapení z Evropy a přestávka na akciích

Dnešek přinesl akciím v Evropě i Americe přestávku v růstu, který výrazně převažoval v posledních dvou týdnech. Hlavní trhy se stahují níž, na našem kontinentě je to nejvíc DAX , v zámoří Nasdaq . Přibývají hlasy, že strmý růst není za současných podmínek udržitelný, zatím však na trzích nedochází k prudkému obratu. -

Inflační rébus a jak ho vyřešit

Inflace je opět horkým tématem. Od té doby, co zvýšení úrokových sazeb FEDu zastavilo v roce 1980 nekontrolovatelný růst cen, se inflace vyvíjela podle očekávání. I po finanční krizi byla utlumená, a to navzdory obavám ekonomů, že tehdejší experimentální programy kvantitativního uvolňování, které zaváděly vyspělé ekonomiky, budou vysoce inflační. -

Inflační report Bank of England zklamal býky na libře - zde jsou fakta

Aktuální kvartální inflační report Bank of England jen tak nezapadne. Přinesl nová fakta, která zhoršila vyhlídky brit... -

Inflační spirála zvyšuje obrátky, takže Češi letos chudnou nejvýrazněji od vzniku České republiky roku 1993. To nejhorší přitom teprve přijde

Dnešní čísla k inflaci dokládají, že se růst hladiny spotřebitelských cen stále nedaří ani přibrzdit. Již tak rychle roztočená inflační spirála ještě nabírá na obrátkách. Z rapidního zdražování už je problém nejen ekonomický, ale také sociální a politický. Přitom se závažnost tohoto problému ve všech daných aspektech stupňuje a to nejhorší je nadále před námi. Podzimní inflační náraz může být značně bolestivý z důvodu nevyzpytatelné situace na energetickém trhu EU a z důvodu případných dalších sankcí Západu vůči Rusku a jeho možné odvety. -

Inflační šok pokračuje…a zdaleka nekončí

Ani červen nepřinesl úlevu od inflačního šoku, který dále tvrdě dopadá na českou ekonomiku. Dle dnes zveřejněných údajů spotřebitelské ceny znovu rychle rostly – meziměsíčně o 1,6 %, což je mírné zvolnění oproti 1,8 % v květnu. V meziročním vyjádření pak inflace zrychlila z květnových 16 % na 17,2 %. Inflační vývoj tak skončil v souladu s naším očekáváním, mírně však překonal očekávání trhu (17,1 %). -

Inflační tlak ve Francii polevuje, ECB slibuje rychlé vítězství

Francois Villeroy de Galhau, současný člen Rady guvernérů Evropské centrální banky, vyjádřil překvapení nad silným nárůstem inflace v eurozóně a slíbil, že ceny se již blíží svému vrcholu. -

Inflační tlak v USA polevuje a rizikový apetit se vrací

Euro pravděpodobně poroste, protože chuť riskovat se bude zvyšovat, pokud inflační tlak v USA poleví. Nižší inflace také ovlivní Fed a oslabí jeho kontrolu nad zvyšováním sazeb. Nedávno ministryně financí USA Janet Yellenová vyjádřila optimismus ohledně zpomalení inflace, ale varovala, že nejistota přetrvává. -

Inflační tlaky mají proč růst

Jak ukazuje graf výkonnosti hlavních tříd aktiv od začátku roku, inflační tlaky mají nyní skutečně proč růst. Ceny komodit totiž od začátku roku velice prudce rostou. Globální komoditní index S&P GSCI aktuálně od začátku roku o 15 % výše. Z konkrétních komodit vyrostla především ropa, když cena jednoho barelu severomořského Brentu je od začátku roku o 22 % výše. Přitom výrazně posilují i ceny dalších komodit. Měď přidává 19 %, zemní plyn 13 % a hliník 11 %. -

Inflační tlaky na straně výrobců dále ustupují

V meziměsíčním srovnání ceny průmyslových výrobců v červnu poklesly o 0,3 %, což znamená, že trend klesajících cen pokračuje, ale tempo od dubna zpomaluje. Meziročně byl zaznamenán nárůst o 1,9 %. V zemědělském sektoru ceny meziměsíčně poklesly o 0,9 % a meziročně dokonce o 13,8 %. V květnu klesly ceny v tomto sektoru poprvé po dvou letech (o 10,2 %) a nyní došlo ještě k výraznějšímu poklesu. To ceny stavebních prací opět vzrostly jak meziměsíčně (o 0,1 %) tak meziročně (o 6,0 %), ale tempo rostoucích cen bylo nižší než v květnu. Ceny tržních služeb pro podniky v meziměsíčním srovnání poklesly o 0,1 % a v meziročním byly vyšší o 6,1 %.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Denní kalendář událostí

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

Tradingové analýzy a zprávy

Evropská komise schválila odklad odvetných cel o 90 dní

Volba příštího německého kancléře se uskuteční 6. května

Rafaj: Evropský ekonomický model není dlouhodobě udržitelný

UBS snížila odhad letošního růstu čínské ekonomiky

AUD/USD testuje klíčovou S/R zónu na psychologické hladině

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Evropská komise schválila odklad odvetných cel o 90 dní

Volba příštího německého kancléře se uskuteční 6. května

Rafaj: Evropský ekonomický model není dlouhodobě udržitelný

UBS snížila odhad letošního růstu čínské ekonomiky

AUD/USD testuje klíčovou S/R zónu na psychologické hladině

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Blogy uživatelů

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Forexové online zpravodajství

Nvidia a AMD přesouvají část produkce svých čipů do USA

Eurozóna: Průmyslová výroba v únoru meziročně vzrostla o 1,2 při očekávání poklesu o 0,7 %

Eurozóna: Index očekávání dle průzkumu ZEW v dubnu na -18,5 b.

Německo: Index očekávání průzkumu ZEW v dubnu na -14 b. při očekávání 10 b.

Intel prodá 51% podíl v jednotce Altera společnosti Silver Lake

Vývoj cen komodit: Stříbro (+0,68 %), Zlato (+0,59 %) a kukuřice (+0,52 %)

Vývoj měnových párů: libra posiluje vůči koruně o 0,31 % na GBP/CZK 29,19

Frankfurtská burza v úvodu obchodování posiluje, tažena akciemi automobilek

Francouzský luxusní konglomerát LVMH vykázal v 1Q meziroční pokles tržeb ve většině segmentů

Pražská burza zahajuje obchodní seanci s růstem

Nvidia a AMD přesouvají část produkce svých čipů do USA

Eurozóna: Průmyslová výroba v únoru meziročně vzrostla o 1,2 při očekávání poklesu o 0,7 %

Eurozóna: Index očekávání dle průzkumu ZEW v dubnu na -18,5 b.

Německo: Index očekávání průzkumu ZEW v dubnu na -14 b. při očekávání 10 b.

Intel prodá 51% podíl v jednotce Altera společnosti Silver Lake

Vývoj cen komodit: Stříbro (+0,68 %), Zlato (+0,59 %) a kukuřice (+0,52 %)

Vývoj měnových párů: libra posiluje vůči koruně o 0,31 % na GBP/CZK 29,19

Frankfurtská burza v úvodu obchodování posiluje, tažena akciemi automobilek

Francouzský luxusní konglomerát LVMH vykázal v 1Q meziroční pokles tržeb ve většině segmentů

Pražská burza zahajuje obchodní seanci s růstem

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Ekonomický kalendář: Údaje o PMI v centru pozornosti

Ekonomický kalendář: Údaje o indexu spotřebitelských cen v Evropě a USA; výsledky Citigroup a Bank of America

BREAKING: EURUSD oslaben po nižším německém ekonomickém sentimentu ZEW

Akcie prudce rostou – je to nejzásadnější obrat trendu v historii?

GBP / USD – 14. 11. 2019

Očekávané události: CPI (ČR), Index importních cen (ČR)

VIDEO: Warren Buffett zveřejnil tradiční dopis pro akcionáře. Jaké byly jeho hlavní myšlenky?

Koruna dnes odpoledne prolomila úroveň 25,10 za euro, poprvé za více než sedm let, americké akcie jsou na dějinném maximu. Bezprostředním důvodem je očekávání podpisu dílčí obchodní dohody USA a Číny

Makro: Hlubší recese v Evropě může růst Číny výrazně zpomalit, varuje MMF

EUR/USD: Jednoduché obchodní tipy pro začátečníky na 10. září. Analýza včerejších forexových obchodů

Ekonomický kalendář: Údaje o PMI v centru pozornosti

Ekonomický kalendář: Údaje o indexu spotřebitelských cen v Evropě a USA; výsledky Citigroup a Bank of America

BREAKING: EURUSD oslaben po nižším německém ekonomickém sentimentu ZEW

Akcie prudce rostou – je to nejzásadnější obrat trendu v historii?

GBP / USD – 14. 11. 2019

Očekávané události: CPI (ČR), Index importních cen (ČR)

VIDEO: Warren Buffett zveřejnil tradiční dopis pro akcionáře. Jaké byly jeho hlavní myšlenky?

Koruna dnes odpoledne prolomila úroveň 25,10 za euro, poprvé za více než sedm let, americké akcie jsou na dějinném maximu. Bezprostředním důvodem je očekávání podpisu dílčí obchodní dohody USA a Číny

Makro: Hlubší recese v Evropě může růst Číny výrazně zpomalit, varuje MMF

EUR/USD: Jednoduché obchodní tipy pro začátečníky na 10. září. Analýza včerejších forexových obchodů

Blogy uživatelů

Co může příští týden hýbat trhy? Fundamentálni analýza 13.01-17.01.2020

Jak obchodovat v turbulentních časech? Nezmeškejte Online trading konferenci 2025 od XTB

Praktická ukázka: Cla? U mě zatím stále v klidu

Swing trading: Co o něm potřebujete vědět

Japonský index Nikkei 225: Co byste měli vědět

Co je opravdová svoboda v tradingu?

Analýza Dow Jones, Nasdaq, DAX: Připoutejte se, bude to drncat. Trump vyhlásil válku všem!

Jsi skvělý Brette, ale tady by tě odpískali

Čo čaká GBP menové páry v poslednom kvartáli roku 2021?

Obchodování trhu NQ100 - pokračování zaznamenávání obchodů

Co může příští týden hýbat trhy? Fundamentálni analýza 13.01-17.01.2020

Jak obchodovat v turbulentních časech? Nezmeškejte Online trading konferenci 2025 od XTB

Praktická ukázka: Cla? U mě zatím stále v klidu

Swing trading: Co o něm potřebujete vědět

Japonský index Nikkei 225: Co byste měli vědět

Co je opravdová svoboda v tradingu?

Analýza Dow Jones, Nasdaq, DAX: Připoutejte se, bude to drncat. Trump vyhlásil válku všem!

Jsi skvělý Brette, ale tady by tě odpískali

Čo čaká GBP menové páry v poslednom kvartáli roku 2021?

Obchodování trhu NQ100 - pokračování zaznamenávání obchodů

Vzdělávací články

Dividendy: Evropské dividendové akcie (6. díl)

Smart Money a koncept výběru likvidity

Dow teorie: Praktické použití nejen na FOREXu

Máte pravdu, nebo peníze?

Daně z tradingu a investic - jak danit zisky jako trader a investor

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

Trading a daně

Grafické formace v technické analýze - kompletní průvodce (1. část)

Jak úspěšně obchodovat pattern Hlava a ramena

RebelsFunding: Prop Trading se slevou 25 % je tady!

Dividendy: Evropské dividendové akcie (6. díl)

Smart Money a koncept výběru likvidity

Dow teorie: Praktické použití nejen na FOREXu

Máte pravdu, nebo peníze?

Daně z tradingu a investic - jak danit zisky jako trader a investor

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

Trading a daně

Grafické formace v technické analýze - kompletní průvodce (1. část)

Jak úspěšně obchodovat pattern Hlava a ramena

RebelsFunding: Prop Trading se slevou 25 % je tady!

Tradingové analýzy a zprávy

Rafaj: Evropský ekonomický model není dlouhodobě udržitelný

Forex: USD/JPY tvoří býčí praporek

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Index DAX - Intradenní výhled 22.5.2019

Forex trader Ondřej Hartman a jeho týdenní komentář (14.4.2025)

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Španělský parlament má hlasovat o rozpočtu, hrozí předčasné volby

Americké akciové indexy jsou na nových rekordech

Německé tarifní platy ve čtvrtletí vzrostly

Komodity: Stříbro proráží klíčovou S/R zónu

Rafaj: Evropský ekonomický model není dlouhodobě udržitelný

Forex: USD/JPY tvoří býčí praporek

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Index DAX - Intradenní výhled 22.5.2019

Forex trader Ondřej Hartman a jeho týdenní komentář (14.4.2025)

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Španělský parlament má hlasovat o rozpočtu, hrozí předčasné volby

Americké akciové indexy jsou na nových rekordech

Německé tarifní platy ve čtvrtletí vzrostly

Komodity: Stříbro proráží klíčovou S/R zónu

Témata v diskusním fóru

Price Action Trading Jakuba Hodana

EUR/CZK a USD/CZK

Ex-Cap

Berou trhy Trumpa vážně?

Příběh obchodníka – díl šestý

FX fondy

EUR/USD

AOS kurz Zdeňka Zaňky na Finakademie.cz & software StrategyQuant - dojmy, zkušenosti

Moudra a citáty slavných investorů a traderů

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Price Action Trading Jakuba Hodana

EUR/CZK a USD/CZK

Ex-Cap

Berou trhy Trumpa vážně?

Příběh obchodníka – díl šestý

FX fondy

EUR/USD

AOS kurz Zdeňka Zaňky na Finakademie.cz & software StrategyQuant - dojmy, zkušenosti

Moudra a citáty slavných investorů a traderů

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!