Dow teorie: Praktické použití nejen na FOREXu

Na finančním trhu je snad vše propojeno se vším, a proto je dobré poohlédnout se po starých dobrých praktikách, které existují již mnoho let a kupodivu neustále fungují. Jednou z nich je Dow teorie, která položila základy dnešní moderní technické analýze. Co to vlastně je a jak ji používat v dnešní době tolik vzdálené časům, kdy se poprvé objevila?

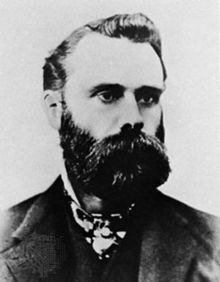

První základy této teorie byly zveřejněny v článcích ve Wall Street Journal mezi lety 1900 -1902. Autorem byl americký novinář Charles H. Dow, který si získal prestiž svými články o finančním dopadu rozvoje hornictví koncem 19. století. Na tomto základu začíná pracovat jako analytik důlních akcií, které se obchodovaly na Wall Streetu pro firmu, jež se zabývala poskytováním burzovních informací. Později se osamostatňuje a spolu s E. Jonesem (taktéž novinářem) zakládají firmu Dow Jones & Co., která dodává zprávy pro finanční instituce pod názvem „Customers Afternoon Letters“. Zde se pokouší poprvé charakterizovat ceny významných akcií na Wall Streetu pomocí jejich aritmetického průměru, čímž zaznamenává ohromný nárůst předplatitelů, a proto je tento deník v červenci 1889 přejmenován na The Wall Street Journal. Dow se stává jeho šéfredaktorem. Charles H. Dow však roku 1902 umírá. Jelikož Dow zemřel předčasně, svou kompletní teorii o trzích nikdy nestihl publikovat, ale někteří jeho následovníci pracovali na studiích, které jeho články rozšiřovaly.

První základy této teorie byly zveřejněny v článcích ve Wall Street Journal mezi lety 1900 -1902. Autorem byl americký novinář Charles H. Dow, který si získal prestiž svými články o finančním dopadu rozvoje hornictví koncem 19. století. Na tomto základu začíná pracovat jako analytik důlních akcií, které se obchodovaly na Wall Streetu pro firmu, jež se zabývala poskytováním burzovních informací. Později se osamostatňuje a spolu s E. Jonesem (taktéž novinářem) zakládají firmu Dow Jones & Co., která dodává zprávy pro finanční instituce pod názvem „Customers Afternoon Letters“. Zde se pokouší poprvé charakterizovat ceny významných akcií na Wall Streetu pomocí jejich aritmetického průměru, čímž zaznamenává ohromný nárůst předplatitelů, a proto je tento deník v červenci 1889 přejmenován na The Wall Street Journal. Dow se stává jeho šéfredaktorem. Charles H. Dow však roku 1902 umírá. Jelikož Dow zemřel předčasně, svou kompletní teorii o trzích nikdy nestihl publikovat, ale někteří jeho následovníci pracovali na studiích, které jeho články rozšiřovaly.

Dow věřil, že akciový trh jako celek je spolehlivým měřítkem celkových obchodních podmínek v rámci hospodářství. Tvrdil, že pomocí analýzy trhu jako celku je možné přesně tyto podmínky posoudit a identifikovat směr hlavních tržních trendů a také pravděpodobný směr vývoje jednotlivých akciových titulů. |

Co tedy bylo cílem Dowovy teorie?

Byla to odpověď na otázku, kdy koupit akcie. Nicméně jeho myšlenka se dá použít na všech typech finančních trhů (akcie, forex, komodity apod.). Dow předpokládal, že každá akcie je součástí nějakého portfolia, a tudíž růst portfolia je vyvolán růstem tržní ceny každé akcie z tohoto portfolia. Odtud nám tedy vyplývá, že známe-li vývoj průměrné ceny portfolia, jsme schopni určit, zda jednotlivé ceny akcií tohoto portfolia klesly nebo vzrostly.

(Tímto portfoliem se rozuměly ty akcie, z jejichž tržní ceny byl počítán Dow Jonesův index, později DJIA - Dow Jones Industrial Index, který byl v době svého vzniku charakterizován průměrnou cenou akcií v něm obsažených).

Dow Jones Industrial Average (DJIA) neboli Dow Jonesův index je jeden z nejznámějších ukazatelů vývoje na americkém akciovém trhu. Jeho popularita je dána především dobou, po kterou je počítán. Je to jeden z nejstarších světových ukazatelů. Po technické stránce se tento cenový průměr nemůže rovnat tržním indexům, například indexu S&P 500. |

Tato teorie byla vlastně založena na principech korelace (vzájemného pohybu). Základ tvoří dva indexy. DJIA, průmyslový index, který obsahuje množinu kvalitních a likvidních amerických akcií, tzv. „Blue chips“, které jsou orientovány do oblast výroby (jejich počet a druh se v průběhu let mění, ale to není pro náš příklad důležité) a DJRA - železniční index (Dow Jones Rail Average, předchůdce dnešního DJTA, tj. Dow Jones Transport Average), který je naproti tomu orientován do oblasti dopravy. Oba indexy byly tedy hlavní ekonomické segmenty.

Tyto dva indexy, pokud je tedy vše v pořádku, velmi silně korelují, tzn., že korelační koeficient se pohybuje co nejvíce v okolí čísla +1. Příčina je naprosto jasná, neboť ten, který chce vyrábět ( DJIA), musí dopravovat materiál, suroviny a později zboží. Tento nárůst výroby je pochopitelně provázen nárůstem objemu dopravy ( DJRA) a tedy růstem cen akcií druhého indexu.

Podle Dow teorie platí, že obrat od býčího k medvědímu trendu (nebo naopak) není potvrzen, dokud ho nesignalizují oba indexy (tradičně jde o Dow Industrial a Rail Averages). |

Soudobá interpretace tohoto vývoje by byla asi taková, že akcie podobných firem v rámci stejného odvětví by měly mít podobný průběh. Pokud tomu tak není, provádí se pravděpodobně nějaký spekulativní nákup či prodej a potencionální investor by měl vyčkat, až situace nabude opět svého normálu, jelikož zatím je vznik nového primárního trendu problematický.

Poznámka: Na forexu mnoho obchodníků potvrzuje trend sledovaného měnového páru například s tzv. dolarovým indexem (US DOLLAR INDEX), což využívá například i známá obchodnice Raghee Horner.

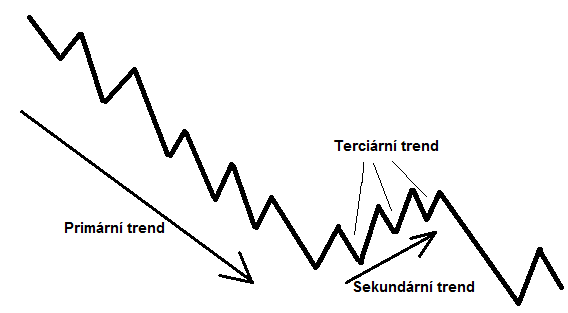

Dowova teorie předpokládá tři základní druhy cenových pohybů:

1/ Hlavní pohyb

2/ Sekundární pohyb

3/ Vedlejší pohyb

1/ Hlavní (dlouhodobý) pohyb

Hlavní pohyb, označovaný též jako primární vývoj trhu, je dlouhodobý pohyb, který trvá nejméně jeden rok (může trvat i tři roky). Jde rozhodně o nedůležitější trend, který je nutné určit. Pod tímto pohybem můžeme, jak známo, identifikovat:

a/ Býčí trend - Uptrend ( DJIA i DJRA roste, tzn. průměrná cena v obou portfoliích roste)

b/ Medvědí trend - Downtrend ( DJIA i DJRA naopak klesají)

2/ Sekundární (střednědobý) pohyb

Sekundární pohyb je korekce dlouhodobého trendu, která trvá několik týdnů až několik měsíců. Obecně platí, že zpětný pohyb vytvořený sekundárním trendem bude mít většinou rozsah od jedné třetiny do dvou třetin primárního trendu. Další vlastností sekundárního trendu je, že jeho pohyby jsou často volatilnější než pohyby v rámci hlavního trendu.

3/ Vedlejší (terciární) pohyb

Vedlejší pohyby jsou krátkodobé odchylky jak od hlavního, tak od vedlejšího pohybu, které trvají pouze pár dnů nebo týdnů. Vedlejší trend je obvykle pohybem, který jde proti směřování sekundárního trendu. Tyto pohyby jsou vlastně informační šum, který pro dlouhodobý výsledek nemá žádný podstatný význam.

Současná interpretace Dow teorie tvrdí, že je ji možno používat i na období kratší než tři týdny, pokud budeme důsledně aplikovat rozvrstvení třech pohybů. Tudíž můžeme volit např. periody Týden, Den, 4H, nebo Den, 4H, 1H atd.

Obrázek číslo 1.

Na obrázku číslo 1. vidíme ukázku hlavního sestupného trendu (hlavní pohyb), na který navazuje sekundární trend (vedlejší pohyb) a terciární trend (vedlejší pohyb).

Objemy obchodů

Podle Dow teorie platí, že hlavní signály k obchodu (nákupu nebo prodeji) jsou založeny hlavně na cenových pohybech a objemy obchodů se používají spíše jako sekundární indikátor, který pomáhá potvrzovat, co daný směrový pohyb naznačuje. Takže objem obchodů by měl vzrůst, když se cena pohybuje ve směru trendu a klesat, pokud se pohybuje proti směru trendu. Tato interpretace se však pro naši potřebu – forex - dá velice nesnadno aplikovat, jelikož forex nemá „centrální evidenci“ těchto objemů.

Jak to tedy může vypadat v praxi?

Nejdůležitější v každé obchodní strategii je určení správného trendu.

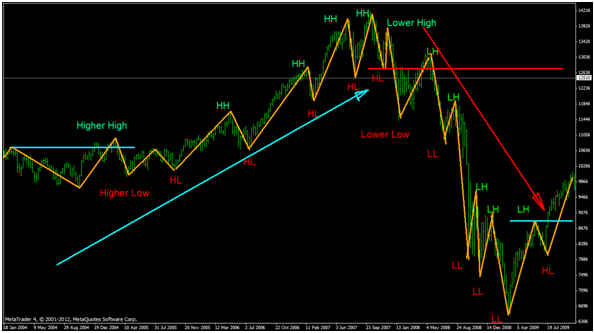

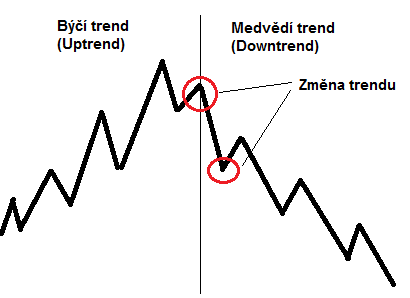

Uptrend, nebo-li býčí trend podle DOW teorie nastává, jakmile ceny vytvoří Higher Low a poté Higher High. Tento trend trvá až do doby, než ceny vytvoří Lower High a Lower Low. V tuto chvíli se trend změní na downtrend.

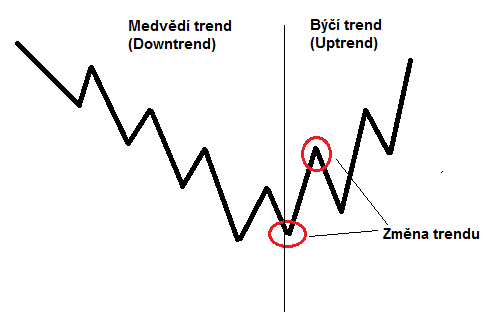

Downtrend, nebo-li medvědí trend podle DOW teorie nastává, jakmile ceny vytvoří Lower High a poté Lower Low. Tento trend trvá až do doby, než ceny vytvoří Higher Low a Higher High. V tuto chvíli se trend změní na uptrend.

Poznámka: Higher – vyšší, Lower – nižší, High – vrhol, Low – dno.

Obrázek číslo 2. a 3.

Na obrázku č. 2 a 3 je znázorněna ukázka změny/otočení trendu z býčího na medvědí a naopak.

V levé polovině obrázku číslo 2 trh stoupá, tvoří vyšší high (Higher High - HH) a zároveň vyšší low, (Higher Low - HL) pak se láme a po vytvoření nižšího high (Lower High - LH) následuje nižší low (Lower Low - LL).

Obrázek číslo 4.

Na obrázku číslo 4 vidíme v praxi ucelenou změnu primárního trendu z býčího na medvědí a zpět na býčí v letech 2004 až 2009.

Závěrem

Dnešní doba je zcela jistě jiná než ta před více než sto lety. Ženeme se stále kupředu, stále rychleji, stále dokonaleji a někomu se může v současnosti tato teorie jevit jako pouhá historická záležitost. Z druhého pohledu jde ale stále o jednu z nejuznávanějších teorií, jejíž prvky nalezneme (třebaže často v obtížně rozeznatelné podobě) i v těch nejmodernějších metodách technické analýzy.

Mnoho úspěchů přeje,

Satik

Čtěte více

-

Agresivní obchodování formace hlava a ramena (1. část)

Zřejmě mnoho traderů bude znát jednu z klasických formací technické analýzy, která se nazývá hlava a ramena. Tedy alespoň ti, kteří se zajímají o technickou analýzu a její zákonitosti. Každá taková formace má pochopitelně svou teorii, jak ji obchodovat. Ne jinak je tomu i u této formace, kterou zná doslova celý svět. My se ale v tomto článku podíváme, jak tuto oblíbenou a snadno rozeznatelnou formaci obchodovat jinak, agresivněji a podle našeho názoru zkrátka lépe. V týmu FXstreet.cz tento netradiční způsob obchodování formace hlava a ramena velmi rádi a úspěšně používáme již dlouhé roky. -

Agresivní obchodování formace hlava a ramena (2. část)

Tento vzdělávací článek navazuje na první část článku o formaci hlava a ramena. Ve druhé části si představíme agresivní obchodování obrácené formace hlava a ramena. V týmu FXstreet.cz tento netradiční způsob obchodování formace hlava a ramena velmi rádi a úspěšně používáme již dlouhé roky. -

Ako profitovať z Fibonacciho? (1/2)

Takmer každý obchodník na forexe sa v nejakom momente svojej kariéry stretne s Fibonaccim, napríklad s Fibonacci retracement alebo v preklade Fibonacciho úrovňami spätných pohybov. Patrí totiž k účinným nástrojom technickej analýzy na forexe. Rovnako dobre funguje aj na inom trhu (napr. komoditnom, akciovom, apod.) a do značnej miery na každej časovej perióde (time frame), pokiaľ existujú adekvátne dáta a je možné identifikovať kľúčové maximá a minimá swingu. -

Ako profitovať z Fibonacciho? (2/2)

V dnešnej II. časti o Fibonaccim si ukážeme, kde nastaviť stop-loss príkazy, ako kombinovať Fibonacciho s iným nástrojom technickej analýzy a ako podľa Fibonacciho vystúpiť z obchodov, to znamená kde vybrať zisk. Vysvetlíme si metódy Fibonacciho extension a expansion, vrátane rozdielu medzi nimi. Odporúčame prečítať si I. časť tejto dvojdielnej série článku „Ako profitovať z Fibonacciho?“, pretože táto II. časť nadväzuje na predchádzajúcu. -

Banky, brokeři a analytici: Exkluzivní predikce finančních trhů pro rok 2024

Jelikož jsme na začátku nového roku 2024, tak se pojďme již tradičně podívat na velmi oblíbené predikce hlavních finančních trhů podle předních bank, největších brokerských společností a významných investičních firem. Nemusíte se prokousávat žádným velkým množstvím analýz a ani číst zbytečně dlouhé články, reporty a nejasné výhledy, protože jsme pro vás vše připravili do přehledné a jednoduché grafické tabulky se všemi důležitými údaji. -

Banky, brokeři a analytici: Unikátní predikce finančních trhů pro rok 2022

Jsme na začátku nového roku, a tak se pojďme již tradičně podívat na velmi oblíbené predikce hlavních finančních trhů podle předních bank, brokerských společností a analytiků. Nemusíte se prokousávat žádným velkým množstvím analýz a ani číst zbytečně dlouhé články, protože vše jsme pro vás připravili do přehledných a jednoduchých grafických tabulek se všemi důležitými údaji. -

Býčí divergence mezi cenou a indikátorem

Ukázka konkrétního příkladu býčí divergence a vstupu do pozice. To je další pokračování seriálu o divergencích. Může Vám pomoci proniknout do této účinné obchodní metody. Výběr konkrétních vstupních a výstupních podmínek a money managementu je vždy striktně podřízen traderovi. Stejně tak jako backtestování a sledování vznikajících divergencí v grafu, které předchází živým obchodům. -

Divergence: Hledání obchodních příležitostí s vysokou pravděpodobností úspěchu

Trpělivost a schopnost čekat na obchod s velkou pravděpodobností úspěchu. Chybí nám v našem obchodování tyto vlastnosti? Jak to udělat, abychom z dobré obchodní myšlenky dokázali ,,vysát" co nejvíce. Kterými nástroji podpořit dobrý obchodní plán založený na divergencích? A jsme schopni si uvědomit, že nám nic neuteče? Příležitosti přicházejí stále znova ... pořád ... jen si umět vybrat. -

Divergence indikátoru Stochastic

Může být divergence ceny a oscilátoru platným obchodním signálem? Jak potom takový signál využít ve svůj prospěch? Kdy se držet raději stranou a kdy naopak můžeme maximálně využít ziskového potenciálu, který trh nabízí? Jak si určit správná pravidla, abych měl co nejvíce ziskových obchodů. Toto jsou otázky, na které se pokusíme odpovědět v dnešním článku. -

Elliottova vlnová teorie a EUR/USD

V dnešním článku bych chtěl shrnout své obchodování měnového páru EUR/USD v první polovině letošního roku 2014 za pomoci Elliottovy vlnové teorie, a to konkrétně na 4hodinovém (H4) časovém rámci (time frame). Své analýzy zde na serveru FXstreet.cz pravidelně publikuji každé pondělí. -

Euforie z kryptoměn končí, Trump poslal trhy daleko od maxim

V tomto videu se podíváme na hlavní kryptoměny - Bitcoin (BTC), Ethereum (ETH), Ripple (XRP), které nový americký prezident Donald Trump poslal prudce dolů. Jaký příležitosti nyní kryptoměny nabízejí? -

Exkluzivní predikce finančních trhů pro rok 2023 od bank, brokerů a analytiků

Jsme na začátku nového roku 2023, a tak se pojďme již tradičně podívat na velmi oblíbené predikce hlavních finančních trhů podle předních bank, největších brokerských společností a významných investičních firem. Nemusíte se prokousávat žádným velkým množstvím analýz a ani číst zbytečně dlouhé články, protože vše jsme pro vás připravili do přehledných a jednoduchých grafických tabulek se všemi důležitými údaji. -

💥 FED rozjel nový cyklus! 📉 Jak teď obchodovat a kam trhy míří?

V tomto videu se podíváme na hlavní finanční trhy: EUR/USD, ropa, zlato, bitcoin, index S&P 500, index Nasdaq a index DAX, které investorům nabízejí velmi zajímavé příležitosti. -

Fibonacci na finančních trzích

Trading pomocí Fibonacciho nástrojů patří mezi nejpopulárnější styly technické analýzy. Proč Fibonacciho čísla tak dobře fungují? Jak je využít v obchodování? O tom všem bude tento vzdělávací článek. -

Fibonacci retracement a jeho využití v tradingu

Využití Fibonacciho čísel v cenových grafech je jedním z nejpopulárnějších přístupů v technické analýze. Každý obchodník by měl ale již vědět, že v tradingu neexistuje svatý grál a ani Fibonacciho čísla nejsou výjimkou. Nicméně v kombinaci s dalšími prvky technické analýzy se může jednat o velmi silnou zbraň, která může obchodníkovi pomoci k profitabilnímu obchodování. V dnešním vzdělávacím článku se podíváme na to, jak se mohou Fibonacciho čísla stát součástí profitabilního obchodního systému. -

Fibonacci retracement: Jak používat tuto metodu?

Historie tohoto skvělého nástroje technické analýzy spadá až do Itálie 13. století. Autorem je Leonardo Pisano Fibonacci, který patří k jedněm z nejuznávanějších matematiků, jehož myšlení se používá už po staletí. Poprvé zpozoroval jisté poměry číselných řad, které jsou považovány za popisování přirozených poměrů věcí ve vesmíru a také i cenových řad. S Fibonacciho posloupností se lze setkat v přírodě jako například spirálové ulity měkkýšů, druhy kaktusů, slunečnicová semínka nebo ve starověkém Egyptě pyramidy. Je až s údivem co vše může být založeno na Fibonacciho posloupnosti. -

Filtrovanie - nástroj na prežitie

Tento týždeň by som vám rád predstavil jednu metódu, podľa ktorej sa dá odfiltrovať šum, ktorý by inak viedol k zlým obchodom. Na takýto účel nám poslúži MACD. -

Forex a mysterium svíčkových grafů

Svíčkové grafy patří mezi nejstarší a hojně používané grafy. Mnoho traderů je má v oblibě pro jejich jednoduchost, přehlednost a možnost využití různých technických formací a patternů. Dost a dost papíru již bylo popsáno o této problematice, tak, že snad ani nemůže být řečeno něco nového. Přesto je tato oblast, oblastí stále živou, protože grafy a jejich čtení jsou a ještě dlouho budou základem obchodní strategie každého tradera. -

Gapy v technické analýze: Jak využít cenové gapy ve svůj prospěch

V tomto článku se podíváme na velmi důležité téma pro všechny tradery a to jsou gapy na trzích. Gap (někdy ho nazýváme jako mezera, okno nebo skok) je oblast na cenovém grafu, kde nedochází k obchodní aktivitě na určité cenové úrovni (vzniká prázdné místo mezi zavírací cenou jedné periody nebo svíčky a otevírací cenou následující).

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |