Ticker Tape by TradingView

Nejistý dolar v období politického neklidu

S nástupem posledního čtvrtletí letošního roku čekají měnové trhy zvýšené turbulence. Příčinou je nejistota kolem amerických voleb, která budou mít dopady na fiskální politiku, zahraniční vztahy, monetární politiku i geopolitiku. Tržní volatilitu navíc přiživí i změna prostředí globálních úrokových sazeb.

Trumpovo vyhrožování cly a prorůstová politika mohou vyhnat USD výš

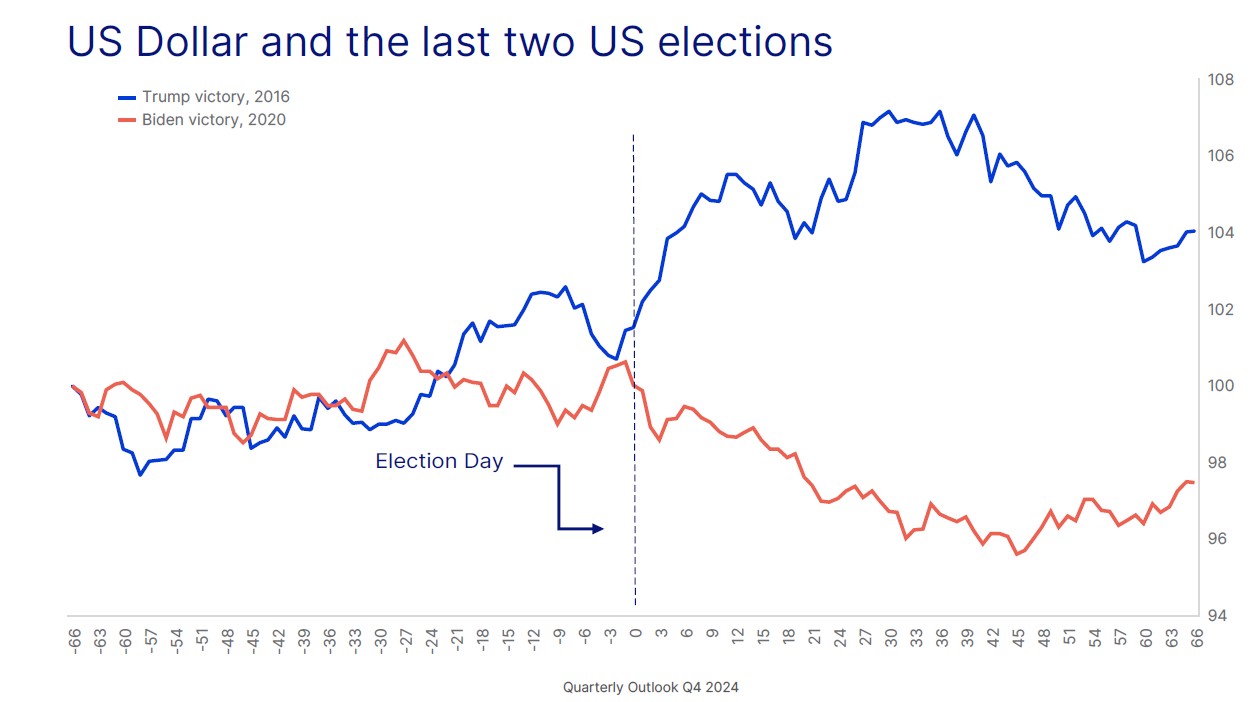

Pokud volby vyhraje Trump, lze očekávat vyšší fiskální výdaje a prorůstovou politiku, zároveň ale i riziko eskalace obchodního a geopolitického napětí. Tyto faktory patrně zajistí americkému dolaru (USD) cyklickou podporu, strukturální výhledy jsou však poněkud komplikovanější.

Na fiskální frontě Trumpova prorůstová politika, zahrnující vyšší fiskální výdaje a snižování daní, patrně dolar posílí, protože podpoří narativ americké ekonomické výjimečnosti. Navíc může zmírnit tlaky na rychlé snižování základní sazby, neboť se zmírní riziko recese a znovu vzrostou obavy z inflace.

Také Trumpův protekcionismus a obnovení celních bariér pravděpodobně krátkodobě zvýší kurz USD, zejména vůči čínskému jüanu (CNH) a měnám rozvojových trhů. Kvůli přísnější obchodní politice mohou navíc čelit dalším problémům měny významných zemí vyvážejících komodity, ať už jde o australský dolar (AUD) nebo novozélandský dolar (NZD). Kanadský dolar (CAD) se s touto situací patrně vyrovná lépe, protože pro něj z hrozby celních tarifů neplynou taková rizika.

Z geopolitického hlediska může méně vstřícný postoj k Ukrajině zvýšit averzi k riziku, což by přineslo vyšší poptávku po bezpečných aktivech, jako jsou americký dolar, japonský jen a zlato. Jestliže se zhorší geopolitická situace a vzroste riziko zavedení nových celních tarifů, mohou se ocitnout pod tlakem i evropské měny. Mexické peso (MXN) nebude ohroženo jen možným zpřísněním americké imigrační politiky, ale vzhledem k značnému vývozu mexického zboží do USA také plošným zavedením cel.

Pro nejbližší budoucnost tedy vyhlídky amerického dolaru vypadají v případě Trumpova vítězství optimisticky, ale dlouhodobé strukturální vyhlídky mohou být horší. Na americké měně se může podepsat rostoucí zadlužení USA i možné ohrožení nezávislosti Fedu. Trumpova agresivní celní politika a napjaté zahraniční vztahy mohou navíc urychlit globální snahy snížit závislost na dolaru coby rezervní měně, a zvýšit tak riziko strukturálního oslabení.

Harrisová zachová status quo a ponechá Fedu nezávislé řízení

Pokud zvítězí Harrisová, bude se nejspíš snažit o fiskální zdrženlivost, kde by významnou roli hrálo zvyšování daní. To by mohlo vést k uvolnění monetární politiky Federálního rezervního systému a vyšší pravděpodobnosti razantnějšího poklesu úrokových sazeb. Zpřísnění fiskální a uvolnění monetární politiky by mohlo mít pro USD bezprostřední nepříznivé důsledky.

Ovšem pravděpodobnost, že by Harrisová ovládla prezidentský úřad, Senát i Sněmovnu reprezentantů, není příliš vysoká. Případný rozdělený Kongres pak může vést k politické paralýze, brzdit významnější fiskální iniciativy a zvýšit volatilitu trhu. To může zvýšit poptávku po bezpečných aktivech, jako jsou USD, japonský jen (JPY) a švýcarský frank (CHF), zejména pokud nebude jisté, zda budou současná stimulační opatření prodloužena, a vzrostou obavy, že v nadcházejícím roce udeří recese.

Kdyby vyhrála Harrisová, nemuselo by také dojít k dramatickému zhoršení obchodních vztahů. V prostředí s afinitou k riziku by tak patrně zpočátku posílil čínský jüan (CNH) a další měny rozvojových trhů a oslabil USD. Posilování CNH však mohou brzdit čínské hospodářské problémy. Ovšem jakmile klesne riziko zhoršení světových obchodních vztahů, mohou posílit měny zemí vyvážejících komodity, například Austrálie a Nového Zélandu. Ve střednědobém horizontu však bude vývoj FX záviset hlavně na širším ekonomickém kontextu, konkrétně na tom, zda světová ekonomika zvládne hladké přistání, nebo se propadne do hlubší recese.

Politika Fedu a riziko obratu carry obchodování v jenech

Poté, co začal Fed snižovat základní sazbu, čelí USD zvýšenému tlaku na pokles. Teorie „dolarového úsměvu“ sice tvrdí, že hladké přistání může USD oslabit, zároveň je ale potřeba, aby byly ostatní velké ekonomiky silnější a díky tomu přitahovaly finanční toky. Německá i kanadská ekonomika však čelí riziku tvrdého přistání, a pokud světový růst zpomalí, může se znovu zadřít i čínský růstový motor. Po dalším snížení sazeb tak může mít USD v závěrečném čtvrtletí jisté problémy, ale trvalejší výprodej je i nadále nepravděpodobný. Ovšem může být zajímavé sledovat další vývoj měnových párů jako EUR/GBP (dolů) nebo AUD/CAD (nahoru) v závislosti na rozdílném politickém a ekonomickém vývoji.

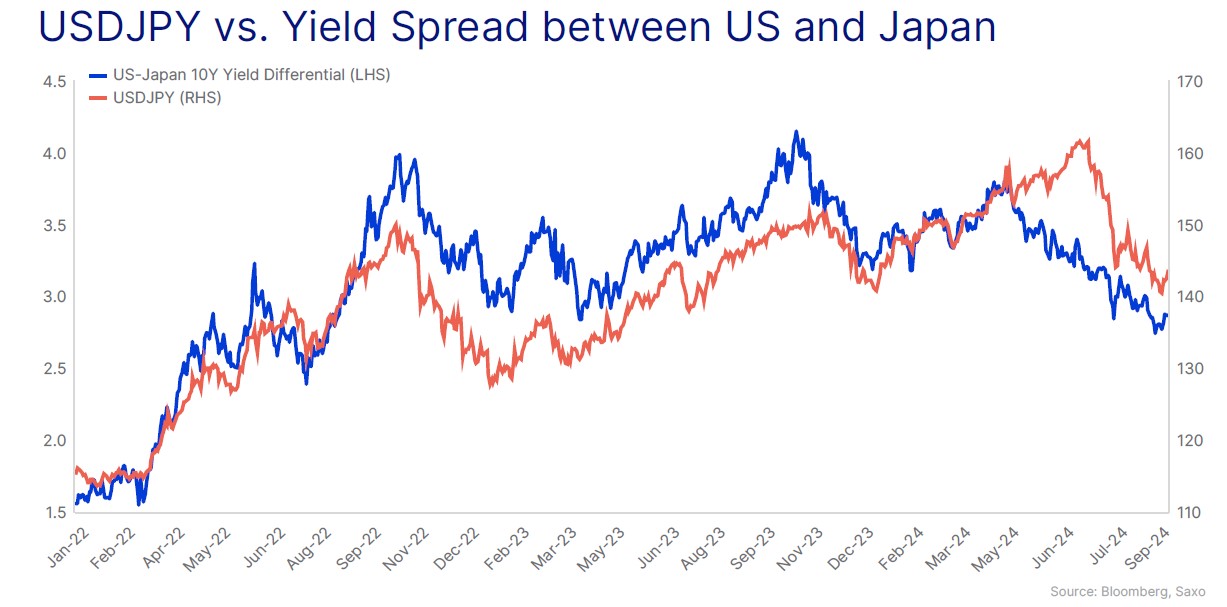

Bank of Japan si nechala do budoucna otevřená vrátka pro případné zvyšování sazeb. Snížila výnosový diferenciál mezi Japonskem a USA, čímž přispěla k obratu carry obchodování mezi dolarem a jenem, takže tento měnový pár výrazně ustoupil z letních maxim. S blížícím se koncem roku může další omezení pozic v carry obchodech japonský jen ještě posílit. Pokud se však brzy neobjeví recese a Fed bude mít problém naplnit holubičí očekávání trhu, může vzestup jenu zpomalit. Navíc jej může zbrzdit i opatrný postoj BOJ, až se začnou díky silnějšímu jenu zmírňovat cenové tlaky. Je tedy pravděpodobné, že bude japonská měna dál posilovat, protože jde o bezpečnou investici a výnosové rozdíly oproti USA se snižují. Fed i BOJ však budou její posilování patrně brzdit.

Současná data CFTC stále odrážejí změnu pozic, k níž došlo ve 3. čtvrtletí, kdy objem carry obchodů v JPY klesl, ale nevylučují, že by mohla být ještě větší. Kapitálové fondy prudce omezily své krátké pozice v jenu. Od 2. července do 3. září jejich objem klesl z 114 596 na pouhých 18 015. Investiční manažeři změnili názor a jejich pozice v jenu se ve stejném období změnily z -97 951 krátkých na +20 272 dlouhých. Když to však srovnáme s dlouhými pozicemi z 5. ledna 2021, kdy kapitálové fondy držely 14 622 kontraktů a investiční manažeři 103 196, je jasné, že má japonský jen prostor k dalšímu vzestupu.

Charu Chanana, vedoucí oddělení měnové strategie

Klíčová slova: Čínský jüan | Kanadský dolar | Australský dolar | Novozélandský dolar | Inflace | EUR/GBP | USA | Mexické peso | Austrálie | Světová ekonomika | Recese | Rizika | Politika | AUD/CAD | Měnové trhy | Sazby | Americký dolar | Bank of Japan | CFTC | Ekonomika | FX | Fed | Japonský jen | Komodity | Kurz | Měna | Měnový pár | Měny | Pozice | Riziko | Zlato | Švýcarský frank | EUR | USD | JPY | CHF | NZD | CAD | AUD | GBP | Obchodování | Stimulační opatření | Pravděpodobnost | Japonská měna | Dolar | Evropské měny | Fondy | Frank | Investiční | Kurz USD | Výprodej | ROCE | Volby | Zvyšování sazeb | Nejistota | Očekávání | Politika Fedu | Riziko recese | Snížení sazeb | Očekávání trhu | Objem | Vyhlídky | Problémy | Protekcionismus | Vývoj měnových párů | Budoucnost | Geopolitická situace | Cenové tlaky | Trump | Trhy | Jüan | Pokles | Situace | Závislost na dolaru | Japonský jen (JPY) | Výdaje | Vývoj | Další vývoj | Kongres | Růst | Ekonomiky | Závislost | Měny zemí | Zadlužení | Velké ekonomiky | Manažeři | JDE | Kanadská ekonomika | Peso | Snižování daní | Investiční manažeři | MXN | Obavy z inflace | Oslabení | Zvyšování daní | Základní sazby | Opatření | Švýcarský frank (CHF) | 3М | Hospodářské problémy | Vyhlídky amerického dolaru | Výhledy | Eskalace | Charu Chanana | Australský dolar (AUD) | Dolar (AUD) | Kanadský dolar (CAD) | Dolar (CAD) | Frank (CHF) | Novozélandský dolar (NZD) | Dolar (NZD) | Vítězství | Mexické peso (MXN) | Harrisová |

Čtěte více

-

Nejistota o clech, Japonsku i amerických datech. Trhy se snaží konsolidovat, euro maže ztráty

Velice opatrný začátek pátečního obchodování v Evropě naznačuje pokračující nejistotu trhů okolo zahraničního obchodu a zřejmě i důležitých amerických dat. Hlavní akciové indexy začaly v plusu, ale momentálně se pouze potácejí poblíž včerejších závěrečných hodnot. Spíše než korekce po poklesu tedy přichází snaha o konsolidaci. -

Nejistota o dohodě, smíšená data a žádné novinky z Fedu. Trhy zůstávají opatrné

Dnešní ráno přineslo hned několik důležitých statistik z hlavních ekonomik. Ta japonská vykázala za 3Q menší růst, než se čekalo. Respektive při mezikvartálním zvýšením HDP o 0,1 procenta v podstatě jen stagnuje. Ani čínská data moc nepotěšila, když průmyslová výroba i maloobchod zpomalily a navíc podstřelily tržní odhady. Naopak Německo formálně vzato uniklo recesi, neboť jeho HDP ve třetím čtvrtletí rostl o 0,1 procenta namísto očekávaného nepatrného mezikvartálního poklesu. Do seznamu pak můžeme přidat, že český HDP za odhady těsně zaostal růstem o 0,3 pct (rovněž q/q změna). -

Nejistota ohledně daňové reformy oslabila Wall Street

Akciové trhy v USA se tento týden trochu více rozhýbaly. Především ve čtvrtek se volatilita výrazně zvedla a trhy značně oslabily už v premarketu. V reguleérních obchodních hodinách pak ztrátu ještě umocnily a ztrácely více než 1 %. -

Nejistota ohledně podoby obchodní dohody opět přesvědčila investory akcie vyprodávat

Po včerejší eufórii přišlo na trhy vystřízlivění. Za nedostatku nových makroekonomických ukazatelů se opět mezi obchodníky několikrát skloňovala obchodní dohoda mezi Spojenými státy a Čínou. Převažující nejistota nad její podobou vedla k vybírání včerejších zisků. Evropský index Stoxx 600 se po celý den nachází v červeném a v závěru obchodování ztrácí 0,7 %. Nejhůře se daří prodejcům spotřebního zboží (-1,6 %), z nichž nejhlubšími ztrátami trpí automobilky a jejich dodavatelé komponent (-2,4 %). -

Nejistota okolo brexitu prozatím nekončí, míč je na straně EU

Dolní sněmovna britského parlamentu přijala Johnsonův plán na vystoupení z EU většinou 329 hlasů. Vzápětí ale odmítla jeho návrh na schvalování celé dohody, a to hlavně z toho důvodu, že by na celý proces měli poslanci jen tři dny. To efektivně znamená, že se brexit do konce tohoto měsíce nestihne a celá situace se nyní ještě trochu komplikuje. Míč je nyní na straně EU, která má na stole žádost Borise Johnsona o prodloužení termínu pro vyjednávání do konce letošního ledna. Johnson ale zároveň tuto žádost v druhém dopise popřel a včera zdůraznil, že pokud EU prvnímu dopisu vyhoví, vyvolá v zemi předčasné volby. Je ale zatím nejisté jak se zachová v případě, že EU udělí Británii kratší odložení, což některé zdroje z EU údajně zmiňovaly jako možnou alternativu. Trhy nyní čekají na odpověď EU, která bude pro další dění v Británii klíčová. -

Nejistota před ČNB dál doléhá na korunu, eurodolar ráno lehce ztrácí

Euro včera posílilo, pak se vrátilo a dnes kleslo dál mírně dolů. Vůči dolaru se ráno stabilizuje kolem ... -

Nejistota před příchodem Trumpa: Výprodeje dluhopisů a zvýšený potenciál evropských akcií

Globální trhy se připravují na nástup Donalda Trumpa do prezidentského úřadu v USA, což zvýšilo nejistotu a způsobilo výprodeje státních dluhopisů, jejichž výnosy se v některých případech dostaly na nejvyšší úrovně za celá desetiletí. Největší riziko představuje zavedení cel na dovoz do USA, což rozděluje názory ekonomů. Evropské akcie však mají v příštím roce konečně šanci prorazit. -

Nejistota roste, hospodářské výsledky společnosti Alcoa splnily očekávání

Evropské akciové trhy otevřou v úterý níže, a to po výrazném poklesu v Asii, jehož příčinou byla skutečno... -

Nejistota se stala jistotou, USD zastavil pokles.

Nerozhodnost USA politické reprezentace při řešení ekonomických otázek se stala jistotou, která pomohla USD z... -

Nejistota v USA, německé volby – to jsou hlavní zprávy z globálních trhů

Minulý týden přinesl řadu událostí, které by investoři měli sledovat. -

Nejistý směr bitcoinu v roce 2022

Bitcoin začíná letošní rok opatrným růstem a opět se nachází na hranici poklesu. Přesto je řada odborníků ohledně jeho vyhlídek optimistická. -

Nejistý výhled na 2019 pro FED, objevují se zajímavé investiční alternativy

Konec roku 2018 a začátek toho příštího je a bude ovlivněný několika faktory: prozatímním příměřím v obchodní válce mezi Čínou a USA, politikou FEDu nebo situací v Asii, která nahrává investičním nástrojům s vysokým výnosem. -

Nejistý začátek roku 2011

Komoditní trhy se pokusily udržet prosincové momentum, některé trhy ale zaznamenaly během prvních obchodních dní korekci. Nejdůležitější trh, americký akciový, zahájil nový rok růstem na nová dvouletá maxima na základě stále se zlepšujících ekonomických údajů. V Evropě zatím stále přitahují pozornost problémy s vládními dluhy a pojištění řeckého vládního dluhu rostlo na dosud nejvyšší hodnoty. To pomohlo dolaru k růstu o 3 procenta a díky tomu také došlo ke snížení podpory u některých v dolaru kotovaných komodit. -

Nejkrásnější místo na první rande

Našel jste si díky internetu skvělou přítelkyni. Prozatím jste se však ještě osobně neviděli. Vaše první rande hod... -

NEJKŘEHČÍ AKCIOVÝ TRH ZA POSLEDNÍCH 20 LET (jak toho využít?)

Týdenní videokomentář: akcie, indexy, Forex, komodity a kryptoměny. -

Nejlépe placeným ředitelem v Británii byl loni šéf firmy AstraZeneca

Generální ředitel farmaceutické firmy AstraZeneca, která vyvinula vakcínu proti covidu-19, Pascal Soriot byl loni nejlépe placeným šéfem společnosti, která je součástí britského indexu FTSE 100. Střední plat šéfa firmy z FTSE 100 se však loni snížil o téměř pětinu. Vyplývá to ze zprávy, kterou zveřejnila výzkumná a analytická společnost High Pay Centre. -

Nejlépe řízené české společnosti. Deloitte vyhlásil pátý ročník ocenění Best Managed Companies

Společnost Deloitte vyhlásila již pátý ročník ocenění Czech Best Managed Companies pro nejlépe řízené české privátně vlastněné firmy. V rámci programu hodnotí nezávislá porota a jeho ověřená metodika firmám poskytuje odbornou zpětnou vazbu a poradenství v oblastech řízení. Ocenění získalo celkem 29 společností s celkovým obratem téměř 83 miliard korun a více než dvanácti a půl tisíci zaměstnanci. -

Nejlépe se vedlo technologickému sektoru

Pondělní obchodování na amerických trzích se neslo za slabších objemů a spíše nižší volatility. Nejlépe se vedlo technologickému sektoru (Apple +0,6 %, Tesla +3,1 %, Microsoft +0,5 %, Nvidia +1,7 %). Naopak kvůli propadu cen ropy byl včera poraženým sektorem ten energetický (Chevron -1,9 %, Exxon Mobil -1,8 %, Halliburton -3,7 %). -

Nejlepší akcie a ETF na indickém trhu v roce 2020

Indie je rozvíjející se ekonomikou s obrovským potenciálem. Pro mnoho investorů je indická ekonomika stále neznámou oblastí, která však skrývá mnoho investičních příležitostí ale i specifických rizik. -

Nejlepší akcie evropských Prasátek

Podívali jsme se na nejlepší akcie evropských Prasátek – PIIGS, tj. Portugalska, Itálie, Irska, Řecka a Španělska. Pro naše klienty jsme z těchto zemí zanalyzovali akcie, které jsou zahrnuty do indexu Stoxx 600 a vynechali finanční sektor. U finančních společností z těchto zemí se domníváme, že čísla z jejich účetnictví ještě nemusí plně odrážet realitu a potenciální rizika. Vycházíme z čísel, která jsou k dispozici na Bloomberg Terminalu.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Blogy uživatelů

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Forexové online zpravodajství

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

Investice do českých komerčních nemovitostí byly v 1. čtvrtletí nejvyšší od 2020

Wall Street se drží v plusu

Denní shrnutí: Pauza v clení technologií znovu zažehla tržní naděje

Akcie Kering SA klesly o více než 5 % kvůli obavám z vývoje luxusního trhu

Nvidia oznamuje plán na výrobu AI v USA za 500 miliard dolarů

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Meta obnovuje trénink AI pomocí veřejného obsahu uživatelů v EU

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Reuters: Zpátky k ruskému plynu? EU řeší energetické dilema

Investice do českých komerčních nemovitostí byly v 1. čtvrtletí nejvyšší od 2020

Wall Street se drží v plusu

Denní shrnutí: Pauza v clení technologií znovu zažehla tržní naděje

Akcie Kering SA klesly o více než 5 % kvůli obavám z vývoje luxusního trhu

Nvidia oznamuje plán na výrobu AI v USA za 500 miliard dolarů

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Meta obnovuje trénink AI pomocí veřejného obsahu uživatelů v EU

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Butterfly: spekulativní opční strategie

Makroekonomický výhled na tento týden: Rozhodnutí ECB o sazbách, CPI (eurozóna) a PPI (ČR)

Ranní zprávy

GBP/USD: Jednoduché tipy na obchodování dne 24. října pro začátečníky. Analýza včerejších forexových obchodů

Páteční analýza EUR/USD

Přehled zpráv z amerického trhu, 7. března

Společnost 3M se propadla o 10 % poté, co její prognóza zaostala za odhady

ČR: HDP ve 4Q dle předběžného odhadu meziročně vzrostl o 1,8 % při očekávání 1,6 %

Státní bitcoinové rezervy čelí neúspěchům kvůli obavám z volatility

Denní shrnutí: Netflix a Tesla budou udávat směr na Nasdaqu

Butterfly: spekulativní opční strategie

Makroekonomický výhled na tento týden: Rozhodnutí ECB o sazbách, CPI (eurozóna) a PPI (ČR)

Ranní zprávy

GBP/USD: Jednoduché tipy na obchodování dne 24. října pro začátečníky. Analýza včerejších forexových obchodů

Páteční analýza EUR/USD

Přehled zpráv z amerického trhu, 7. března

Společnost 3M se propadla o 10 % poté, co její prognóza zaostala za odhady

ČR: HDP ve 4Q dle předběžného odhadu meziročně vzrostl o 1,8 % při očekávání 1,6 %

Státní bitcoinové rezervy čelí neúspěchům kvůli obavám z volatility

Denní shrnutí: Netflix a Tesla budou udávat směr na Nasdaqu

Blogy uživatelů

„Základné“ podmienky pre obchodovanie na DAX-e

EUR/CHF je pripravený na uptrend a iné predikcie

Co se můžeme naučit z historie výkonnosti indexu S&P 500

Čtvrtý pokles indexu S&P 500 v řadě ještě (stále) neznamená drama, korekce ale již začala

EUR/CHF čaká obrat trendu a iné výhľady

Euro nebo koruna?

Trochu jiný pohled tradera na obchodování forexu v období Ukrajinské krize a jiných silných makroekonomických událostí

Multitimeframe analýza: 24.8.2021 GBP/NZD

Praktická ukázka: Staré nastavení stále vítězí

Prop Trading v roku 2025 (časť 3.)

„Základné“ podmienky pre obchodovanie na DAX-e

EUR/CHF je pripravený na uptrend a iné predikcie

Co se můžeme naučit z historie výkonnosti indexu S&P 500

Čtvrtý pokles indexu S&P 500 v řadě ještě (stále) neznamená drama, korekce ale již začala

EUR/CHF čaká obrat trendu a iné výhľady

Euro nebo koruna?

Trochu jiný pohled tradera na obchodování forexu v období Ukrajinské krize a jiných silných makroekonomických událostí

Multitimeframe analýza: 24.8.2021 GBP/NZD

Praktická ukázka: Staré nastavení stále vítězí

Prop Trading v roku 2025 (časť 3.)

Vzdělávací články

Jak zdanit příjmy z tradingu?

Fundamentální analýza III - Carry Trade (1/2)

Fibonacci retracement a jeho využití v tradingu

Kathy Lien: Nechcete dělat prop trading s někým, kdo se více soustředí na předvádění svých Lamborghini

Larry Williams: Jak obchodují nejlepší tradeři všech dob

Regulace Prop Tradingu? Možná již brzy

Skryté náklady promeškaných obchodů

Rozhovor o tradingu s Ondřejem Hartmanem (2. díl)

Rok 2022: Shrnutí vývoje na finančních trzích

Fundamentální analýza: Jednotkové náklady práce 1.

Jak zdanit příjmy z tradingu?

Fundamentální analýza III - Carry Trade (1/2)

Fibonacci retracement a jeho využití v tradingu

Kathy Lien: Nechcete dělat prop trading s někým, kdo se více soustředí na předvádění svých Lamborghini

Larry Williams: Jak obchodují nejlepší tradeři všech dob

Regulace Prop Tradingu? Možná již brzy

Skryté náklady promeškaných obchodů

Rozhovor o tradingu s Ondřejem Hartmanem (2. díl)

Rok 2022: Shrnutí vývoje na finančních trzích

Fundamentální analýza: Jednotkové náklady práce 1.

Tradingové analýzy a zprávy

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

EK: EU odloží protiopatření proti americkým clům o 90 dní

GBP/NZD se připravuje na nový růst, tradeři chystají obchody

Dalio: Trump by měl usilovat o výhodné obchodní podmínky pro USA i Čínu

Hang Seng - Intradenní výhled 2.2.2024

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Intradenní Price Action patterny na bitcoinu 14.4.2025

Forex: Vítězové a poražení 11.1.2017

Šéfka EK uvítala Trumpův odklad cel, EU chce dále jednat

Swingové obchodování USD/JPY 14.4.2025

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

EK: EU odloží protiopatření proti americkým clům o 90 dní

GBP/NZD se připravuje na nový růst, tradeři chystají obchody

Dalio: Trump by měl usilovat o výhodné obchodní podmínky pro USA i Čínu

Hang Seng - Intradenní výhled 2.2.2024

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Intradenní Price Action patterny na bitcoinu 14.4.2025

Forex: Vítězové a poražení 11.1.2017

Šéfka EK uvítala Trumpův odklad cel, EU chce dále jednat

Swingové obchodování USD/JPY 14.4.2025

Témata v diskusním fóru

Price Action Trading Jakuba Hodana

EUR/USD

PIN BARS

Jakeho brokera byste doporucili pro scalping?

AUD/USD

Burzovní grafy: Akcie se vydaly na jih a stojí před důležitými supporty. Katastrofa ale vypadá jinak

Ludvík Turek (CzechWealth) – negativní zkušenost

Nedělní příprava: Měnové páry USD/JPY a AUD/USD

IronFX

Diskuse k blogům

Price Action Trading Jakuba Hodana

EUR/USD

PIN BARS

Jakeho brokera byste doporucili pro scalping?

AUD/USD

Burzovní grafy: Akcie se vydaly na jih a stojí před důležitými supporty. Katastrofa ale vypadá jinak

Ludvík Turek (CzechWealth) – negativní zkušenost

Nedělní příprava: Měnové páry USD/JPY a AUD/USD

IronFX

Diskuse k blogům