Jak obchodovat cenová pásma

Forexový trh se často pohybuje v trendech, jak dlouhodobých, tak krátkodobých. Je to jeho nesporná výhoda v porovnání s jinými trhy, jakými jsou například akcie či dluhopisy. Tato skutečnost též přitahuje stále více a více obchodníků k tomuto trhu. Ovšem každý trend je jednou u konce a trhy se nezanedbatelnou část času nachází též ve fázi určité konsolidace, kde často vzniká identifikovatelné obchodní pásmo - rozpětí (range). To se může objevit buď v průběhu trendu, když trh potřebuje pauzu v růstu či poklesu nebo na konci nějakého trendu, než začne trend opačný. Pravdou je, že takové netrendové období může být celkem dlouhé, ale i toho se dá v tradingu velice dobře využít.

Proč byste ale o obchodování cenových pásem měli vlastně uvažovat? Není totiž obtížné pomocí základních pravidel technické analýzy tímto způsobem obchodovat. Nejčastěji pro vstup do pozic využíváme obchodování pomocí Price Action. Navíc často nabízí velmi dobrý poměr RRR neboli poměr velikosti ziskového potenciálu k potencionální ztrátě. Situace na trhu většinou umožňuje umístit poměrně malý Stop-Loss a potencionální zisk bývá často větší. Takže i v případě 50% úspěšnosti obchodů můžete být ziskoví.

Uvnitř cenového pásma spekulujeme na jeho zachování, tedy hledáme short pozice v okolí rezistence a long pozice v okolí supportu. Jako výstup z pozice (realizace zisku - Take-Profit, Profit-Target) můžeme používat opačnou stranu obchodního rozpětí nebo pro vyšší pravděpodobnost jen polovinu rozpětí (středová linie rozpětí), případně logická místa trhu – swingy apod. Jakmile je cenové pásmo prolomeno, tak již přestaneme hledat obchodní příležitosti, jelikož je předpoklad začátku nového trendu. Dokud se ale nacházíme v cenovém pásmu, můžeme spekulovat na odrazy od jeho hladin, když by odraz nevyšel a pásmo bylo prolomeno, tak Stop-Loss je poměrně úzký. Kdežto potenciální Profit-Target je vyšší.

Pro úspěšné obchodování obchodních pásem je samozřejmě nezbytné je správně identifikovat a zakreslit v grafu. To uděláte nejlépe tak, že zakreslíte zónu supportu a rezistence jako oblast, která spojuje aktuální minima v případě supportu a maxima v případě rezistence. Na grafech níže lze názorně vidět, jak taková zóna supportu či rezistence vypadá.

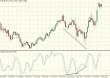

Na grafu níže je názorná ukázka správného zakreslení obchodního pásma včetně jeho ukončení. Vidíte, že se cena několikrát odrazila od oblasti supportu i rezistence, než tuto obchodní zónu opustila.

Měnový pár USD/CAD (4hodinový graf – H4):

Nyní je samozřejmě zcela nezbytné připravit si dobrý obchodní plán. A to pro případ zachování pohybu ceny v obchodním pásmu, tak pro případ proražení tohoto pásma. Bez toho totiž budete mít velmi malou pravděpodobnost toho, že budete dlouhodobě ziskoví. Bez obchodního plánu budete obchodovat podle pocitu a to jak dobře víte, do tradingu nepatří.

Chování ceny v obchodním pásmu je celkem dobře předvídatelné, protože jakmile se jednou vytvoří platné obchodní pásmo, málokdy dojde k jeho proražení hned na první pokus. Pro názornou ukázku uvádíme několik příkladů cenových pásem v různých Time-Framech neboli časových rámcích.

Měnový pár USD/JPY (denní graf – D1):

Na tomto grafu je možné si všimnout cenového pásma, které se vytvořilo po předchozím klesajícím trendu. Oblast supportu je podpořena též velmi důležitou psychologickou hladinou 100,00, na kterou má trh tendenci reagovat. Logické otevření long pozice by bylo kolem hladiny 100,00 nebo lehce nad ní se Stop-Lossem pod oblastí supportu. Je možné si všimnout, že v tomto případě nebude Stop-Loss pravděpodobně o moc větší než 50 až 100 pipů, což při výšce pásma nějakých 600 pipů nabízí velmi zajímavý poměr RRR neboli poměr velikosti ziskového potenciálu k potencionální ztrátě.

Měnový pár GBP/JPY (4hodinový graf – H4):

Na tomto grafu je dobře patrné, že je vhodné si oblast supportu a rezistence zakreslovat spíše jako oblast (S/R zóny), než jen linku. Je sice pravdou, že občas trh respektuje určitou úroveň na pip přesně, ale mnohem častěji se k té hodnotě jen přiblíží a pak se odrazí. Zbytečně byste se tedy připravili o mnoho zajímavých vstupů do pozice, kdybyste čekali na dotyk přesné hodnoty. Pro Stop-Loss platí opět stejná pravidla, nad nebo pod oblast supportu či rezistence s Take-Profitem v opačné oblasti obchodního pásma.

Měnový pár USD/CHF (denní graf – D1):

Žádné obchodní pásmo není zcela dokonalé se stejnými maximálními či minimálními cenami a lámeme si proto hlavu s určením vhodné hladiny pro Stop-Loss. Ale někdy nám trh poskytne sám vodítko pro umístění Stop-Lossu. Na grafu výše vidíte, že jak u supportu, tak u rezistence vznikla svíčka s dlouhým knotem. Ta nám tímto poskytla perfektní pomocnou ruku pro umístění Stop-Lossu, jak je uvedeno v grafu. Stín, který se vytvořil, naznačuje, že na dané hladině se nachází mnoho prodejců, respektive kupců a cena je bude v budoucnu proto pravděpodobně respektovat. Není vhodné tyto extrémy svíček zahrnovat do zakresleného pásma, protože by pak bylo nesmyslně široké a neposkytlo kýžené informace. Na výše uvedeném grafu je též patrné, že trh po odrazu od supportu či rezistence nejde rovnou na opačnou stranu pásma, ale vytváří mezipásmová swing low a swing high. Tyto úrovně můžeme využít jako stanovení Take-Profit oblasti pro část pozice. Pro jejich zakreslení do grafu je vhodné použít nižší Time-Frame, například 4hodinový místo denního.

Po dosažení první úrovně zisku je rozumné posunout již Stop-Loss zbytku pozice na Break-Even (vstupní hodnota), protože by bylo škoda, kdyby již zisková pozice byla na konci ztrátovou. Je-li ovšem první zisková pozice již dostatečně velká a rovna nebo větší než byl Stop-Loss, je možné ukončit celou pozici najednou.

Jste-li trochu konzervativnější a rádi máte pro vstup do pozice více než jeden důvod, můžete s výhodou hledat potvrzení pro vstup u nějakého dalšího nástroje technické analýzy, čím často v tomto případě bývá nějaký oscilátor, který indikuje překoupený či přeprodaný trh. Takže v případě, že se cena dostane například do oblasti rezistence a vy hledáte důvod pro vstup do short pozice, tak si můžete případný vstup potvrdit překoupeným signálem od oscilátoru Stochastic (naše oblíbené nastavení je 14,3,3). V momentě, kdy se Stochastic dostane z překoupené oblasti zpět do neutrální zóny, vstoupíte do short pozice. Totéž platí obráceně pro long pozici. Nebo vhodné může být také použití svíčkových formací pro vstupy do pozic v obchodním pásmu.

Závěr

Jestli vás obchodování cenových pásem alespoň trochu zaujalo, vězte, že se vyplatí je studovat a zkusit si vytvořit vlastní obchodní systém. Není to totiž nic složitého a stačí vám pouze jednoduchá základní znalost technické analýzy a obchodování stylem Price Action.

Jakub Hodan

Tým FXstreet.cz

Související články

Čtěte více

-

Indikátor Envelopes a jeho využití v tradingu

V dnešním vzdělávacím článku se budeme v rámci technické analýzy věnovat indikátoru Moving Average Envelopes. Jak již název napovídá, tento indikátor vychází především z klouzavého průměru a je to trendový indikátor. Tato pomůcka při jejím správném pochopení dokáže zachytit klíčové body v trhu - odhadnout začátky nových trendů nebo naopak udržení trhu v určitém obchodním pásmu. -

Indikátory nebo Price Action?

V tomto článku si objasníme názor obchodníků z týmu FXstreet.cz na horlivé diskuse a věčné pře traderů, jestli jsou úspěšnější a ziskovější obchodní systémy postavené na bázi indikátorů nebo naopak jsou dlouhodobě stabilnější obchodní strategie založené na bázi Price Action. V průběhu článku se pokusíme shrnout zkušenosti a poznatky, ke kterým jsme došli za několik posledních let reálného obchodování na finančních trzích. -

Investiční výhled pro rok 2019

Pro investiční výhled na rok 2019 jsme dali jasné a jednoduché zadání - neohlížejte se na populární témata a proveďte analýzu dat a podpořte ji statistikou, která dokáže, že se jedná o investiční příležitosti se zajímavým ziskovým potenciálem a větší pravděpodobností na úspěch. -

Jak na konfluence více faktorů

Tento článek se zabývá pokročilou metodou Price Action tradingu, kterou je obchodování pomocí konfluence více faktorů. Asi málokdo si pod tímto názvem okamžitě představí přesný způsob obchodování, proto se na toto téma dnes podíváme podrobněji a vysvětlíme si, v jakých situacích lze tohoto přístupu s výhodou využít. -

Jak na obchodování skrytých divergencí

V nedávném vzdělávacím článku jsme se věnovali oblíbené metodě technické analýzy - obchodování standardních divergencí. V dnešním článku na toto téma navážeme, ale představíme si tentokrát divergence skryté neboli trendové. Opět zde platí, že při správném pochopení tohoto konceptu mohou obchodníci získat velmi účinný nástroj k dosažení pozitivních výsledků. -

Jak na obchodování standardních divergencí

Obchodování divergencí patří u obchodníků k velmi oblíbené metodě technické analýzy, a to zejména proto, že se jedná o poměrně jednoduchý koncept. V dnešním vzdělávacím článku se podíváme na standardní (protitrendové) býčí a medvědí divergence. Při správném uchopení této technické pomůcky totiž můžeme získat velmi užitečný nástroj k dlouhodobé profitabilitě. -

Jak na oscilátory

Dnešní článek je zaměřen na oblast technické analýzy. Nebudeme se zaměřovat na základy technické analýzy, ale probereme jen pár zajímavých indikátorů - oscilátorů. -

Jak na úspěšné obchodování praporkových formací

V dnešním vzdělávacím článku zabrousíme do tématu technické analýzy a budeme se v něm věnovat velmi oblíbené a zároveň poměrně jednoduché formaci, která se po správném uchopení může stát slušným nástrojem ke generování zisků. Jedná se o praporkové formace a v tomto článku si je podrobněji představíme. -

Jak na vstupy a výstupy podle EW

Zdravím všechny příznivce našeho exkluzivního seriálu o Elliotových vlnách (Elliott Wave Theory, zkráceně EW, česky Elliottovy vlny). Vzhledem k nebývalému zájmu o tyto články bych rád na seriál o EW volně navázal. -

Jak obchodovat breakout trendového kanálu

V minulém článku jsme si pověděli základní informace o trendovém kanálu, a jak v něm můžeme obchodovat odrazy. Dnes se podíváme na to, jak obchodovat breakout (průraz) tohoto kanálu. Tedy přesný opak. -

Jak obchodovat dvojité vrcholy a dvojitá dna?

V dnešním vzdělávacím článku si představíme velmi známé a mezi obchodníky oblíbené formace, kterými jsou dvojitý vrchol a dvojité dno (double top / double bottom). Tyto formace se v trzích vyskytují poměrně často, přičemž nabízí výrazný potenciál zisku s omezeným riskem, což by tradeři měli určitě vyhledávat. -

Jak obchodovat Fakey Pattern

Všichni známe všemožné patterny a formace technické analýzy, které se čas od času snažíme v grafu odhalit a dle pravidel technické analýzy (Price Action) zobchodovat. Nicméně existují ještě jiné možnosti, než jen obchodovat tyto formace. Co třeba zkusit obchodovat to, že daná formace selhala? V dnešním článku si takovou formaci a její obchodování představíme a podíváme se na to, jak ji v praxi využívat. -

Jak obchodovat falešné Pin Bary

Obchodování stylem Price Action je poměrně oblíbený způsob tradingu. Je mnoho variant, jak tento styl tradingu uchopit. Obchodování Pin Barů patří mezi velice oblíbené metody a dneska se podíváme na alternativu Pin Barů, kterou jsou falešné Pin Bary. -

Jak obchodovat pattern Cup and Handle (hrnek s ouškem)

Formace Cup and Handle (šálek/hrnek/pohár a ouško/rukojeť) je býčí pokračovací formace, kterou často následně doprovází silný růstový pohyb (rally). Cup & Handle je primární metoda analýzy trendu, která se běžně používá v kombinaci s objemovou analýzou po významné cenové rally. Pokud je správně identifikována, může obchodníkům poskytnout vysoce pravděpodobné vstupní body pro obchodní pozice. Tuto cenovou formaci zpopularizoval známý trader William O'Neil. -

Jak obchodovat pomocí formace Engulfing

Býčí a medvědí pohlcení (bullish engulfing a bearish engulfing) jsou klíčovou součástí technické analýzy, která se často používá k identifikaci obratů na určitém trhu. V tomto článku si tedy ukážeme, co jsou tyto formace zač a jak je můžeme využít k obchodování na finančních trzích. -

Jak používají technickou analýzu hedgeové fondy a další velcí hráči

V dnešním videu se podíváme na šokující rozhovory s hedgeovými fondy o tom, co si myslí o technické analýze a jak jí používají. -

Jak se dělá kvantitativní analýza na forexu

Jednou jsem měl rozhovor s traderem a on mi říká něco ve stylu: „No teď to na denním grafu prorazilo klouzavý průměr 200. Myslím, že se to při testu klouzáku zespoda odrazí zase dolů a trh půjde testovat nová minima...“ A já se ho ptám: „Hele, jakou máš pro tenhle signál na tomhle trhu natestovanou pravděpodobnost?“ Bez delšího váhání odpovídá: „To přesně nevím, ale mám to nakoukaný, že to častěji funguje.“ -

Jak se obchodovalo v březnu podle fialových indikátorů

Týden se s týdnem sešel a my tu opět máme měsíční hodnocení toho, jak bylo možné v březnu obchodovat s našimi unikátními purple indikátory. Je evidentní, že březen 2020 byl měsícem, kdy se finanční svět, díky koronavirové pandemii, velmi změnil, což jak se později ukázalo, tak se nakonec promítlo i do výsledku jednoho z našich předních fialových indikátorů. -

Jak se v únoru obchodovalo podle fialových indikátorů

Nedávno jsme vás informovali o celé řadě našich unikátních fialových indikátorů, se kterými je možné, posunout se v reálném tradingu i o několik úrovní výše. Navíc, některé z těchto indikátorů nabízí i nespočet možných způsobů použití, čímž se pro obchodníky stávají opravdu unikátními, jelikož nejenže si je může každý sám vyladit podle svých individuálních potřeb, ale navíc budou i nadále tyto indikátory oproštěny od chyb, jako je například nežádoucí překreslování, které mají často vliv na konečnou obchodní bilanci. -

Jak úspěšně obchodovat pattern Hlava a ramena

V obchodování pomocí grafických vzorů patří Head & Shoulders (Hlava a Ramena) mezi nejznámější a nejpoužívanější formace – a to z dobrého důvodu. Tento vzor není jen vizuální formací, ale především ukazuje posun sil na trhu, což obchodníkům pomáhá předvídat změnu trendu. Pokud se naučíte tento vzor správně využívat, může to výrazně zlepšit vaše obchodní výsledky, ať už jste začátečník nebo zkušený obchodník.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |