Ticker Tape by TradingView

Akciové výhledy: Cesta před námi bude drsnější

Růst zisků už se neomezuje jen na „Velkou sedmu“

V posledních dvou letech určovala zisky amerických akcií do značné míry tzv. „Velká sedma“, tedy společnosti Nvidia, Apple, Microsoft, Alphabet, Amazon, Meta a Tesla, které jsou dnes zodpovědné za téměř 30 % současné tržní kapitalizace indexu S&P 500. Proto se portfolia do značné míry soustředila právě na tato velká jména a americké akcie vůbec, takže nebyla příliš diverzifikovaná.

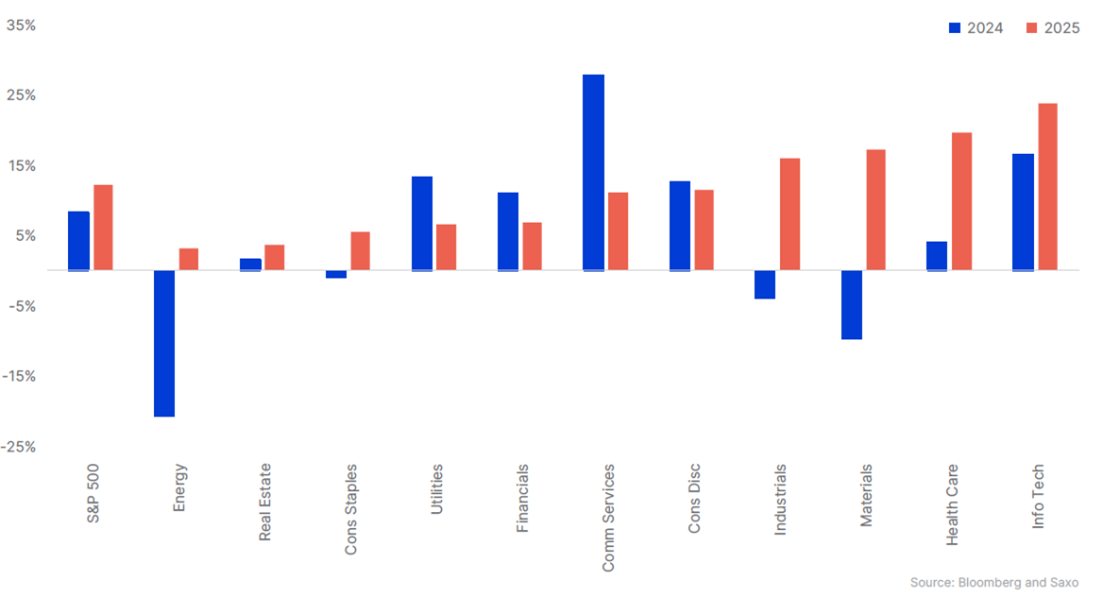

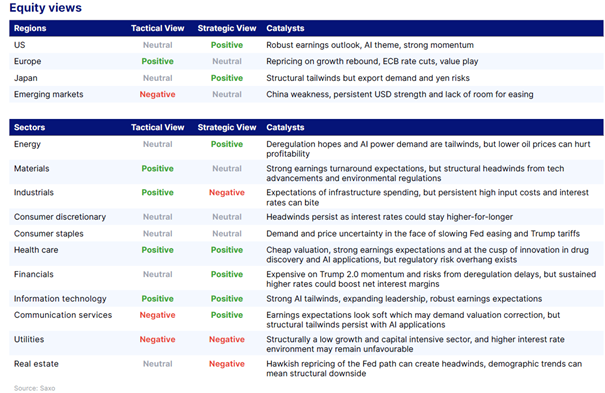

Teď se však podle všeho mění situace. Růst zisků už se nesoustředí výhradně na oblast technologií a zboží občasné spotřeby, kam spadá většina Velké sedmy. V letošním roce se poprvé od roku 2018 očekává kladný růst zisků ve všech sektorech indexu S&P 500. Technologie sice zůstanou jedním z hlavních hybatelů tržních výnosů i nadále, ale růstový potenciál je patrný i v odvětvích, jako je zdravotnictví, průmyslová výroba, materiály a energetika. Tyto sektory budou moci těžit z kombinace investic do infrastruktury, inovací a reshoringu dodavatelských řetězců.

Očekáváný růst zisků v rámci indexu S&P 500 a v jednotlivých sektorech

Zejména zdravotnictví vypadá slibně. Stačí se podívat na značné očekávané zisky, atraktivní nacenění a příznivé strukturální faktory, jako je stárnoucí demografické složení obyvatelstva a pokroky v medicínských technologiích. Průmyslové výrobě a materiálům zase prospějí další investice do průmyslových procesů řízených AI a projektů na podporu infrastruktury. Nový zájem investorů mohou zaznamenat i energetické firmy, zejména když budou dodávat energii pro AI.

Technologické firmy ovšem z našeho hledáčku nezmizí. V další etapě se patrně dostanou do vedení hlavně ty, které se budou moci pochlubit využitím AI v reálném světě. Do budoucna bude záležet na tom, zda tento sektor dokáže přejít od vysokého nacenění vyhnaného nekritickým nadšením k měřitelným výsledkům v oblasti zvyšování efektivity s pomocí AI.

Příležitosti v hodnotové oblasti najdete za hranicemi USA

V současnosti se portfolia točí kolem amerických akcií, zejména Velké sedmy, ale investorům, kteří chtějí diverzifikovat nebo hledají nové cesty k silnému růstu, by nejspíš prospělo, kdyby obrátili své zraky i za hranice Spojených států. Evropské a asijské trhy mají sice také své problémy, ale zároveň nabízejí ve srovnání s USA atraktivní hodnotové příležitosti.

Evropské akcie se vůči americkým obchodují se značným diskontem, který odráží obavy ze slabé ekonomiky eurozóny, možného zavedení cel a trvalého geopolitického a politického napětí. „Sedm divů“ tohoto regionu, mezi něž patří Hermès, Novo Nordisk, Siemens, LVMH, SAP, ASML a Schneider Electric, si vede lépe než většina trhu, i když ten rozdíl není tak dramatický jako v případě jejich amerických protějšků. Všechny evropské sektory se obchodují vůči americkým s větším než historicky průměrným diskontem. Očekává se, že zisky MSCI Europe stoupnou za rok 2024 o 1,3 % a v roce 2025 se zvýší na 6,6 %. Nejlépe si povedou IT, volné spotřební zboží a zdravotnictví. Mezi klíčové oblasti růstu však patří i elektrifikace, obnovitelná energie a průmyslové inovace, kde jsou evropské firmy globálními leadery.

V Asii zatím nabízí potenciál pro prudký vzestuphlavně Čína. Tamní akcie jsou nabízeny za atraktivní ceny a sebemenší známka celní dohody s Trumpem nebo fiskálního rozvolnění kvůli poptávce může odstartovat rychlé zotavení. I nadále se však jedná spíš o taktickou než o strukturální příležitost. Dlouhodobé vyhlídky pokulhávají kvůli přetrvávajícím problémům, jako je deflace, vysoké zadlužení a nízká spotřebitelská důvěra. Nejistotu navíc zvyšuje i možnost velkých vládních zásahů do ekonomiky a fungování trhů, takže dokud nedojde k významnějším reformám, čínské akcie z pohledu strukturálních investic příliš atraktivní nebudou.

Oproti tomu Japonsko představuje příležitost selektivnějšího charakteru. Poté, co Bank of Japan (BOJ) změnila v červenci svou politiku, došlo u japonských akcií ke korekci. Netrvalo však dlouho a znovu se zotavily. Jejich nacenění už není tak atraktivní a na širším trhu hrozí pokles globální poptávky a posílení jenu. Sektory jako bankovnictví, jemuž rostoucí úrokové sazby prospívají, a průmyslové firmy navázané na vládní průmyslovou politiku však mohou nabídnout cílené příležitosti. Japonským akciím hraje do karet i probíhající reforma správy a řízení obchodních společností, zejména u firem, které zvyšují výnosy pro akcionáře.

Investoři, kteří se nebojí expozice na rozvojových trzích, mohou najít hodnotové příležitosti například ve Vietnamu. Ten může vydělat na reorganizaci globálních dodavatelských řetězců firem, které se snaží diverzifikovat a zmírnit rizika spojená s Čínou a obchodními válkami.

Trump 2.0 jako divoká karta

Návrat Trumpovy administrativy s sebou přináší kombinaci politických rizik a taktických příležitostí. Trhy se patrně budou muset vypořádat s větší mírou nejistoty, protože Trumpova vláda se hodlá zaměřit na:

• Cla a dodavatelské řetězce: Nová cla na dovoz, zejména z Číny, zvýší náklady firmám závislým na zahraniční výrobě, a mohou tak narušit stávající dodavatelské řetězce. Může se zvýšit volatilita sektorů s vysokou hodnotou beta, ať už jde o technologie nebo malé firmy.

• Deregulace: Odvětví jako energetika, finanční služby a zpracovatelský průmysl se mohou těšit na snížení nákladů souvisejících s plněním legislativních povinností a s tím spojený růst efektivity a profitability.

• Reforma přistěhovalecké politiky: Přísnější zákony mohou ublížit odvětvím, jako jsou technologie, zdravotnictví a stavebnictví, protože za jsou závislá na zahraničních zaměstnancích, ať už jsou v zemi legálně či ilegálně. Nedostatek pracovních sil může hnát platy výš, což znovu přiživí inflaci.

Mezi klíčové sektory, na které bude mít Trump 2.0 největší přímý vliv, patří:

• Energetika: Trumpova politika se řídí tradičním republikánským sloganem „Drill, Baby, Drill“, takže hodlá zvýšit domácí produkci ropy a zemního plynu. Vyhlídky amerických ropných společností jsou ale zatím nejednoznačné. Pokud budou omezené ceny ropy, ukrojí jim to ze zisků. Výrobci obnovitelné energie mohou zase čelit politickým tlakům, ale zde může pomoci globální poptávka a levnější financování.

• Zdravotnictví: Příznivými vlivy jsou nepochybně stárnoucí populace a medicínské inovace, ale problémem mohou být regulatorní rizika, zejména omezení cen léčiv. K nejistotě přispívá i možnost jmenování Roberta F. Kennedyho Jr. Navzdory krátkodobé volatilitě se mohou díky solidním fundamentům a nízkému nacenění objevit atraktivní vstupní pozice pro dlouhodobé investory.

• Finanční instituce: Deregulace může bankám zvýšit zisky, pokud se rozvolní kapitálová a úvěrová pravidla. Výsledky však budou záviset na trendech hospodářského růstu a úrokových sazeb, protože zpomalení ekonomiky může oslabit poptávku po půjčkách a snížit marže.

Co znamenají vyšší dluhopisové výnosy pro akcie?

Ačkoli Fed snížil od září úrokové sazby už o 100 bazických bodů, dlouhodobé dluhopisové výnosy se vydaly opačným směrem. Výnos z 10letých amerických státních dluhopisů stoupl zhruba o stejnou hodnotu a teď činí zhruba 4,60 %. Vzhledem k silné americké ekonomice a zvýšenému fiskálnímu riziku existuje po drtivém volebním vítězství Republikánů reálná možnost, že mohou výnosy znovu otestovat 5% hladinu.

Jaké to má dopady na akcie? Rostoucí výnosy z dluhopisů zvyšují firmám výpůjční náklady, což může podnikům snížit marže a omezit zisky. Zranitelné jsou zejména silně zaúvěrované sektory se zvýšenou citlivostí na úrokové sazby – jako jsou reality, veřejné služby a firmy s nízkou kapitalizací.

Nyní je třeba zvážit dva možné scénáře:

1. Pokud zůstane ekonomika i nadále silná, budou moci firmy vyšší výpůjční náklady kompenzovat díky výraznému růstu tržeb a své cenové síle. V takovém případě může být dopad rostoucích dluhopisových výnosů na trhy omezený.

2. Pokud hospodářský růst zpomalí, zvýšené dluhopisové výnosy patrně dlouho nevydrží, protože může zakročit Fed, který dál rozvolní podmínky financování.

Aby to korporátním ziskům nějak ublížilo, musely by dlouhou dobu vydržet abnormálně vysoké sazby. Pro investory navíc vyšší dluhopisové výnosy představují příležitost. Na rozdíl od let 2020-2023 dnes dluhopisy nabízejí kladné reálné výnosy, tedy výnosy vyšší než inflace. Díky tomu jsou instrumenty s pevným výnosem pro příjmově orientované investory atraktivní alternativou. Navíc, pokud fiskální výdaje za Trumpovy vlády ještě stoupnou, mohou coby zajištění proti inflaci posloužit hmotná aktiva jako komodity, nemovitosti či zlato.

Charu Chanana, tržní stratéžka Saxo Bank

Klíčová slova: Energetické firmy | Alphabet | Bank of Japan | Aktiva | Energetika | Asijské trhy | Fungování trhů | Reality | Deflace | Dluhopisy | Volatilita | Vysoké sazby | Reálné výnosy | Charu Chanana | Trumpová | Snížení nákladů | Akciové výhledy | Průmysl | Inflace | Zvýšit zisky | Možné scénáře | Globální poptávka | Odvětví | Trumpovy vlády | Trumpova vláda | Výnosy | Poptávka | Ekonomiky | Klíčové oblasti | Politika | Růst | Příležitosti | Zisky amerických akcií | Zpomalení ekonomiky | Saxo | Úrokové sazby | MSCI | Problémy | Společnosti | Nejistoty | Tržní kapitalizace | Fungování | Posílení | S&P | Rostoucí úrokové sazby | 3М | Náklady | LVMH | Cla na dovoz | Obnovitelné energie | Strukturální faktory | USA | Finanční instituce | Výdaje | Amazon | Americké akcie | Spotřebitelská důvěra | Finanční služby | Růstový potenciál | Vítězství | AI | Sazby | Firmy | Zajištění | Zájem investorů | Fed | Novo Nordisk | Trhy | Rizika | Tesla | Komodity | Zajištění proti inflaci | Meta | Čína | Inovace | Ceny | Siemens | Financování | Pokles | Novo | ASML | Rozvolnění | Instituce | Výnos | Výnosy z dluhopisů | Dovoz | Trump | Ceny ropy | Technologické firmy | Portfólia | Japonsko | Marže | Situace | Akcie | Dodavatelské řetězce | Technologie | MSCI Europe | Růst zisků | Veřejné služby | Výsledky | Investice | Microsoft | Pro investory | Potenciál | Zdravotnictví | Kapitalizace | Zisky | Diverzifikovat | SAP | Zotavení | Důvěra | Vítězství republikánů | Evropské firmy | Hospodářský růst | Dluhopisové výnosy | Evropské akcie | TIM | Energie | Vyhlídky | Průmyslová výroba | Stavebnictví | Beta | S&P 500 | JDE | Apple | Zadlužení | Výhledy | Zavedení cel | Zlato | Ekonomika | Vlády | Očekávaný růst | Instrumenty | Čínské akcie | Pozice | Portfolia | Služby | Spotřební zboží | Řetězce | Investoři | Rostoucí výnosy | Saxo Bank | Ropy | Bankovnictví | Nemovitosti | Rok 2024 | Nvidia | Průmyslové firmy | Ekonomiky eurozóny | ROCE | Zpracovatelský průmysl | Materiály | Trump 2.0 |

Čtěte více

-

Akciové trhy zpátky v červených číslech. Libru rozvlnilo překvapivé oznámení předčasných voleb

Téma úterní seance je jasné. Britská premiérka Theresa May dnes překvapila nečekanou tiskovou konferencí, na které oznámila, že zítra požádá v britském parlamentu o schválení předčasných voleb, které by se měly konat 8. června. Mayová tím cílí na posílení svého mandátu pro další vyjednávání o vystoupení země z EU a zároveň využívá příležitosti k získání většího počtu křesel v situaci, kdy je hlavní opoziční strana Labouristů výrazně oslabená vnitřními rozpory a nízkou popularitou jejího šéfa Jeremy Corbyna. Velmi divokou seancí si proto prochází především britská libra, která po prvotním oslabení před tiskovou konferencí začala výrazně posilovat. I tentokrát je ale dění na libře přinejmenším zvláštní. Silnější libra totiž zatím vždy souvisela s nadějí, že bude Mayová nucena opozicí i vlastními poslanci ke vstřícnějšímu postoji vůči EU. Pokud by však svůj mandát ve volbách posílila, pravděpodobnost tvrdého brexitu může být o něco vyšší, i když zůstane i nadále až tou nejzazší a s stále jen málo pravděpodobnou variantou. -

Akciové trhy ztrácejí uprostřed zrychlující se pandemie

Strach z dopadů koronaviru na globální ekonomiku opět zaplavuje mysl investorů a zpomaluje vývoj evropských akciových trhů. Ani pozitivní zprávy o klinických studiích vakcín od AstraZeneca a Oxfordské univerzity, které se připojují k testům Pfizer a Moderna, nebrání evropským akciovým trhům v dalším ztrátám. -

Akciové trhy ztratily během okamžiku více než 6,4 bilionů dolarů. A přijdou větší ztráty.

Prudký pokles na Wall Street a ztráta kapitalizace přes 6,4 bilionů dolarů přiměly tvůrce americké politiky mluvit o ekonomice mírně alarmujícím tónem. -

Akciové trhy zůstávají v klidném režimu, dnes promluví Janet Yellenová

Akciové trhy si své pozice včera bez větších problémů podržely a dál zůstávají na zvýšených úrovních, na které se díky... -

Akciové trhy zůstávají v klidu, nervozita (VIX) přesto dál mírně narůstá

Tématem středeční seance je opět především politika a rusko-americké vztahy. Americký ministr zahraničí se dnes v Moskvě setkal se svým ruským protějškem a pole posledních informací by se dnes měl potkat také s ruským prezidentem Putinem. Ten včera uvedl že jsou vztahy mezi oběma zeměmi nejhorší od Studené války a nijak idylická nebyla ani vzájemní schůzka mezi oběma ministry zahraničí, kteří se rozcházejí v názorech na řešení konfliktu v Sýrii. Akciové trhy ale zdá se na dnešní události příliš nereagují a zůstávají v klidu. -

Akciové trhy – 10 největších burz světa a jaký na ně má vliv politika?

Politika a finance jsou bezpochyby velmi úzce propojené pojmy, které se navzájem velmi ovlivňují. Významné politické události mohou během krátké doby vyvolat rozruch ve společnosti, který se následně reflektuje určitým způsobem do finančních trhů. Přesto z dlouhodobého hlediska má většina politických vlivů dopad pouze na dotčenou ekonomiku, které se bezprostředně týkaly. -

Akciové valuace indikují podprůměrné očekávané výnosy

Přestože se světová ekonomika momentálně nachází v nejhlubší hospodářské recesi od 2. světové války a korporátní zisky celosvětově meziročně klesají v průměru o téměř 30 %, akciové trhy jsou na tom díky masivním monetárním stimulům klíčových centrálních bank relativně dobře: nejširší globální akciový index MSCI All Country World je od začátku roku v pěkném plusu 2,9 %. -

Akciové valuace indikují silně podprůměrné očekávané výnosy

Pokud přihlédneme k faktu, že se momentálně světová ekonomika nachází v nejhlubší hospodářské recesi od 2. světové války, přičemž globální HDP by mělo podle poslední prognózy Mezinárodního měnového fondu z října letos poklesnout o 4,4 %, výkonnost globálních akciových trhů od začátku letošního roku je mimořádně příznivá. Nejširší globální akciový index MSCI All Country World zatím totiž připisuje zisk 6 %. -

Akciové valuace jsou i po korekci velmi vysoké

Akciové trhy od minulého týdne bez zjevného katalyzátoru mírně korigují své předchozí ohromné zisky. Nejširší globální akciový index MSCI All Country World je tak zatím v září v mínusu 1,8 %. Od začátku roku je nicméně stále v plusu 1,6 %. -

Akciové výhledy: Akciím ještě pára nedochází

Růstový trend na globálních akciových trzích v druhém čtvrtletí zvolnil. Přestože makroekonomické podmínky pokračovaly v pozitivním vývoji, akciové trhy ve větším rozletu brzdily především politické události. -

Akciové výhledy: Globální nejistoty stále vyvolávají obavy

První měsíce roku byly pozitivně ovlivněny oživením na trzích po výprodejích z konce 2018: V prosinci 2018 trhy zasáhly silné výprodeje, které snížily cenovou základnu a umožnily tak trhům významně růst. To bylo dále podpořeno pozitivním očekáváním ohledně uzavření obchodní dohody mezi Spojenými státy a Čínou. -

Akciové výhledy: Příležitosti obchodní války

Zvyšování úrokových sazeb ve Spojených státech a eskalující obchodní válka: Nejistota na trzích pramenící krom uvedeného i z jednání o odchodu Velké Británie z EU a situace okolo italských veřejných financí vyústila v razantní nárůst volatility. V závěru loňského roku došlo k výrazným výprodejům a akciové indexy tak uzavřely rok 2018 v červeném. -

AKCIOVÉ ZISKY POKRAČUJÍ MÍRNÝM RŮSTEM

Nižší než původně očekávané výdaje spotřebitelů a pouze o 9,000 méně žádostí o dávky v nezaměstnanosti za... -

Akcioví investoři mají vysoká očekávání

„Akciové tituly jsou nyní draze oceněné, což odráží příznivý současný makroekonomický vývoj. Jak dlouho ale toto období vydrží?, “ říká analytik BHS Timur Barotov. -

Akcioví obchodníci dnes příliš vzruchu nezažili

O živém obchodování na akciových trzích nemůže být ani řeč. Evropský Stoxx 600 oproti včerejšku končí seanci o 0,1 % níže. V rámci sektorů se pak zisky i ztráty pohybují ve většině případů do půl procenta. Americké indexy flirtují se svými nedávnými rekordy. Zisky či ztráty žádného z nich ale nedosahují ani jedné desetiny procenta. Ani u jednotlivých odvětví nejsou zatím patrné výraznější pohyby. -

Akcioví vítězové & poražení, aneb povolební příběhy z Evropy

Nečekané vítězství D. Trumpa v prezidentských volbách v USA zamíchalo evropskými akciemi. Širší trhy se sice během dne oklepaly, některým sektorům a vybraným akciím ale šokující vítězství kontroverzního republikána uštědřilo pořádný políček. Jiné z nejnovějšího projevu vůle amerických voličů naopak profitovaly. Přinášíme výběr nejvýraznějších evropských akciových příběhů povolebního dneška. -

Akciový fokus: Kdy odezní krátkodobé finanční problémy lídra trhu?

V květnové epizodě akciového fokusu se náš analytik Tomáš Cverna zaměřil na další společnost ze zdravotnického sektoru. ResMed je přední společností v oblasti léčby spánkových poruch a respiračních onemocnění. S jejich inovativními a technologicky pokročilými produkty pomáhají milionům lidí po celém světě. Navzdory výbornému tržnímu postavení se společnost nevyhnula problémům. O jakých problémech je řeč? Jaké to bude mít následky pro společnost? To se dozvíte již nyní v našem videu. -

Akciový fokus: Známe nejlepšího výrobce chirurgických nástrojů?

V březnovém dílu akciového fokusu se náš analytik Tomáš Cverna zabýval rozborem trhu se zdravotnickým vybavením a podrobněji se zaměřil na společnost Stryker (SYK.US). -

Akciový index JP 225 se pokouší zotavit po propadu

Po oznámení prezidenta Trumpa o uvalení 25% cla na všechny automobily, které nejsou vyrobeny v USA, což může potenciálně výrazně ovlivnit japonský automobilový průmysl. Pozoruhodné je, že index JP 225 se v posledních devíti seancích pohyboval v rozmezí poté, co zaznamenal smrtící kříž, když 50denní jednoduchý klouzavý průměr (SMA) překročil 200denní SMA. -

📊Akciový index NASDAQ

Nahlédněte pod pokličku jednoho z největších a nejznámějších akciových indexů NASDAQ (US100) a zjistěte, jak funguje a co nás čeká.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Denní kalendář událostí

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

Tradingové analýzy a zprávy

Evropská komise schválila odklad odvetných cel o 90 dní

Volba příštího německého kancléře se uskuteční 6. května

Rafaj: Evropský ekonomický model není dlouhodobě udržitelný

UBS snížila odhad letošního růstu čínské ekonomiky

AUD/USD testuje klíčovou S/R zónu na psychologické hladině

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Evropská komise schválila odklad odvetných cel o 90 dní

Volba příštího německého kancléře se uskuteční 6. května

Rafaj: Evropský ekonomický model není dlouhodobě udržitelný

UBS snížila odhad letošního růstu čínské ekonomiky

AUD/USD testuje klíčovou S/R zónu na psychologické hladině

GBP/CAD prolomil neckline inverzní formace Hlava a ramena, přichází změna trendu?

Ranní zpráva pro tradery: Co se děje na finančních trzích 15.4.2025

Aktuálně otevřené forex pozice 15.4.2025

Evropské akcie po celní výjimce na dovoz některé elektroniky do USA posílily

Forex: Dolar oslabuje ke koši měn, prudce ale zpevnil k argentinskému pesu

Blogy uživatelů

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Forexové online zpravodajství

American Airlines nabídne od roku 2026 bezplatné Wi-Fi na palubě

Honda přesouvá výrobu do USA

Nvidia a AMD přesouvají část produkce svých čipů do USA

Eurozóna: Průmyslová výroba v únoru meziročně vzrostla o 1,2 při očekávání poklesu o 0,7 %

Eurozóna: Index očekávání dle průzkumu ZEW v dubnu na -18,5 b.

Německo: Index očekávání průzkumu ZEW v dubnu na -14 b. při očekávání 10 b.

Intel prodá 51% podíl v jednotce Altera společnosti Silver Lake

Vývoj cen komodit: Stříbro (+0,68 %), Zlato (+0,59 %) a kukuřice (+0,52 %)

Vývoj měnových párů: libra posiluje vůči koruně o 0,31 % na GBP/CZK 29,19

Frankfurtská burza v úvodu obchodování posiluje, tažena akciemi automobilek

American Airlines nabídne od roku 2026 bezplatné Wi-Fi na palubě

Honda přesouvá výrobu do USA

Nvidia a AMD přesouvají část produkce svých čipů do USA

Eurozóna: Průmyslová výroba v únoru meziročně vzrostla o 1,2 při očekávání poklesu o 0,7 %

Eurozóna: Index očekávání dle průzkumu ZEW v dubnu na -18,5 b.

Německo: Index očekávání průzkumu ZEW v dubnu na -14 b. při očekávání 10 b.

Intel prodá 51% podíl v jednotce Altera společnosti Silver Lake

Vývoj cen komodit: Stříbro (+0,68 %), Zlato (+0,59 %) a kukuřice (+0,52 %)

Vývoj měnových párů: libra posiluje vůči koruně o 0,31 % na GBP/CZK 29,19

Frankfurtská burza v úvodu obchodování posiluje, tažena akciemi automobilek

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Honda přesouvá výrobu do USA

WAG: Citi snížilo cílovou cenu a ponechalo doporučení na stupni „buy“

Bolehlav pro českou vládu a ČEZ: Už zítra mohou v Jižní Koreji sesadit nynějšího prezidenta; favoritem na úřad pak bude muž, jenž hlásá, že cena za Dukovany je hrubě podseknutá, a vlastně by je nejradši nestavěl

Koruna i dolar drží včerejší pozice, důležitá budou odpolední americká čísla

Ropa: Ráno minimum od 2009

Šance na růst britských sazeb pomalu rostou. Obchodníci na libře ale řeší především brexit

Bitcoin: podle všeho začal pokles hlouběji

USD/JPY: Jednoduché tipy pro začínající obchodníky na 9. května (seance v USA)

Co nás čeká v obchodním dnu 23.3.2018

Technická analýza intradenního pohybu ceny komoditního aktiva surová ropa, středa 14. srpna 2024

Honda přesouvá výrobu do USA

WAG: Citi snížilo cílovou cenu a ponechalo doporučení na stupni „buy“

Bolehlav pro českou vládu a ČEZ: Už zítra mohou v Jižní Koreji sesadit nynějšího prezidenta; favoritem na úřad pak bude muž, jenž hlásá, že cena za Dukovany je hrubě podseknutá, a vlastně by je nejradši nestavěl

Koruna i dolar drží včerejší pozice, důležitá budou odpolední americká čísla

Ropa: Ráno minimum od 2009

Šance na růst britských sazeb pomalu rostou. Obchodníci na libře ale řeší především brexit

Bitcoin: podle všeho začal pokles hlouběji

USD/JPY: Jednoduché tipy pro začínající obchodníky na 9. května (seance v USA)

Co nás čeká v obchodním dnu 23.3.2018

Technická analýza intradenního pohybu ceny komoditního aktiva surová ropa, středa 14. srpna 2024

Blogy uživatelů

Praktická ukázka: Cla? U mě zatím stále v klidu

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 3.11.2014

Analýza akcií PayPal - Důvody poklesu ceny a zhodnocení potenciálu pro růst

Praktická ukázka: Konečně ztráta

Co je opravdová svoboda v tradingu?

Výběr z nedělní přípravy: Měnové páry AUD/USD a EUR/AUD

Výhľad exotik a AUD/JPY na leto

Naše vědomosti v běhu dějin

Americké akcie krvácejí

Praktická ukázka: Cla? U mě zatím stále v klidu

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 3.11.2014

Analýza akcií PayPal - Důvody poklesu ceny a zhodnocení potenciálu pro růst

Praktická ukázka: Konečně ztráta

Co je opravdová svoboda v tradingu?

Výběr z nedělní přípravy: Měnové páry AUD/USD a EUR/AUD

Výhľad exotik a AUD/JPY na leto

Naše vědomosti v běhu dějin

Americké akcie krvácejí

Vzdělávací články

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Zapomeňte na dolary a libry. Nejsilnější měnu světa mají v Kuvajtu

Index S&P 500: Kompletní průvodce pro investování a trading

Seriál o ETF: Příklady konkrétních ETF (díl 13.)

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Forex brokeři - jak správně vybrat

Trading a daně

8 nejlepších obchodních strategií – úvodní část (1. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Zapomeňte na dolary a libry. Nejsilnější měnu světa mají v Kuvajtu

Index S&P 500: Kompletní průvodce pro investování a trading

Seriál o ETF: Příklady konkrétních ETF (díl 13.)

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Forex brokeři - jak správně vybrat

Trading a daně

8 nejlepších obchodních strategií – úvodní část (1. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Tradingové analýzy a zprávy

Bloomberg: Čínské dodávky vzácných zemin se zastavily

Forex: Vítězové a poražení 1.12.2016

Forex: EUR/GBP se obchoduje v klesajícím trendovém kanálu

GBP/USD - Intradenní výhled 28.3.2022

Aktuální otevřené FOREX pozice 30.5.2012

Německo schválilo vyrovnaný rozpočet

Novozélandská ekonomika kvůli koronaviru rekordně klesla

CME hodlá zahájit obchodování s bitcoinem

Los Angeles má největší HDP v USA

Cena bitcoinu překonala 12.000 dolarů

Bloomberg: Čínské dodávky vzácných zemin se zastavily

Forex: Vítězové a poražení 1.12.2016

Forex: EUR/GBP se obchoduje v klesajícím trendovém kanálu

GBP/USD - Intradenní výhled 28.3.2022

Aktuální otevřené FOREX pozice 30.5.2012

Německo schválilo vyrovnaný rozpočet

Novozélandská ekonomika kvůli koronaviru rekordně klesla

CME hodlá zahájit obchodování s bitcoinem

Los Angeles má největší HDP v USA

Cena bitcoinu překonala 12.000 dolarů

Témata v diskusním fóru

Diskuze FOREX začátečníků

FX trading - ptejte se pokročilých

Interbrokers.pro

EUR/CZK a USD/CZK

seif.finance zkušenosti?

FOREX trading

EUR/USD

Komodity

Akcie

bsdfserhhsersherh

Diskuze FOREX začátečníků

FX trading - ptejte se pokročilých

Interbrokers.pro

EUR/CZK a USD/CZK

seif.finance zkušenosti?

FOREX trading

EUR/USD

Komodity

Akcie

bsdfserhhsersherh

Odborné kurzy a semináře

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)