Ticker Tape by TradingView

Invesco: Investice do klimatu – je třeba zmírňování a přizpůsobování?

· Změna klimatu bude výzvou a změní náš způsob života

· Nejhůře budou pravděpodobně zasaženy nejchudší země v Africe

· Je třeba investovat do strategií zmírňující a přizpůsobující se změně klimatu

Podle globálního nárůstu teplot v průběhu let je jasné, že změna klimatu bude výzvou pro náš způsob života. Pro řešení těchto rizik je nezbytné investovat do strategií zmírňování a přizpůsobování se změně klimatu.

Proč je třeba investic do klimatu?

V červenci 2023 generální tajemník OSN Antonio Guterres prohlásil: „Éra globálního oteplování skončila, nastala éra globálního varu.“

Jeho komentář byl reakcí na zprávu, že loňský červenec byl nejteplejším měsícem v historii. Služba Evropské unie pro změnu klimatu Copernicus oznámila, že průměrná globální teplota vzduchu při povrchu země v červenci 2023 činila 16,95 °C. Jednalo se o nejvyšší hodnotu pro jakýkoli měsíc od začátku podrobných záznamů v roce 1940.

Symbolické na tom bylo, že to bylo o 1,5 °C tepleji než odhadovaná průměrná červencová teplota z let 1850-1900. Cílem Pařížské dohody je omezit nárůst teploty od let 1850-1900 právě na 1,5 °C.

Situace se od té doby téměř nezlepšila, podle zprávy Copernicus Climate Change Service byl březen 2024 teplejší než kterýkoli předchozí březen v záznamu dat. Byl to také desátý měsíc v řadě, který byl nejteplejší v historii. Zvýšení, které reprezentuje trend posledních měsíců, však může způsobovat i jev El Nino.

Bohužel, budoucí změna klimatu už je pravděpodobně do jisté míry započítána, protože podle modelů souvisí změna teploty s emisemi CO2, a to přinejmenším za posledních 100 let.

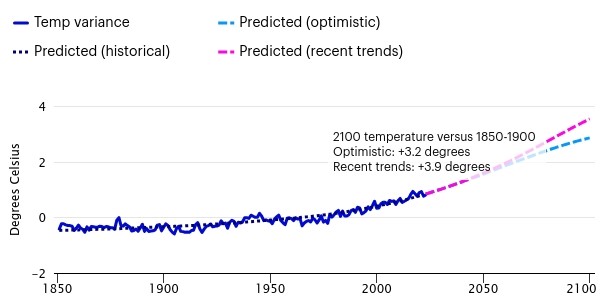

„Na základě odhadů počtu obyvatel OSN, mých očekávání o budoucím růstu příjmů a předpokladu, že technologické inovace (posuzováno podle tempa snižování emisí CO2 na jednotku HDP) budou pokračovat tempem tak jako doposud dojde podle mého modelu do konce století ke změně teploty o 3,9 °C oproti průměru let 1850-1900,“ vysvětluje Paul Jackson, globální vedoucí výzkumu alokace aktiv společnosti Invesco.

To je zobrazeno v části „Nedávné trendy“ na obrázku 1.

Obrázek 1: Předpokládaná změna teploty oproti průměru z let 1961-1990 (stupně Celsia)

Zdroj: NOAA, Our World in Data, Meteorologický úřad Spojeného království, OSN, Světová banka, LSEG Datastream a Invesco Global Market Strategy Office.

Taková změna teploty by pravděpodobně měla dramatický dopad na vývoj počasí. Z předchozích zpráv OSN vyplývá, že takové změny teploty by mohly přinést velký nárůst úmrtí souvisejících s klimatem a migrační toky, které by mohly jít do stovek milionů.

Některé regiony, například nízko položené pobřežní oblasti, se jednoduše stanou neobyvatelnými. Většina finančních center, jako je New York, Londýn, Tokio a Hongkong, se přitom nachází právě v pobřežních oblastech.

Jako příklad důsledků nárůstu teploty o 2-4 °C lze uvést Sternovu zprávu (2006), která odhaduje, že extrémní změny počasí by mohly stát až 0,5-1,0 % ročního globálního HDP, oproti 0,1 % v roce 2005. Trvalá ztráta HDP ve výši 3 % by mohla nastat při zvýšení teploty o 2-3 °C a při překročení 5 % by ztráta mohla činit dokonce až 10 %.

Investice do strategií na zmírnění dopadů

Nemusí však být tak zle. Na zmírnění změny klimatu se již nyní vynakládají velké investice. Například v Německu a Velké Británii pochází více než 40 % elektřiny z obnovitelných zdrojů.

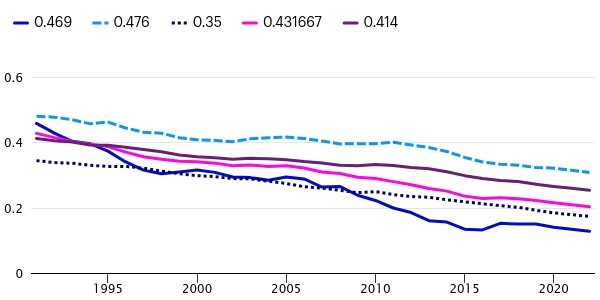

Klíčové budou technologie a obrázek 2 ukazuje jeden ze způsobů, jak rychle se věci vyvíjejí. Pokud chceme snížit emise CO2 a zároveň umožnit růst příjmů a populace, musíme snížit intenzitu CO2 v hospodářské činnosti, o což se snažíme.

Pokračování nedávných trendů ale předpovídá změny teploty o 3,9 °C. „Musíme zrychlit technologické inovace, abychom tyto křivky CO2 „ohnuli směrem dolů“,“ říká Paul Jackson.

Optimistický scénář na obrázku 1 fakticky předpokládá zdvojnásobení tempa poklesu intenzity CO2 a snižuje předpokládanou změnu teploty do roku 2100 na 3,2 °C (oproti průměru 1850-1900).

To stále není moc, ale co je důležité, dává to naději, že změny po roce 2100 budou dramatičtější ve srovnání s průběhem „posledních trendů“. Je to proto, že co děláme dnes, se plně projeví až za zhruba 100 let.

Obrázek 2: Emise CO2 v hospodářské činnosti (kg emisí CO2 na jeden dolar HDP v paritě kupní síly v roce 2011)

Zdroj: Světová banka, LSEG Datastream a Invesco Global Market Strategy Office.

Je snadné předpokládat zdvojnásobení tempa technologických inovací, ale mnohem obtížnější je ho dosáhnout. Bude to vyžadovat velké investice do výzkumu a vývoje a pravděpodobně bude potřeba velké podpory ze strany vlád. Není snadné nyní utrácet peníze ve prospěch našich pravnuků.

Mezi klíčové oblasti inovací v blízké budoucnosti bude patřit vývoj bateriových technologií a skladování energie. Další inovace se budou týkat využití mořských zdrojů energie nebo užití vodíku jako zdroje paliva. Pokrok v zemědělských technologiích sníží emise metanu, zatímco posun ve výrobě elektrických letadel nabírá na obrátkách. Stejně tak i klimatizace poháněné solární energií.

Ke změně klimatu už bohužel dochází a bude se zhoršovat. Dopady této změny ale pravděpodobně nebudou rovnoměrně rozloženy. Teploty se budou měnit nejblíže u pólů, nicméně oblasti v blízkosti rovníku se již nyní potýkají s vysokými teplotami a jakýkoli nárůst zde by už mohl být kritický.

Navíc velká část obyvatelstva žijícího v tropech je chudá a očekává se, že chudší země často ponesou nejhorší důsledky změny klimatu. Někde budou záplavy, jinde sucho, teploty nesnesitelné pro život, nedostatek vody a potravin. Tyto oblasti budou nejméně schopné se bránit.

Afrika potřebuje čas na adaptaci, aby se vypořádala s klimatickými výzvami

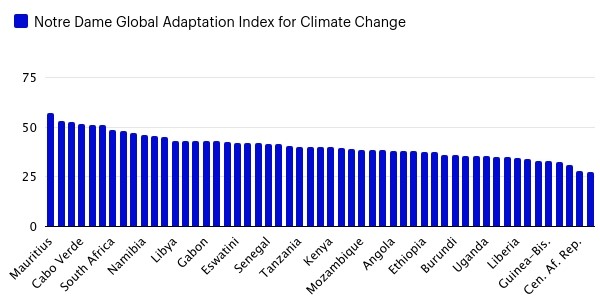

Afrika je příkladem tohoto problému – na obrázku 3 je znázorněn globální index Notre Dame znázorňující adaptaci na změnu klimatu v 53 afrických zemích s výjimkou Jižního Súdánu.

Obrázek 3: Notre Dame globální index adaptace na změnu klimatu v roce 2021 (africké země)

Zdroj: University of Notre Dame, LSEG Datastream and Invesco Global Market Strategy Office.

Adaptační index hodnotí zranitelnost země vůči změně klimatu a její připravenost na tyto změny (nižší skóre znamená horší připravenost). Nejnižší skóre ze všech zemí světa má Čad 26,9, nejvyšší Norsko 75,0. Ze 185 zemí zahrnutých do tohoto indexu je v první třetině pouze jediná africká země Mauricius.

Dalších 11 afrických zemí se nachází uprostřed a zbývajících 41 zemí patří mezi nejzranitelnější třetinu zemí. Přitom Afrika se na kumulativních emisích CO2 do roku 2022 podílela méně než 3 %, ale zdá se, že je odsouzena k nejhorším následkům.

Odhady OSN naznačují, že v Africe bude v roce 2100 41 % světové populace v produktivním věku (15-64 let) oproti 15 % v roce 2020. Je možné, že tito potenciální pracovníci již budou hledat příležitosti jinde, takže aby se zbytek světa vyhnul ohromujícím migračním tokům, bude možná potřeba zabránit tomu, aby se velká část Afriky stala neobyvatelnou.

Výdaje na přizpůsobení se změně klimatu budou pravděpodobně po celém světě zahrnovat širokou škálu opatření od budování ochranných bariér v moři, přesuny osídlení v jednotlivých zemích až po investice do zachycování a odsolování vody.

Jsou třeba také investice do agrochemie, do plodin odolných proti suchu, inovace ve zlepšování stavebních standardů, aby se zabránilo záplavovým oblastem, a do budov odolných proti bouřkám.

Změna klimatu představuje hrozbu i příležitost. „Investoři jsou již nyní konfrontováni s hospodářskými ztrátami a rostoucími náklady, jakými je třeba pojištění. Je pravděpodobné, že se to bude jen zhoršovat. Je to pravděpodobně největší externalita, které budeme kdy čelit, ale povaha externalit ztěžuje jejich řešení, protože znečišťovatel není nucen platit. Avšak opatření, která se přijímají nyní, mohou omezit budoucí škody. Investoři se mohou na řešení podílet a změna klimatu se pravděpodobně stane dominantním investičním tématem pro zbytek století,“ uzavírá Paul Jackson.

Klíčová slova: Vývoj | Očekávání | Investice | António Guterres | LSEG | 3М | Londýn | Jeden dolar | Peníze | Situace | Emise CO2 | Změna klimatu | Unie | Hongkong | Norsko | Investovat | CO2 | Investoři | Invesco | Zprávy | Snížit emise | HDP | Světová banka | Příležitosti | Opatření | Společnosti | Globální index | Alokace | Ztráta | Mauricius | Klíčové oblasti | Technologie | ERA | Tokio | Adaptace | Banka | Africké země | Změny klimatu | ROCE | Dolar | Inovace | Market | Tajemník OSN | NOAA | OSN | Trend | Dramatický dopad | New York | Energie | Generální tajemník OSN | Afrika | Výdaje | Růst | Index | Nejchudší země | CAD | Emise | Paul Jackson | Alokace aktiv | Velké investice | Vice | Technologické inovace | Počasí | Change |

Čtěte více

-

Invesco: Evropský trh s ETFky je nastartovaný na odpovědné investování

Evropský trh s ETFky potřeboval jen něco málo přes 20 let, aby nashromáždil aktiva v hodnotě 1,2 bilionu liber v přibližně 2 000 fondech. Avšak jejich využívání asset manažery, finančními poradci a mladší generací soukromých investorů začalo nabírat na síle až v posledních několika letech. Investoři stále častěji zařazují ETF do svých portfolií, ať už kvůli diverzifikaci, přístupu k novým příležitostem nebo jednoduše kvůli snížení nákladů. Celá portfolia jsou nyní sestavována z ETF. Přesto vše nasvědčuje tomu, že se nacházíme v počátečních fázích růstu, přičemž průzkumy zdůrazňují nedostatečné porozumění jako důvod, proč mnoho investorů v současné době ETF nedrží. -

Invesco: Farmářský model pro pojišťovny – fixně úročené portfolio „buy and maintain“

Současné podmínky považujeme za příznivé pro akumulaci výnosů investičního stupně, zejména kratších splatností, tedy v kapitálově efektivní části výnosové křivky. -

Invesco: Fixed income výhled na rok 2024

V posledních několika letech byly dluhopisy všechno, jen ne nudné. Prostředí nízkých úrokových sazeb, jaké dominovalo světu po globální finanční krizi, se obrátilo naruby. Nejprve pandemie, pak narušení dodavatelských řetězců, a nakonec vypuknutí války na Ukrajině. Každý z těchto faktorů se přičinil o vznik tak vysoké inflace, jakou celá generace nespatřila, následované cyklem agresivního zvyšování úrokových sazeb ze strany téměř všech významných centrálních bank. -

Invesco: Globální alokace aktiv pro rok 2024

Vzhledem k našemu názoru, že rok 2024 přinese mnohem nižší úrokové sazby, očekáváme lepší výnosy u aktiv s pevným výnosem a také to, že rizikovější aktiva budou těžit z nižších sazeb a dalších vyhlídek na růst. Celkově předpokládáme nejlepší výnosy od roku 2019 i u dalších aktiv. V důsledku toho snižujeme v rámci naší modelové alokace aktiv hotovost na nulu, zatímco zvyšujeme váhu u investičního stupně, vysokého výnosu (rizikových aktiv), bankovních úvěrů a REITS (vše nadváha) a akcií (stále podváha). Preferujeme aktiva evropských a rozvíjejících se trhů (EM). -

Invesco: Globální bezemisní dluhopisy – Podpora cesty k hospodářství s nulovými emisemi

Strategie společnosti Invesco „Net Zero Global Bond“ se zaměřují nejen na snižování emisí skleníkových plynů, ale snaží se také podporovat pozitivní dopad na reálnou ekonomiku. Primárně se Invesco zaměřuje na společnosti v odvětvích, kde lze emise těžko snižovat. -

Invesco: Globální trhy – co sledovat v listopadu?

Ekonomika eurozóny vykazuje známky dalšího oslabování a Čína oznámila data, která odhalila složitou cestu k hospodářskému oživení. -

Invesco: Hospodářský růst Indie je vynikající, a to v celosvětovém měřítku

Indie je jednou z nejvýrazněji rostoucích ekonomik v Asii, a to díky digitální transformaci, silné spotřebě a rostoucímu vývozu. Její ekonomiku podporuje mladá pracovní síla, stále bohatší obyvatelstvo a vládní politika, která přináší renesanci výroby. Země vyniká na globální scéně a v roce 2024 tempo jejího hospodářského růstu překonalo ostatní asijské země. -

Invesco: Chaotické první čtvrtletí na světových trzích je charakterizováno malými vítězstvími

Na trzích panovaly v prvním čtvrtletí výkyvy, protože se množila různá prohlášení centrálních bank a způsobovala zmatek. Některá „malá vítězství“ bylo proto možná snadné přehlédnout. Jádrový index cen výdajů na osobní spotřebu za březen přinesl úlevu – a získal důvěru od předsedy Federálního rezervního systému Jaye Powella. -

Invesco: ChatGPT, umělá inteligence a Metaverzum

ChatGPT, umělá inteligence a Metaverzum "Pokud chceme vytvořit trojrozměrný internet, pak je bezpodmínečně nutné, aby lidé, kteří se na něm podílejí, také vytvářeli obsah – a jediná naděje, že se nám to podaří, je, že nám pomůže umělá inteligence." - Rev Lebaredian, viceprezident pro technologie Omniverse a simulace ve společnosti NVIDIA. -

Invesco: Inflace a znovuotevření Číny pomohou trhům v roce králíka

V Číně začal nový lunární rok a je to rok králíka. V roce tygra byly trhy „zničeny“, takže doufám, že tento rok přinese na finanční trhy jinou energii. -

Invesco: Investice do vodíku

Vodík bude hrát zásadní roli při přechodu na nízkoemisní hospodářství. Ačkoli se předpokládá, že větrné a solární energie budou v nadcházejících letech pokrývat většinu světové poptávky po elektřině, elektrifikace není vždy možná nebo není nejúčinnějším zdrojem energie. Vodík – a zejména zelený vodík – může být nejlepším řešením pro dekarbonizaci těžkých průmyslových odvětví, jako je lodní doprava a letectví, a také může poskytovat čistší zdroj tepla. Vodík je sice ve srovnání s jinými technologiemi čisté energie v raném stádiu vývoje, ale vzhledem k tomu, že již byly vyčleněny značné investice, mohl by zaznamenat jeden z nejsilnějších růstů. -

Invesco: Investiční alternativy pod drobnohledem

Lidé se často ptají na názor na alternativní aktiva, tedy nelikvidní aktiva, která jsou obvykle mimo dosah průměrného investora. Příkladem mohou být nemovitosti, private equity a mnoho strategií hedgeových fondů (distressed assets, merger arbitrage atd.). Do této kategorie mohou spadat i komodity vzhledem k obtížnosti jejich dodávání a skladování. -

Invesco: Investiční pojištění – bude třeba v roce 2023 změnit staré zvyky?

Inflace bude pravděpodobně přetrvávat i v roce 2023 a donutí mnoho pojistitelů diverzifikovat svá aktiva ve snaze chránit se před jejími bezprostředními i dlouhodobými dopady. Tlak regulačních orgánů na odvětví pojišťoven bude také sílit, což přinese nové požadavky týkající se například řízení rizik, udržitelnosti a uspokojování zájmů klientů. Tváří v tvář těmto výzvám si pojistitelé musí uvědomit, že investiční strategie, které se mohly v minulosti ukázat jako účinné, se v budoucnu nemusí ukázat jako tak účinné. -

Invesco: Investiční trendy u burzovně obchodovatelných fondů

Burzovně obchodované fondy neboli ETF se začínají čím dál víc prosazovat i v evropském regionu. Celková globální hodnota ETF od všech emitentů se přitom od roku 2018 do loňska téměř zdvojnásobila. Začátek roku 2022 přitom naznačuje, že zájem o ETF bude pokračovat. -

Invesco: Investiční výhled na rok 2024 v oblasti nemovitostí

Existuje citát běžně připisovaný Marku Twainovi, který říká: "Kdykoli se ocitnete na straně většiny, je čas se zastavit a zamyslet". Je to dobrá rada obecně – ale možná obzvlášť důležitá pro aktivní investory, kteří hledají nekonsenzuální příležitosti. -

Invesco Investment Outlook 2022: Normálnější růst i inflace, vyšší volatilita v roce plném změn

Po dvou letech mimořádných kroků fiskální a měnové politiky, které vyvolala pandemie, očekávají investiční stratégové společnosti Invesco, že rok 2022 bude rokem změn. Politiky a ekonomiky se budou přibližovat normálnějšímu stavu. Uprostřed pokračujících narušení dodavatelského řetězce a nárůstu poptávky se výhled na rok 2022 soustředí také na otázku inflace a na to, jak na ni mohou trhy a tvůrci politik reagovat. -

Invesco: Investování může být šetrné vůči životnímu prostředí

Nedávné trendy na cestě k nulovým emisím nejsou povzbudivé. Stručně řečeno, pokud chceme dosáhnout čisté nulové emise CO2, musí se intenzita hospodářské činnosti dramaticky snížit – mnohem více než v posledních desetiletích. Válka na Ukrajině navíc vyvolala otázky týkající se energetické bezpečnosti. Rovněž přiměla země, aby přenastavily svůj energetický mix. -

Invesco: Jak to nyní vypadá na trhu aktiv s pevným výnosem

Po březnovém vzestupu se trhy s pevným výnosem v dubnu vyvíjely špatně, protože očekávání snížení sazeb byla opět odsunuta. Silnější, než očekávaná ekonomická data z USA udržovala na začátku měsíce tlak na růst výnosů amerických státních dluhopisů a data o inflaci v polovině měsíce vedla k dalšímu růstu výnosů. Předseda Fedu Powell také naznačil, že vzhledem k tomu, že v posledních měsících nedošlo k dalšímu posunu při návratu inflace k cíli, bude možná nutné ponechat sazby na vyšší úrovni po delší dobu, což posunulo očekávání prvního snížení sazeb až na čtvrté čtvrtletí. -

Invesco: Kde jsou investiční příležitosti v době, kdy se světové ekonomiky rozcházejí?

Všechny západní vyspělé ekonomiky se pohybují stejným směrem – obecně klesá inflace a začíná nebo se blíží začátek snižování sazeb –, ale různou rychlostí. Velkou část těchto rozdílů lze přičíst tomu, jak jednotlivé hlavní ekonomiky reagovaly na pandemii a následný prudký růst inflace. USA například vedly v oblasti stimulačních opatření. To stačí k vytvoření podstatných rozdílů, které se nyní projevují třeba v tom, jak rychle začínají příslušné centrální banky snižovat sazby. -

Invesco: Když holubice křičí – Fed hlasitě signalizuje zářijové snížení sazeb

V minulém týdnu se americký Federální rezervní systém (Fed) vyjadřoval značně holubičím způsobem, což jen zvýšilo očekávání zářijového snížení úrokových sazeb. Nejprve jsme se dočkali zápisu z červencového zasedání Federálního výboru pro volný trh (FOMC), který byl překvapivě holubičí. Poté během svého dlouho očekávaného projevu v Jackson Hole předseda Fedu Jay Powell naznačil, že změna politiky je na spadnutí.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Prop Trading od RebelsFunding a platforma RF-Trader

Investování do REIT: Evropské REITs - jak fungují a jak se liší od amerických? (7. díl)

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

Investiční šmejdi už neuniknou. Podvedl vás zahraniční broker? Nový rozsudek otevírá cestu k vymáhání peněz napříč EU

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Jak obchodovat pattern Cup and Handle (hrnek s ouškem)

Jsou vzdělávací kurzy od prop firem relevantní zdroj informací?

Trend Following: Jednoduchá metoda, jak z trhů vytáhnout maximum

Trhy na křižovatce: Jak pomáhají reverzní formace odhalit další pohyb?

Moldavský lei je měnou zmítanou okolními obry. Platidlo přežilo i bankovní skandál století

Prop Trading od RebelsFunding a platforma RF-Trader

Investování do REIT: Evropské REITs - jak fungují a jak se liší od amerických? (7. díl)

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

Investiční šmejdi už neuniknou. Podvedl vás zahraniční broker? Nový rozsudek otevírá cestu k vymáhání peněz napříč EU

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Jak obchodovat pattern Cup and Handle (hrnek s ouškem)

Jsou vzdělávací kurzy od prop firem relevantní zdroj informací?

Trend Following: Jednoduchá metoda, jak z trhů vytáhnout maximum

Trhy na křižovatce: Jak pomáhají reverzní formace odhalit další pohyb?

Moldavský lei je měnou zmítanou okolními obry. Platidlo přežilo i bankovní skandál století

Denní kalendář událostí

Prezident Bundesbank Joachim Nagel

Člen Fedu Michael Barr

V Evropě změna zimního času na letní

V USA spotřebitelská důvěra University of Michigan

V USA cenový index PCE

V Kanadě hrubý domácí produkt (HDP)

Ve Španělsku index CPI

V Británii maloobchodní tržby

V Japonsku index CPI

V USA rozjednané prodeje domů

Prezident Bundesbank Joachim Nagel

Člen Fedu Michael Barr

V Evropě změna zimního času na letní

V USA spotřebitelská důvěra University of Michigan

V USA cenový index PCE

V Kanadě hrubý domácí produkt (HDP)

Ve Španělsku index CPI

V Británii maloobchodní tržby

V Japonsku index CPI

V USA rozjednané prodeje domů

Tradingové analýzy a zprávy

Index DAX - Intradenní výhled 25.3.2025

Index DAX (Eurex) (FDAX) - Intradenní výhled 25.3.2025

FTSE 100 - Intradenní výhled 25.3.2025

Dow Jones - Intradenní výhled 25.3.2025

Hang Seng - Intradenní výhled 25.3.2025

AUD/USD - Intradenní výhled 25.3.2025

USD/JPY - Intradenní výhled 25.3.2025

EUR/USD - Intradenní výhled 25.3.2025

Ropa Brent - Intradenní výhled 25.3.2025

Stříbro - Intradenní výhled 25.3.2025

Index DAX - Intradenní výhled 25.3.2025

Index DAX (Eurex) (FDAX) - Intradenní výhled 25.3.2025

FTSE 100 - Intradenní výhled 25.3.2025

Dow Jones - Intradenní výhled 25.3.2025

Hang Seng - Intradenní výhled 25.3.2025

AUD/USD - Intradenní výhled 25.3.2025

USD/JPY - Intradenní výhled 25.3.2025

EUR/USD - Intradenní výhled 25.3.2025

Ropa Brent - Intradenní výhled 25.3.2025

Stříbro - Intradenní výhled 25.3.2025

Blogy uživatelů

INVESTIČNÍ GLOSA: Největší rošáda od minulého století. Investoři mění USA za Evropu

Tradingovým talentům se ve Fintokei daří stále víc. Jaká je jejich úspěšnost?

Mentální únava v tradingu: Tichý zabiják výsledků

RebelsFunding nabízí 30% slevu na všechny programy, pouze do pátku 28. března

Může pokles na amerických akciích pokračovat?

Akcie Beyond Meat: Jak na burze prodělat kalhoty?

Výběr z nedělní přípravy: Měnové páry AUD/USD a EUR/JPY

Index S&P 500 zastavil pokles, býčí reakce na rychlou korekci ale vypadá jinak

Ropa, Rusko, Rubl, Rozpočet – už je po válce?

Krypto šeptanda (21.3.2025)

INVESTIČNÍ GLOSA: Největší rošáda od minulého století. Investoři mění USA za Evropu

Tradingovým talentům se ve Fintokei daří stále víc. Jaká je jejich úspěšnost?

Mentální únava v tradingu: Tichý zabiják výsledků

RebelsFunding nabízí 30% slevu na všechny programy, pouze do pátku 28. března

Může pokles na amerických akciích pokračovat?

Akcie Beyond Meat: Jak na burze prodělat kalhoty?

Výběr z nedělní přípravy: Měnové páry AUD/USD a EUR/JPY

Index S&P 500 zastavil pokles, býčí reakce na rychlou korekci ale vypadá jinak

Ropa, Rusko, Rubl, Rozpočet – už je po válce?

Krypto šeptanda (21.3.2025)

Forexové online zpravodajství

Asijsko-pacifický region obchoduje smíšeně, výrazněji oslabují technologické akcie v Hongkongu

Eurowag zveřejnil předběžné výsledky hospodaření za rok 2024

Akciový výhled: Evropa otevře spíše nevýrazně

Pilulka: Čuprova společnost uplatnila opci k nabytí kontrolního podílu

Evropské futures kontrakty se obchodují v mírně zeleném

Erste: JP Morgan zvyšuje cílovou cenu akcií z 67 EUR na 78 EUR při stálém doporučení "overweight"

EU: Registrace nových aut v únoru poklesly o 3,4 %

Očekávané události: Index IFO (Německo), registrace nových aut (EU), prodeje nových domů (USA)

Lepší nálada v evropském průmyslu

Forex: Koruna posiluje pod 25,00 EUR/CZK

Asijsko-pacifický region obchoduje smíšeně, výrazněji oslabují technologické akcie v Hongkongu

Eurowag zveřejnil předběžné výsledky hospodaření za rok 2024

Akciový výhled: Evropa otevře spíše nevýrazně

Pilulka: Čuprova společnost uplatnila opci k nabytí kontrolního podílu

Evropské futures kontrakty se obchodují v mírně zeleném

Erste: JP Morgan zvyšuje cílovou cenu akcií z 67 EUR na 78 EUR při stálém doporučení "overweight"

EU: Registrace nových aut v únoru poklesly o 3,4 %

Očekávané události: Index IFO (Německo), registrace nových aut (EU), prodeje nových domů (USA)

Lepší nálada v evropském průmyslu

Forex: Koruna posiluje pod 25,00 EUR/CZK

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Erste: JP Morgan zvyšuje cílovou cenu akcií z 67 EUR na 78 EUR při stálém doporučení "overweight"

Týdenní zpráva

Německé akcie dnes jedou rallye

BREAKING: Údaje o PMI ve službách EU lepší, než se očekávalo 🎯

Denné zhrnutie: Powell naznačil možnosť zníženia sadzieb, rizikové aktíva rastú

RANNÍ ZPRÁVY: BRITSKÁ LIBRA SE VRACÍ K VZESTUPU

Makro: Žádosti o podporu v USA stagnovaly na tříletém minimu

Je Forex hazard?

Vývoj měnových párů: EUR/CZK 24,95

Forex: Technická analýza GBP/USD, W

Erste: JP Morgan zvyšuje cílovou cenu akcií z 67 EUR na 78 EUR při stálém doporučení "overweight"

Týdenní zpráva

Německé akcie dnes jedou rallye

BREAKING: Údaje o PMI ve službách EU lepší, než se očekávalo 🎯

Denné zhrnutie: Powell naznačil možnosť zníženia sadzieb, rizikové aktíva rastú

RANNÍ ZPRÁVY: BRITSKÁ LIBRA SE VRACÍ K VZESTUPU

Makro: Žádosti o podporu v USA stagnovaly na tříletém minimu

Je Forex hazard?

Vývoj měnových párů: EUR/CZK 24,95

Forex: Technická analýza GBP/USD, W

Blogy uživatelů

Zlato za 3000 dolarů?! | Investiční Memento #88

Volatilita rapidně klesá? | TimeFrame výhled (17.4. - 23.4. 2023)

Fundamentální analýza forexu – základy fundamentální analýzy na forexovém trhu (1. díl)

Konzistentne úspešné obchodovanie (4)

Výnosy na amerických desetiletých dluhopisech znovu nad 4 %

Proč jsme se rozhodli vybudovat Fintokei

Čínské akcie: přichází obrat po letech strádání?

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 12.10.2015

Technický pohľad na trhy – silné úrovne a trendové línie v dohľadu

Hodnocení ověřených brokerů binárních opcí

Zlato za 3000 dolarů?! | Investiční Memento #88

Volatilita rapidně klesá? | TimeFrame výhled (17.4. - 23.4. 2023)

Fundamentální analýza forexu – základy fundamentální analýzy na forexovém trhu (1. díl)

Konzistentne úspešné obchodovanie (4)

Výnosy na amerických desetiletých dluhopisech znovu nad 4 %

Proč jsme se rozhodli vybudovat Fintokei

Čínské akcie: přichází obrat po letech strádání?

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 12.10.2015

Technický pohľad na trhy – silné úrovne a trendové línie v dohľadu

Hodnocení ověřených brokerů binárních opcí

Vzdělávací články

Nejdůležitější ekonomické události roku 2012

Diverzifikace Prop Trading firem

Obchodní strategie a ETF portfolia – investice, které stojí za to!

Jednoduchý příklad obchodního systému

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

8 nejlepších obchodních strategií – scalping (7. díl) – 2. část

Price Action: WRB analýza

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Velká tržní předpověď pro rok 2025

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Nejdůležitější ekonomické události roku 2012

Diverzifikace Prop Trading firem

Obchodní strategie a ETF portfolia – investice, které stojí za to!

Jednoduchý příklad obchodního systému

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

8 nejlepších obchodních strategií – scalping (7. díl) – 2. část

Price Action: WRB analýza

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Velká tržní předpověď pro rok 2025

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Tradingové analýzy a zprávy

Nejsilnější a nejslabší měny 3.9.2020

Americký regulátor CFTC varuje před brokerem Binary Das

Nejsilnější a nejslabší měny 19.9.2023

Forex: Technická analýza EUR/USD

Index DAX - Intradenní výhled 25.3.2025

Index DAX (Eurex) (FDAX) - Intradenní výhled 25.3.2025

NZD/USD - Intradenní výhled 18.4.2019

Swingové obchodování EUR/USD 24.3.2025

Ropa WTI - Intradenní výhled 04.11.2024

V Německu se konají parlamentní volby, čeká se vítězství CDU/CSU

Nejsilnější a nejslabší měny 3.9.2020

Americký regulátor CFTC varuje před brokerem Binary Das

Nejsilnější a nejslabší měny 19.9.2023

Forex: Technická analýza EUR/USD

Index DAX - Intradenní výhled 25.3.2025

Index DAX (Eurex) (FDAX) - Intradenní výhled 25.3.2025

NZD/USD - Intradenní výhled 18.4.2019

Swingové obchodování EUR/USD 24.3.2025

Ropa WTI - Intradenní výhled 04.11.2024

V Německu se konají parlamentní volby, čeká se vítězství CDU/CSU

Témata v diskusním fóru

enfulfing na DTDB nebo trendlince

Top 5 akcií roku 2023 s vysokým dividendovým výnosem pro strategické investování

Elliottova vlnová teorie pro měnové páry GBP/CHF, USD/CAD a EUR/CAD

Mýtus jménem demo účet

Praktická ukázka: Tak to byl mazec

Praktická ukázka: Tentokrát by byl rozdíl větší

Praktické okénko - Zisk proti Japonci

Vhodný akciový broker?

EUR/USD: Je to tentokrát jinak?

Pohled tradera na americké akciové indexy, ropu WTI a GBP/USD

enfulfing na DTDB nebo trendlince

Top 5 akcií roku 2023 s vysokým dividendovým výnosem pro strategické investování

Elliottova vlnová teorie pro měnové páry GBP/CHF, USD/CAD a EUR/CAD

Mýtus jménem demo účet

Praktická ukázka: Tak to byl mazec

Praktická ukázka: Tentokrát by byl rozdíl větší

Praktické okénko - Zisk proti Japonci

Vhodný akciový broker?

EUR/USD: Je to tentokrát jinak?

Pohled tradera na americké akciové indexy, ropu WTI a GBP/USD