Ticker Tape by TradingView

Letos se celosvětově v insolvenci ocitne více společností, než se očekávalo. V Evropě a Severní Americe to může ohrozit 1,6 milionu pracovních míst

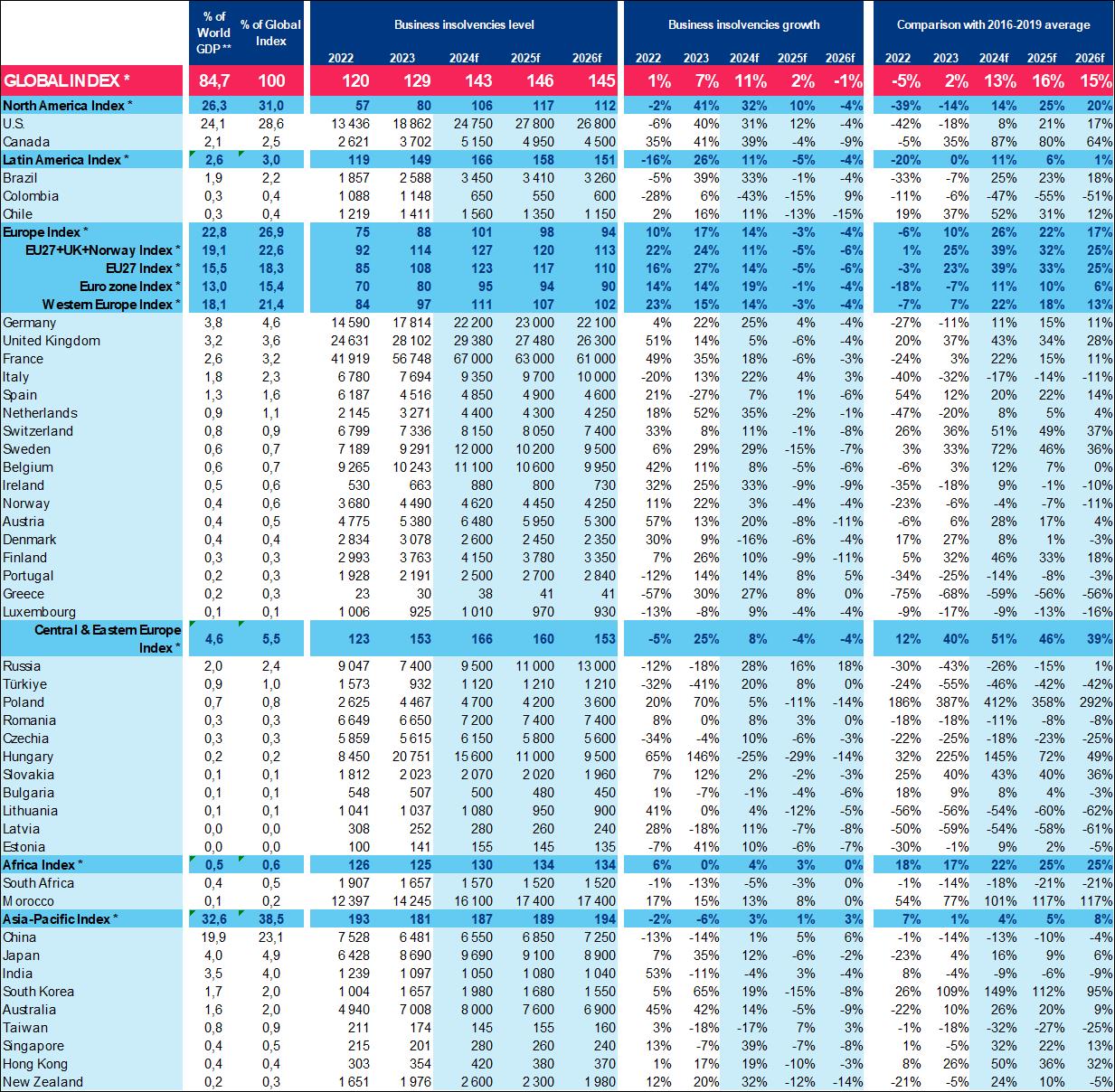

V letošním roce počet společností, které se dostaly do insolvence, vzroste dle analýzy Allianz Trade celosvětově o 11 %, oproti předchozímu roku. Jedná se o prudší nárůst, než experti odhadovali na začátku roku – za celosvětovým růstem stojí hlavně západní Evropa, kde se počet insolvencí zvýší o 14 % oproti minulému roku, a USA, kde dojde k nárůstu o 31 %. Další nárůst insolvencí může v Evropě a Severní Americe ohrozit více než 1,6 milionu pracovních míst. Česko zaznamená nárůst o 10 % oproti předchozímu roku.

Allianz Trade ve své nejnovější zprávě o globální platební neschopnosti odhaluje závažnější výhled pro globální podnikatelské prostředí, přičemž se předpokládá, že platební neschopnost v roce 2024 vzroste o 11 %, což je ještě prudší nárůst, než se předpokládalo na začátku roku, kdy prognózy předpovídaly růst o 9 % s následnou stabilizací v roce 2025. Poslední vývoj však ukazuje méně pozitivní vývoj nejenom pro letošní rok, ale i pro rok 2025, kdy by mělo dojít k ročnímu navýšení insolvencí společností o 2 % a stabilizace by měla následovat až v roce 2026.

„Větší nárůst insolvencí podniků je částečně způsoben stále utlumenou globální poptávkou, přetrvávající geopolitickou nejistotou a nerovnoměrnými podmínkami financování. Lze ji také vysvětlit ,nahromaděním' insolvencí, protože podniky již nejsou chráněny podpůrnými opatřeními zavedenými během pandemie a energetické krize. Proto budou země představující více než polovinu světového HDP v roce 2024 zasaženy dvouciferným nárůstem insolvencí a dvě třetiny z nich mohou letos překonat jejich počet insolvencí před pandemií. Stavebnictví, maloobchod a služby byly zasaženy nejsilněji, a to jak z hlediska četnosti, tak i závažnosti“, vysvětluje Kateřina Kirakosjan, vedoucí oddělení pohledávek české pobočky Allianz Trade.

Za větším nárůstem platební neschopnosti podniků, než se očekávalo, stojí zejména západní Evropa, kde analýza Allianz Trade předpokládá, že rok 2024 skončí dalším nárůstem insolvencí podniků o 14 %. „Největší nárůst by měl být zaznamenán v Nizozemsku (35 %), Irsku (33 %) a Švédsku (29). Dvojciferný nárůst se týká i hospodářských tahounů Německa (25 %), Francie (18 %) a Itálie (22 %). Naopak země mimo EU jako Velká Británie a Norsko zaznamenaly poměrně malý narůst, a to o 5 % resp. 3 %. Počet insolvencí klesá ve sledovaném regionu pouze v Dánsku, kde by měl být počet insolvencí společností menší o 16 %“, říká Kateřina Kirakosjan.

Velký nárůst má nejsilnější ekonomika světa – USA. V případě Spojených států dojde v roce 2024 k nárustu o 31 %, ale z hlediska trendu se jedná o menší růst, než v roce 2023, kdy oproti předešlému roku došlo k raketovému navýšení o 41 %. Analýza předpokládá, že v následujícím roce bude růst činit 12 % a v roce 2026 naopak dojde ke snížení počtu podniků v platební neschopnosti o 4 %.

Další nárůst insolvencí podniků může být jedním z klíčových faktorů na zvýšení nezaměstnanosti. Jen v Evropě a Severní Americe ohrozí v příštím roce více než 1,6 milionu pracovních míst. „Tato hodnota je vypočtena na základě podílu podniků, které okamžitě přejdou do fáze likvidace (v průměru 70 %), a podílu propuštěných osob ve fázi restrukturalizace (přibližně 35 %). Hlavními ohroženými odvětvími jsou opět stavebnictví, maloobchod a služby. Ohrožená pracovní místa odpovídají téměř 8 % celkového počtu nezaměstnaných v Evropě a USA a představují desetileté maximum.

Nárůst společností v platební neschopnosti se nevyhne ani Česku. „Letos očekáváme navýšení insolvencí podniků o 10 % oproti předchozímu roku. Mělo by se však jednat o vrchol nárůstu. Naopak v roce 2025 očekáváme snížení insolvencí o 5 % v roce 2025 a o3 % v roce 2026. Snížení počtu insolvencí oproti předchozímu se letos ve střední Evropě dočká Maďarsko (25 %), kde však loni došlo k cela zásadnímu nárůstu o 146 %,“ vysvětluje Kateřina Kirakosjan.

Jedním z faktorů, od kterého se očekává, že by mohl ovlivnit vývoj insolvencí podniků je snižování úrokových sazeb. „Postupné uvolňování měnové politiky by sice mohlo přinést určitou úlevu, ale pro podniky, které se potýkají s problémy, to nemusí být záchrana. Nižší úrokové sazby sice snižují výpůjční náklady, zlepšují peněžní toky a zvyšují ziskovost, ale nemohou plně vyřešit finanční problémy, které se nad podniky vznášejí. Podniky již snižují zadlužení a přizpůsobují se vysokým sazbám. Naše analýza naznačuje, že současný cyklus uvolňování sazeb (-2 p.b. do září 2025) by vedl ke snížení trendu platební neschopnosti o -4 p.b. díky vyšším maržím (až +2 p.b. v Německu, +4 p.b. ve Francii, +3 p.b. ve Velké Británii a +2,8 p.b. v USA). To by však jen mírně kompenzovalo celkový nárůst například v USA a posílilo pokles ve Francii,“ uzavírá Kateřina Kirakosjan.

Klíčová slova: USA | Británie | HDP | Francie | Sazby | Analýza | Ekonomika | Úrokové sazby | Evropa | EU | Financování | Analýzy | Maďarsko | Velká Británie | ROCE | Itálie | Snižování úrokových sazeb | Uvolňování měnové politiky | Výhled | Krize | Norsko | Podniky | Stavebnictví | Problémy | Prognózy | Měnové politiky | Nižší úrokové sazby | Ziskovost | Experti | Pokles | Pandemie | Vývoj | Růst | Platební neschopnosti | Platební neschopnost | Allianz | Trade | Maloobchod | Zadlužení | Restrukturalizace | Insolvence | Pracovní místa | Společnosti | Energetické krize | 3М | Allianz Trade | Vice | Finanční problémy | Rok 2024 | Kateřina Kirakosjan | Peněžní toky | Služby | Rok 2025 |

Čtěte více

-

Leto končí, pokles prichádza

Akciový index Dow Jones zaznamenal včera už štvrtý pokles v rade za sebou. Štvordňovú sériu poklesov tento rok index ešte nezaznamenal. Išlo o najdlhší, štvordňovou korekciou neprerušený, rast v histórii indexu. Predošlý rekord, 143 dní, dosiahol index v roku 1954. Aktuálny rast trval až 158 dní, no včerajší pokles ho ukončil. -

Léto mezního rizika (tail risk) aneb jak hrajeme na poli dluhopisů, komodit a Forexu

Na pokusy Evropské unie o nalezení cesty ven z krize prostřednictvím politiky protahování a předstírání už není čas ani prostor. Co se týče nejbližších měsíců, Německo nestihne ratifikovat záchranný fond ESM dříve než na začátku září (kdy se vysloví Spolkový ústavní soud) a využití fondu EFSF by nemělo kýžený efekt. -

Léto mezního rizika (tail risk) aneb jak hrajeme na poli dluhopisů, komodit a Forexu

Steen Jakobsen, hlavní ekonom Saxo BankNa pokusy Evropské unie o nalezení cesty ven z krize prostřednictvím politiky p... -

Léto mezního rizika (tail risk) aneb jak hrajeme na poli dluhopisů, komodit a Forexu

Steen Jakobsen, hlavní ekonom Saxo BankNa pokusy Evropské unie o nalezení cesty ven z krize prostřednictvím politiky p... -

Léto mezního rizika (tail risk) aneb jak hrajeme na poli dluhopisů, komodit a Forexu

Steen Jakobsen, hlavní ekonom Saxo BankNa pokusy Evropské unie o nalezení cesty ven z krize prostřednictvím politiky p... -

Léto mezního rizika (tail risk) aneb jak hrajeme na poli dluhopisů, komodit a Forexu

Steen Jakobsen, hlavní ekonom Saxo Bank Na pokusy Evropské unie o nalezení cesty ven z krize prostřednictvím poli... -

Letos bude Valentýn chudší: obchodníci a restaurace přijdou kvůli covidu na valentýnských tržbách o 800 milionů korun. Nadmíru dařit se ale bude květinářstvím

Dnes, 9. února, začíná vrcholné období valentýnských nákupů. Bude končit 14. února, tedy v Den svatého Valentýna, ve „svátek všech zamilovaných“. -

Léto se s bitcoinem nemazlí

Bitcoin měl minulý týden navzdory krátké rally na začátku týdne opět potíže a během sedmi dnů se obchodoval převážně beze změny. Kryptoměna začala minulý týden nad úrovní 25 700 amerických dolarů a vystoupala na více než 26 200 dolarů, nicméně klesla opět zhruba na úroveň, kde začala, protože objem obchodů a důvěra na trhu jsou mírné. -

Letos patrně rekordně zdraží potraviny, výrobci nyní přepisují ceníky výrazně nahoru. Loni potraviny v ČR zdražily o necelé procento, což je vzhledem k obecné rapidní inflaci neudržitelné

Je to až k nevíře, ale potraviny (a nealkoholické nápoje) zdražily loni jen o 0,8 procenta. Tedy takřka neznatelně. Ze základních položek typu bydlení, energií, oblečení a obuvi, dopravy, zdraví, stravování a ubytování, rekreace a kultury, bytového vybavení a dalších takřka všechno loni zdražovalo výrazněji než právě potraviny. Jakákoli radost je však předčasná. Loňské stojaté ceny potravin, výrazně se vymykající obecné rapidně zrychlující inflaci v ekonomice jako celku, představují příslovečné „ticho před bouří“. Před letošní cenovou bouří v oblasti cen potravin. -

Letos se bude investovat do udržitelného rozvoje, dolar půjde dolů

I v roce 2020 budou investiční svět ovlivňovat geopolitická rizika v podobě brexitu a obchodních válek mezi USA a Čínou, v listopadu se přidají americké prezidentské volby. Nadále lze očekávat růst akciových indexů, i když ne v takovém měřítku jako za poslední dekádu, komodity budou spíše stagnovat. Postupně oslabí americký dolar, potenciál růstu má australský dolar a libra bude velmi turbulentní. Ukazuje to analýza společnosti Purple Trading. -

Letos se urodí méně obilovin

„Letošní úroda obilovin bude podprůměrná. Lze očekávat, že dojde ke zdražování pekárenských výrobků,“ upozorňuje hlavní ekonom BHS Štěpán Křeček. -

Letos se v Praze zatím prodalo 5350 nových bytů, meziročně dvojnásobek

Za tři čtvrtletí letošního roku se v Praze prodalo 5350 nových bytů, meziročně téměř dvakrát více. Oproti celému loňskému roku je to o 34 procent více. Vyšší poptávka se promítla také do cen bytů. Metr čtvereční v pražské bytové novostavbě stojí 160.720 korun. Meziročně je to nárůst o 6,8 procenta a oproti druhému čtvrtletí o 2,5 procenta. Prodejní cena bytů je o zhruba 8000 korun nižší, také ta ale meziročně i mezičtvrtletně vzrostla o přibližně čtyři procenta. Vyplývá to z analýzy developerských společností Central Group, Trigema a Skanska Residential, kterou její zástupci představili novinářům. -

Letos se začne těžit z nových nalezišť plynu

Šéf sekce retailu MND Lukáš Pokrupa potvrdil, že se z nových nalezišť plynu objevených před dvěma lety začne těžit na přelomu tohoto roku. -

Letos už bez zvyšování sazeb? Koruně to nevadí. Čeká se na Fed

Komentář Vladimíra Tomšíka dnes nabídl alternativu k projekcím vyšších úrokových sazeb. Viceguvernér ČNB uvedl, že si banka může dovolit s další akcí vyčkat, až s utahováním začne i ECB. Tomšík přímo říká, že při plnění prognózy je možné, že už pro žádné další zvyšování hlasovat nebude. V bankovní radě mu přitom vyprší mandát na konci letošního roku. Pro rok příští ovšem viceguvernér vidí prostor pro rychlejší růst sazeb v souvislosti s přísnější politikou ECB. -

Letos zůstanou ceny ropy nejspíš stabilní, ale s určitými komplikacemi

Obecně se nepředpokládá, že by se letos ceny ropy výrazně změnily, ale nad tímto výhledem se vznášejí 2 velké otazníky: Bude mít Čína pracovníky k oživení své ekonomiky, jelikož uvolňuje svá omezení Covid? Zůstanou americké energetické společnosti zaměřující se na frakování u své nedávné neochoty financovat další drahý ropný boom? -

Letošek by měl být pro stavební sektor lepší

Stavební produkce v lednu meziročně poklesla o 5,9 %, v meziměsíčním srovnání byla nicméně o 1 % vyšší. Za tímto výsledkem stál ale rozdílný vývoj v obou hlavních kategoriích. Povzbudivá byla dynamika produkce inženýrského stavitelství (+1,4 % y/y), naopak u pozemního stavitelství produkce klesla (-8,3 % y/y). -

Letošek může být pro akciové trhy znovu rekordní

Očekává se největší vstup na burzu v historii. Společnosti v USA, Evropě i v Asii využívají příznivého ekonomického vývoje a přebytku peněz, jenž mají investoři k dispozici a snaží se jej zhodnotit. -

Letošní akciové poklesy má na svědomí nárůst rizikové averze

Globálním akciovým trhům se v letošním roce příliš nedaří. Globální akciový index MSCI All Country World je od začátku roku přibližně v 6% mínusu. Mezi klíčové důvody akciových poklesů patří zpomalující dynamika růstu celé světové ekonomiky, obchodní válka mezi USA a Čínou, zpomalující růst čínské ekonomiky (přispívá k růstu světového HDP bezprecedentní jednou třetinou), zvyšování úrokových sazeb americkým Fedem a korespondující zpřísňování měnových podmínek amerického dolaru, dále měnové krize v Argentině a Turecku, obavy z neřízeného Brexitu a nejistota ohledně italského rozpočtu a obrovské zadluženosti. -

Letošní akciové zisky jsou impozantní. Euforii však může zastavit výsledková sezóna

„Pro nejbližší vývoj na trzích bude klíčový průběh právě začínající výsledkové sezóny ve Spojených státech. Investoři se rovněž musí připravit na tvrdší rétoriku prezidenta Donalda Trumpa, která se začne proměňovat s blížícími se volbami nejmocnější hlavy státu,“ říká Senior Equity Trader BHS Jan Němeček. -

Letošní březen byl nejsmrtelnějším měsícem v takřka třicetileté historii samostatné České republiky

Letošní březen byl nejsmrtelnějším měsícem v historii České republiky počítané od jejího vzniku v roce 1993. V březnu zemřelo 16 657 lidí. Důvodem je pochopitelně pandemie onemocnění covid-19. Před propuknutím pandemie loni v březnu představoval nejsmrtelnější měsíc historie ČR prosinec 1995, kdy si svoji krutou daň vybrala tehdejší chřipková epidemie.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Denní kalendář událostí

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

V Británii maloobchodní tržby

V Japonsku index CPI

V Itálii státní svátek

V USA prodeje existujících domů

V USA objednávky zboží dlouhodobé spotřeby

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

V Británii maloobchodní tržby

V Japonsku index CPI

V Itálii státní svátek

V USA prodeje existujících domů

V USA objednávky zboží dlouhodobé spotřeby

Tradingové analýzy a zprávy

VIDEO: 🔴 Krize v USA je nevyhnutelná 😱 | FED věští problémy 💥 | Rekordní dluhy 💣 | Trump hraje vabank 🔥

Bitcoin - Intradenní výhled 21.4.2025

Peking varoval před obchodními dohodami s USA, které by poškodily Čínu

TPA: Počet i objem fúzí a akvizic v Česku v prvním čtvrtletí meziročně stoupl

Tisíce Američanů protestovaly proti administrativě Donalda Trumpa

Trump vyjádřil naději, že Ukrajina a Rusko již brzy uzavřou dohodu

Ekonom Hampl: Vláda v konsolidaci veřejných financí udělala méně, než slibovala

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 14.4.2025 - 18.4.2025

Forex trader Ondřej Hartman a jeho týdenní komentář (21.4.2025)

Aktuálně otevřené forex pozice 21.4.2025

VIDEO: 🔴 Krize v USA je nevyhnutelná 😱 | FED věští problémy 💥 | Rekordní dluhy 💣 | Trump hraje vabank 🔥

Bitcoin - Intradenní výhled 21.4.2025

Peking varoval před obchodními dohodami s USA, které by poškodily Čínu

TPA: Počet i objem fúzí a akvizic v Česku v prvním čtvrtletí meziročně stoupl

Tisíce Američanů protestovaly proti administrativě Donalda Trumpa

Trump vyjádřil naději, že Ukrajina a Rusko již brzy uzavřou dohodu

Ekonom Hampl: Vláda v konsolidaci veřejných financí udělala méně, než slibovala

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 14.4.2025 - 18.4.2025

Forex trader Ondřej Hartman a jeho týdenní komentář (21.4.2025)

Aktuálně otevřené forex pozice 21.4.2025

Blogy uživatelů

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Index S&P 500 přestal růst, trh čeká na nový impulz

Čekejme silnou reakci ECB

Má první zkušenost s Fintokei a porovnání s FTMO

Krypto šeptanda (18.4.2025)

Praktické okénko: Ukázka dvou ziskových swing obchodů

Skluzy (slippage) při obchodování – skrytý nepřítel všech traderů

Analýza Dow Jones, Nasdaq, XAU/USD: Chaotická celní politika mává s trhy

Měnový pár GBP/NZD: Analýzy více časových rámců (W1 až H4 rámec)

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Index S&P 500 přestal růst, trh čeká na nový impulz

Čekejme silnou reakci ECB

Má první zkušenost s Fintokei a porovnání s FTMO

Krypto šeptanda (18.4.2025)

Praktické okénko: Ukázka dvou ziskových swing obchodů

Skluzy (slippage) při obchodování – skrytý nepřítel všech traderů

Analýza Dow Jones, Nasdaq, XAU/USD: Chaotická celní politika mává s trhy

Měnový pár GBP/NZD: Analýzy více časových rámců (W1 až H4 rámec)

Forexové online zpravodajství

Velikonoční beránek za posledních pět let zdražil o 82 procent. Za průměrnou mzdu jich tak člověk pořídí o 130 méně než roku 2020, ale pořád o 38 více než před deseti lety

Další z paradoxů Green Dealu: provoz na elektrifikovaných železničních tratích se raketově zdražuje, zatímco ceny nafty rostou jen nepatrně. Výsledek? Propad železniční přepravy zboží a nekončící kolony kamionů na dálnicích

Proč letos zaniká nejvíce firem od roku 1990, nejvíce v historii?

Veřejné finance pod tlakem: Kdo obstál a kdo selhává? A jak je na tom Česko?

Denní shrnutí: Nízká volatilita na zavřených velikonočních trzích (18. 04. 2025)

FINÁLNÍ VAROVÁNÍ: HORŠÍ NEŽ RECESE

Trumpova administrativa zasahuje do námořní dopravy: Nové poplatky míří na čínská plavidla a zahraniční lodě

Trumpova stopka větrnému parku u New Yorku otřásla důvěrou investorů

Boeing čelí nejistotě v Číně

Ripple testuje klíčovou podporu po 40% poklesu z vrcholu roku 2025 📉

Velikonoční beránek za posledních pět let zdražil o 82 procent. Za průměrnou mzdu jich tak člověk pořídí o 130 méně než roku 2020, ale pořád o 38 více než před deseti lety

Další z paradoxů Green Dealu: provoz na elektrifikovaných železničních tratích se raketově zdražuje, zatímco ceny nafty rostou jen nepatrně. Výsledek? Propad železniční přepravy zboží a nekončící kolony kamionů na dálnicích

Proč letos zaniká nejvíce firem od roku 1990, nejvíce v historii?

Veřejné finance pod tlakem: Kdo obstál a kdo selhává? A jak je na tom Česko?

Denní shrnutí: Nízká volatilita na zavřených velikonočních trzích (18. 04. 2025)

FINÁLNÍ VAROVÁNÍ: HORŠÍ NEŽ RECESE

Trumpova administrativa zasahuje do námořní dopravy: Nové poplatky míří na čínská plavidla a zahraniční lodě

Trumpova stopka větrnému parku u New Yorku otřásla důvěrou investorů

Boeing čelí nejistotě v Číně

Ripple testuje klíčovou podporu po 40% poklesu z vrcholu roku 2025 📉

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Inflační tlaky v eurozóně byly v prosinci překvapivě silné

Analýza TPA: Aktivita na M&A trhu v ČR a CEE ve 4Q 2022 – počet transakcí i jejich objem meziročně klesl

Akcie spoločnosti GAP vzrásli o 6% po tom, čo analytici zvýšili cenový cieľ

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

Německo: Index očekávání průzkumu ZEW v prosinci na 15,7 b. při očekávání 6,9 b.

Zájem o podnikání mezi mladými roste. V začátcích jim pomáhají inkubační programy i dostupnost vhodných nástrojů

Forex Edge – Příležitosti na EUR.USD a EUR.CZK

Oil falls amid ongoing uncertainty over OPEC+ supply cuts

Makro: Meziroční růst CPI Číny v srpnu opět zpomalil

Věštec z Omahy napsal dopis investorům

Inflační tlaky v eurozóně byly v prosinci překvapivě silné

Analýza TPA: Aktivita na M&A trhu v ČR a CEE ve 4Q 2022 – počet transakcí i jejich objem meziročně klesl

Akcie spoločnosti GAP vzrásli o 6% po tom, čo analytici zvýšili cenový cieľ

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

Německo: Index očekávání průzkumu ZEW v prosinci na 15,7 b. při očekávání 6,9 b.

Zájem o podnikání mezi mladými roste. V začátcích jim pomáhají inkubační programy i dostupnost vhodných nástrojů

Forex Edge – Příležitosti na EUR.USD a EUR.CZK

Oil falls amid ongoing uncertainty over OPEC+ supply cuts

Makro: Meziroční růst CPI Číny v srpnu opět zpomalil

Věštec z Omahy napsal dopis investorům

Blogy uživatelů

Fed, Trump a výnosy dluhopisů

Forex jako sportovní výkon a rozcvička jako jeho začátek

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

VIDEO: FTMO - JEDINÁ RECENZE, KTEROU POTŘEBUJETE

Válka v Izraeli a česká koruna

Výsledková sezóna za námi: Je big tech stále nezastavitelný?

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Korelace v tradingu: Jak je využít ve svůj prospěch?

EUR/USD pred zasadnutím centrálnych bánk

Co je to gap - Hlavní typy a obchodování gapů

Fed, Trump a výnosy dluhopisů

Forex jako sportovní výkon a rozcvička jako jeho začátek

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

VIDEO: FTMO - JEDINÁ RECENZE, KTEROU POTŘEBUJETE

Válka v Izraeli a česká koruna

Výsledková sezóna za námi: Je big tech stále nezastavitelný?

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Korelace v tradingu: Jak je využít ve svůj prospěch?

EUR/USD pred zasadnutím centrálnych bánk

Co je to gap - Hlavní typy a obchodování gapů

Vzdělávací články

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

Fundamentální analýza III - Carry Trade (1/2)

Jste trader nebo gambler?

Obchodování Outside Bars

Volby amerického prezidenta 2024: Co na to říkají trhy?

Jak úspěšně obchodovat breakouty?

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Technická analýza - grafické formace

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

Fundamentální analýza III - Carry Trade (1/2)

Jste trader nebo gambler?

Obchodování Outside Bars

Volby amerického prezidenta 2024: Co na to říkají trhy?

Jak úspěšně obchodovat breakouty?

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Technická analýza - grafické formace

Tradingové analýzy a zprávy

USD/CAD - Intradenní výhled 25.8.2020

Portugalsko ponořeno do problémů

USD a JPY jsou vítězové asijské seance

Forex trader Ondřej Hartman a jeho týdenní komentář (6.11.2023)

Členové bankovní rady ČNB nepovažují snižování sazeb za ukončený proces

Peking varoval před obchodními dohodami s USA, které by poškodily Čínu

Trump nevyloučil zastavení mírových jednání o Ukrajině

Bitcoin - Intradenní výhled 31.12.2021

VIDEO: 🔴 Krize v USA je nevyhnutelná 😱 | FED věští problémy 💥 | Rekordní dluhy 💣 | Trump hraje vabank 🔥

Ukrajina a USA podepsaly memorandum o nerostných surovinách

USD/CAD - Intradenní výhled 25.8.2020

Portugalsko ponořeno do problémů

USD a JPY jsou vítězové asijské seance

Forex trader Ondřej Hartman a jeho týdenní komentář (6.11.2023)

Členové bankovní rady ČNB nepovažují snižování sazeb za ukončený proces

Peking varoval před obchodními dohodami s USA, které by poškodily Čínu

Trump nevyloučil zastavení mírových jednání o Ukrajině

Bitcoin - Intradenní výhled 31.12.2021

VIDEO: 🔴 Krize v USA je nevyhnutelná 😱 | FED věští problémy 💥 | Rekordní dluhy 💣 | Trump hraje vabank 🔥

Ukrajina a USA podepsaly memorandum o nerostných surovinách

Témata v diskusním fóru

Forex obchodné signály: USD/CAD, EUR/GBP a AUD/JPY

Trading analýza akciového indexu S&P 500 a měnových párů EUR/USD a USD/JPY

EUR/USD podle Souseda

Admiral Markets

RebelsFunding

Forex - Vyplácení zisků

Institucionální objednávky

Jsi na finančních trzích nový? Tak změn „musím“ za „chci“!

MT4 kalkulačka marže

Čína ve velkém prodává dolary

Forex obchodné signály: USD/CAD, EUR/GBP a AUD/JPY

Trading analýza akciového indexu S&P 500 a měnových párů EUR/USD a USD/JPY

EUR/USD podle Souseda

Admiral Markets

RebelsFunding

Forex - Vyplácení zisků

Institucionální objednávky

Jsi na finančních trzích nový? Tak změn „musím“ za „chci“!

MT4 kalkulačka marže

Čína ve velkém prodává dolary