Ticker Tape by TradingView

Fidelity International: Zájezd do Silicon Valley – Co jsem se naučil

V červnu jsme absolvovali jedenáctou autobusovou „tour“ po Silicon Valley, během níž jsme se setkali s desítkami firem a seznámili se s nejnovějšími technologickými trendy. Není překvapením, že při našich diskuzích během jednotlivých setkání i nadále dominuje umělá inteligence. Co mi z toho vyplynulo? Jsou to různé nuance umělé inteligence, přičemž existuje řada přístupů k umělé inteligenci v rámci různých odvětví a společností. To, jak se bude prostředí umělé inteligence vyvíjet v příštích třech letech, může vypadat zcela jinak než nyní. V důsledku toho si myslím, že je důležité zaměřit se na takové vítěze v oblasti umělé inteligence, kteří nemusí generovat zisky z této technologie dnes, ale budou je generovat v dlouhodobém horizontu.

Umělá inteligence: Příběh, který má několik rovin

V červnu jsme dokončili naše 11. autobusové tour po Silicon Valley, kde 11 analytiků a portfolio manažerů společnosti Fidelity strávilo 5 dní na cestách a setkalo se s 25 společnostmi a organizacemi. Nic nenahradí setkání se společnostmi přímo v jejich přirozeném prostředí, kde můžeme z první ruky pozorovat provoz, jednat s vedoucími pracovníky v jejich domácím prostředí a přímo poznat kulturu organizací. Pro analytiky a portfolio manažery společnosti Fidelity je to příležitost ponořit se do daného odvětví, sdílet poznatky, porovnávat společnosti ale i zpochybňovat předpoklady a názory, které každý z nás má.

Nebude překvapením, že umělá inteligence nadále ve výzkumu v Silicon Valley dominuje. V Silicon Valley panuje v otázce umělé inteligence (AI) stále radostná nálada. Společnosti do technologií AI investují velké prostředky a pracují s optimistickými prognózami. Co mě však zaujalo, byly drobné nuance a různorodost přístupů v oblasti AI. Znamená to, že jak nekritickým zastáncům, tak zachmuřeným odpůrcům této technologie zřejmě unikají některé detaily příběhu. Umělá inteligence je mnohotvárné odvětví s řadou příležitostí, které vyžaduje speciální přístup k investicím do těchto technologií.

V tuto chvíli je hardware velmi žádaný

Po hardwaru pro umělou inteligenci je poptávka. Hardware poskytuje výkon pro výpočty AI a každá organizace, která chce využívat technologii AI, bude muset investovat do hardwaru, jakým jsou procesory, paměť a úložiště, propojení a datová centra. Nejžádanější jsou přitom grafické procesory, protože se jedná o klíčový technologický prvek v datovém centru umělé inteligence.

Vzhledem k poptávce po hardwaru se software potýká s odsunem na vedlejší kolej, ale to bude pravděpodobně dočasný problém. Zatímco grafické karty poskytují výpočetní výkon, uživatelé umělé inteligence pořád potřebují zbytek IT ekosystému pro celkovou optimalizaci řešení AI. Znamená to, že bychom měli očekávat vyváženější výdaje na hardware a software. To nastane, jakmile se širší IT infrastruktura vrátí do středu zájmu. I v případě výdajů na hardware můžeme časem zaznamenat větší rozmanitost. Výdaje na grafické procesory v současnosti převyšují výdaje na vše ostatní, ale to se může změnit s vývojem alternativních technologií.

V závodě o umělou inteligenci se také může objevit pocit „strachu z toho, že o něco přijdeme“ (FOMO), který bude hnací silou investic do hardwaru. Společnosti nechtějí zůstat pozadu za ostatními při využívání umělé inteligence, nicméně to nezajistí investice, pokud podniky nebudou schopny umělou inteligenci zpeněžit. Velká část poptávky po hardwaru na umělou inteligenci totiž pochází od startupů podporovaných rizikovým kapitálem. Mnohé z těchto startupů nejsou ziskové, a pokud tomu tak bude i nadále, financování rizikovými fondy se zpomalí, což se odrazí na poptávce po hardwaru.

Integrace se liší podle odvětví

V některých odvětvích se podařilo pořídit hardware pro umělou inteligencí, rychle integrovat řešení, a přidat tak hmatatelnou hodnotu do svých operací. Tyto společnosti jsou typicky mediální a jejich obchodním modelům dominují kreativní úkoly, například tvorba obsahu v oblasti hudby, videa a her. Existují také určité pracovní pozice, které jsou snadno schopny využívat technologie umělé inteligence, například pro programování.

V jiných odvětvích je cesta k monetizaci umělé inteligence méně jasná. Podniky, jako jsou finanční služby, zdravotnictví, nadnárodní společnosti, konglomeráty a vlády, jsou velké, provozně různorodé organizace, které nejvíce utrácejí za IT. Umělá inteligence v korporacích nedosáhla výrazně velkého pokroku, když to srovnáváme s našimi loňskými zjištěními. Probíhá spousta testování a zkoušek, ale nedošlo k žádnému zásadnímu průlomu v hledání slušných business casů pro využití AI. Podnikoví zákazníci stále hledají způsoby, jak umělou inteligenci inkorporovat, ale těžko říci, jak dlouho bude tato „objevitelská“ fáze trvat.

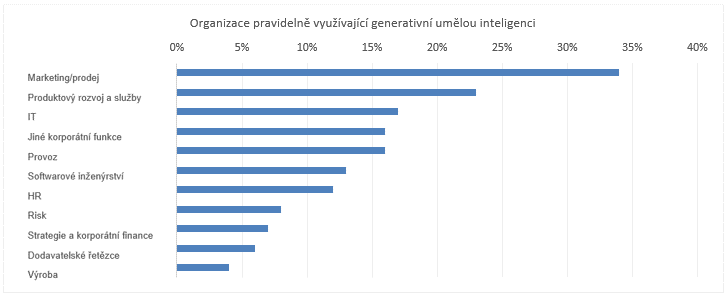

Graf: Velký rozptyl typů organizací využívajících generativní umělou inteligenci

Zdroj: McKinsey, březen 2024. Poznámka: 1363 účastníků průzkumu.

Umělá inteligence přináší změny, i když malé, například v oblasti programování. Technologie AI však stále není vyspělá a její výsledky jsou rozporuplné. Zatímco pro kreativní odvětví to není problém, pro oblasti, kde je přesnost životně důležitá, jako je zdravotnictví, finančnictví, některé průmyslové podniky a státní úřady, to představuje velkou překážku.

Některá z těchto odvětví jsou také striktně regulována, což znamená, že spolehlivost řešení AI musí dosahovat velmi vysokých standardů, aby se splnily požadavky a přesvědčilo to regulační orgány. V případě drobných chyb ve výsledcích mohou být důsledky značné a tyto společnosti by se mohly ocitnout v odpovědnosti za regulační chyby a čelit významným reputačním rizikům. Z těchto důvodů přijímají tito podnikoví zákazníci technologie AI pomaleji.

Investice do umělé inteligence

Trh je v současné době fixován na okamžitý přínos ve společnostech, přičemž v jejich finančních výkazech se objevují přímo související zisky. Tyto společnosti, převážně z oblasti hardwaru a polovodičů, zaznamenaly růst cen svých akcií. Aby si však tyto společnosti udržely růst zisků, budou muset jejich zákazníci být schopni použitou umělou inteligenci komercializovat, což by se v krátkodobém až střednědobém horizontu mohlo ukázat jako složité. Pro investory může být lepší poohlédnout se po společnostech, kde se zisky spojené s AI zatím neprojevují v účetnictví, ale mají potenciál tak učinit v dlouhodobém horizontu.

Společnosti zabývající se datovou infrastrukturou a poradenstvím v oblasti IT se nacházejí v důležitém, ale nedoceněném bodě hodnotového řetězce umělé inteligence. Podniky musí řešit datová omezení, aby mohly co nejlépe využívat AI, což vyžaduje datová řešení a odborné znalosti v dané oblasti. Datoví experti mohou těmto společnostem pomoci s orientací v těchto výzvách, včetně vyvíjejícího se regulačního a právního prostředí AI. Zaznamenal jsem, že mnoho firem spolupracuje s datovými experty, což by se mělo postupně projevit ve výsledcích firem.

V oblasti hardwaru existují někteří výrobci, kteří poskytují komponenty do všech systémů umělé inteligence, takže nejsou závislí na konkrétních technologiích nebo poskytovatelích AI. Například podnikání společnosti TSMC v oblasti výroby polovodičů by mělo přinášet benefity bez ohledu na to, který procesor pro AI na tom bude nejlépe (grafické, centrální nebo speciální procesory) nebo kteří zákazníci se stanou vítězi (Nvidia, AMD nebo hyperskalární cloudové společnosti).

Poskytovatelé cloudových služeb by měli mít prospěch z rozšiřování umělé inteligence, nicméně na ní nejsou zcela závislí, pokud jde o růst. Například podnikání společnosti Amazon v oblasti cloud computingu zvítězí nejen díky tomu, že společnosti přijmou AI a budou mít větší potřeby v oblasti cloud computingu. I bez umělé inteligence musí uživatelé cloudových služeb modernizovat své IT úložiště a stále více využívat cloudové služby.

Vítězové v oblasti Al, kteří se teprve objeví

Umělá inteligence je příběh, který bude trvat mnoho let a různou rychlostí, přičemž vítězové se budou postupně objevovat v průběhu času, a v různých částech ekonomiky. Společnosti se předhánějí v tom, jak umělou inteligenci co nejlépe využít, a v důsledku toho existuje vysoká poptávka například po grafických procesorech, které tuto „objevitelskou“ fázi podporují. Hmatatelné přínosy jsou však zatím spíš nedostupné. V průběhu času se budou různá odvětví a společnosti lišit v tom, jak budou umělou inteligenci přijímat a jak úspěšně ji budou využívat. V důsledku toho bychom se měli snažit pochopit dopad, uplatnění a komercializaci AI případ od případu.

Závod o zpeněžení umělé inteligence způsobil, že firemní rozpočty, které byly určené na inovace, nyní vytlačují širší výdaje na IT. I to se však časem pravděpodobně změní a výdaje na IT by měly být vyváženější. Můžeme si být jisti, že celkové výdaje na technologie časem porostou, vzhledem k tomu, že technologie přinášejí efektivitu. Ta je pro firmy, aby byly konkurenceschopné, klíčová.

Digitalizace a automatizace jsou technologickým vývojem, který stále probíhá a který společnosti zavádějí různými způsoby. Na umělou inteligenci můžeme nahlížet podobně. Je to efektivita podpořená technologiemi, ale tato efektivita je i součástí vývoje technologií.

Komentář Hyun Ho Sohna, portfolio manažera FF Global Technology Fund, Fidelity International

Klíčová slova: Programování | Poptávka | Daně | Investice | Portfolio | Pozice | Business | Výsledky | Financování | Investovat | Finanční služby | Fondy | Graf | Pro investory | Trh | Zisky | Podnikání | Fidelity International | Firmy | Finančnictví | Podniky | Růst zisků | McKinsey | Digitalizace | Růst cen | Amazon | Nálada | Průmyslové podniky | Inovace | Experti | Výdaje | Růst | Potenciál | Ekonomiky | Organizace | Umělá inteligence | FOMO | Regulační orgány | Umělé inteligence | JDE | Silicon Valley | Nvidia | Fidelity | AMD | Nadnárodní společnosti | Příležitosti | Technologie | TSMC | AI | Odvětví | Společnosti | Vysoká poptávka | Zdravotnictví | Grafické karty | Řetězce | Podnikání společnosti | Přesnost | Vice | Automatizace | Investice do umělé inteligence | Technology | Umělé inteligence (AI) | Výkon | Nuance | Spolehlivost | Global Technology | Oblasti umělé inteligence | Hardware | Vlády | Karty | Cloudové služby | Služby | Úřady |

Čtěte více

-

Fidelity International: Vliv prezidenta Bidena na technologické trhy

Joe Biden zvítězil v prezidentských volbách v USA, ale výsledek senátorských voleb bude znám až v lednu. Navzdory některým přetrvávajícím soudním sporům a nárokům zpochybňujícím integritu voleb jsou analytici Fidelity International schopni už nyní lépe posoudit, co bude obnášet prezidentství Joe Bidena. Analytici Fidelity International diskutují o důsledcích vítězství Demokratů pro sektory technologií, médií a telekomunikací a shodují se, že konečné složení Kongresu by mohlo ještě některé dopady ovlivnit. -

Fidelity International: Volby v čase koronaviru a za recese

Jak upozorňují odborníci z FI, investoři, kteří, přemýšlí o investování na amerických trzích, se perou se dvěma diametrálně protilehlými silami: recesí vyvolanou propuknutím Covid-19 a prezidentským volebním cyklem. -

Fidelity International: „Všude dobře, doma nejlíp“ platí i pro peníze v Asii

Nedávný průzkum společnosti Fidelity International ukázal, že asijští drobní investoři jsou připraveni riskovat před očekávaným snížením úrokových sazeb v USA a upřednostňují akcie mimo region. Trhy blíže k domovu však mají stejně tak co nabídnout. -

Fidelity International: Výhled na rok 2024 v Asii – Na vlně růstového momenta

Zpomalení čínské ekonomiky i silný americký dolar podkopával v uplynulém roce značné růstové tempo mnoha asijských ekonomik. V roce 2024 by však měl růst znovu převládnout. -

Fidelity International: Výhled pro americký dolar

Domníváme se, že americký dolar nyní plně zohledňuje lepší hospodářské výsledky Ameriky a potenciál jestřábího postoje Federálního rezervního systému, což ale vytváří obousměrná rizika pro dolar. Dolar přesto zůstává jedním z nejlepších zajištění portfolia v době, kdy i státní dluhopisy poskytují omezenou ochranu, a nabízí pozitivní výnos. Existuje tedy několik důvodů, proč by investoři mohli držet dolary ve svém portfoliu. -

Fidelity International: Výhled pro dluhopisy v roce 2022

Centrální banky budou v roce 2022 na dvou frontách čelit hospodářské válce. Inflace je zpět, zatímco růst v post-covidovém oživení zpomaluje. Zatímco investoři mohou očekávat, že dojde k určitému zpřísnění, centrální banky nemohou kvůli vysokému celkovému zadlužení dopustit, aby reálné úrokové sazby šly příliš vysoko, a v případě potřeby zasáhnou. To by mělo zmírnit riziko poklesu cen dluhopisů způsobené rostoucími výnosy, což znamená, že dluhopisoví investoři by neměli zaujímat vůči duraci až tak medvědí postoj. -

Fidelity International: Výhled pro trh ETF na rok 2024

Trh ETF rostl v posledních letech vskutku impozantně. Příkladem může být počet registrací ETF fondů v Evropě, který se v posledních pěti letech téměř zdvojnásobil na 1,6 bilionu USD. Vzhledem k tomu, že nejvýznamnější kladné stránky ETF – nákladová efektivita, vysoká likvidita a transparentnost – nacházejí u investorů stále velký ohlas, předpovědi pro toto odvětví naznačují, že do roku 2033 by objem prostředků vložených do ETF mohl celosvětově dosáhnout 30 bilionů USD. -

Fidelity International: Výhled 2024

Nikdy jsem nespravoval peníze tak, že bych přesně věděl, co se stane za 12 měsíců. Můžu mít osobní názor, ale dobré investování vyžaduje disciplínu, otevřenou mysl a připravenost reagovat na měnící se skutečnosti. -

Fidelity International: Vyplácení dividend

Vzpomínáte si, jaké to je mít výnos? Jak ukazuje rok 2024, vydělávání peněz na akciovém trhu v dlouhodobém horizontu není jen o výběru správných růstových titulů. -

Fidelity International: Začátek srpna byl pro akcie bouřlivý. Investoři by měli zůstat v klidu

Začátek měsíce nám připomněl, že akciové trhy nejdou nahoru po přímce. Nyní nastaly dobré důvody k očekávání, že při růstu akcií začne hrát roli více sektorů. -

Fidelity International: Z centrálních bank se stávají nepřátelé – co dál?

Na začátku roku 2022 jsme jako základní scénář předpokládali stagflaci, která potrvá přibližně 6 měsíců, než přenechá otěže buď mírnějšímu reflačnímu scénáři, nebo vážnějšímu poklesu. Po invazi na Ukrajinu jsme tuto krátkodobou pravděpodobnost stagflace zvýšili na 80 %, neboť jsme si uvědomili hluboce inflační povahu tohoto šoku, zejména pro Evropu. -

Fidelity International získala podnikatelské oprávnění pro podílové fondy v Číně

Společnost Fidelity International oznamuje, že společnosti (WFOE) FIL Fund Management (China) Company Limited, která je její stoprocentní dceřinou společností, bylo Čínskou komisí pro cenné papíry (CSRC) uděleno povolení k provozování obchodů s cennými papíry a futures v Číně. Společnost Fidelity International se tak stala jedním z prvních globálních správců aktiv, kterým se podařilo založit stoprocentně zahraničně vlastněnou dceřinou společnost s povolením nabízet a prodávat podílové fondy na pevninské Číně. -

Fidelity International: Zlatá střední cesta u protiinflačních dluhopisů

Téma reflace je díky inflačním očekáváním v roce 2021 aktuální. Výnosy státních dluhopisů i komodit rostou. Pro investory do nástrojů s pevným výnosem je toto prostředí záludné. Podle názoru odborníků Fidelity International ale ne pro dluhopisy vázané na inflaci (protiinflační) se splatností od 1 roku do 10 let, která není ani příliš dlouhá, ani příliš krátká, ale je právě tak akorát. -

Fidelity International: Změny na čínském akciovém trhu, akcionáři více ovlivňují řízení firem

Závěry studie China Stewardship Report od společnosti Fidelity International, založené na průzkumu, který přímo pro společnost Fidelity International zpracovala společnost ZD Proxy*, odhalily zvýšený zájem investorů o dozor nad společnostmi – jak v oblasti hlasovacích práv, tak co se týče angažovanosti. To pomáhá budovat pevné základy pro udržitelné investice a zlepšuje korporátní chování. -

Fidelity International: Znovu otevřeno, ale co teď?

Nejnovější měsíční průzkum analytiků společnosti Fidelity International ukazuje pokračující zhoršení manažerského sentimentu, vedené výrazným poklesem u čínských a evropských společností. Zdá se, že čínské znovuotevření trhu uvadá, a i nad evropským makroekonomickým výhledem se stahují mračna. -

Fidelity International: Zpátky do reality – pravidelný příjem v roce 2024

Investování za účelem dosažení pravidelného příjmu se oproti předpandemické době nízkých úrokových sazeb a kvantitativního uvolňování radikálně změnilo. Poprvé po mnoha letech může být úrok na peněžním vkladu lákavou alternativou. „Uložení“ peněz v ultradefenzivní hotovosti však obnáší vlastní rizika a nenabízí žádnou příležitost ke kapitálovému zhodnocení. Rok 2024 proto bude ve znamení hledání alternativ k hotovosti. -

Fidelity International: Zůstane tu inflace?

Podle nejnovějšího průzkumu mezi analytiky společnosti Fidelity International čelí firmy inflačním tlakům různého charakteru. Navzdory tomu, že majorita analytiků se domnívá, že většina inflačních tlaků je spíše dočasná, strukturální síly by mohly i nadále tlačit na růst cen, i když přechodná omezení poleví. -

Fidelity Investments představuje v USA novinku, BTC součástí penzijního plánu

Správcovský gigant poskytovatele penzijního plánu, Fidelity Investments plánuje držitelům účtů penzijního spoření umožnit označením číslem 401(k) přímo investovat do Bitcoinu (BTC). -

Fidelity Leading Indicator ukazuje na pokles

Po letním zpomalení předpovídá ukazatel Fidelity Leading Indicator náročnější zimu. Po roce bouřlivého oživení by to nyní mohlo směřovat ke stagflační zimě, jak vyplývá z předstihového indikátoru cyklu společnosti Fidelity (FLI). FLI je vlastní ukazatel určený ke krátkodobé předpovědi směru a dynamiky globálního růstu a je jedním z nástrojů, kterými se Fidelity International zabývá při hodnocení rizik. FLI se posunul do levého dolního kvadrantu – což je známka toho, že se růst dostal do záporných hodnot a může se ještě zhoršit. -

Fidelity představuje vlastní ratingy udržitelnosti

Ratingy udržitelnosti, které zahrnují údaje od 3000 emitentů akcií a dluhopisů, využijí rozsáhlý výzkum Fidelity a práci manažerských týmů, aby poskytly přehled a výhledy v jednom ze sektorů, na který se Fidelity International zaměřuje – v problematice ESG (Environmental, Social and Governance), tedy v oblasti odpovědného investování. Ratingový rámec rozděluje tento investiční prostor do 99 subsektorů, z nichž každý má specifická kritéria podle daného průmyslu. Každý emitent je posuzován ve vztahu k podobným firmám použitím škály ratingu A až E.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Swingové obchodování USD/CAD 14.4.2025

5 událostí, které dnes stojí za pozornost

Forex: Nomura otevřela short na GBP/JPY

FCA varuje před brokerem AceMarketFluidity

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Swingové obchodování USD/CAD 14.4.2025

5 událostí, které dnes stojí za pozornost

Forex: Nomura otevřela short na GBP/JPY

FCA varuje před brokerem AceMarketFluidity

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Blogy uživatelů

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Forexové online zpravodajství

📊 Týdenní přehled streamů: Sledujte živě!

Výsledková sezóna s XTB: Banky varují před negativními dopady obchodní války

Intel prodá majoritní podíl v Altera společnosti Silver Lake za 8,75 miliardy USD

Trumpova cla by českou ekonomiku silně zasáhla

Návrat býků na trh s benzínem: Klíčové technické úrovně

Akcie Goldman Sachs rostou o 2,5 % po zveřejnění čtvrtletních výsledků 🏛️

BP objevila nová ložiska ropy v Mexickém zálivu

UniCredit získává zelenou pro navýšení podílu v Commerzbank

Přehled zpráv o americkém trhu, 14. dubna

Cena ropy mírně roste díky celním výjimkám a oživení čínského dovozu

📊 Týdenní přehled streamů: Sledujte živě!

Výsledková sezóna s XTB: Banky varují před negativními dopady obchodní války

Intel prodá majoritní podíl v Altera společnosti Silver Lake za 8,75 miliardy USD

Trumpova cla by českou ekonomiku silně zasáhla

Návrat býků na trh s benzínem: Klíčové technické úrovně

Akcie Goldman Sachs rostou o 2,5 % po zveřejnění čtvrtletních výsledků 🏛️

BP objevila nová ložiska ropy v Mexickém zálivu

UniCredit získává zelenou pro navýšení podílu v Commerzbank

Přehled zpráv o americkém trhu, 14. dubna

Cena ropy mírně roste díky celním výjimkám a oživení čínského dovozu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Raiffeisenbank: Komentované měsíční odhady (prosinec 2020)

Jak 13. února obchodovat pár EUR/USD? Jednoduché tipy a analýza obchodů pro začátečníky

Trumpova cla by českou ekonomiku silně zasáhla

EUR/USD: Jednoduché obchodní tipy pro začínající tradery na 19. března. Přehled včerejších obchodů na forexu

Bude zítřek lepší než včerejšek? (Hrozí nový pokles AUD/USD a zlata.)

Evropa je drahá, firmy z ní utíkají. V zahraničí hledají levnější pracovní sílu i energie

Přehled zpráv o americkém trhu, 14. dubna

Nejlepší reálné obchody XTB minulého týdne

GOLD

Trump podniká další vstřícný krok vůči kryptoměnovému trhu

Raiffeisenbank: Komentované měsíční odhady (prosinec 2020)

Jak 13. února obchodovat pár EUR/USD? Jednoduché tipy a analýza obchodů pro začátečníky

Trumpova cla by českou ekonomiku silně zasáhla

EUR/USD: Jednoduché obchodní tipy pro začínající tradery na 19. března. Přehled včerejších obchodů na forexu

Bude zítřek lepší než včerejšek? (Hrozí nový pokles AUD/USD a zlata.)

Evropa je drahá, firmy z ní utíkají. V zahraničí hledají levnější pracovní sílu i energie

Přehled zpráv o americkém trhu, 14. dubna

Nejlepší reálné obchody XTB minulého týdne

GOLD

Trump podniká další vstřícný krok vůči kryptoměnovému trhu

Blogy uživatelů

Dojde o obratu na měnovém páru GBP/USD?

Makroekonomické faktory - obchod a mezinárodní ekonomika (8. díl)

Hodnocení ověřených brokerů binárních opcí

Pokračovanie trendu na NZD/CHF a iné predikcie

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Nové tituly na PX START a IPO Fond ČMZRB

Chystá sa ďalšia kríza?

Praktická ukázka: A zase ty backtesty

Kde a jak se vzdělávat v tradingu

Elliottovy vlny: Měnový pár USD/CAD, index NASDAQ a akcie Walt Disney

Dojde o obratu na měnovém páru GBP/USD?

Makroekonomické faktory - obchod a mezinárodní ekonomika (8. díl)

Hodnocení ověřených brokerů binárních opcí

Pokračovanie trendu na NZD/CHF a iné predikcie

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Nové tituly na PX START a IPO Fond ČMZRB

Chystá sa ďalšia kríza?

Praktická ukázka: A zase ty backtesty

Kde a jak se vzdělávat v tradingu

Elliottovy vlny: Měnový pár USD/CAD, index NASDAQ a akcie Walt Disney

Vzdělávací články

Daně z tradingu a investic - jak danit zisky jako trader a investor

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Technická analýza - oscilátory

VIDEO: Tento indikátor predikuje budoucnost trhu

Úvod do technických indikátorů

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Škálování pozic v tradingu: Jak zvyšovat a snižovat expozici při minimalizaci rizika

Dvě zásadní chyby forexových obchodníků

Skryté divergence mezi cenou a indikátorem

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Daně z tradingu a investic - jak danit zisky jako trader a investor

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Technická analýza - oscilátory

VIDEO: Tento indikátor predikuje budoucnost trhu

Úvod do technických indikátorů

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Škálování pozic v tradingu: Jak zvyšovat a snižovat expozici při minimalizaci rizika

Dvě zásadní chyby forexových obchodníků

Skryté divergence mezi cenou a indikátorem

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Tradingové analýzy a zprávy

Swingové obchodování USD/CAD 14.4.2025

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Intradenní Price Action patterny na GBP/USD 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Forex: Koruna zpevnila k dolaru, uzavřela na 22,10 USD/CZK, k euru stagnovala

Swingové obchodování bitcoinu 14.4.2025

Nejsilnější a nejslabší měny 03.11.2021

Mluvčí EK: EU se snaží vyhnout obchodní válce s USA, chce jednat

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Swingové obchodování USD/CAD 14.4.2025

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Intradenní Price Action patterny na GBP/USD 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Forex: Koruna zpevnila k dolaru, uzavřela na 22,10 USD/CZK, k euru stagnovala

Swingové obchodování bitcoinu 14.4.2025

Nejsilnější a nejslabší měny 03.11.2021

Mluvčí EK: EU se snaží vyhnout obchodní válce s USA, chce jednat

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Témata v diskusním fóru

ActivTrades

bsdfserhhsersherh

Nejlepší obchodní strategie?

Forex obchodní strategie a systémy

Diskuse k blogům

Nastavba na DSOK obchodni system

Eurodolar - Chat

NZD/USD

EUR/USD , USD/JPY , GBP/USD podle Elliotta 06.02.2011

PIN BARS

ActivTrades

bsdfserhhsersherh

Nejlepší obchodní strategie?

Forex obchodní strategie a systémy

Diskuse k blogům

Nastavba na DSOK obchodni system

Eurodolar - Chat

NZD/USD

EUR/USD , USD/JPY , GBP/USD podle Elliotta 06.02.2011

PIN BARS