Ticker Tape by TradingView

Dluhopisové fondy – jak fungují a stanou se velkými vítězi roku 2019?

Dluhopisové fondy, někdy označované také jako penzijní, jsou investiční fondy, které investují výhradně do dluhopisů. V důsledku výplaty úroků z dluhopisů a obchodování s drženými cennými papíry se zvyšuje hodnota penzijních fondů.

Pokud však nechcete investovat přímo do penzijních fondů, existuje také možnost obchodovat s penzijními ETF, o nichž se budeme podrobněji zabývat v tomto článku. Nejprve se však podívejme na samotný pojem dluhopis.

V následujícím článku se dočtete:

- Klesající úrokové sazby jsou pro dluhopisové investory přínosné

- Dluhopisy: když zpomalí růst, dluhopisoví investoři jsou šťastní

- Dluhopisy: Nepodceňujte faktor zisku z nárůstu ceny

- Měnové riziko faktoru a riziko selhání

- Faktor běhu času

- Nejlepší dluhopisové ETF v roce 2019

- Obchodování dluhopisových ETF

Klesající úrokové sazby jsou pro dluhopisové investory přínosné

Po celá léta jsou investice do dluhopisů převážně ztrátovou záležitostí, zejména když se podíváme na skutečné úrokové sazby (výnos dluhopisů snížený o inflaci). S výrazným zpomalením globálního růstu se však situace značně změnila – ze dvou důvodů:

Za prvé, akciové trhy stagnují. V důsledku toho neteče na tyto trhy tolik kapitálu jako v předchozích letech, což znamená, že konkurence oslabuje. Také celková výnosnost akcií zpomaluje, takže mnoho investorů hledá lukrativnější alternativu.

Za druhé téma rostoucích úrokových sazeb je mimo míru již několik měsíců. V důsledku zpomalujícího růstu kapitálových trhů úrokové sazby prudce klesají již delší dobu. A jakkoli absurdně může na první pohled následující tvrzení znít, toto je velmi pozitivní situace pro investory do dluhopisových fondů.

Dluhopisy: když zpomalí růst, dluhopisoví investoři jsou šťastní

Existuje několik důvodů. Především během období nízkého růstu nebo recese klesne inflace, protože ti, kteří chtějí něco prodat v negativním tržním prostředí, jsou nuceni snižovat ceny. To znamená, že reálná úroková sazba je tímto vývojem podporována, protože čím nižší je míra inflace, tím větší část úrokového výnosu vám jako investorovi zůstane.

LYNX TIP: Přijde finanční krize v roce 2019? Objevte 15 znaků blížícího se pádu burzy.

Čistý úrokový výnos je však pouze jednou stranou mince. Mnoho investorů, kteří přemýšlejí o dluhopisové investici a odmítají ji kvůli nízké či dokonce záporné úrokové sazbě zapomínají na faktor cenových zisků.

Graf: Úroková sazba v USA je označena modře, úroková sazba v Německu je označena červeně.

Ve výše uvedeném grafu vidíme, že skutečná úroková sazba v USA opět směřuje k nule a například v Německu klesla na nové záporné hodnoty, což se může na první pohled zdát skličující. V praxi je však toto vhodné prostřední pro dluhopisy.

Problematická ekonomika v eurozóně a konání ECB, která se zjevně chystá opět snížit úrokové sazby, vedla k tomu, že dluhopisy jsou pro řadu investorů stále více lukrativní alternativou k akciím. Výsledkem je, že výnosy na místním dluhopisovém trhu jsou negativní i při dlouhých splatnostech. Ale to jen znamená, že ceny dluhopisů prudce rostou!

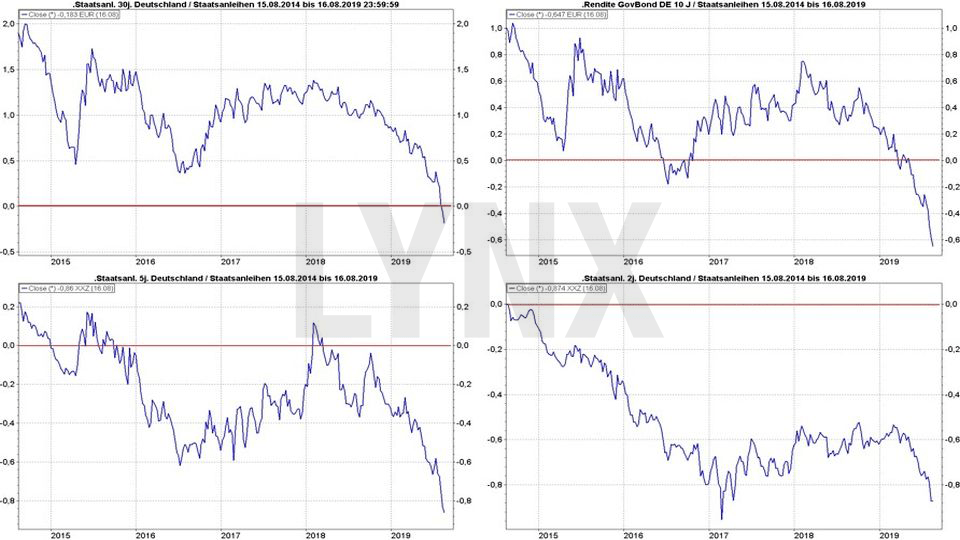

Výše uvedené grafy ukazují vývoj výnosů německých dluhopisů za pět let. Ze spodního levého rohu do vrchního pravého rohu jsou grafy dluhopisů se splatností 30 let, 10 let, 5 let a 2 roky. Mezitím se výnos po dobu 30 let stal negativní. Jinými slovy: kdokoli, kdo tyto dluhopisy držel a neprodal v tomto období, platil každý rok 0,183% úrok, místo aby ho obdržel.

V tomto období tedy dluhopisy skutečně nebyly lukrativní formou investice. Podívejme se ale, co můžeme od dluhopisů očekávat nyní.

Dluhopisy: Nepodceňujte faktor zisku z nárůstu ceny

Při investování do dluhopisů hrají při potenciálních výnosech roli 2 důležité elementy – stejně jako u akcií. V případě akcií se jedná o cenu a dividendu. U dluhopisů se jedná o úrokový kupón (neboli nominální úrokovou sazbu). Druhým faktorem je tržní cena daného dluhopisu, která hraje rozhodující roli. A tato cena roste, když klíčové úrokové sazby a výnosy klesají.

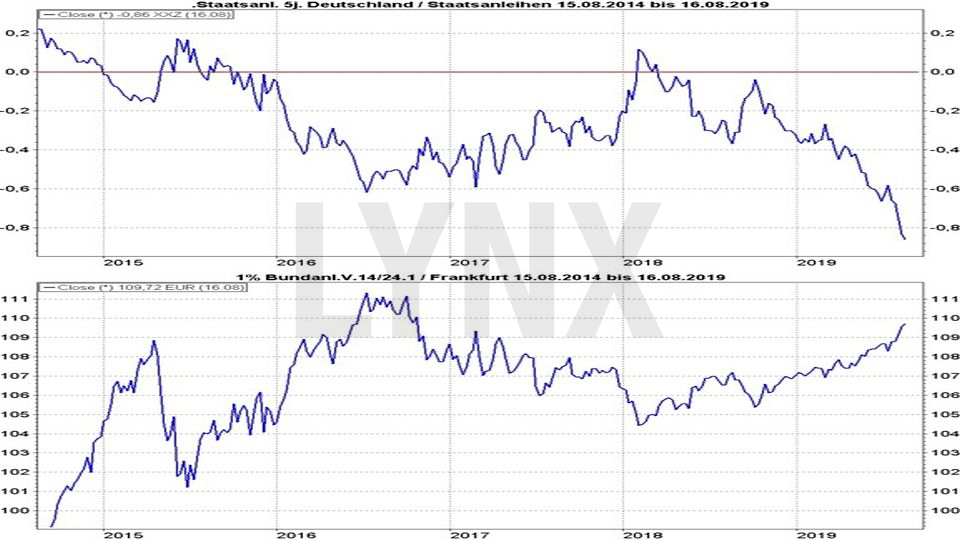

Cena dluhopisu a výnos se vzájemně pohybují opačným směrem. Pokud výnos z dluhopisů klesne, cena stávajících dluhopisů se zvýší. Tento fakt vychází ze skutečnosti, že nominální úroková sazba dluhopisu je fixní. Podívejme se na následující ukázkový graf:

Výše máme výtěžek z pětiletých dluhopisů. Níže vidíte vývoj cen desetiletého federálního dluhopisu. Byl však vydán již v roce 2014 a nyní zbývá pět let, dokud platnost dluhopisu neskončí. Po celé období platí federální vláda jako dlužník investorovi roční úrokovou sazbu ve výši jednoho procenta.

Stávající dluhopisy se přizpůsobují úrovni obecných úrokových sazeb. Pokud by náš vzorový dluhopis s pětiletým zbytkovým termínem každý rok vyprodukoval jednoprocentní úrok, zatímco obecná úroveň výnosů by během těchto pěti let byla záporná (-0,86 %), pak by všichni chtěli tento dluhopis koupit, protože to z něho plyne mnohem větší zisk.

Pokud je po daném dluhopisu vysoká poptávka, cena stoupá. A když se cena dluhopisu zvýší, úroková sazba pro ty, kteří chtějí dluhopis koupit během doby jeho trvání, je nižší. V období klesajících výnosů rostou ceny dluhopisů.

A to zase znamená, že pokud by úrokové sazby obecně klesaly kvůli slabé ekonomice, dluhopisy by nyní měly vyšší výnosy než během půl roku, jednoho roku nebo možná dokonce dvou let, za předpokladu, že toto období ekonomické slabosti bude pokračovat a centrální banky budou nuceny vydávat nové peníze a / nebo snížit klíčové úrokové sazby.

[E-book ZDARMA]: 11 strategií největších investičních guru

Objevte jaká kritéria při výběru akcií jednotliví guru sledují a zjistěte jaké zhodnocení popsané strategie dosahují a naučte se 6 investičních zásad, které posunou Vaše investování dále.

Proto, kdykoli výnosy z dluhopisového trhu poklesnou, existuje zajímavá příležitost ke koupi dluhopisů. Na základě prvního grafu jsme viděli, že v USA existují výrazně vyšší úrokové sazby. A v Evropě jsou rozdíly jen malé. Podívejme se na srovnání výnosů desetiletých dluhopisů v USA, Itálii a Německu:

Graf: V USA (červeně) a Itálii (zeleně) jsou výnosy desetiletých dluhopisů mnohem vyšší, 1,6 (USA) a 1,5 (Itálie). V Německu (červeně) je však návratnost -0,65 % drasticky záporná. V žádném případě však není jasné, kam by v tuto chvíli investovat své peníze z následujících důvodů.

Měnové riziko faktoru a riziko selhání

Mimo eurozónu existuje měnové riziko. Pokud investujete do amerických dluhopisů a hodnota amerického dolaru oslabí vůči euru, může se stát, že vyšší úroková sazba bude potlačená ztrátou v důsledku měnového rizika. Tento scénář vám dokonce může přinést ztrátu, pokud dolar z nějakého důvodu silně oslabí.

V zásadě platí, že čím vyšší je úroková sazba, tím vyšší je riziko selhání. Může se to projevit prodlením s výplatou úroků nebo dokonce ztrátou celého kapitálu, jelikož dluhopis se stane bezplatným a tudíž bezcenným.

Podívejte se také na aktuální úrokové sazby měn

Faktor běhu času

Dalším faktorem, který je třeba zvážit, je doba trvání dluhopisu. Čím delší je splatnost dluhopisů vložených do vašeho portfolia, tím vyšší je návratnost. To je pochopitelné, protože úrok je principielně poplatek za půjčení peněz. A čím déle nastavíte výpůjční dobu, tím déle je dluhopis aktivní a tím více musí dlužník (zpravidla stát, obec nebo společnost) zaplatit.

Čím delší je doba trvání, tím déle jste nuceni zavázat svůj kapitál na aktuální úroveň výnosu. To vás zajímá, pokud nechcete spekulovat o cenových ziscích, ale chcete dluhopis držet a ponechat si ho do konce období splatnosti. V takovém případě vám nemusí záležet na tom, zda se mezitím cena akcií tohoto dluhopisu na akciovém trhu zvýší nebo sníží.

Nicméně jste nuceni zavázat svůj kapitál na opravdu dlouhý časový horizont. Přičemž během této doby bude teoreticky možné stejné dluhopisy pořídit s mnohem lepšími výnosy. S kratšími časovými horizonty jste samozřejmě mnohem flexibilnější.

Nejlepší dluhopisové ETF v roce 2019

Současná fáze je zajímavá, protože je zvýšená pravděpodobnost dalšího poklesu celkových úrokových sazeb. Ačkoli se již neočekává, že se klesající úrokové sazby opět zvýší, jejich pokles znamená cenový nárůst dluhopisů. Nicméně nikdy nelze s jistotou říci, jaká ekonomická situace bude za rok nebo dokonce za 5 či 10 let.

Nákupem dluhopisového ETF do svého portfolia můžete rozložit své investice podle měnové oblasti, splatnosti a bonity a stále zůstat flexibilní. Výběr je poměrně velký a navíc na trh můžete vstoupit i vystoupit kdykoliv chcete.

A pokud svou investici rozložíte tak, že máte ETF v několika sekcích portfolia, které zase představují portfolio různých dluhopisů, můžete poměrně snadno dosáhnout široké diverzifikace příležitostí a rizik. Níže uvedená tabulka ukazuje pět dluhopisových ETF ve velmi odlišných oblastech, které jsou dobře obchodované a občas poskytují zajímavé zisky.

| Název ETF | ISIN | ETF-objem | Investuje do: | Vyplácí dividendy? | Výkonnost za 1 rok | Výkonnost za 3 roky | Roční náklady | Měna fondu |

|---|---|---|---|---|---|---|---|---|

| ComStage Commerzbank 10Y US-Treasury Future ETF | LU1275254636 | 5 Mil.. | US-Bonds 7-10 J. | ano/ročně | 13.44% | 5.29% | 0.20% | USD |

| Xtrackers Eurozone Government Bond Yield Plus 1-3 ETF | LU0925589839 | 600 Mil. | Euro-Bonds 1-3J. | kumulativně | 2.40% | 0.82% | 0.15% | Euro |

| iShares Euro Government Bond 20yr Target Duration ETF | IE00BSKRJX20 | 65 Mil. | Euro-Bonds 10+J | ano/pololetně | 25.76% | 16.67% | 0.15% | Euro |

| UBS ETF (LU) Markit iBoxx EUR Liquid Corporates ETF | LU0721553864 | 108 Mil. | €-Corporate Bonds | ano/pololetně | 2.64% | 8.03% | 7.87% | Euro |

| iShares J.P. Morgan USD Emerging Markets Bond ETF | IE00B2NPKV68 | 7.562 Mil. | Emerging Markets | ano/měsíčně | 15.53% | 12.62% | 0.45% | USD |

Comstage 10Y US Treasury Future ETF

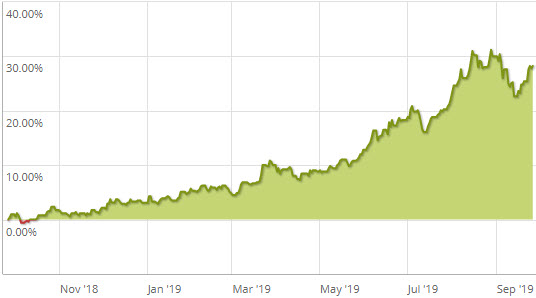

Comstage 10Y US Treasury Future ETF of Commerzbank (ISIN: LU1275254636) investuje do amerických vládních dluhopisů na dobu sedmi až deseti let. V posledních dvanácti měsících předvedl tento ETF kvalitní výkon. Nicméně je zde samozřejmě měnové riziko.

ETF je obchodován v eurech, ale americké ETF jsou denominovány v amerických dolarech. Pokud dolar ztratí půdu pod nohama, může to mít velmi negativní dopad na výkonnost tohoto ETF.

Graf: Roční vývoj fondu Comstage 10Y US Treasury Future ETF of Commerzbank. Zdroj: JustETF.com

Xtrackers Eurozone Government Bond Yield 1-3 Plus ETF

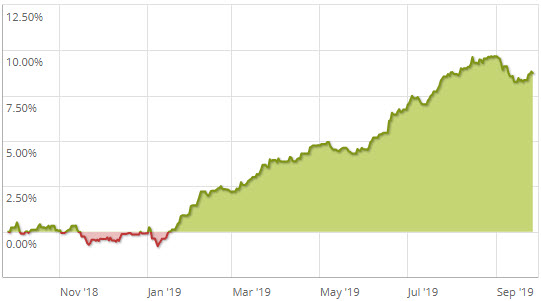

Xtrackers Eurozone Government Bond Yield 1-3 Plus ETF (ISIN: LU0925589839) pokrývá krátkodobé státní dluhopisy eurozóny se splatností v rozmezí od jednoho roku do tří let. Úrokové platby zde nejsou distribuovány, ale reinvestovány.

Tento ETF v současné době nabízí pouze nízký výnos kvůli negativním úrokovým sazbám na dluhopisy s krátkou splatností v mnoha zemích eurozóny. To se však může změnit, jakmile ECB začne aktivně podporovat trhy s dluhopisy.

Graf: Roční vývoj fondu Xtrackers Eurozone Government Bond Yield 1-3 Plus ETF. Zdroj: JustETF.com

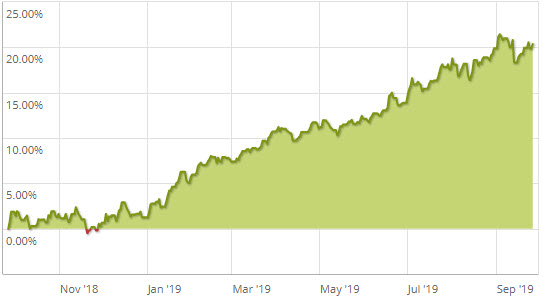

iShares Euro Government Bond 20yr Target ETF

iShares Euro Government Bond 20yr Target ETF (ISIN: IE00BSKRJX20) investuje do evropských vládních dluhopisů se splatností deset a více let. Ceny dluhopisů s delší splatností reagují na změny výnosového prostředí mnohem intenzivněji, jak můžete vidět z obrovského výkonu. Většina obratu ETF se odehrává na londýnské burze, kde toho ETF můžete prostřednictvím LYNX obchodovat.

Graf: Roční vývoj fondu iShares Euro Government Bond 20yr Target ETF. Zdroj: JustETF.com

Markit iBoxx Liquid Corporates ETF

Čtvrtým ETF v tabulce je Markit iBoxx Liquid Corporates ETF (ISIN: LU0721553864) švýcarské banky UBS. Tento ETF investuje do podnikových dluhopisů eurozóny s různými splatnostmi.

Graf: Roční vývoj fondu Markit iBoxx Liquid Corporates ETF. Zdroj: JustETF.com

iShares J.P. Morgan USD Emerging Markets Bond ETF

Pátý ETF z naší tabulky iShares J.P. Morgan USD Emerging Markets Bond ETF (ISIN: IE00B2NPKV68) může sloužit jako spekulativní položka ve vašem ETF portfoliu. Jedná se o ETF, který investuje do dluhopisů rozvíjejících se trhů vydaných v amerických dolarech.

ETF zahrnuje i méně bezpečné dluhopisy (hodnocení pod investičním stupněm). Kromě obecně vyššího rizika selhání musíte u tohoto ETF zvážit i měnové riziko.

Graf: Roční vývoj fondu iShares J.P. Morgan USD Emerging Markets Bond ETF. Zdroj: JustETF.com

Obchodování dluhopisových ETF

LYNX nabízí obchodování s dluhopisovými ETF přímo na domácích burzách. To našim klientům garantuje vysoký objem obchodování a úzký spread.

Ať už jste intradenní obchodník nebo dlouhodobý investor, můžete využít vynikající nabídky společnosti LYNX, protože vám umožníme obchodovat s akciemi, ETF, futures, opcemi , CFD, či forexem za příznivé poplatky.

U LYNX můžete obchodovat v reálném čase prostřednictvím našich profesionálních platforem.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn na více než 130 měn.

Navíc pro vás pravidelně zveřejňujeme analýzy trhu a novinky ze světa investic v rámci našeho LYNX zpravodajského a vzdělávacího portálu.

Obchodujte dluhopisové ETF s LYNX

Obchodujte na více než 100 burzách na více než 30 trzích po celém světě s kompletní nabídkou všech amerických, ale i německých a dalších akcií s extrémně nízkými poplatky bez skrytých nákladů.

Investujte s LYNX

6 nejlepších amerických small caps akcií & ETF roku 2019

25. září 2019 | Akcie

Co znamená small caps? A v čem jsou small caps tak zajímavé? Objevte momentálně 6 nejžhavějších amerických small caps akcií a ETF.

Akciové trhy – 10 největších burz světa a jaký na ně má vliv politika?

05. září 2019 | Burzovní průvodce

Co přesně jsou centrální banky a jak ovlivňují akciové trhy? Jaké jsou hlavní politické vlivy? A jak nedávné politické události ovlivnily akciové trhy?

Technická analýza: Praktický průvodce

21. srpna 2019 | Technická analýza

Technická analýza je často skloňovaným termínem. Co ale znamená? Objevte jak správně začít používat technickou analýzu.

The post Dluhopisové fondy – jak fungují a stanou se velkými vítězi roku 2019? appeared first on LYNX Czech Republic.

Klíčová slova: Technická analýza | Peníze | Inflace | USA | ETF | Investiční fondy | Dividendy | Poptávka | Recese | Rizika | Politika | Akciové trhy | Kapitál | Sazby | Akcie | Analýza | Zhodnocení | Bond | Dluhopisové fondy | CFD | Centrální banky | Diverzifikace | Dluhopis | ECB | Ekonomika | Emerging markets | Euro | Futures | Grafy | ISIN | Intradenní obchodník | Investice | Investor | Investování | Kupón | Měna | Měna fondu | Obchodník | Poplatek | Portfolio | Riziko | Splatnost | Spread | Trigger | Tržní cena | Výkonnost | Výnos | Výnosnost | Yield | Úrokové sazby | Banky | EUR | USD | Commerzbank | UBS | Dluhopisy | Obchodování | Finanční krize | Úroková sazba | Investoři | Pravděpodobnost | Zisk | Obchodovat | Investovat | LYNX | Burzy | Ceny akcií | Analýzy | Cena | Cena akcií | Dolar | Eura | Fondy | Graf | Investice do dluhopisů | Investiční | Markets | Míra inflace | Portfolia | Pro investory | Převodník měn | Státní dluhopisy | Švýcarské banky | Trh | Zisky | ROCE | Small caps | Itálie | Burze | Markit | Měnové riziko | Bezpečné dluhopisy | Poplatky | Ekonomická situace | Krize | Výnosy | J.P. Morgan | Výnosy desetiletých dluhopisů | Objem obchodování | Nové peníze | Úrokový výnos | Hodnota amerického dolaru | Úroková sazba v USA | Obchodovat s akciemi | Výnos dluhopisů | Burzovní průvodce | Obchodování dluhopisových ETF | iShares | Nejlepší dluhopisové ETF | Dluhopisové ETF | Klesající úrokové sazby | Vyšší úrokové sazby | Obchodujte | Objem | Úrok | Dluhopisoví investoři |

Čtěte více

-

Dlouhých či krátkých 14 dní? Koruna je nad 27,00 k euru, hranicí kurzového závazku ČNB

Přesně dva týdny trval české koruně návrat nad hranici odvolaného kurzového závazku České národní banky. 20. dubna v 15:44 prolomila hladinu 27,00 EURCZK směrem vzhůru, kurzový závazek ČNB odvolala 6. dubna. -

Dluh Británie přesahuje 2 biliony GBP a dosahuje nejvyšší úrovně za posledních šest desetiletí

Celkový veřejný dluh Velké Británie dosáhl v září výše 2 bilionů GBP, což podle úřadu pro národní statistiku (ONS) představuje 103.5% hrubého domácího produktu (HDP) a nejvyšší úroveň od roku 1960. Jen za měsíc září dosáhla zadluženost země 36.1 miliard liber, což je nad prognózami a nejvyšší zaznamenanou měsíční hodnotou. -

Dluh Česka stále dramaticky roste. Vláda čelí dvojímu problému: citelně stoupá „jistina“ dluhu, jež je letos historicky rekordní, i úrok na něm, ten je na maximu od půle roku 2012

Veřejný dluh České republiky meziročně dále narůstá, ačkoli tempo růstu se zpomalilo. Ve třetím loňském čtvrtletí činil dluh 40,5 procenta HDP. Předloni ve třetím čtvrtletí to přitom bylo 38,1 procenta HDP. Vzestup tedy odpovídá 2,4 procentního bodu. Mezi třetím čtvrtletím 2019, tedy předposledním čtvrtletím před propuknutím pandemie, a třetím čtvrtletím 2020 se dluh zvýšil z 31,3 procenta HDP na zmíněných 38,1 procenta HDP, tedy o 6,8 procentního bodu. -

Dluh české vlády vystoupal nejvýše v historii, a to i ten v poměru k HDP. Poslední čas na nápravu má vláda po prezidentských volbách

Ve třetím čtvrtletí roku 2022 hospodařily vládní instituce České republiky s dosud nejvyšším dluhem v historii, vyplývá z dnešních čísel ČSÚ. Dosáhl úrovně 2982,5 miliardy korun, což odpovídá 45,2 procenta hrubého domácího produktu. Dosud nikdy v historii česká vláda nehospodařila s vyšším dluhem v poměru k HDP. Pouze v prvním čtvrtletí roku 2013 hospodařila se shodně vysokým dluhem, tedy 45,2 procenta. -

Dluh eurozóny byl letos v polovině roku vůči dluhu České republiky nejvyšší v tomto tisíciletí. Česko bylo loni druhou nejprůmyslovější ekonomikou v EU, vyplývá z nových dat Eurostatu.

Letos v prvním pololetí došlo k citelnému růstu zadlužení napříč Evropou. Vyžádala si jej protipandemická opatření, resp. nutnost boje s jejich ekonomickým dopadem. V České republice narostl veřejný dluh v poměru k hrubému domácímu produktu z úrovně 30,2 procenta na začátku roku na 39,9 procenta k 30. červnu. To představuje nárůst o 9,7 procentního bodu. -

Dluh – nepříjemná pravda

Toto přísloví vysvětluje většinu toho, co se v politických kruzích aktuálně děje. Sledujeme teď oblíbený seriál Prodluž a předstírej... -

Dluhopisomat: První licencovaná platforma pro investice do firemních dluhopisů zahájila provoz

Společnost FUNDSTER a.s. nedávno získala první crowdfundingovou licenci České národní banky pro firemní dluhopisy. Platforma Dluhopisomat, kterou provozuje, právě zahájila provoz a začala nabízet služby skupinového financování pro investory a emitenty. „Spuštění platformy, fungující s licencí a pod kontrolou ČNB, je zásadním krokem k bezpečnějšímu, transparentnějšímu a inovativnějšímu trhu s firemními dluhopisy,“ uvedl v této souvislosti Petr Cimala, člen správní rady FUNDSTER a.s. -

Dluhopisová jízda pokračuje, akcie padají. Bankám ale pomohl Draghi

Během středečního obchodování je na hlavních trzích znát značná nervozita. Nejen, že se celkově investoři přesouvají do bezpečných dluhopisů, ale zároveň sledujeme i relativně velkou volatilitu. Americké výnosy celkově propadly, ovšem během dne několikrát změnily směr. Přidaly se také výnosy v eurozóně, a to vedle jádra nakonec i na periferii. -

Dluhopisová korekce ještě pravděpodobně zdaleka neskončila

Výnos do doby splatnosti vůbec nejsledovanějšího dluhopisu – amerického vládního dluhopisu s 10letou splatností (10-year US Treasury Bond) – dosáhl historického minima na úrovni 0,5 % v srpnu loňského roku. Vzhledem k tomu, že tržní ceny dluhopisů a dluhopisové výnosy do doby splatnosti se pohybují protisměrně (když jedno roste, druhé klesá a naopak) v srpnu loňského roku dosáhla tržní cena tohoto dluhopisu historického maxima. Od tohoto okamžiku začal výnos do doby splatnosti poměrně strmě růst. Na konci loňského roku byl na úrovni 0,9 %. Na začátku letošního roku růst tohoto výnosu do doby splatnosti pokračoval. Zatím vzrostl o 0,64 procentního bodu a jeho aktuální úroveň činí 1,55 %. -

Dluhopisové ETF – stanou se alternativou spořících účtů?

Většina investorů si pro dlouhodobé investování vybírá ETF, které sledují výkonnost akciových indexů. Existuje však i skupina investorů, kteří by rádi své peníze uložili někam, kde jsou konzervativní a s minimálním rizikem. Naštěstí však existují i ETF, které sdružují krátkodobé dluhopisy a které se svými vlastnostmi podobají spořicím účtům. Právě na takové ETF jsme se podívali v našem posledním videu. -

DLUHOPISOVÉ FONDY SE TĚŠÍ OBLIBĚ INVESTORŮ. ČEKÁ JE VŠAK NÁROČNÉ OBDOBÍ

V posledních několika letech zaznamenávaly dluhopisy pravidelně mírný růst výnosů. Díky tomu, a také díky tradiční konzervativnosti českého investora rostla i jejich obliba – objem v nich zainvestovaného majetku stoupl v roce 2019 meziročně o 50 %. -

Dluhopisové i akciové investory zklamala dobrá kondice sektoru služeb

Ačkoli americkému průmyslu se podle listopadového průzkumu moc nedaří a jeho aktivita klesá rychleji, než se čekalo, ve službách je situace úplně jiná. Index ISM v tomto sektoru překvapil růstem na 56,5 z 54,4 bodu, zatímco se naopak předpokládal pokles. Aktivita šla nahoru hlavně na produkci, ale slušné jsou i objednávky či zaměstnanost. Cenový index klesl jen drobně a zůstává na poměrně vysokých 70 bodech. -

Dluhopisové trhy zůstávají pod tlakem

Je těžké si znovu vydobýt na trzích důvěru, když už ji jednou ztratíte. Britská premiérka Liz Trussová se o tom opakovaně přesvědčuje. V pátek nepomohlo britský dluhopisům ani oznámení plánů na zvýšení korporátní daně (+18 mld.) ani odvolání ministra financí Kwasi Kwartenga. -

Dluhopisové výnosy dál rostou, na FX se daří hlavně libře a dolaru

Po včerejším svátku v USA se dnes na trhy vracejí objemy. Za pozornost stojí přitom hlavně situace na trhu s dluhopisy, kde pokračuje výprodej, který žene vzhůru dluhopisové výnosy. Ty se v případě amerických 10yr splatností vyhouply nad 2,90 % a i nadále zůstávají nepříjemným zdrojem nervozity. Byly to totiž mj. i vysoké výnosy, které se staly katalyzátorem únorových výprodejů na akciových trzích a jejich další růst rozhodně může býky na akciovém trhu udržovat v nejistotě. Indexy jsou totiž navzdory únorové korekci stále relativně drahé a příliš rychlý růst sazeb jim rozhodně neprospívá, i když je jejich dopad na reálnou ekonomiku zatím prakticky nulový. -

Dluhopisové výnosy do doby splatnosti jsou rekordně nízké

Z celkového globálního pohledu jsou dluhopisové výnosy do doby splatnosti rekordně nízké. Jak ukazuje tento graf, 30 % všech globálně emitovaných dluhopisů nese záporný výnos do doby splatnosti. Záporný dluhopisový výnos do doby splatnosti znamená, že pokud si investor takový dluhopis koupí a bude ho držet až do jeho splatnosti, s jistotou realizuje ztrátu. -

Dluhopisové výnosy i dolar se po růstu ze začátku týdne vracejí zpět

Středeční seance na finančních trzích zatím probíhá podle očekávání v klidu a na nízkých objemech. Může za to hlavně absence dat, kterých je v tomto týdnu jako šafránu, a již déle než dva měsíce trvající absence rizik, díky které je implikovaná volatilita na většině finančních aktiv na svém efektivním dně. Evropské akciové indexy si tak dnes zatím více méně udržují své ceny a zůstávají v na dosah včerejšího close. -

Dluhopisové výnosy letí vzhůru, akcie padají

Americký index S&P 500 si po většinu včerejší seance připisoval zisky okolo půl procenta a mířil tak za svým novým rekordem. V posledních 90 minutách obchodování však prakticky o všechno přišel a uzavřel pouze necelou jednu desetinu procenta nad úterním kurzem. Zveřejněné statistiky o počtu nově vytvořených pracovních míst v americkém soukromém sektoru či aktivitě ve sféře služeb potvrdily stávající ekonomickou sílu USA, což přimělo investory k výprodejům dluhopisů. Například výnos 30letého bondu vystoupal na nejvyšší úroveň od roku 2014, 10letý dosáhl 7letého maxima či dvouletý se vrátil na předkrizové úrovně. Z tohoto vývoje těžily především finanční domy, jejichž akcie si připsaly 0,8 %. Naopak na sazby citlivé utility či realitní developeři si pohoršili o 1,2 %, respektive 1,0 % a zastavili tak index S&P 500 v dalším růstu. -

Dluhopisové výnosy před zítřejším Fedem znovu rostou. Daří se i drahým kovům

Na trh s dluhopisy se po menší přestávce vrací výprodej. Evropské i americké bondy jsou dnes pod prodejním tlakem, což tlačí dluhopisové výnosy ještě nad úrovně z minulého týdne. V případě amerických desetiletých splatností se tak výnosy vyhouply už nad 1,86 % a v Německu rostou na 0,19 %. Růst výnosů pokračuje napříč všemi významnými trhy a je dalším z důkazů, že se obchodníci postupně připravují na blížící se zvýšení amerických úrokových sazeb. K tomu sice nutně nemusí dojít (a asi nedojde) zítra, obchodníci ale před zítřejším zasedáním zdá se vstupují do nových pozic v očekávání, že Fed zítra prosincové zvýšení sazeb začne na svém zasedání signalizovat. -

Dluhopisové výnosy rostou v Evropě i v USA, EURUSD ve vlajkové formaci dál trpělivě čeká na ECB

Po dvou celkem klidných dnech se na finanční trhy začíná znovu vracet aktivita. Platí to ale především pro měnový a dluhopisový trh, když akciové indexy v Evropě i nadále drží své vysoké ocenění a pohybují se na dosah včerejšího close. Evropští obchodníci s akciemi čekají hlavně na další vývoj situace v Katalánsku, kde by se již zítra měl sejít parlament k možnému vyhlášení nezávislosti. -

Dluhopisové výnosy strmě rostou, akcie však odolávají

Nancy Pelosiová zahajuje návštěvu Taiwanu a z čínské strany jsme se zatím dočkali slovních protestů, výhrůžek a následně oznámení vojenského cvičení v blízkosti ostrova počínaje 4. srpnem. Uvidíme, co bude následovat. Čína nemohla oficiální návštěvu ponechat bez odezvy, nyní se bude čekat, zda její akce bude znamenal podstatné vyhrocení.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

Kanadské akciové indexy: Trh, kde vládnou banky, ropa a komodity (10. díl)

Listopad 2025 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (listopad 2025)

Má smysl mít jinou strategii na challenge a na live účet u prop firmy?

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

Kanadské akciové indexy: Trh, kde vládnou banky, ropa a komodity (10. díl)

Listopad 2025 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (listopad 2025)

Má smysl mít jinou strategii na challenge a na live účet u prop firmy?

Denní kalendář událostí

V USA bude mít slovo prezident Donald Trump

V USA bude mít slovo člen Fedu Beth Hammack

Člen Fedu Austan Goolsbee

V USA aukce 30letých státních dluhopisů

V USA skladování zemního plynu

V USA týdenní změna zásob ropy

V USA bude mít slovo prezident Donald Trump

Na Novém Zélandu počet turistů

Ve Francii index CPI

Setkání ministrů financí EU - ECOFIN

V USA bude mít slovo prezident Donald Trump

V USA bude mít slovo člen Fedu Beth Hammack

Člen Fedu Austan Goolsbee

V USA aukce 30letých státních dluhopisů

V USA skladování zemního plynu

V USA týdenní změna zásob ropy

V USA bude mít slovo prezident Donald Trump

Na Novém Zélandu počet turistů

Ve Francii index CPI

Setkání ministrů financí EU - ECOFIN

Tradingové analýzy a zprávy

Americké akcie oslabily v čele s technologiemi, naopak se dařilo konopí

Akcie konopných firem prudce zpevňují po zprávě, že Trump chce uvolnit zákaz

Forex: LSEG otevřela short na GBP/USD

Pražská burza v týdnu potřetí v řadě posílila, index PX stoupl o 1,7 procenta

Pražská burza zakončila týden na novém maximu, dnes jí pomohly akcie VIG

Forex: Dolar mírně posiluje, i tak ale směřuje ke třetímu týdennímu poklesu za sebou

Forex: Koruna v závěru pracovního týdne oslabila k euru i dolaru

Forex sentiment 12.12.2025

Ceny ropy dnes dál klesají

Swingové obchodování USD/JPY 12.12.2025

Americké akcie oslabily v čele s technologiemi, naopak se dařilo konopí

Akcie konopných firem prudce zpevňují po zprávě, že Trump chce uvolnit zákaz

Forex: LSEG otevřela short na GBP/USD

Pražská burza v týdnu potřetí v řadě posílila, index PX stoupl o 1,7 procenta

Pražská burza zakončila týden na novém maximu, dnes jí pomohly akcie VIG

Forex: Dolar mírně posiluje, i tak ale směřuje ke třetímu týdennímu poklesu za sebou

Forex: Koruna v závěru pracovního týdne oslabila k euru i dolaru

Forex sentiment 12.12.2025

Ceny ropy dnes dál klesají

Swingové obchodování USD/JPY 12.12.2025

Blogy uživatelů

Výprodej dluhopisů ohrožuje investory

Proč jednoduchá pravidla mnohdy fungují líp

Rozhodnuto! Jaký bude zbytek roku na trzích?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (12. 12. 2025)

Které ETF koupit, když jsou americké akcie drahé?

Praktické okénko: Svižný obchod na akciovém indexu NASDAQ

Měnový pár NZD/CAD: Analýzy více časových rámců (D1–H1)

Analýza Dow Jones, NASDAQ, EUR/USD, NZD/USD: Fed zasedá letos naposledy

Moje cesta prop tradingem: Přípravy na zasedání Fedu vrcholí

Významné historické události hýbající burzou v týdnu 8.–14. prosince

Výprodej dluhopisů ohrožuje investory

Proč jednoduchá pravidla mnohdy fungují líp

Rozhodnuto! Jaký bude zbytek roku na trzích?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (12. 12. 2025)

Které ETF koupit, když jsou americké akcie drahé?

Praktické okénko: Svižný obchod na akciovém indexu NASDAQ

Měnový pár NZD/CAD: Analýzy více časových rámců (D1–H1)

Analýza Dow Jones, NASDAQ, EUR/USD, NZD/USD: Fed zasedá letos naposledy

Moje cesta prop tradingem: Přípravy na zasedání Fedu vrcholí

Významné historické události hýbající burzou v týdnu 8.–14. prosince

Forexové online zpravodajství

Vztahy mezi USA a Běloruskem se přelomově oteplují. Washington s okamžitou platností ruší sankce na běloruský potaš, věří ve zrušení všech dalších sankcí vůči Minsku

Česko coby šestý světový tygr? Kdeže, jde o klamání veřejnosti, které pramení buď z politicky motivované manipulace, nebo z neznalosti

Amerika končí týden v červeném

Bloomberg: Strnad chce z Czechoslovak Group udělat evropského lídra

Křetínského EP Equity Investment koupila vlastníka AAA Auto a Mototechny

Technologie pod tlakem

Denní shrnutí: Konec týdne v červených číslech, technologická rally slábne

Tři trhy, které je třeba sledovat příští týden (12. 12. 2025)

Frankfurtská burza zakončila týden poklesem

Rivian Automotive: Vycházející hvězda nebo meteor?

Vztahy mezi USA a Běloruskem se přelomově oteplují. Washington s okamžitou platností ruší sankce na běloruský potaš, věří ve zrušení všech dalších sankcí vůči Minsku

Česko coby šestý světový tygr? Kdeže, jde o klamání veřejnosti, které pramení buď z politicky motivované manipulace, nebo z neznalosti

Amerika končí týden v červeném

Bloomberg: Strnad chce z Czechoslovak Group udělat evropského lídra

Křetínského EP Equity Investment koupila vlastníka AAA Auto a Mototechny

Technologie pod tlakem

Denní shrnutí: Konec týdne v červených číslech, technologická rally slábne

Tři trhy, které je třeba sledovat příští týden (12. 12. 2025)

Frankfurtská burza zakončila týden poklesem

Rivian Automotive: Vycházející hvězda nebo meteor?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Makro: Světová banka letos čeká jen mírné zlepšení globální ekonomiky

Technická analýza páru ETH/USD na 13. dubna 2022

Dušičky levnější, útraty vyšší. Češi letos za svíčky a květiny zaplatí rekordních 1,7 miliardy korun

Bitcoin: 1 milion dolarů za pouhých 10 let

Počet obyvatel ČR se přiblížil k 11 milionům

Americká inflace rostla podle očekávání, dolar na páru s eurem zůstává v okolí 1,18 EURUSD

Jen pokračuje v růstu

Ani zápis z Fedu dolar nenadchl, dnes se do dění vloží ECB

Vztahy mezi USA a Běloruskem se přelomově oteplují. Washington s okamžitou platností ruší sankce na běloruský potaš, věří ve zrušení všech dalších sankcí vůči Minsku

Český trh s komerčními nemovitostmi dál roste a stojí na silném domácím kapitálu

Makro: Světová banka letos čeká jen mírné zlepšení globální ekonomiky

Technická analýza páru ETH/USD na 13. dubna 2022

Dušičky levnější, útraty vyšší. Češi letos za svíčky a květiny zaplatí rekordních 1,7 miliardy korun

Bitcoin: 1 milion dolarů za pouhých 10 let

Počet obyvatel ČR se přiblížil k 11 milionům

Americká inflace rostla podle očekávání, dolar na páru s eurem zůstává v okolí 1,18 EURUSD

Jen pokračuje v růstu

Ani zápis z Fedu dolar nenadchl, dnes se do dění vloží ECB

Vztahy mezi USA a Běloruskem se přelomově oteplují. Washington s okamžitou platností ruší sankce na běloruský potaš, věří ve zrušení všech dalších sankcí vůči Minsku

Český trh s komerčními nemovitostmi dál roste a stojí na silném domácím kapitálu

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry GBP/USD a AUD/USD

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/GBP a CAD/CHF

Trading ideas: AUD/CAD, EUR/JPY a GBP/AUD

Všímavosť nefunguje, teda aspoň pre väčšinu obchodníkov nie - tu je dôvod

Shortujeme akcie - kdy se cesta proti proudu vyplácí

Potopí akcie Tesly politické aktivity Elona Muska?

Swing trading: Co o něm potřebujete vědět

Elliottovy vlny: NZD/USD, EUR/USD, EURO a DOLLAR INDEX, ZLATO, ROPA vs. USD/CAD, DAX a USD/CHF

Z kabiny kamionu za obrazovku platformy. Jak Polák Dawid změnil svůj život díky Fintokei

Trading není investování: Co by měl vědět každý nováček

Výběr z nedělní přípravy: Měnové páry GBP/USD a AUD/USD

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/GBP a CAD/CHF

Trading ideas: AUD/CAD, EUR/JPY a GBP/AUD

Všímavosť nefunguje, teda aspoň pre väčšinu obchodníkov nie - tu je dôvod

Shortujeme akcie - kdy se cesta proti proudu vyplácí

Potopí akcie Tesly politické aktivity Elona Muska?

Swing trading: Co o něm potřebujete vědět

Elliottovy vlny: NZD/USD, EUR/USD, EURO a DOLLAR INDEX, ZLATO, ROPA vs. USD/CAD, DAX a USD/CHF

Z kabiny kamionu za obrazovku platformy. Jak Polák Dawid změnil svůj život díky Fintokei

Trading není investování: Co by měl vědět každý nováček

Vzdělávací články

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Forex - továrna na peníze?

VIP zóna: Výsledky obchodování za prosinec

Jak moc je důležitý backtest v ICT/SMC konceptech a co z něj můžeme získat? (25. díl)

Indikátory nebo Price Action?

Jak úspěšně obchodovat formaci Krab?

Co si mohou vzít obchodníci od pokerových hráčů

Letní sleva 30 % na obchodní programy RebelsFunding!

Nejzáhadnější měna světa. Potíže norské koruny trápí Oslo dekády, svádí se to na ropu

8 nejlepších obchodních strategií – Price Action (2. díl)

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Forex - továrna na peníze?

VIP zóna: Výsledky obchodování za prosinec

Jak moc je důležitý backtest v ICT/SMC konceptech a co z něj můžeme získat? (25. díl)

Indikátory nebo Price Action?

Jak úspěšně obchodovat formaci Krab?

Co si mohou vzít obchodníci od pokerových hráčů

Letní sleva 30 % na obchodní programy RebelsFunding!

Nejzáhadnější měna světa. Potíže norské koruny trápí Oslo dekády, svádí se to na ropu

8 nejlepších obchodních strategií – Price Action (2. díl)

Tradingové analýzy a zprávy

Forex: Koruna v závěru pracovního týdne oslabila k euru i dolaru

Forex: Throwback a další růst na GBP/CHF?

Forex sentiment 18.9.2025

EK představila nový kodex pro AI, zabývá se autorskými právy nebo bezpečností

Reuters: Zásadní aktualizace etherea se zřejmě uskuteční tento týden

Komodity: Ropa výrazně zlevňuje, přispívá k tomu obchodní napětí mezi USA a Čínou

Ekonom Hampl: ČR si po roce 2019 málo uvědomila, jak se svět změnil

EUR/GBP - Intradenní výhled 3.2.2025

AUD/CAD se odráží od rezistence trendového kanálu, čeká nás další pokles?

Stříbro - Intradenní výhled 31.3.2025

Forex: Koruna v závěru pracovního týdne oslabila k euru i dolaru

Forex: Throwback a další růst na GBP/CHF?

Forex sentiment 18.9.2025

EK představila nový kodex pro AI, zabývá se autorskými právy nebo bezpečností

Reuters: Zásadní aktualizace etherea se zřejmě uskuteční tento týden

Komodity: Ropa výrazně zlevňuje, přispívá k tomu obchodní napětí mezi USA a Čínou

Ekonom Hampl: ČR si po roce 2019 málo uvědomila, jak se svět změnil

EUR/GBP - Intradenní výhled 3.2.2025

AUD/CAD se odráží od rezistence trendového kanálu, čeká nás další pokles?

Stříbro - Intradenní výhled 31.3.2025

Témata v diskusním fóru

Praktická ukázka: Tentokrát to bude o Stop-Lossu

Liga mistrů v tradingu na 5 = FOREX

Praktická ukázka: Další čekání na falešný průraz?

Supply/Demand

Technická analýza: BTC a ETH: Zhodnocení a růst za rok 2020

Aktuálne obchodné príležitosti na komoditách – zlato, plyn a palládium

EUR/USD

USD/CAD

Co by, kdyby aneb mají smysl historické grafy?

Pickin' Bottom Today

Praktická ukázka: Tentokrát to bude o Stop-Lossu

Liga mistrů v tradingu na 5 = FOREX

Praktická ukázka: Další čekání na falešný průraz?

Supply/Demand

Technická analýza: BTC a ETH: Zhodnocení a růst za rok 2020

Aktuálne obchodné príležitosti na komoditách – zlato, plyn a palládium

EUR/USD

USD/CAD

Co by, kdyby aneb mají smysl historické grafy?

Pickin' Bottom Today