Umění diverzifikace v tradingu

Diverzifikace je v tradingu klíčovým slovem, o kterém se mluví často, ale ne vždy je plně pochopeno, co všechno může zahrnovat. Většinou si ho spojujeme se světem investic, nicméně je třeba pochopit, že nejde čistě jen o rozložení investic mezi různé finanční instrumenty, ale o mnohem širší koncept, který má za cíl snížit riziko a zvýšit potenciální výnosy.

V tomto článku se podíváme na různé aspekty diverzifikace v tradingu a prozkoumáme, jak může správná diverzifikace přispět k úspěšné obchodní strategii.

Diverzifikace typu instrumentů

Jednou z možností v tradingové diverzifikaci je rozložení investic mezi různé typy finančních instrumentů. Ve světě investic se tradičně jedná o akcie, dluhopisy a komodity, ale díky tradingu můžete přidat různorodé měnové páry, kryptoměny, akciové indexy apod. viz příklad obrázek níže:

Diverzifikace mezi tyto typy instrumentů pomáhá snížit riziko, protože každý z nich reaguje na tržní události jinak. Kupříkladu komodity jako zlato často slouží jako bezpečný přístav v dobách nejistoty nebo inflace, zatímco měnové páry mohou být ovlivněny změnami úrokových sazeb a geopolitickými událostmi.

Akciové indexy pak odrážejí celkové ekonomické klima a výkonnost konkrétních sektorů, což jim dává jiný pohled na tržní dynamiku. Kryptoměny, zase představují zcela odlišnou kategorii s vysokou volatilitou a méně předvídatelnými vzorci, které jsou často řízeny tržními sentimenty a technologickým vývojem.

Diverzifikace počtu instrumentů

Dalším krokem je diverzifikace počtu sledovaných a obchodovaných instrumentů. Někteří obchodníci se mohou omezit pouze na několik málo instrumentů, což může vést k vyššímu riziku, pokud se trh proti nim obrátí.

Na druhou stranu, sledování a obchodování příliš mnoha instrumentů může vést k přetížení informacemi a ztrátě soustředěnosti. Ideální je tedy uzpůsobit počet instrumentů svému obchodnímu stylu. U scalpingu často tradeři zvládají sledovat pouze 3-5 instrumentů, u intraday už bývá obvyklý počet mezi 5-10 a u swingu či pozičního způsobu obchodování může být počet sledovaných instrumentů v desítkách.

Vždy musíte najít svůj optimální počet, který zvládáte z hlediska času a energie analyzovat a spravovat. Kýženým efektem může být následující bod.

Diverzifikace nekorelovaných instrumentů

Důležitým aspektem diverzifikace je výběr nekorelovaných, nebo dokonce záporně korelovaných instrumentů. To znamená, že pokud jeden instrument ztrácí na hodnotě, druhý by mohl naopak růst, případně na sebe nemají vůbec žádný vliv, což pomáhá vyrovnat ztráty a stabilizovat celkový výkon tradingového portfolia.

Zde může být i výhodné sledovat takové instrumenty, které obvykle reagují určitým způsobem během konkrétní ekonomické situace. Například můžete vybrat takové instrumenty, které obvykle rostou během ekonomické expanze (např. technologické indexy), ale obráceně i takové, které často během expanze klesají (např. drahé kovy).

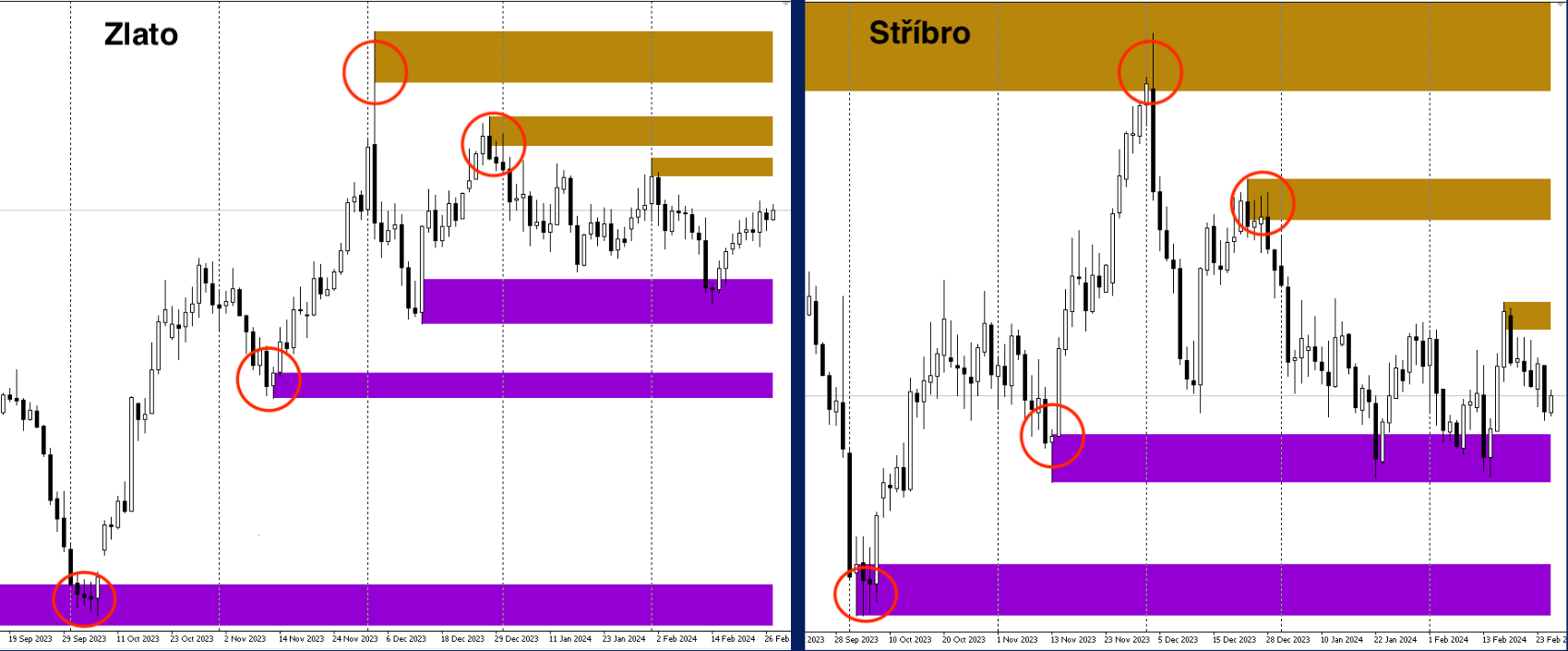

Na obrázku níže můžete vidět, jak zlato a stříbro může mezi sebou pozitivně korelovat, proto je třeba dávat pozor na potenciální násobení rizika při obchodování obou instrumentů současně. To znamená, že pokud byste byli v long pozici na zlatě a zároveň v long pozici na stříbru, tak pokud by se trh vyvíjel proti vám (dolů), tak pravděpodobně byste měli ztrátu na obou obchodech, protože by obě tyto komodity klesaly.

Do ekonomických situací můžete zařadit okolnosti jako je třeba růst inflace, úrokových sazeb, deflace, recese, apod. a k nim odpovídající instrumenty, které často reagují růstem nebo poklesem během těchto období.

Diverzifikace v risk managementu

Diverzifikace se musí promítnout i do risk managementu. Rozložení rizika mezi vybrané instrumenty tak, aby celkové riziko nepřesáhlo určité procento z obchodního kapitálu, je základem zdravého risk managementu.

To zahrnuje stanovení maximálních ztrát na obchod a celkových denních nebo týdenních ztrát. Benefitem tohoto přístupu je budování disciplíny v rámci psychologie tradingu, ale i postupné zdokonalování konzistence v obchodních výsledcích, což je solidní základ i pro případné plnění Prop Trading výzev.

Pokud například sledujete 10 instrumentů v rámci swingového obchodování a doposud jste riskovali na každý instrument 2 %, můžete v krajní variantě riskovat během jednoho týdne až 20 % z celkového kapitálu. To může být z hlediska celkového drawdownu poněkud nebezpečné, proto si můžete například definovat maximální ztrátu 5 % za týden, čímž vám na 1 instrument vychází risk 0,5 %.

Dle toho je třeba upravit i samotný objem lotů (za předpokladu, že nechcete posouvat své Stop-Lossy blíže ke vstupní ceně).

Diverzifikace obchodních strategií

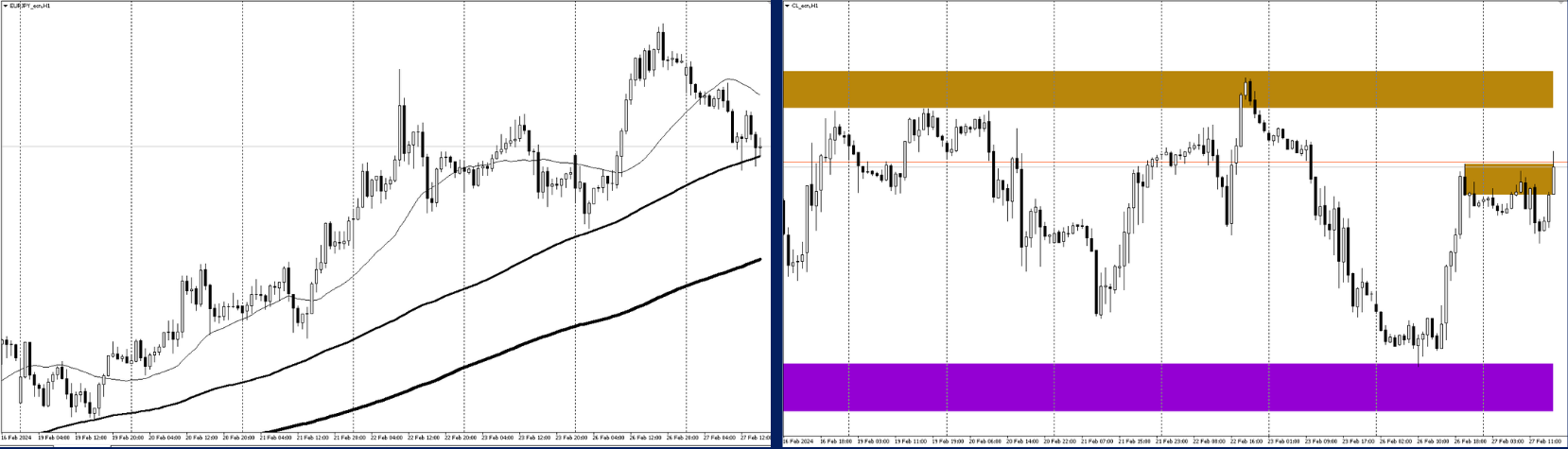

Používání různých obchodních strategií pro různé tržní podmínky je dalším aspektem diverzifikace. Například, trendové strategie mohou být úspěšné v době výrazných tržních trendů, zatímco range strategie mohou být vhodnější pro období, kdy trh osciluje v určitém cenovém rozpětí, viz obrázek níže:

Tímto způsobem se můžete dynamicky přizpůsobovat tržním podmínkám, rozložit riziko z použití aktuálně nevýhodných strategií a tím maximalizovat potenciální zisk. Pokud vám třeba analýza trhů ukáže z více Time-Framů překoupenost či přeprodanost na konkrétních trzích, můžete se momentálně rozhodnout porušit notoricky známou podmínku “trend is your friend”, dokud trhy opět nezačnou trendovat.

Diverzifikace celkového money-managementu

Kromě výše zmíněného risk managementu je vhodné v rámci jednotlivých strategií pracovat s diverzifikací jednotlivých prvků money-managementu. Ať se jedná o výpočet místa, kam ideálně umístit Stop-Loss, jak na Risk Reward Ratio (RRR), atd.

Kupříkladu, umístění Stop-Lossů by mělo být pečlivě zváženo s ohledem na volatilitu trhu a aktuální tržní podmínky. V obdobích vyšší volatility může být vhodné nastavit širší Stop-Lossy, aby se předešlo předčasnému vyhození z pozic kvůli běžným cenovým výkyvům.

Risk Reward Ratio (RRR) je dalším klíčovým prvkem, který by měl být součástí každé obchodní strategie. Ideální RRR závisí na individuálním obchodním stylu a toleranci rizika, ale obecně by mělo být nastaveno tak, aby potenciální zisk z obchodu významně převyšoval potenciální ztrátu. Poměr 1:3, kde pro každou jednotku riskovaného kapitálu očekáváte trojnásobný zisk, je často považován za rozumný východisko pro mnoho obchodních strategií, nicméně existují i strategie, které pracují s tzv. negativním RRR, např. 3:1 (Stop-Loss je 3x vzdálenější než Take-Profit).

Zohlednění volatility je také zásadní pro účinný money-management. Volatilita může být jak přítelem, tak nepřítelem obchodníka, a její správné pochopení a zohlednění v obchodních rozhodnutích může být klíčem k úspěchu. Nástroje jako je ATR (Average True Range) mohou poskytnout cenné informace o tom, jak moc se cena aktiva obvykle pohybuje během daného časového období, což může pomoci při nastavování Stop-Lossů a Take-Profitů.

Diverzifikace obchodních stylů

Kombinace různých přístupů k obchodování, jako je swing trading a intraday trading, může také přispět k diverzifikaci. Zatímco swing trading vyžaduje trpělivost a dlouhodobější pohled na trh, intraday trading se zaměřuje na rychlé zisky z krátkodobých pohybů cen.

Oba přístupy tak mohou vzájemně pomoci komplexnímu souboru vašich tradingových aktivit, díky kterému budete moci lépe budovat své tradingové portfolio. Zde je ale důležité umět odlišovat jednotlivé přístupy a ideálně je nespojovat dohromady (podobně jako u investování, ze kterého se může stát jednoduše poziční trading).

Proto je vhodné rozložit svůj tradingový kapitál mezi více účtů či brokerů, kde budete obchodovat různorodými způsoby, které v konečném důsledků rozloží vaše celkové riziko.

Závěr

Diverzifikace v tradingu je tak trochu uměním, které vyžaduje pochopení různých aspektů finančních trhů a schopnost přizpůsobit obchodní strategii aktuálním podmínkám.

Uvidíte, že správná kombinace různých typů instrumentů, počtu sledovaných instrumentů, obchodních strategií a přístupů k risk managementu může významně snížit riziko a zvýšit potenciál pro dosažení stabilních výnosů.

Jak v tradingu, tak i v diverzifikaci je třeba neustálého vzdělávání, testování a přizpůsobování se měnícím tržním podmínkám. Je nedílnou součástí nejen investování, ale ukazuje se, že v tradingu je z důvodu vyšší rizikovosti snad ještě klíčovější, než se na první pohled zdá.

Pepa Zeman

Tým FXstreet.cz

Související články

Čtěte více

-

Snažíte se najít svatý grál?

Kdybychom žili v dokonalém světě a na trzích by panovala vždy jednoznačná nálada, tak bychom se mohli vozit ve stále pokračujícím a nikdy nekončícím trendu. Bohužel realita je jiná a žádný trend netrvá věčně a naopak se trendy velmi rychle mění. A proto aby jsme uspěli v tradingu, tak musíme vynaložit trochu více dovedností. -

Soustředíte se příliš na jednotlivé obchody?

Trading jako „byznys ve velmi nejistém prostředí“ samozřejmě obnáší ztráty. Jeden ze zásadních rozdílů mezi profíky a tradery „ve vývinu“ je v tom, jak přijímají ztráty. Setkal jsem se i s poučkou „naučte se ztrácet zodpovědně“, čímž autor rady myslel mít ztráty předem propočítané, přijímat je proto v klidu a nepropadat pocitu, že musíme stále hýbat stop-lossem. Pokud máte takové tendence, popřemýšlejte o strategii „set and forget“, kdy zadáte obchod a „zapomenete na něj“, takže skončí buď na profit targetu nebo stop-lossu. A mezi těmito dvěma možnostmi už není dovoleno vůbec nic! -

Teorie chování v komfortních zónách

Věřím, že každý se již někdy setkal s pojmem komfortní zóna. Tento fenomén se rozšiřuje především v moderní společnosti, kdy jsou lidé pomocí digitálních technologií pomalu „uspáváni“ a „udržováni“ ve svých životních představách o sobě samých a o světě kolem sebe, a tak pomalu ztrácí schopnost své sny a touhy přetvářet ve skutečnost. -

Trading beze ztrát

Autorem dnešního článku je Rande Howell, velmi uznávaný americký psycholog, který se specializuje na oblast psychologie obchodníků na finančních trzích. O psychologii tradingu napsal bezpočet článků a knihu Mindful Trading. Je nám potěšením, že Rande spolupracuje s naším serverem FXstreet.cz a že vám můžeme přinášet jeho unikátní články z oblasti psychologie tradingu. -

Trading je nuda

Dnešní článek začal poněkud provokativním tvrzením, že trading je nuda. Určitě jste zažili adrenalin z obchodování, když jste s tradingem začínali, ale možná ho zažíváte ještě dnes. Je to tak ale správně? Na to se pokusím odpovědět v dalších odstavcích. -

Trading psychologie: Brett Steenbarger a vnitřní dialog

Opět přinášíme článek od trading psychologa Bretta Steenbargera. Tentokrát jde o trochu obtížnější článek na téma psychologie tradingu. -

Trading za hranicí zóny komfortu

Cítíte se při tradingu pohodlně? Běží všechno, jak jste zvyklí. Pohoda, že? V tom případě vás dnešní článek možná vyburcuje k nějaké změně. Dosud se totiž pohybujete ve své zóně komfortu. A chcete-li se pohnout dál, budete z ní muset ven. -

Trpělivost a zkušenosti, co disciplína?

Trendy, supporty, rezistance, Fibonacciho úrovně, formace a tvary svíček. Indikátory a oscilátory atd. Zkrátka technická analýza. FED, BoE, ECB, spotřebitelská inflace, výrobní inflace, nezaměstnanost, maloobchodní tržby, zahraniční obchod, dluhy zemí PIGS atd. Zkrátka funadamenty. Cena ropy, situace v DJIA, S&P 500, DAX30, situace v DX - dolarovém indexu atd. Zkrátka korelace. -

Trpíte sebedestruktivním chováním?

Tentokrát to chtěl John zvládnout jinak. Byl připravený. Svá obchodní pravidla měl přímo obtisknutá na očních víčkách – vypálená v paměti. Znal všechny patterny, na které chtěl čekat, zpaměti popředu i pozpátku. Byl připraven obchodovat pouze tyto patterny. John věděl, jak má provádět své obchody. Věděl také, jak bude řídit riziko, jakmile vstoupí do obchodu. Všechno, co bylo třeba udělat, bylo řídit se svými pravidly, aby z nich dostal svou porci zisků. Opakoval si afirmaci, že je trpělivý a disciplinovaný trader. John před sebou viděl úspěch a už ho cítil na dosah. -

Třesou se vám při otevření obchodu ruce?

Tématem dnešního vzdělávacího článku bude nervozita před obchodem, respektive před samotným otevřením obchodu. Není výjimkou, že začínající trader se často dostane do stavu, kdy cítí nervozitu před zadáním obchodu a s „hrůzou“ klikne myší na pokyn v obchodní platformě. Jak předcházet takovéto situaci, kdy cítíme nervozitu? -

V čem se liší úspěšný a neúspěšný trader?

Co je to úspěch? Je rozdíl mezi úspěšným člověkem a úspěšným traderem? Jaké hodnoty nám slouží k porovnání úspěšnosti? A má vůbec cenu v dnešní materiální společnosti řešit tyto ryze materiální otázky filozofickou úvahou? Zkusme na chvíli odhlédnout od forex, ? Ł $ Ł Ą a pipů a grafů a podívejme se i na jiné hodnoty, které určují kvalitu našeho úspěchu. -

Vysoké zhodnocení kapitálu z pohledu psychologie

Ve svém minulém článku jsem se detailně zabýval matematicko-teoretickou rovinou možnosti dosahování 30% měsíčního zhodnocení obchodního kapitálu pomocí odpovídající intradenní strategie. Ani bouřlivá diskuze pod článkem mě neodradila, a proto přidávám druhou část věnující se čistě psychologické stránce tohoto tématu. -

Výstup z trhu je stejně důležitý jako vstup

Vzpomeňte si na své začátky (pokud už je máte za sebou) a uvědomte si: kolik úsilí jste věnovali nalezení vstupu do obchodu? A kolik jste věnovali naplánování výstupu? Pravděpodobně dojdete k závěru, že vstupu jste přikládali mnohem větší důležitost, že? Podívejme se dnes na toto téma trochu více. -

Zbavte se iluze o kontrole nad trhem

Dnešní téma se týká bez výjimky každého z nás. Tento článek vám objasní, jak funguje naše myšlení a co je třeba udělat pro to, aby nám přineslo úspěch v tradingu. Jak už je u Randeho zvykem, každé ponaučení nám ilustruje na příkladu z reálného života některého ze svých klientů. Dnes se tedy seznamte s příběhem tradera Johna. -

Z čeho pramení úzkost v tradingu a jak to napravit

Stejně jako většina náročných povolání může i trading (obchodování na finančních trzích) přinášet velký tlak a stres. Tento článek ukáže některé z běžných příčin úzkosti z obchodování a způsoby, jak je můžete řešit. Nemyslete si, že se vás to netýká. Dříve nebo později to potká většinu traderů, tak je lepší se na tu situaci řádně připravit. -

Ztratili jste víru ve svůj trading? Možná děláte tyto chyby

Víra a vůle jsou dva psychologické faktory, které jdou spolu ruku v ruce a doplňují se navzájem v jakékoliv lidské činnosti, trading nevyjímaje. Bohužel skutečnost je taková, že mnoho traderů postrádá buď jedno, druhé nebo obojí. Na základech této zásadní chyby se z nich pak stávají neúspěšní tradeři bojující s větrnými mlýny. V dnešním článku ze série textů věnujících se psychologii se tak zaměříme na to, jak se podobné situaci vyvarovat. -

3 kroky ke správnému money-managementu

V tomto vzdělávacím článku se podíváme na zoubek klíčovému aspektu v obchodování na finančních trzích. Vytvoření strategie pro řízení peněz (money-management) a kontroly rizika není obtížným úkolem. Naopak by to měla být v podstatě jednoduchá věc, kterou můžeme udělat pro ochranu našeho obchodního kapitálu. Lidé ovšem mají obecně nutkání dělat jednoduché věci složitými a tento případ není výjimkou. -

3 návyky pro efektivní řízení otevřených pozic

Věřte tomu nebo ne, otevřené pozice jsou stejně tak důležité, jako jakýkoliv obchodní plán a je potřeba se jim věnovat. Není dobré se domnívat, že vstupem do pozice a nastavením výstupních úrovní vaše práce s obchodem končí. -

3 způsoby, jak kontrolovat riziko

Jistě jste se někdy ocitli v situaci, že jste byli bezradní ohledně ukončení obchodu ve ztrátě. Kde přesně obchod ukončit? Cena jde stále proti vám a vy se jen modlíte, aby se trh otočil vaším směrem. Dnešní vzdělávací článek navrhuje několik základních rad, abyste se těmto situacím v budoucnu úspěšně vyhnuli. -

4 způsoby, jak se vyhnout ovlivnění nedávnými výsledky

Termín "zkreslení z nedávné minulosti" se v obchodním prostředí často skloňuje, ale co to přesně je? V nejzákladnějším smyslu se zkreslení z nedávné minulosti týká tendence obchodníků sledovat pouze nejnovější soubor událostí, zatímco starší, ale stejně důležité (nebo někdy dokonce důležitější) informace ignorují.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |