Ticker Tape by TradingView

Fidelity International: Čínské stimuly – inspiraci v minulosti nehledejte

Portfolio manažeři Oliver Hextall a James Richards vysvětlují, co čínský stimulační balíček znamená pro poptávku po komoditách a transformující se ekonomiku.

Sentiment, co se týče materiálů, se v září poměrně výrazně změnil poté, co Čína oznámila měnové a fiskální stimuly. Na tiskové konferenci Národní komise pro rozvoj a reformy (NDRC) 8. října ale nebyla oznámena významnější stimulační opatření, což pak přineslo vyprodání trhu.

Vzhledem k omezenému časovému horizontu na trhu existuje riziko, že investorům unikne širší pohled na nedávné politické události v Číně. Domníváme se, že tyto důsledky jsou pro oblast komodit důležité.

Podle našeho názoru je toto oznámení mimo cyklus a koordinace měnových a fiskálních stimulů připomíná kroky „ať to stojí, co to stojí“ přicházející od centrální vlády. Domníváme se ale, že se nebude pravděpodobně jednat o větší množství stimulů vzhledem k potřebě řídit rizika a rezervovat si určitou sílu pro případ, že by se vnější prostředí stalo nepříznivějším. Oznámení NDRC pravděpodobně nikdy nebylo hlásnou troubou pro sdělování významných stimulačních oznámení – pravděpodobně budeme muset být trpěliví a podrobnější informace hledat ve Státní radě a na ministerstvu financí.

Jako vždy budeme věnovat velkou pozornost komentářům a pokynům, které zazní během výsledkových diskuzí; to bude mít zásadní význam pro představu o stavu ekonomiky a výsledcích v příštím čtvrtletí.

Co přesně stimuly znamenají pro poptávku po komoditách – bude to stačit k překonání přetrvávajících strukturálních problémů čínské ekonomiky, zejména u nemovitostí a demografie? V případě komodit to skeptický trh vnímá jako stimuly pro podporu spotřebitelů spíše než jako řešení minulé reflace u nemovitostí.

S některými aspekty této skepse souhlasíme – z agresivní rally po železné rudě není zcela jasné, zda bylo dobře pochopeno, že opatření na podporu nemovitostního sektoru jsou vyloženě zaměřena na strukturálně nižší nabídku. Pravděpodobnější je podle nás to, že čínská vláda zintenzivní stávající opatření na modernizaci čínských strojních zásob, modernizaci dalších zařízení, a především zdvojnásobí ty části stávajícího stimulačního balíčku, které se ukazují, že fungují.

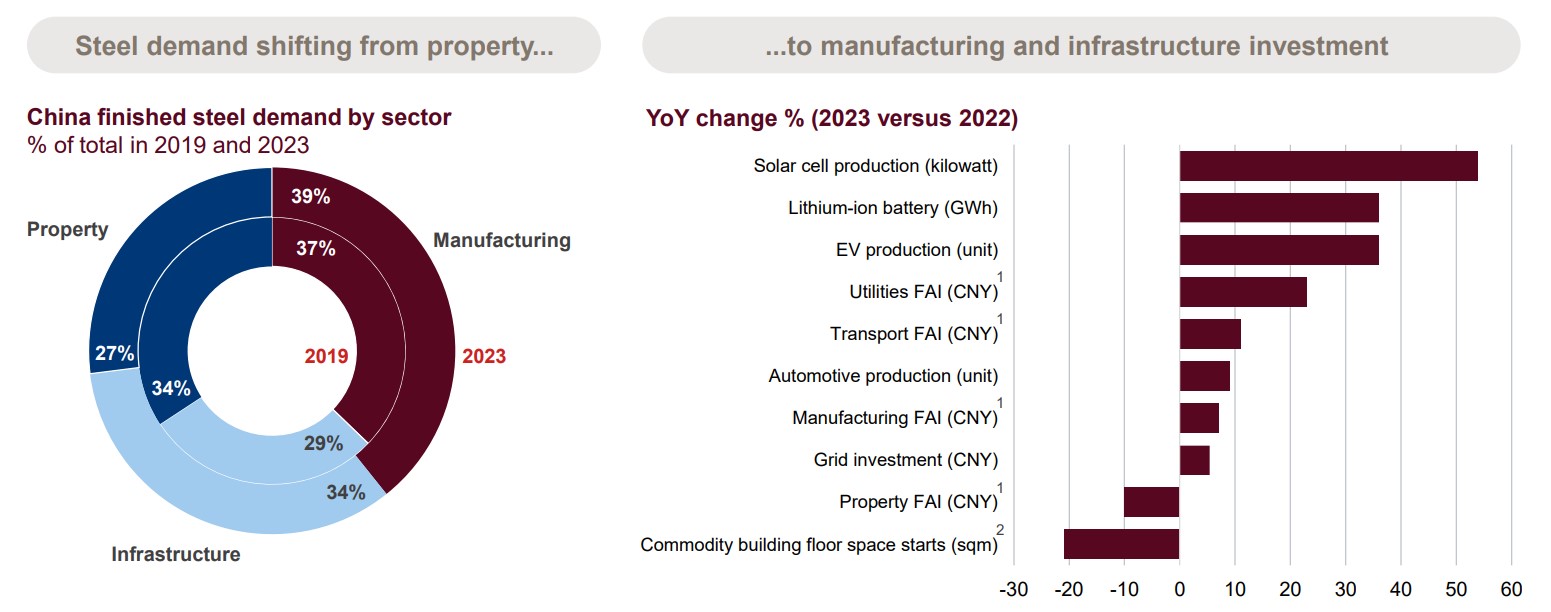

Čínská oznámení vlastně pravděpodobně zintenzivní trend, který jsme pozorovali v posledních 2-3 letech, kdy se měnily faktory čínské poptávky po komoditách a v důsledku toho se měnili vítězové a poražení. Názorně to ilustruje prezentace výsledků kovodělné a těžební společnosti Rio Tinto za rok 23.

Graf 1: Hnací síly poptávky po oceli v Číně se mění:

Zdroj: Rio Tinto, 21 únor 2024. Rio Tinto Market Analysis, CEIC, Wind, China NBS | 1FAI = Fixed Asset Investment | 2Commodity building refers to all building structures that can be transacted in the open market, including residential homes, office buildings, factories, and warehouses.

Ocel byla v tomto druhém transformačním období velkým poraženým, ale základní kovy si v tomto období vedly dobře. I když v roce 2024 ovlivňují poptávku po oceli problémy s domácími nemovitostmi, čínská poptávka po mědi a hliníku v tomto roce pravděpodobně vzroste o 1-2 %, respektive o 3-4 %, a to díky požadavkům transformující se ekonomiky. Jen čínská poptávka po hliníku, která přichází ze solárních elektráren, je nyní větší než celková japonská poptávka po této komoditě!

Poptávce po komoditách by měla prospět také modernizace zařízení a strojů – i když to nemusí být výrazná změna, rozhodně to pomůže, zejména u komodit, kde jsou současné podmínky napjaté. A to je zásadní bod – očekáváme, že čínské stimuly budou méně zaměřené na komodity než v minulosti, ale pro některé komodity jsou relevantnější. Navíc přicházejí v době, kdy nabídka některých komodit již byla v omezená, což vytváří sice silnou, ale pro rozličné komodity různou míru podpory.

V posledních několika měsících došlo k několika pozoruhodným prohlášením, kterým ale nebyla věnována velká pozornost, nicméně ta ukazují, jaké mají čínští politici ambice. Návrh na společné využívání 10 % uhelných elektráren pro zelený čpavek a biomasu znamená zajištění takové kapacity zeleného čpavku, jaká bude výrazně větší, než je podle našich předpokladů celá světová produkce čpavku. S tím související infrastrukturní problémy budou také pravděpodobně náročné na komodity. Tím se vracíme ke skutečnosti, že trhy, na které má transformace dopad, jsou velmi odlišné od těch v předchozích cyklech a současně jsou mnohem širší, než se běžně předpokládá.

Ocel: Existují lepší způsoby, jak se vystavit čínským stimulům

Z opatření na straně poptávky bude pravděpodobně těžit i poptávka po oceli. V této fázi není jasné, jaká opatření budou zavedena v oblasti nemovitostí, ale stabilizace trhu by měla přinejmenším podepřít poptávku po oceli ze strany stavebního sektoru a možná být „malým podpůrným větříkem“ ve střednědobém horizontu. Kromě toho bude poptávce po oceli prospívat politika týkající se strojů/zařízení a hospodářské transformace. Domníváme se však, že ocel je špatnou cestou, jak využívat čínské stimuly, protože v čínském ocelářském průmyslu se vytvořila dost nadbytečná kapacita. Navzdory poklesu poptávky po nemovitostech je čínská výroba surové oceli odolná.

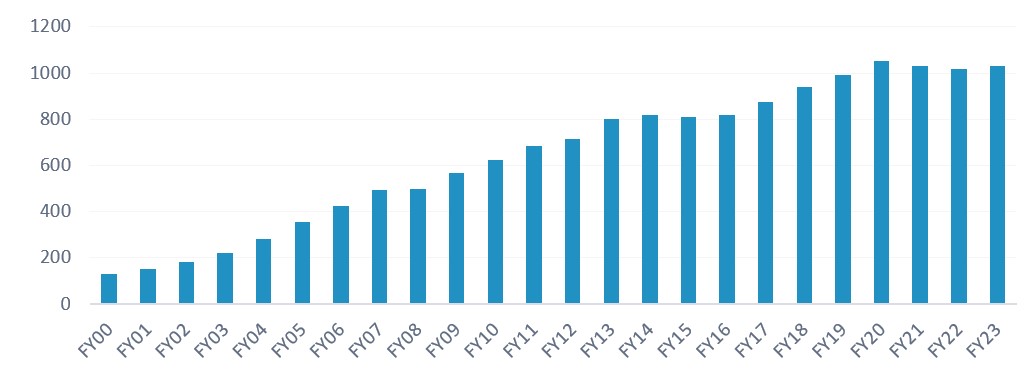

Graf 2: Čínská výroba surové oceli

Zdroj: BMO Global Commodities Research, 20. srpen 2024.

Důvodem této odolnosti je skutečnost, že přebytečné tuny oceli jsou vyváženy a kazí jiné trhy. Jak ukazuje graf 2, vývoz v posledních 18-24 měsících výrazně vzrostl. To vede k dnešní situaci, kdy předseda největšího světového výrobce oceli Baowu nedávno hovořil o „kruté zimě“ pro čínský ocelářský průmysl, která bude „delší, chladnější a obtížněji snesitelná, než se očekávalo“.

Graf 3: Vývoz oceli z Číny (v tunách za měsíc)

Zdroj: Fidelity International, 31. srpen 2024.

Domníváme se, že domácí poptávka po oceli se zlepší, což sníží objem tun vstupujících na vývozní trh a Čína nebude muset zvyšovat produkci. Domníváme se, že je pravděpodobné, že čínský ocelářský průmysl bude čelit strukturálnímu nadbytku kapacit dokud, nebo pokud nepřijme druhé kolo reformy na straně nabídky. To by bylo pro ocel pozitivní a umožnilo by to výrobcům oceli generovat zisky; je však zřejmé, že reforma na straně nabídky a strukturálně menší čínský ocelářský průmysl je pro jeho dodavatele, řetězec výroby železné rudy a oceli smíšenou zprávou.

Čína spotřebovává přibližně 75 % železné rudy, která by šla vyvážet – v míře, v jaké klesá vývoz, to může vytvořit větší poptávku v jiných zeměpisných oblastech a mělo by to do jisté míry pomoci globálnímu stanovování cen oceli. Přesun poptávky z Číny do zemí s odlišnou skladbou výroby oceli by potenciálně omezil přínosy pro celkovou poptávku po železné rudě. A to nepočítáme dopady na straně nabídky, kde je na nákladové křivce mezi 90 a 100 dolary dostatek elastické nabídky železné rudy, což omezuje růst pro investory do oceli. Reaktivní svalová paměť investorů může sahat k „kupujte ocel, kupujte železnou rudu“, ale domníváme se, že skutečnými příjemci čínských stimulů jsou základní kovy a další materiály.

Expozice vůči komoditním indexům pravděpodobně nepřinese nejlepší investiční výsledky

Bohužel mnoho nejjednodušších způsobů, jak oživit čínskou poptávku po komoditách, neodráží strukturální změny. Ve skutečnosti jsou mnohé z nich vychýleny směrem k vítězům ze „starého světa“, a nikoli k oblastem, které budou v budoucnu pravděpodobně hlavními příjemci. Například deset hlavních složek indexu MSCI ACWI Metals & Mining tvoří více než 50 % indexu, avšak pouze tři z nich (12 % indexu) jsou v souladu s transformací, která podle našeho názoru bude dlouhodobě stimulovat poptávku po komoditách.

Obrázek 1: 10 hlavních složek indexu MSCI ACWI Metals & Mining

Zdroj: Fidelity International, 08. říjen 2024. Odkaz na konkrétní cenné papíry si nelze vykládat jako doporučení k nákupu nebo prodeji těchto cenných papírů a je uveden pouze pro ilustraci.

Investování do transformující se ekonomiky je příležitostí, která je dlouhodobá a vyžaduje hlubokou znalost nuancí komoditních trhů a specifických profilů společností, které na nich působí. V praxi to znamená, že pouhé sázení na to, které komodity nakonec zvítězí, téměř jistě investory zklame a nepřinese očekávané výsledky. Obě strany rovnice tržních cen vyžadují důkladný průzkum; poptávku je důležité přesně a dynamicky odhadnout, ale často je opomíjena schopnost nové nabídky tuto poptávku uspokojit, ačkoliv je to nedílnou součástí rovnice.

Chceme-li těžit z dlouhodobých makro trendů probíhajících na komoditních trzích, je nezbytné pochopit mikro detaily a porozumět podnikání každého výrobce v jeho dnešní podobě, nikoliv v zastaralé verzi na tomto vyvíjejícím se trhu. Investoři by měli bedlivě sledovat nejbližší období a jasně chápat základní data o komoditních trzích a podnicích, aby se nenechali příliš ovlivnit přesvědčivým příběhem o růstu, který by mohl vést k nákladným investičním rozhodnutím. Poptávka je důležitá, ale často se opomíjí schopnost nové nabídky tuto poptávku uspokojit, která je stejně důležitá – ne-li důležitější.

Klíčová slova: Pro investory | Stimulační balíček | Demografie | Cenné papíry | Commodities | Investoři | Fidelity | Čínské stimuly | Oznámení | Stimulační opatření | Výsledky | TIM | Objem | Průzkum | Rio Tinto | Nabídka | Dolary | Trh | Komise | Sázení | Graf | Příležitosti | Kovy | Pozornost | ROCE | Předseda | Open | Znalost | Řetězec | Problémy | Čínská vláda | Společnosti | Zisky | Makro | Rizika | Bod | Politické události | Ocel | Doporučení | Poptávky po oceli | Market | Vlády | Podnikání | Poptávka | Vývoz | Trend | Průmysl | Očekávané výsledky | Rally | Fiskální stimuly | Sentiment | Politika | 3М | Portfolio manažeři | Materiály | Trhy | Rozvoj | MSCI | Mining | Stimuly | Poptávka po oceli | Růst | Zajištění | Skepse | Čínská poptávka | Ekonomiky | MSCI ACWI | Nemovitosti | Vice | Čína | Fidelity International | Politici | Vnější prostředí | Riziko | Portfolio | Investiční | NDRC | Investment | Opatření | BMO | FIXED | Domácí poptávka | Komodity | Investování | Manažeři | Strukturální změny |

Čtěte více

-

Fidelity International: Celosvětová finanční krize přinesla i pozitiva, odpovědné investice zažily rozmach

Před deseti lety ukončila celosvětová finanční krize investiční éru, ve které byly jediným kritériem při rozhodování o investicích kompetitivní výnosy. Zahájila nové období, v němž se do popředí dostaly odpovědné zásady, které zahrnují péči o životní prostředí, sociální oblast i témata z oblasti corporate governance (ESG). „Nástup těchto hodnot do investic by však bez krize trval mnohem déle,“ říká Hiroki Sampei, engagement ředitel japonské pobočky společnosti Fidelity International. -

Fidelity International: Centrální banky prázdniny nemají – jak si myslíme, že to bude pokračovat…

Pro centrální banky byl červenec rušný měsíc. Přinesl očekávané zvýšení sazeb v Evropě a USA, ale i překvapivou změnu politiky v Japonsku. Vzhledem k tomu, že mnohé z centrálních bank se nyní blíží ke svým nejvyšším sazbám, u kterých hodlají skončit, domníváme se, že nejpravděpodobnějším výsledkem na všech vyspělých trzích je recese. -

Fidelity International: Co čeká čínské trhy v roce Buvola

Investoři jsou zvědaví, jestli si čínský býčí trh udrží svůj náskok i v roce Buvola, a budou se zaměřovat na udržitelnost hospodářského oživení a tempo možného zpřísňování měnové politiky. -

Fidelity International: Co mohou investoři očekávat po 19. kongresu v Číně?

Čína bude podle Fidelity International, globálního lídra v oblasti investic, i po 19. kongresu komunistické strany pokračovat v nastavené politice prezidenta Xi. Zaměří se na politiku směřující k lepšímu rozvoji kapitálového trhu a hospodářským reformám. Velkou výzvou bude plánované snižování zadluženosti země a udržení úrovně výroby cestou inovací a podporou spotřeby. Největší potenciální riziko se podle odborníků Fidelity International skrývá ve směřování nemovitostního sektoru, který zažívá aktuálně boom. -

Fidelity International: Co nám japonské obráběcí stroje naznačují o výrobě ve světě?

Nedávný vývoj objednávek obráběcích strojů v Japonsku vykresluje pozitivní obrázek výroby v roce 2024. Investoři by se však měli mít na pozoru před nezmapovaným územím. -

Fidelity International: Co říkají data za 80 let (a 11 recesí) o dnešním makroekonomickém výhledu?

Z historického hlediska vedlo zpřísnění finančních podmínek, podobně jako jsme byli svědky v posledním roce, vždy k recesi. Odhadnout potenciální závažnost je však složitější. -

Fidelity International: Čas být „poloopatrný“

Cyklus růstu světových akcií polovodičů vstoupil do své druhé poloviny, kdy již není vhodná strategie „koupit vše“. To vyplývá z technické a fundamentální analýzy společnosti Fidelity. -

Fidelity International: Čína je odhodlaná růst a vydává dluhopisy v hodnotě bilionu jüanů

Čína překvapivě oznámila vydání speciálních státních dluhopisů v hodnotě 140 miliard dolarů (1 bilion jüanů) na pomoc místním samosprávám, které se potýkají s dluhy. To by mělo ujistit trhy, že Čína splní svůj krátkodobý růstový cíl. Pro obnovení důvěry v čínskou ekonomiku je však potřeba větších strukturálních změn. -

Fidelity International: Čína + 1 = ASEAN - vítězný vzorec

Pandemie, válka a rostoucí geopolitické napětí přiměly nadnárodní firmy přehodnotit své globální dodavatelské řetězce. S rostoucím počtem plánů na relokaci se region ASEAN ocitl mezi těmi oblastmi, které mají nejlepší předpoklady k tomu, aby absorbovaly přesunuté businessy. -

Fidelity International: Čínské banky už tuto „show“ zažily

Pády bank a nouzové záchranné akce v USA a Evropě přiměly investory do bankovního sektoru k tomu, aby se začali krýt. Čínské bankovní akcie a dluhopisy vypadají mnohem klidněji. Čelí sice jiným výzvám, ale z pohledu investorů je zde zajímavá možnost diverzifikace, když se zaměří na Čínu. -

Fidelity International: Čínský trh s hotely jako výnosný byznys

Expanze předních čínských značek hotelů může vzhledem k ekonomické situaci vypadat šíleně, ale tento sektor vstupuje do fáze konsolidace, což si žádný z velkých hráčů nemůže dovolit promeškat. -

Fidelity International: Čínský vývoz nákladové deflace

Nedostatečné oživení Číny po pandemii rozdmýchalo obavy z deflace. Zatímco centrální bankéři a politici se snaží podpořit růst, měsíční průzkum mezi analytiky Fidelity International ukazuje, že podniky nečekají na pomoc shora – připravují se na rok, kdy budou snižovat náklady. -

Fidelity International: Dešifrování vztahu mezi finančními tituly a sazbami

Nacházíme se zhruba v polovině americké výsledkové sezóny za první kvartál, ovšem více než tři čtvrtiny finančních společností již odreportovaly své výsledky. Finanční sektor zatím pohodlně překonává konsenzuální odhady, ale ohledně dalších vyhlídek jsou investoři spíše pesimističtí. Důvodem jsou úrokové sazby, které ze svého současného vrcholu v nadcházejících měsících poputují spíše níže. -

Fidelity International: Dluh bude po volebním překvapení pro Francii problémem

Navzdory nečekanému vítězství levice v nedělním druhém kole hlasování ve Francii to vypadá nepravděpodobně, že by se podařilo sestavit vládu. Blok má méně než 289 křesel potřebných pro většinu a nemá dostatečný politický přesah do zbytku parlamentu, aby mohl vytvořit funkční koalici. Mnohem lepší, než očekávaný výsledek centristické strany Ensemble prezidenta Emmanuela Macrona však otevírá možnost vzniku tzv. duhové koalice umírněné levice a pravice. Takovou koalici by trhy pravděpodobně považovaly za ten nejméně špatný závěr voleb, ale stále méně příznivý, než je současný stav. Trhy však povzbudí vyhlídka na proevropský parlament, který by měl umožnit další evropskou integraci. -

Fidelity International: Dluhopisové trhy se opět zaměřují na fundamenty

Interní model společnosti Fidelity International ukazuje, že dluhopisové fundamenty a ocenění od pandemie lépe předpovídají investiční výnosy než nálada, což odráží měnící se tržní a makroekonomické podmínky. -

Fidelity International: Dluhopisy s investičním stupněm – odolné vůči oslabení akciových trhů

Tržní volatilita v říjnu narostla a Andrea Iannelli, ředitel investic Fidelity International, vidí jako příležitost dluhopisy s investičním stupněm, které odolávají oslabení akciových trhů. Zejména oceňuje ty asijské a velmi pozitivně vnímá Evropu. Zajímavé příležitosti vidí i v Británii s ohledem na potíže při projednávání Brexitu. Dodává, že období výrazného akciového oslabení je sice zpravidla předpovídáno širšími spready, ale to, zda jejich rozšiřování zaznamenané v roce 2018 bude předzvěstí něčeho zlověstnějšího, není zatím jasné. -

Fidelity International: Důsledkem konfliktu jsou stagflační tlaky a vyšší pravděpodobnost globální recese

Oli Shakir-Khalil, investiční ředitel, Emerging Market Debt, Fidelity International: Události na Ukrajině otřásly světem a my myslíme na ty, kteří jsou postiženi probíhající humanitární krizí. Jaké jsou potenciální trvalé ekonomické, finanční a tržní dopady konfliktu a jejich důsledky pro trhy a portfolia dluhopisů rozvíjejících se trhů, případně co ale nedávný vývoj znamená pro globální ekonomiku a trhy s pevným výnosem? Dnes se budeme bavit o bezprostředních i potenciálně trvalých dopadech konfliktu ve sféře ekonomické, finanční i tržní nebo o důsledcích pro dluhopisové trhy a naše portfolia dluhopisů na rozvíjejících se trzích. -

Fidelity International: Ekonomiku Evropy mohou ohrozit letošní volby

Ekonomická situace eurozóny je zatím pro rok 2017 příznivá, očekávaný růst ale mohou podle analytiků Fidelity International zkomplikovat volby, které se letos konají v nejdůležitějších zemích Evropy, tedy v Nizozemsku, Francii, Německu, ale i v Česku a možná v Itálii či Řecku. Výrazný vliv bude mít také brexit a zasáhnout mohou i mimoevropské vlivy, zejména Ruska a USA. -

Fidelity International: Evropské akcie mohou letos přinést vyšší zisky

Po delším období poměrně podprůměrných výsledků vypadá v současnosti výhled evropských akcií velmi slibně. Klíčovou brzdou je ovšem politické riziko. Pokud ale proběhnou volby v eurozóně bez otřesů, lze už letos očekávat významné posílení evropských akcií. -

Fidelity International: Evropské komerční nemovitosti si stojí lépe než americké

Rostou obavy, že další vlna tlaků na americké banky bude pocházet z oblasti komerčních nemovitostí. V Evropě je ale kancelářský sektor odolnější a většina bank je tak méně vystavena prudkým tlakům.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Swingové obchodování USD/CAD 14.4.2025

5 událostí, které dnes stojí za pozornost

Komodity: Ropa po oznámení výjimek z amerických cel zdražuje, o část zisků později přišla

Burza začala týden růstem, s pomocí bankovních akcií se vrátila nad 2000 bodů

Forex: Česká koruna dnes mírně posílila vůči dolaru, k euru uzavřela beze změny

Forex sentiment 14.4.2025

Intradenní Price Action patterny na bitcoinu 14.4.2025

Swingové obchodování bitcoinu 14.4.2025

Swingové obchodování USD/JPY 14.4.2025

Swingové obchodování AUD/USD 14.4.2025

Swingové obchodování USD/CAD 14.4.2025

5 událostí, které dnes stojí za pozornost

Blogy uživatelů

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Forexové online zpravodajství

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Palantir Technologies zaznamenává nárůst akcií po uzavření smlouvy s NATO na AI systém Maven

Frankfurtská burza dnes uzavřela obchodování v zelených číslech

Makroekonomický výhled na tento týden: Rozhodnutí ECB o sazbách, CPI (eurozóna) a PPI (ČR)

Pražská burza v úvodu týdne posílila

Americké akcie v úvodu obchodování rostou, USA dočasně vyjmuly elektroniku z celních opatření

Goldman Sachs reportoval silné výsledky za 1Q, pomohly rekordní výnosy z obchodování s akciemi

Nvidia investuje 500 miliard dolarů do výstavby AI infrastruktury v USA

Trhy jsou nervózní: Inflace, cla a hledání bezpečí

Forex: Odklad cel koruna přivítala

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Palantir Technologies zaznamenává nárůst akcií po uzavření smlouvy s NATO na AI systém Maven

Frankfurtská burza dnes uzavřela obchodování v zelených číslech

Makroekonomický výhled na tento týden: Rozhodnutí ECB o sazbách, CPI (eurozóna) a PPI (ČR)

Pražská burza v úvodu týdne posílila

Americké akcie v úvodu obchodování rostou, USA dočasně vyjmuly elektroniku z celních opatření

Goldman Sachs reportoval silné výsledky za 1Q, pomohly rekordní výnosy z obchodování s akciemi

Nvidia investuje 500 miliard dolarů do výstavby AI infrastruktury v USA

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Frankfurtská burza dnes uzavřela obchodování v zelených číslech

Jak vnímat trhy a zachovat klid v turbulentních dobách?

S&P 500 vzrostl během minulého týdne o 5,7 %

Palantir Technologies zaznamenává nárůst akcií po uzavření smlouvy s NATO na AI systém Maven

Akcie společnosti Nvidia prudce vzrostly

Forex: Odklad cel koruna přivítala

Výsledková sezóna s XTB: Elon Musk tvrdí, že Tesla bude největší společnost na světě. Má pravdu?

Rozbřesk: Ropa na houpačce a evropské trhy čekají na dnešní signály z ECB

ECB Kazimir navrhl na červnové zasedání první snížení sazeb ✂

Nvidia investuje 500 miliard dolarů do výstavby AI infrastruktury v USA

Frankfurtská burza dnes uzavřela obchodování v zelených číslech

Jak vnímat trhy a zachovat klid v turbulentních dobách?

S&P 500 vzrostl během minulého týdne o 5,7 %

Palantir Technologies zaznamenává nárůst akcií po uzavření smlouvy s NATO na AI systém Maven

Akcie společnosti Nvidia prudce vzrostly

Forex: Odklad cel koruna přivítala

Výsledková sezóna s XTB: Elon Musk tvrdí, že Tesla bude největší společnost na světě. Má pravdu?

Rozbřesk: Ropa na houpačce a evropské trhy čekají na dnešní signály z ECB

ECB Kazimir navrhl na červnové zasedání první snížení sazeb ✂

Nvidia investuje 500 miliard dolarů do výstavby AI infrastruktury v USA

Blogy uživatelů

Faktory, které determinují kurzy měn

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Trade idea: EUR/JPY long

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Jak nastavit týdenní risk tak, aby vám neodplaval celý účet (obzvlášť v Prop Tradingu)

Je akciová party u konce? Aneb aktuální sentiment amerického akciového trhu

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Začíná Evropa v automobilovém průmyslu zaostávat?

Mapa 11/11

Inflace se vrací

Faktory, které determinují kurzy měn

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Trade idea: EUR/JPY long

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Jak nastavit týdenní risk tak, aby vám neodplaval celý účet (obzvlášť v Prop Tradingu)

Je akciová party u konce? Aneb aktuální sentiment amerického akciového trhu

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Začíná Evropa v automobilovém průmyslu zaostávat?

Mapa 11/11

Inflace se vrací

Vzdělávací články

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Jak úspěšně obchodovat formaci Krab?

VIDEO: Tento indikátor predikuje budoucnost trhu

Jak úspěšně obchodovat pattern Hlava a ramena

Začalo to v Čechách, anebo ne? Příběh dolaru, nejpoužívanější měny světa

Mícháte časové rámce ve vaší analýze?

3 fundamenty, které by si měl letos každý obchodník pohlídat

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Index VIX: Jak vydělávat na burzovním strachu

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Jak úspěšně obchodovat formaci Krab?

VIDEO: Tento indikátor predikuje budoucnost trhu

Jak úspěšně obchodovat pattern Hlava a ramena

Začalo to v Čechách, anebo ne? Příběh dolaru, nejpoužívanější měny světa

Mícháte časové rámce ve vaší analýze?

3 fundamenty, které by si měl letos každý obchodník pohlídat

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Index VIX: Jak vydělávat na burzovním strachu

Tradingové analýzy a zprávy

Čínská firma Huawei loni zaznamenala největší růst za poslední čtyři roky

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Swingové obchodování bitcoinu 14.4.2025

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 7.4.2025 - 11.4.2025

Pojar: Rychlá dohoda na vládě v Německu je pro Česko dobrá zpráva

Akcie v USA prudce rostou po Trumpově rozhodnutí pozastavit platnost části cel

Evropské akcie po Trumpově odkladu vyšších cel rostou

Rusko plánuje oživit plány na privatizaci, chce prodat podíly v sedmi firmách

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Čínská firma Huawei loni zaznamenala největší růst za poslední čtyři roky

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Swingové obchodování bitcoinu 14.4.2025

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 7.4.2025 - 11.4.2025

Pojar: Rychlá dohoda na vládě v Německu je pro Česko dobrá zpráva

Akcie v USA prudce rostou po Trumpově rozhodnutí pozastavit platnost části cel

Evropské akcie po Trumpově odkladu vyšších cel rostou

Rusko plánuje oživit plány na privatizaci, chce prodat podíly v sedmi firmách

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Čínské sítě dokládají, že zboží Made in USA se vyrábí v Číně

Témata v diskusním fóru

MT4 -dá sa uzatvárať pozícia po častiach?

Price Action Trading Jakuba Hodana

EUR/USD

Bollingerove pásma

105 týdnů praktických ukázek: Bilance

Eurodolar - Chat

Příběh českého tradera na Wall Street

USD/JPY

EA pro MT4

PIN BARS

MT4 -dá sa uzatvárať pozícia po častiach?

Price Action Trading Jakuba Hodana

EUR/USD

Bollingerove pásma

105 týdnů praktických ukázek: Bilance

Eurodolar - Chat

Příběh českého tradera na Wall Street

USD/JPY

EA pro MT4

PIN BARS