Ticker Tape by TradingView

Rostoucí výnosy amerických dluhopisů a dobrá data o nezaměstnanosti podporují americký dolar

V únoru jsme si všimli, že dolarový index ztratil půdu pod nohama vůči hlavním měnám poté, co si v lednu užíval pozitivního měsíce, kterému předcházel rok slabosti amerického dolaru v roce 2020. Během několika posledních zasedání dolarový index prokázal sílu na své důležité úrovni podpory 90,00 USD a zažil silnou rally.

V lednu bylo toto oživení způsobeno zejména zvýšenou volatilitou na akciových trzích během druhé poloviny měsíce a nejistotou související s pandemií, která způsobila měsíční poklesy prakticky ve všech hlavních indexech, s výjimkou Nasdaq, což podpořilo použití USD jako aktiva bezpečného přístavu.

V posledních několika dnech jsme zaznamenali velmi podobné chování v globální referenční měně. Vzhledem k tomu, že prudký růst výnosů amerických dluhopisů způsobil pokles akciových trhů, investoři opět hledají útočiště v amerických dolarech.

Zdroj: Admiral Markets MetaTrader 5 - USD Denní graf. Časové období: 2. listopadu 2019 - 8. března 2021. Datum zachycení: 8. března 2021. Minulá výkonnost nemusí nutně znamenat budoucí výkonnost.

Toto oživení dolarového indexu způsobilo prolomení střednědobé červené medvědí trendové linie, čímž překonalo úroveň 92,00 USD. Budeme muset sledovat vývoj tohoto indexu v nadcházejících relacích a zjistit, zda je schopen udržet tuto důležitou úroveň a pokračovat v postupu k průměru 200 (EMA 200), který v současné době funguje jako jeho hlavní odpor.

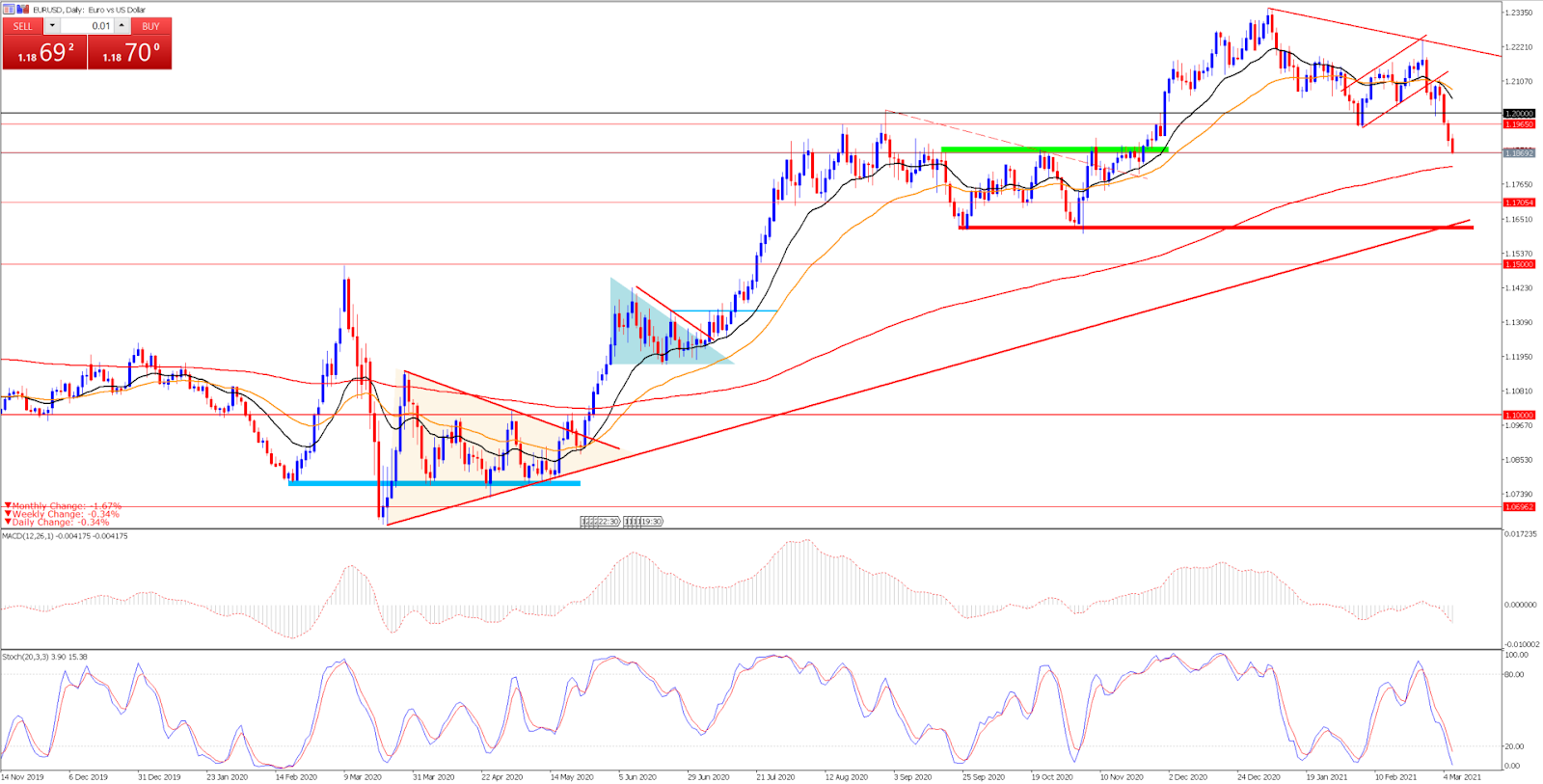

Analýza EUR/USD

Minulý týden byl tento pár poznamenán rostoucími výnosy amerických dluhopisů a pozitivními údaji o zaměstnanosti v USA, které ukázaly silnou tvorbu pracovních míst s nezemědělskými výplatami na 379 000 ve srovnání s očekávanými 182 000, což způsobilo, že americký dolar prudce posílil.

Technicky vzato, po medvědím přerušení býčího kanálu cena během čtvrtečních a pátečních zasedání prudce poklesla, dokud neztratila důležitou úroveň podpory na 1,20.

V tuto chvíli začíná týden s poklesy, což způsobí, že cena bude hledat cenovou hladinu horního zeleného pásma svého bočního kanálu. Tento týden je důležité zjistit, zda je cena schopna udržet tuto úroveň a zotavit se, nebo se nakonec rozhodne pokračovat ve svém sestupném trendu.

Ztráta této úrovně podpory by mohla vést k dalším poklesům a vidět cenu hledat její další úroveň podpory v místě setkání červeného pásma a vzestupné linie.

Zdroj: Admiral Markets MetaTrader 5 - denní graf EURUSD. Časové období: 14. listopadu 2019 - 8. března 2021. Datum zachycení: 8. března 2021. Minulá výkonnost nemusí nutně znamenat budoucí výkonnost.

Cenový vývoj za posledních pět let:

- 2020 = + 8,93%

- 2019 = -2,21%

- 2018 = -4,47%

- 2017 = + 14,09%

- 2016 = -3,21%

GBP/USD analýza

Vidíme, že GBPUSD sleduje velmi jasný vzestupný trend od svého minima, které bylo stanoveno 20. března 2020, kolem úrovně 1,14100, až téměř dosáhl úrovně 1,42300, což ho vedlo k překonání své dlouhodobé linie klesajícího trendu (červeně tečkovaný).

Jak vidíme v týdenním grafu, po únorových maximech, stejně jako u EURUSD, zahájila cena korekci, která ji vedla ke ztrátě důležité úrovně 1,40 a poklesu na 1,39350.

Tento medvědí pohyb může způsobit, že cena bude hledat své aktuální úrovně podpory na vzestupné linii a průměr 18 relací v černé barvě, čímž uleví překoupené úrovni posledních týdnů.

Zdroj: Admiral Markets MetaTrader 5 - týdenní graf GBPUSD. Časové období: 14. září 2014 - 8. března 2021. Datum zachycení: 8. března 2021. Minulá výkonnost nemusí nutně znamenat budoucí výkonnost.

Cenový vývoj za posledních pět let:

- 2020 = + 3,10%

- 2019 = + 3,95%

- 2018 = -5,54%

- 2017 = + 9,43%

- 2016 = -16,26%

USD/JPY analýza

A konečně, když se podíváme na USDJPY, vidíme, jak japonský jen ztratil půdu pod nohama vůči americkému dolaru po jeho posledním vzestupu.

Jak vidíme v níže uvedeném týdenním grafu, cena se po dlouhé době, kdy čelila své důležité úrovni podpory (představované červeným pásmem), rozhodně vrátila nad průměr 200 v červené barvě.

Prolomení této úrovně může vést k tomu, že se cena vyrovná s medvědí trendovou linií, která v současné době působí jako první odpor. Přerušení nad touto úrovní by mohlo otevřít dveře býčí rally na vrchol bočního kanálu v zelené barvě.

Je důležité analyzovat cenovou akci v nadcházejících relacích, protože pokud cena nedokáže udržet zlom 200 průměru, může dojít k dalšímu stažení.

Zdroj: Admiral Markets MetaTrader 5 - týdenní graf USDJPY. Časové období: 2. listopadu 2014 - 8. března 2021. Datum zachycení: 8. března 2021. Minulá výkonnost nemusí nutně znamenat budoucí výkonnost.

Cenový vývoj za posledních pět let:

- 2020 = -4,95%

- 2019 = -0,88%

- 2018 = -2,76%

- 2017 = -3,59%

- 2016 = -2,85%

Obchodujte na Forexu s Admiral Markets

S Trade.MT5 účtu od Admiral Markets, můžete obchodovat Contracts for Difference (CFD) na EURUSD, GBPUSD, USDJPY a mnoho dalších měnových párů 24 hodin denně, 5 dní v týdnu! CFD umožňují obchodníkům pokoušet se těžit z rostoucích i klesajících cen a těžit z využití pákového efektu. Kliknutím na banner níže otevřete účet ještě dnes:

INFORMACE O ANALYTICKÝCH MATERIÁLECH:

Uvedené údaje poskytují další informace týkající se všech analýz, odhadů, prognóz, předpovědí, recenzí trhu, týdenních výhledů nebo jiných podobných hodnocení nebo informací (dále jen „Analýza“) zveřejněných na webových stránkách investičních společností Admiral Markets působících pod ochrannou známkou Admiral Markets (dále „Admirálské trhy“) Před jakýmkoli investičním rozhodnutím věnujte prosím pozornost následujícímu:

- Toto je marketingová komunikace. Obsah je publikován pouze pro informativní účely a v žádném případě ho nelze vykládat jako investiční radu nebo doporučení. Nebyl vypracován v souladu s právními požadavky určenými na podporu nezávislosti investičního výzkumu a nepodléhá žádnému zákazu jednání před šířením investičního výzkumu.

- Investiční rozhodnutí provádí každý klient sám, zatímco Admiral Markets nenese odpovědnost za žádné ztráty nebo škody vyplývající z jakéhokoli takového rozhodnutí, ať už na základě obsahu či nikoli.

- Za účelem ochrany zájmů našich klientů a objektivity analýzy zavedla společnost Admiral Markets příslušné interní postupy pro prevenci a řešení střetu zájmů.

- Analýzu připravuje nezávislý analytik Roberto Rojas (analytik) (dále jen „autor“) na základě svých osobních odhadů.

- I když je vynaloženo veškeré přiměřené úsilí k zajištění toho, aby všechny zdroje obsahu byly spolehlivé a aby všechny informace byly poskytovány v maximální možné míře srozumitelným, včasným, přesným a úplným způsobem, Admiral Markets nezaručuje přesnost ani úplnost jakéhokoli informace obsažené v Analýze.

- Jakákoli minulá nebo modelovaná výkonnost finančních nástrojů uvedená v obsahu by neměla být vykládána jako výslovný nebo předpokládaný příslib, záruka nebo implikace ze strany Admiral Markets pro jakékoli budoucí výkony. Hodnota finančního nástroje se může zvyšovat i snižovat a zachování hodnoty aktiv není zaručeno.

- Pákové produkty (včetně rozdílových smluv) jsou spekulativní povahy a mohou vést ke ztrátám nebo zisku. Než začnete obchodovat, ujistěte se, že plně chápete související rizika.

Klíčová slova: Nasdaq | USA | Analytik | Rizika | Aktiva | Americký dolar | Analýza | CFD | Dolarový index | EMA | Japonský jen | MetaTrader | Rally | Trend | Výkonnost | Doporučení | USD | Admiral Markets | Investoři | Obchodovat | MT5 | Contracts for difference | EURUSD | USDJPY | GBPUSD | Index | Odpor | Analýzy | Cena | Dolar | Forexu | Graf | Graf EURUSD | Investiční | Markets | MetaTrader 5 | ROCE | Ztráty | Zajištění | Výnosy amerických dluhopisů | Investiční rozhodnutí | Výnosy | Denní graf | Obchodujte | Předpovědi | Ztráta | Dobrá data | Komunikace | Trhy | Pokles | Úsilí | Medvědi | Vývoj | Cenový vývoj | Růst | Údaje | Trade | Růst výnosů | Trendové linie | Rostoucí výnosy | Analýza EUR/USD | GBP/USD analýza | USD/JPY analýza | EUR/USD | USD/JPY | GBP | EUR | JPY | GBP/USD |

Čtěte více

-

Rostoucí ‚‚paradox produktivity‘‘

RŮST: Hospodářskému růstu škodí nízká produktivita. Tento ‚‚paradox produktivity‘‘ je sice tajemný, ale zásadní pojem a dochází k němu navzdory rozmachu technologií a efektivitě, kterou s sebou přinesly. -

Rostoucí počet aktivních vrtů v USA tlačí na cenu ropy

Počet aktivních vrtů ve Spojených státech zaznamenal dle Baker Hughes Inc. k 14.říjnu růst o 15, a to již sedmým týdnem v řadě na celkových 539, nejvyšší počet od února letošního roku. To mimo jiné tlačí cenu ropy druhým dnem níže. Zásoby ropy v USA dosahují v současnosti nejvyšší sezónní úrovně za posledních 30 let. Po pátečním oslabení o 11 centů černé zlato v průběhu dneška ztrácí dalších 18 centů na 50,17 dolarů za barel. Produkce ropy v Libyi, členském státu kartelu OPEC, vzrostla o 20 tisíc barelů na 560 tisíc barelů denně. -

Rostoucí světová inflace

V posledních měsících jsme svědky zrychlující se inflace napříč celým světem. Nejedná se přitom o lokální problematiku, ale o vývoj na globální úrovni. Jak na tom aktuálně jsou z hlediska inflace ekonomiky České republiky, eurozóny a Spojených států amerických? -

Rostoucí tlak na kiwi. Přehled vývoje NZD/USD

Novozélandská ekonomika zpomaluje. Ekonomická aktivita měřená hrubým domácím produktem v prosinci 2023 klesla o 0,1 %. Stalo se tak po poklesu o 0,3 % ve čtvrtletí začínajícím v září 2023; HDP na obyvatele se snížil o 0,7 %. Pokud se na dynamiku podíváme z pohledu novozélandské centrální banky, je vše v pořádku – zpomalení ekonomiky je v souladu s cílem vrátit inflaci na cílovou úroveň. Pokud se ekonomika začne zotavovat rychleji, než předpokládají prognózy (které předpokládají návrat k tempu růstu před krizí na úrovni 2,5 % meziročně v roce 2026), může RBNZ buď zvýšit sazbu, nebo zůstat na současné vysoké úrovni po delší dobu. -

Rostoucí trend NZD/USD atakuje dlouhodobá maxima

NZD/USD se ve středu obchoduje poblíž sedmiměsíčních maxim, protože pár pokračuje ve svém srpnovém býčím tažení. Zdá se však, že v oblasti 0,6250, kde se protíná dlouhodobá klesající trendová linie, se nachází určitá rezistence, která představuje další tření. Technické ukazatele zůstávají býčí, ale v nejbližší době poukazují na slábnoucí pozitivní momentum. -

Rostoucí trendová čára odmítla další růst na zlatě

Zlato se od začátku listopadu nacházelo ve strmém růstovém trendu, kdy zaznamenalo nové historické maximum na úrovni 2 144, než došlo k výrazné korekci. Ačkoli se býci pokusili tento pullback vymazat, vzestupná trendová linie vycházející z jeho říjnových minim, která dříve fungovala jako podpora, další růst odmítla. Vzhledem k tomu, že indexy RSI i MACD zůstávají v kladných zónách, mohla by cena zamířit výše a atakovat dubnovou rezistenci na úrovni 2 032 bodů. -

Rostoucí úrokové sazby s sebou přinášejí i příležitosti

První polovina roku byla ve znamení zvyšování úrokových sazeb a hrozící obchodní války: Zdrojem zvýšené volatility na světových trzích byly Spojené státy. Počínaje obavami z rostoucích sazeb a konče vleklými spory v oblasti obchodní politiky mezi USA a zbytkem světa. -

Rostoucí volatilita může podpořit USD a oslabit měny rozvíjejících se trhů

Dominantním rizikem ve třetím čtvrtletí bude pro měnové trhy rostoucí volatilita. V tuto chvíli převládá kombinace oslabující inflace a měkčího dolaru – tzv. „Goldilocks economy“. Ta ale bude dále oslabovat s tím, jak centrální banky upouštějí od své hyper-akomodační politiky. Nejvýznamnějším rizikem pro globální růst a celosvětovou spokojenost ve třetím čtvrtletí bude utužování postojů Číny. Měny rozvíjejících se trhů budou čelit největšímu riziku poklesu. -

Rostoucí vstupní náklady komplikují situaci na akciovém trhu

Náš výhled na 1. čtvrtletí tvrdil, že bude komoditní sektor vzhledem k očekávané rostoucí inflaci dál stoupat, že se zvýšila citlivost na úrokovou sazbu a že může vzestup úrokové míry ublížit růstovým akciím. Také pochyboval o tom, zda vydrží býčí trh s akciemi souvisejícími se zelenou transformací. V tomto čtvrtletním výhledu se soustředíme na to, čeho se ve světě a na finančních trzích nedostává a jak se to projeví ve světě akcií. -

Rostoucí výnosy a Apple kazí závěr týdne. Dolar zpět v sedle

Zatímco v Asii i Evropě během dneška panoval ještě velmi pozitivní sentiment a investoři se dál vraceli do rizika, Amerika už na tom tak dobře není. Po jejím otevření akcie začaly padat. Přímo na Wall Street se nejvíce do indexů promítá povýsledkový pokles Applu, ale vedle toho i evropské indexy ubírají ze svých intradenních zisků. -

Rostoucí výnosy vládních dluhopisů USA podkopávají akciovou rally

„Vyšší výnosy státních dluhopisů jsou obecně špatným znamením pro riziková aktiva i pro ekonomiku samotnou,“ říká analytik BHS Timur Barotov. -

Rostoucí výnosy vyvíjejí tlak na drahé kovy

Rostoucí výnosy jsou dnes hlavním tématem na trzích. Výprodej na dluhopisovém trhu, který byl pozorován v průběhu září, posunul desetileté americké výnosy nad hranici 4,50 %, což je nejvyšší úroveň od roku 2007. Německé výnosy se dnes posunuly o 7 bazických bodů výše nad hranici 2,80 %, což je nejvyšší úroveň od roku 2011. Růst výnosů dluhopisů poskytuje podporu americkému dolaru a vyvolává na trzích pohyby směrem od rizika. Zatímco indexy na Wall Street se zotavily z předchozích ztrát, drahé kovy dnes stále klesají. Zlato se obchoduje o 0,4 % níže, zatímco platina klesá o 1,5 % a stříbro se propadá o 1,9 %. -

Rostou pochybnosti o síle německé ekonomiky

Německá průmyslová produkce propadla v prosinci nejrychleji za 16 měsíců, když meziměsíčně klesla o 1,2 procenta, nejvyšším tempem od srpna... -

Rotace pokračuje. Evropě se daří, technologie znovu ztrácejí

Ačkoli to dopoledne vypadalo na klidnější den, nakonec se znovu rozjíždí rotace směrem od technologií do valuačně levnějších a na cyklus více exponovaných sektorů. Tentokrát tomu napomohla i data ze zámoří, která ukázala silný nárůst zaměstnanosti v soukromém sektoru (+807 tisíc za prosinec). -

Roubiniho osmero k odvrácení Deprese II

Balancování na hraně současné krize je proti roku 2008 horší v tom, že nezasahuj... -

Roubini: Klesá pravděpodobnost recese v USA, Čína se snaží o 8 % růst, řecká nákaza otevřena

Nouriel Roubini čeká, že růst čínské ekonomiky letos výrazně zpomalí, patrné to ... -

Roubini o příštím roce: Může přijít chaotická restrukturalizace a odchody z eurozóny

Výhled pro globální ekonomiku pro rok 2012 je jasný, ale nehezký: Recese v Evropě, nanejvýš anemický růst v USA, prudké zpomalení v Číně a většině dalších rozvíjejících se ekonomik. Asijské ekonomiky závisejí na Číně, Latinská Amerika na cenách komodit, střední a východní Evropa na eurozóně. Nestabilita na Blízkém východě pak zvyšuje geopolitické riziko a následně i cenu ropy, což omezuje globální růst. -

Roubini (profesor NY univerzity, ktorý predikoval súčasnú finančnú krízu))

"FED môže obnoviť program kvantitatívneho uvoľňovania menovej politiky"...... -

Roubini: Snahy o záchranu Itálie jsou plýtváním. Restrukturalizace a možná odchod z unie.

Je stále jasnější, že italský veřejný dluh není udržitelný. Je nutná jeho řízená... -

Roubini soukromým věřitelům Řecka: Nemáte si na co stěžovat, dostali jste „sladší“ nabídku než ostatní

Znehodnocení až 74 % hodnoty řeckých dluhopisů držených soukromými věřiteli není až tak hrozné v porovnání s náklady, které ponesou veřejní věřitelé jako je eurozóna a MMF kvůli nevyhnutelné další restrukturalizaci dluhu Řecka. Takto okomentoval Nouriel Roubini výměnu řeckých dluhopisů ve sloupku pro deník Financial Times. „Měli by si uvědomit, že to oni jsou „těmi šťastlivci“ v této ekonomické tragédii,“ apeloval na soukromé věřitele tento ekonom známý svými pesimistickými předpověďmi. Domnívá se totiž, že Řecká zadluženost bude neudržitelná i po úspěšné směně řeckých dluhopisů, která má dluh země snížit o více než 100 miliard eur.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Denní kalendář událostí

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

Tradingové analýzy a zprávy

Swingové obchodování bitcoinu 15.4.2025

Swingové obchodování GBP/JPY 15.4.2025

Swingové obchodování AUD/USD 15.4.2025

Swingové obchodování USD/CAD 15.4.2025

EU: Jednání s USA o vzájemném obchodě pokračují

Čína říká, že bourá zdi, aby rozšířila obchodní aliance

Meziměsíční růst průmyslové výroby v EU v únoru zrychlil

ZEW: Důvěra investorů v německou ekonomiku v dubnu klesla

FCA varuje před brokerem GOLDWESTTRADE

Tržní kapitalizace Hermèsu překonala rivala LVMH

Swingové obchodování bitcoinu 15.4.2025

Swingové obchodování GBP/JPY 15.4.2025

Swingové obchodování AUD/USD 15.4.2025

Swingové obchodování USD/CAD 15.4.2025

EU: Jednání s USA o vzájemném obchodě pokračují

Čína říká, že bourá zdi, aby rozšířila obchodní aliance

Meziměsíční růst průmyslové výroby v EU v únoru zrychlil

ZEW: Důvěra investorů v německou ekonomiku v dubnu klesla

FCA varuje před brokerem GOLDWESTTRADE

Tržní kapitalizace Hermèsu překonala rivala LVMH

Blogy uživatelů

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Forexové online zpravodajství

IEA varuje před zpomalením růstu poptávky po ropě, trh čelí tlaku z více stran

Obchodní signály pro ZLATO (XAU/USD) na 15.–18. dubna 2025: prodávejte pod 3 220 USD (Murray +1/8 – 21 SMA)

Akcie měsíce: Visa překonává trh

Johnson & Johnson překvapil výsledky za 1. čtvrtletí, akcie však klesají 📉

Koruna posiluje. Ztrácí dolar status bezpečného přístavu?

Průmysl v eurozóně zrychlil

BREAKING: Kanadská inflace (CPI) výrazně nižší, než se očekávalo. USDCAD reaguje

Bank of America překonala očekávání

Index podnikatelské nálady Zew očekávání se propadl

Akcie Boeingu klesají o 3 %, protože Čína pozastavila objednávky letadel 📉

IEA varuje před zpomalením růstu poptávky po ropě, trh čelí tlaku z více stran

Obchodní signály pro ZLATO (XAU/USD) na 15.–18. dubna 2025: prodávejte pod 3 220 USD (Murray +1/8 – 21 SMA)

Akcie měsíce: Visa překonává trh

Johnson & Johnson překvapil výsledky za 1. čtvrtletí, akcie však klesají 📉

Koruna posiluje. Ztrácí dolar status bezpečného přístavu?

Průmysl v eurozóně zrychlil

BREAKING: Kanadská inflace (CPI) výrazně nižší, než se očekávalo. USDCAD reaguje

Bank of America překonala očekávání

Index podnikatelské nálady Zew očekávání se propadl

Akcie Boeingu klesají o 3 %, protože Čína pozastavila objednávky letadel 📉

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Dolar díky zasedání Fedu prudce posílil

Předpověď ceny bitcoinu: Na pozadí nárůstu ETF společnosti BlackRock a optimismu na trhu očekáváme 75 000 dolarů

Support pri úrovni 1,152 opäť raz podržal EURUSD

Pokuty za překročení rychlosti jako nový rozpočtový pilíř. Obce a města v Česku objevily svůj malý zlatý důl

Obchodní signály pro ZLATO (XAU/USD) na 15.–18. dubna 2025: prodávejte pod 3 220 USD (Murray +1/8 – 21 SMA)

Síkela měl na postu eurokomisaře rozhodovat o 300 miliardách eur, má ale jisté jenom jejich jednotky, vyplývá z návrhu rozpočtu EU na příští rok

Cloud mining jednoduché a levné s platformou Hashtoro

Intervencia NBP

GBP/USD – Denní pohled 2.4.2014

EURUSD

Dolar díky zasedání Fedu prudce posílil

Předpověď ceny bitcoinu: Na pozadí nárůstu ETF společnosti BlackRock a optimismu na trhu očekáváme 75 000 dolarů

Support pri úrovni 1,152 opäť raz podržal EURUSD

Pokuty za překročení rychlosti jako nový rozpočtový pilíř. Obce a města v Česku objevily svůj malý zlatý důl

Obchodní signály pro ZLATO (XAU/USD) na 15.–18. dubna 2025: prodávejte pod 3 220 USD (Murray +1/8 – 21 SMA)

Síkela měl na postu eurokomisaře rozhodovat o 300 miliardách eur, má ale jisté jenom jejich jednotky, vyplývá z návrhu rozpočtu EU na příští rok

Cloud mining jednoduché a levné s platformou Hashtoro

Intervencia NBP

GBP/USD – Denní pohled 2.4.2014

EURUSD

Blogy uživatelů

Svíčkové formace

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Multitimeframe analýza: 13.7.2021 AUD/NZD

7 tipů pro efektivní skalpování

Screen time – podceňovaný napovídač

Aby ste sa stali skvelým obchodníkom, musíte sa vyvarovať týmto 12 obchodným chybám (časť 2.)

Psychologie peněz a řízení kapitálu v tradingu

Dá se na arbitráži vydělávat i v roce 2019

Řízení peněz a psychologie

Obchodní deník jako základní nástroj tradera

Svíčkové formace

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Multitimeframe analýza: 13.7.2021 AUD/NZD

7 tipů pro efektivní skalpování

Screen time – podceňovaný napovídač

Aby ste sa stali skvelým obchodníkom, musíte sa vyvarovať týmto 12 obchodným chybám (časť 2.)

Psychologie peněz a řízení kapitálu v tradingu

Dá se na arbitráži vydělávat i v roce 2019

Řízení peněz a psychologie

Obchodní deník jako základní nástroj tradera

Vzdělávací články

VIDEO: Tento indikátor predikuje budoucnost trhu

Jak úspěšně obchodovat pattern Hlava a ramena

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Mistrovství v obchodování akciových indexů: Klíčové strategie a přístupy

Obchodní platforma cTrader – recenze a návod

Akciové indexy jako klíč k pochopení trhů

8 nejlepších obchodních strategií – Price Action (2. díl)

Forex: Nejvíce volatilní měnové páry

VIDEO: Tento indikátor predikuje budoucnost trhu

Jak úspěšně obchodovat pattern Hlava a ramena

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Mistrovství v obchodování akciových indexů: Klíčové strategie a přístupy

Obchodní platforma cTrader – recenze a návod

Akciové indexy jako klíč k pochopení trhů

8 nejlepších obchodních strategií – Price Action (2. díl)

Forex: Nejvíce volatilní měnové páry

Tradingové analýzy a zprávy

Trump chystá cla u dovozu ze zemí, které podle něj v obchodě nehrají fér

Čína říká, že bourá zdi, aby rozšířila obchodní aliance

Bloomberg: Čínské dodávky vzácných zemin se zastavily

Index DAX - Intradenní výhled 15.2.2017

Forex trader Ondřej Hartman a jeho týdenní komentář (14.4.2025)

Kanadská inflace v lednu stoupla na 2,1 %

Index Russell 2000 - Intradenní výhled 24.10.2023

Válka s USA na trhu ropy by byla drahá, řekl ruský činitel

Swingové obchodování USD/JPY 27.2.2025

Stříbro - Intradenní výhled 14.8.2023

Trump chystá cla u dovozu ze zemí, které podle něj v obchodě nehrají fér

Čína říká, že bourá zdi, aby rozšířila obchodní aliance

Bloomberg: Čínské dodávky vzácných zemin se zastavily

Index DAX - Intradenní výhled 15.2.2017

Forex trader Ondřej Hartman a jeho týdenní komentář (14.4.2025)

Kanadská inflace v lednu stoupla na 2,1 %

Index Russell 2000 - Intradenní výhled 24.10.2023

Válka s USA na trhu ropy by byla drahá, řekl ruský činitel

Swingové obchodování USD/JPY 27.2.2025

Stříbro - Intradenní výhled 14.8.2023

Témata v diskusním fóru

Formace svíček + slovník fx pojmů pdf

Price Action Trading Jakuba Hodana

FOREX trading

Elliottova vlnová teorie pro měnový pár EUR/USD a akcie Apple a Netflix

Povídání o trzích: Speciál o pražské burze. Bude se dařit ČEZu?

Tomu prostě nelze odolat

ID trading Daxu. Jeden zisk a jeden otevřený short

Obchodujeme s Ichimoku indikátorem

Outside bar

Otázky a odpovědi kolem kvantitativního uvolňování

Formace svíček + slovník fx pojmů pdf

Price Action Trading Jakuba Hodana

FOREX trading

Elliottova vlnová teorie pro měnový pár EUR/USD a akcie Apple a Netflix

Povídání o trzích: Speciál o pražské burze. Bude se dařit ČEZu?

Tomu prostě nelze odolat

ID trading Daxu. Jeden zisk a jeden otevřený short

Obchodujeme s Ichimoku indikátorem

Outside bar

Otázky a odpovědi kolem kvantitativního uvolňování