Ticker Tape by TradingView

Dokáže vaše ETF portfolio odolat krizi? 6 užitečných tipů, jak se ochránit

Trhy mohou v extrémních podmínkách klesnout i o více než 60 %. Pokud však své ETF portfolio vybudujete správně, mělo by být dostatečně odolné na většinu tržních podmínek. Dokáže vaše ETF portfolio obstát během finanční krize? Postupujte podle těchto šesti kroků a ochraňte tak svůj kapitál v turbulentních časech.

V následujícím článku se dočtete:

- Lze předvídat příchod a průběh finanční krize?

- 6 klíčových otázek pro sestavení robustního a odolného ETF portfolia

- Jak dlouho můžete své peníze investovat?

- Jaké jsou vaše zdroje návratnosti?

- Je vaše ETF portfolio dostatečně diverzifikované?

- Má vaše portfolio ETF defenzivní komponenty?

- Jaké jsou náklady na vaši investici?

- Jak posílit odolnost portfolia?

- Obchodování ETF u LYNX

Lze předvídat příchod a průběh finanční krize?

V posledních několika týdnech způsobila pandemie koronaviru prudký pokles cen na všech globálních akciových trzích. Musíme si uvědomit, že střídání ekonomické konjunkce a recese je přirozený proces. Příchod krize na finančních trzích je vždy nevyhnutelný, jen není jasné, kdy to bude. Navíc není možné s jistotou předvídat její průběh.

Čtěte také: Přijde finanční krize v roce 2020? Objevte 16 znaků blížícího se pádu burzy.

Správci fondů často zajišťují rizika pomocí derivátů. Náklady na tyto strategie však ukusují obrovský kus z návratnosti investorů. Navíc neexistuje žádná záruka, že tyto strategie dlouhodobě skutečně fungují. Mnoho fondů nedokázalo po odečtení poplatku udržet krok s nárůstem indexu S&P 500 po krizi v roce 2008.

Mohou tyto strategie uspět po aktuální krizi? Finanční krize je taky často odstartována tzv. fenoménem černé labutě. Smysl fenoménu „Black Swan“, jak jej popisuje krizový teoretik Nassim Taleb, spočívá v tom, že daný jev přesahuje hranice současného modelování rizik.

Pokud tedy nelze předvídat, kdy vypukne finanční krize, ani jak bude probíhat, potřebujeme takový plán, který je odolný vůči co největším možným rizikovým scénářům, aniž by byl neudržitelně nákladný.

6 klíčových otázek pro sestavení robustního a odolného ETF portfolia

Robustní investiční strategie přijímá rizika jako součást své podstaty a integruje je do vašeho ETF portfolia. Investoři do ETF mohou minimalizovat dopady finanční krize následujících šesti kroků, které vám pomohou vyhodnotit stabilitu vašeho ETF portfolia.

1. Jak dlouho můžete své peníze investovat?

Zlatým pravidlem je vyhnout se prodeji se ztrátou. Pokud budete mít peníze investované během krize, pak vaše ztráty existují pouze na papíře – ztráty jsou skutečně realizovány pouze při prodeji. Čím je tedy váš časový horizont delší, tím větší jsou vaše možnost k zotavení vašeho portfolia.

Z dlouhodobého hlediska se výkonnost vašich akcií přizpůsobuje ekonomickému růstu trhů, do nichž investujete. Proto se říká, že čím delší investiční horizont, tím lépe pro investory. Trhy mají tendenci se poměrně rychle uklidnit a akcie poté znovu začnou získávat na hodnotě.

Při kratším investičním horizontu se můžete zajistit nákupem defenzivních akcií. Tak budete mít k dispozici více stabilnějších titulů, když budete čekat na zotavení vašich spekulativních akcií.

Chcete získat zdarma tipy na zajímavé akcie a ETF?

Odebírejte pravidelný týdenní akciový newsletter Breakout Trader. Každý týden tip na obchodování čtyř světových akcií a vybraného ETF.

2. Jaké jsou vaše zdroje návratnosti?

Akcie jsou nejsilnějším zdrojem návratnosti, který mají investoři k dispozici. A samozřejmě, vaše akciové ETF závisí na základní výkonnosti akcií společností, které dané ETF sledují.

Ceny akcií však často více ovlivňují vyhlídky investorů ohledně vývoje společnosti, ať už se jedná o společnost samotnou, sektor, ve kterém společnost podniká, nebo ekonomiku, do které společnost spadá.

Tato očekávání se mohou značně lišit od reálných fundamentálních podkladů, což je důvod, proč se trhy můžou přehřát (krize v roce 2000). V dlouhodobém horizontu se ceny akcií vracejí ke svým fundamentálním hodnotám. Pokud budete nakupovat v období korekce a prodávat v období nárůstu, budete profitovat. To je podstata burzovního rčení „Buy low, sell high“.

Silné kapitálové výnosy také zvyšují efekt složeného úroku, který dlouhodobě exponenciálně zvyšuje váš kapitál. Principem je, že složený úrok se zvyšuje, protože kapitál, který vyděláte, následně generuje nový kapitál.

Americký investor John C. Bogle radí: „Alokujte alespoň 50 % svého portfolia do akcií, zbytek rozdělte do nízkorizikových aktiv, jako jsou vysoce kvalitní státní dluhopisy, abyste vyrovnali volatilitu. Dělejte věci jednoduše, ignoruje zmatek a obchodujte co nejméně.‘‘

LYNX TIP: Chcete se dozvědět více o obchodování ETF? Objevte průvodce obchodováním ETF

3. Je vaše ETF portfolio dostatečně diverzifikované?

Diverzifikace je známá jako jedna z mála věcí, kterou na burze máte čistě ve svých rukou. Čím více diverzifikujete váš kapitál, tím méně je vaše investiční portfolio zranitelné. Nejlepší je diverzifikovat napříč třídami aktiv i v rámci jednotlivých tříd aktiv. S ETF lze diverzifikovat za cenu a rychlost, která byla v minulosti nepředstavitelná.

S jediným ETF, které investuje do širokých akciových indexů (například MSCI All-World), můžete jednoduše investovat do několika tisíc společností z celého světa – včetně rozvíjejících se trhů.

Vysoce kvalitní vládní dluhopisy jsou ideální obrannou třídou aktiv, která doplňuje váš výběr rizikovějších akcií. Další užitečné třídy aktiv zahrnují REIT ETF (dobré pro růst a nízkou korelaci s akciemi) a zlaté ETC (defenzivní a nekorelující s akciemi a dluhopisy).

Dluhopisy a komodity s vysokým výnosem jsou dalším zdrojem diverzifikace

4. Má vaše portfolio ETF defenzivní komponenty?

Nejdůležitějším krokem k posílení portfolia je vytvoření silné defenzivní alokace aktiv. Tato část portfolia není primárně určena ke generování výnosů. Namísto toho je postavena z aktiv, které ve srovnání s akciemi historicky dobře zvládaly krizi.

Když výkon vašich akcií slábne, vaše defenzivní aktiva vám poskytnou zdroj likvidity, pokud budete potřebovat kapitál. Mohou dokonce zvýšit svoji hodnotu, čímž se sníží volatilita vašeho portfolia během finančních krizí.

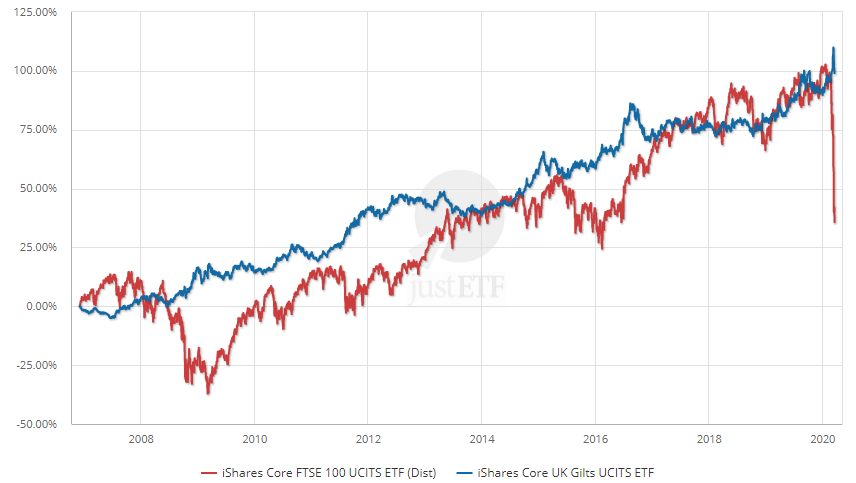

Klasickou defenzivní částí portfolia jsou kvalitní vládní dluhopisy. Tato třída aktiv byla tradičně dobrou protiváhou k padajícím akciím. Dlouhodobé dluhopisy fungovaly nejlépe během finanční krize v roce 2008. V následující tabulce je vidět, že zatímco akcie ztroskotaly během turbulentního období (červená čára), dluhopisy si udržely stabilně vzestupný výkon.

Během koronavirové krize na začátku roku 2020 můžete také pozorovat protisměrný pohyb a stabilizační dopad dluhopisů ve srovnání s akciemi.

Ne všechny dluhopisy jsou během krize stejné. Ujistěte se, že jsou vaše defenzivní dluhopisy drženy ve vaší „domovské“ měně, nebo zda jsou zajištěny zpět do své domovské měny, pokud dáváte přednost diverzifikaci na globální vládní dluhopisy.

Dluhopisy s vysokým výnosem jsou v krizi zranitelné, protože mají rizikovější úvěrové ratingy a dluhopisy vázané na index také nefungovaly během úvěrové krize příliš dobře kvůli obavám z deflace. Lze však očekávat, že dluhopisy vázané na index budou fungovat v období vysoké neočekávané inflace, která by mohla ohrozit jiné třídy aktiv.

Součástí vaší obranné alokace může být také zlato. Zlato inklinuje k výkonu, když se trh obává systematického oslabování nebo oslabení měny Proto během krize v roce 2008 a po jejím skončení zlatý trend prudce stoupal.

Zlato je však vysoce volatilní třídou aktiv a komodity samozřejmě investorům nepřináší žádné dividendy, vyjímka je investice do dividendových akcií např. těžařů zlata. Investice do zlata by proto měla být nižší.

LYNX Webinář: Jak vybrat to pravé ETF pro Vaše portfolio?

Pamatujte, že čím kratší je váš časový investiční horizont, tím více byste měli držet v defenzivních aktivech, abyste mohli čelit finanční krizi a nebyli nuceni prodávat své akcie pod cenou.

Portfolio by tedy mělo být co nejvíce vyvážené. Nízkoriziková aktiva obvykle přinášejí nízkou návratnost, takže tlumí vaši výkonnost, když ekonomika prosperuje a akcie posilují. Navíc neexistuje nic jako univerzální finanční krize. Každý krach na burze byl něčím specifický a na každou situaci reaguje každá třída aktiv jiným způsobem.

Musíte tedy vyvážit růstový potenciál a vaši toleranci vůči osobním rizikům. Musíte přijmout fakt, že diverzifikace portfolia znamená, že určitá jeho část bude v každé situaci vždy ztrátová.

Přizpůsobení vašeho portfolia co nejvíce tržním situacím znamená, že vaše portfolio málokdy prudce vystřelí směrem nahoru, ale bude stabilně pomalu růst a minimalizujete riziko, že naopak vystřelí prudce dolů.

5. Jaké jsou náklady na vaši investici?

Čím nižší jsou vaše náklady, tím větší návratnost vaše investice má. Jinými slovy, tím více peněz jde do vaší kapsy a méně manažerovi fondu. ETF jsou pro vás proto ideálním aktivem, protože investice do ETF je levná, a jak ukazuje nezávislá analýza, drahé investiční produkty v průměru nepřekonají jejich výkonnost.

Stále se zvyšující konkurence na poli ETF navíc dlouhodobě snižuje náklady na investice do ETF.

[E-book ZDARMA]: 14 praktických tipů, jak se stát lepším investorem

Objevte jak zvýšit úspěšnost svých obchodů. V knize naleznete praktické tipy pro money management, jak si vést obchodní deník, principy řízení rizika či psychologii investování.

6. Jak posílit odolnost portfolia?

Paradoxně, čím méně perfekcionistický je váš investiční plán, tím odolnější bude vaše portfolio během krize. Pokud se budete soustředit pouze na výnosnost portfolia, můžete opomenout zakomponovat defenzivní prvek, což činí vaše portfolio křehké a zranitelné. Veškeré vygenerované zisky pak můžete ztratit během jednoho prudkého poklesu.

Je proto lepší své portfolio alespoň částečně zajistit na úkor výše míry návratnosti. I investice do fyzických statků, kterými jsou například nemovitosti, může sloužit vedle dluhopisů a zlata jako doplněk zajištění portfolia. V průběhu krize však můžou být nemovitosti velmi nelikvidní.

Také se nedoporučuje investovat kapitál, na kterém jste závislý, či si dokonce na investování půjčovat a doufat, že dluhy splatíte zisky z burzy. Dvousečná zbraň je i pákový efekt, který znásobuje zisky, ale může znatelně prohloubit i ztráty – dokonce více, než byla výše původní investice.

LYNX TIP: Chcete se dozvědět více o investování do ETF? Sledujte sekci věnovanou ETF.

Obchodování ETF u LYNX

LYNX nabízí možnost investování do ETF přímo na domácích burzách. To našim klientům garantuje vysoký objem obchodování a úzký spread.

Ať už jste intradenní obchodník nebo dlouhodobý investor, můžete využít vynikající nabídky společnosti LYNX, protože vám umožníme obchodovat s akciemi, ETF, futures, opcemi , CFD, či forexem za příznivé poplatky.

U LYNX můžete obchodovat v reálném čase prostřednictvím našich profesionálních platforem. Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme profesionální vzdělávací webináře.

Navíc pro vás pravidelně zveřejňujeme analýzy trhu a novinky ze světa investic v rámci našeho LYNX zpravodajského a vzdělávacího portálu.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn na více než 130 měn. V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Obchodujte ETF s LYNX

LYNX umožňuje nákup a prodej ETF na evropských i asijských burzách za extrémně nízké poplatky.

Objevte více o investování do ETF

Nejlepší čínské akcie a ETF v roce 2020

14. března 2020 | Akcie

Čínská ekonomika každým rokem sílí. Přemýšleli jste, jaké příležitosti vám může rozjetá čínská ekonomika nabídnout? Objevte nejlepší čínské akcie a ETF.

Výběr 10 nejlepších dividendových aristokratů a ETF roku 2020

09. ledna 2020 | Akcie

Co znamená pojem dividendový aristokrat? Jací jsou nejlepší dividendoví aristokraté v Evropě a na světě? Objevte také ETF, které se na tyto akcie zaměřují.

MSCI World Index – Průvodce indexem & 10 nejlepších ETF

28. listopadu 2019 | Burzovní indexy

Co přesně je MSCI World Index a kolik akcií jej tvoří? ✅ Objevte důvody, proč mít ETF na burzovní index MSCI World ve Vašem investičním portfoliu.

Klíčová slova: Money management | Peníze | Inflace | Deflace | Obchodní deník | ETF | Dividendy | Recese | Daně | Rizika | Kapitál | Akcie | Aktiva | Alokace | Analýza | Burzovní index | CFD | Diverzifikace | Diverzifikace portfolia | Ekonomika | Futures | High | Investice | Investiční horizont | Investor | Investování | Komodity | Korekce | Low | Margin | Měny | Portfolio | Pákový efekt | Riziko | S&P 500 | Spread | Trader | Trend | Trigger | VaR | Volatilita | Výkonnost | Výnosnost | Zlato | Dluhopisy | Obchodování | Index MSCI | Finanční krize | Indexy | Čínské akcie | Investoři | Investiční produkty | Obchodovat | Investovat | LYNX | Burzy | Ceny akcií | Index | Investiční strategie | Volatilní | Analýzy | Burzovní indexy | Čínská ekonomika | Eura | Investice do zlata | Investiční | Investiční plán | Investiční portfolio | Krach na burze | Management | Nemovitosti | Oslabení měny | Portfolia | Pro investory | Řízení rizika | Státní dluhopisy | Trh | Webinář | Webináře | Zisky | Buy | REIT | ROCE | Sell | Burze | MSCI | Black swan | Vládní dluhopisy | Dopady finanční krize | S&P | Ztráty | Zajištění | Úvěrové krize | Poplatky | Krize | Výnosy | Očekávání | Alokace aktiv | Obchodování ETF | Zajištění portfolia | ETC | Kapitálové výnosy | MSCI World Index | Složený úrok | LYNX webinář | Investování do ETF | Objem obchodování | ETF portfolia | Dluhopisy s vysokým výnosem | Akcie a ETF | Pokles cen | Jak se stát lepším investorem | Obchodujte | Prodávat své akcie | Objem | Dlouhodobé dluhopisy | Úrok | Vyhlídky | Na burze | ETF roku 2020 | Černé labutě | Návratnost | Dividendový aristokrat | Krach | Komunikace | Trhy | Pokles | Pandemie koronaviru | Pandemie | Taleb | WP | Prudký pokles | Profitovat | Třída aktiv | Prudký pokles cen | Růst | Koronavirové krize | Potenciál | Americký investor | Vzdělávací webináře | ETF portfolio | Obchodovat s akciemi | Breakout Trader | Intradenní obchodník | Převodník měn | Obchodník | Breakout |

Čtěte více

-

Dokáže ECB zachránit euro❓

Další rozhodnutí o měnové politice Evropské centrální banky bude oznámeno tento čtvrtek ve 14:15. Tisková konference prezidentky ECB Lagardeové bude následovat o půl hodiny později ve 14:45. Trh předpokládá zvýšení sazeb o 50 - 75 bp. V obou případech by se jednalo o velký nárůst, protože se ECB v poslední době profilovala spíše jako holubičí. Co očekávat od nadcházejícího zasedání ECB? -

Dokáže Fed překvapit stejně jako ECB?

Minulý týden překvapila trhy Evropská centrální banka díky velice umírněnému vystoupení prezidenta ECB Maria Draghiho, které způsobilo... -

Dokáže ropa dosáhnout 100 dolarů za barel?

V posledních týdnech jsme ve Spojených státech zaznamenali výrazný pokles zásob ropy. Důvodem je omezený růst výroby a relativně nízký dovoz. Zajímavé je, že poptávka ve Spojených státech nevypadá příliš dobře, takže hlavním faktorem, který způsobuje růst cen na trhu s ropou, je nabídka. -

Dokáže ropa WTI prorazit rezistenci a získat dalších 20%?

Cena ropy West Texas Intermediate (WTI) se posledních několik týdnů nadále pohybuje kolem cenové úrovně ~ 65.00 $. Tat... -

Dokáže ropa WTI prorazit rezistenci a získat dalších 20%?

Cena ropy West Texas Intermediate (WTI) se posledních několik týdnů nadále pohybuje kolem cenové úrovně ~ 65.00 $. Tato úroveň je ve skutečnosti silná úroveň rezistence, kde se ceně nepodařilo porazit v dubnu 2019, lednu 2020 a březnu 2021, jak ukazuje následující graf. -

Dokáže se cena Ripple (XRP) po prolomení kritické oblasti podpory zotavit?

Cena XRP od začátku letošního března klesá přičemž se dostala pod kritickou úroveň podpory. Podle krátkodobých údajů je cena býčí, avšak podle dlouhodobých je medvědí. Pokles pod 0,41 dolaru by znamenal, že krátkodobý trend je také medvědí. -

Dokáže se dolar postavit na nohy?

Po večírku se dostaví kocovina. Měnový pár EUR/USD se vyšplhal na nejvyšší úrovně od konce března a vyvolal tak pocit déjà vu. Tehdy, stejně jako nyní, dosáhly všechny tři hlavní americké akciové indexy nových rekordních hodnot. O několik dní později následovala korekce vyvolaná zvěstmi, že Federální rezervní systém ponechá sazbu federálních fondů na maximu 5,5 % déle, než se původně očekávalo. Změnilo se po zveřejnění dubnové zprávy o inflaci v USA něco? Dost možná ne. -

Dokáže se euro zachránit?

Euru si dokázalo najít záchytný bod díky pozitivním makro datům z Německa, pochybnostem představitelů Evropské centrální banky o uvolnění měnové politiky a faktu, že hlavní banky revidují své prognózy týkající se rozsahu cyklu snižování sazeb ECB. Významnou roli v odrazu páru EUR/USD sehrálo také zavírání spekulativních short pozic před projevem prezidentky ECB Christine Lagardeové. -

Dokáže se Unity vymanit ze své tržní niky?

Unity je přední světová platforma pro vývoj her, která se může za rok 2019 pochlubit 53% tržním podílem v oblasti mobilních her a růstem výnosů kolem 40 %. Společnost už jednou zvýšila své cenové rozpětí pro IPO a pravděpodobně půjde ještě výš, tak jako třeba Snowflake. Pokud budou akcie firmy k mání po 50 dolarech, bude mít tržní hodnotu zhruba 11,9 miliardy USD. -

Dokáže Solana udržet svůj nedávný vzestup?

Solana (SOL) dělá na trhu kryptoměn vlny s působivým cenovým výkonem od začátku roku 2023. Digitální měna během tohoto období zaznamenala ohromující nárůst své hodnoty o 195 %, takže obchodníci a investoři jsou zvědaví, zda se tato rally udrží i v následujících měsících. -

Dokáží mobilní platformy plně nahradit systémy pro PC?

Každý obchodník zná velmi dobře situaci, kdy nemůže být u svého počítače v době, kdy je trh volatilní a obchodník má otevřené pozice. Nebo očekáváte... -

Do kdy vydrží akciím pozitivní nálada?

Počet Američanů žádajících poprvé o podporu v nezaměstnanosti minulý týden po sezónním očištění klesl o 7 000 na 262 000. Analytici čekali... -

Do kedy budú mať investori trpezlivosť?

Včerajší obchodný deň začal celkom pozit&ia... -

Dokonalá bouře? Akcie ve světě těžce krvácí, v Japonsku nejhůře od roku 1987. Investoři se bojí recese v USA i velké války na Blízkém východě

Asijské burzy těžce krvácí, japonské nejhůře od roku 1987. Totéž zřejmě čeká investory na evropských a amerických burzách, až se dnes otevřou. -

Dokonalá bouře na trhu s americkými dluhopisy

Rok 2025 začal pro americké vládní dluhopisy pěkně zostra. V předvečer velkých aukcí vládních cenných papírů naplánovaných na tento týden se rozjel výprodej, který vytlačil aukční výnos desetiletého dluhopisu na nejvyšší úroveň od roku 2007 a výnos třicetiletého dluhopisu nad 5 %. -

Dokonalá bouře přichází na trh a co bude dál

Finanční trhy byly již v pátek nejisté, když slabá zpráva o zaměstnanosti v USA vyvolala diskuse o tom, že Fed udělal chybu, když držel úrokové sazby příliš vysoko po příliš dlouhou dobu. Obavy, které se vynořily v pátek, dnes explodovaly ve výrazné snížení rizika a historický pohyb japonských akcií o 12 % níže. Jedná se o největší jednodenní pokles japonských akcií od roku 1959. Akciové futures také ukazují na výrazný pokles amerických technologických akcií, které v předobchodní fázi obchodování klesly o 3,9 %. Jaké faktory stojí za tímto náhlým prudkým výprodejem? -

Dokonalá búrka mieri na eurozónu. Opäť.

Aktuálne sa pozornosť sústredí hlavne na fiškálny útes v USA, pričom zasadanie euroskupiny sa už b... -

Dokonce i politici Fedu se vyjadřují ke krypto průmyslu

Bitcoin a ethereum včera zavřely v pozitivním teritoriu a ponechaly si tak obstojné šance na návrat k býčímu trendu. Má smysl prodiskutovat včerejší interview s Michaelem Barrem, místopředsedou Federálního rezervního systému pro dohled. Představitelé Fedu se ke kryptoměnám vyjadřují jen zřídkakdy, takže jeho poznámky jsou mimořádně důležité. -

Do konce roku by zlato mohlo být na 2 200

Pro začátek lepší zprávy: Heng Koon How, šéf tržní strategie singapurské nadnárodní bankovní společnosti United Overseas Bank, která má ve většině jihovýchodní zemích Asie pobočky, tento týden v rozhovoru pro agenturu Bloomberg řekl, že „příliv bezpečných přístavů zvedne do konce letošního roku cenu zlata na 2200 dolarů za trojskou unci.“ -

Do konce roku lze očekávat mírné zdražování pohonných hmot

V uplynulém týdnu se ceny pohonných hmot téměř nezměnily. Vysokou stálost v cenách benzínu a nafty lze očekávat i v příštím týdnu. Pumpaři momentálně nezaznamenávají silné tlaky, které by je okamžitě nutily upravovat ceny na čerpacích stanicích. Do Vánoc lze však očekávat, že se ceny mírně zvýší.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Prop trading a copy trading

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Prop trading a copy trading

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Analýza: Česku stagflace kvůli americkým clům nehrozí

Agentury: Spojené státy nebudou uplatňovat nová cla na některou elektroniku

Reuters: Trump chce 90 obchodních dohod za 90 dní

Trump: Dluhopisový trh měl slabší chvilku, kterou jsem rychle vyřešil

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

S&P zhoršila výhled ratingu Maďarska na negativní

Argentina si zajistila 32 mld. dolarů od MMF a Světové banky

Fed ujišťuje, že je připraven udržet trhy v chodu, akcie díky tomu posilují

Forex: Dolar zlevňuje, důvěru investorů v americkou měnu oslabily celní spory

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Analýza: Česku stagflace kvůli americkým clům nehrozí

Agentury: Spojené státy nebudou uplatňovat nová cla na některou elektroniku

Reuters: Trump chce 90 obchodních dohod za 90 dní

Trump: Dluhopisový trh měl slabší chvilku, kterou jsem rychle vyřešil

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

S&P zhoršila výhled ratingu Maďarska na negativní

Argentina si zajistila 32 mld. dolarů od MMF a Světové banky

Fed ujišťuje, že je připraven udržet trhy v chodu, akcie díky tomu posilují

Forex: Dolar zlevňuje, důvěru investorů v americkou měnu oslabily celní spory

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Blogy uživatelů

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Chaos na trzích! Proč ještě není vyhráno? | Investiční Memento

Nečekaný vítěz mezi akciovými indexy? Polsko poráží USA i Německo

Co ovládá každý ziskový trader? Myšlení v pravděpodobnostech

Praktické okénko: Krásné reakce na denním grafu a vliv cel na kurzy majors párů

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Chaos na trzích! Proč ještě není vyhráno? | Investiční Memento

Nečekaný vítěz mezi akciovými indexy? Polsko poráží USA i Německo

Co ovládá každý ziskový trader? Myšlení v pravděpodobnostech

Praktické okénko: Krásné reakce na denním grafu a vliv cel na kurzy majors párů

Forexové online zpravodajství

Trump kapituluje před Applem & spol., ruší jim cla. Čína jej zato chválí, že prý začíná napravovat své chyby, což je pro Bílý dům potupa

V Česku teď vejce zdražují nejvíce v EU, více než v zemích, jako je Maďarsko, které daleko tíživěji zasáhla ptačí chřipka. Zdražují více i než v USA, kde tamní těžkou vaječnou krizi řeší i Trump

Letní tábory letos mírně podraží. Rodiče však mohou sáhnout po příspěvcích, které citelně ulehčí rodinnému rozpočtu

US trhy uzavírají růstem

Denní shrnutí: Bitcoin roste o 5 %, Wall Street se pokouší o zotavení ke konci týdne 📈

Co se děje na trzích? 📉

Pšenice roste o 3 % kvůli suchu v USA a nepříznivému počasí v Rusku 📈

GOLD roste o 1,5 % 📈

Americké indexy v zeleném

Frankfurtská burza na konci týden oslabila o necelé procento

Trump kapituluje před Applem & spol., ruší jim cla. Čína jej zato chválí, že prý začíná napravovat své chyby, což je pro Bílý dům potupa

V Česku teď vejce zdražují nejvíce v EU, více než v zemích, jako je Maďarsko, které daleko tíživěji zasáhla ptačí chřipka. Zdražují více i než v USA, kde tamní těžkou vaječnou krizi řeší i Trump

Letní tábory letos mírně podraží. Rodiče však mohou sáhnout po příspěvcích, které citelně ulehčí rodinnému rozpočtu

US trhy uzavírají růstem

Denní shrnutí: Bitcoin roste o 5 %, Wall Street se pokouší o zotavení ke konci týdne 📈

Co se děje na trzích? 📉

Pšenice roste o 3 % kvůli suchu v USA a nepříznivému počasí v Rusku 📈

GOLD roste o 1,5 % 📈

Americké indexy v zeleném

Frankfurtská burza na konci týden oslabila o necelé procento

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Graf dne: Spotový VIX nad šedesáti je novou normou

GBP/USD: Jednoduché obchodní tipy pro začínající obchodníky na 14. března. Přehled včerejších forexových obchodů

Trh práce je stále utaženější, když podíl nezaměstnaných v únoru znovu klesnul

Česká e-commerce pomalu snižuje ztrátu, Češi ale nakupují víc. Jak si mohou naši obchodníci opět získat jejich pozornost?

Průzkum: Nemovitosti zdraží až o 19 % kvůli vzrůstající ceně stavebnin

GBP/USD: Jednoduché obchodní tipy pro začínající obchodníky na 20. prosince (americká seance)

Graf dne - USDJPY (15.01.2025)

Bitcoin poprvé stojí víc než milion korun, díky Elonu Muskovi. Jeden bitcoin dnes prvně v historii překonal cenovou úroveň milionu korun, nahoru jej vyhnal obří nákup Muskovy Tesly

V Evropě po zřícení čínského letadla dopoledne klesaly aerolinky

Cestovní společnost TUI v 1Q zaznamenala meziroční růst výnosů o 13 % a potvrdila celoroční výhled

Graf dne: Spotový VIX nad šedesáti je novou normou

GBP/USD: Jednoduché obchodní tipy pro začínající obchodníky na 14. března. Přehled včerejších forexových obchodů

Trh práce je stále utaženější, když podíl nezaměstnaných v únoru znovu klesnul

Česká e-commerce pomalu snižuje ztrátu, Češi ale nakupují víc. Jak si mohou naši obchodníci opět získat jejich pozornost?

Průzkum: Nemovitosti zdraží až o 19 % kvůli vzrůstající ceně stavebnin

GBP/USD: Jednoduché obchodní tipy pro začínající obchodníky na 20. prosince (americká seance)

Graf dne - USDJPY (15.01.2025)

Bitcoin poprvé stojí víc než milion korun, díky Elonu Muskovi. Jeden bitcoin dnes prvně v historii překonal cenovou úroveň milionu korun, nahoru jej vyhnal obří nákup Muskovy Tesly

V Evropě po zřícení čínského letadla dopoledne klesaly aerolinky

Cestovní společnost TUI v 1Q zaznamenala meziroční růst výnosů o 13 % a potvrdila celoroční výhled

Blogy uživatelů

Trump trade zklamal

Panika na trzích, co bude dále?

Moje cesta prop tradingem – trading a nahodilost. Preferované metody payoutů u prop firem

Rekordní jízda amerických akcií pokračuje

Kdy je lepší zůstat mimo trh? Důležité momenty, kdy si dát od tradingu pauzu

Fundamentální analýza forexu – základy fundamentální analýzy na forexovém trhu (1. díl)

Začnete obchodovat u RebelsFunding a obdržíte VIP zónu FXstreet.cz zdarma!

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

S akými pákami budeme možno čoskoro obchodovať?

Praktická ukázka: Tak si pluju těmi cly...

Trump trade zklamal

Panika na trzích, co bude dále?

Moje cesta prop tradingem – trading a nahodilost. Preferované metody payoutů u prop firem

Rekordní jízda amerických akcií pokračuje

Kdy je lepší zůstat mimo trh? Důležité momenty, kdy si dát od tradingu pauzu

Fundamentální analýza forexu – základy fundamentální analýzy na forexovém trhu (1. díl)

Začnete obchodovat u RebelsFunding a obdržíte VIP zónu FXstreet.cz zdarma!

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

S akými pákami budeme možno čoskoro obchodovať?

Praktická ukázka: Tak si pluju těmi cly...

Vzdělávací články

Nejdůležitější události ve světové ekonomice v roce 2024

Jak na obchodování skrytých divergencí

Jak obchodovat „Price Action“ (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Měnové riziko při investování v zahraničí

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

Jak funguje Prop Trading?

Seriál o ETF: Příklady konkrétních ETF (díl 13.)

Tyto 3 bankovní akcie vám zaručí pasivní příjem a ke všemu dlouhodobě rostou

Nejdůležitější události ve světové ekonomice v roce 2024

Jak na obchodování skrytých divergencí

Jak obchodovat „Price Action“ (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Měnové riziko při investování v zahraničí

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

Jak funguje Prop Trading?

Seriál o ETF: Příklady konkrétních ETF (díl 13.)

Tyto 3 bankovní akcie vám zaručí pasivní příjem a ke všemu dlouhodobě rostou

Tradingové analýzy a zprávy

Čínská odvetná cla na dovoz z USA začínají dnes platit

Live trading: Ziskový long obchod na EUR/JPY

Forex: Prorazí AUD/CAD klíčovou S/R zónu?

Index DAX - Intradenní výhled 7.12.2016

Bitcoin - Intradenní výhled 24.2.2023

5 událostí, které dnes stojí za pozornost

Dow Jones - Intradenní výhled 7.3.2017

NZD/USD - Intradenní výhled 15.12.2016

Dolar po zprávě o částečné mobilizaci v Rusku vystoupil na dvacetileté maximum

Ropa WTI - Intradenní výhled 16.3.2022

Čínská odvetná cla na dovoz z USA začínají dnes platit

Live trading: Ziskový long obchod na EUR/JPY

Forex: Prorazí AUD/CAD klíčovou S/R zónu?

Index DAX - Intradenní výhled 7.12.2016

Bitcoin - Intradenní výhled 24.2.2023

5 událostí, které dnes stojí za pozornost

Dow Jones - Intradenní výhled 7.3.2017

NZD/USD - Intradenní výhled 15.12.2016

Dolar po zprávě o částečné mobilizaci v Rusku vystoupil na dvacetileté maximum

Ropa WTI - Intradenní výhled 16.3.2022

Témata v diskusním fóru

AOS funkce Sleep()

Praktické okénko – Řízení ziskového obchodu na EUR/JPY

Ceny BID a ASK v grafu

Správa rizika jako bezpečná cesta k úspěchu

Praktické okénko – Výhoda dvojitého vstupu

7 věcí, bez kterých se na forexu neobejdete

Výsledky intradenního tradingu podle VIP zóny (září 2021)

Kryptomeny: Našli sme dno alebo obyčajný pullback?

SMC a ICT – tradingový fenomén roku 2024

Trading ideas: EUR/NZD, GBP/AUD a EUR/AUD

AOS funkce Sleep()

Praktické okénko – Řízení ziskového obchodu na EUR/JPY

Ceny BID a ASK v grafu

Správa rizika jako bezpečná cesta k úspěchu

Praktické okénko – Výhoda dvojitého vstupu

7 věcí, bez kterých se na forexu neobejdete

Výsledky intradenního tradingu podle VIP zóny (září 2021)

Kryptomeny: Našli sme dno alebo obyčajný pullback?

SMC a ICT – tradingový fenomén roku 2024

Trading ideas: EUR/NZD, GBP/AUD a EUR/AUD