Ticker Tape by TradingView

Akcie sektoru Mortage – USA

Hypotéční trh v USA

Výhled pro realitní/hypoteční trh s bydlením je v roce 2017 obecně pozitivní. Trh, přes několik let trvající nedůvěru zapříčiněnou finanční krizí – její základy se právě konstruovaly na hypotéčních derivátech nepodložených aktivy, resp. hypotéčních zástavních listech, které postrádaly schopnost, byť elementární, dlužníků splácet své závazky, a tedy jejich následný prodej s velkou vnitřní i vnější pákou položily široké strukturální trhliny v celosvětovém měřítku – se v letošním roce přeměnila v opětovnou důvěru investorů a tomu nasvědčují i rostoucí ceny nemovitostí, které opět připomínají bublinu a znovu tak mohou resultovat v totální selhání trhu.

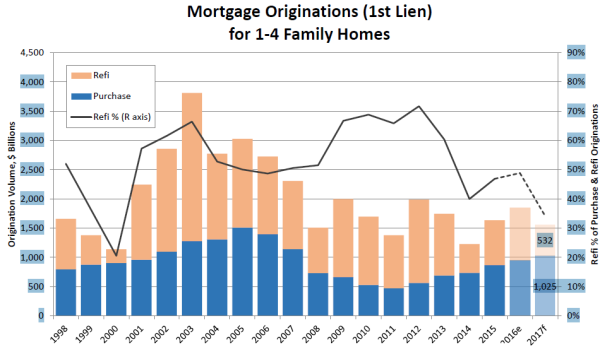

V případě hypotečního průmyslu v roce 2017 dochází k výraznému posunu, protože objemy refinancování výrazně klesají a nákupy přicházejí z větší části na trh.

Prognózy, včetně Fannie Mae, Freddie Mac, iEmergent a MBA, předpokládají, že celková příležitost hypoték se díky tomu v roce 2017 sníží oproti r. 2016,

Hypotéky, které se staly prvohybatelem poslední krize, se částečně restrukturalizovaly; banky v celosvětovém měřítku zpřísnily výběr klientů, kterým jsou ochotny financování poskytnout, což je nepochybně pozitivní, na druhé straně – spojené nádoby – se „ztracený byznys“ realizuje v jiných dluhových instrumentech, jako jsou kreditní karty, etc. Průměrný ekonomicky aktivní Američan dlužil na konči července 110 tis USD a právě hypotéky a kreditní karty měly největší podíl na tomto dluhu. Pro hypotéční trh je tedy stejně zásadní nebezpečná struktura celkového dluhu, stejně tak pro všechny instituce, které nakupují kumulované hypotéky v podobě derivátů s pevně stanoveným úročením. Při sebemenším pohybu na trhu sazeb se exponenciálně zvýší cena financování a část dlužníků (odhady pro USA 50%) se stane nesolventními a od kreditních karet se tak kruhem vracíme k hypotékám, tedy přebytku bytů na trhu, kde jejich iniciační cena převyšuje aktuální tržní, nebo jinak řečeno, likvidační cenu z ohledu účetnictví bank.

Z pohledu metriky zde existují zásadní rozdíly v metodice prognózy. Většina prognóz hypoték se vytváří na národní úrovni. iEmergent zpracovává data od zdola nahoru; metodika pro prognózu nákupních příležitostí začíná na úrovni sčítání lidu s kvantifikací domácího báze – nebo počtu domácností, které jsou připravené, ochotné koupit, vyměnit byt, dům, etc. Základem je, že daná populace je určena demografickými změnami (tzn. Růstem domácností) a vztahem mezi finančním zdravím amerických domácností (poptávka) a bydlením – tržní nabídka (zásobovací rovnice). Kromě toho je poptávka determinována makroekonomickými trendy, regulačními a legislativními akcemi, které se často vyvíjejí a ovlivňují individuální chování domácností.

Tento tržní přístup dává klíčovou informaci potřebnou pro úspěšné taktické a strategické rozhodnutí v řízení podniků.

Na letošním nákupním trhu bude pokračovat silná tenze růstu, ale příležitost refinancování se výrazně zmenší. Objem nákupu bude dvojnásobný, jaký byl v letech 2010-11. Pro refi segment očekáváme nejnižší úroveň od roku 2000.

Graf 1.

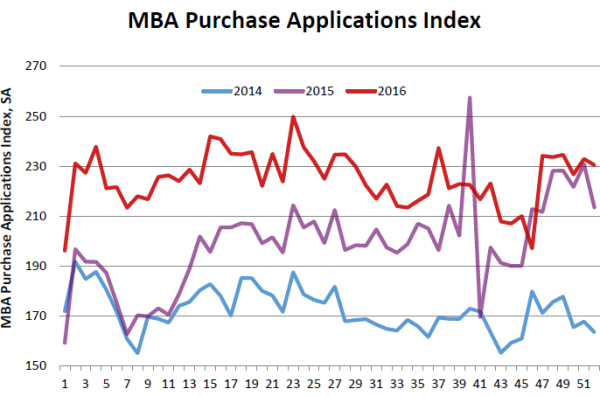

MBA Purchase Application Index odráží značnou volatilitu w/w, je hlavním ukazatelem poskytnutých úvěrů na bydlení. Když se podíváme na index z meziroční perspektivy, jak je uvedeno níže, zdůrazní skutečnost, že žádostí o hypotéku v 2016 bylo značně víc než roce 2015 (počátek roku). Trh s hypotékami však v listopadu-prosinci ztratil částečnou hybnost, částečně v důsledku povolebního zvýšení úrokové sazby. Aplikace z tohoto časového období se zpravidla financují během prvního čtvrtletí následujícího roku, takže bylo možné očekávat malou meziroční změnu počtu nákupů v prvním čtvrtletí roku 2017.

Graf 2.

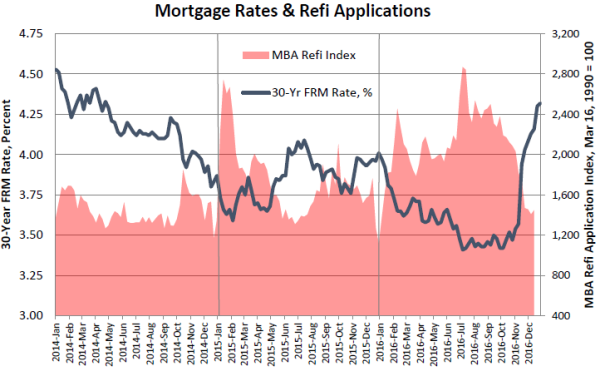

Objem refinancování závisí téměř výhradně na úrokových sazbách hypoték, které jsou naopak závislé na mírách dluhopisů (konkrétně na 10 letém, které jsou notoricky těžko předvídatelné. Minulý rok odborníci z oblasti finančního průmyslu uvedli, že sazby zůstanou beze změny v 2017, ale s globálními recesními obavami, které začaly v lednu-únoru a neočekávaném hlasování o Brexit v červenci se úrokové sazby dluhopisů a tím fixní úrokové sazby hypoték stále snižovaly. To vedlo k nárůstu refinanční aktivity..

Od voleb vzrostly sazby hypoték a poklesl objem žádostí o refinancování. Prognózy pro 2017 nenaznačovaly, že úrokové sazby hypoték se vrátí na 3,5% (USA), které převažovaly druhé polovině roku 2016. Realita je, že sazby by měly klesat pod 3,25% a zůstat tam po delší dobu, a nečekává se další významný nárůst. Očekáváme tedy výrazný pokles objemu refinancování v roce 2017/18, pokud FED v prosinci nezvedne základní sazby.

Graf 3.

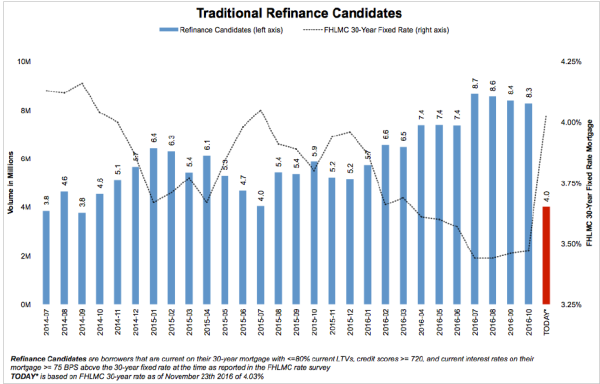

Jak ukazuje přiložená analýza Black Knight, povolební míra spike snížila počet majitelů domů, kteří by mohli rentabilně refinancovat své hypotéky, nebo již splacené domy o více než polovinu (z 8,3 milionu na 4 miliony). Další zvýšení úrokových sazeb se zmenší pool ještě více.

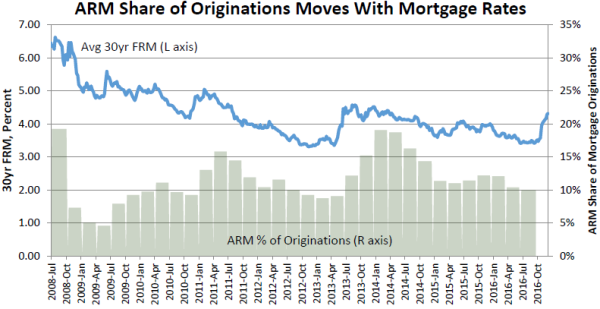

Graf 4.

Rostoucí úrokové sazby budou mít mnohem menší dopad na objem nákupního trhu. Ale to, co ovlivní, je podíl hypotéky s nastavitelnou sazbou (ARM).

Pro mladou rodinu, která plánovala koupit startovací dům v loňském říjnu byla měsíční hypotéka na 3,5%

(hypotéka s pevnou úrokovou sazbou byla sotva dosažitelná z jejich příjmů). Nyní však fixní sazby dosahují až 4,25% a mohou být vyšší, tj. mladí lidé si je nemohou dovolit! Jaké jsou alternativy?

Někteří se mohou spokojit s levnějším bydlením, ale to, co mnozí z nich udělají, je, že si vybrat hypotéku ARM. ARM hypotéky budou obvykle o 60-90 bps nižší než FRM pro počáteční sazby. Kupující může v současné době dostat 3,5% 5/1 ARM ze stejné body i s poplatky. Jejich hypoteční sazba bude stanovena na prvních pět let. Poté se bude sazba přizpůsobovat, resp. měnit podle trhu a existuje zde riziko růstu, ale přinejmenším mají pevnou platbu na několik let – při zvýšení sazeb hypoték také vzrůstá podíl hypoték na ARM, protože tyto počáteční sazby jsou nižší.

Graf 5.

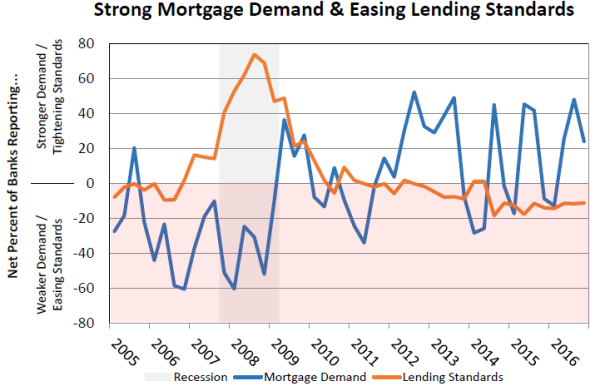

S obecně silnou poptávkou po hypotečním financování se zvyšuje i dostupnost úvěrů. Podle čtvrtletního šetření Senior Loan Officer Federálního rezervního systému více bank snižuje úvěrové standardy, než zpřísňuje – data za posledních 10 po sobě jdoucích čtvrtletí.

Graf 6.

Po hluboké recesi, způsobené nesplácením hypoték, se věřitelé stali extrémně konzervativními s úvěrovými standardy a v důsledku toho se mnoha osvědčeným dlužníkům banky neposkytly v posledních letech úvěry, i přes pozitivní zkušenost z předchozích let..

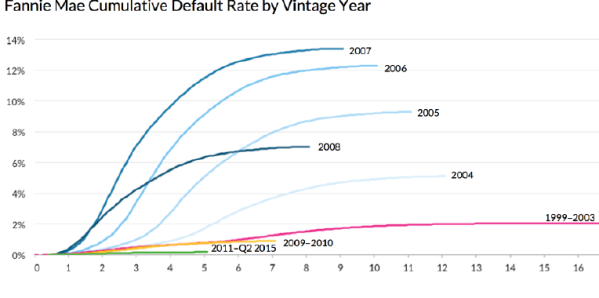

Níže uvedený graf zobrazuje průměrný výkon úvěrového selhání podle roku vzniku. Období 1999-2003 bylo obdobím přiměřených úvěrových standardů a přijatelných sazeb selhání. Pak přišly roky, kdy se úvěrové standardy staly volnými a vedly k selhání. Od roku 2008 jsou však normy tak přísné, že míra selhání je na historických minimech, přičemž poslední období 2011-2015 je stále ještě nižší.

Pro rok 2017, rok, kdy objem hypoték bude s největší pravděpodobností klesat, očekáváme, že se úvěrová politika trochu otevře, jelikož věřitelé soutěží na menším trhu.

Graf 7.

Akcie hypotéčních bank

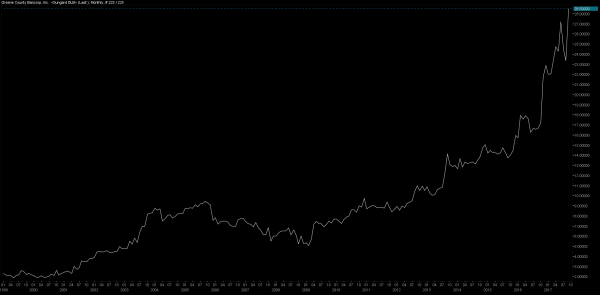

Greene County Bancorp Inc (GCBC)

Price: 28,50

Exchange

NASDAQ: Shares Outstanding

8.50M: Market Cap: 244.03M

EPS: 1,30

P/E Ratio: 22,78

Div & Yield: 0,39 (1,40%)

Pre-Tax Margin: 36.76

Net Margin: 28.18

Operating Margin: 28.18

Return On Equity: 14.24

Return On Assets: 1.21

Inventory Turnover (TTM): n/a

Sales Growth (MRQ): 6.39

Price/Earnings (TTM): 21.74

Price/Book (MRQ): 3.01

Price/Cash Flow (TTM): 22.75

Book Value (MRQ): 9.52

Quick Ratio (MRQ): 0.76

Current Ratio (MRQ): 0.76

Total Debt/Equity (MRQ): 0.28

Total Assets (MRQ): 958.5 M

Total Liabilities (MRQ): 877.5 M

Shareholders’ Equity (MRQ): 80.9 M

Total Revenue (Annual): 39.9 M

Net Income (Annual): 11.2 M

Graf 1.: GCBC 6 months

Základní informace

Industry: Banking

Sector: Financial

Employees: 131

Website: www.thebankofgreenecounty.com

Greene County Bancorp Inc je federálně působící finanční instituce, jejímž core businessem je poskytování úvěrů, přijímaní vkladů, hypoteční půjčky a investiční bankovnictví. Celkové závazky mají podíl na celkových aktivech 91,5%, což je poněkud víc, než bývá obvyklé, ale u instituce financující hypotéky to není výjimečné. Vlastní kapitál kryje celkové závazky z 9,3%. Podíl EBI vůči Total Revenues je 92,3%. Podíl čistého zisku na celkových příjmech je 28,6%, což je vynikající.

Graf 2.: GCBC daily

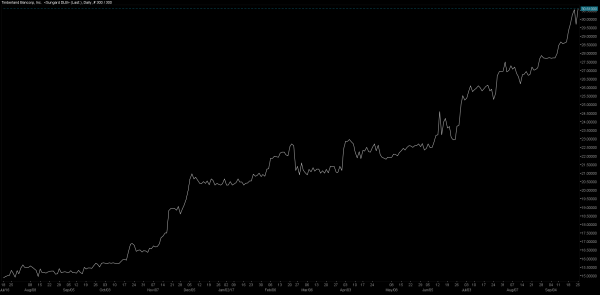

Timberland Bancorp Inc (TSBK)

Price: 30,61

Exchange: NASDAQ

Shares Outstanding: 7.36M

Market Cap: 218.49M

EPS: 1,50

P/E Ratio: 16,31

Div & Yield: 0,44 (1,50%)

Pre-Tax Margin: 39.74

Net Margin: 26.56

Operating Margin: 26.56

Return On Equity: 12.93

Return On Assets: 1.44

Inventory Turnover (TTM): 0.58

Sales Growth (MRQ): 3.23

Price/Earnings (TTM): 16.40

Price/Book (MRQ): 2.01

Price/Cash Flow (TTM): 17.13

Book Value (MRQ): 14.77

Quick Ratio (MRQ): 1.05

Current Ratio (MRQ): 1.06

Total Debt/Equity (MRQ): 0.29

Graf 3.: TSBK 6 monts

Základní informace

Industry: Banking

Sector: Financial

Employees: 249

www.timberlandbank.com

ČISTÝ PŘÍJEM

Společnost Timberland Bancorp Inc je bankovní holdingová společnost. Finanční služby nabízí prostřednictvím své dceřiné společnosti Timberland Savings Bank.

Podíl celkových závazků na celkových aktive je 89,13%. Podíl vlastního kapitálu na celkových závazcích je 8,18%.

Graf 4.: TSBK daily

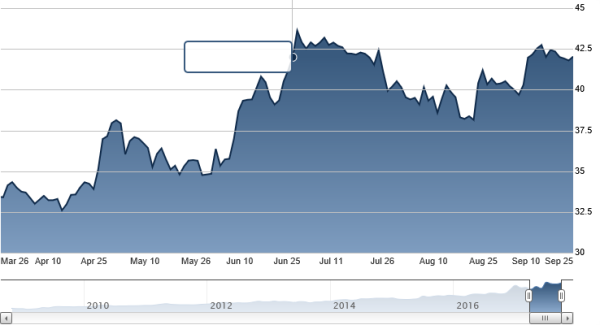

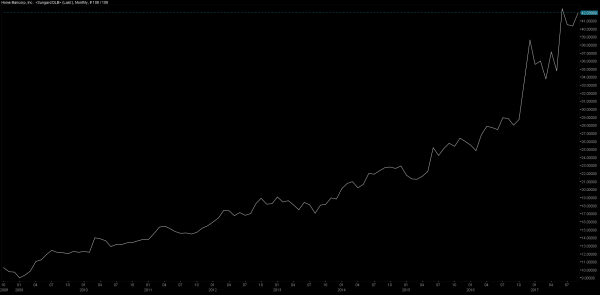

Home Bancorp Inc (HBCP)

Price: 42,03

Exchange: NASDAQ

Shares Outstanding: 7.40M

Market Cap: 309.35M

EPS: 2,30

P/E Ratio: 16,58

Div & Yield: 0,56 (1,30%)

Pre-Tax Margin: 33.94

Net Margin: 23.05

Operating Margin: 23.11

Return On Equity: 9.95

Return On Assets: 1.16

Inventory Turnover (TTM): 0.65

Sales Growth (MRQ): 9.19

Price/Earnings (TTM): 16.52

Price/Book (MRQ): 1.64

Price/Cash Flow (TTM): 13.30

Book Value (MRQ): 25.53

Quick Ratio (MRQ): 0.99

Current Ratio (MRQ): 0.99

Total Debt/Equity (MRQ): 0.36

Total Assets (MRQ): 1.6 B

Total Liabilities (MRQ): 1.4 B

Shareholders’ Equity (MRQ): 188.9 M

Total Revenue (Annual): 78.8 M

Net Income (Annual): 16.0 M

Graf 5.: HBCP 6 months

Základní informace

Industry: Banking

Sector: Financial

Employees: n/a

Website:

www.home24bank.com

Home Bancorp Inc je bankovní holdingová společnost. Přijímá vklady od široké veřejnosti a využívá tyto prostředky k investicím do úvěrů a cenných papírů. Její součástí je i hypotéční banka.

Celkové závazky společnosti jsou 88,52% celkových aktiv společnosti. Celkový kapitál kryje z 13,8% celkové závazky firmy.

Graf 6.: HBCP daily

Jak bylo obšírně uvedeno v úvodu, hypotéční bankovnictví má mnoho specifických proměnných a sektor se odvíjí od mnoha ekonomických faktorů. Jak se zdá, nemovitostní byznys, tedy i celosvětový trh hypotékami v 2017 a 2018 poroste a ceny nemovitostí, přes jejich naprostou cenovou expanzi nad hranice udržitelnosti, má před sebou možná i několik let růstu. Pokud chcete participovat na tomto růstu, výše uvedené společnosti mohou být skvělým doplněním portfolia vašich akcií.

Klíčová slova: Cap | Akcie | Sazby | Fed | Fannie Mae | MAE | Finanční instituce | P/E | Riziko | Poptávka | Investiční bankovnictví | Yield | Investiční | Portfolia | EPS | Book Value | Zkušenost | Nasdaq | ROCE | Báze | Banka | P/E Ratio | Margin | Graf | USA | Market | Equity | Shares | Banky | Byznys | Brexit | Politika | Kapitál | Analýza | Ceny nemovitostí | Úrokové sazby | USD | Cash flow | Nabídka | Nemovitosti | Exchange | Financování | Index | Trh | Cena | Earnings | Finanční služby | Current Ratio | Poplatky | Bankovnictví | Čistý příjem | Firmy | Zvýšení úrokových sazeb | Výhled | Krize | Spike |

Čtěte více

-

Akcie Samsung mohou mít stejný vývoj jako Volkswagen-dramatický propad a charismatický návrat

Jihokorejská společnost Samsung Electronics snížila svůj provozní odhad zisku o třetinu, a to v reakci na stažení zařízení Galaxy Note 7 z prodeje. Tato situace připravila společnost zhruba o 2,6 bilionu wonů (57 miliard korun). Nyní svůj čtvrtletní zisk odhaduje na 5,2 bilionu wonů (114 miliard korun) namísto předpokládaných 7,8 bilionu wonů. Samsung se rozhodl definitivně ukončit výrobu a prodej tohoto zařízení. Smartphone Galaxy Note 7 vstoupil na trh v srpnu tohoto roku a měl být přímým konkurentem nejnovějšího zařízení iPhone. -

Akcie sa obchodujú v blízkosti najvyšších úrovní v tomto roku pred zasadaním ECB

Hlavné americké akciové indexu, ako US500 a US100, sú na historicky najvyšších úrovniach a nemecký DE30 sa obchoduje len 1% pod najvyššími úrovňami z roku 2019, 90 minút pred kľúčovým zasadaním ECB. Investori sú si istí, že banka musí uvoľniť menovú politiku prostredníctvom zníženia sadzieb a obnovenia programu QE, ale nie je jasné, či dôjde k zníženiu sadzieb už na dnešnom, alebo až na septembrovom zasadaní. Z tohto dôvodu môže mať rozhodnutie veľký vplyv na akciové indexy. Rozhodnutie bude zverejnené o 13:45, zatiaľ čo konferencia po zasadaní začne o 45 minút neskôr. -

Akcie sa po katastrofálnych číslach z USA držia. Dolár sa po poklese mierne spamätal.

Americké maloobchodné tržby obvykle nepútajú veľa pozornosti. Dnešok však priniesol nich najväčší prepad od krízy, o 1,2%. Jadrové maloobchodné tržby sa dokonca prepadli o 1,8%. Očakávania pritom hovorili o stagnácii, podstrelenie očakávaní bolo najvyššie minimálne za 10 rokov (a možno aj v histórii). Ešte je skoro pre záver, že americkú ekonomiku čaká prudké spomalenie, pretože v januári bol shutdown a mnohí ľudia odkladali nákupy. Čiže je potrebné si počkať na to, čo ukážu čísla za február, avšak opatrnosť je rozhodne na mieste. -

Akcie SAS padají kvůli platovým neshodám

Akcie SAS AB (SAS.SE) se během dnešní seance propadly o 15 % poté, co skandinávská letecká společnost nedosáhla dohody s piloty ohledně jejich mezd a varovala, že další stávka pilotů ohrozí její budoucnost, zejména kvůli probíhající letní sezóně. -

Akcie sa vyhrabali z hlbokých strát. Dolár prudko posilňuje.

Nový rok začína na trhoch volatilne. Po slabšom indexe výrobnej dôvery z Číny z dielne mediálneho holdingu Caixin, ktorý nečakane klesol z 50,1b. na 49,7b., teda pod hranicu 50b., ktorá oddeľuje rast aktivity v sektore od poklesu, sa v ranných hodinách obchodovali hlavné indexy v Európe a futures na americké so stratou okolo 2%. Popoludní, predovšetkým po otvorení amerických trhov, zase zaúradovala nákupná horúčka a hlavné indexy straty vymazali. -

Akcie Sberbank dnes rostou o 17 %, Putin jí pomůže a má z čeho. Lidé v Česku se o své úspory bát nemusí, je ale prozíravé si je převést do jiné banky, takové, jež není sankcionována

Akcie ruské Sberbank dnes na burze v Moskvě posilují o bezmála 17 procent. Její akcie těží z toho, že sankce Západu vůči Rusku jsou nakonec slabší, než investoři po celém světě čekali. Lidé v ČR se nemusí obávat o své úspory v tuzemské divizi Sberbank. Do částky v přepočtu 100 tisíc eur jsou jejich úspory tak jako tak ze zákona pojištěny. Je ovšem krajně nepravděpodobné, že by lidé v ČR přicházeli o úspory, jestliže jich ve Sberbank mají i v přepočtu nad 100 tisíc eur. -

Akcie se dál nahoru nepouštějí. Převládá konsolidace, sentiment se drží

Odpočinek po dalších rekordech? Zatím to tak vypadá. Po včerejším růstu amerických akciových indexů na nová maxima se pozitivní vývoj přenesl do Asie už pouze částečně a Evropa dopoledne mírně ztrácí. Pokles o 0,1-0,2 procenta těžko můžeme nazvat korekcí, zvláště když to vypadá, že optimismus investoři neztrácejí. -

Akcie se dnes rozjely vzhůru bez ohledu na strmě rostoucí výnosy

Evropské akciové indexy během dne nabíraly na síle a Wall Street se po otevření vydala slušně nahoru, když Nasdaq přidává asi 1,5 procenta a kráčí v čele. To by nebylo až tak překvapivé, neboť tento trh vykazuje velké výkyvy oběma směry. Tentokrát však sledujeme jeho růst vedle dalšího silného vzedmutí amerických dluhopisových výnosů, což úplně neladí. -

Akcie se dnes zvedají i s pokračujícím růstem energií. Eurodolar však obrací dolů

Akciové trhy si dnes dopoledne zlepšují náladu po včerejšku. Hlavní indexy v Evropě stoupají, a to v případě DAXu o půl procenta, AEX o 1,1, CAC 4O o 0,9 pct a v případě FTSE 100 o 0,7 procenta. Americké dluhopisové výnosy jsou dnes zhruba stabilní, zatímco německé klesají. To i přes další strmý nárůst cen elektrické energie o 9 procent, vyšší ceny plynu a ropu, usazující se výš po včerejším nárůstu. -

Akcie se drží růstu, když setřásly slabá čínská data

Úterní ráno je pro evropské akcie převážně pozitivní. Předtím rostly také čínské trhy, a to i přes slabá data. Index PMI v průmyslu se těsně přimknul k neutrální hladině 50 a index v nevýrobním sektoru dokonce spadl citelně pod ni. Z největší asijské ekonomiky tak dostáváme další důkaz, že si delta v třetím čtvrtletí vybírá svou daň. -

Akcie sektoru služeb pro korporace

Sekce podnikatelských služeb zahrnuje společnosti, které poskytují doplňkové služby jiným odvětvím na trhu. Společnosti z tohoto sektoru pomáhají ostatním firmám soustředit se na své klíčové kompetence a pomáhají jim těžit z provozní efektivity. Mnohé z těchto funkcí spadají do jiných doplňkových oblastí pro většinu společností – např. Zpracování mezd, personální obsazení, marketing / reklama a informační technologie, abychom jmenovali některé z hlavních oblastí. -

Akcie se mohou odrazit, zatímco dolar bude klesat (očekávejte, že lokální růst v EUR/USD a EUR/JPY bude pokračovat)

Americký akciový trh tento týden pokračuje v růstu a vyvíjí tlak na dolar, zejména vůči ostatním světovým měnám. Zdá se, že investoři jsou přesvědčeni, že akcie již dosáhly dna, a tak začali nakupovat v naději, že v blízké budoucnosti dojde k růstu. A to navzdory nejnovější zprávě CPI v eurozóně, která naznačovala meziroční růst z 8,1 % na 8,6 %, a také rozšířeným obavám, že světová ekonomika upadne do recese. Včerejší silné oživení indexu DOW o téměř 755 bodů také naznačuje, že trh přehodnocuje celkovou situaci tváří v tvář dobrým datům během reportovací sezóny. -

Akcie Semtech Corporation klesly o 32 % po snížení výhledu tržeb

Akcie společnosti Semtech Corporation (SMTC) zaznamenaly prudký pokles o 32 % poté, co firma oznámila snížení svého výhledu pro fiskální rok 2026. Hlavním důvodem je nižší než očekávaná poptávka po produktech CopperEdge, které se používají v aktivních měděných kabelech. -

Akcie se nadechly k růstu spolu s propadem dluhopisových výnosů

Pondělí se i přes nervózní začátek přetočilo do příznivého dne pro akcie i dluhopisy. Úvod hodně poznamenaly obavy z dalšího osudu Credit Suisse, když se trh podivoval nad pátečním ujišťováním jejího šéfa, že žádné velké problémy nehrozí. Další zprávy však k tématu nejsou a postupně se akcie uklidnila a nahradila většinu ztrát. Bohužel to samé zatím nevidíme na CDS, které zůstávají nepříjemně vysoko. -

Akcie se nezvedly a pod tlak se dostávají evropské dluhopisy

Hlavní trhy zůstávají i odpoledne v negativním módu. Technologickému sektoru neprospívá dohra davového útoku na Kapitol, tedy zrušení Trumpových účtů na Twitteru a Facebooku nebo jednostranné vypnutí Parleru Amazonem. Nepříznivě může na sentiment působit také snaha demokratů dosáhnout odvolání prezidenta Trumpa ještě před jeho předáním moci. V zásadě by to znamenalo jen drobné urychlení jeho odchodu, ale nepříznivě vnímán je odklon od zaměření na fiskální pomoc a také další rozdmýchání nevraživosti ve vysoce rozdělené společnosti. Dění kolem koronaviru se dostává na vedlejší kolej, ale oporu náladě rozhodně neposkytuje. -

Akcie se odpoledne nadechují, dluhopisy ustupují. Dopad Číny klesá, startuje výsledková sezóna

Zklamání ze slabého čínského zahraničního obchodu se dnes ráno a dopoledne převalilo přes řadu trhů. Asijské a poté evropské akcie značně klesaly, čísla dolehla na ropu, poptávka investorů naopak směřovala do dluhopisů či japonského jenu. -

Akcie se odpoledne zvedají. ECB se chystá do akce, americká ekonomika jede

Oživení v eurozóně ztrácí dynamiku rychleji, než se čekalo, a výhled pro nejbližší období se zhoršil, konstatovala ECB na dnešním zasedání. Banka rozhodne o rekalibraci svých nástrojů v prosinci, kdy bude mít k dispozici novou prognózu. Prezidentka Lagardová řekla, že o prosincové akci ECB je jen malá pochybnost. Nenaznačila, který z instrumentů by banka použila primárně, a jako obvykle se odkázala na škálu všech svých nástrojů. Do té doby chce ECB používat stejné nástroje jako dosud a využívat jejich flexibilitu - zejména jde o nákupy v rámci programu PEPP. -

Akcie se odrazily ode dna díky technologickému sektoru

Americké akcie při páteční seanci umazaly část ztrát převážně díky technologickým titulům, které podpořily komentáře představitelů Fedu, jež zmírnily obavy z příliš agresivních monetárních kroků. Index S&P 500 v pátek poprvé po čtyřech dnech vzrostl, přičemž všechny z 11 sektorů kromě jednoho byly v zelených číslech. Technologický Nasdaq posílil o více než 2 %. Mateřská společnost Google Alphabet silně rostla poté (+5 %), co odhalila plán na zrušení 12 000 pracovních míst. Společnost Netflix pozitivně reagovala (+7,8 %) na oznámení vyššího než očekávaného počtu předplatitelů. -

Akcie se odrazily vzhůru, ale odpoledne jim ubývají síly

Poté, co včerejší akciový propad nabral nečekaně rychlý spád, se dnes dostavil krátkodobý obrat vzhůru. Hlavní akciové indexy v Evropě stoupají o 0,5 až 1 procento, v USA vidíme růst do 2 procent. Za odrazem stály především technické faktory, tedy oprava výrazného jednosměrného pohybu. Z denních maxim přitom indexy už klesly a odpoledne to vypadá, že růstu už dochází dech. -

Akcie se oklepaly, Evropa míří nahoru, tlak na dluhopisy však trvá

Po negativních zprávách naznačujících rychlé stahování peněz z trhu americkou centrální bankou se hlavní akciové trhy zotavují a míří vzhůru. Efekt se zřejmě prozatím vyčerpal, investoři nemusejí zápolit s přísunem dalších zpráv a snížené ceny asi lákají. To vše v prostředí, kdy na trhu stále cirkuluje velké množství peněz, neboť restrikce, která je začne stahovat, vlastně pořádně nezačala.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Perly, ropa a dirham. Podívejte se na historii měny Spojených arabských emirátů

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Perly, ropa a dirham. Podívejte se na historii měny Spojených arabských emirátů

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Denní kalendář událostí

Člen Fedu Neel Kashkari

V USA skladování zemního plynu

Týdenní změna zásob ropy

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

Člen Fedu Neel Kashkari

V USA skladování zemního plynu

Týdenní změna zásob ropy

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

Tradingové analýzy a zprávy

Ranní zpráva pro tradery: Co se děje na finančních trzích 25.4.2025

Aktuálně otevřené forex pozice 25.4.2025

Forex: Americký dolar oslabuje, investoři ztrácejí optimismus kvůli obchodní válce

Kyjev a Washington pokročily v dohodě o nerostných surovinách, hotovo zatím není

Šéfka MMF vyzvala k rychlému vyřešení obchodních sporů

Komodity: Ceny ropy se po středečním poklesu zvyšují, Brent je blízko 66,50 USD

Pražská burza nepatrně posílila díky akciím Monety a Komerční banky

Forex: Česká koruna zpevnila, pomohly zprávy o možné obchodní dohodě USA-Čína

FCA varuje před brokerem Harmony FX Pro Org

Akcionáři KB schválili návrh vedení vyplatit hrubou dividendu 91,30 Kč na akcii

Ranní zpráva pro tradery: Co se děje na finančních trzích 25.4.2025

Aktuálně otevřené forex pozice 25.4.2025

Forex: Americký dolar oslabuje, investoři ztrácejí optimismus kvůli obchodní válce

Kyjev a Washington pokročily v dohodě o nerostných surovinách, hotovo zatím není

Šéfka MMF vyzvala k rychlému vyřešení obchodních sporů

Komodity: Ceny ropy se po středečním poklesu zvyšují, Brent je blízko 66,50 USD

Pražská burza nepatrně posílila díky akciím Monety a Komerční banky

Forex: Česká koruna zpevnila, pomohly zprávy o možné obchodní dohodě USA-Čína

FCA varuje před brokerem Harmony FX Pro Org

Akcionáři KB schválili návrh vedení vyplatit hrubou dividendu 91,30 Kč na akcii

Blogy uživatelů

Je bitcoin bezpečný přístav?! | Investiční Memento

Krypto šeptanda (25.4.2025)

Praktické okénko: V nepřehledné situaci sázím na ochranu kapitálu

FOMO v tradingu a jak se s tím vypořádat

Analýza Dow Jones, XAU/USD, EUR/USD: Zlato dále prudce posiluje

Moje cesta prop tradingem: Příprava trendového obchodu

Praktická ukázka: Pátek mě překvapil

Výsledková sezóna pod tlakem: Rekordy, rizika a nejistota

Jaké iluze si projektujeme do trhů?

Měnový pár EUR/AUD: Analýzy více časových rámců (W1 až H4 rámec)

Je bitcoin bezpečný přístav?! | Investiční Memento

Krypto šeptanda (25.4.2025)

Praktické okénko: V nepřehledné situaci sázím na ochranu kapitálu

FOMO v tradingu a jak se s tím vypořádat

Analýza Dow Jones, XAU/USD, EUR/USD: Zlato dále prudce posiluje

Moje cesta prop tradingem: Příprava trendového obchodu

Praktická ukázka: Pátek mě překvapil

Výsledková sezóna pod tlakem: Rekordy, rizika a nejistota

Jaké iluze si projektujeme do trhů?

Měnový pár EUR/AUD: Analýzy více časových rámců (W1 až H4 rámec)

Forexové online zpravodajství

Ceny kávy dosáhly měsíčního maxima kvůli obavám o úrodu v Brazílii

Alphabet reportoval silné výsledky za 1Q, poptávka po cloudu stále převyšuje dostupnou kapacitu

T-Mobile US v 1Q překonal odhady výnosů, avšak paušální přírůstek mobilních zákazníků znepokojil trh

Frankfurtská burza v úvodu na zelené nule, HSBC zvýšilo doporučení u akcií Siemens Healthineers

Pražská burza v úvodu obchodování posiluje, výsledky hospodaření oznámily Moneta a Pilulka

Pilulka zveřejnila výsledky za rok 2024 a představila svůj restrukturalizační plán

Akciový výhled: Globální akcie postupně rostou, Moneta s výsledky za 1Q

Bitcoin a Ethereum nabírají druhý dech: Strategický čas k investici

Moneta Money Bank reportovala výsledky za 1Q 2025 a potvrdila střednědobý výhled

Výsledková sezóna s XTB: Intel se obává cel Donalda Trumpa a vydává velmi slabý výhled

Ceny kávy dosáhly měsíčního maxima kvůli obavám o úrodu v Brazílii

Alphabet reportoval silné výsledky za 1Q, poptávka po cloudu stále převyšuje dostupnou kapacitu

T-Mobile US v 1Q překonal odhady výnosů, avšak paušální přírůstek mobilních zákazníků znepokojil trh

Frankfurtská burza v úvodu na zelené nule, HSBC zvýšilo doporučení u akcií Siemens Healthineers

Pražská burza v úvodu obchodování posiluje, výsledky hospodaření oznámily Moneta a Pilulka

Pilulka zveřejnila výsledky za rok 2024 a představila svůj restrukturalizační plán

Akciový výhled: Globální akcie postupně rostou, Moneta s výsledky za 1Q

Bitcoin a Ethereum nabírají druhý dech: Strategický čas k investici

Moneta Money Bank reportovala výsledky za 1Q 2025 a potvrdila střednědobý výhled

Výsledková sezóna s XTB: Intel se obává cel Donalda Trumpa a vydává velmi slabý výhled

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Forex: Koruna zůstává stále pod tlakem covidových nejistot

XAG/USD – analýza a prognóza

EURUSD

Spotové ETF na Ethereu jsou o krok blíže k tomu, aby byly dostupné v USA

Koruně se daří, na dolar však dolehlo vyprchávání dobré nálady

Továrenská aktivita expanduje, Británia však zažila spomalenie v júni

Aktuálně k BTC 20. září 2023 – převaha poptávky, možnost další rally

Makro: Podnikatelská důvěra eurozóny v listopadu klesla na 21- měsíční minimum

BREAKING: Německá průmyslová výroba nižší, než se očekávalo

BREAKING: USDCAD se po údajích o kanadských maloobchodních tržbách obchoduje výše 📌

Forex: Koruna zůstává stále pod tlakem covidových nejistot

XAG/USD – analýza a prognóza

EURUSD

Spotové ETF na Ethereu jsou o krok blíže k tomu, aby byly dostupné v USA

Koruně se daří, na dolar však dolehlo vyprchávání dobré nálady

Továrenská aktivita expanduje, Británia však zažila spomalenie v júni

Aktuálně k BTC 20. září 2023 – převaha poptávky, možnost další rally

Makro: Podnikatelská důvěra eurozóny v listopadu klesla na 21- měsíční minimum

BREAKING: Německá průmyslová výroba nižší, než se očekávalo

BREAKING: USDCAD se po údajích o kanadských maloobchodních tržbách obchoduje výše 📌

Blogy uživatelů

Výnosová křivka se poprvé od roku 2007 invertovala

Strategie založené na systému Martingale, aneb hrozba pro tradery jménem Martingale

Výběr z nedělní přípravy: Měnové páry GBP/JPY, GBP/NZD, NZD/CHF

Ropa půjde nahoru, Saúdové si hrají s čísly

Strategie páté svíce: Krok za krokem (Four Candle Hammer Strategy)

Krypto šeptanda (25.4.2025)

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/CZK

Měnový pár CAD/CHF: Analýza více časových rámců (W1 až H4 TF)

Jak dlouho vydrží koruna silná?

Multitimeframe analýza: 20.4.2021 CAD/CHF

Výnosová křivka se poprvé od roku 2007 invertovala

Strategie založené na systému Martingale, aneb hrozba pro tradery jménem Martingale

Výběr z nedělní přípravy: Měnové páry GBP/JPY, GBP/NZD, NZD/CHF

Ropa půjde nahoru, Saúdové si hrají s čísly

Strategie páté svíce: Krok za krokem (Four Candle Hammer Strategy)

Krypto šeptanda (25.4.2025)

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/CZK

Měnový pár CAD/CHF: Analýza více časových rámců (W1 až H4 TF)

Jak dlouho vydrží koruna silná?

Multitimeframe analýza: 20.4.2021 CAD/CHF

Vzdělávací články

Smart Money Trading: Speciální typy inducementů (17. díl)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Forex zůstává největším trhem na světě

Forex a teorie pravděpodobnosti I.

Komodita jménem stříbro a zajímavosti, které jste o něm možná nevěděli

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Pokročilá struktura Price Action (5. díl)

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Myšlení v pravděpodobnostech

Smart Money Trading: Speciální typy inducementů (17. díl)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Forex zůstává největším trhem na světě

Forex a teorie pravděpodobnosti I.

Komodita jménem stříbro a zajímavosti, které jste o něm možná nevěděli

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Pokročilá struktura Price Action (5. díl)

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Myšlení v pravděpodobnostech

Tradingové analýzy a zprávy

Aktuálně otevřené forex pozice 31.7.2017

Forex: Technická analýza zlata

Zlato je drahé, je čas ho prodat?

Analýza Portu: ČR měla v červnu přes pokles v Evropě devátou nejvyšší inflaci

Index DAX (Eurex) (FDAX) - Intradenní výhled 31.10.2023

Spotřebitelská důvěra v eurozóně roste

Index DAX (Eurex) (FDAX) - Intradenní výhled 18.9.2024

Intradenní obchodování EUR/USD 12.1.2015

Nejsilnější a nejslabší měny 24.2.2017

Cena ropy Brent klesla nejníž za 17 měsíců

Aktuálně otevřené forex pozice 31.7.2017

Forex: Technická analýza zlata

Zlato je drahé, je čas ho prodat?

Analýza Portu: ČR měla v červnu přes pokles v Evropě devátou nejvyšší inflaci

Index DAX (Eurex) (FDAX) - Intradenní výhled 31.10.2023

Spotřebitelská důvěra v eurozóně roste

Index DAX (Eurex) (FDAX) - Intradenní výhled 18.9.2024

Intradenní obchodování EUR/USD 12.1.2015

Nejsilnější a nejslabší měny 24.2.2017

Cena ropy Brent klesla nejníž za 17 měsíců

Témata v diskusním fóru

Proč vlastně obchodujeme? (7. díl)

Proč mám rád Formuli 1

Nový komoditní král? Cena kakaa rekordně roste

Směna USD na CZK v "domácích vodách"... kde nejlépe? DOPORUČTE

Obchodní deník - analýza obchodu

Kryptoměny

Exotic trading ideas: EUR/NOK, EUR/TRY a USD/SEK

Buffett investorům: odprodej Applu, strach z AI a příležitosti v Kanadě

FOR/s/EX

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 31.5.2012

Proč vlastně obchodujeme? (7. díl)

Proč mám rád Formuli 1

Nový komoditní král? Cena kakaa rekordně roste

Směna USD na CZK v "domácích vodách"... kde nejlépe? DOPORUČTE

Obchodní deník - analýza obchodu

Kryptoměny

Exotic trading ideas: EUR/NOK, EUR/TRY a USD/SEK

Buffett investorům: odprodej Applu, strach z AI a příležitosti v Kanadě

FOR/s/EX

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 31.5.2012