Ticker Tape by TradingView

Nejlepší defenzivní akcie roku 2020

V dobách, kdy ceny akcií prudce kolísají a akciové indexy mají tendenci klesat, se investoři zaměřují na defenzivní, antiticyklické akcie stabilních společností. Cyklické růstové akcie, jako jsou například akcie společností v polovodičovém sektoru nebo sektoru cloudového softwaru naopak investoři často opouštějí v chaotických fázích trhu, což zpravidla přinese dlouhou spirálu směrem dolů u hodnoty těchto akcií.

V případě zjevného přesunu k defenzivním akciím tradeři hovoří o chování„risk-off“, zatímco v přesun k cyklickým akciím se analogicky přezdívá chování „risk-on“. Defenzivní akcie jsou zpravidla žádané zejména tehdy, když hlavní investoři vidí rizika poklesu a obávají se krachu na akciových trzích.

Navíc návratnost dividend z defenzivních akcií je ve srovnání s úroky z dluhopisů vysoká. Defenzivní akcie také nabízejí něco, co dluhopisy nenabízejí. Defenzivní akcie nabízejí šanci profitovat ze stabilního růstu dividend i ze zisku.

V následujícím článku vám představíme 6 anticyklických akcií, které mohou efektivně zajistit vaše investiční portfolio v době nejistoty na akciových trzích.

V následujícím článku se dočtete:

- Co to jsou defenzivní akcie?

- Končí růstová éra technologických společností?

- Inverzní struktura výnosů: Odborníci se domnívají, že se blíží ekonomický pokles

- Investoři se zaměřují na anticyklické akcie, které jsou odolné vůči ekonomickým cyklům

- Cyklické společnosti těží z fází rozmachu

- Koronavirová krize 2020

- Mnoho produktů je nepostradatelných i v době krize

- Definovat anticyklické akcie může být komplikované

- Sledujte rizika specifická pro dané odvětví

- Nejlepší anticyklické akcie roku 2020

- Obchodujte anticyklické akcie s LYNX

Co to jsou defenzivní akcie?

Existují různé definice defenzivních akcií. Jednou z charakteristik defenzivních akcií je to, že fungují dobře i v období recese nebo hospodářského poklesu. Defenzivní akcie navíc nejsou volatilní. Cena akcií ve srovnání s ostatními akciemi kolísá jen málo. Kolísání ceny akcií lze měřit ukazatelem beta.

Beta měří korelaci mezi pohybem akcie a indexem. Defenzivní akcie se proto obecně pohybují méně než trh, což také vysvětluje obrannou povahu. Menší pohyby nicméně však nejsou jediným aspektem, který je důležitý. Odlišný pohyb od celkového trhu v době recese je také důležitý, a proto se měří ukazatel beta.

V současné době přetrvávajících nízkých úrokových sazeb či poklesů trhů z důvodu koronavirové pandemie je investice do akcií s defenzivními vlastnostmi atraktivní. Kromě obvykle ročního dividendového výnosu nabízejí defenzivní akcie větší jistoty. Tato jistota znamená, že v některých případech vypadají defenzivní akcie podobně jako dluhopisy.

Některé společnosti nesnížily dividendu po celá desetiletí a existují dokonce i společnosti s dlouhou historií zvyšování dividend, více se můžete dočíst zde o tzv. dividendových aristokratech.

Končí růstová éra technologických společností?

Měnová politika byla v posledních letech velmi expanzivní a hospodářství se celosvětově rozvíjelo velmi dobře. V tomto prostředí poháněly akciové trhy s jejich silným růstem výnosů především technologické akcie.

Pro investory bylo v posledních letech jen málo argumentů, proč investovat do defenzivních akcií, jako jsou akcie společností podnikajících v odvětví spotřebního zboží nebo telekomunikace.

Růstové akcie od dot-com bubliny před 18 lety tak vysoko hodnoceny. Od podzimu 2018 však vše nasvědčuje tomu, že období cyklických akcií se blíží ke konci. Kolísání na burzách po celém světě se stupňuje a několik dříve upřednostňovaných růstových akcií, jako je Netflix nebo Nvidia zaostávají za trhem. Současná koronavirová krize na trzích všem poskytla dostatečné vystřízlivění o konci býčího trendu na světových trzích.

Inverzní struktura výnosů: Odborníci se domnívají, že se blíží ekonomický pokles

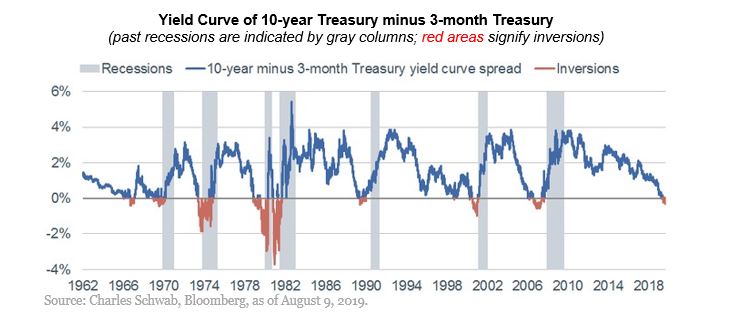

Kromě toho se stále více ozývají hlasy, které varují před zpomalením ekonomického růstu nebo dokonce před ekonomickou recesí. To by také mohlo poukazovat na aktuální inverzní výnosovou křivku, která je mezi odborníky vnímána jako možná předzvěst blížící se recese.

V grafu tato výnosová křivka obvykle běží ze spodního levého rohu do horního pravého.

To je zapříčiněno tím, že dluhopisy s krátkodobou splatností obvykle generují menší úroky než dluhopisy s delší splatností, které jsou obvykle spojeny s příslušně vyššími riziky a nejistotami, a právě proto za normálních podmínek generují vyšší úrokové výnosy.

Inverze výnosové struktury je situace, kdy výnosnost dlouhodobějších dluhopisů klesne pod výnosnost krátkodobých dluhopisů. To obvykle signalizuje, že účastníci trhu očekávají v dohledné budoucnosti klesající úrokovou sazbu.

Přesně to se nedávno stalo na americkém finančním trhu. Rozpětí mezi dvouletými a desetiletými dluhopisy poprvé od roku 2007 kleslo na červenou. Před několika měsíci rozpětí mezi dvouletými a pětiletými americkými vládními dluhopisy sklouzlo do negativního teritoria.

Obrázek: Výnosová křivka 10letých dluhopisů mínus výnosy 3letých dluhopisů byla inverzní pouze několik dnů v srpnu 2019. Kolem října 2019 již inverzní není. Zdroj: Bloomberg.

Čtěte také: Přijde finanční krize v roce 2020? Objevte 16 znaků blížícího se pádu burzy.

Investoři se zaměřují na anticyklické akcie, které jsou odolné vůči ekonomickým cyklům

Když se akciové trhy pohybují a budoucí ekonomický a politický vývoj je nejistý, investoři se stávají opatrnější a stále více hledají bezpečnost na úkor zisku. Protože však úrokové sazby zůstávají nízké, chybí atraktivní investiční alternativy k akciím.

Defenzivní, anticyklické akcie jsou rozumným kompromisem, protože investorům poskytují relativní sílu a poskytují zajímavý zisk i v těžkých hospodářských dobách.

Ačkoli nárůsty cen jsou u těchto akcií obvykle mnohem mírnější než u růstových akcií, je to kompenzováno vyšším dividendovým výnosem, nižší volatilitou cen a také přirozenou stabilitou těchto společností.

Cyklické společnosti těží z fází rozmachu

Většina společností těží především z fází ekonomického růstu, kdy klienti utrácejí mnoho peněz za různé statky – od aut po drahé dovolené. Jakmile se objem peněz mezi spotřebiteli ztenčí, společnosti začnou primárně šetřit snížením nákladů, které nejsou nezbytně nutné.

Čím cykličtější je podnikání společnosti, tím více kolísá její situace v průběhu obchodních cyklů.

Výsledkem je, že v případě hospodářské recese cena akcií cyklické společnosti obecně nepřiměřeně klesá. Obzvláště cyklickými akciemi jsou akcie výrobců čipů, komoditních společností, technologických a elektronických společností, společností luxusního zboží nebo výrobců automobilů.

Energie je také částečně cyklická, ale méně než jiné materiály. Jinými slovy – v době hospodářského poklesu používání automobilů klesá méně než poptávka po nových autech. Zboží, které se používá denně, je také méně cyklické než zboží dlouhodobé spotřeby, jehož nákup se dá odložit.

Informační technologie je také tradičně považována za cyklický sektor. V dnešní době se však stále více vnímáme IT sektor jako sektor služeb. Tím je zajištěno, že IT služby jsou neustále aktualizovány a náklady / výnosy jsou mnohem stabilnější.

Zejména software, kde jsou fixní náklady velmi nízké, proto může být v budoucnu méně cyklický než v minulosti. Investoři, kteří mají důvěru v tento typ neortodoxní defenzivní akcie, mohou například zvážit nákup akcie Microsoft.

Koronavirová krize

Ještě před několika týdny to vypadalo, že epidemie koronaviru nemá potenciál ochromit evropskou potažmo světovou ekonomiku tak, že by svět stáhla do recese, ale rozsah epidemie se stal větším a přerostl do pandemických rozměrů. V tomto případě tu existuje možnost světové recese kvůli koronaviru. V tuto chvíli nelze říct, jaký bude další vývoj, ale nákaza se nyní šíří světem nebezpečně exponencionálně.

Čtěte také: Akcie, které profitují z koronaviru

FED uvedl: „Koronavirus negativně ovlivnil cestování a turistiku v USA„. 3. března 2020 FED překvapivě snížíl svou základní úrokovou sazbu o půl procentního bodu do pásma 1,00 až 1,25 % z důvodu minimalizace možných dopadů koronaviru na ekonomiku.

Podle Bloomberg by světovou ekonomiku mohly stát výdaje spojené s koronavirem až kolem 2,7 bilionu dolarů, to se rovná ročnímu HDP Velké Británie. Analytici z Bloomberg ve svém pesimistickém scénáři dokonce počítají s recesí v USA, eurozóně, Japonsku a s rekordně nízkým růstem v Číně.

Během týdne od 10.3.-16.3.2020 se na burzách staly doslova pohromy, akciové indexy zaznamenaly nejhlubší denní propady od finanční krize v roce 2008 a propadly se dokonce nejvíce od roku 1987. S&P 500 i Nasdaq 100 po více než 11 letech spadly do medvědího trendu (20% propad z maxima) a to nejrychleji v historii. Evropské indexy zaznamenaly dokonce nejhorší dny své historie.

Banka JP Morgan následně na to změnila výhled na rok 2020. Podle ní DOJDE V ROCE 2020 KE GLOBÁLNÍ RECESI. Důvodem jsou uzávěry velkých oblastí a celých států kvůli koronaviru, což se děje u USA, Itálie ale i v ČR a dalších zemích.

Dokonce i americký prezident Donald Trump podle agentury AP poprvé připustil, že koronavirus by mohl v USA vyvolat recesi.

Bývalá ekonomka Fedu Claudia Sahmová prohlásila, že pokud americká ekonomika kvůli koronaviru spadne do recese, což se zdá více než pravděpodobné, mohla by tato následná krize být dvakrát tak hluboká jako krize z roku 2008.

Více se dočtete v článku na téma finanční krize a koronavirus.

Mnoho produktů je nepostradatelných i v době krize

Existují však oblasti, ve kterých lidé utrácejí téměř tolik peněz v době hospodářského zpomalení jako v době vysokého růstu. Například téměř nikdo se neobejde bez jídla, do této kategorie spadají společnosti jako Ahold Delhaize a Unilever.

To samé platí pro toaletní potřeby nebo léky, i když se ekonomická situace horší. V odvětví telekomunikací (například KPN nebo Elia), zdravotnictví, pojišťovnictví, energetiky a likvidace odpadu je většina společností také poměrně imunní vůči ekonomické krizi.

Dále málokdo zruší smlouvu na mobilní telefon nebo přestane topit v zimě, když se ztenčí rodinný rozpočet. Čím nepostradatelnější jsou produkty nebo služby společnosti, tím více je akcie odolná vůči ekonomickým cyklům.

Ačkoli takové společnosti mají tendenci růst méně silně než například technologické společnosti, často generují velmi stabilní příjmy a obvykle spolehlivě rozdělují relativně vysoké dividendy.

Definovat anticyklické akcie může být komplikované

Většina kótovaných společností jsou cyklické akcie, takže hledání anticyklických akcií není tak snadné. Dokonce i anticyklická akcie na první pohled se může rychle projevit jako velmi cyklická. Například banky a nemovitosti byly dlouho považovány za antiticyklická odvětví. Od finanční a realitní krize v roce 2008 se toto hledisko pravděpodobně změnilo.

Zatímco retailové bankovnictví zůstává v bankách během recesí většinou stabilní, podnikové bankovnictví a investiční bankovnictví je stále volatilnější. Nesplacené půjčky, rostoucí rizikové náklady bankrotů a klesající obrat cenných papírů vedou v době krize k výrazně nižším výnosům.

Klasické obchodní modely mnoha bank jsou navíc ohroženy digitalizací a umělou inteligencí a ztrácí podstatu.

Skutečnost, že služby konkrétní společnosti nemají cyklickou povahu, automaticky neznamená, že se jedná o defenzivní akcii. Některá odvětví jsou citlivá na technologické změny. To se jasně odráží například v cenovém trendu telekomunikačních společností.

Nové technologie zlevnily telekomunikační služby a v důsledku toho klesla ziskovost dlouhodobě dominantních hráčů. KPN byla nucena snížit dividendu a to se odrazilo v poklesu ceny akcie. Odvětví telekomunikací proto není cyklické, ale kvůli nejistotě, spojené s novými technologiemi, se momentálně nejedná o spolehlivý defenzivní sektor.

Alkohol a kuřácké výrobky tradičně patří k obranným akciím. Tyto sektory jsou však příležitostně napadány z jiných důvodů, což má vliv na volatilitu akcií. Nejvíce typickými riziky v tabákovém a alkoholovém sektoru jsou legislativní úpravy specifické pro dané odvětví.

Z těchto důvodů na tomto seznamu nejsou žádní producenti alkoholu ani tabáku, a to navzdory skutečnosti, že tabák a alkohol jsou historicky nejvýkonnějšími odvětvími.

[E-book ZDARMA]: 14 praktických tipů, jak se stát lepším investorem

Objevte jak zvýšit úspěšnost svých obchodů. V knize naleznete praktické tipy pro money management, jak si vést obchodní deník, principy řízení rizika či psychologii investování.

Sledujte rizika specifická pro dané odvětví

Tyto zásadní změny v rámci odvětví však neovlivňují pouze finanční sektor. Kromě obecné hospodářské situace je nezbytné sledovat vývoj specifický pro daný průmysl. Například vládní energetický přechod je navržen tak, aby zajistil přechod od fosilních paliv a jaderné energie k udržitelným zdrojům.

Tento nepochybně smysluplný velký projekt však v dohledné budoucnosti zatíží energetický průmysl a otestuje obchodní modely veřejných služeb, které vzkvétají po celá desetiletí s relativně cyklickou odolností. Akcie hlavních německých dodavatelů energie RWE a EON proto mají klesající trend již více než 10 let.

Dalším příkladem je diskuse v USA o politicky fixních limitech cen léků, což ovlivňuje ceny biotechnologických a farmaceutických akcií. Pokud chcete investovat do anticyklických akcií, je také nezbytné, abyste zohlednili nejen cyklické charakteristiky, ale také faktory, které ovlivňují daný průmysl.

Příklady anticyklického průmyslu:

- Jídlo, pití, voda

- Spotřební každodenní zboží (např. péče o tělo, detergenty)

- Farmacie, zdravotnictví

- Nakládání s odpady

- Telekomunikace

- Pojištění

- Vojenský průmysl

6 nejlepších anticyklických akcií roku 2020

V následujícím textu vás seznámíme z našeho pohledu s šesti nejlepšími anticyklickými akciemi, se kterými můžete efektivně zajistit vaše portfolio v roce 2020, a to i během pokračujících nepříznivých podmínek na akciových trzích.

1. Akcie Ahold Delhaize (AD)

Akcie Ahold Delhaize (ISIN: NL0011794037 – symbol: AD – měna: EUR) mají poměr ceny a zisku 14,5. Akcionáři dostávají roční dividendu ve výši 3,1 % a volný peněžní tok je mimořádně vysoký se 128 % zisku. Rozvaha byla mírně oslabena akvizicí belgické společnosti Delhaize, ale zůstává stále silná.

Důkazem toho je skutečnost, že čistý dluh je pouze 1,6násobek volného peněžního toku a 14,1 % tržní hodnoty. Nebezpečí v supermarketech však spočívá v dlouhodobém pronájmu obchodních prostorů. Díky novým účetním pravidlům jsou nyní tyto závazky z pronájmu mnohem viditelnější.

Tyto závazky jsou pro Ahold Delhaize 8,27 miliardy EUR. Vzhledem k pevné ziskovosti společnosti však toto není velkým problémem.

Supermarkety jsou přirozeně anticyklické, a proto mohou odolat ekonomickému poklesu. Konkurence s novými technologickými společnostmi je potenciálně nebezpečná. Například Amazon v USA již dodává jídlo bez sítě obchodů. Tento nový vývoj představuje značné potenciální riziko.

Společnost navíc nedávno zažila řadu účetních skandálů. Tyto faktory zapříčinily zpomalení nárůstu hodnoty akcie. Vzhledem k těmto nejistotám je však ocenění také mnohem rozumnější než u ostatních defenzivních společností.

Koronavirová krize způsobila prozatimní propad akcie cca jen o 10 % a akcie se tak dostala na svá minima ze srpna 2019, dlouhodobě se všam drží na slušné úrovni a označení anticyklická jí náleží právem.

Graf akcie Ahold Delhaize. Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Graf akcie Ahold Delhaize. Zdroj: LYNX Trading. Zobrazit více informací o akcii.

2. Akcie Unilever (UNA)

Unilever (ISIN: NL0000009355 – symbol: UNA – měna: EUR) je praktický symbol defenzivní akcie. Poměr cena/výdělek s hodnotou 23 je solidní. Beta 0,74 ukazuje, že Unilever skutečně sleduje zmatky na trhu s klidnou hlavou. Dividenda 2,92 % je spolehlivá, ale kvůli vyšší ceně prudce poklesla.

Unilever převádí 89 % zisku na volně disponibilní hotovost. Rozvaha je silná, ale nedávno oslabená. To lze vidět na skutečnosti, že dluh vzrostl na 5,1násobek volného peněžního toku a 19,4 % tržní hodnoty.

Obchodní model Unilever je odolný proti recesi. Výdaje na jídlo nejsou cyklické. Růst internetu vedl ke vzniku nových specializovaných značek, které kradou tržní podíl tradičním značkám, na které se zaměřuje právě Unilever. Tyto trendy jsou částečně kompenzovány silnými pozicemi na rozvíjejících se trzích, jako je Indie.

Silné ocenění a rostoucí konkurence ze strany nových značek v kombinaci s velkým dluhem staví Unilever na 4. místo v našem seznamu. Producenti potravin často dosahují vysokých obranných charakteristik. Vznik nových značek však představuje nebezpečí, které by investoři neměli podceňovat.

Koronavirová krize způsobila prozatimní propad akcie cca jen o 20 % a akcie se tak dostala na svá minima z března 2018, dlouhodobě se všam drží na slušné úrovni a označení anticyklická jí náleží právem.

Graf akcie Unilever (UNA). Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Graf akcie Unilever (UNA). Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Chcete získat zdarma tipy na zajímavé akcie a ETF?

Odebírejte pravidelný týdenní akciový newsletter Breakout Trader. Každý týden tip na obchodování čtyř světových akcií a vybraného ETF.

3. Akcie Wolters Kluwer (WKL)

Poměr ceny a výnosů společnosti Wolters Kluwer (ISIN: NL0000395903 – symbol: WKL – měna: EUR) v posledních letech prudce vzrostl na hodnotu 29,5. Investoři více oceňují defenzivní vlastnosti Wolters Kluwer. Společnost má beta 0,81, a proto je jasně vnímána jako defenzivní akcie.

Dividenda klesla na 1,6 % kvůli silnému nárůstu cen. Nicméně společnost provádí rozsáhlý program zpětného odkupu svých akcií. Volný peněžní tok je 131 % ze zisku, což je velmi působivé. To částečně kompenzuje silně zvýšený poměr ceny a výnosů.

Wolters Kluwer má silnou rozvahu. Dluh je 2,8násobek volného cash flow a 12,5 % tržní hodnoty. Obchodní model společnosti je navíc odolný proti recesi. Návratnost v posledních letech byla překvapivě silná. Akcie vzrostla z ceny 12,5 EUR v roce 2012 na 64,94 EUR.

Investoři navíc obdrželi rostoucí dividendu, která nyní činí 1,09 EUR na akcii. Takto silný růst je v budoucnu nereálný. Nicméně se jedná o silnou defenzivní akcii. Současné ocenění však brání akcii v získání vyšší pozice v našem žebříčku.

Koronavirová krize způsobila prozatimní propad akcie cca jen o 20 % a akcie se tak dostala na svá minima z března 2019, dlouhodobě se všam drží na slušné úrovni a označení anticyklická jí náleží právem.

Graf akcie Akcie Wolters Kluwer (WKL). Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Graf akcie Akcie Wolters Kluwer (WKL). Zdroj: LYNX Trading. Zobrazit více informací o akcii.

4. Akcie Waste Management (WM)

Světová banka nedávno předpověděla, že do roku 2050 by se globální odpad měl zvýšit až o 70% na neuvěřitelných 3,4 miliard tun ročně. Podle nadace Ellen MacArthurové, v oceánech ročně přibude kolem 8 milionů tun plastického odpadu. Problémy samozřejmě způsobují nejen plastové odpady, ale také mnoho dalších materiálů, které je obtížné nebo nemožné rozložit. Aby se snížilo množství odpadu, musí být kromě optimalizace obalů zvýšena především míra a efektivita recyklace.

Waste Management (ISIN: US94106L1098 – symbol: WM – měna: USD) je jedním z největších hráčů v tomto průmyslu. Společnost Waste Management byla založena v roce 1968 a je kótována na burze v New Yorku a zařazena do akciového indexu S&P 500. Její hlavní činností je sběr, likvidace a recyklace odpadu všeho druhu.

Mezi její klienty patří jak soukromé domácnosti, města, tak velcí průmysloví zákazníci. Pro inovativní společnost je stále důležitější i těžba obnovitelných zdrojů energie ze skládkových plynů.

Pouze americký trh s domácím odpadem má objem kolem 60 miliard USD. Velké části tohoto trhu dominuje Waste Management, protože společnost je zdaleka největší společností na odstraňování odpadů v USA s ročním obratem 13 miliard USD. Hlavní konkurent Republic Services je jen asi poloviční. Pro nové potenciální konkurenty navíc existují vysoké překážky při vstupu na trh, protože podnikání v této oblasti je extrémně kapitálově náročné.

Likvidační zařízení a vozidla, sběrná místa odpadu a skládky vyžadují obrovský vstupní kapitál. Také legislativní požadavky na otevření a provoz skládek a spaloven jsou velmi náročné. Oproti tomu ziskové marže za služby jsou vysoké odpovídajícím způsobem. Navíc společnosti zpracovávající odpad nedávno velmi těžily z toho, že Čína již odmítá zpracovávat plastový odpad z USA.

Koronavirová krize způsobila prozatimní propad akcie sice až o 30 % a akcie se tak dostala na svá minima z března 2019, dlouhodobě se všam drží na slušné úrovni a označení anticyklická jí náleží právem.

Graf akcie Waste Management. Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Graf akcie Waste Management. Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Waste Management dokázala za poslední tři roky zvýšit prodej v průměru o 5 %. Současně s tím se zisky na akcii vyšplhaly v průměru o 18 %. V poslední době růst výnosů dokonce zrychlil. Za celý rok 2018 se zisk na akcii zvýšil o 31 % – ze 3,20 USD na 4,20 USD. Očekává se, že letos se zvýší zisk na akcii na 4,31 USD a v roce 2020 na 4,77 USD.

Po dobu 16 po sobě jdoucích let dividenda neustále roste, a proto je Waste Management jedním z nejsilnějších plátců dividend na trhu. V současné době je rozdělena čtvrtletní dividenda ve výši 0,512 USD na akcii, která se promítá roční sazbou přibližně 2,05 USD. Při současné ceně akcie 118 USD je dividendový výnos 1,7 %.

Kromě toho společnost avizovala program zpětného odkupu akcií ve výši 1 miliardy USD, který nahradí již dokončený program zpětného odkupu akcií z roku 2018.

Waste Management má všechny vlastnosti, které by měla mít proticyklická společnost. Akcie jsou v dlouhodobém vzestupném trendu. Na podzim roku 2018 společnost nebyla prakticky ovlivněna korekcí na akciovém trhu a akcie se momentálně obchodují na historickém maximu.

Waste Management má velmi stabilní obchodní model v podniku, který bude vždy potřebný. To je pravděpodobně jeden z hlavních důvodů, proč nedávno i Bill Gates investoval do akcií společnosti 50 miliard USD a se svou ženou nyní vlastní více než 7 % celkového počtu akcií.

Společnost je vhodná především pro konzervativní, dlouhodobě orientované investory nebo pro diverzifikaci portfolia v turbulentních dobách na akciových trzích.

LYNX TIP: Podívejte se na webinář na téma „Koronavirus a finanční trhy – Aktuální situace a možný dopad na investory„

5. Akcie Church & Dwight (CHD)

Společnost Church & Dwight (ISIN: US1713401024 – symbol: CHD – měna: USD) založená v roce 1846 vyrábí vše od čistících prostředků pro domácnost až po výrobky pro osobní péči. Mezi sortimentem společnosti najdeme zubní pasty, jedlou sodu, kondomy, kapky proti kašli, šampony a dámské hygienické výrobky a mnoho dalších produktů.

Expanze zahraničního obchodu je v plném proudu – se zvláštním zaměřením na Asii. Nedávno byla uzavřena spolupráce s čínskou společností Shanghai Jahwa, která bude na čínský trh dodávat výhradně produkty Church & Dwight. Cílem tohoto kroku je také zajistit v budoucnosti průměrnou míru růstu 6 % ročně.

Za poslední tři roky se tržby společnosti v průměru zvýšily o solidních 8 %. Zisky se neúměrně zvýšily o 13 %. Průměrný růst výnosů za poslední tři čtvrtletí činil 12 %. V současném fiskálním roce mírně vzrostl zisk na akcii o 10 % na 2,49 USD. Pro nadcházející rok 2020 se očekává růst zisku na akcii na 2,71 USD.

LYNX TIP: O tom, jak fungují akcie blíž, se můžete dočíst v našem akciovém průvodci.

Akcionáři také vydělávají hodně peněz. Od roku 1902 Společnost, která je rovněž součástí indexu S&P 500, vyplácí dividendy nepřetržitě. Posledních 23 let se navíc dividenda každý rok zvýšila. Také pro rok 2019 se očekává nárůst. Společnost tak brzy vstoupí do dividendové šlechty.

Exkluzivní titul dividendového aristokrata je označení, které dostane společnost, která je schopnanepřetržitězvyšovat dividendu po dobu 25 let a déle. Výplatní poměr je okolo 40 %, což je poměrně nízké, takže lze očekávat v budoucnosti navýšení. Při současné cenové hladině 80 USD je dividendový výnos v současné době kolem 1,1 %.

Graf akcie Church & Dwight. Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Graf akcie Church & Dwight. Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Společnost pravděpodobně poroste i v následujících letech, protože akcie Church & Dwight jsou vysoce odolné vůči ekonomickým cyklům. I poslední větší korekce na akciovém trhu ovlivnily akcii, která je v dlouhodobém vzestupném trendu, pouze drobně.

Koronavirová krize způsobila prozatimní propad akcie cca jen o 15 % a akcie se tak dostala na svá minima z března 2019, dlouhodobě se všam drží na slušné úrovni a označení anticyklická jí náleží právem.

V současné době je akcie dokonce na zcela nové úrovni. V největší pravděpodobností bude pokračovat pozvolný dlouhodobý růstový trend. Akcie je vhodná pro konzervativnější investory jako jeden z držáků vašeho portfolia.

Čtěte také: Jaké akcie sledovat při příštím pádu akciového trhu?

6. Akcie Regeneron Pharmaceutical (REGN)

Poslední společnost, kterou bychom vám rádi představili, působí ve zdravotnictví. Regeneron Pharmaceutical (ISIN: US75886F1075 – symbol: REGN – měna: USD) je přední biotechnologická společnost vyvíjející základní léky pro lidi se závažnými onemocněními. Společnost se sídlem v New Yorku byla založena před 30 lety.

Léky společnosti pomáhají pacientům s očními, alergickými a zánětlivými chorobami, rakovinou, kardiovaskulárními chorobami, metabolickými chorobami, neuromuskulárními chorobami, infekčními chorobami a některými vzácnými onemocněními. Přes ekonomickou odolnost jsou biofarmaceutické společnosti poněkud spekulativnějšího charakteru než výše 2 zmíněné společnosti.

Regeneron je světovým lídrem zejména ve výrobě antibiotik, které Regeneron částečně prodává sám, ale částečně také na základě licence a spolupráce s jinými společnostmi, jako je například. B. Bayer nebo Sanofi. Regenton neustále optimalizuje své procesy vývoje a produkce léčiv. Kromě toho má společnost významný seznam nových léků např. na léčbu rakoviny, revmatoidní artritidy a hypercholesterolémie.

Jedním z hlavních produktů je lék Dupixent, který pomáhá při léčbě ekzému a astmatu. Především strategická spolupráce se Sanofi umožňuje společnosti financovat řadu výzkumných a vývojových projektů, jako je například Genetické centrum Regeneron, které provádí jednu z největších světových genetických sekvenčních aktivit.

Graf akcie Regeneron Pharmaceutical: Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Graf akcie Regeneron Pharmaceutical: Zdroj: LYNX Trading. Zobrazit více informací o akcii.

Výnosy Regeneron Pharmaceutical vzrostly z 1,4 miliardy USD v roce 2012 na 6,7 miliardy USD v roce 2018. V průměru za poslední tři roky růst tržeb činil 17 %. Ještě více než tržby se zisky za stejné období zvýšily v průměru o 37 %.

Naposledy společnost překvapila pozitivně. Zejména tržby z prodeje léku Eylea na léčení poškození zraku související se stárnutím se díky spolupráci se společností Sanofi zvýšil o 17 % na 1,16 miliardy USD. Čtvrtletní příjmy se zvýšily o 10 % na 6,02 USD za akcii, což překonalo očekávání analytiků 5,42 USD za akcii.

V současné době má Regeneron Pharmaceutical tržní kapitalizaci 52,8 miliard USD. I když akcie s momentální cenou 485 USD zdaleka nedosahují svého historického maxima 606 USD z roku 2015, od té doby jsou z fundamentálního hlediska velmi lukrativní.

[E-book ZDARMA]: 11 strategií největších investičních guru

Objevte jaká kritéria při výběru akcií jednotliví guru sledují a zjistěte jaké zhodnocení popsané strategie dosahují a naučte se 6 investičních zásad, které posunou Vaše investování dále.

S poměrem P / E 13 nabízí růstová společnost mírné zhodnocení, přestože se od letošního roku očekává dočasné zpomalení růstu výnosů. Akcie Regenron je také zahrnuta v indexu S&P 500. Nicméně má relativně malou korelaci s celkovou situací na trhu.

Díky svému příznivému ohodnocení, inovativním produktům, širokému produktovému portfoliu a vedoucí pozici na trhu lze Regeneron považovat za anticyklickou investici do zdravotní péče. Podnikání společnosti je nezávislé na hospodářském cyklu. Zdravotnický průmysl má však řadu specifických příležitostí a rizik, které jsou ruku v ruce zejména s úspěchy nebo neúspěchy ve vývoji a následné distribuci nových léků.

Koronavirová krize nezpůsobila propad akcie, ale dokonce její vzrůst cca o 5 % a akcie se tak dostala na svá maxima ze září 2017, dlouhodobě se drží na slušné úrovni a označení anticyklická jí náleží více než právem.

Z uvedených tří akcií má Regenron bezpochyby nejvyšší fluktuační rozpětí, ale v dlouhodobém horizontu má také mnohem větší růstový potenciál. Představitelné je také převzetí jedním z biotechnologických nebo farmaceutických gigantů s odpovídajícím cenovým ohodnocením.

Celkově je akcie vhodnější pro spekulativnější investory, kteří chtějí například diverzifikovat své investiční portfolio akciemi s vyšším růstovým potenciálem, který však méně korelují s trhem než například akcie Apple nebo Microsoft.

LYNX TIP: Sledujte pravidelné akciové analýzy ve vzdělávací a zpravodajské sekci zaměřené na akcie

Investování do anticyklických akcií

LYNX nabízí obchodování s anticyklickými akciemi přímo na domácích burzách. To našim klientům garantuje vysoký objem obchodování a úzký spread.

Ať už jste intradenní obchodník nebo dlouhodobý investor, můžete využít vynikající nabídky společnosti LYNX, protože vám umožníme obchodovat s akciemi, ETF, futures, opcemi , CFD, či forexem za příznivé poplatky.

U LYNX můžete obchodovat v reálném čase prostřednictvím našich profesionálních platforem.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn na více než 130 měn.

Navíc pro vás pravidelně zveřejňujeme analýzy trhu a novinky ze světa investic v rámci našeho LYNX zpravodajského a vzdělávacího portálu.

Obchodujte akcie s LYNX

S LYNX je jednoduché vytvořit si diverzifikované portfolio. Pomůže Vám k tomu přístup na více než 100 burz ve 30 zemích světa. Zároveň máte možnost sledovat aktuální akciové tipy od LYNX , které mohou sloužit jako inspirace pro Vaše portfolio.

Investujte do akcií s LYNX

Jaké akcie sledovat při aktuálních pádech akciových trhů?

19. března 2020 | Akcie

Obří korekce na burzách je tady, koronavirus způsobil propady indexů o desítky procent. Objevte 3 akcie, které byste měli sledovat po korekci na trhu.

Nejlepší evropské dividendové akcie 2020

13. března 2020 | Akcie

Víte, na co si dát pozor při výběru dividendových akcií? ✅ Objevte 3 nejlepší evropské dividendové akcie roku 2020.

Nejzajímavější akcie, které profitují z koronaviru

28. února 2020 | Akcie

Akciové indexy jsou koronavirem silně postiženy. Existují ovšem i společnosti, které z paniky ohledně koronaviru profitují. ✅ Objevte 5 zajímavé akcie.

Klíčová slova: Money management | Čína | Akciové indexy | Nasdaq | Světová banka | USA | Británie | HDP | Obchodní deník | Měnová politika | Apple | ETF | Dividendy | Poptávka | Recese | Americká ekonomika | Daně | Akciové tipy | Rizika | Politika | Akciové trhy | Hospodářství | Kapitál | Sazby | Akcie | Zhodnocení | Beta | Bloomberg | Breakout | CFD | Cash flow | Dividenda | Dividendový výnos | Ekonomika | Fed | Finanční trhy | Futures | ISIN | Intradenní obchodník | Investice | Investor | Investování | Korekce | Margin | Risk | Marže | Měna | Obchodník | Portfolio | Pozice | Riziko | S&P 500 | Spread | Trader | Trading | Trend | Trigger | Ukazatel | VaR | Výnos | Výnosnost | Zisk na akcii | Úrokové sazby | Analytici | Banky | EUR | USD | Dluhopisy | Obchodování | Finanční krize | Americký prezident | Indexy | Investoři | Finanční sektor | Zisk | Obchodovat | Investiční bankovnictví | Investovat | LYNX | Donald Trump | Burzy | Ceny akcií | Volatilní | Akcie Apple | Akcie Microsoft | Analýzy | Banka | Cena | Cena akcií | Eura | Graf | Investice do akcií | Investiční | Investiční portfolio | JP Morgan | Management | Nemovitosti | Portfolia | Pro investory | Převodník měn | Řízení rizika | Trh | Tržní podíl | Webinář | Zisky | Tradeři | Bill Gates | Čistý dluh | Indie | ROCE | Itálie | Tržby | Burze | Dividendové akcie | Microsoft | Podnikání | Výnosová křivka | Energie | Bankovnictví | Propad | S&P | Akcionáři | Výhled | Poplatky | Ekonomická situace | Krize | Výnosy | Očekávání analytiků | Příjmy | Očekávání | Breakout Trader | LYNX Trading | Jak fungují akcie | Růstové akcie | Technologické akcie | Akcie společnosti | Objem obchodování | Růst zisků | Anticyklické akcie | Obchodovat s akciemi | Čínský trh | Akcie a ETF | NASDAQ 100 | Defenzivní akcie | Investujte do akcií | Akcie roku | Jak se stát lepším investorem | Antiticyklické akcie | Akcie stabilních společností | Cyklické růstové akcie | RISK-ON | Obchodujte | Obchodní model | Rozpočet | Prezident Donald Trump | Objem | Amazon | Miliardy | Ekonomka | Financovat | Průmysl | Na burze | Problémy | Kolísání ceny | Nejistoty | Míra | RWE | Úroky | Investujte | Dot-com | Ziskovost | Klesající trend | Návratnost | Hospodářské recese | Netflix | Miliardy eur | Komunikace | Trump | Prezident | Koronavirus | Trhy | Akcie roku 2020 | Obchodujte akcie | Akcie s LYNX | Pokles | Situace | Epidemie koronaviru | Pandemie | Zpomalení růstu | Výdaje | Cyklické akcie | Vývoj | Guru | WP | Evropské dividendové akcie | Dividendové akcie 2020 | Akcie 2020 | Profitovat | Další vývoj | Tržby společnosti | Historie | Aktuální situace | Akcie Waste Management | Waste Management | Waste Management (WM) | Akcie Waste Management (WM) | Co to jsou defenzivní akcie? | Ahold Delhaize | Unilever (UNA) | WM | Akcie Ahold Delhaize | Akcie Wolters Kluwer (WKL) | Akcie Wolters Kluwer | WKL | Akcie Church & Dwight (CHD) | Koronavirová krize | Ahold Delhaize (AD) | Church & Dwight (CHD) | Akcie Unilever (UNA) | UNA | CHD | Akcie Church & Dwight | Akcie Ahold Delhaize (AD) | Church & Dwight | Akcie Regeneron Pharmaceutical (REGN) | Regeneron Pharmaceutical (REGN) | Wolters Kluwer (WKL) | Wolters Kluwer | Unilever | REGN | Akcie Regeneron Pharmaceutical | Regeneron Pharmaceutical |

Čtěte více

-

Nejlepší blue chip akcie & ETF roku 2020

Akciový trh má rád technické termíny. Přezdívky, parafráze a zkratky mohou být pro mnoho lidí nesrozumitelné. A mnoho investorů chápe tyto termíny špatně, protože jen samy o sobě často nevysvětlují, jaký význam se pod nimi skutečně skrývá. -

Nejlepší čas investovat už byl, ale nejhorší je, neinvestovat vůbec

Investice, jako vše v životě, s sebou nesou příležitosti i rizika, a výsledky naší snahy nemusí skončit v zelených číslech. Na kapitálových trzích se střídají býčí a medvědí trhy v cyklické obměně růstu a poklesu, i když historicky víme, že ze statistického hlediska převažuje právě růst. -

NEJLEPŠÍ ČAS NA PRODEJ ❌ Důležitý týden pro akcie i Bitcoin

Týdenní videokomentář: akcie, indexy, Forex, komodity a kryptoměny. -

Nejlepší čas pro obchodování indexů? 8:00 - 9:00 středoevropského času

Obchodujete indexy? Pak vás rozhodně bude zajímat následující skutečnost: téměř polovina veškerých zisků, které za posledních 10 let nabral index S&P500, proběhla během jedné jediné hodiny. Jde o hodinu předcházející otevření evropských burz, tedy 8:00 - 9:00 středoevropského času (SEČ). Vyplývá to z analýzy dat, kterou provedl Eric Scott Hunsader na eMini pro S&P 500, tedy na futures, které lze na GLOBEXu obchodovat téměř 24 hodin pět dnů v týdnu. -

Nejlepší českou bankou pro korporátní klienty je Raiffeisenbank

Raiffeisenbank zvítězila v kategorii Nejlepší banka pro korporátní klienty v mezinárodní soutěži Euromoney Awards for Excellence 2024. Soutěž má tradici přes třicet let a vítěz v daných kategoriích je vždy vyhlašován jako nejlepší z daného regionu. -

Nejlepší čínské akcie a ETF v roce 2020

Při slovním spojení „investování v Číně“ stále mnoho investorů cítí mrazení v zádech. Obrovská země s obrovskou ekonomikou, která navzdory částečnému otevření ekonomiky svobodnému trhu, je stále matoucí, netransparentní a především kontrolovaná. -

Nejlepší čínské akcie a ETF v roce 2020

Při slovním spojení „investování v Číně“ stále mnoho investorů cítí mrazení v zádech. Obrovská země s obrovskou ekonomikou, která navzdory částečnému otevření ekonomiky svobodnému trhu, je stále matoucí, netransparentní a především kontrolovaná. Čínské firmy přitom nabízejí velmi zajímavé možnosti k investování. -

Nejlepší čínské akcie a ETF v roce 2022

Čínské akcie se poslední dobou hodně skloňují zejména s možným delistováním z burz v USA. Čína je země s obrovským ekonomickým potenciálem. Přestože se tento stát částečně otevřel svobodnému trhu, čínské společnosti jsou často nadále kontrolovány vládou a jejich chování je v některých případech netransparentní. Čínské akcie přitom nabízejí velmi zajímavé možnosti k investování. -

Nejlepší čínské akcie v roce 2019

V tomto článku s vámi chceme probrat 6 zajímavých čínských akcií s vysokými vyhlídkami. Při slovním spojení „investování v Číně“ stále mnoho investorů cítí mrazení v zádech. Obrovská země s obrovskou ekonomikou, která, navzdory částečnému otevření ekonomiky svobodného trhu, je stále matoucí, netransparentní a především kontrolovaná. Investování do čínských akcií tudíž mnoho lidí vnímá jako riziko, protože se zdá, že prakticky nelze posoudit příležitosti a rizika. Je to pravda? -

Nejlepší čtvrtletí pro dolar za posledních 6 let (měsíční souhrn na měnovém trhu), analýza EUR/JPY, CAD/JPY a EUR/GBP

Dnes je 30. září, a tedy poslední den ve třetím čtvrtletí, což znamená, že můžeme očekávat někdy i trochu nelogic... -

Nejlepší den Nasdaqu od začátku roku

Technologický index Nasdaq zažil včera nejlepší den v novém roce, když se nálada investorů začala zlepšovat po vystoupení šéfa FEDu Powella. Ten řekl, že je třeba bojovat s inflací, když se Spojené státy dostávají na plnou zaměstnanost. Kromě zvedání úrokových sazeb bude následně postupně a částečně rozpouštět svůj balance sheet. Trhy to nakonec vyhodnotily pozitivně. Wall Street závěr: Dow Jones +0,5 %; S&P +0,9 %; Nasdaq +1,4 %. -

Nejlepší doba vzít si hypotéku je právě teď. Úrokové sazby půjdou letos zase nahoru, i kvůli tomu, že se česká vláda enormně zadluží

Emise dluhopisů vlády České republiky bude v příštím roce objemově sice o něco nižší než letos, avšak i tak jedna z neobjemnějších v historii ČR vůbec, konkrétně druhá nejobjemnější. To proto, že schodek veřejných financí bude v absolutním vyjádření zřejmě také druhý nejhlubší v historii ČR, i když nelze vyloučit, že i nejhlubší vůbec. -

Nejlepší důchodový systém na světě má Nizozemsko. Česko by mohlo být dvacáté

Nejlepší důchodový systém na světě má Nizozemsko. Vyplývá to z dnes zveřejněného, letošního hodnocení poradenské společnosti Mercer, která od roku 2009 každoročně sestavuje ukazatel kvality penzijních systémů ve vybraných zemích světa. V letošním hodnocení jich posuzuje dosud nejvíce, a to 47. Druhý nejlepší důchodový systém má v tomto žebříčku Island, jenž loni obsadil první místo, třetí je pak Dánsko. Uvedené tři země ještě společně s Izraelem jsou jedinými, které v hodnocení získávají nejlepší hodnocení, „A“. -

Nejlepší evropské dividendové akcie 2018

Albert Einstein jednou prohlásil: “Složené úročení je osmý div světa.” Poukazoval na skutečnost, že i odkládání malé částky, kterou ale vhodně zainvestujete, vám může přinést příjemné výdělky. -

Nejlepší evropské dividendové akcie 2019

Albert Einstein jednou prohlásil: “Složené úročení je osmý div světa.” Poukazoval na skutečnost, že i odkládání malé částky, kterou ale vhodně zainvestujete, vám může přinést příjemné výdělky. -

Nejlepší evropské dividendové akcie 2020

Albert Einstein jednou prohlásil: “Složené úročení je osmý div světa.” Poukazoval na skutečnost, že i odkládání malé částky, kterou ale vhodně zainvestujete, vám může přinést příjemné výdělky. -

Nejlepší filmy ke sledování o obchodování

Na internetu se dá dělat spousta zábavných věcí. Můžete si přečíst knihu nebo se podívat na video na YouTube či dokumentární film. Můžete také využít Betanopromo kod a užít si sportovního sázení. Nic však není tak vzrušující jako sledování filmu. A pokud je film náhodou o vašem oblíbeném tématu (obchodování na Forexu), pak je zábava dvojnásobná. -

Nejlepší FinTech akcie roku 2020

FinTech (Financial Technology) je oblast, která se v posledních letech stává stále důležitější. Jedná se o sektor s obrovským potenciálem. Nicméně, kde jsou velké příležitosti, jsou i velká rizika. -

Nejlepší investice na 2019? Objevte investiční tipy 4 známých českých traderů

Brexit, obchodní válka USA a Číny, rostoucí úrokové sazby centrálních bank – to je pouze malý výčet klíčových událostí, které budou hýbat trhy v roce 2019. Jak tyto klíčové události ovlivní světové burzy v roce 2019? A jak byste se na to měli připravit vy? -

Nejlepší investiční příležitosti 2020? Objevte investiční tipy 2 známých českých investorů

Prezidentské volby v USA, ukončení obchodní války s Čínou nebo snižování úrokových sazeb centrálních bank – to je pouze malý výčet klíčových událostí, které mohou hýbat trhy v roce 2020. Jak tyto klíčové události ovlivní světové burzy v roce 2020? A jak byste se na to měli připravit vy?

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Prop trading a copy trading

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (březen 2025)

Prop trading a copy trading

Denní kalendář událostí

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V Austrálii míra nezaměstnanosti

Tradingové analýzy a zprávy

Analýza: Česku stagflace kvůli americkým clům nehrozí

Agentury: Spojené státy nebudou uplatňovat nová cla na některou elektroniku

Reuters: Trump chce 90 obchodních dohod za 90 dní

Trump: Dluhopisový trh měl slabší chvilku, kterou jsem rychle vyřešil

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

S&P zhoršila výhled ratingu Maďarska na negativní

Argentina si zajistila 32 mld. dolarů od MMF a Světové banky

Fed ujišťuje, že je připraven udržet trhy v chodu, akcie díky tomu posilují

Forex: Dolar zlevňuje, důvěru investorů v americkou měnu oslabily celní spory

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Analýza: Česku stagflace kvůli americkým clům nehrozí

Agentury: Spojené státy nebudou uplatňovat nová cla na některou elektroniku

Reuters: Trump chce 90 obchodních dohod za 90 dní

Trump: Dluhopisový trh měl slabší chvilku, kterou jsem rychle vyřešil

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

S&P zhoršila výhled ratingu Maďarska na negativní

Argentina si zajistila 32 mld. dolarů od MMF a Světové banky

Fed ujišťuje, že je připraven udržet trhy v chodu, akcie díky tomu posilují

Forex: Dolar zlevňuje, důvěru investorů v americkou měnu oslabily celní spory

Komodity: Ceny ropy se zvyšují, celkově ale směřují k dalšímu týdennímu poklesu

Blogy uživatelů

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Chaos na trzích! Proč ještě není vyhráno? | Investiční Memento

Nečekaný vítěz mezi akciovými indexy? Polsko poráží USA i Německo

Co ovládá každý ziskový trader? Myšlení v pravděpodobnostech

Praktické okénko: Krásné reakce na denním grafu a vliv cel na kurzy majors párů

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Krypto šeptanda (11.4.2025)

Extrémní chaos - investoři prodávají už i US dluhopisy a dolar!

Co udělat v týdnu, kdy trh „nedává smysl“ – přístup konzistentního tradera

Chaos na trzích! Proč ještě není vyhráno? | Investiční Memento

Nečekaný vítěz mezi akciovými indexy? Polsko poráží USA i Německo

Co ovládá každý ziskový trader? Myšlení v pravděpodobnostech

Praktické okénko: Krásné reakce na denním grafu a vliv cel na kurzy majors párů

Forexové online zpravodajství

Trump kapituluje před Applem & spol., ruší jim cla. Čína jej zato chválí, že prý začíná napravovat své chyby, což je pro Bílý dům potupa

V Česku teď vejce zdražují nejvíce v EU, více než v zemích, jako je Maďarsko, které daleko tíživěji zasáhla ptačí chřipka. Zdražují více i než v USA, kde tamní těžkou vaječnou krizi řeší i Trump

Letní tábory letos mírně podraží. Rodiče však mohou sáhnout po příspěvcích, které citelně ulehčí rodinnému rozpočtu

US trhy uzavírají růstem

Denní shrnutí: Bitcoin roste o 5 %, Wall Street se pokouší o zotavení ke konci týdne 📈

Co se děje na trzích? 📉

Pšenice roste o 3 % kvůli suchu v USA a nepříznivému počasí v Rusku 📈

GOLD roste o 1,5 % 📈

Americké indexy v zeleném

Frankfurtská burza na konci týden oslabila o necelé procento

Trump kapituluje před Applem & spol., ruší jim cla. Čína jej zato chválí, že prý začíná napravovat své chyby, což je pro Bílý dům potupa

V Česku teď vejce zdražují nejvíce v EU, více než v zemích, jako je Maďarsko, které daleko tíživěji zasáhla ptačí chřipka. Zdražují více i než v USA, kde tamní těžkou vaječnou krizi řeší i Trump

Letní tábory letos mírně podraží. Rodiče však mohou sáhnout po příspěvcích, které citelně ulehčí rodinnému rozpočtu

US trhy uzavírají růstem

Denní shrnutí: Bitcoin roste o 5 %, Wall Street se pokouší o zotavení ke konci týdne 📈

Co se děje na trzích? 📉

Pšenice roste o 3 % kvůli suchu v USA a nepříznivému počasí v Rusku 📈

GOLD roste o 1,5 % 📈

Americké indexy v zeleném

Frankfurtská burza na konci týden oslabila o necelé procento

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

GBP/USD – Denní pohled 12.11.2014

100 Trumpových zákonů: jaké exekutivní směrnice podepsal 47. prezident USA? 🖋️📄

Ranní zpráva z akciového trhu: Technologie opět zahýbaly trhy, tentokrát směrem dolů

GBP/USD

Forex: Euro již na úvod týdne neztrácelo

Forex: MNB zvedne sazbu o 50bps

Podíl nezaměstnaných v srpnu stagnoval

Technická analýza se Stanislavem Viktorinem (12.02.2024)

CTP: Trigon Dom Maklerski snížil cílovou cenu akcií na 20 EUR se stávajícím doporučením „buy“

EUR/USD: Plán pro obchodování během americké seance ze dne 31. října (přehled dopoledních obchodů)

GBP/USD – Denní pohled 12.11.2014

100 Trumpových zákonů: jaké exekutivní směrnice podepsal 47. prezident USA? 🖋️📄

Ranní zpráva z akciového trhu: Technologie opět zahýbaly trhy, tentokrát směrem dolů

GBP/USD

Forex: Euro již na úvod týdne neztrácelo

Forex: MNB zvedne sazbu o 50bps

Podíl nezaměstnaných v srpnu stagnoval

Technická analýza se Stanislavem Viktorinem (12.02.2024)

CTP: Trigon Dom Maklerski snížil cílovou cenu akcií na 20 EUR se stávajícím doporučením „buy“

EUR/USD: Plán pro obchodování během americké seance ze dne 31. října (přehled dopoledních obchodů)

Blogy uživatelů

FXPro, ACM - AC Markets, Delta Stock

Pomerančový džus je levný, je na čase věnovat mu více pozornosti

Praktický úvod do R

Fed připraven jednat, zatím to ale není zapotřebí

Bitcoin zaznamenal najlepší január za posledných 10 rokov!

USDJPY short

Pět nejčastějších dotazů, které nám kladou obchodníci k nové regulaci trhů ESMA

Zmýlit se, je v pořádku. Co ale už v pořádku není, je nepřijetí odpovědnosti za své rozhodnutí

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Technická analýza měnových párů USD/CAD, AUD/JPY a EUR/CAD

FXPro, ACM - AC Markets, Delta Stock

Pomerančový džus je levný, je na čase věnovat mu více pozornosti

Praktický úvod do R

Fed připraven jednat, zatím to ale není zapotřebí

Bitcoin zaznamenal najlepší január za posledných 10 rokov!

USDJPY short

Pět nejčastějších dotazů, které nám kladou obchodníci k nové regulaci trhů ESMA

Zmýlit se, je v pořádku. Co ale už v pořádku není, je nepřijetí odpovědnosti za své rozhodnutí

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

Technická analýza měnových párů USD/CAD, AUD/JPY a EUR/CAD

Vzdělávací články

Grafické formace v technické analýze - kompletní průvodce (1. část)

Commitment of Traders (COT) Report - (1. díl)

Kolik lze dlouhodobě vydělávat na finančních trzích (část 5.)

Analýza několika časových rámců

Rok 2023 na finančních trzích

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

RebelsFunding: Recenze a hodnocení prop trading firmy

2023: Výhled pro akcie, komodity a kryptoměny

Jednoduchý systém Money-Managementu

Konfluence a její síla v technické analýze

Grafické formace v technické analýze - kompletní průvodce (1. část)

Commitment of Traders (COT) Report - (1. díl)

Kolik lze dlouhodobě vydělávat na finančních trzích (část 5.)

Analýza několika časových rámců

Rok 2023 na finančních trzích

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

RebelsFunding: Recenze a hodnocení prop trading firmy

2023: Výhled pro akcie, komodity a kryptoměny

Jednoduchý systém Money-Managementu

Konfluence a její síla v technické analýze

Tradingové analýzy a zprávy

Forex: Dolarový index v týdnu poprvé zpevňuje

VIDEO: Trading strategie - Forex, komodity, akcie a kryptoměny (5.10. - 9.10.2020)

Shrnutí důležitých událostí a dnešní ekonomický kalendář

Forex: Silná trendová čára na AUD/USD

Forex: AUD USD - psychologická hladina 1,0000

Index DAX - Intradenní výhled 4.11.2024

GBP/USD - Intradenní výhled 21.1.2025

Ropa WTI - Intradenní výhled 10.11.2016

Index DAX - Intradenní výhled 6.3.2018

Forex: ČNB rekordně zvýšila sazbu na 2,75 procenta a zhoršila odhad vývoje ekonomiky

Forex: Dolarový index v týdnu poprvé zpevňuje

VIDEO: Trading strategie - Forex, komodity, akcie a kryptoměny (5.10. - 9.10.2020)

Shrnutí důležitých událostí a dnešní ekonomický kalendář

Forex: Silná trendová čára na AUD/USD

Forex: AUD USD - psychologická hladina 1,0000

Index DAX - Intradenní výhled 4.11.2024

GBP/USD - Intradenní výhled 21.1.2025

Ropa WTI - Intradenní výhled 10.11.2016

Index DAX - Intradenní výhled 6.3.2018

Forex: ČNB rekordně zvýšila sazbu na 2,75 procenta a zhoršila odhad vývoje ekonomiky

Témata v diskusním fóru

Elliottova vlnová teorie pro měnové páry AUD/CHF, CAD/JPY a EUR/NZD

Koho sledovat v xSocial?

Praktická ukázka: Ideální obchod

EUR/USD

Koruna ztrácí svou největší výhodu

EUR/CHF je pro býky oceněn atraktivně

Price Action fórum...

Indikátory americké recese

Budoucnost ropy mají ve svých rukou Spojené státy a potažmo Rusko

Jak na vstupy a výstupy podle EW

Elliottova vlnová teorie pro měnové páry AUD/CHF, CAD/JPY a EUR/NZD

Koho sledovat v xSocial?

Praktická ukázka: Ideální obchod

EUR/USD

Koruna ztrácí svou největší výhodu

EUR/CHF je pro býky oceněn atraktivně

Price Action fórum...

Indikátory americké recese

Budoucnost ropy mají ve svých rukou Spojené státy a potažmo Rusko

Jak na vstupy a výstupy podle EW