Ticker Tape by TradingView

Jak vybrat správné akcie podle Davida Dremana

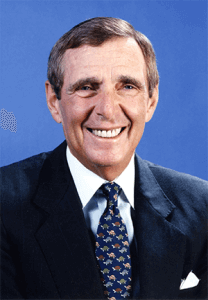

Kdo byl David Dreman již nyní víme. V předchozím článku jsme si pověděli, že David Dreman byl absolutní protiproudař, někdo, kdo vždy vybral opačnou cestu, než zbytek investorské veřejnosti. Kontrariánský přístup se stal jeho druhou přirozeností. Když vybíral akcie, hledal vždy tam, kam se ostatní nedívaly – na bezvýznamné, neoblíbené tituly.

Když ostatní dávali od jistých titulů ruce pryč, Dreman je šel prozkoumat. Jeho zájem o nepopulární investice trochu připomíná přístup Petera Lyncha nebo Johna Neffa. Ti také sledovali, které akcie jsou mimo zájem ostatních a které mají nízký poměr cena/výnos. Dremana ale nezajímá pouze nízký poměr cena/výnos, dívá se i na další kritéria, která si probereme v tomto článku.

Výběrová kritéria podle Davida Dremana

Poměr cena/výnos – price/earnings (P/E) ratio: Pokud jde o toto kritérium, zaměřujee se Dreman na výběr akcií ze spodních 20 % trhu. Jeho výzkum ukazuje, že tyto akcie v období mezi 1970 a 1996 porazily trh. Tyto tituly dosáhly výnosu 19 % oproti 15,1 %, které dosáhl trh a proti pouhým 12,3 %, které dosáhlo horních 20 % P/E akcií.

Poměr cena/peněžní tok: stejně jako u předchozího i zde platí, že zajímavé jsou akcie ze spodních 20 % trhu. Bylo prokázáno, že tato skupina dosáhla výnosu 18 % (ve srovnání s 15,1 % pro trh jako celek), a k tomu je méně riziková. Toto kritérium je zvláště dobře využitelné v dobách recese, kde slouží k identifikaci cyklických akcií. V těchto časech je P/E velmi často vysoké nebo vůbec neexistuje, protože společnost je ztrátová.

Poměr cena/účetní hodnota: Opět jako u výše zmíněných platí, že v úvahu přichází 20 % akcií s nejnižším poměrem kurz/účetní hodnota. V tomto případě ukazují studie na to, že tato skupina dosáhla v průběhu let 1970 – 1996 v průměru o 3 % vyšší výnos než trh jako celek.

Poměr cena/dividenda: Opět zde připadají v úvahu akcie ze spodních 20 % trhu. Opět studie poukazují na to, že v letech 1970 – 1996 trh porazila o jedno procento. S tímto kritériem byl nicméně Dreman opatrnější, než s jinými, protože toto hledisko je často uměle udržováno investory, kteří hledají stabilní to příjmů. Nízký poměr kurz dividenda znamená vysoký dividendový výnos.

Tato čtyři kritéria slouží k vyfiltrování akcií, které jsou potenciálně zajímavé. Je však nutná další selekce mezi akciemi, které jsou trhem přehlížené a podhodnocené a mezi těmi, které mají doopravdy problémy. Následující tři kritéria slouží k přesnějšímu určení, kam které tituly patří.

Tržní kapitalizace firmy: Dreman se obecně zaměřoval na větší akcie. Ty jsou totiž méně náchylné na účetní triky a taky tak rychle nekrachují. Výběr provádí z 1500 největších firem na trhu.

Zvyšující se kvartální ziskovost: Jednoduché kritérium pro krátkodobé akcie, které říká, že zisk z uplynulého kvartálu musí být větší než v předchozím.

Růst zisku: Toto kritérium platí pouze pro necyklické společnosti. Ty cyklické by měly být raději posuzovány podle poměru kurz/peněžní tok. Nárůst zisku za posledních 6 měsíců (počítáno jako aktuální kvartál mínus dva předchozí kvartály), stejně jako odhadovaný nárůst zisku probíhajícího roku musí být větší než růst zisku indexu S&P 500.

Poslední část Dremanovy analýzy sleduje velký počet různých finančních poměrů. Jsou to kupř.:

Ukazatel běžné likvidity (current ratio): Poměr, který vyjadřuje vztah mezi krátkodobými aktivy a krátkodobými pasivy. Jinými slovy tento poměr ukazuje na schopnost firmy platit krátkodobý dluh. Dreman tento poměr používal aby našel firmy, jejichž current ratio bylo vyšší než průměr průmyslu nebo vyšší než absolutní hodnota 2.

Výplatní poměr (payout ratio): Profit, který byl vyplacen formou dividendy. Měl by být menší než průměrná historická výplata dividendy (5-10letý průměr firmy), což značí, je zde prostor pro zvýšení dividendy.

Rentability vlastního kapitálu: Ideálně pokud je tato hodnota větší, než je horních 27 %. Poměr musí být vždy vyšší než je průměrhorních 33 % z 1 500 největších akcií.

Zisk před zdaněním: Zisková marže by určitě neměl být nižší, než 8 % a ideálně by měla přesahovat 22 %.

Dividendový výnos: Měl by být vyšší, než je průměr indexu Dow Jones + 1 %.

Poměr dluh/vlastní kapitál: Nejlepší je, je-li hodnota 0. Nesmí niky překročit 20 %.

Poměrně dlouhý list různých kritérií, nemyslíte? Které akcie těmito filtry projdou? A je vůbec možné na aktuální trhy tato kritéria aplikovat? Uvidíme. Naštestí se nemusíme prodírat dlouhou řadou výpočetních úkonů. Na webu burzy NASDAQ lze jednoduše díky Guru scanneru aplikovat přednastavená kritéria, která Dreman používal. Praktickou aplikaci si můžeme ukázat na jedné konkrétní akcii – TIM Participa„?es.

TIM Participa„?es

TIM Participa„?es nebo taky TIM Brasil je potomek italské telekomunikační společnosti Telecom Italia Mobile. Počátek firmy se datuje k roku 1998 a velmi rychle se v Brazílii stal lídrem na trhu. NYní má společnost více než 70 milionů zákazníků. Od října 2014 do začátku roku 201 se akcie společnosti dostaly pod tlak a jejich cena téměř celý jeden rok klesala. Co o takovém tituly v takovémto čase říkala Dremanova kritéria? Pojďme se na to podívat podrobněji.

| Název kritéria | Hodnota TIM | Limit kritéria |

| Poměr cena/zisk (PE ratio) | 9,46 | < 11.51 |

| Poměr cena/cash flow | 3,64 | < 6.51 |

| Poměr cena/dividenda | 17,61 | < 18.12 |

| Tržní kapitalizace | $ 5,472 mil | 1500 největších společností |

| Kvartální ziskovost | Tento kvartál: 0,27 | Poslední kvartál: 0,05 |

| Výnosy | 575 % | > 3,19% |

| Běžná likvidita | 1,39 | > 1,11 |

| Výplatní poměr | 22,63 % | > 23,08 % |

| Rentabilita vlastního kapitálu | 12,84 % | > 16,50 % |

| Zisk před zdaněním | 17,39 % | > 8 % |

| Poměr dluh vlastní kapitál | 56,37 % | < 192.3 |

Z tabulky je vidět, že TIM Brasil kritéria Dremana splňuje a mohl být vhodným kandidátem pro nákup. Dreman byl jedním z nejkontroverznějších investorů historie a je docela možné, že to není úplně ten váš šálek čaje. Doporučuji proto podívat se i na další investiční guru, o kterých na tomto portálu píšeme. Určitě si najdete svého favorita. Stejně tak doporučuji vyžádat si investiční guru knihu, která vám po zadání emailu přijde do emailové schránky. Tam získáte všech 11 investičních strategií na jednom místě.

The post Jak vybrat správné akcie podle Davida Dremana appeared first on LYNX Investovat s výhodami.

Klíčová slova: Cena | Investiční | Trh | Current Ratio | Běžná likvidita | Earnings | Firmy | S&P | Kapitalizace | Výnosy | Nasdaq | Dow Jones | Dividendy | Recese | Kapitál | Akcie | Cash flow | Dividenda | Dividendový výnos | Investice | Kurz | Likvidita | Marže | P/E | S&P 500 | Tržní kapitalizace | Ukazatel | Výnos | Zisková marže | Zisk | Investovat | LYNX | Burzy | Analýzy |

Čtěte více

-

Jak vidí rok 2025 J.P. Morgan?

J.P. Morgan odhaluje, kam se budou hýbat trhy v roce 2025! Podíváme se na akciové indexy v USA a ve světě, forexové výhledy a trendy na ropu, plyn či zemědělské komodity. -

Jak vidí rok 2025 State Street?

State Street je jedna z největších investičních společností na světě, spravující biliony dolarů a formující globální finanční trendy. Její analýzy a prognózy ovlivňují rozhodnutí institucionálních investorů po celém světě. -

Jak vidí svět hlavní “ideolog” americké obchodní politiky Peter Navarro?

Včera jsme dostali ochutnávku volatility, která v nejbližších dnech bude pravděpodobně novým “normálem”. Zpráva o možném odkladu cel Donalda Trumpa o 90 dní spustila na trzích nadšení, které ale velmi rychle opadlo ve chvíli, kdy se ukázalo že jde o “plané naděje”. Donald Trump nic nemění, a naopak začal nově hrozit Číně dodatečnými 50% cly, pokud neodvolá odvetná cla ve výši 34 %. Čína přes noc přispěchala s prohlášením, že je odhodlána “bojovat do konce”. -

Jak vnímat trhy a zachovat klid v turbulentních dobách?

Tarify mezi USA a Čínou jsou už na takové úrovni, že mohou znamenat skutečný kolaps vzájemného obchodu. (Wall Street Journal). Na rozdíl od Donalda Trumpa si myslím, že Číňané se na podobný scénář připravovali lépe a USA mohou po nějakou dobu tahat za kratší konec provazu v tomto pokeru. Dlouhodobě jsem ale přesvědčen o větší robustnosti americké ekonomiky a její schopnosti se i díky výrazně příznivější demografii z případných trablů zotavit mnohem lépe. Ale zotavení může přijít po výraznější recesi. Ta mi přijde nyní poměrně logická, protože nejistoty prostředí, které Trump nastavuje, logicky povedou k menším investicím, propouštění zaměstnanců a obavám investorů i spotřebitelů z budoucnosti. -

Jak v novém roce obchodovat se zlatem

Od března do října 2022 klesla cena zlata o 22 %. Od té doby zaznamenala cena zlata do nového roku šestiměsíční maximum. Podle Světové rady pro zlato nakoupily centrální banky ve třetím čtvrtletí roku 2022 více než 400 tun zlata. -

Jak volby v USA v roce 2024 ovlivní Forex, komodity a akciové indexy

Prezidentské volby v USA v roce 2024 budou pro globální trhy jednou z nejvýznamnějších událostí. Hlavními kandidáty jsou bývalý prezident Donald Trump a současná viceprezidentka Kamala Harrisová. Oba nabízejí odlišné politické vize, které budou mít zásadní dopad na různé segmenty trhu - od forexu přes komodity až po akciové indexy. -

Jak v Polsku hořce poznávají, že si za stovky miliard inflaci pouze odsunuli v čase

Polské veřejné finance se dostávají pod značný tlak a země bude zřejmě kvůli tomu nucena ukončit své programy ochrany obyvatelstva před inflací, známé jako „inflační štíty“. V jejich rámci Varšava už loni snížila spotřební daň a DPH z elektřiny, plynu či paliv a v letošním roce pak například DPH ze základních potravin, ale třeba také hnojiv až nulu. „Inflačních štítů“ ve velkém využívají i Češi z příhraničních oblastí, kteří so Polska vyrážejí na nákupy potravin či pohonných hmot. Vyhledávaný je v Polsku také třeba nákup cigaret, jelikož krabička tam vyjde o několik desetikorun levněji než v Česku. -

Jak vybírat akcie podle Johna Neffa

V minulém článku jsme se zmiňovali o Johnu Neffovi jako skromném a disciplinovaném člověku, který i přes investiční úspěch, vždy zůstal především obyčejným mužem. V tomto článku se budeme více věnovat jeho výběrovým kritériím a ukážeme si, jaké akcie John Neff kupoval a proč. -

Jak vybrat brokera v roce 2019 – 10 tipů pro začínající investory a tradery

Je výše poplatků to jediné, co by mělo investora při výběru brokera zajímat? Nebo jsou důležitější věci, kvůli kterým může investor přijít i o celý svůj kapitál? Výběr brokera není jednoduchý úkol. Na investora se doslova valí desítky nabídek, sliby na rychlé zbohatnutí nebo zaručené tipy na investování. -

Jak vybrat nejlepšího brokera v roce 2019 – 10 tipů pro začínající investory a tradery

Je výše poplatků to jediné, co by mělo investora při výběru brokera zajímat? Nebo jsou důležitější věci, kvůli kterým může investor přijít i o celý svůj kapitál? Výběr brokera není jednoduchý úkol. Na investora se doslova valí desítky nabídek, sliby na rychlé zbohatnutí nebo zaručené tipy na investování. -

Jak vybrat správného brokera?

Pokud přijde řeč na investice a úspory, rozhodnutí o využívání služeb správného brokera není z těch, která by se měla brát na lehkou váhu. Akcie mnohých společností či bank se zdají být více než nestálé. Existuje proto mnoho různých faktorů, které by investoři měli vzít v úvahu ještě před samotným začátkem investování. -

Jak vybrat správný firemní dluhopis?

Investování formou korporátních dluhopisů určitě není potřeba nijak složitě vysvětlovat. Rozhodně ne v době, kdy úroky na spořících účtech klesají tak závratnou rychlostí, že každý, kdo si svých finančních prostředků alespoň trochu váží, je raději investuje. Otázkou ovšem zůstává kam. Kde najít spolehlivou společnost, která vaše peníze nepromrhá a zároveň nabídne atraktivní úrokový výnos? -

Jak vydělat milion za dva týdny od počítače? Odpovědí je prop trading

Dobře odhadnout pohyb cen a vydělat na jejich rozdílu. Tak by se dal zjednodušeně popsat trading čili obchodování s různými aktivy od měn, přes akcie až po komodity. Takzvaný prop trading, neboli proprietární obchodování, funguje na stejném principu – obchodník k němu ale nevyužívá vlastní peníze, ale virtuální kapitál firmy, pro kterou obchoduje. To otevírá cestu k zajímavým ziskům. -

Jak vydělat na ropě? Možností je několik

Ropa přináší investiční příležitosti jak v dlouhodobém, tak i krátkodobém časovém horizontu. Výběr investičního nástroje, pomocí kterého ropu zobchodujeme, však může být poněkud náročný. Od počátku roku 2016 se cena ropy pohybuje v mírně rostoucím trendu a je mnoho způsobů jak na pohybech ceny ropy participovat. -

Jak vydělávat po přechodu na Ethereum 2.0?

Těžaři Etherea za necelý měsíc přijdou o práci, jelikož síť přejde na verzi Ethereum 2.0 (ETH 2.0), která nahradí současný model těžby za tzv. model stakingu. -

Jak vypadá stříbro ve vztahu ke zlatu?

Na týdenním grafu je patrná výrazná divergence mezi stříbrem a zlatem. Stříbro prokázalo odolnost vůči prudšímu poklesu a drží se nad 200týdenním klouzavým průměrem, zatímco se nachází mírně pod 50týdenním klouzavým průměrem. Tato divergence vyvolává zajímavé otázky ohledně relativního ocenění obou drahých kovů. -

Jak vyrovnat české rozpočty? Jedním tahem

Rozpočtové deficity vypadají stále poměrně bezútěšně. I v příštím roce má státní rozpočet hospodařit se schodkem až 230 miliard korun. Vládní politici tvrdí, že ke to zhusta kvůli prudkému navýšení mandatorních výdajů, k němuž došlo ještě za minulé vlády, během covidových let. Ne snad, že by k nárůstu mandatorních výdajů nedošlo. Jenže těžko v nich spatřovat hlavního viníka současných deficitů. České veřejné rozpočty totiž lze vyrovnat „jedním tahem“. A sice zásahy výlučně v ne-mandatorní oblasti. K vyrovnání českých veřejných financí totiž stačí vrátit zdanění superhrubé mzdy, jak platili před rokem 2021, a obnovit elektronickou evidenci tržeb, jak platila před covidem, tedy před rokem 2020. -

Jak výsledky voleb rozhýbaly akciové trhy

Akcie technologických a zdravotnických firem po amerických volbách stoupají, protože Bidenovo nevyhnutelné vítězství a republikánská většina v Senátu rozptylují politickou nejistotu ohledně daní z příjmu právnických osob a zdravotnických reforem, včetně změn ceny léčiv. Zároveň jsme svědky propadu spotového indexu volatility VIX a celkového posunu křivky futures na index VIX směrem dolů, což napovídá, že se investoři po amerických volbách zbavují zajištění proti koncovému riziku. Všeobecný narativ se vrací k přetahování o akcie, protože jiná alternativa neexistuje. Skutečnost, že nedošlo k očekávané Modré vlně, vzala také prozatím vítr z plachet reflačnímu obchodování a poslala výnosy dluhopisů zase o něco níže. Celkově je tato kombinace reakcí optimální pro akciové trhy a zejména pak pro růstové akcie. -

Jak vysoká je daňová progrese v ČR?

Naprostá většina zdanitelných příjmů v Česku podléhá 15% sazbě daně, pouze velmi nadprůměrné příjmy podléhají 23% sazbě daně z příjmu. Daňová progrese je tedy v Česku relativně malá, rozhodně významně nižší než v minulosti, kdy byly zavedeny čtyři daňové sazby. -

Jak vysoké jsou daňové sankce, když podáte pozdě daňové přiznání?

Žádné daňové starosti nemají OSVČ, které dobrovolně vstoupily do daňového paušálního režimu a po celý rok 2023 platily stejnou měsíční daňovou platbu. Ostatní OSVČ však musí v zákonném termínu odevzdat daňové přiznání a přehledy za rok 2023. Nesplnění této základní daňové povinnosti je sankciováno. Jak vysoké mohou být pokuty? Jak je to s penále?

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

VIDEO: Tento indikátor predikuje budoucnost trhu

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

Hřivnou se platilo už v Kyjevské Rusi. Ukrajinská měna se zrodila na krku

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

Speciální AKCE: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Akcie Nike ztrácí půdu pod nohama. Čeká podobný vývoj i Adidas a Skechers?

Trump je výhodný pro trading, VIP zóna FXstreet.cz nabídla v březnu obchodníkům velmi slušné zisky

Denní kalendář událostí

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

V USA týdenní statistický bulletin API

V Kanadě státní svátek

Ve Švýcarsku státní svátek

V Německu státní svátek

V Británii státní svátek

V Japonsku index CPI

V eurozóně tisková konference ECB

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně rozhodnutí o úrokové sazbě

Tradingové analýzy a zprávy

Forex: Americký dolar proti euru zpevňuje, odpoutal se od nejnižších hodnot za tři roky

Komodity: Ceny ropy klesají, barel severomořského Brentu se drží těsně nad 64 dolary

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Forex: Koruna dnes mírně zpevnila k euru, k dolaru oslabila

Forex sentiment 15.4.2025

5 událostí, které dnes stojí za pozornost

Intradenní Price Action patterny na EUR/USD 15.4.2025

Intradenní Price Action patterny na AUD/USD 15.4.2025

FT: Trumpova cla ochromila diamantový průmysl

Swingové obchodování bitcoinu 15.4.2025

Forex: Americký dolar proti euru zpevňuje, odpoutal se od nejnižších hodnot za tři roky

Komodity: Ceny ropy klesají, barel severomořského Brentu se drží těsně nad 64 dolary

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Forex: Koruna dnes mírně zpevnila k euru, k dolaru oslabila

Forex sentiment 15.4.2025

5 událostí, které dnes stojí za pozornost

Intradenní Price Action patterny na EUR/USD 15.4.2025

Intradenní Price Action patterny na AUD/USD 15.4.2025

FT: Trumpova cla ochromila diamantový průmysl

Swingové obchodování bitcoinu 15.4.2025

Blogy uživatelů

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Praktická ukázka: Cla? U mě zatím stále v klidu

Co je opravdová svoboda v tradingu?

INVESTIČNÍ GLOSA: Trh zase jednou vypláchl „slabé ruce“. Největší růsty paradoxně přicházejí v krizi

„Short na Nasdaqu mi dal obrovský náskok,“ říká Emil — historicky první vítěz Fintokei Trading Race

Měnový pár USD/JPY: Analýzy více časových rámců (W1 až H4)

Korelace v tradingu: Jak je využít ve svůj prospěch?

Kvůli Donaldovi nestíhám

Výběr z nedělní přípravy: Měnové páry USD/CHF, EUR/USD a AUD/USD

To byl teda týden! V extrémní přetahované nakonec index S&P 500 přidal téměř 6 %

Forexové online zpravodajství

📉 Kakao klesá o 4 %

Japonský antimonopolní úřad nařídil Googlu zastavit nekalé obchodní praktiky

Akcie Allegro MicroSystems klesly poté, co Onsemi stáhla nabídku na převzetí v hodnotě 6,9 miliardy dolarů

Airbus dokončí akvizici vybraných aktiv Spirit AeroSystems do konce dubna

Americká banka Citi zveřejnila výsledky za 1Q, překonala očekávání analytiků v obchodování na trzích

Pražská burza navýšila včerejší zisky

Americké akcie posilují, výsledky zveřejnily společnosti Bank of America a Johnson & Johnson

Johnson & Johnson v 1Q reportoval nad očekávání, společnost zvýšila celoroční výhled tržeb

Apple přepravil iPhony v hodnotě 2 miliard dolarů z Indie do USA kvůli hrozbě cel

Americké futures kontrakty mírně oslabují

📉 Kakao klesá o 4 %

Japonský antimonopolní úřad nařídil Googlu zastavit nekalé obchodní praktiky

Akcie Allegro MicroSystems klesly poté, co Onsemi stáhla nabídku na převzetí v hodnotě 6,9 miliardy dolarů

Airbus dokončí akvizici vybraných aktiv Spirit AeroSystems do konce dubna

Americká banka Citi zveřejnila výsledky za 1Q, překonala očekávání analytiků v obchodování na trzích

Pražská burza navýšila včerejší zisky

Americké akcie posilují, výsledky zveřejnily společnosti Bank of America a Johnson & Johnson

Johnson & Johnson v 1Q reportoval nad očekávání, společnost zvýšila celoroční výhled tržeb

Apple přepravil iPhony v hodnotě 2 miliard dolarů z Indie do USA kvůli hrozbě cel

Americké futures kontrakty mírně oslabují

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Apple přepravil iPhony v hodnotě 2 miliard dolarů z Indie do USA kvůli hrozbě cel

Sentiment indikátory potvrdí obavy o růst ekonomiky eurozóny

Mezinárodní měnový fond varuje před rychlejším propadem cen nemovitostí

GBP/USD – Denní pohled 2.4.2014

Intervencia NBP

Pražská burza počtvrté v řadě rostla, pomohly jí akcie ČEZ a O2

Pražská burza čtvrtým růstem po sobě vylepšila maximum od března

Pražské burze dnes pomohl k růstu Philip Morris a banky

Ranní komentář: Býci už pobíhají volně po NY, ECB zatím vyčkává, proxy fight v Disney

Makro: Spotřebitelská důvěra Německa klesla na nejnižší úroveň od února, GfK

Apple přepravil iPhony v hodnotě 2 miliard dolarů z Indie do USA kvůli hrozbě cel

Sentiment indikátory potvrdí obavy o růst ekonomiky eurozóny

Mezinárodní měnový fond varuje před rychlejším propadem cen nemovitostí

GBP/USD – Denní pohled 2.4.2014

Intervencia NBP

Pražská burza počtvrté v řadě rostla, pomohly jí akcie ČEZ a O2

Pražská burza čtvrtým růstem po sobě vylepšila maximum od března

Pražské burze dnes pomohl k růstu Philip Morris a banky

Ranní komentář: Býci už pobíhají volně po NY, ECB zatím vyčkává, proxy fight v Disney

Makro: Spotřebitelská důvěra Německa klesla na nejnižší úroveň od února, GfK

Blogy uživatelů

Co je to Stop-Loss a Take-Profit? Jak je umisťovat a proč?

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Káva dražší než kdy dřív: Co ovlivňuje trh a jaké jsou prognózy?

Moje cesta prop tradingem – nevýhody hedgingu, menší pokles na balance křivce a novinky v prop segmentu

Praktická ukázka: Falešný průraz, no a co?

Praktické okénko – cenová predikce a čtení vývoje férové hodnoty instrumentu

Aby ste mali svoj trading pod kontrolou, prestaňte sa snažiť kontrolovať trh (2. časť)

Akcie Uber: Kdo má pravdu – trh, nebo Bill Ackman?

Krypto trh dostal nafrak! Dokáže sa zotaviť?

Čo je to Spread na Forexe?

Co je to Stop-Loss a Take-Profit? Jak je umisťovat a proč?

Pravidlo č. 1: Neobchoduj proti trendu. Tak proč to pořád děláme?

Káva dražší než kdy dřív: Co ovlivňuje trh a jaké jsou prognózy?

Moje cesta prop tradingem – nevýhody hedgingu, menší pokles na balance křivce a novinky v prop segmentu

Praktická ukázka: Falešný průraz, no a co?

Praktické okénko – cenová predikce a čtení vývoje férové hodnoty instrumentu

Aby ste mali svoj trading pod kontrolou, prestaňte sa snažiť kontrolovať trh (2. časť)

Akcie Uber: Kdo má pravdu – trh, nebo Bill Ackman?

Krypto trh dostal nafrak! Dokáže sa zotaviť?

Čo je to Spread na Forexe?

Vzdělávací články

Akcie: Základy technické analýzy akcií (díl 7.)

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Divergence indikátoru Stochastic

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Jak obchodovat „Price Action“ (7. díl)

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Index NASDAQ: Vše o investování a obchodování oblíbeného akciového indexu

Technická analýza - supporty a rezistence

VIDEO: Tento indikátor predikuje budoucnost trhu

Akcie: Základy technické analýzy akcií (díl 7.)

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Divergence indikátoru Stochastic

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Jak obchodovat „Price Action“ (7. díl)

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Index NASDAQ: Vše o investování a obchodování oblíbeného akciového indexu

Technická analýza - supporty a rezistence

VIDEO: Tento indikátor predikuje budoucnost trhu

Tradingové analýzy a zprávy

Intradenní Price Action patterny na EUR/USD 26.2.2025

Bloomberg: Čínské dodávky vzácných zemin se zastavily

Aktuálně otevřené forex pozice 15.4.2025

Cena zlata kvůli slabšímu dolaru a clům stoupla na rekord

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Forex: Kurz dolaru k euru se drží bez větších změn, v centru pozornosti jsou úroky

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Swingové obchodování bitcoinu 15.4.2025

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Swingové obchodování USD/CAD 15.4.2025

Intradenní Price Action patterny na EUR/USD 26.2.2025

Bloomberg: Čínské dodávky vzácných zemin se zastavily

Aktuálně otevřené forex pozice 15.4.2025

Cena zlata kvůli slabšímu dolaru a clům stoupla na rekord

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Forex: Kurz dolaru k euru se drží bez větších změn, v centru pozornosti jsou úroky

Média: USA chtějí kromě kovů i kontrolu nad ukrajinským plynovodem

Swingové obchodování bitcoinu 15.4.2025

Trumpovo odložení cel vyvolalo podezření z manipulace finančního trhu

Swingové obchodování USD/CAD 15.4.2025