Ticker Tape by TradingView

Nadcházející týden na Wall Street: obavy o ekonomiku a výsledky z minulého týdne

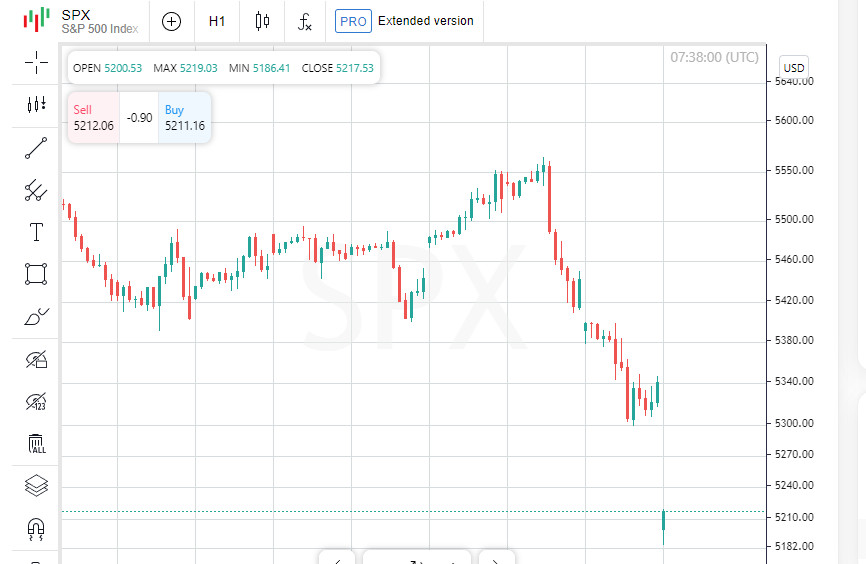

Americké akcie klesají: druhá seance v řadě

Americký akciový trh v pátek opět klesl, přičemž index Nasdaq Composite potvrdil svou pozici v teritoriu korekce. Příčinou byla slabá zpráva z trhu práce, která zesílila obavy z možné recese.

Neuspokojivé údaje o zaměstnanosti

Nonfarm payrolls vzrostly v červenci podle ministerstva práce o pouhých 114 000, což je výrazně pod očekáváním analytiků, kteří předpokládali 175 000, a pod minimem 200 000, které je potřeba k udržení populačního růstu. Míra nezaměstnanosti vzrostla na 4,3 %, což je nejvyšší hodnota za poslední tři roky.

Rizika pro ekonomiku

Slabé údaje o zaměstnanosti posílily obavy, že ekonomický růst zpomaluje rychleji, než se očekávalo, což vyvolává otázky týkající se rozhodnutí Federálního rezervního systému ponechat úrokové sazby na středečním zasedání beze změny.

Optimismus se mění v obavy

Investoři byli několik měsíců optimističtí, přičemž jako důvod pro snížení úrokových sazeb uváděli klesající inflaci a mírné zpomalení zaměstnanosti. Tento optimismus podpořil růst akcií, přičemž index S&P 500 vzrostl od počátku roku o 12 % a Nasdaq o téměř 12 %, a to navzdory nedávným ztrátám.

Investoři se však vzhledem k možnému snížení sazeb po zářijovém zasedání Fedu obávají, že vyšší náklady na úvěry by už mohly být brzdou ekonomického růstu. Neuspokojivé výsledkové zprávy gigantů, jako jsou Amazon, Alphabet a Intel, tyto obavy ještě prohlubují a přilévají olej do ohně na trhu.

Prokletí vysokých očekávání

James St. Aubyn, hlavní investiční ředitel společnosti Ocean Park Asset Management, uvedl, že investoři vidí důsledky příliš optimistických očekávání. "Vidíme, jak se ke slovu dostává prokletí vysokých očekávání. Jako jediný scénář se jevilo měkké přistání a každý náznak jiného výsledku je znepokojivý," řekl.

Roste očekávání, že sazby budou sníženy

Podle nástroje FedWatch společnosti CME se šance na snížení sazeb o 50 bazických bodů na zářijovém zasedání Fedu zvýšila na 69,5 %, a to z 22 % na předchozím zasedání. "Všichni jsme si zvykli na myšlenku, že Fed sníží sazby. Otázka teď zní: Nečekají příliš dlouho? Je na obzoru recese?", ptal se St. Aubyn.

Prediktory recese

Slabé údaje o zaměstnanosti aktivovaly tzv. Sahmovo pravidlo, které je často považováno za spolehlivý prediktor recese. Uvedené vedlo k výprodeji na akciových trzích.

Pokles hlavních indexů

Index Dow Jones Industrial Average klesl o 610,71 bodů, resp. 1,51 %, na hodnotu 39 737,26. Index S&P 500 ztratil 100,12 bodů, resp. 1,84 %, a zavřel na hodnotě 5 346,56. Nejztrátovější z hlavních indexů byl Nasdaq Composite, který klesl o 417,98 bodů, resp. 2,43 %, na 16 776,16 bodů.

Technologičtí giganti pod tlakem

Technologičtí giganti vyvíjejí na trh silný tlak. Amazon se po neuspokojivých kvartálních výsledcích a prognózách propadl o 8,79 % a Intel o 26,06 %. Tyto výsledky posílily pesimismus investorů a přiměly je přehodnotit prognózy budoucího ekonomického růstu.

Nasdaq Composite: pokles do korekce

Po červencovém vrcholu se index Nasdaq Composite propadl o více než 10 %, což signalizuje, že vstupuje do korekce. Děje se tak v době, kdy vzhledem k oslabující ekonomice rostou obavy z vysokých valuací.

S&P 500 a Dow: největší propady od března

Index S&P 500 vykázal značný pokles a zavřel nejníž od 4. června. Dow Jones Industrial Average a benchmark S&P 500 mezitím utrpěly největší dvoudenní ztráty od března 2023.

Small caps a polovodiče klesají

Index Russell 2000, který sleduje malé společnosti, také klesl o 3,52 % a zakončil obchodní seanci na třítýdenním minimu, což je jeho největší dvoudenní pokles od června 2022. V poklesu pokračovaly i akcie čipů, přičemž index polovodičů Philadelphia SE zavřel na tříměsíčním minimu a zaznamenal největší dvoudenní pokles od března 2020.

Výjimky z obecného trendu

V době celkového poklesu vynikly akcie Applu, které vzrostly o 0,69 %. Důvodem byly nad očekávání dobré prodeje iPhonů ve třetím čtvrtletí a pozitivní výhled společnosti, která ve snaze o přilákání nových zákazníků sází na umělou inteligenci.

Ohrožené sektory

Z jedenácti hlavních sektorů indexu S&P 500 vykázaly zisk jen obranné sektory, jako jsou základní spotřební zboží, veřejné služby a nemovitosti. Největší pokles zaznamenal sektor spotřebního zboží, kde vliv Amazonu přinesl největší dvoudenní pokles od června 2022.

Volatilita prudce stoupá: Wall Street se bojí

Index volatility CBOE, známý také jako "indikátor strachu" Wall Street, překonal dlouhodobý průměr 20 bodů a dosáhl hodnoty 29,66 – nejvyšší úroveň od března 2023. Závěr na 23,39 bodech svědčí o značných obavách investorů.

Příležitosti k nákupu na klesajícím trhu

Někteří účastníci trhu viděli navzdory výprodeji příležitost k nákupu. Jonathan Golub, stratég společnosti UBS, ve vzkazu klientům uvedl, že trh si vede historicky nejlépe, když se rozšiřuje index VIX, což představuje příležitost pro krátkodobé investice.

Převládá medvědí sentiment

Na Newyorské burze převažovaly klesající akcie nad rostoucími v poměru téměř 3 : 1, přesněji 2,92 : 1, zatímco na Nasdaqu byl tento poměr 4,52 : 1. Index S&P 500 zaznamenal 62 nových 52týdenních maxim a 15 nových minim, zatímco Nasdaq Composite zaznamenal 34 nových maxim a 297 nových minim.

Objem obchodů a očekávané zisky

Objem obchodů na amerických burzách dosáhl 14,75 miliard akcií, což je výrazně nad 20denním průměrem 11,97 miliard akcií.

Oči upřené k nadcházejícím ziskům

Investoři budou příští týden sledovat zprávy o hospodářských výsledcích gigantů, jako jsou Caterpillar a Walt Disney, které poskytnou důležité informace o stavu spotřebitelského a výrobního sektoru. Očekávají se také zprávy předních firem v oblasti zdravotní péče, včetně Eli Lilly, které poskytnou přehled o stavu a vyhlídkách farmaceutického sektoru.

Rostoucí volatilita a poptávka po bezpečném přístavu

Index volatility CBOE, známý jako indikátor strachu Wall Street, dosáhl v pátek nejvyšší úrovně od března 2023, což způsobila zvýšená poptávka po opcích, které chrání před potenciálními ztrátami na akciovém trhu a naznačuje, že investoři se snaží minimalizovat riziko.

Posilování bezpečných přístavů

Investoři s rostoucími obavami utíkají k bezpečným přístavům v podobě dluhopisů a dalších aktiv. Výnos benchmarkového desetiletého státního dluhopisu klesl na 3,79 %, což je nejnižší hodnota od prosince. Tento indikátor se pohybuje inverzně k cenám dluhopisů a ukazuje na zvýšenou poptávku po bezpečných přístavech.

Obliba stabilních sektorů

Uprostřed ekonomické nejistoty přitahují zvýšenou pozornost sektory tradičně považované za stabilní. Investoři se do těchto oblastí hrnuli ve snaze ochránit svůj kapitál a minimalizovat případné ztráty.

Výkonnost sektoru: růst zdravotnictví a veřejných služeb

Sektor zdravotnictví si za poslední měsíc připsal zisk 4 %, zatímco sektor veřejných služeb vzrostl o více než 9 %. Tyto sektory se staly bezpečným útočištěm investorů v době ekonomické nejistoty. Index Philadelphia SE Semiconductor Index (SOX), v čele s prudkými ztrátami populárních jmen jako Nvidia a Broadcom, se zároveň propadl o téměř 17 %.

Pohled do budoucna: vybírání zisků, nebo začátek korekce?

Někteří investoři se domnívají, že současné údaje mohou jednoduše odrážet touhu vybrat zisky po významném růstu trhu v roce 2024. Tento přístup nevylučuje možnost dalšího růstu, ale také naznačuje možný začátek korekce, zvlášť v sektorech, které dříve vykazovaly sebejistý růst.

Klíčová slova: Nasdaq | Dow Jones | Americké akcie | Poptávka | Recese | Rizika | Míra nezaměstnanosti | Kapitál | Sazby | Akcie | Akciový trh | Asset management | Benchmark | CBOE | CME | Dow Jones Industrial | Fed | Indikátor | Investice | Korekce | Riziko | Russell 2000 | S&P 500 | Sentiment | VIX | Volatilita | Výkonnost | Výnos | Wall Street | Úrokové sazby | UBS | Objem obchodů | Investoři | Zasedání Fedu | Zisk | Optimismus | Výsledky | Nasdaq Composite | Index | Ekonomický růst | Index Dow Jones | Index Nasdaq | Index S&P 500 | Index VIX | Index volatility | Investiční | Krátkodobé investice | Management | Nemovitosti | Trh | Volatility | Zpráva | Zprávy | Zisky | ROCE | Small caps | Vybírání zisků | Burze | Caterpillar | Přehled | Růst akcií | S&P | Ztráty | Výhled | Payrolls | Nonfarm Payrolls | Snížení úrokových sazeb | Alphabet | Očekávání | Americký akciový trh | Index volatility CBOE | Index Russell 2000 | Akcie Applu | Náklady na úvěry | Akcie klesají | Snížení sazeb | Výsledkové zprávy | Objem | Index DOW | Největší pokles | Amazon | Walt Disney | Prognózy | Nejistoty | Míra | Disney | Stratég | Investiční ředitel | Pokles | Rozhodnutí Federálního rezervního systému | Pesimismus | Medvědi | FedWatch | Příležitost k nákupu | Technologičtí giganti | Značný pokles | Příležitosti k nákupu | Růst | Práce | Údaje | Největší propady | Eli Lilly | Index Nasdaq Composite | Šance | Možnost dalšího růstu | Nvidia | Intel | Zdravotní péče | Příležitosti | Index Russell | Společnosti | Zdravotnictví | Pozornost | Broadcom | 3М | Benchmark S&P 500 | Spotřební zboží | Dow Jones Industrial Average | Index Philadelphia | Investiční ředitel společnosti | Index Dow Jones Industrial Average | Index Dow Jones Industrial | Polovodiče | OCI | Vyšší náklady | Vice | Index polovodičů | Philadelphia SE | Akcie čipů | Index polovodičů Philadelphia SE | Veřejné služby | Měkké přistání | Prodeje | Olej | Důležité informace | Pozitivní výhled | Poptávka po bezpečném přístavu | Služby | Účastníci trhu | Sektor zdravotnictví | Sektor spotřebního zboží | Philadelphia SE Semiconductor | Index Philadelphia SE Semiconductor |

Čtěte více

-

Nadějný nárůst spotřebitelské poptávky v listopadu

Tuzemské maloobchodní tržby bez prodejů aut v listopadu pokračovaly v růstu. Po říjnovém revidovaném meziměsíčním nárůstu o 0,4 % (před revizí činil 0,6 %) v listopadu růst výrazně zrychlil na 1,0 %. Meziročně tak byly vyšší o 0,9 %, což byl daleko lepší výsledek, než který předpovídal tržní konsensus (-1,6 %). Meziroční růst tržeb v maloobchodně byl zaznamenán poprvé od dubna 2022. Jejich meziměsíční zvyšování v říjnu a listopadu je tak poměrně nadějným signálem ohledně posilující spotřebitelské poptávky. -

Nádej valcuje

Piatkové obchodovanie bolo pre mnohých prekvapením. Napriek... -

Nad ekonomikou Itálie se stahují mračna

Itálie před pár týdny představila svůj návrh rozpočtu na příští rok, který počítá se schodkem 2,4 procenta. Tento plán ekonomiky, jejíž dluh představuje 131 procent HDP vyvolal nevoli Evropské unie (EU), která návrh nepřijala a zároveň dala doporučení na jeho úpravu. Itálie však ani během dodatečné třítýdenní lhůty schodek nesnížilo a země tak bude muset čelit disciplinárnímu řízení. -

Nad ekonomikou se stahují mračna

Některé části světa už začínají uvolňovat protikoronavirová opatření a finanční trhy se snaží vyhlížet optimisticky. Nemalou měrou je v tom podporuje ochranný val peněz a úrokové sazby, které dosáhly samého dna. Podobně, jako když udeří hurikán nebo jiná živelná pohroma, jsou po odeznění katastrofy nejvíce zřejmé dlouhodobější dopady. Na povrch tak v posledních týdnech začínají vyplouvat škody, které na světové ekonomice napáchaly dlouhé týdny nečinnosti. -

Na den přesně před deseti lety se zrodil bitcoin. Zažil vzlety i krachy, jeho dny ale sečteny nejsou

Přesně před deseti lety se fakticky zrodil bitcoin. Tedy průkopnická kryptoměna, jež se dočkala stovek napodobenin, ale do dnešních dní si mezi nimi uchovala zřetelně dominantní postavení. K dnešnímu dni existují více než dvě tisícovky kryptoměn. Jejich souhrnná tržní hodnota činí 133,3 miliardy dolarů, přičemž tržní hodnota samotného bitcoinu představuje 51 procent této sumy. -

Nadešla hodina ruského bankrotu? Američané dneškem zakazují svým občanům a bankám přijímat ruské splátky

Pravděpodobnost ruského bankrotu se dneškem citelně zvyšuje. Americké ministerstvo financí totiž dnes těsně po půlnoci newyorského času, tedy zhruba před půldruhou hodinou, zakázalo přijímat americkým bankám a jednotlivcům splátky od ruské vlády. Dosud platila výjimka, takže američtí věřitelé Ruska mohli i po uvalení sankcí nadále přechodně přijímat ruské splátky. Dneškem ale tato výjimka končí, v souladu s plánem nastíněným v době uvádění sankcí letos v zimě, po únorové invazi Ruska na Ukrajinu. -

Nadcházející ekonomická data budou mít významný dopad na trhy (očekávejte pokračující pokles EUR / USD a růst USD / CAD)

Tento týden je naplněn důležitými ekonomickými daty, která budou mít významný dopad na investory a celkovou dynamiku globálních finančních trhů. -

Nadcházející rally na bitcoinu (BTC) a ethereu (ETH), jak velký potenciál růst má?

Bitcoin (BTC) se jednoznačně chystal na odraz, což bylo možné z čerstvého price action poznat. Bitcoin ale na druhou stranu dlouho balancoval nad propastí. Proto se hojně diskutovalo nad tím, zda nejde pouze o redistribuci s následným poklesem. Osobně jsem se ale přikláněl spíše k akumulaci a tím pádem rally, které by mělo minimálně vydržet po 37 000 USD. V rámci dnešní analýzy si proto vysvětlíme, jaké technické podmínky musí trh splnit, abychom se dočkali svižného růstu. -

Nadcházející Trumpův „Den osvobození“ tlačí zlato na rekordní úrovně 🔔

Prezident Trump plánuje 2. dubna představit rozsáhlý soubor nových cel, a to během dne, který označil jako „Den osvobození“ pro USA. Nejistota spojená s touto událostí pohání dnešní výprodeje na akciových trzích a zároveň podporuje růst ceny zlata. -

Nadcházející týden by mohl zažehnout novou bitcoinovou rally

Vypadá to, že se bitcoinu daří dobře a snaží se zahnat nejistotu, která vycházela z obnoveného regulačního dohledu nad krypto sektorem. Zdá se, že nejistota znehodnocuje zisky z roku 2023, přičemž kryptoměna čelí zvýšené hrozbě opětovného testování na 20 000 dolarech. -

Nadcházející události by mohly určit směr trhu před zasedáním Fedu

Na rozdíl od stagnujícího stavu trhu z minulého týdne, který byl způsoben omezenou aktivitou uprostřed kratší doby obchodování v USA, tento týden bude nutně charakterizován silnými pohyby kvůli klíčovým ekonomickým datům. Nejdůležitější z nich jsou údaje o spotřebitelské inflaci v Německu a eurozóně jako celku. Ale i když index vykáže mírnou korekci, nebude to mít velký dopad na výkonnost eura. -

Nadcházející volební období a aktivita investorů

RETAIL: Pozornost investorů se přesouvá na nadcházející období hlasování na valných hromadách. Ty budou pravděpodobně zaměřené na dividendovou politiku, odměňování vedoucích pracovníků a ES, kdy by rostoucí počet drobných investorů zde mohl hrát významnou roli. Tato skupina byla obvykle nedostatečně zastoupena a do hlasování se zapojovala mnohem méně než institucionální investoři (viz graf), ale to se mění. Tento trend přichází na pozadí zvýšeného aktivismu tradičních investorů, od Salesforce po Disney, a s autory 'krátkých reportů', kteří se zabývají většími akciemi, jako je indická Adani. -

Nadcházející výsledková sezóna je klíčová pro potvrzení lepšícího se makroobrázku v USA

Mezinárodní měnový fond zveřejnil v tomto týdnu aktualizovaný globální ekonomický výhled. Oproti podzimnímu... -

Nadcházející zasedání FED

V úterý začne další zasedání Fedu, překvapení nejsou vyloučena. Očekává se, že Federální rezervní fond Spojenýc... -

Na digitalizaci je třeba se dívat jako na investici do budoucnosti

Česká republika se aktuálně řadí mezi země EU s nejnižším tempem růstu HDP. I proto je Vláda ČR nucena hledat prorůstová opatření, která pomohou českou ekonomiku opět nastartovat. Národní ekonomická rada vlády (NERV) i samotná Vláda ČR mezi tato opatření řadí i rychlejší digitalizaci státní správy, efektivnější práci s daty a využívání nových technologií. Nejen to se diskutovalo na konferenci Institutu pro veřejnou diskusi (IVD) na téma Může být digitalizace státní správy cestou ke snížení schodku rozpočtu? -

Nad Itálií prý visí miliardové ztráty z manipulací dluhem, jih se znovu otřásá. Stopy jdou i za Draghim?

Vlády Řecka, Itálie či Portugalska se znovu otřásají a nad třetí největší ekonomikou eurozóny údajně visí miliardové z... -

Nad křehkým růstem slovenské ekonomiky visí mnoho otazníků

Slovenská ekonomika letos mírně zpomalí vlivem působení konsolidačního balíčku, a to z loňských 2,0 % na 1,8 %. Spatřujeme ale velkou množinu rizik, že skutečnost bude nakonec horší. Letošní růst je tak poměrně křehké povahy. Významně by měl těžit z vyššího čerpání prostředků z EU fondů, nad kterými ale stále visí otazník. Daňové změny v rámci konsolidace vedly ke zrychlení inflace nad 4 % y/y na začátku roku. Postupně by měla zpomalit ke 3 % v závěru roku, její zvýšená úroveň však významně nahlodá obnovování kupní síly slovenských domácností. -

Nad librou se stahují mračna🌩

Poslední seance tohoto týdne na trzích přináší obrovskou volatilitu. Akciové indexy zaznamenávají masivní poklesy a ještě zajímavější je měnový trh, kterému dominuje úplná kapitulace britské libry. Existuje několik důvodů pro tak velký výprodej, ale ty nejdůležitější jsou: -

Na dnešek oficiálně připadá Black Friday, e-shopy čekají vyšší tržby než loni

Na dnešek oficiálně připadají výprodeje k černému pátku (Black Friday). Některé kamenné prodejny a e-shopy však slevy pod tímto názvem nabízejí už od začátku týdne nebo celý listopad, část jich také akci prodlouží na následující víkend. Výkonný ředitel Asociace pro elektronickou komerci Jan Vetyška očekává, že v období Black Friday letos Češi na internetu utratí 7,5 až osm miliard korun. Loni vydali zhruba sedm miliard korun, řekl ČTK už dříve. Česká obchodní inspekce (ČOI) spotřebitelům radí, aby si při nákupech dali mimo jiné pozor na správné uvádění slev. -

Nad očekávání silný mzdový růst nahrává zpomalení tempa snižování sazeb

Průměrná nominální mzda v letošním prvním čtvrtletí vzrostla meziročně o 7,0 % po růstu o 7,1 % zaznamenaném ve čtvrtletí předtím. Výrazné zrychlení pak nastalo u mezičtvrtletní mzdové dynamiky, která podle našeho odhadu dosáhla (po sezónním očištění) 2,6 % po 1,7 % v Q4 23. Vzhledem k tomu, že růst spotřebitelských cen v Q1 činil (bez vlivu sezónnosti) 0,3 % q/q, kupní síla průměrné mzdy podle našeho odhadu v Q1 24 vzrostla o 2,3 % q/q (po 0,9 % q/q v Q4 23). Reálná mzda se tak zvyšuje již čtyři kvartály v řadě a v letošním prvním čtvrtletí do kladných hodnot překmitla i její meziroční dynamika (+4,8 % y/y). Postupné obnovování koupěschopnosti tuzemských zaměstnanců je pozitivním signálem pro spotřebu domácností. Právě útlum spotřebitelské poptávky byl přitom z pohledu výdajové struktury HDP primárním důvodem přibližné stagnace tuzemské ekonomiky v předchozích dvou letech.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Perly, ropa a dirham. Podívejte se na historii měny Spojených arabských emirátů

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Perly, ropa a dirham. Podívejte se na historii měny Spojených arabských emirátů

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Denní kalendář událostí

Člen Fedu Neel Kashkari

V USA skladování zemního plynu

Týdenní změna zásob ropy

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

Člen Fedu Neel Kashkari

V USA skladování zemního plynu

Týdenní změna zásob ropy

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

Tradingové analýzy a zprávy

FT: Apple kvůli celní válce plánuje montovat iPhony pro USA mimo Čínu

Čistý zisk banky Moneta v 1. čtvrtletí stoupl o 14 procent na 1,5 miliardy korun

Lavrov: Rusko je připravené k dohodě o Ukrajině, je třeba doladit detaily

Trump: USA vyvíjejí silný tlak na Rusko, ale i Ukrajina musí chtít dohodu

Trump podle zdrojů Reuters nabídne Saúdské Arábii dodávky zbraní za 100 mld. USD

Ranní zpráva pro tradery: Co se děje na finančních trzích 25.4.2025

Aktuálně otevřené forex pozice 25.4.2025

Forex: Americký dolar oslabuje, investoři ztrácejí optimismus kvůli obchodní válce

Kyjev a Washington pokročily v dohodě o nerostných surovinách, hotovo zatím není

Šéfka MMF vyzvala k rychlému vyřešení obchodních sporů

FT: Apple kvůli celní válce plánuje montovat iPhony pro USA mimo Čínu

Čistý zisk banky Moneta v 1. čtvrtletí stoupl o 14 procent na 1,5 miliardy korun

Lavrov: Rusko je připravené k dohodě o Ukrajině, je třeba doladit detaily

Trump: USA vyvíjejí silný tlak na Rusko, ale i Ukrajina musí chtít dohodu

Trump podle zdrojů Reuters nabídne Saúdské Arábii dodávky zbraní za 100 mld. USD

Ranní zpráva pro tradery: Co se děje na finančních trzích 25.4.2025

Aktuálně otevřené forex pozice 25.4.2025

Forex: Americký dolar oslabuje, investoři ztrácejí optimismus kvůli obchodní válce

Kyjev a Washington pokročily v dohodě o nerostných surovinách, hotovo zatím není

Šéfka MMF vyzvala k rychlému vyřešení obchodních sporů

Blogy uživatelů

Je bitcoin bezpečný přístav?! | Investiční Memento

Krypto šeptanda (25.4.2025)

Praktické okénko: V nepřehledné situaci sázím na ochranu kapitálu

FOMO v tradingu a jak se s tím vypořádat

Analýza Dow Jones, XAU/USD, EUR/USD: Zlato dále prudce posiluje

Moje cesta prop tradingem: Příprava trendového obchodu

Praktická ukázka: Pátek mě překvapil

Výsledková sezóna pod tlakem: Rekordy, rizika a nejistota

Jaké iluze si projektujeme do trhů?

Měnový pár EUR/AUD: Analýzy více časových rámců (W1 až H4 rámec)

Je bitcoin bezpečný přístav?! | Investiční Memento

Krypto šeptanda (25.4.2025)

Praktické okénko: V nepřehledné situaci sázím na ochranu kapitálu

FOMO v tradingu a jak se s tím vypořádat

Analýza Dow Jones, XAU/USD, EUR/USD: Zlato dále prudce posiluje

Moje cesta prop tradingem: Příprava trendového obchodu

Praktická ukázka: Pátek mě překvapil

Výsledková sezóna pod tlakem: Rekordy, rizika a nejistota

Jaké iluze si projektujeme do trhů?

Měnový pár EUR/AUD: Analýzy více časových rámců (W1 až H4 rámec)

Forexové online zpravodajství

Shell se stahuje z karibských plynových projektů v Kolumbii, Ecopetrol přebírá iniciativu

Forex: Finanční trhy se po Velikonocích zklidnily

BYD zrychluje: Zisk se zdvojnásobil, čínský gigant rozšiřuje náskok v elektroautech

Orlen Unipetrol loni vykázal ztrátu 16,3 mld. Kč po zisku 5 mld. o rok dřív

Černé zlato ztrácí lesk: Trh s ropou čelí přetlaku a geopolitické nejistotě

Americká technologie, korejská tvář. Dukovanský tendr století je plný háčků

Akcie společnosti Tesla ve středu vzrostly o téměř 6 %

Stříbro se pohybuje v silném rostoucím trendu

Fidelity International: Co dělat, když se dlouhodobé dluhopisy chovají jako akcie?

Prozíravá investice ČNB? Zlato letos překonává akcie o téměř 30 %

Shell se stahuje z karibských plynových projektů v Kolumbii, Ecopetrol přebírá iniciativu

Forex: Finanční trhy se po Velikonocích zklidnily

BYD zrychluje: Zisk se zdvojnásobil, čínský gigant rozšiřuje náskok v elektroautech

Orlen Unipetrol loni vykázal ztrátu 16,3 mld. Kč po zisku 5 mld. o rok dřív

Černé zlato ztrácí lesk: Trh s ropou čelí přetlaku a geopolitické nejistotě

Americká technologie, korejská tvář. Dukovanský tendr století je plný háčků

Akcie společnosti Tesla ve středu vzrostly o téměř 6 %

Stříbro se pohybuje v silném rostoucím trendu

Fidelity International: Co dělat, když se dlouhodobé dluhopisy chovají jako akcie?

Prozíravá investice ČNB? Zlato letos překonává akcie o téměř 30 %

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Okénko trhu - Ministerstvo svůj ekonomický výhled příliš nezměnilo

Euro si v pondělí zisky neudrželo

Makro: MMF v červnu snížil odhad růstu světové ekonomiky

BREAKING: USD mírně oslabuje po slabší zprávě ISM Manufacturing PMI

Euro: Sestupný květnový trend trvá

Analýza indikátorů: Denní přehled páru EUR/USD na 22. července 2024

Moneta Money Bank reportovala výsledky za 1Q 2025 a potvrdila střednědobý výhled

Analýza indikátorů: Denní přehled páru EUR/USD na 19. září 2023

Libra po pádu na dvouměsíční minima vystřelila vzhůru, jak by mohla dopadnout v případě Brexitu?

Makro: Výrobní sektor USA v srpnu udržel expanzi

Okénko trhu - Ministerstvo svůj ekonomický výhled příliš nezměnilo

Euro si v pondělí zisky neudrželo

Makro: MMF v červnu snížil odhad růstu světové ekonomiky

BREAKING: USD mírně oslabuje po slabší zprávě ISM Manufacturing PMI

Euro: Sestupný květnový trend trvá

Analýza indikátorů: Denní přehled páru EUR/USD na 22. července 2024

Moneta Money Bank reportovala výsledky za 1Q 2025 a potvrdila střednědobý výhled

Analýza indikátorů: Denní přehled páru EUR/USD na 19. září 2023

Libra po pádu na dvouměsíční minima vystřelila vzhůru, jak by mohla dopadnout v případě Brexitu?

Makro: Výrobní sektor USA v srpnu udržel expanzi

Blogy uživatelů

GBP: britská libra si hojí slabou statistiku

Každá změna přináší i nové příležitosti

2. Riziko

Multitimeframe analýza: 25.4.2024 Stříbro

Supply a demand zóny, jak je identifikovat?

Príležitosti na dlhodobé obchody – exotické menové páry

Pro koho je vhodný daytrading?

Které banky v USA padnou jako další? | Investiční Memento #31

Praktická ukázka: Povedený týden (bez mého přičinění)

Aktuální obchodní příležitosti na křížových párech

GBP: britská libra si hojí slabou statistiku

Každá změna přináší i nové příležitosti

2. Riziko

Multitimeframe analýza: 25.4.2024 Stříbro

Supply a demand zóny, jak je identifikovat?

Príležitosti na dlhodobé obchody – exotické menové páry

Pro koho je vhodný daytrading?

Které banky v USA padnou jako další? | Investiční Memento #31

Praktická ukázka: Povedený týden (bez mého přičinění)

Aktuální obchodní příležitosti na křížových párech

Vzdělávací články

XTB: Recenze, poplatky a hodnocení

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

8 nejlepších obchodních strategií – Price Action (2. díl)

Myšlení v pravděpodobnostech

Co očekávají banky a brokeři v roce 2015?

Proč v tradingu neexistuje svatý grál

Price Action: Pokročilé obchodování formace Inside Bar

8 nejlepších obchodních strategií – scalping (7. díl) – 2. část

Position sizing v tradingu

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

XTB: Recenze, poplatky a hodnocení

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

8 nejlepších obchodních strategií – Price Action (2. díl)

Myšlení v pravděpodobnostech

Co očekávají banky a brokeři v roce 2015?

Proč v tradingu neexistuje svatý grál

Price Action: Pokročilé obchodování formace Inside Bar

8 nejlepších obchodních strategií – scalping (7. díl) – 2. část

Position sizing v tradingu

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Tradingové analýzy a zprávy

5 událostí, které dnes stojí za pozornost

Forex: MUFG otevřela short na EUR/JPY

FT: Apple kvůli celní válce plánuje montovat iPhony pro USA mimo Čínu

Forex: Shrnutí důležitých událostí

Ropa WTI - Intradenní výhled 13.11.2018

USD/CAD - Intradenní výhled 28.6.2018

USD/CAD - Intradenní výhled 9.3.2022

S&P 500 - Intradenní výhled 9.2.2017

Analýza hlavních měnových párů 25.2.2019

Reuters: ECB se zdráhá stanovit datum konce nákupů dluhopisů

5 událostí, které dnes stojí za pozornost

Forex: MUFG otevřela short na EUR/JPY

FT: Apple kvůli celní válce plánuje montovat iPhony pro USA mimo Čínu

Forex: Shrnutí důležitých událostí

Ropa WTI - Intradenní výhled 13.11.2018

USD/CAD - Intradenní výhled 28.6.2018

USD/CAD - Intradenní výhled 9.3.2022

S&P 500 - Intradenní výhled 9.2.2017

Analýza hlavních měnových párů 25.2.2019

Reuters: ECB se zdráhá stanovit datum konce nákupů dluhopisů

Témata v diskusním fóru

Intradenní obchodní systém na Forex

Forex na pohovce

Strach vstupovat do trendu

Burzovní grafy: Střednědobá konsolidace pokračuje, útok na historické rekordy se zatím nekoná

USD/JPY skočil nad solídny level uprostred klebiet BoJ

TOP 10 obchodno-psychologických mýtov

Praktická ukázka: Dva obchody na pohodu

Aktuálne Forexové obchodné signály

Zasílání SMS nebo e-mailu, při splnění podmínek

Akciové trhy krvácajú, no za chvíľu ponúknu zaujímavú príležitosť

Intradenní obchodní systém na Forex

Forex na pohovce

Strach vstupovat do trendu

Burzovní grafy: Střednědobá konsolidace pokračuje, útok na historické rekordy se zatím nekoná

USD/JPY skočil nad solídny level uprostred klebiet BoJ

TOP 10 obchodno-psychologických mýtov

Praktická ukázka: Dva obchody na pohodu

Aktuálne Forexové obchodné signály

Zasílání SMS nebo e-mailu, při splnění podmínek

Akciové trhy krvácajú, no za chvíľu ponúknu zaujímavú príležitosť