Ticker Tape by TradingView

Zpráva o výdělcích Nvidia za 2. čtvrtletí bude zveřejněna dnes💲Co očekává Wall Street?🔎

Hlavní tahoun globálního technologického býčího trhu, Nvidia (NVDA.US), dnes po americké seanci zveřejní své finanční výsledky za 2. čtvrtletí 2024 (fiskální 2. čtvrtletí 2025). Trh očekává meziroční růst tržeb o více než 110 % a doufá, že akcie ještě více podpoří růst globálních indexů a ocenění technologických společností, což představuje další solidní argument pro „býčí trh řízený umělou inteligencí“.

Druhé čtvrtletí roku pro BigTech společnosti nepřineslo „wow efekt“, ačkoli jejich podnikání zůstalo na vynikající, prakticky rekordní úrovni v historii; nejvíce zvýšil CAPEX na infrastrukturu. Velká očekávání a skvělé čtvrtletí, které má za sebou vysoce ceněná Nvidia, však mohou čelit překážkám a při současných hodnotách a úrovních optimismu se zdá, že i malá „prasklina“ ve zprávě by mohla dostat akcie společnosti pod značný tlak. Zde jsou očekávání investorů:

Očekávání Nvidia Q2 Wall Street:

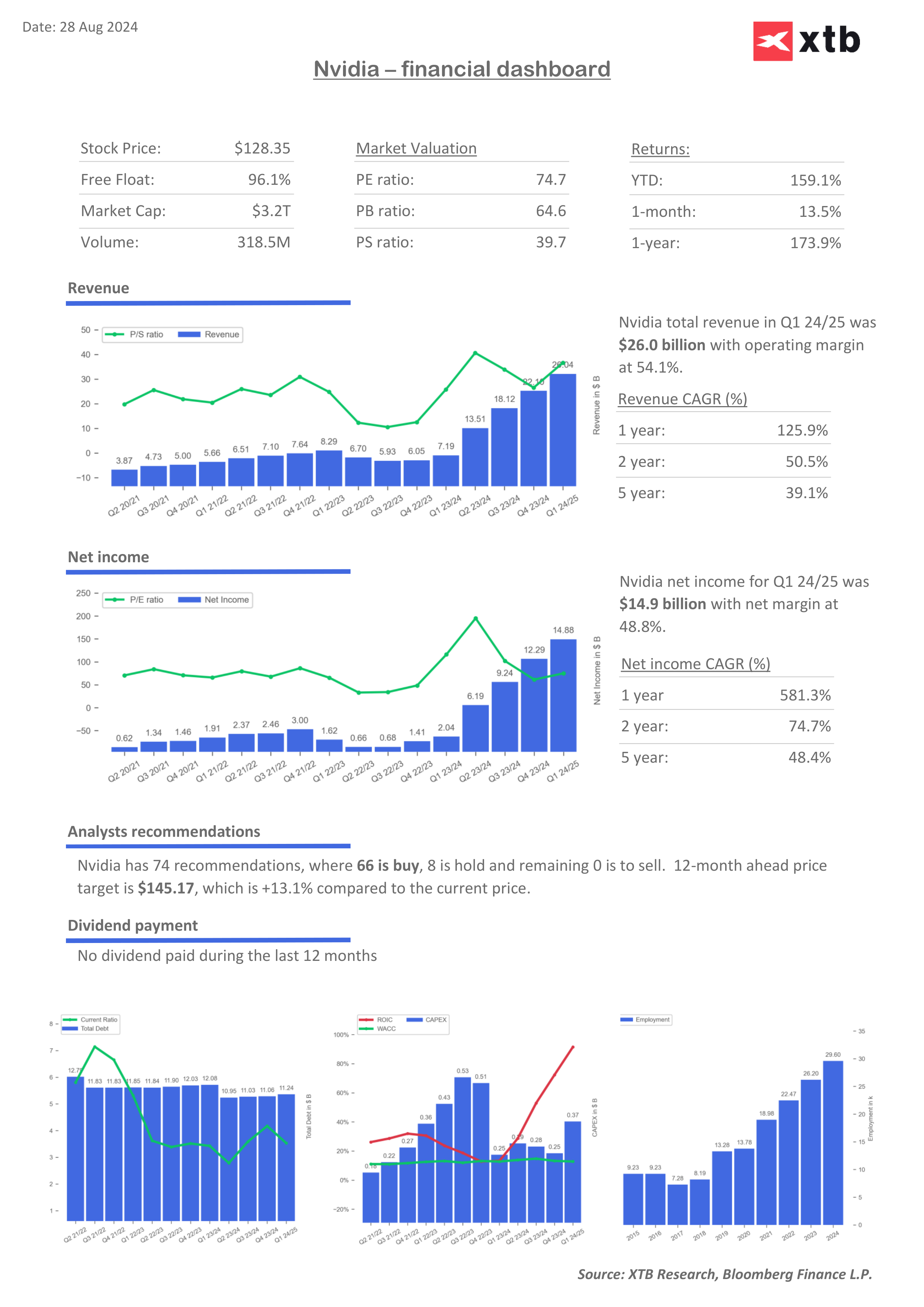

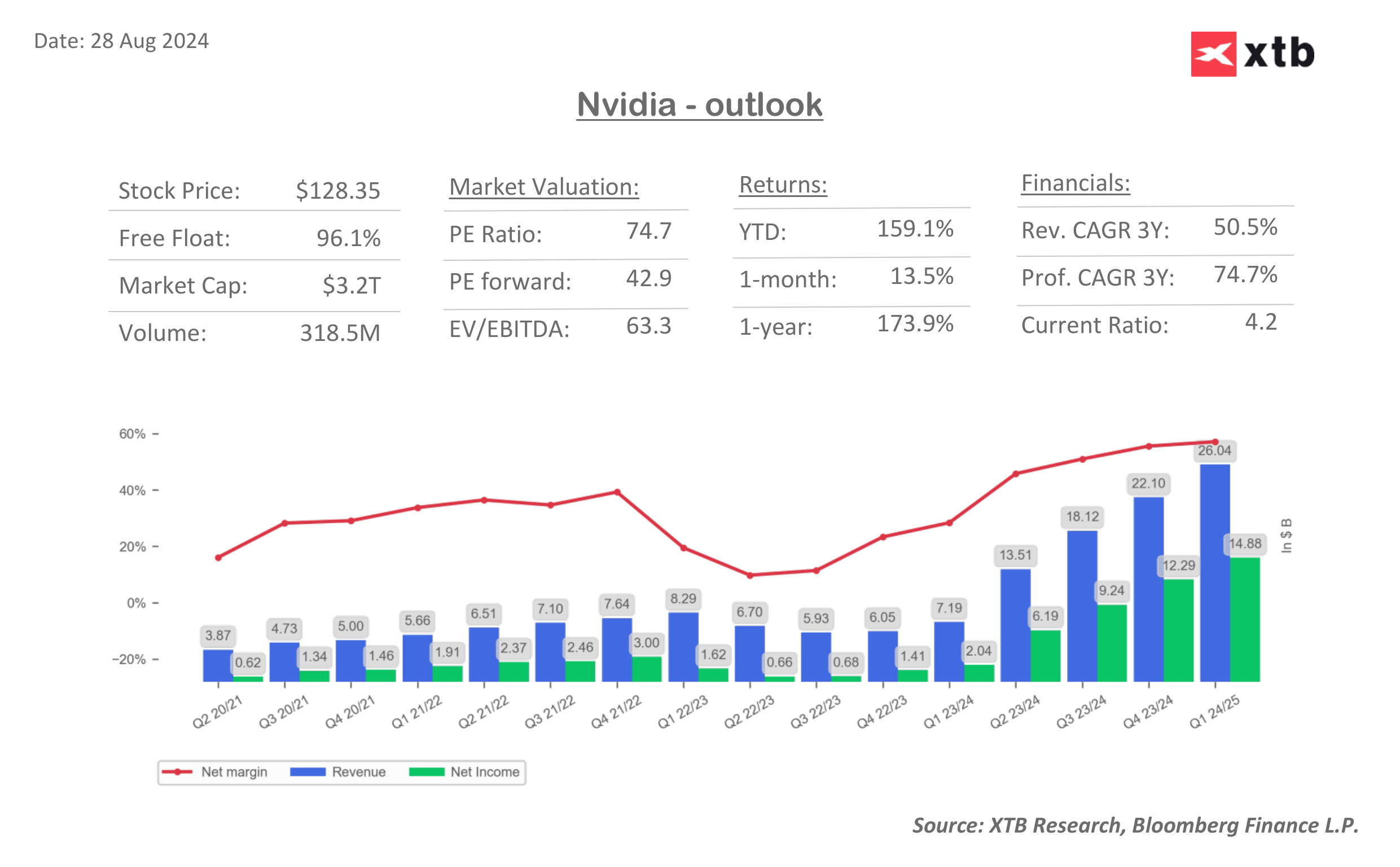

Tržby: 28,85 miliardy USD (112% r/r růst, nad horním rozpětím očekávání společnosti, které ukazovalo na 28,56 miliardy USD), 26,04 miliardy USD v 1. čtvrtletí 2024 a 13,51 miliardy USD ve 2. čtvrtletí 2023

Upravený zisk na akcii (EPS): 0,64 USD (spodní rozpětí 0,55 USD, horní rozpětí 0,77 USD)

Tržby z datových center: 25,07 miliardy USD, 141% meziroční růst oproti 22,06 miliardám USD v 1. čtvrtletí 2024

Čistý zisk: 14,95 miliardy USD, 139% meziroční růst vs. 14,88 miliardy USD v 1. čtvrtletí 2024 a 6,19 miliardy USD ve 2. čtvrtletí 2023

Hrubá marže: 75,4 %, 70 % r/r růst (střední rozsah odhadu NVDA; společnost očekává mezi 75 % a 76 % ve 2. čtvrtletí)

Realisticky Wall Street samozřejmě doufá v jasné překonání výše uvedených očekávání; Tržby Nvidie by se pravděpodobně měly ukázat jako vyšší než 30 miliard dolarů, aby povzbudily investory k dalšímu nákupu a odrazovaly od prodeje. Zprávu, která je prakticky v souladu s prognózami, mohou trhy brát jako signál, že „astronomický“ růst Nvidie se začíná zpomalovat, což možná vyžaduje „přecenění“ na straně multiplikátorů a jasnou prémii v ocenění. Otázkou je, kolik společnost „vyždímala“ ze solidního 2. čtvrtletí pro Big Tech a zda budou společnosti ochotné utrácet stále více za AI, když před snížením sazeb Fedem na podzim přetrvá určitá ekonomická nejistota. Podpoří to také Nvidii, aby vydala „opatrnější“ předpověď?

Čemu bude Wall Street věnovat pozornost?

Nvidia hlásila výrobní problémy s čipy Blackwell (nová generace je podle společnosti asi 25x energeticky účinnější než Hopper a 30x výkonnější), ale uklidnila náladu, že výroba v TSMC (TSM.US) konečně začne ve druhé polovině tohoto roku a zpoždění nebude výrazné.

Odklad prodeje čipů na Q1 nebo H1 2025 by však mohl být přijat nervózně, i když podle analytiků Raymonda Jamese by to paradoxně mohlo dále zvýšit zájem o jejich nabídky (vyhlídka omezené nabídky)

Wall Street zůstává zticha, pokud jde o tempo výdajů na hardwarovou infrastrukturu AI. Očekává se, že Alphabet, Microsoft, Amazon a Meta Platforms letos utratí dohromady asi 200 miliard dolarů na investice do technologií souvisejících s AI.

Podle některých zdrojů (včetně Vanguardu) však mohou být odhady rostoucí poptávky po AI přehnané. Zdá se, že klíč bude na straně skutečného zdraví ekonomiky a apetitu zákazníků Nvidie, než od samotné společnosti. Údaje z americké ekonomiky za druhé čtvrtletí (a výsledkové sezóny) byly poměrně solidní a nezdá se, že by podnikání společnosti v tomto období zaznamenalo zpomalení.

Hodně tedy sejde na vlastních očekáváních společnosti, která obchodníkům umožní odhadnout, do jaké míry by smíšená makro nejistota mohla (a jestli vůbec) zasáhnout očekávanou poptávku po jejím datovém centru, cloudové infrastruktuře a softwarových řešeních pro umělou inteligenci. V současné době má Nvidia asi 95% podíl na trhu v celosvětové distribuci čipů AI a rozsah zájmu zákazníků znamená, že „připojení“ na trh s AMD a spol. nepředstavuje pro podnikání společnosti významné riziko.

Graf NVDA.US (interval M30)

Akcie Nvidie včera vzrostly o 1,8 % a dnes v předotevřeném obchodu mírně posilují a přidaly 0,16 %. Společnost se stále obchoduje blízko 8 % pod historickými maximy. Akcii se podařilo prolomit 71,6 Fibonacciho retracement poklesu z června 2024 na 126 USD na akcii a je blízko 30% retracementu poklesu z 5. až 7. srpna, od kterého se kapitalizace společnosti zvýšila o zhruba 750 miliard USD. Opční trh implikoval asi 9,8% volatilitu po zprávě o zisku za 2. čtvrtletí; dříve trh očekával nižší volatilitu. Důležité je, že akcie se dokázaly odrazit o 30 % ze svého srpnového minima, což může naznačovat, že zpráva musí být skvělá, aby akci posunula ještě výše. V meziročním srovnání přispělo 150% oživení akciového trhu Nvidia 18 % k celkové výkonnosti indexu S&P 500.

Zdroj: xStation5

Obchodní panely Nvidia – konsensus Wall Street

Tržby společnosti rostly v posledních čtvrtletích každé čtvrtletí zhruba o 4 miliardy dolarů. Zachování této dynamiky nyní by znamenalo příjmy minimálně nad 30 miliard USD. Ocenění na straně poměrů cena/prodej a cena/výnos zůstává velmi náročné, s poměrem cena/kniha 64.

Zdroj: XTB Research, Bloomberg Finance L.P.

zdroj: XTB Research, Bloomberg Finance L.P.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 76 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Finance | Býčí trh | Akcie | Bloomberg | CAPEX | Investice | Investování | MIFID | Marže | Retracement | Riziko | S&P 500 | Výkonnost | Výnos | Wall Street | Zisk na akcii | Zisk na akcii (EPS) | Doporučení | USD | Obchodování | XTB | EU | Zisk | Výsledky | Makro | EPS | Investiční strategie | Cena | Graf | Investiční | Investiční doporučení | Trh | Zpráva | Předpověď | Hrubá marže | Tržby | Komise | Microsoft | Podnikání | Investice do technologií | Miliardy dolarů | S&P | Ztráty | Nejistota | Kapitalizace | Konsensus | Příjmy | Alphabet | Očekávání | MiFID II | Podnikání na kapitálovém trhu | Očekávání investorů | Akcie společnosti | Použití finanční páky | Rozdílové smlouvy | NVDA | XTB Research | Finanční situace | Investujte zodpovědně | Čistý zisk | Vysoké riziko | Amazon | Miliardy | Problémy | Finanční ztráty | Investujte | xStation5 | Poradenství | Komunikace | Výsledkové sezóny | Trhy | Situace | Meziroční růst | Americké ekonomiky | Tržby společnosti | Zdraví ekonomiky | Růst | Signál | Ekonomiky | Podíl na trhu | Údaje | CL | JDE | Ocenění | Růst tržeb | Společnost XTB | Big Tech | Nvidia | Významné riziko | Nařízení | Finanční výsledky | AMD | Riziko ztráty | Prodej | TSMC | TSM | TSM.US | AI | Společnosti | Minulá výkonnost | Pozornost | Meta | Meta Platforms | Společnost | 3М | Fibonacciho retracement | Miliardy USD | Big tech | Upravený zisk | NVDA.US | Nvidia (NVDA.US) | Akcie Nvidie | Marketingová komunikace | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) | Podnikání společnosti | Růst Nvidie | Prodeje čipů | Vice | Velká očekávání | Přecenění | Platforms | Prodeje | Blackwell | 256/2004 | Nová generace | Odpovědnost | Zdraví | Směrnice | Investování je rizikové |

Čtěte více

-

Zpráva o inflaci v USA je další velkou zkouškou pro nervózní trhy

INFLACE: Čtvrteční zpráva o inflaci v USA je další velkou zkouškou pro nervózní trhy a Fed, který je závislý na datech. Celková inflace dosáhla v červnu vrcholu ve výši 9,1 %, ale její pokles je pomalý, přičemž jádrová inflace se opět pohybuje v blízkosti vysokých hodnot. Tyto údaje jsou však zaměřené zpětně. Všechny ukazatele orientované do budoucna (viz níže) ukazují výrazné zmírnění cenových tlaků, a to je pro trhy klíčové. Vysoká inflace byla v nedávné minulosti hnacím motorem nejagresivnějšího cyklu zvyšování sazeb Fedu, drtila ocenění akcií a podněcovala riziko recese a zisků. Bez ohledu na čtvrteční údaje o inflaci by měly poskytnout útěchu, že inflace dosáhla svého vrcholu a vrchol cyklu zvyšování sazeb Fedu je na obzoru. -

Zpráva o Merkelové zahýbala trhy. Korunu vyvažovalo očekávání vyšších sazeb ČNB

Po zprávě, že německá kancléřka Angela Merkelová nebude usilovat o opětovné zvolení do funkce předsedkyně strany po své třináctileté éry, klesl eurodolar o 0,4 procenta na denní minimum 1,136. Euro poté začalo opět posilovat až na současných 1,138. -

Zpráva o NFP a rozhodnutí o úrokových sazbách

V týdnu plném důležitých ekonomických údajů vyniká zpráva o mzdách mimo zemědělský sektor v USA a rozhodnutí o úrokový... -

Zpráva o NFP a rozhodnutí o úrokových sazbách

V týdnu plném důležitých ekonomických údajů vyniká zpráva o mzdách mimo zemědělský sektor v USA a rozhodnutí o úrokový... -

Zpráva o NFP a rozhodnutí o úrokových sazbách

V týdnu plném důležitých ekonomických údajů vyniká zpráva o mzdách mimo zemědělský sektor v USA a rozhodnutí o úrokových sazbách australské centrální banky (RBA) a japonské centrální banky (BoJ). -

Zpráva o NFP v USA by mohla změnit tón Fedu. Německo zavádí nová karanténní omezení

Býci se ve čtvrtek ze všech sil snažili vytlačit euro na týdenní maxima, ale projev americké ministryně financí Janet Yellenové obchodníkům připomněl, co je čeká v prosinci tohoto roku. Proto se EUR/USD vrátil na svou otevírací cenu, kde obchodování skončilo. Nyní bude vše záviset na nadcházející zprávě o změně zaměstnanosti mimo zemědělský sektor v USA. -

Zpráva o pracovních místech v USA

· ‚‚Americká ekonomika se zjevně nenachází v recesi a medicína Fedu funguje. Nábor zaměstnanců je silný, lidé se vracejí na trh práce a růst mezd se opět ochladil na normální úroveň. V tuto chvíli se jedná o nejlepší možný scénář. -

ZPRÁVA O PRACOVNÍCH MÍSTECH V USA SNIŽUJE OBAVY

Americké akciové trhy dosáhly v pátek nových maxim. Index S&P 500 prošel poprvé v historii značkou 1600. Všech 30 spol... -

Zpráva o stavu konjuktury: Po brexitu a předvolební nejistotě ani památky

Týden do zasedání Fedu a dva týdny před americkými volbami to nevypadá s konjunkturou na obou stranách Atlantiku špatně. Alespoň touto řečí hovoří poslední údaje o podnikatelských náladách zveřejněné v posledních dnech v USA a eurozóně. -

Zpráva o těžbě bitcoinů

Ceny akcií většiny těžařů bitcoinů stouply ve středu poté, co guvernérka Kathy Hochul podepsala v newyorském zákoně částečný zákaz těžby kryptoměn. -

Zpráva o zaměstnanosti v USA nenaznačuje budoucí kroky Fedu

Zatímco někteří obchodníci pokračují v nákupu eura a britské libry, jiní čekají na americkou zprávu o zaměstnanosti, která podle některých odborníků může před prudkým poklesem ukázat stabilní úroveň náboru. Ekonomové očekávají za září nárůst asi 173 000 pracovních míst. Údaje, které budou zveřejněny za měsíc, by však mohly ukázat prudký pokles. -

Zpráva společnosti Micron dnes zahájí výsledkovou sezónu v polovodičovém sektoru 🔌

Micron Technology (MU.US), jeden z předních výrobců polovodičů v USA, zveřejní své výsledky po skončení seance na Wall Street. Analytici budou hodnotit dopad omezení obchodů v Číně způsobené "obchodní válkou" mezi USA a Čínou. Společnost v poslední době těží z pozitivního sentimentu kolem celého čipového průmyslu, který je podpořen trendem umělé inteligence a na něj navazující poptávkou po výpočetním výkonu datových center. Od začátku roku si akcie připsaly více než 35 %. -

Zpráva TSMC - Umělá inteligence nestačí k tomu, aby zvedla akcie?

Akcie smluvního výrobce nejmodernějších čipů na světě, společnosti Taiwan Semicondcutors (TSM.US), se dostaly pod tlak na realizaci zisků poté, co společnost zveřejnila smíšenou zprávu a očekává další zpomalení v důležitých obchodních segmentech, jako jsou osobní počítače a chytré telefony. Dalším rizikovým faktorem pro akcie je geopolitika kvůli politickému postavení klíčového světového výrobce čipů Tchaj-wanu mezi Čínou a USA. slabší zpráva neměla bezprostřední vliv na poklesy ostatních čipových společností, i když Nvidia dnes ztrácí téměř 2 % a ustoupila pod 450 USD za akcii. -

Zpráva týdne: Maloobchodní tržby USA decentní

Tento týden stěží najdou obchodníci větší výzvu v podobě makroekonomické zprávy USA než srpnové maloobchodní tržby/maloobchodní tržby bez prodeje automobilů. Podobně jako celková ek. aktivita i spotřebitelská poptávka po tuhé zimě obnovila decentní růst. Silnější spotřebitelský sentiment hlavně tažený zlepšením trhu práce podporuje spotřebu domácností. Informace jsou spíše dobré pro akcie a dolar, méně pak pro dluhopisy a zlato. -

Zpráva týdne USA: Maloobchodní tržby decentní

Tento týden stěží najdou obchodníci větší výzvu v podobě makroekonomické zprávy USA než červencové maloobchodní tržby/maloobchodní tržby bez prodeje automobilů. Podobně jako celková ek. aktivita i spotřebitelská poptávka po tuhé zimě obnovila decentní růst. Silnější spotřebitelský sentiment hlavně tažený zlepšením trhu práce podporuje spotřebu domácností, i když v posledních kvartálech slabší data trhu domů mohou poněkud oslabovat klíčové spotřebitelské výdaje na vybavení domácností (elektronika, nábytek apod.). -

Zpráva USDA o stavu kukuřice a jarní pšenice v USA byla zklamáním

Viníci: déšť, krupobití, zima či na některých místech naopak sucho. Rozsah růstového útlumu z krupobití, mrazu a silných dešťů na jarní plodiny v USA byl zdůrazněn zprávou amerického ministerstva zemědělství (USDA), dle které kukuřice dosáhla horšího než očekávaného jarního startu. Jarní hodnocení kvality pšenice v USA patřilo k nejslabším od poloviny devadesátých let. -

Zpráva výrobce elektromobilů Tesla za 4. čtvrtletí roku 2022

Zpráva společnosti Tesla za 4Q loňského roku zaznamenala velmi příznivou odezvu trhu, což pomohlo indexu NASDAQ. Podnik reportoval příjmy, které přesáhly zisk a výnos. Poté, co generální ředitel Elon Musk předpovídal, že by společnost mohla letos vyrobit 2 miliony vozů, vzrostly akcie o více než 5 %. -

Zpráva z amerického trhu práce bude důležitým údajem pro další kroky Fedu

Dnes dorazí údaje o české průmyslové výrobě za červen, kterou bude doprovázet statistika zahraničního obchodu. Oba sektory jsou podporovány zvyšující se poptávkou a naopak tlumeny výpadky na nabídkové straně. Červnový výsledek průmyslu před necelou hodinou zveřejnil německý Destatis. Data ukazují, že narušené nabídkové vazby doléhají na objem výroby více, než se očekávalo. Dostavil se meziměsíční (po očištění) pokles o 1,3 % oproti očekávánému růstu o 0,5 %. A to navzdory revizi květnových dat k mírně horšímu výsledku (z -0,3 % na -0,8 %). Jedinou subkategorií, kde došlo k nárůstu je produkce spotřebního zboží (+3,4 %). . Na hlavní událost, z globálního pohledu, si ale počkáme až do večerních hodin, kdy bude v USA zveřejněn měsíční report z trhu práce. -

Zpráva ze zasedání BoE ukázala zvyšující se podporu růstu sazeb, libra dostala dobrý základ dalšího posilování

Zpráva ze zasedání BoE ukázala, že podpora růstu úrokových sazeb mezi členy bankovní rady se zvyšuje. Hlavním poselstv... -

Zpráva z finančního trhu

Jak se trh znova otevřel v roce 2012, evropské trhy skončily v zisku i po svátcí...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Perly, ropa a dirham. Podívejte se na historii měny Spojených arabských emirátů

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od RebelsFunding!

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

Perly, ropa a dirham. Podívejte se na historii měny Spojených arabských emirátů

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Smart Money Trading: Výhoda specializace na 1 až 2 obchodní instrumenty (27. díl)

Porovnání výkonnosti světových akciových indexů - co očekávat do budoucna?

Trpělivost v Prop Tradingu

K libře zády, k dolaru vchodem. Takhle vypadala ropná cesta saúdského rijálu

Investování do REIT: Od Sydney po Dubaj - jak fungují světové REITs (8. díl)

Jak úspěšně obchodovat pattern Hlava a ramena

Denní kalendář událostí

Člen Fedu Neel Kashkari

V USA skladování zemního plynu

Týdenní změna zásob ropy

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

Člen Fedu Neel Kashkari

V USA skladování zemního plynu

Týdenní změna zásob ropy

V USA týdenní statistický bulletin API

Člen Fedu Neel Kashkari

V USA Conference Board (CB) index

Člen Fedu Austan Goolsbee

V USA spotřebitelská důvěra University of Michigan

V Kanadě maloobchodní tržby

Šéf SNB Martin Schlegel

Tradingové analýzy a zprávy

Trump podepsal exekutivní výnos zaměřený na podporu hlubokomořské těžby

Americké akcie posílily díky nadějím na pokles obchodního napětí

Trump doufá, že Ukrajina dohodu o vzácných nerostech podepíše rychle

Forex: Dolar zastavil propad, poprvé od března míří k týdennímu zisku

Šéf švýcarské centrální banky odmítá nakoupit do rezerv bitcoin

Forex: Koruna v závěru týdne oslabila, vůči euru se drží pod hranicí 25 korun

Ceny ropy se kvůli obavám z nadprodukce opět snižují, Brent je nad 66 dolary

Ruská centrální banka nechala základní úrok na 21 procentech, rizikem jsou cla

FT: Apple kvůli celní válce plánuje montovat iPhony pro USA mimo Čínu

Čistý zisk banky Moneta v 1. čtvrtletí stoupl o 14 procent na 1,5 miliardy korun

Trump podepsal exekutivní výnos zaměřený na podporu hlubokomořské těžby

Americké akcie posílily díky nadějím na pokles obchodního napětí

Trump doufá, že Ukrajina dohodu o vzácných nerostech podepíše rychle

Forex: Dolar zastavil propad, poprvé od března míří k týdennímu zisku

Šéf švýcarské centrální banky odmítá nakoupit do rezerv bitcoin

Forex: Koruna v závěru týdne oslabila, vůči euru se drží pod hranicí 25 korun

Ceny ropy se kvůli obavám z nadprodukce opět snižují, Brent je nad 66 dolary

Ruská centrální banka nechala základní úrok na 21 procentech, rizikem jsou cla

FT: Apple kvůli celní válce plánuje montovat iPhony pro USA mimo Čínu

Čistý zisk banky Moneta v 1. čtvrtletí stoupl o 14 procent na 1,5 miliardy korun

Blogy uživatelů

Nejlepší obrana proti Trumpovi? Zlato!

Nejistota žene zlato vzhůru: Kompletní analýza pro investory

Je bitcoin bezpečný přístav?! | Investiční Memento

Krypto šeptanda (25.4.2025)

Praktické okénko: V nepřehledné situaci sázím na ochranu kapitálu

FOMO v tradingu a jak se s tím vypořádat

Analýza Dow Jones, XAU/USD, EUR/USD: Zlato dále prudce posiluje

Moje cesta prop tradingem: Příprava trendového obchodu

Praktická ukázka: Pátek mě překvapil

Výsledková sezóna pod tlakem: Rekordy, rizika a nejistota

Nejlepší obrana proti Trumpovi? Zlato!

Nejistota žene zlato vzhůru: Kompletní analýza pro investory

Je bitcoin bezpečný přístav?! | Investiční Memento

Krypto šeptanda (25.4.2025)

Praktické okénko: V nepřehledné situaci sázím na ochranu kapitálu

FOMO v tradingu a jak se s tím vypořádat

Analýza Dow Jones, XAU/USD, EUR/USD: Zlato dále prudce posiluje

Moje cesta prop tradingem: Příprava trendového obchodu

Praktická ukázka: Pátek mě překvapil

Výsledková sezóna pod tlakem: Rekordy, rizika a nejistota

Forexové online zpravodajství

Česko, Plzeň nebo Dubaj? Kam dnes dává smysl investovat do nemovitostí

Nezávislost centrální banky? Za mě naprosto zásadní věc

Pražská burza v týdnu potřetí v řadě posílila, index PX přidal 1,6 procenta

Bankovní akcie dopomohly pražské burze ke třetímu růstu v tomto týdnu

Smíšené obchodování v USA

Frankfurtská burza uzavírá dnešní obchodní seanci s růstem

Denní shrnutí: Nálada na Wall Street se zhoršuje po vyjádřeních Trumpa 🚩Bitcoin testuje dvouměsíční maxima

Tři trhy, které stojí za pozornost příští týden (25. 4. 2025)

⚡ Zlato padá o 2 %

Týden na akciových trzích: Akciové trhy tento týden rostly v Evropě i USA

Česko, Plzeň nebo Dubaj? Kam dnes dává smysl investovat do nemovitostí

Nezávislost centrální banky? Za mě naprosto zásadní věc

Pražská burza v týdnu potřetí v řadě posílila, index PX přidal 1,6 procenta

Bankovní akcie dopomohly pražské burze ke třetímu růstu v tomto týdnu

Smíšené obchodování v USA

Frankfurtská burza uzavírá dnešní obchodní seanci s růstem

Denní shrnutí: Nálada na Wall Street se zhoršuje po vyjádřeních Trumpa 🚩Bitcoin testuje dvouměsíční maxima

Tři trhy, které stojí za pozornost příští týden (25. 4. 2025)

⚡ Zlato padá o 2 %

Týden na akciových trzích: Akciové trhy tento týden rostly v Evropě i USA

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

EUR/USD – Denní pohled 27.11.2014

Reálné osobní výdaje na nule

Ranní zpráva z akciového trhu: Akciové trhy nakonec bez výraznějších pohybů

Forex: Korunou hýbe svět – sledovat budeme zasedání ECB

Makro: Nezaměstnanost eurozóny stagnuje na tříletém minimu

Graf dne - GBPUSD (22.03.2023)

Hypotéky do roku 2025 zlevní na polovinu nynější úrovně. Zvýší se tím pádem sháňka po nemovitostech a i zhodnocování nemovitostních fondů

Komodity: IEA v prosinci zvyšuje odhad světové poptávky po ropě v letošním a příštím roce

Týdenní shrnutí v kostce: Čínské turbulence srazily akcie, ropa klesla na nová minima, dařilo se naopak bezpečným přístavům

Rozbřesk: Astronomický dluh Řecku zůstává, mění se věřitelé a podmínky

EUR/USD – Denní pohled 27.11.2014

Reálné osobní výdaje na nule

Ranní zpráva z akciového trhu: Akciové trhy nakonec bez výraznějších pohybů

Forex: Korunou hýbe svět – sledovat budeme zasedání ECB

Makro: Nezaměstnanost eurozóny stagnuje na tříletém minimu

Graf dne - GBPUSD (22.03.2023)

Hypotéky do roku 2025 zlevní na polovinu nynější úrovně. Zvýší se tím pádem sháňka po nemovitostech a i zhodnocování nemovitostních fondů

Komodity: IEA v prosinci zvyšuje odhad světové poptávky po ropě v letošním a příštím roce

Týdenní shrnutí v kostce: Čínské turbulence srazily akcie, ropa klesla na nová minima, dařilo se naopak bezpečným přístavům

Rozbřesk: Astronomický dluh Řecku zůstává, mění se věřitelé a podmínky

Blogy uživatelů

SATS DJIA Live 07/2023

Swingový TimeFrame výhled na týden 3. - 9. října 2022

Index DAX: 44. týden z pohledu technické analýzy

Multitimeframe analýza: 23.2.2021 BTC/USD

Praktická ukázka: Nová medaile za trpělivost?

Praktická ukázka: Pár dobrých obchodů

Zapomenutá alternativní investice

Merkelová se postavila za Draghiho, Španělské výnosy dál klesají

Aktuálne FOREX príležitosti: NZD/CHF, EUR/GBP a USD/JPY

Jak strategie "Omezuj ztráty a nech zisky růst" vypadá v praxi?

SATS DJIA Live 07/2023

Swingový TimeFrame výhled na týden 3. - 9. října 2022

Index DAX: 44. týden z pohledu technické analýzy

Multitimeframe analýza: 23.2.2021 BTC/USD

Praktická ukázka: Nová medaile za trpělivost?

Praktická ukázka: Pár dobrých obchodů

Zapomenutá alternativní investice

Merkelová se postavila za Draghiho, Španělské výnosy dál klesají

Aktuálne FOREX príležitosti: NZD/CHF, EUR/GBP a USD/JPY

Jak strategie "Omezuj ztráty a nech zisky růst" vypadá v praxi?

Vzdělávací články

Technická analýza II. - trendy a trendline

Pár tipů pro návrat z dovolené

Daně z tradingu a investic - jak danit zisky jako trader a investor

VIP zóna: Výsledky obchodování za listopad 2022

Kvantitativní analýza v prop tradingu

Na co si dát pozor při výběru Prop Trading firmy

Co mají společného nejziskovější tradeři?

Měna zrozená z chaosu. Bosenská marka měla uklidnit rozbouřený Balkán

Nejlepší trading příležitosti - kde a jak profitovali tradeři (duben 2024)

Marek Soska z RebelsFunding: Ceníme si konzistentnosti našich traderů

Technická analýza II. - trendy a trendline

Pár tipů pro návrat z dovolené

Daně z tradingu a investic - jak danit zisky jako trader a investor

VIP zóna: Výsledky obchodování za listopad 2022

Kvantitativní analýza v prop tradingu

Na co si dát pozor při výběru Prop Trading firmy

Co mají společného nejziskovější tradeři?

Měna zrozená z chaosu. Bosenská marka měla uklidnit rozbouřený Balkán

Nejlepší trading příležitosti - kde a jak profitovali tradeři (duben 2024)

Marek Soska z RebelsFunding: Ceníme si konzistentnosti našich traderů

Tradingové analýzy a zprávy

Trump: USA vyvíjejí silný tlak na Rusko, ale i Ukrajina musí chtít dohodu

Pokles japonského vývozu v září výrazně zpomalil

GBP/USD - Intradenní výhled 2.11.2017

Japonsko láká turisty kvůli ekonomice

USD/JPY prorazil důležitou hladinu 80,00

Inflace v Německu v červnu zpomalila na 7,6 z květnových 7,9 procenta

Forex: Technická analýza EUR/USD

GBP/USD - Intradenní výhled 6.12.2018

AUD/USD - Intradenní výhled 23.6.2022

Forex tabulka - dowjones

Trump: USA vyvíjejí silný tlak na Rusko, ale i Ukrajina musí chtít dohodu

Pokles japonského vývozu v září výrazně zpomalil

GBP/USD - Intradenní výhled 2.11.2017

Japonsko láká turisty kvůli ekonomice

USD/JPY prorazil důležitou hladinu 80,00

Inflace v Německu v červnu zpomalila na 7,6 z květnových 7,9 procenta

Forex: Technická analýza EUR/USD

GBP/USD - Intradenní výhled 6.12.2018

AUD/USD - Intradenní výhled 23.6.2022

Forex tabulka - dowjones

Témata v diskusním fóru

Tři faktory, které mohou ještě zkomplikovat rozhodování Fedu

USD/JPY

Mírný zisk indexu S&P 500 situaci neposunul

Přijde recese? Trhy očima Štěpána Hájka, analytika XTB

Swingový výhled - 51. týden

Jak moc posilní USD záleží na textu FOMC

Jak to vidíte (EURUSD) 16 ?

Pohľad na oceán

Bitcoin

Realitní bublina v USA praská

Tři faktory, které mohou ještě zkomplikovat rozhodování Fedu

USD/JPY

Mírný zisk indexu S&P 500 situaci neposunul

Přijde recese? Trhy očima Štěpána Hájka, analytika XTB

Swingový výhled - 51. týden

Jak moc posilní USD záleží na textu FOMC

Jak to vidíte (EURUSD) 16 ?

Pohľad na oceán

Bitcoin

Realitní bublina v USA praská