Ticker Tape by TradingView

Hedging jako efektivní forma ochrany před ztrátou

Využívají jej jak profesionální obchodníci, tak i velcí hráči v podobě bank a investičních fondů. Není se čemu divit. Pokud si totiž hedging zvládnete osvojit, může vám pomoci značně zredukovat případné ztráty a udržet vás tak v ziskovosti. Jak na to a které instrumenty k tomu využít si ukážeme v tomto článku.

Co je to hedging?

Jde o jakousi pojistku ve formě obchodní strategie. Ta má za úkol zmírnit potenciální rizika. Obchodníci (ale i finanční instituce) při hedgingu drží pozice na takových aktivech/kontraktech, které mají vůči sobě inverzní vztah a vyvíjí se tak opačně. Když jeden instrument klesá, druhý stoupá a naopak.

Výhody

Mít “zahedgováno” s sebou obnáší jednu významnou výhodu. A sice že obchodníci touto formou pojištění dokážou u svých otevřených obchodních pozic snižovat rizika a lépe tak reagovat na nepříznivé tržní vývoje, které tyto pozice ohrožují. Zároveň mají jakýsi komfort v tom, že díky hedgingu dokážou předem uhádnout hodnotu maximální potenciální ztráty v případě, že se na trzích něco “semele”. Hedging je tak opravdu významným pomocníkem při risk managementu.

Nevýhody

Hedging je v podstatě jakousi formou pojištění. A jak už to tak bývá, za pojištění se platí. Stejně tak je to i v případě investování do protichůdných instrumentů. Tím, že vám jedna investice roste, zatímco druhá klesá, přicházíte o určitou porci potenciálního zisku.

Teoretický příklad hedgingu

Máme obchodníka, který nakoupí akcii XY za 1000 USD. Rozhodne se hedgovat a za tímto účelem zvolí nákup půlroční put opce za 100 USD se strike cenou na 850 USD. To znamená, že náš obchodník má půl roku do vypršení opce na to, prodat své akcie za 850 USD (v případě, že trh bude pro něj nepříznivý).

Pokud cena akcie poroste

Blíží se konec expirace půlroční put opce a cena akcie je vyšší než 850 USD (např. 1150 USD). Obchodník tedy logicky svou opci neuplatní, čímž příjde o 100 USD (její původní cenu). Tím, že si však nechal akcie XY, které nyní stojí 1150 USD, je jeho čistý zisk 1050 USD (1150 - 100). Jak jsme již psali výše, hedging v tomto případě snížil celkový zisk, avšak to je daň, která se platí za pojištění. Následující příklad vám ukáže, co by se stalo, kdyby obchodník zahedgovaný nebyl.

Cena akcie se propadne

V alternativním vesmíru se našemu obchodníkovi nedařilo a trh mu udělil políček ve formě propadu ceny akcie XY na 600 USD. Náš obchodník však má zahedgováno a uplatní svou opci, která stále nevypršela. Svou akcii tak může prodat za opcí avizovaných 850 USD. V tomto případě činí jeho celková ztráta 250 USD (850 - 600).

Pokud bychom se podívali na našeho obchodníka ještě v další alternativní verzi vesmíru, kde zahedgováno nemá, jeho ztráta by byla 400 USD (1000-600).

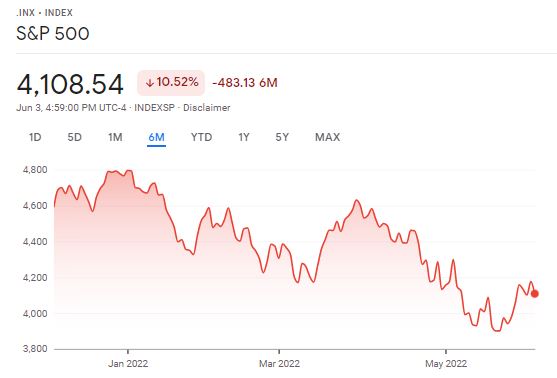

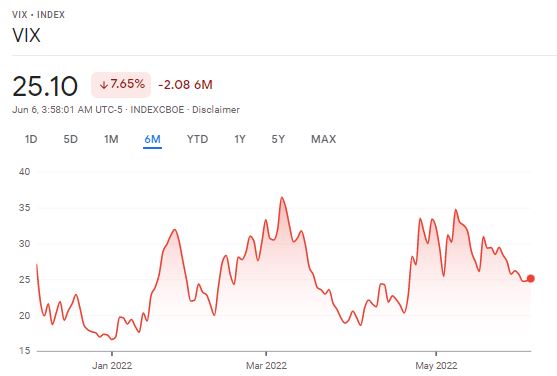

CFD hedging: S&P500 a VIX index

Aktuální vývoj na trzích, ovlivněný vysokou inflací a válkou na Ukrajině, trhům moc nepřeje. Nervozita na trzích podle indexu VIX bude nadále stoupat a akciové indexy jako S&P500 se momentálně vydávají přesně opačným směrem. Věděli jste ale, že právě tyto 2 zmíněné ukazatele lze nyní v Purple Trading obchodovat a získat tak poměrně efektivní hedgovací nástroj?

V Purple Trading nyní mají obchodníci jedinečnou příležitost, jak hedgovat pomocí CFD kontraktů na futures. Nově totiž spouštíme CFD futures symboly ve formě VIX indexu a S&P500, které obchodníci naleznou ve svých Purple Trading MT4 platformách. Oba symboly mají mezi sebou značně invertní vztah, kvůli kterému jsou právě za účelem hedgingu hojně využívány.

Graf č.1: Půlroční vývoj ceny S&P500 (všimněte si patrně inverzního vztahu s grafem VIX níže; zdroj: Googlefinance.com)

Graf č. 2: Půlroční vývoj ceny VIX (všimněte si patrně inverzního vztahu s grafem SP500 výše)

Vztah mezi VIX a S&P500

VIX index bývá často nazýván indexem strachu či nervozity. Jeho graf totiž indikuje odhadovanou budoucí nervozitu na trzích. Ta se projevuje ve formě volatility, tedy prudkých a zdánlivě náhodných výkyvů cen, způsobených nervózními investory, kteří nakupují/prodávají více, než by bylo obvyklé. V případě, že tedy VIX index vykazuje růst, lze očekávat, že volatilita/nervozita na trzích poroste.

Přesně opačně to má S&P500. Ten volatilitu a nervozitu na trzích přímo nesnáší a pokud je avizována, začíná většinou klesat. To je způsobeno tím, že nervózní investoři se stahují z akciových trhů do zdánlivě bezpečnějších přístavů, jimiž je například zlato. Pokud tedy VIX index (potažmo volatilita) roste, S&P500 klesá a naopak.

I díky efektivnímu hedgingu patří klienti Purple Trading mezi nejziskovější v EU

Nječastější otázky

Klíčová slova: Obchodní strategie | Akciové indexy | Rizika | Akcie | CFD | Futures | Hedging | Investice | Investování | MT4 | Risk | Finanční instituce | Nástroj | Obchodník | Opce | Pozice | Put opce | Trading | VIX | Volatilita | Zlato | USD | Indexy | Investoři | EU | Vývoj ceny | Zisk | Obchodovat | Obchodníci | Index | Cena | Expirace | Graf | Instrument | Instrumenty | SP500 | Trh | Volatility | Put | Velcí hráči | Aktuální vývoj | Nervozita | Ztráty | Purple Trading | VIX index | Nervozita na trzích | Vývoj na trzích | Profesionální obchodníci | Cena akcie | Čistý zisk | Celkový zisk | Nejziskovější | Ztráta | Ukazatele | Vývoj | Růst | S&P500 | JDE | Co je to hedging? | Ceny | Tržní vývoje | Klienti Purple Trading | CFD Futures | TIM | Instituce |

Čtěte více

-

HDP za první kvartál budou v Evropě silná, cla ho však brzy zpomalí

Tento týden nás čekají první odhady evropských HDP za první kvartál. Půjde sice o příjemné čtení, ale velmi zastaralé a na míle vzdálené tomu, co dnes trhy aktuálně řeší. Předpokládáme, že v Česku i v Evropě uvidíme relativně slušný mezikvartální růst (0,2 % EMU a 0,5 % CZ) tažený primárně růstem reálných příjmů a spotřebou domácností. Vedle toho mohou pozitivní roli sehrát stabilnější investice a průmysl. -

HDP za 2Q v USA: Horší výsledek doprovodila pozitivní revize, dolar hledá směr

Na první pohled nevypadají výsledky americké ekonomiky příliš pozitivně. HDP rostlo ve druhém čtvrtletí o 2,3 %, očeká... -

HDP znovu překvapilo pozitivně, česká ekonomika jede na „plný plyn“

HDP podle zpřesněného odhadu rostlo ve třetím kvartále ještě výrazněji, a to o +0,8 % mezikvartálně a +2,8 % meziročně. Již předběžný odhad (+0,7 % q/q) přitom viditelně překonal očekávání trhu i nejnovější prognózy České národní banky (+0,8 % mezikvartálně). Dobrou zprávou je, že růst je relativně rovnoměrně rozložen mezi složky poptávky – na rozdíl od uplynulých kvartálů není tažen převážně spotřebou domácností, ale přidávají se zejména investice a ve finále pozitivně přispívá i zahraniční obchod. -

HDP: -0,4 % Y/Y

„Meziroční HDP klesá a další vyhlídky nejsou zrovna nejlepší. Spotřebu domácností silně ovlivňují zvýšené výdaje zejména na základní potřeby spojené s bydlením a jídlem, takže logicky méně utrácíme za zbytné věci. Naše peněženky by se ale výhledově s poklesem inflace mohly znovu naplnit. Co nás ale netěší, je pohled do Německa, kde nejsou čísla úplně pozitivní. Tamní HDP mezikvartálně pokleslo, a náš západní soused se tak dostal do technické recese. Je přitom známo, že naše hospodářství do jisté míry kopíruje vývoj v Německu. Výhled tedy stále není příznivý.“ -

Hedge fondy nastupují do průmyslových a zemědělských komodit. Pro nejbližší měsíce odkládají zlato

Přelom roku přinesl výrazný nástup hedgeových fondů do dlouhých pozic na komoditách. Jejich čisté pozice v rámci komoditních futures narostly o 18 procent na bezmála 537 tisíc kontaktů. Prudce mizí sázky na další pokles cen mědi, ropy, obilí, kakaa a dalších potravin. Opak se ale děje na zlatu a dalších drahých kovech. George Soros na zlatě trvá na bublině a konci býčího trendu, manažeři dalších fondů jsou opatrnější, nástup k dalšímu růstu ale u něj čekají až před koncem roku 2012. -

Hedge fondy vítězem řecké směny dluhu? Evropa zaplatí víc, tak prodají

Hedgeové fondy výrazně zasáhly do cen řeckého vládního dluhu poté, co evropští ministři financí odmítali za dluh, který bude zpětně odkoupen, zaplatit více než 28 procent face value. Fondy zájem na této úrovni zmrazily a nakonec to budou zejména ony, kdo zajistí úspěch směny za nových podmínek, ve kterých v prosinci získají až 34,1 procenta. Tím, kdo zaplatí víc, bude ve finále EFSF. Kdo bude v řecké PSI II prodávat a vydělá? -

Hedge Fund Manager Alters Strategy in Response to Strong Oil Market

James Jampel, the founder of HITE Hedge Asset Management located in Massachusetts, made a noteworthy announcement on Thursday. He revealed that his previous investment strategy of shorting fossil fuel stocks has become impractical in light of the significant upsurge in oil prices. Jampel, recognized for his history of successful short positions in fossil fuel stocks, is now acknowledging the robust performance of the oil market. -

Hedgeové fondy navýšily dlouhé pozice v zemědělských komoditách nejrychleji v šesti měsících

Obavy z nadměrného vlhka v Argentině a slabého výsevu ozimé pšenice v USA přiměly hedgeové fondy navýšit objem čistých dlouhých pozic v zemědělských komoditách o největší objem za posledních 6 měsíců. -

Hedgeové fondy získaly na poplatcích 1,8 bilionu dolarů, což se rovná polovině jejich zisků

Hedgeové fondy jsou již dlouho kritizovány za své vysoké náklady a nový výzkum upozorňuje na to, jak významnými se tyto náklady staly. Podle společnosti LCH Investments, fondu hedgeových fondů, si toto odvětví ponechalo 1,8 bilionu dolarů na poplatcích - téměř polovinu z 3,7 bilionu dolarů zisku vytvořeného od roku 1969. -

Hedgeový fond miliardáře Pausona se letos spálil, sázka na hlubší krizi v Evropě nevychází

Klienti amerického miliardáře Johna Paulsona v letošním roce opětovně utrpí ztrátu. Hedge-fondům stratéga... -

Hedging – mocný nástroj pro zajištění vašeho portfolia

Hedging je strategie řízení rizik, která se v praxi používá k k vyrovnání ztrát investic tím, že zaujímá opačné postavení v souvisejících aktivech. Na druhou stranu, snížení rizika zajištěného hedgingem obvykle také vede ke snížení potenciálního zisku. Pro hedgingové strategie se obvykle používají finanční deriváty, jako opce či futures. -

Hedgové fondy sázejí na kolaps amerického akciového trhu

Někteří pochybují, že se americkému akciovému trhu bude v příštích šesti měsících dařit. Potvrzují to data hedgeových fondů, které jsou stále skeptičtější k nedávno pozorované velké rally, ke které došlo uprostřed medvědího trhu. -

Hedžové fondy sázejí na vzestupný trend zlata, zatímco cena stříbra vykazuje sestupnou tendenci

Obchodníci hedžových fondů zaujali v polovině února medvědí pozice na stříbro. Začátkem března, v den nástupu nového šéfa FEDu Jeroma Powella, ceny stříbra klesly o 3,1 % ve srovnání s hladinou, na které se pohybovaly k 1. lednu 2018. Současně ti samí obchodníci a investoři navýšili býčí pozice v opcích a futures na zlato, a to takovým způsobem, že jejich hodnoty dosahují více než trojnásobku průměrné úrovně za posledních deset let. -

Hedžové fondy špekulujú na rast ceny ropy

Hedžové fondy špekulujú na rast ceny ropy. Nepokoje v Lýbii spôsobili riziko poklesu produkcie čierneho zlata, na čo reagovali špekulanti. Objem čistých špekulatívnych dlhých pozícií na rope WTI zaznamenal nárast už siedmy týždeň v rade, pričom objem dlhých pozícií je najvyšší od októbra 2018. Ropa rozširuje zisky, v pondelok sa cena dostala na najvyššiu úroveň za posledných 5 mesiacov. Ropa WTI testuje support okolo úrovne 64 USD/bbl. V prípade prerazenia smerom nahor, by sa otvoril priestor na rast k úrovni 65-66 USD/bbl. -

Hedžové fondy vsadily kartu na „divokou jízdu“ mědi

Manažeři hedžových fondů zvýšili objem sázek na rallye cen mědi na nejvyšší úroveň v historii. Analytici Goldman Sachs nicméně v růst nevěří, a tak se největší rallye cen mědi ze posledních téměř šest let stala předzvěstí myšlenkového souboje mezi manažery fondů a analytiků Goldman Sachs Group Inc. -

Heico klesá o 10 % ze svého historického maxima 📉 Co čeká tohoto lídra v leteckém sektoru dál?

Heico (HEI.US) patřil v posledních měsících mezi nejvýkonnější akcie, když spolu se společnostmi jako Curtiss Wright a RTX Corp. vedl růst amerického průmyslového sektoru. Na druhou stranu však akcie klesly téměř o 10 % ze svého historického maxima, přičemž euforická reakce na poslední výsledky byla rychle vystřídána výprodejem. Je přitom zřejmé, že americké firmy se stabilními a krátkými dodavatelskými řetězci, které dodávají komponenty a služby nejen soukromému sektoru, ale také Pentagonu a vesmírnému odvětví, by měly i v nadcházejících čtvrtletích vykazovat minimálně solidní výkonnost. Proč tedy akcie Heico oslabily? -

HEICO se po akvizici společnosti Wencor vyšplhala na ATH 📈 ✈

Společnost HEICO Corp. (HEI.US) se specializuje na specializované služby, jako je komplexní údržba letadel, a její akcie dnes posílily o 8 % poté, co oznámila rekordní akvizici. HEICO je zároveň jedním z největších světových výrobců pokročilých mechanických dílů pro letecký, obranný nebo automobilový průmysl a také pokročilé elektroniky. Společnost Heico ocenila akvizici společnosti Wencor na 2,05 miliardy dolarů. Společnost se zabývá jak konstrukčním inženýrstvím a vývojem, tak i opravami, které podle ní snižují náklady zákazníků v leteckém průmyslu. -

Heineken plánuje do roku 2030 úspory a růst, investoři však žádají konkrétní výsledky

Společnost Heineken, druhý největší výrobce piva na světě, představila ambiciózní plán do roku 2030, ve kterém slibuje zvýšení tržeb a úspory nákladů. Přesto však investoři zůstávají opatrní a požadují viditelné výsledky a konkrétnější kroky, například uzavření některých pivovarů. -

Heineken po výsledcích za H1 2024 klesá o 6 %

Heineken (HEIA.NL ) zahájil nový týden obchodování velkou medvědí cenovou mezerou a nyní se obchoduje o více než 6 % níže. Společnost dnes před zahájením evropské peněžní seance zveřejnila zprávu o výsledcích hospodaření za první pololetí roku 2024. Výsledky se ukázaly jako zklamání a společnost také oznámila velké snížení hodnoty investice v Číně. -

Heineken roste o 12 % v nejlepší seanci od roku 1989, čímž posiluje pivovarnický sektor 📈

Akcie nizozemského pivovarnického giganta Heineken (HEIA.NL) vyskočily o více než 12 % po zveřejnění pololetních výsledků společnosti, což podpořilo oživení i u dalších velkých pivovarů, jako jsou Carlsberg (CARLB.DK) a Anheuser-Busch InBev (ABI.BE), které si připsaly přibližně 3 %. Výsledky Heinekenu ukázaly silný růst objemu prodeje a organický nárůst tržeb ve všech regionech. Společnost očekává růst provozního zisku o 4–8 % v roce 2025, zatímco analytici předpokládali meziroční zvýšení o 6 %. Jedná se o druhou nejlepší obchodní seanci Heinekenu od roku 1989.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

Brazílie: Komoditní gigant s největším akciovým trhem Latinské Ameriky (11. díl)

Top strategie pro investory v roce 2026

Jak sestavit kvalitní trading plán? (40. díl)

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

Brazílie: Komoditní gigant s největším akciovým trhem Latinské Ameriky (11. díl)

Top strategie pro investory v roce 2026

Jak sestavit kvalitní trading plán? (40. díl)

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

Denní kalendář událostí

V Japonsku zápis ze zasedání BoJ

Ve Švýcarsku ekonomické očekávání UBS

V USA týdenní statistický bulletin API

V Německu státní svátek

V Kanadě státní svátek

V Británii státní svátek

Ve Švýcarsku státní svátek

V Itálii státní svátek

Guvernér BoJ Kazuo Ueda

V Británii státní svátek

V Japonsku zápis ze zasedání BoJ

Ve Švýcarsku ekonomické očekávání UBS

V USA týdenní statistický bulletin API

V Německu státní svátek

V Kanadě státní svátek

V Británii státní svátek

Ve Švýcarsku státní svátek

V Itálii státní svátek

Guvernér BoJ Kazuo Ueda

V Británii státní svátek

Tradingové analýzy a zprávy

Cena zlata pokračuje v růstu, přesáhla rekordních 4530 USD za unci

Forex sentiment 24.12.2025

Ropa i díky statistice z USA šestým dnem zdražuje

Cena zlata poprvé překročila 4500 USD/oz

NZD/USD - Intradenní výhled 24.12.2025

GBP/JPY - Intradenní výhled 24.12.2025

EUR/JPY - Intradenní výhled 24.12.2025

EUR/GBP - Intradenní výhled 24.12.2025

Bitcoin - Intradenní výhled 24.12.2025

Index DAX - Intradenní výhled 24.12.2025

Cena zlata pokračuje v růstu, přesáhla rekordních 4530 USD za unci

Forex sentiment 24.12.2025

Ropa i díky statistice z USA šestým dnem zdražuje

Cena zlata poprvé překročila 4500 USD/oz

NZD/USD - Intradenní výhled 24.12.2025

GBP/JPY - Intradenní výhled 24.12.2025

EUR/JPY - Intradenní výhled 24.12.2025

EUR/GBP - Intradenní výhled 24.12.2025

Bitcoin - Intradenní výhled 24.12.2025

Index DAX - Intradenní výhled 24.12.2025

Blogy uživatelů

Je opravdu růst USA tak pohádkový?

Praktické okénko: Výhled na zajímavé měnové páry pro začátek roku 2026

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (26.12.2025)

Moje cesta prop tradingem: Dolar opět ztrácí a s ním i prop účet

Praktická ukázka: Síla částečných odprodejů v týdnu plném pastí

Méně je někdy více. Nedohánějte zisky na poslední chvíli

Příběh TUI: Jak cestovní gigant přežil největší krizi moderní historie

INVESTIČNÍ GLOSA: Analytici letos vyhlížejí vánoční rally. Loni se na ni čekalo marně

Kdo je funded trader a jak se jím stát?

Forex před Štědrým dnem: Má smysl obchodovat v posledních dvou dnech?

Je opravdu růst USA tak pohádkový?

Praktické okénko: Výhled na zajímavé měnové páry pro začátek roku 2026

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (26.12.2025)

Moje cesta prop tradingem: Dolar opět ztrácí a s ním i prop účet

Praktická ukázka: Síla částečných odprodejů v týdnu plném pastí

Méně je někdy více. Nedohánějte zisky na poslední chvíli

Příběh TUI: Jak cestovní gigant přežil největší krizi moderní historie

INVESTIČNÍ GLOSA: Analytici letos vyhlížejí vánoční rally. Loni se na ni čekalo marně

Kdo je funded trader a jak se jím stát?

Forex před Štědrým dnem: Má smysl obchodovat v posledních dvou dnech?

Forexové online zpravodajství

Cenové inferno končí. Voda a teplo v roce 2026 už české peněženky „nevysají“

Pohonné hmoty zlevní také v příštím týdnu, do poloviny roku 2026 může nafta zlevnit ke 30 Kč/l, pokud dojde k ukončení bojů na Ukrajině. Rusové nyní vyváží nejvíce ropy za více než 2,5 roku, ovšem i kvůli ukrajinským útokům na jejich rafinérie

Kdo se chystá prodat nebo vrátit nevhodný dárek, neměl by otálet. Právě dnešek je dnem s nejvyšší koncentrací „kupců s hotovostí v kapse“, v Česku startuje „největší bazar“ i slevové dostihy

US OPEN: US500 testuje rekordní maxima, technologický sektor vede růst

Zelenskyj se v neděli setká s Trumpem: Obnovená naděje na průlom?

Stříbro na vzestupu: Poprvé v historii překonalo hranici 75 USD za unci

Ropa stabilní navzdory geopolitickému napětí a tlumené likviditě trhu

Tři trhy, které stojí za pozornost v příštím týdnu (26.12.2025)

Graf dne - Stříbro (26.12.25)

Ranní shrnutí (26.12.2025)

Cenové inferno končí. Voda a teplo v roce 2026 už české peněženky „nevysají“

Pohonné hmoty zlevní také v příštím týdnu, do poloviny roku 2026 může nafta zlevnit ke 30 Kč/l, pokud dojde k ukončení bojů na Ukrajině. Rusové nyní vyváží nejvíce ropy za více než 2,5 roku, ovšem i kvůli ukrajinským útokům na jejich rafinérie

Kdo se chystá prodat nebo vrátit nevhodný dárek, neměl by otálet. Právě dnešek je dnem s nejvyšší koncentrací „kupců s hotovostí v kapse“, v Česku startuje „největší bazar“ i slevové dostihy

US OPEN: US500 testuje rekordní maxima, technologický sektor vede růst

Zelenskyj se v neděli setká s Trumpem: Obnovená naděje na průlom?

Stříbro na vzestupu: Poprvé v historii překonalo hranici 75 USD za unci

Ropa stabilní navzdory geopolitickému napětí a tlumené likviditě trhu

Tři trhy, které stojí za pozornost v příštím týdnu (26.12.2025)

Graf dne - Stříbro (26.12.25)

Ranní shrnutí (26.12.2025)

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Ekonomický kalendář: V centru pozornosti jsou údaje o zásobách ropy v USA, několik řečníků z ECB a hospodářské výsledky podniků

Duben podílovým fondům příliš nepřál, mírné posílení zaznamenaly pouze nemovitostní fondy, které si připsaly 0,22 %

Analýza indikátorů páru EUR/USD na 21. března 2022

Makro: Míra nezaměstnanost Německa se v lednu opět snížila

Divergencia medzi EZ a USA pokračuje

Prognóza pro pár EUR/USD na 27. května 2024

Ekonomický kalendář: Na dnešek je naplánováno mnoho projevů členů FOMC🎙️

Krypto trh získal 200 miliard dolarů za posledních 12 hodin

Trump s rouškou a nejistá další podpora. Akcie korigují zisky, eurodolar se drží

PLN je dnes z měn rozvíjejících se zemí nejsilnější

Ekonomický kalendář: V centru pozornosti jsou údaje o zásobách ropy v USA, několik řečníků z ECB a hospodářské výsledky podniků

Duben podílovým fondům příliš nepřál, mírné posílení zaznamenaly pouze nemovitostní fondy, které si připsaly 0,22 %

Analýza indikátorů páru EUR/USD na 21. března 2022

Makro: Míra nezaměstnanost Německa se v lednu opět snížila

Divergencia medzi EZ a USA pokračuje

Prognóza pro pár EUR/USD na 27. května 2024

Ekonomický kalendář: Na dnešek je naplánováno mnoho projevů členů FOMC🎙️

Krypto trh získal 200 miliard dolarů za posledních 12 hodin

Trump s rouškou a nejistá další podpora. Akcie korigují zisky, eurodolar se drží

PLN je dnes z měn rozvíjejících se zemí nejsilnější

Blogy uživatelů

Měnový pár GBP/CHF: Analýzy více časových rámců (W1 až H4)

Černá díra na peníze – Iracionální eskalace

Trading analýza - závěr roku byl na trzích velmi štědrý

Všechno padá!

Zasadanie BOE a ako ho obchodovať

INVESTIČNÍ GLOSA: Šok pro trhy a americkou AI. Číňané přišli s řešením, co mění hru

Pozor na vyšší volatilitu na EUR/CZK

Pozor na paniku

Mapa 49/11

Technická analýza měnových párů GBP/USD, USD/CHF a GBP/CAD

Měnový pár GBP/CHF: Analýzy více časových rámců (W1 až H4)

Černá díra na peníze – Iracionální eskalace

Trading analýza - závěr roku byl na trzích velmi štědrý

Všechno padá!

Zasadanie BOE a ako ho obchodovať

INVESTIČNÍ GLOSA: Šok pro trhy a americkou AI. Číňané přišli s řešením, co mění hru

Pozor na vyšší volatilitu na EUR/CZK

Pozor na paniku

Mapa 49/11

Technická analýza měnových párů GBP/USD, USD/CHF a GBP/CAD

Vzdělávací články

Jaký je váš příběh peněz?

VIP zóna - půl roku po spuštění

Není důležitý jeden obchod, ale dlouhodobý horizont - část 2.

VIP zóna: Institucionální objednávky a výsledky obchodování za září

Význam backtestingu a paper tradingu před výzvou

Obchodování formací konsolidace

Čtyři nejčastější chyby v umísťování Stop-Lossů

Ztratili jste víru ve svůj trading? Možná děláte tyto chyby

Krach na Vídeňské burze v roce 1873 měl za následek pád bank a krizi

Deník obchodníka: část 1. skromné začátky

Jaký je váš příběh peněz?

VIP zóna - půl roku po spuštění

Není důležitý jeden obchod, ale dlouhodobý horizont - část 2.

VIP zóna: Institucionální objednávky a výsledky obchodování za září

Význam backtestingu a paper tradingu před výzvou

Obchodování formací konsolidace

Čtyři nejčastější chyby v umísťování Stop-Lossů

Ztratili jste víru ve svůj trading? Možná děláte tyto chyby

Krach na Vídeňské burze v roce 1873 měl za následek pád bank a krizi

Deník obchodníka: část 1. skromné začátky

Tradingové analýzy a zprávy

Ropa klesá na nová minima od finanční krize

Analýza hlavních měnových párů 9.10.2019

Forex: GBP/NZD vytváří formaci dvojitý vrchol

Forex: Dolar sestoupil z desetiměsíčního maxima vůči koši měn

Fed: QE můžeme omezit až v roce 2014

GBP/USD - Intradenní výhled 28.9.2016

Forex: Short příležitost na USD/JPY?

AUD/USD - Intradenní výhled 6.3.2020

USD/JPY - Intradenní výhled 17.5.2024

Německo si bude muset půjčit 8 miliard eur

Ropa klesá na nová minima od finanční krize

Analýza hlavních měnových párů 9.10.2019

Forex: GBP/NZD vytváří formaci dvojitý vrchol

Forex: Dolar sestoupil z desetiměsíčního maxima vůči koši měn

Fed: QE můžeme omezit až v roce 2014

GBP/USD - Intradenní výhled 28.9.2016

Forex: Short příležitost na USD/JPY?

AUD/USD - Intradenní výhled 6.3.2020

USD/JPY - Intradenní výhled 17.5.2024

Německo si bude muset půjčit 8 miliard eur

Témata v diskusním fóru

Purple Cup – mistrovství ČR a SR v tradingu začíná už v lednu 2022!

Admiral Markets

Pohádky o akciovém trhu

Forex - továrna na peníze?

Významné historické události hýbající burzou v týdnu 11.–17. srpna

Kolaps Číny zatím nepřichází

TRADE.com

Global Prime

USD/CAD

Purple Trading

Purple Cup – mistrovství ČR a SR v tradingu začíná už v lednu 2022!

Admiral Markets

Pohádky o akciovém trhu

Forex - továrna na peníze?

Významné historické události hýbající burzou v týdnu 11.–17. srpna

Kolaps Číny zatím nepřichází

TRADE.com

Global Prime

USD/CAD

Purple Trading