Ticker Tape by TradingView

Volby a snížení sazeb Fedu: Ideální recept?

Jsme svědky rarity: Fed zahajující cyklus uvolňování během dvou předvolebních měsíců. Mohl by to být ideální recept pro riziková aktiva? Po volbách obvykle následuje slušná výkonnost dluhu a akcií, ale v případě uvolňování ze strany Fedu jsou důkazy smíšené. Pokud by byla vzorem polovina 90. let, očekávání by byla dobrá, ale obávám se pomalého růstu, valuací a politiky.

V půlce mé pracovní cesty po Asii zůstávají volby v USA tématem, o které je velký zájem. Po dosavadních setkáních mám dojem, že menší většina investorů si myslí, že příštím prezidentem bude Donald Trump. Komentáře v médiích ale naznačují, že americké akciové trhy a dolar jsou o tom čím dál víc přesvědčeny. Co nám tedy říká historie o vlivu voleb na výkonnost amerických aktiv a jak je to v porovnání s tím, co se obvykle děje, když Fed uvolňuje?

Za prvé stojí za povšimnutí, že jsme svědky něčeho, co je za posledních 100 let téměř ojedinělé: cyklus uvolňování Fedu začíná během dvou měsíců od prezidentských voleb (které se tradičně konají první listopadové úterý).

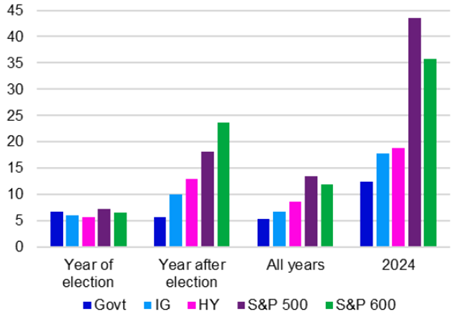

Graf 1a: Výkonnost aktiv v USA po volbách (%)

Dalšími příklady byly volby v roce 2000, kdy Fed začal uvolňovat 2. ledna 2001 (což není pro akciové investory dobrý precedens). V roce 1984, začal Fed uvolňovat 30. srpna (téměř dva měsíce před volbami 6. listopadu), a pokud bychom se koukli úplně do historie, tak v roce 1968 došlo k jednomu snížení sazeb 30. srpna uprostřed cyklu zpřísňování, přičemž toto snížení bylo do konce roku zrušeno. Pokud jde o volby, historie je pro dluhové a akciové investory povzbudivá. Obrázek 1a ukazuje průměrnou výkonnost amerických aktiv v období kolem prezidentských voleb v USA od roku 1988 (počáteční datum bylo zvoleno proto, že index nástrojů s vysokým výnosem (HY) začal být sledován až v roce 1986). Ukazuje se, že většina aktiv si v průměru vedla lépe v roce po volbách než v roce před nimi (konce roku jsou definovány k 31. říjnu, aby lépe odpovídaly volebnímu cyklu).

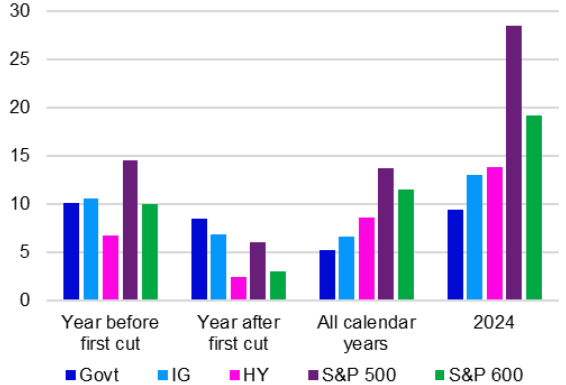

Graf 1b: Výkonnost aktiv v USA a uvolňování Fedu (%)

Výkonnost v roce po volbách byla zpravidla lepší než průměr všech let od roku 1988. Výjimkou se zdají být státní dluhopisy, u nichž je rozdíl mezi předvolební, povolební a průměrnou roční výkonností malý. Pokud se podíváme na cykly uvolňování sazeb Fedu, obrázek 1b toho slibuje méně, výnosy všech aktiv mají po prvním snížení sazeb tendenci být horší (mnohé již může být promítnuto v cenách). Také defenzivní aktiva (státní dluhopisy a aktiva investičního stupně (IG)) měla po prvním snížení sazeb tendenci dosahovat lepších výsledků než rizikovější aktiva (ta možná zasáhla recese). Tato defenzivní aktiva měla také tendenci dosahovat v roce po prvním snížení sazeb lepších výsledků než průměr („všechny kalendářní roky“), avšak rizikovější aktiva ne.

Vzhledem k omezené historii indexu HY nemůže analýza opět začít dříve než v roce 1986, přičemž první cyklus uvolňování sazeb zahrnutý do této analýzy začal v červnu 1989 (data prvních snížení sazeb jsou uvedena v příloze). Tím je analýza omezena na pět cyklů snižování sazeb před tímto rokem (důraz je kladen na snižování sazeb, nikoli na kvantitativní uvolňování), což není obrovský vzorek (zahrnuto je celkem devět volebních období).

Okolnosti jednotlivých voleb a cyklů uvolňování jsou samozřejmě různé a průměry mohou více skrývat než odhalovat, zejména když se vezme v úvahu, že zahrnují globální finanční krizi (GFC) a pandemii Covid. Příloha obsahuje grafy, které ukazují, co se stane, pokud vyloučíme tyto dvě extrémní epizody. Porovnání obrázků 1 a 8 naznačuje, že epizody GFC a pandemie měly na data v obrázku 1 řadu vlivů: Zaprvé, výnosy všech aktiv před volbami (kromě státních dluhopisů) byly sníženy v důsledku velkých ztrát v roce 2008; zadruhé, výnosy úvěrů (IG a HY) a akcií po volbách byly zvýšeny značným oživením v letech 2009 a 2021; zatřetí, výnosy akcií s malou kapitalizací před snížením sazeb byly sníženy slabou výkonností před uvolněním v červenci 2019. Výkonnost dluhu a akcií po snížení sazeb byla snížena velkými zápornými výnosy v roce po snížení sazeb v září 2007 (v době, kdy probíhala globální finanční krize).

Doufejme, že ani finanční krize, ani pandemie nebudou sloužit jako vodítka pro nadcházející rok. Povzbudivějším vzorem může být polovina 90. let, tedy období, kdy Fed zmírnil sazby podobně jako v tomto cyklu (počínaje 5. červencem 1995), proběhly volby (5. listopadu 1996) a nedošlo k recesi (podle National Bureau of Economic Research nedošlo k recesi mezi březnem 1991 a březnem 2001). Výnosy všech aktiv byly v roce 1995 impozantní a v letech 1996 a 1997 došlo k dalším výrazným ziskům (zejména u HY a akcií). V roce 1995 do prvního snížení sazeb v červenci byly zaznamenány vysoké výnosy všech aktiv a akcie dosáhly podobně vysokých výnosů i v následujících 12 měsících.

Vysoké výnosy napříč všemi třídami aktiv v roce před volbami v listopadu 1996 byly následně v roce 1997 ještě vyšší. Co by se tedy teď mohlo pokazit? Zřejmou odpovědí je znepokojivý růst nebo dokonce recese. Je nutné zmínit, že průměrný čtvrtletní anualizovaný růst HDP činil v období 1994-1997 3,8 %, zatímco od počátku roku 2022 to bylo pouze 2,3 %. Grafy 1a a 1b ukazují, že všechna aktiva (zejména akcie) si v posledním roce vedla mimořádně dobře. To se nyní odráží v rozpětí HY, které se blíží cyklickým omezením, a ve zvýšeném ocenění širších akciových indexů.

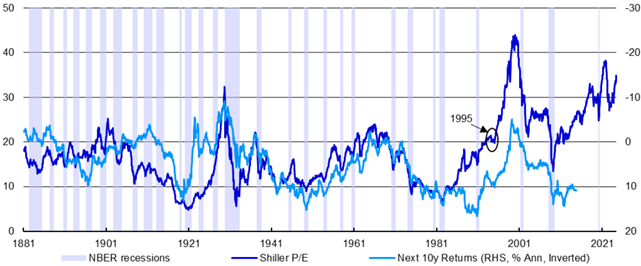

Obrázek 2 ukazuje, že valuace akciového trhu (podle Shillerova PE) ale nemá žádný vztah k valuacím v roce 1995 (Shillerův PE začínal v tomto roce na hodnotě přibližně 20 a nyní se pohybuje kolem 35). Vždy může jít výše (vrcholu dosáhla v době dot.com bubliny kolem 43), ale zdá se, že výchozí bod zahrnoval mnoho dobrých zpráv. Také koncentrace amerického trhu je mnohem vyšší než během předchozí technologické bubliny. Samotné volby by navíc mohly přinést špatné zprávy. Ačkoli se zdá, že trhy přijímají myšlenku opětovného zvolení Trumpa prezidentem, nejsem přesvědčen, že vyhraje. Ani si nemyslím, že jeho případné vítězství přinese oslabení ekonomiky podpořené cly, prohloubení fiskální nerovnováhy kvůli snížení daní a podkopání nezávislosti Fedu silný dolar nebo rekordní akciový trh.

V současné době mám v rámci své modelové alokace aktiv (viz obrázek 6) americký akciový trh podvážený a předpokládám, že dolar oslabí. Upřednostňuji rovnovážný přístup k americkým akciím.

Graf 2: Shillerův PE, recese v USA a budoucí tržní výnosy

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Měsíční údaje od ledna 1881 do září 2024 (k 30. září 2024). „Recese NBER“ jsou období recese v USA podle definice Národního úřadu pro ekonomický výzkum. Viz přílohy definice a prohlášení o vyloučení odpovědnosti. Zdroj: Robert Shiller, LSEG Datastream a Invesco Global Market Strategy Office.

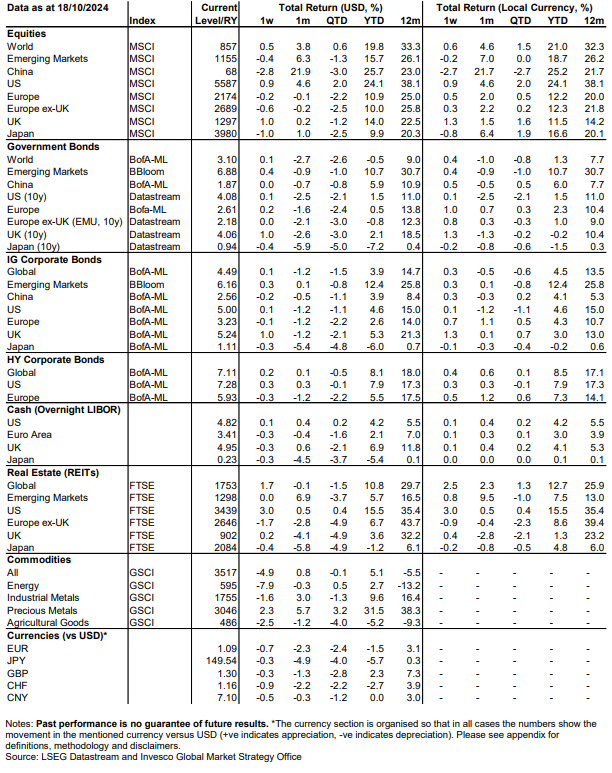

Obrázek 3: Celkové výnosy tříd aktiv (%)

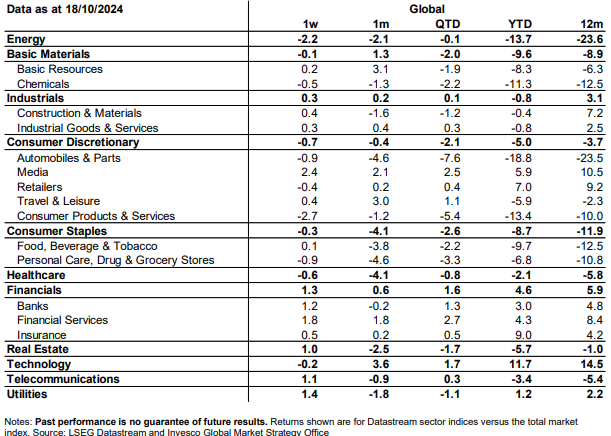

Obrázek 4: Celkové výnosy globálních akciových sektorů ve vztahu k trhu (%)

Paul Jackson, hlavní globální analytik společnosti Invesco

Klíčová slova: Kvantitativní uvolňování | USA | HDP | Analytik | Recese | Akciové trhy | Sazby | Akcie | Akciový trh | Aktiva | Alokace | Analýza | Bod | Fed | Grafy | Výkonnost | Riziková aktiva | Dluhopisy | Finanční krize | Donald Trump | Index | Analýzy | Dolar | Graf | Market | Růst HDP | Státní dluhopisy | Trh | Zprávy | ROCE | Volby | Snižování sazeb | Ekonomický výzkum | Precedens | Volby v USA | Economic | Globální finanční krize | Rizikovější aktiva | Americké akciové trhy | Krize | Výnosy | Očekávání | Alokace aktiv | Americký akciový trh | Invesco | IG | Snížení sazeb | Silný dolar | Recese v USA | Snížení daní | Robert Shiller | Prohlášení | Trump | Trhy | Pandemie | Valuace | NBER | Historie | Růst | Ekonomiky | Údaje | JDE | Špatné zprávy | Covid | MAM | Ocenění | Zvolení Trumpa | DOT | Oslabení | Koncentrace | Společnosti | Minulá výkonnost | TIM | 3М | Cykly | LSEG | Vice | Technologické bubliny | Paul Jackson | Vysoké výnosy | Dot.com | Vítězství | Nerovnováhy |

Čtěte více

-

Volatility report: Volatilta je nejvýše od letošního února, po britském referendu by ale mohla znovu klesnout

Minulý pátek jsme v našem pravidelném volatility reportu opět zvolili spíše opatrnou a vyčkávací strategii. VIX sice b... -

Volatility report: Začíná být VIX znovu příliš nízko?

Další týden se nám pomalu chýlí ke konci a nutno dodat, že se jednalo o týden, na který býci na akciovém trhu už delší dobu čekali. Akcie za sebou mají solidní růst a hlavně jsme konečně svědky výraznějšího snižování rizikových přirážek, které je velmi často doprovázeno klidným obdobím stabilního růstu. O tom zda se jej dočkáme i tentokrát ale zatím nejsme úplně přesvědčení. Je však pravdou, že k pokračování růstového trendu v tomto týdnu udělal S&P 500 významný krok, když konečně vystoupil z vlajkové formace, a to ne líným pohybem do strany, ale zajímavým breakoutem, který může být pro řadu býků čistě z technického hlediska velmi atraktivní pozvánkou do trhu. -

Volatilná švédska koruna sa blíži k silnej rezistencii, vytvára sa priestor pre short EURSEK

Švédska koruna je v posledných dňoch rozkývaná. EURSEK je od britského referenda v rastúcom trende, obchodníci zrejme očakávajú vyšší dopad BrExitu na Švédsko ako na EÚ. Koniec mesiaca je pre SEK volatilnejším obdobím, keďže prichádza z ekonomiky viacero dôležitých čísel. -

Volatilní eurodolar, nárůst výnosů a nejasný směr akcií

Americký HDP za 4Q celkově překvapil pozitivně díky investicím do vybavení, softwaru či výzkumu. Slabší, než se čekalo, však byla spotřebitelská poptávka, která koncem roku citelně zpomalila. Vedle toho vyšel chicagský průzkum podnikatelské aktivity, který se v únoru dostává velmi vysoko a zvyšuje šance na pěkný výsledek indexu ISM. -

Volatilní období na českém devizovém trhu je zřejmě za námi

Uplynulý týden byl na tuzemském devizovém trhu ve znamení vysoké volatility, kdy se kurz české měny pohyboval od jednoho extrému ke druhému. -

Volatilní obchodní den na Wall Street

Zámořské akciové indexy v první polovině obchodní seance postávaly na místě a vyčkávaly na rozhodnutí Fedu a následnou tiskovou konferenci předsedy Powella. Vítězem včerejšího obchodování jsou akcie Paramount Global (PARA), které přidaly přes 6,5 %. Poraženým dne je společnost Rockwell Automation (ROK), která odepsala 17,5 %. Hlavní akciové indexy uzavřely včerejší den následovně: S&P 500 -1,61 %, Nasdaq 100 -1,94 % a Dow Jones -0,82 %. -

Volatilní úvod týdne v USA

Včerejší obchodní den v USA byl extrémně volatilní, rovněž objemy obchodů byly nadprůměrné. V úvodu se dostaly hlavní indexy do výrazného záporu (-3 %), aby v závěru značnou část ztrát umazaly a dokonce se dokázaly přehoupnout do kladných čísel. Tento týden se můžeme těšit na výsledky společností jako je Microsoft, Tesla, IBM, General Electric, Verizon, Boeing a mnoho dalších. O volatilitu na trzích tedy nejspíš nebude nouze ani v dalších dnech. -

Volatiltia na USDJPY klesla na historické minimum

Pokud jste fanoušky swingových pohybů a obchodování v relativně úzkém pásmu, měli byste svou pozornost pravděpodobně zaměřit na měnový pár USDJPY. Ten totiž, díky faktickému odstranění rizik z finančních trhů (dočasnému?) a stabilnímu výhledu pro vývoj sazeb v USA a Japonsku, registruje v těchto dnech pád implikované volatility na nové historické minimum. To nyní najdeme jen těsně nad hranicí 4 %, což je zároveň nejnižší úroveň ze všech hlavních měnových párů. -

Volatiltiy report: Spící obr se probral. VIX za sebou má jeden z nejzajímavějších týdnů v historii

Máme za sebou týden, který dříve či později musel přijít. Jenom jsme nevěděli kdy. Po masivním lednovém růstu na trhy dorazila korekce, která byla mimořádná ne ani tak kvůli samotnému procentuálnímu pádu akcií, ale především kvůli míře růstů volatility. Akcie sice klesly během posledních pěti obchodních seancí o 8,5 %, i tak jsou ale stále poměrně drahé když se propadly pouze na úrovně z loňského listopadu. -

Volatiltiy report: Spotový VIX na samotném dně. Short-VIX strategie znovu zisková

Týden se nám pomalu nachýlil ke konci, takže nastal čas podívat se znovu na to, co se za posledních pár dnů změnilo ve světě implikované volatility. A že se tentokrát děly věci. Americký index S&P 500 začátkem týdne po roce prolomil historické maximum a zakončil včerejší seanci nad hranicí 2 160 dolarů. Pětidenní změna na amerických akciích nyní dosahuje 3,2 % a ještě lépe jsou na tom indexy v Evropě, které včerejší seanci zakončily s pětidenní změnou mezi šesti až devíti procenty. Technicky se po prolomení historického maxima na S&P500 pohybujeme v neprobádaných vodách. Momentum se ale zdá být poměrně silné a po téměř rok a půl trvající konsolidaci může být prostor k dalšímu růstu akcií stále otevřený. -

Volby, bitcoin a hodnota Tesly 1 bilion dolarů: Co dalšího se děje na trhu?

Hlavní indexy na Wall Street zakončily pondělní obchodní seanci na rekordních hodnotách. Přispěly jim k tomu akcie společností, které očekávají pozitivní vliv potenciálních ekonomických rozhodnutí nově zvoleného republikánského prezidenta Donalda Trumpa. -

Volby do EP: posílení antisystémových stran

Víkendové volby do Evropského parlamentu přinesly vzestup antisystémových stran – ať již jde o zisky AfD v Německu nebo Národního sdružení Marine Le Penové ve Francii, na které prezident Macron zareagoval rozpuštěním parlamentu a vyhlášením předčasných voleb. V Česku překvapila koalice Přísahy a Motoristů, stejně jako komunisté (Stačilo!). Z pohledu formování nového EP je důležitý solidní výsledek lidovecké frakce EPP (184 křesel), který otevírá dveře pro druhé funkční období šéfky komise Ursuly Von der Leyenové. -

Volby do parlamentu ve Velké Británii 2017: Přehled posledních volebních výsledků

Dnešní článek shrne přehled o klíčových rozhodnutích, která vedla k tomuto historickému momentu. Nezapomeňte, že budou následovat další články, ve kterých zanalyzujeme potenciální dopad voleb na finanční trhy předem i po volbách. -

Volby do parlamentu ve Velké Británii 2017: Přehled posledních volebních výsledků

V roce 2012 předseda vlády David Cameron stále odmítal refendum volající po britském členovi EU, nicméně v roce 2013 pod tlakem od jeho vlastních ministrů a s formováním nezávislé strany UKIP (United Kingdom Independence Party), byl Cameron donucen učinit následující osudný slib v rámci kampaně: -

Volby do parlamentu ve Velké Británii 2017: Přehled posledních volebních výsledků

Vážení obchodníci,politické prostředí zůstává v Evropské unii tubulentním, zatímco se Velká Británie připravuje na vol... -

Volby do unijního parlamentu poslaly evropské trhy a euro do záporu, nejvíce francouzské akcie

Volby do Evropského parlamentu poslaly akcie na kontinentě i euro vůči dolaru do záporu. Nejvíce ztrácí Francie, která míří k předčasným volbám. -

Volby? Jaké volby? Akciové trhy se vracejí do zelených čísel

Sotva otevřela Amerika a vypadá to, že prvotní šok z prezidentských voleb je více méně za námi. Poté co se evropské a americké burzy propadaly ještě brzy ráno o téměř pět procent se situace v odpoledních hodinách stabilizuje. Evropa je v některých případech zpátky v zelených číslech a růst začínají po otevření Ameriky také akciové indexy v USA. -

Volby na Tchaj-wanu 🌏 Kdo vyhraje geopolitickou hru?

Jednou z klíčových geopolitických událostí na začátku roku 2024 jsou prezidentské a parlamentní volby na Tchaj-wanu, které jsou naplánovány na 13. ledna. Ačkoli průzkumy veřejného mínění naznačují, že současný "napjatý" status quo bude pravděpodobně zachován, nedávné slovní hrozby ze strany Číny ponechávají určitou nejistotu. Proč je Tchaj-wan pro světovou a čínskou ekonomiku klíčový? Co by mohlo znamenat vítězství jednotlivých kandidátů? Rozhodne se Čína pro radikálnější kroky? -

Volby ovlivní finance českých domácností. Klíčem bude dlouhodobé plánování a finanční nezávislost

Říjnové volby do Poslanecké sněmovny a následná jednání o vládním programu budou mít přímý dopad na finance českých domácností. „Finance každé rodiny rozhodnutí českých vlád poměrně výrazně ovlivňují – ať už z hlediska výše daní, pravidel pro penze, možností ovlivňování inflace nebo dostupnosti bydlení. Klíčové však je, jak jsme na tyto změny připraveni. Politická rozhodnutí se budou měnit, ale odpovědnost za osobní finanční stabilitu zůstává na každém z nás,“ říká Karel Šulc, generální ředitel Swiss Life Select. -

Volby se blíží. Švédsko potřebuje lekci!

Vítězem bude opět populismus a poraženým "samhället". Tento švédský výraz se často překládá jako "společnost", ale skutečný význam je "vycházet spolu". V současnosti Švédsko dělá pravý opak. Je rozděleno v otázce imigrace a jejího dopadu na "švédský model sociální demokracie" se štědrým státním blahobytem.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

🔴 Trump otřese světem 💥 | Zkáza světové ekonomiky 😱 | Největší příležitosti 🚀 | Přichází změna 💣

VIP zóna FXstreet.cz v prosinci 2025: Závěr roku ve znamení stabilních zisků

Chamtivost a strach: Největší cenové pohyby na finančních trzích (prosinec 2025)

2025: Rok, kdy se trhy utrhly ze řetězu

Rok 2025 na finančních trzích v jednom článku

RebelsFunding spouští závěrečnou akci: Sleva 30 % na všechny programy + VIP zóna FXStreet jako dárek

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

Brazílie: Komoditní gigant s největším akciovým trhem Latinské Ameriky (11. díl)

Top strategie pro investory v roce 2026

Jak sestavit kvalitní trading plán? (40. díl)

🔴 Trump otřese světem 💥 | Zkáza světové ekonomiky 😱 | Největší příležitosti 🚀 | Přichází změna 💣

VIP zóna FXstreet.cz v prosinci 2025: Závěr roku ve znamení stabilních zisků

Chamtivost a strach: Největší cenové pohyby na finančních trzích (prosinec 2025)

2025: Rok, kdy se trhy utrhly ze řetězu

Rok 2025 na finančních trzích v jednom článku

RebelsFunding spouští závěrečnou akci: Sleva 30 % na všechny programy + VIP zóna FXStreet jako dárek

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

Brazílie: Komoditní gigant s největším akciovým trhem Latinské Ameriky (11. díl)

Top strategie pro investory v roce 2026

Jak sestavit kvalitní trading plán? (40. díl)

Denní kalendář událostí

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V USA průměrný hodinový výdělek

V USA míra nezaměstnanosti

V USA NFP report zaměstnanosti

V Kanadě míra nezaměstnanosti

V Číně indexy CPI a PPI

V USA žádosti o podporu v nezaměstnanosti

V Kanadě obchodní bilance

V eurozóně míra nezaměstnanosti

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V USA průměrný hodinový výdělek

V USA míra nezaměstnanosti

V USA NFP report zaměstnanosti

V Kanadě míra nezaměstnanosti

V Číně indexy CPI a PPI

V USA žádosti o podporu v nezaměstnanosti

V Kanadě obchodní bilance

V eurozóně míra nezaměstnanosti

Tradingové analýzy a zprávy

Pražská burza opět vylepšila maximum, dařilo se finančním titulům či ČEZ

Forex: Koruna v úvodu týdne stagnovala k euru, vůči dolaru oslabila zhruba o desetník

Forex sentiment 5.1.2026

Swingové obchodování USD/JPY 5.1.2026

Akcie v USA zpevňují, po intervenci USA ve Venezuele se daří ropným firmám

Analytici: Koruna by měla letos k euru i dolaru posilovat

5 událostí, které dnes stojí za pozornost

Swingové obchodování zlata 5.1.2026

FCA varuje před brokerem PIPTRADE OPTIONS

Swingové obchodování bitcoinu 5.1.2026

Pražská burza opět vylepšila maximum, dařilo se finančním titulům či ČEZ

Forex: Koruna v úvodu týdne stagnovala k euru, vůči dolaru oslabila zhruba o desetník

Forex sentiment 5.1.2026

Swingové obchodování USD/JPY 5.1.2026

Akcie v USA zpevňují, po intervenci USA ve Venezuele se daří ropným firmám

Analytici: Koruna by měla letos k euru i dolaru posilovat

5 událostí, které dnes stojí za pozornost

Swingové obchodování zlata 5.1.2026

FCA varuje před brokerem PIPTRADE OPTIONS

Swingové obchodování bitcoinu 5.1.2026

Blogy uživatelů

Příběh Airbnb: Jak platforma změnila cestování i pohled na bydlení

INVESTIČNÍ GLOSA: Zbrojaři, těžaři a drahé kovy. Kdo všechno profituje z akce Venezuela?

Kdy se skutečně rozhodujeme?

Výběr z nedělní přípravy: Dolarový index a vybrané měnové páry

Jak prop trading firmy vydělávají peníze?

Týden na S&P 500: Santa Claus rally se zatím nekoná

Krypto šeptanda: co přinesl poslední týden v kryptosvětě (2. 1. 2026)

Proč jsou tržní předpovědi tak přesvědčivé – a proč jim často věříme víc, než bychom měli?

Praktické okénko: Měnové páry, které hlásí příchod trendového pohybu

Moje cesta prop tradingem: Vše šlo podle plánu až na jednu věc

Příběh Airbnb: Jak platforma změnila cestování i pohled na bydlení

INVESTIČNÍ GLOSA: Zbrojaři, těžaři a drahé kovy. Kdo všechno profituje z akce Venezuela?

Kdy se skutečně rozhodujeme?

Výběr z nedělní přípravy: Dolarový index a vybrané měnové páry

Jak prop trading firmy vydělávají peníze?

Týden na S&P 500: Santa Claus rally se zatím nekoná

Krypto šeptanda: co přinesl poslední týden v kryptosvětě (2. 1. 2026)

Proč jsou tržní předpovědi tak přesvědčivé – a proč jim často věříme víc, než bychom měli?

Praktické okénko: Měnové páry, které hlásí příchod trendového pohybu

Moje cesta prop tradingem: Vše šlo podle plánu až na jednu věc

Forexové online zpravodajství

EU odsuzuje AI Grok od Muska za generování sexuálně explicitních obrázků dětí

Bitcoin překonává hranici 92 000 USD – silný býčí signál na úvod roku 2026

Proč CEO CrowdStrike investoval 300 milionů dolarů do stáje Mercedes F1

Pražská burza navyšovala zisky

Forex: Geopolitická nejistota nahrávala méně rizikovým aktivům

BREAKING: EURUSD mírně roste po nečekaném poklesu ISM Manufacturing

Na Wall Street v úvodu obchodování převládá dobrá nálada, v čele stojí ropné společnosti

Americké futures kontrakty posilují

Reakce trhů na dění ve Venezuele a na co se připravit dále

Akcie TSMC raketově rostou. Proč trhy šílí po této společnosti?

EU odsuzuje AI Grok od Muska za generování sexuálně explicitních obrázků dětí

Bitcoin překonává hranici 92 000 USD – silný býčí signál na úvod roku 2026

Proč CEO CrowdStrike investoval 300 milionů dolarů do stáje Mercedes F1

Pražská burza navyšovala zisky

Forex: Geopolitická nejistota nahrávala méně rizikovým aktivům

BREAKING: EURUSD mírně roste po nečekaném poklesu ISM Manufacturing

Na Wall Street v úvodu obchodování převládá dobrá nálada, v čele stojí ropné společnosti

Americké futures kontrakty posilují

Reakce trhů na dění ve Venezuele a na co se připravit dále

Akcie TSMC raketově rostou. Proč trhy šílí po této společnosti?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Akcie spoločnosti Gap vzrástli o 7% vďaka lepšiemu odporúčaniu od JP Morgan

EUR/USD. 31. prosince. Trh se připravuje na nový rok

VIG: Oddo BHF zvyšuje cílovou cenu z 48 EUR na 54 EUR při stálém doporučení na stupni „neutral“

Bitcoin vysílá první pozitivní signály

Bitcoin překonává hranici 92 000 USD – silný býčí signál na úvod roku 2026

IPO Uber – Jedno z největších IPO v historii vstoupilo na burzu

Akcie spoločnosti GAP vzrásli o 6% po tom, čo analytici zvýšili cenový cieľ

Jak 2. října obchodovat s párem EUR/USD? Jednoduché tipy a analýza obchodů pro začátečníky

Pohonné hmoty dále zlevňují a pokles cen nekončí. Úterní ukončení výjimky na dovoz nafty z ruské ropy se v cenách u čerpacích stanic v ČR zatím neprojevuje, ještě však není všem dnům konec

Aktuálně k BTC 17. června 2022 – potenciální průraz směrem dolů

Akcie spoločnosti Gap vzrástli o 7% vďaka lepšiemu odporúčaniu od JP Morgan

EUR/USD. 31. prosince. Trh se připravuje na nový rok

VIG: Oddo BHF zvyšuje cílovou cenu z 48 EUR na 54 EUR při stálém doporučení na stupni „neutral“

Bitcoin vysílá první pozitivní signály

Bitcoin překonává hranici 92 000 USD – silný býčí signál na úvod roku 2026

IPO Uber – Jedno z největších IPO v historii vstoupilo na burzu

Akcie spoločnosti GAP vzrásli o 6% po tom, čo analytici zvýšili cenový cieľ

Jak 2. října obchodovat s párem EUR/USD? Jednoduché tipy a analýza obchodů pro začátečníky

Pohonné hmoty dále zlevňují a pokles cen nekončí. Úterní ukončení výjimky na dovoz nafty z ruské ropy se v cenách u čerpacích stanic v ČR zatím neprojevuje, ještě však není všem dnům konec

Aktuálně k BTC 17. června 2022 – potenciální průraz směrem dolů

Blogy uživatelů

Řízení rizik – víte, co v tradingu znamená RRR?

Příběh Airbnb: Jak platforma změnila cestování i pohled na bydlení

Edge (aneb skutečná podstata věci) - I.

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 10.11.2014

Ako obchodovať Ropu? Alebo ako zaručene zhodnotiť svoju investíciu?

Gladiš, Stroukal, Kicom: Překvapivá odolnost trhů a kde hledat příležitosti v roce 2025

Turecká lira po volbách

Budoucnost Bitcoinu: Proměnlivý trh, silné faktory a nový kontext

Čo naznačujú dolárové menové páry? Aký je ďalší smer?

BTC je po smrti

Řízení rizik – víte, co v tradingu znamená RRR?

Příběh Airbnb: Jak platforma změnila cestování i pohled na bydlení

Edge (aneb skutečná podstata věci) - I.

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 10.11.2014

Ako obchodovať Ropu? Alebo ako zaručene zhodnotiť svoju investíciu?

Gladiš, Stroukal, Kicom: Překvapivá odolnost trhů a kde hledat příležitosti v roce 2025

Turecká lira po volbách

Budoucnost Bitcoinu: Proměnlivý trh, silné faktory a nový kontext

Čo naznačujú dolárové menové páry? Aký je ďalší smer?

BTC je po smrti

Vzdělávací články

Jak určovat bias - směr trhu? (36. díl)

Nejlepší trading příležitosti - kde a jak profitovali tradeři (leden 2024)

VIP zóna FXstreet.cz v prosinci 2025: Závěr roku ve znamení stabilních zisků

Jmenuje se po velkém vůdci, ale zažila život v útlaku. Jaký je příběh albánské měny?

🔴 Trump otřese světem 💥 | Zkáza světové ekonomiky 😱 | Největší příležitosti 🚀 | Přichází změna 💣

VIDEO: Technická analýza - Price Action pullbacky

Představujeme další vylepšení unikátní VIP zóny!

3 aspekty, které změní vaše obchodování

ECB, Fed a jiné? Co vás zajímá?

200 000 na bankovce a trvalá inflace. Jaká je historie uzbecké měny sum?

Jak určovat bias - směr trhu? (36. díl)

Nejlepší trading příležitosti - kde a jak profitovali tradeři (leden 2024)

VIP zóna FXstreet.cz v prosinci 2025: Závěr roku ve znamení stabilních zisků

Jmenuje se po velkém vůdci, ale zažila život v útlaku. Jaký je příběh albánské měny?

🔴 Trump otřese světem 💥 | Zkáza světové ekonomiky 😱 | Největší příležitosti 🚀 | Přichází změna 💣

VIDEO: Technická analýza - Price Action pullbacky

Představujeme další vylepšení unikátní VIP zóny!

3 aspekty, které změní vaše obchodování

ECB, Fed a jiné? Co vás zajímá?

200 000 na bankovce a trvalá inflace. Jaká je historie uzbecké měny sum?

Tradingové analýzy a zprávy

Analýza hlavních měnových párů 2.3.2018

Komodity: Ropa výrazně zdražuje, ceny si připisují zhruba tři procenta

Zlato - Intradenní výhled 12.11.2025

Zlato - Intradenní výhled 5.1.2026

Aramco je první firmou s tržní kapitalizací dva biliony USD

V Německu rychle roste počet podnikatelů z řad přistěhovalců

Forex: Americký dolar roste po nečekaně silných údajích o trhu práce v USA

Intradenní Price Action patterny na bitcoinu 5.1.2026

Swingové obchodování bitcoinu 5.1.2026

Nejsilnější a nejslabší měny 30.8.2022

Analýza hlavních měnových párů 2.3.2018

Komodity: Ropa výrazně zdražuje, ceny si připisují zhruba tři procenta

Zlato - Intradenní výhled 12.11.2025

Zlato - Intradenní výhled 5.1.2026

Aramco je první firmou s tržní kapitalizací dva biliony USD

V Německu rychle roste počet podnikatelů z řad přistěhovalců

Forex: Americký dolar roste po nečekaně silných údajích o trhu práce v USA

Intradenní Price Action patterny na bitcoinu 5.1.2026

Swingové obchodování bitcoinu 5.1.2026

Nejsilnější a nejslabší měny 30.8.2022

Témata v diskusním fóru

Hledám Investora do crypto...

Moje cesta prop tradingem: Sázka na posílení amerického dolaru se mi krutě vymstila

Ropa brent nad 100 USD?

Price Action fórum...

Naučte se, jak investují banky s Bernstein Bank

Americká dezinflace dále živí optimismus

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie

Rok nambr frý

Mapa 52/11

Diskusní fórum

Hledám Investora do crypto...

Moje cesta prop tradingem: Sázka na posílení amerického dolaru se mi krutě vymstila

Ropa brent nad 100 USD?

Price Action fórum...

Naučte se, jak investují banky s Bernstein Bank

Americká dezinflace dále živí optimismus

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie

Rok nambr frý

Mapa 52/11

Diskusní fórum