Ticker Tape by TradingView

Invesco: Neobvyklé pravdy – Sezónnost, cykličnost a bouře dokonalosti

Volatilita se vrátila a zasáhla řadu aktiv a zeměpisných oblastí. Může jít o sezónní faktory, ale mám podezření, že existují i cyklické faktory, které by mohly být problematičtější. Tento souběh sezónních a cyklických problémů přichází v době, kdy jsou některá aktiva napjatá, což není vhodná doba pro příchod změn. V rámci své modelové alokace aktiv zastávám defenzivní postoj. Některé týdny jsou akčnější než jiné, ale počátek srpna znamenal pěkný výprask.

Ve zkratce:

· zvýšené napětí na Blízkém východě

· občanské nepokoje ve Venezuele a Velké Británii (a poprvé v tomto cyklu uvolnění měnové politiky BOE)

· zpřísnění BOJ, prudce posilující jen a hroutící se japonský akciový trh

· a konečně, náznaky Fedu, že by mohl v září snížit sazby, byly převáženy neuspokojivými výsledky podniků (zejména v technologickém sektoru) a známkami oslabování ekonomiky (což přineslo obavy, že se Fed dopustil chyby, když s uvolněním sazeb čekal příliš dlouho).

Výsledkem bylo, že ceny akcií ve většině světa klesly, a to navzdory poklesu výnosů dluhopisů (dokonce i v Japonsku). S výjimkou Japonska však pokles akciových trhů nebyl tak dramatický (například index S&P 500 klesl o 2,1 %). Více znepokojující byla volatilita. Problémy začaly již na začátku prvního srpnového týdne, kdy se objevily obavy o budoucnost akcií polovodičů a mega cap (spolu s očekávanými výsledky). Poté se zdálo, že Fed obavy uklidnil náznakem snížení sazeb v září (kam se poděla myšlenka neuvolňovat tak blízko voleb?). Navzdory tomu, že zářijové uvolnění bylo již nějakou dobu promítnuto v cenách (podle Fed Fund Futures), výnosy dluhopisů klesly a akcie rostly (v čele s polovodičovými akciemi). Výnosy dluhopisů klesaly i pak: po vyšších než očekávaných žádostech o podporu v nezaměstnanosti a slabších, než očekávaných datech ISM Manufacturing následovala neuspokojivá zpráva o zaměstnanosti.

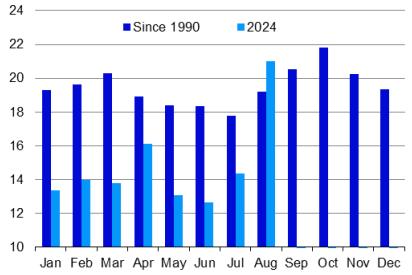

Výnos desetiletých státních dluhopisů uzavřel první týden na úrovni 3,79 %, což představuje pokles o 35 bazických bodů během tří dnů (tedy o 90 bazických bodů méně než 4,70 % z 25. dubna). Navzdory poklesu výnosů dluhopisů, směřovali předchozí lídři akciového trhu dolů, protože technologické akcie nedokázaly dodat dokonalost, která byla zabudována do jejich cen. Jedná se tedy o dočasnou korekci, nebo o něco zlověstnějšího? Optimistické je, že trhy bývají v létě užší a volatilita má tendenci se zvyšovat. Obrázek 1a ukazuje měsíční průměry indexu CBOE VIX a zdá se, že zde existuje sezónní vzorec. Volatilita bývá nejnižší v období od dubna do července, ale pak se v srpnu zvyšuje a v září a říjnu pokračuje výše. Samozřejmě se jedná o průměry za několik desetiletí a každý rok je jiný. Navíc srpnová data pro rok 2024 zatím zahrnují pouze dva dny. S ohledem na tyto výhrady nárůst volatility na konci července a začátkem srpna 2024 odpovídá historickému vzorci. To by mohlo být uklidňující v tom smyslu, že to naznačuje, že nárůst volatility nemusí být nic jiného než sezónní, a proto by mohl během několika měsíců pominout. Těchto několik měsíců však může být stále bolestivých, vzpomínáte na rok 1987? A to zejména s nejistotou ohledně politiky Fedu a americkými volbami v pozadí a spolu s rostoucím geopolitickým napětím na Blízkém východě.

Graf 1a: Měsíční průměry VIX od roku 1990 (%)

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Index VIX je navržen tak, aby představoval tržní odhad implikované volatility cenných papírů S&P 500 a vypočítává se pomocí středního bodu nabídkových/poptávkových kotací opcí na index S&P 500 v reálném čase (jedná se o anualizovanou implikovanou volatilitu indexu S&P 500 hypotetické akciové opce S&P 500 s 30 dny do expirace). Obrázek 1a vychází z denních údajů od 3. ledna 1990 do 2. srpna 2024.

Zdroj: CBOE, Bloomberg, LSEG Datastream and Invesco Global Market Strategy Office.

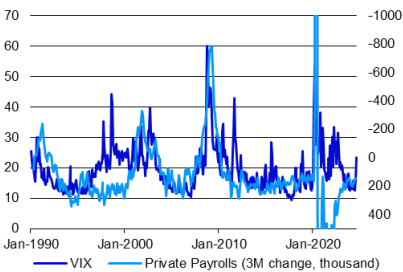

Ještě větší obavy vzbuzuje skutečnost, že volatilita vypadá nejen sezónní, ale má i cyklické rysy. Obrázek 1b naznačuje, že mezi americkým trhem práce a volatilitou existuje inverzní vztah. Ačkoli trh práce nelze označit za recesní, údaje z počátku měsíce potvrdily, že došlo k jeho oslabení. Dospěl k závěru, že velmi nízká volatilita z posledních měsíců už není opodstatněná. V nejhorším případě, pokud bude zpomalování ekonomiky pokračovat, možná až do recese, bych očekával, že chvíli dokonce bude volatilita zvýšená. Překrývání sezónních a cyklických faktorů mohlo nedávnou volatilitu na trzích zhoršit, ale domnívám se, že ve hře je i další faktor: nadměrné obchodování a bohatá ocenění. Když se aktiva stanou populárními a drahými, jsou zranitelná vůči náhlým změnám. Extrémní koncentrace podle mého názoru vyhnala ocenění amerických akcií na neudržitelnou úroveň. Trh, který je oceněný ještě lépe, než kdybychom řekli, že je dokonalý, avšak s výsledky, které tak dokonalé nebyly a s náznaky ekonomického zpomalení společně přinesly prudké cenové pohyby na úzkých trzích.

Graf 1b: VIX (%) a vývoj zaměstnanosti v USA

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Index VIX je navržen tak, aby představoval tržní odhad implikované volatility cenných papírů S&P 500 a vypočítává se pomocí středního bodu nabídkových/poptávkových kotací opcí na index S&P 500 v reálném čase (jedná se o anualizovanou implikovanou volatilitu indexu S&P 500 hypotetické akciové opce S&P 500 s 30 dny do expirace). Obrázek 1b vychází z měsíčních údajů od ledna 1990 do srpna 2024 (k 2. srpnu 2024).

Zdroj: CBOE, Bloomberg, LSEG Datastream and Invesco Global Market Strategy Office.

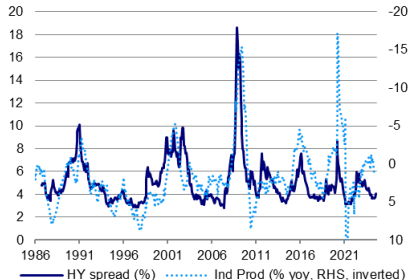

Nejsou to samozřejmě jen akciové trhy, kde došlo k změnám v ocenění: Vzhledem ke stavu ekonomiky byly spready dluhopisů s vysokými výnosy v USA překvapivě malé (viz obrázek 2a). Nedávno jsem v rámci své modelové alokace aktiv snížil u těchto dluhopisů alokaci na nulu v přesvědčení, že při tak úzkých spreadech by dluhopisy s vysokými výnosy jen těžko překonaly výnosy ze státních dluhopisů, zejména pokud by oslabení ekonomiky zvýšilo míru selhání a způsobilo rozšíření spreadů. Tak se také zřejmě stalo. Další tržní anomálií, na kterou již delší dobu upozorňuji, je japonský jen, který klesl na extrémní minima.

Graf 2a: Cyklus a rozpětí vysokých výnosů v USA

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Obrázek 2a vychází z měsíčních údajů od ledna 1986 do srpna 2024 (k 2. srpnu 2024). Rozpětí HY je rozdíl mezi výnosem do splatnosti indexu ICE BofA US High Yield a desetiletého amerického státního dluhopisu. Zdroj: BIS, MSCI, LSEG Datastream a Invesco Global Market Strategy Office.

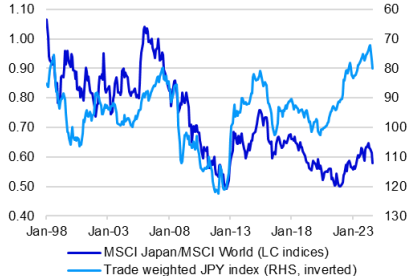

Důvod byl zřejmý: Bank of Japan zachovávala velmi akomodativní postoj, zatímco většina ostatních centrálních bank v posledních letech agresivně zpřísňovala. Očekával jsem ale, že se jen zotaví, jakmile BOJ začne zpřísňovat a jakmile ostatní centrální banky začnou uvolňovat. Možná to trvalo déle, než jsem čekal, ale jakmile to přišlo, zhodnocení jenu bylo rychlé. Poté, co 10. července 2024 dosáhl kurs vrcholu 162 jenů za dolar, tak 2. srpna klesl na 146. Nejsem technický analytik, ale pohled na graf mi naznačuje, že další zastávkou bude 141 jenů za dolar, kde byl na začátku roku, a pak 128. Na rozdíl od mnoha jiných analytiků, s nimiž jsem na toto téma diskutoval, jsem se vždy domníval, že posilování jenu bude představovat hrozbu pro japonské akcie.

Graf 2b: Jen a japonské akcie

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Obrázek 2b vychází z měsíčních údajů od ledna 1998 do srpna 2024 (k 2. srpnu 2024). Obchodně vážený index JPY se vypočítá Bankou pro mezinárodní platby (BIS), ale s vlastními výpočty za červenec a srpen 2024. Zdroj: BIS, MSCI, LSEG Datastream a Invesco Global Market Strategy Office.

Nedávný 6% pokles hlavních japonských indexů naznačuje, že historická korelace je stále živá, proto jsem podvážil japonské akcie a částečně se zajistil z USD do JPY. Taková volatilita může mít samozřejmě dopady na ostatní trhy, zejména vzhledem k tomu, že Japonsko je čistým investorem ve zbytku světa: ztráty doma by mohly vyvolat výprodej zahraničních aktiv. Rád bych řekl, že nedávná volatilita není nic jiného než trocha letního šílenství, ale souběh řady faktorů, které mě již nějakou dobu znepokojují – zpomalení americké ekonomiky a rozsáhlé ocenění řady aktiv naznačují, že to, co se jeví jako sezónnost, může mít spíše cyklický charakter. Rád bych proto zachoval opatrný postoj, dokud se ceny aktiv nestanou rozumnějšími nebo dokud se nezlepší ekonomická situace.

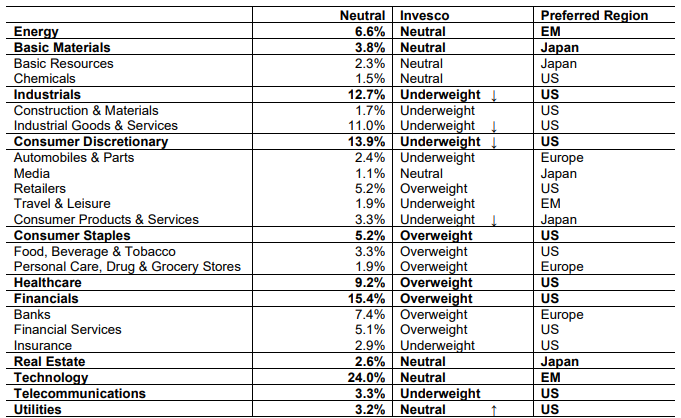

Graf 3 - Modelová alokace pro globální odvětví

Poznámka: Jedná se o teoretické rozdělení, které slouží pouze pro ilustraci. Nepředstavují skutečné portfolio a nejedná se o doporučením žádné investiční nebo obchodní strategie. Více informací naleznete v nejnovějším Strategickém sektorovém selektoru.

Zdroj: Strategický plán pro rok 2018. Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

Paul Jackson, hlavní globální analytik společnosti Invesco

Klíčová slova: Obchodní strategie | Japonsko | Korelace | USA | BIS | Analytik | Recese | Akciové trhy | Spready | Sazby | Akcie | Akciový trh | Aktiva | Alokace | Zhodnocení | Bank of Japan | Bloomberg | CBOE | Cap | Centrální banky | Fed | Futures | High | High Yield | Japonský jen | Opce | Portfolio | S&P 500 | VIX | Volatilita | Výkonnost | Výnos | Yield | Banky | USD | Dluhopisy | JPY | Obchodování | Japonské akcie | Výnosy dluhopisů | Výsledky | Akciové opce | Uvolnění měnové politiky | Ceny akcií | Index | Dolar | Expirace | Graf | Index S&P 500 | Index VIX | Investiční | ISM | Market | Trh | Volatility | Výprodej | Zpráva | MSCI | Lídři | S&P | Ztráty | Nízká volatilita | Ekonomická situace | Nadměrné obchodování | Výnosy | Fed fund futures | Alokace aktiv | Invesco | Technologické akcie | US High Yield | Snížení sazeb | Zpomalování ekonomiky | Trh práce | Myšlenka | Implikované volatility | Problémy | Měnové politiky | Napětí na Blízkém východě | Sezónnost | Budoucnost | Trhy | Pokles | Situace | Americké ekonomiky | Vývoj | Manufacturing | Ekonomiky | Práce | Údaje | Cenové pohyby | Obchodně vážený index | MAM | Ocenění | Ceny | Nárůst volatility | Zvýšené napětí | Ceny aktiv | Cboe VIX | Japonský akciový trh | Oslabení | Koncentrace | Odvětví | Společnosti | Minulá výkonnost | 3М | BofA | Rozšíření | Sezónní vzorec | Pokles akciových trhů | Cykličnost | Tržní odhad | LSEG | Vice | Mega Cap | Inverzní vztah | Paul Jackson | Rok 2024 | Zvýšené napětí na Blízkém východě | Velmi nízká volatilita | ICE | Šílenství | Sezónní faktory |

Čtěte více

-

Invesco: Měsíční zpráva o výkonnosti zlata

Zlato v únoru přidalo 0,2 % a zakončilo měsíc na hodnotě 2 044 dolarů. K nárůstu ceny došlo navzdory tomu, že se očekávání trhu ohledně termínu prvního snížení úrokových sazeb ze strany Fedu zpozdila – nyní se očekává, že to bude ve 3. čtvrtletí 2024. V průběhu měsíce se směr ceny zlata řídil tradičními makro faktory, ale na konci měsíce si zlato dokázalo připsat zisk, protože jádrová inflace dopadla podle očekávání. -

Invesco: Měsíční zpráva o zlatě

Cena zlata navázala na silný lednový růst a únor zakončila na úrovni 2 858 amerických dolarů, což představuje meziměsíční nárůst o 2,1 %. Během měsíce zlato zaznamenalo devět nových historických maxim. Zisku bylo dosaženo navzdory téměř stodolarovému výprodeji v posledním týdnu měsíce, který se shodoval s oživením hodnoty amerického dolaru. Předtím „zelená bankovka“ vůči koši ostatních hlavních měn oslabovala. Nižší reálné výnosy dluhopisů byly v průběhu měsíce pro zlato také protivětrem do „zlatých plachet“. Nákupy centrálních bank nadále poskytovaly podporu ceně zlata. Fyzické burzovně obchodované produkty se zlatem také zaznamenaly nejvyšší měsíční toky na celém světě za téměř tři roky. Vnímané „bezpečné přístavní“ aktivum těží ze zvýšené volatility akciových trhů a geopolitické nejistoty. -

Invesco: Měsíční zpráva o zlatě

Cena zlata si v říjnu přidala 7,3 %. Výkonnost zlata byla o to působivější, že výnos amerického desetiletého dluhopisu v průběhu měsíce překročil 5 % a dolar se obchodoval na vyšší úrovni. -

Invesco: Metaverzum aneb další proměny internetu

Nic nezměnilo naše životy v posledních dvou desetiletích tolik jako internet. Nyní však samotný internet čeká jedna z jeho dosud největších proměn: metaverzum. Všeobecně se považuje za další přelom internetu a očekává se, že předznamená vznik jednotného a trvalého prostředí, které uživatelům poskytne přístup k zážitkům ve virtuální realitě (VR) a rozšířené realitě (AR). Jinými slovy, 2D internet, který známe dnes, se jednoho dne může vyvinout v pohlcující 3D online svět. -

Invesco: Mohl by Fed snížit úrokové sazby v roce 2024 dvakrát?

Minulý týden byla zveřejněna další data, která naznačují větší pokrok v dezinflaci v USA – což podle mého názoru znamená, že bychom se mohli dočkat snížení sazeb Federálního rezervního systému (Fed) dříve. -

Invesco: Mohou prezidentské volby v USA v roce 2024 ovlivnit výkonnost trhu?

„V době, kdy se v USA rozbíhají prezidentské volby 2024, se lidé často ptají, co může republikánský nebo demokratický prezident znamenat pro finanční trhy. Naše odpověď zní, že v USA se trhy o volby nezajímají. V celé historii USA nemělo to, kdo je prezidentem a která strana je u moci, vliv na výkonnost trhů, ekonomiky nebo vlády,“ říká Brian Levitt, stratég pro globální trhy, Invesco Ltd. -

Invesco: Nasdaq 100 - Jak inovace poznamenávají váš šálek kávy

Technologie ovlivňují odvětví, která ani nejsou obvykle spojována s technologickými inovacemi. Některá odvětví v indexu Nasdaq-100 nás mohou i překvapit. Index trvale sleduje fond Nasdaq UCITS ETF společnosti Invesco. -

Invesco: Navzdory jestřábí rétorice je stále možný obrat FEDu

Akcie po celém světě klesají v reakci na jestřábí projev předsedy Federálního rezervního systému (Fed) Jaye Powella. Během necelých deseti minut Powell zasáhl investory po celém světě, kteří se obávají, co to může znamenat pro zářijové zasedání Federálního výboru pro volný trh (FOMC). Domnívám se, že to, co jsme viděli v Jackson Hole, nebylo ani tak předzvěstí toho, co FED udělá příště, jako spíše prvním dějstvím broadwayského představení – všichni aktéři se řídili daným scénářem, ale než spadne opona, může se mnohé změnit. -

Invesco: Nečekané pravdy – Ohlédnutí za rokem 2024

V roce 2024 začal cyklus uvolňování centrálních bank, což přispělo k tomu, že se tento rok mnoha investorům vyplatil. Kéž by se totéž dalo říci o mém Aristotelově seznamu 10 překvapení. -

Invesco: Neobvyklé pravdy – Německá želva a americký zajíc

Proč se německá ekonomika potýká s problémy, zatímco americká jde kupředu? Nebylo tomu tak vždy, ale od začátku pandemie se americké ekonomice daří na pozadí rostoucího vládního dluhu a klesající míře úspor. Bude se želva smát jako poslední (a nejdéle)? Můj let z Milána byl zrušen, protože letadlo, kterým jsme měli letět, přistálo na jeden motor. Rozhovory s investory v Itálii, ale i jinde budí dojem, že německá ekonomika také letí na jeden motor, zatímco USA pokračují na oba a plný plyn. Odpovídá to skutečnosti, a pokud ano, proč je mezi oběma ekonomikami takový rozdíl? -

Invesco: Nevšední pravdy – 10 nepravděpodobných, ale možných scénářů pro rok 2024

Je čas zapomenout na standardní scénáře a přemýšlet o těch méně pravděpodobných a přesto možných. Trhy zakončily rok 2023 pozitivně a náš seznam možných překvapení se proto kloní negativním směrem (tyto hypotetické události jsou naším pohledem na to, co by se mohlo stát, ačkoli to nutně není součástí našeho hlavního scénáře). -

Invesco: Nezapomenutelný prosinec pro světovou ekonomiku

1. Změny v čínské politice covidu. Čína provádí významné a pozitivní změny své politiky ohledně covidu. Minulý týden Čína oznámila novou iniciativu na podporu dalšího očkování starších osob a nedávno také zmírnila požadavky na testování covidu v některých velkých městech. Investoři tyto zprávy přijali velmi pozitivně, což vedlo k růstu čínských akcií. Objevily se také zprávy, že Čína možná tento týden oznámí nový, méně přísný soubor národních opatření v oblasti covidu, což by mohlo být pro ekonomiku stimulující a mohlo by to čínským akciím poskytnout další silný impuls. -

Invesco: Obchodování s komoditami a jejich úloha v portfoliu

Ve společnosti Invesco analytici zkoumají komodity a jejich role v portfoliích investorů. Na základě komoditního indexu Bloomberg ("BCOM") lze komodity obecně rozdělit na energetické, kovové a zemědělské komodity, ale také na další subsektory. -

Invesco: Ohlédnutí za vývojem ceny zlata

Před rokem jsme očekávali, že rok 2025 bude pro finanční trhy pozitivní, jak tomu často bývá v prvním roce funkčního období amerického prezidenta a v době uvolňování měnové politiky Fedu. Očekávali jsme také oslabení amerického dolaru, což by podle nás mohlo být přínosem pro průmyslové komodity a aktiva rozvíjejících se trhů. -

Invesco: Oslabení nebo normalizace ekonomiky?

Analytici mohou být často krátkozrací. Pokud se totiž příliš soustředíme pouze na jednu nebo dvě datové řady, může se stát, že pro stromy neuvidíme les. Proto si myslím, že má smysl udělat krok zpět a podívat se i na celosvětovou ekonomiku optikou některých důležitých témat. Mezi ně patří především: normalizace americké ekonomiky, rozdílné spotřebitelské nálady v Evropě a Velké Británii, uvolněná měnová politika v hlavních západních ekonomikách a povzbuzující stimuly v Číně. -

Invesco: Perspektiva trhů v souvislosti s eskalací napětí na Blízkém východě

Trhy zakončily minulý týden pod tlakem. Ten nastal po výrazné eskalaci situace na Blízkém východě, když Izrael zahájil letecké útoky proti Íránu, jejichž cílem byla jaderná a vojenská infrastruktura. Údery zvýšily geopolitickou nejistotu a vedly k prudkému nárůstu cen ropy a zlata, protože investoři hledali „bezpečná“ aktiva pro svá portfolia. Akciové trhy se tak ocitly pod tlakem, což odráželo obavy z možného šíření konfliktu v regionu a jeho důsledků pro globální růst a inflaci. -

Invesco: Po druhé válce: Tři lekce

Odborníci společnosti Invesco hodnotili tři možné scénáře týkající se dopadů války na ekonomiku. V hlavním scénáři – který představuje opotřebovávací válku – posuzovali možné přístupy k alokaci aktiv. Mezi další klíčová témata analýzy patřil vliv války na globalizovanou ekonomiku a její důsledky pro energetickou transformaci. -

Invesco: Politici se snaží uklidnit a trhy čelí krizi důvěry

Minulý týden nám přinesl holubičí zvýšení sazeb od dvou hlavních centrálních bank, několik důležitých prohlášení politiků a centrálních bankéřů, kteří se snažili zasáhnout proti potížím v bankovním sektoru, a na trzích jízdu jako na horské dráze. Co z toho všeho vyplývá? Já se například domnívám, že ačkoli se cesta k měkkému přistání ekonomiky možná zúžila, bankovní minikrize se může ukázat jako maskované požehnání, které dříve ukončí zvyšování sazeb a zabrání tomu, aby centrální bankéři svým příliš tvrdým postojem poslali ekonomiky do širší recese. -

Invesco: Po pozitivním inflačním překvapení jsou trhy na rozcestí

Minulý týden trhy obdržely to, v co dlouho doufaly – nižší než očekávanou inflaci v USA. Co bude následovat? Bude inflace v příštích měsících dále slábnout? Nebo setrvá na vysokých úrovních? První scénář by pravděpodobně znamenal, že pauza ve zvyšování sazeb se blíží, zatímco ten druhý, že Federální rezervní systém (Fed) bude muset zůstat agresivní i nadále. -

Invesco: Pozitivní znamení v pesimistickém prostředí

Třetí čtvrtletí konečně skončilo a troufám si říct, že většině z nás chybět nebude. Přitom začalo pozitivně, na akciovém trhu pokračovalo oživení započaté v polovině června. Tomuto růstu však v polovině srpna došel dech a následoval brutální výprodej akcií. A neomezoval se pouze na akcie. Dluhopisy i akcie klesaly celosvětově poté, co centrální banky agresivně zpřísňovaly finanční podmínky a investoři zaceňovali vyšší úrokové či diskontní sazby a nižší krátkodobý růst. Níže skončily také komodity – zejména energie, k čemuž přispěl silný dolar a slábnoucí globální poptávka.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Blogy uživatelů

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Forexové online zpravodajství

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Cisco v procesu transformace: Miliardové AI objednávky a opatrnost Wall Street

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Cisco v procesu transformace: Miliardové AI objednávky a opatrnost Wall Street

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

VIDEO: Výsledková sezóna s XTB: Lockheed Martin předpovídá vyšší tržby, vrací akcionářům miliardy USD

BTC býci se radují, jelikož největší ETF zastavily odliv – co to znamená pro BTC?

Zníženie daní v USA je ešte ďaleko

Co nás čeká v obchodním dnu 23.3.2018

Makro: Australská ekonomika rostla v posledním čtvrtletí o 0,7 pct

Technická analýza - Páteční HDP dolar nezvládl, SSI tak dnes mluví v jeho prospěch

Rozbřesk: Jaká jsou úskalí hospodářské strategie do roku 2030?

Akcie: Záver týždňa v znamení vyberania ziskov

BREAKING: Smíšené indexy PMI v eurozóně ukazují na stagnaci ve službách

Prognóza pro pár USD/JPY na 6. června 2025

VIDEO: Výsledková sezóna s XTB: Lockheed Martin předpovídá vyšší tržby, vrací akcionářům miliardy USD

BTC býci se radují, jelikož největší ETF zastavily odliv – co to znamená pro BTC?

Zníženie daní v USA je ešte ďaleko

Co nás čeká v obchodním dnu 23.3.2018

Makro: Australská ekonomika rostla v posledním čtvrtletí o 0,7 pct

Technická analýza - Páteční HDP dolar nezvládl, SSI tak dnes mluví v jeho prospěch

Rozbřesk: Jaká jsou úskalí hospodářské strategie do roku 2030?

Akcie: Záver týždňa v znamení vyberania ziskov

BREAKING: Smíšené indexy PMI v eurozóně ukazují na stagnaci ve službách

Prognóza pro pár USD/JPY na 6. června 2025

Blogy uživatelů

Trading ideas: EUR/GBP, NZD/CAD a USD/CAD

Jak se neutopit v grafu

Lehká ropa: Analýzy více časových rámců (W1 až H4)

Týdenní přehled finančních trhů (9.–13. června 2025) a predikce na příští týden

Rizikový profil investora: Co to je a jak jej určit

Analýza akcií společností NVIDIA a Teradyne: Efekt investic Cathie Wood

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 17.3.2014

FX ranný výhľad 12.9.2017 a obchodný plán

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy teorie 1.7.2013

Technická analýza Bitcoinu: Trhy krvácejí, propadly jsme již o 20 %, kdy bude konec?

Trading ideas: EUR/GBP, NZD/CAD a USD/CAD

Jak se neutopit v grafu

Lehká ropa: Analýzy více časových rámců (W1 až H4)

Týdenní přehled finančních trhů (9.–13. června 2025) a predikce na příští týden

Rizikový profil investora: Co to je a jak jej určit

Analýza akcií společností NVIDIA a Teradyne: Efekt investic Cathie Wood

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 17.3.2014

FX ranný výhľad 12.9.2017 a obchodný plán

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy teorie 1.7.2013

Technická analýza Bitcoinu: Trhy krvácejí, propadly jsme již o 20 %, kdy bude konec?

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

VIDEO: Osobní zkušenosti s prop trading firmou RebelsFunding - hodnocení a recenze

Dividendy: Časové pojmy důležité pro dividendové investování (3. díl)

Ako profitovať z Fibonacciho? (1/2)

6 otázek k zamyšlení, když nevyděláváte

Exkluzivní sbírka automatických systémů traderů týmu FXstreet.cz

Ebook: Report obchodů v platformě MetaTrader 4

Agresivní obchodování formace hlava a ramena (2. část)

Agresivní obchodování formace hlava a ramena (1. část)

VIDEO: Automatické testování strategií

Bitcoin, zlato, stříbro, akcie: Začíná to!

VIDEO: Osobní zkušenosti s prop trading firmou RebelsFunding - hodnocení a recenze

Dividendy: Časové pojmy důležité pro dividendové investování (3. díl)

Ako profitovať z Fibonacciho? (1/2)

6 otázek k zamyšlení, když nevyděláváte

Exkluzivní sbírka automatických systémů traderů týmu FXstreet.cz

Ebook: Report obchodů v platformě MetaTrader 4

Agresivní obchodování formace hlava a ramena (2. část)

Agresivní obchodování formace hlava a ramena (1. část)

VIDEO: Automatické testování strategií

Tradingové analýzy a zprávy

FOREX: USD JPY – čeká na intervenci?

Live trading: Ziskový long obchod na AUD/USD

EUR/JPY - Intradenní výhled 2.4.2025

Zemní plyn (NYMEX) - Intradenní výhled 8.10.2025

Forex: IFR otevřela short na AUD/USD

Zlato - Intradenní výhled 13.2.2026

MF prodalo státní dluhopisy za 21,9 mld. Kč

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 29.12.2025 - 2.1.2026

Index spekulativního sentimentu 28.9.2015

Ceny ropy klesají, dolů je tlačí obavy z růstu těžby v USA

FOREX: USD JPY – čeká na intervenci?

Live trading: Ziskový long obchod na AUD/USD

EUR/JPY - Intradenní výhled 2.4.2025

Zemní plyn (NYMEX) - Intradenní výhled 8.10.2025

Forex: IFR otevřela short na AUD/USD

Zlato - Intradenní výhled 13.2.2026

MF prodalo státní dluhopisy za 21,9 mld. Kč

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 29.12.2025 - 2.1.2026

Index spekulativního sentimentu 28.9.2015

Ceny ropy klesají, dolů je tlačí obavy z růstu těžby v USA